原文作者:flowie,ChainCatcher

Circle CEO Jeremy Allaire 的危机感似乎溢于言表。近日 Jeremy Allaire 通过彭博社采访回应,面对 PayPal 等非加密货币公司的竞争,Circle 有超 10 亿美元的现金来缓冲压力。而昨日,Circle 官宣 Coinbase 即将入股,USDC 将在 Coinbase 的加持下将在 6 个新链上启动。

对于 Circle 而言,其危机感恐怕不只是来自 PayPal 等 Web2 巨头们的入侵,还有 USDT、DAI 等稳定币老竞争对手们给予的轮番压力。

目前摆在 Circle 面前的一个事实是,USDC 市值已从年初的 450 亿美元降至约 260 亿美元,近乎腰斩,创下近 2 年最低水平。而 USDT、DAI 等劲敌们的市场份额却在明显上涨或回调。相较于年初的 660 亿美元,USDT 市值已上涨 25.7% 至 830 亿美元 ;而 DAI 经历了 USDC 脱锚风波后,虽经历了一段时间的低谷,但借助 RWA 其市值在近两个月涨幅超 20% 。

USDC 市值下滑危机下,我们也可以看到今年稳定币市场格局重塑。一方面经历了 BUSD 监管打击,USDC 的脱锚危机后,市值前五大稳定币宝座的座上宾也发生了显著变化;另一方面,老蓝筹 DeFi 如 Curve、Aave 们在积极推出原生稳定币;一些借力 LSD 和 RWA 的生息稳定币新势力也有崛起之势。而随着 Web2 支付巨头 PayPal 推出稳定币 PYUSD,稳定币市场又添加一个重要动因。

除了稳定币项目方的格局变换,美国、新加坡、香港等加密核心地区也在稳定币监管赛事上也暗流涌动。目前新加坡金管局已率先发布《MAS 最终确定稳定币监管框架》,为推动合规稳定币提供了一个参考。

市值近乎腰斩,USDC 的焦虑和应对

对于 USDC 市值下滑,尽管 Circle CEO Jeremy Allaire 在接受彭博社采访中将其部分归结为,与一年前币安决定减少 USDC 采用以推广其自家稳定币 BUSD 的决策有关。

但事实上,除了币安减少 USDC 采 用外,自年初硅谷银行挤兑引发 USDC 的脱锚风波后,USDC 仍被这场危机的阴霾笼罩着。

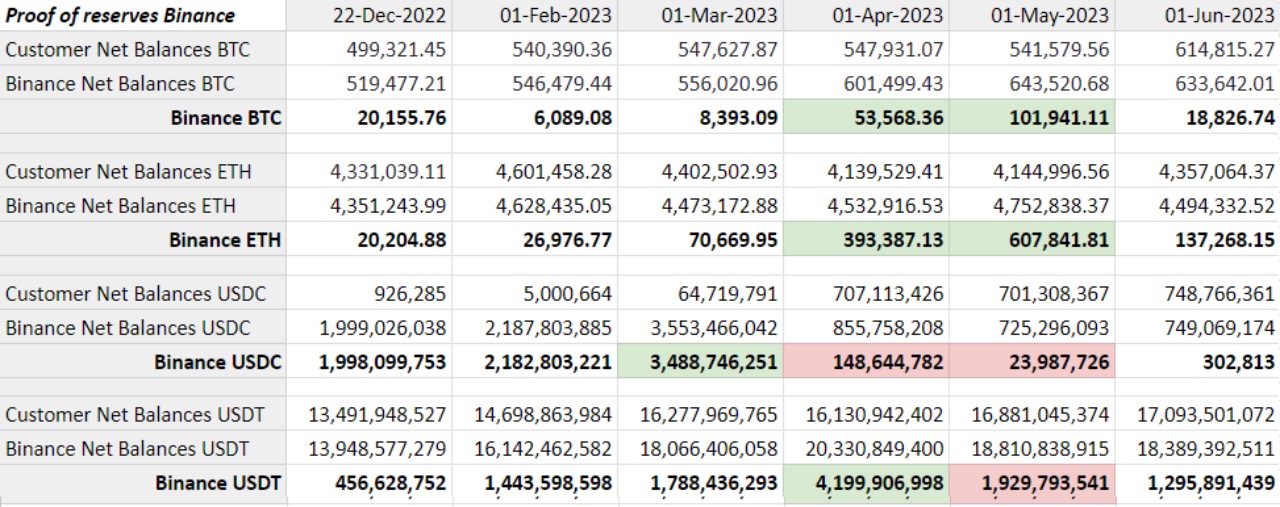

基于对 USDC 脱锚带来的安全隐患考虑,以币安、MakerDAO 为首的原 USDC 大户们缩减甚至完全抛售了储备的 USDC。近日,币安就被爆曾抛售大量 USDC 换取 BTC 和 ETH 作为储备资产。币安最新发布的储备证明(PoR)显示,币安的 USDC 余额从 3 月 1 日的 34 亿美元减少到 5 月 1 日的 2390 万美元。而链上分析师 Aleksandar Djakovic 指出,Silvergate 和 Signature 银行崩溃后,币安在 3 月 12 日至 5 月 1 日期间购买了约 10 万枚 BTC 和 55 万枚 ETH,总计约 35 亿美元,与他们拥有的 USDC 盈余金额相同,暗示币安是将 USDC 抛售后换取 BTC 和 ETH。

2022 年 12 月至 2023 年 6 月期间币安储备金余额,来源:币安

2022 年 12 月至 2023 年 6 月期间币安储备金余额,来源:币安

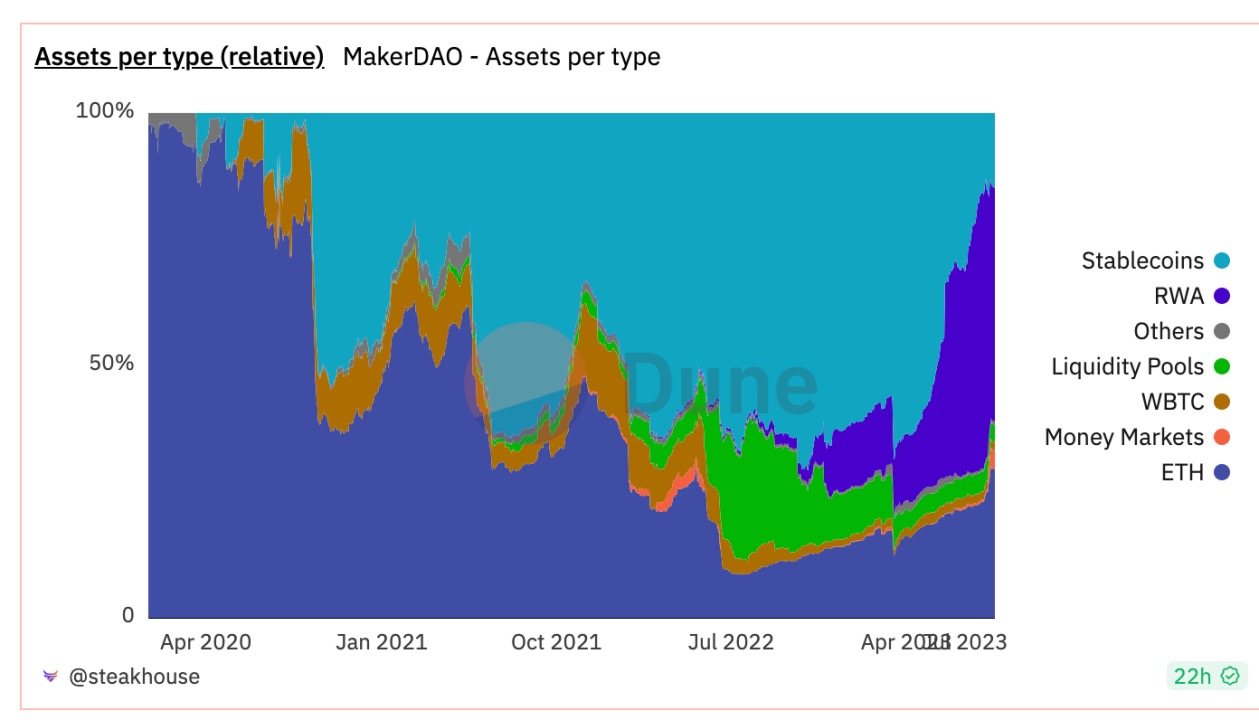

而 MakerDAO 则将大量的 USDC 换成了美元购入美债。2021 年到 2023 年 5 月期间, MakerDAO 的资产负债表中,PSM 稳定币( 70% 以上是 USDC )资产在绝大多数情况下,占据了 MakerDAO 一半以上的资产。而今年 5 月中旬过后, MakerDAO 的 RWA 资产占比飙升,占比一半左右,而其稳定币资产则下降到 15% 以下。截止目前,MakerDAO 的稳定币资产约为 7 亿美元,而 RWA 资产约为 25 亿美元。而在 USDC 脱锚前的 3 月份,MakerDAO 的稳定币资产一度高达近 40 亿美元。相当于 MakerDAO 资产储备中的 USDC 可能有至少 20 多亿美元被转换称了美债等 RWA 资产。

不仅仅是去中心化稳定币协议 MakeDAO 这样大量减少 USDC 资产,算法稳定币 Frax 也在 USDC 脱锚后持续探索引入 RWA 来减少对于 USDC 的依赖。近期即将上线的 Frax Finance V3 升级则重点将改变这一现状。 Frax Finance 创始人 Sam Kazemian 在与社群互动的过程中提及本次升级背后的想法: FRAX 自成立以来是在 USDC 不脱钩的假设下运作。但当 USDC 脱钩时, 0.95 USDC + 0.05 美元 FXS 的赎回价值不足 1.00 美元。因此 FRAX v3 将通过许多新的 AMO 和具有“主权美元”挂钩的功能来改变这一现状。

随着币安、MakerDAO 等大量抛售 USCD,USCD 的市值也持续下滑。据 CMC 数据显示,USDC 市值已从年初的 450 亿美元降至约 260 亿美元,下滑了 42% ,且连续半年都称下滑趋势。

而随着近期传统支付巨头 PayPal 宣布进入推出 PYUSD,USDC 面临的竞争压力进一步加剧。USDC 与 PYUSD 可谓最直面竞争,两者作为同样收到美国监管的稳定币,有着类似的客群,而 PYUSD 作为Web3支付巨头拥有着 4 亿人的流量、品牌等优势。

在这种新旧势力的竞争焦虑下,近期 Circle 以及 Circle CEO Jeremy Allaire 发声活跃。一方面,Circle CEO Jeremy Allaire 在接受彭博社采访中披露 Circle 的收入力证,Circle 虽尽管市值下降,仍运营表现良好。Jeremy Allaire 表示,Circle 今年上半年的收入为 7.79 亿美元,已经超过 2022 年全年的 7.72 亿美元;上半年的调整后息税折旧及摊销前利润为 2.19 亿美元,也超过了 2022 年全年 1.5 亿美元的收入。但 USDC 稳定币只是 Circle 业务之一,收入中关于 USDC 的部分并没有披露。

在面对 PYUSD 的竞争上,Jeremy Allair 表示其资产负债上有 10 亿美元资金,有足够的资金来应对竞争。此外,Jeremy Allaire 还发文称,尽管有关美国的炒作不断,但 USDC 在美国境外的采用率达到了 70% ,其中一些增长最快的地区是新兴和发展中市场。Jeremy Allaire 似乎在暗示,PYUSD 主要客群在美国,而 USDC 主要在美国之外的地区,两者竞争没有那么激励。

焦虑之外,USDC 也在采取一些措施试图应对 USDC 市值下滑和新竞争者的压力。一方面,Circle 着力开拓美国以外的新兴市场,比如获得了新加坡的加密支付牌照,考虑根据新规在日本发行稳定币。

另一方面,Circle 也在生态合作伙伴上发力,昨日据 Coinbase 的官方公告,Circle 将迎来 Coinbase 的入股,在 Coinbase 加持下,USDC 也计划将在 6 个新区块链上启动。值得一提的是,稳定币和交易所的合作早有成功先例,比如 USDT 和 Bitfinex、BUSD 和 Binance 合作确实带来了双赢的局面。

而此前,Circle 也和 OKX 达成用 USDC 作为支付 Gas 费、USDC 上线 Arbitrum 外,还在面向开发者推出“钱包即服务”平台,未来还将推出稳定币跨链支付和简化的智能合约开发平台,同时近期 Circle 宣布推出 10 万美元 USDC 资金支持的生态系统资助计划,吸引更多的生态伙伴使用 USDC。此外,Circle 还开源节流,重启购买美国国债作为 USDC 储备资产,获取更高的收益;通过裁员来节省运营成本。

稳定币新战事:监管、RWA、生息、Web2 巨头

USDC 市值持续下滑中,稳定币市场格局也在重塑。

首先,据加密货币分析平台 CCData 发布《稳定币和 CBDC 报告》显示,目前稳定币总市值持续下降至 1240 亿美元区间,创下自 2021 年 8 月以来稳定币市值的最低记录,也是稳定币市值连续第 17 个月下跌。

在稳定币整体市值持续式弱期间,从年初至今,稳定币市场可谓风云变化,波动很大,市值靠前的几大主流稳定币几乎都收到了不同程度的影响,稳定币市值排名相比年初也发生了较大的变化。

先是今年 2 月份的 BUSD 遭遇监管打击。纽约金融服务部 (NYDFS) 宣布调查 BUSD 发行商 Paxos,不久后美国证券交易委员会(SEC)也宣布因 BUSD 相关问题起诉 Paxos。被监管接连绞杀的 BUSD,市值从 2 月份的 160 亿美元跌至 33 亿美元,降幅达到近 80% ,其继 USDT、USDC 之后的第三大稳定币位置也让位给了 DAI。

再是因硅谷银行挤兑,在其中存有储备金的 USDC 也经历了挤兑和脱锚风险。这也造成了前文提到了币安、MakerDAO 等大量拥有 USDC 储备的大户抛售 USDC,减少对其的依赖。目前 USDC 已从年初的 450 亿美元降至约 260 亿美元,近乎腰斩,创下近 2 年最低水平。

原本市值排在 BUSD 之后的 DAI,在 USDC 脱锚风波后,先是市值大幅下跌,后因将储备资产 USDC 大量换成美债的策略而获得重生。目前市值近两个月涨幅超 20% ,已跃升第三大稳定币。

而一直稳定第一宝座的 USDT,虽然曾因不资产透明而饱受诟病,但在 BUSD、USDC 的风波后坐收渔翁之利,市值持续攀升,相较于年初的 660 亿美元,USDT 市值已上涨 25.7% 至 830 亿美元。

而目前第五大稳定币 TUSD(TrueUSD)却在前四大稳定币纷争下,低调地快速崛起,自 3 月份以来市值已经翻了一倍多达到约 30 亿美元,是增长最快的稳定币之一。

数据提供商 Kaiko 的数据显示,TUSD 在中心化加密货币交易所的稳定币交易量中所占的份额已从年初的不到 1% 攀升至 20% 。

名不见经传的 TUSD 的快速崛起也引来很多猜测。华尔街日报近日通过《币圈疑云:谁在控制快速增长的稳定币 TrueUSD?》一文,对于 TrueUSD 的幕后操手提出了疑问。文中提到,TrueUSD 创建于 2018 年,但后改名 Archblock,并获得了 Peter Thiel 的 Founders Fund、斯坦福大学下属的 StartX、Andreessen Horowitz 以及 Jump Trading 的融资。

目前 TrueUSD 的联合创始人目前正在就 An 离开公司的相关情况陷入激烈的法律纠纷。An 在最近的一起诉讼中表示,孙宇晨(Justin Sun)曾在 2020 年商议收购 TrueUSD,但在交易敲定之前,作为首席执行官的 An 被赶出了该稳定币的母公司。他的言论加剧了市场的猜测,即孙宇晨是 TrueUSD 突然增长的幕后策划者。而此前 7 月份,加密投资机构 Cinneamhain Ventures 合伙人曾爆料 TUSD 与火币孙宇晨家人及合作伙伴有关。

TUSD 之外的另一增长最快的稳定币则是 First Digital Labs 的 FDUSD,上个月在币安上线后, 8 月份市值跃升 1410% ,达到 3.05 亿美元,目前稳定币市值排名在 11 位,仅次于 Frax。据悉,DFDUSD 是由总部位于香港的托管公司 First Digital Limited 的子公司 FD 121 Limited(品牌名称为 First Digital Labs)发行。在今年 6 月 1 日,赵长鹏发布了 First Digital 将在 BNB 智能链上发行稳定币的消息。因 FDUSD 和“香港”和币安的联系,被猜测是币安选择的一种 BUSD 替代方案。

我们看到前五大稳定币中,DAI 通过将原为的稳定币储备资产换成美债等 RWA 资产获取收益后,并将部分收益分配给用户后而实现了“逆风翻盘”。而今年和 DAI 一样,为获得了更多的市场份额以推出生息稳定币。比如 Curve、Aave 但这类老蓝筹 DeFi、以及 Lybra Finance、OpenEden 等新 DeFi,或多或少都在借助 LSD、RWA 等生息资产 ,推动其生息稳定币的发展。

今年 5 月份,Curve 原生稳定币 crvUSD 正式上线,目前 crvUSD 支持 ETH 和 wbtc、wsteth、sfrxETH 三种流动性质押产品作为抵押物,超额抵押铸造 crvUSD,Curve 网站数据 显示,Curve 原生稳定币 crvUSD 铸造突破 1.2 亿枚。而 Aave 紧跟其后,于 7 月份上线了原生稳定币 GHO,GHO 与 DAI 的原理类似,使用 Aave 的 aTokens 作为抵押资产就可进行铸造,而区别在于 aTokens 是一个生息资产,Aave 的铸造量已突破 2000 万枚。

而和 Curve 原生稳定币 crvUSD 类似,支持 LSD 资产铸造生息稳定币的还有 Lybra Finance、Prisma Finance 等 LSD 稳定币协议新势力。目前 Lybra Finance 的稳定币 eUSD 市值突破 1.8 亿美元,市值位居稳定币中的第十五名。此外,以 OpenEden 为代表的链上美债协议,允许用户通过其原生稳定币 TBILL 投资美债,以获取年化收益,目前 OpenEden 的 TVL 突破 1200 万美元。

除了主流稳定币的格局变化,生息稳定币的竞争加剧,稳定币这门暴利生意也在吸引着 Web2 支付巨头 PayPal ,其推出的稳定币 PYUSD 目前发行量已经突破 3000 万枚。随着 PayPal 入局稳定币,Circle CEO 等加密人士预测,将有更多非加密从业者涌进稳定币市场。

监管框架逐步落地,合规稳定币将带领加密卷入主流?

虽然稳定币总市值下降,但随着 PayPal 等 Web2 巨头加入,或将倒逼合规稳定币的落地, 而目前美国、新加坡、香港等加密核心地区的稳定币监管框架正逐步清晰。

年初美 SEC 对于 BUSD 的监管打击,一度让稳定币市场信心;而 PYUSD 时隔半年后的推出,被视为将加速美国稳定币法案的落地。

Paypal 宣布推出 PYUSD 之际,美国众议院金融服务委员会主席 Patrick McHenry 支持道,“在明确监管框架下发行的稳定币,有望成为我们 21 世纪支付系统的支柱。PayPal 的稳定币使得继续推动立法比以往任何时候都更加重要。”

而在此前的七月底,美国众议院金融服务委员宣布通过了《支付稳定币透明法案(草案)》,该法案确定了批准和监管稳定币发行者的监管路径,同时通过创建统一的联邦支付稳定币最低标准。

除美国外,新加坡金管局更是率先发布《MAS 最终确定稳定币监管框架》。该法律稳定框架确定了监管使用范围,以及发行人发行稳定币前需要满足的储备资产、信息披露等多个纬度的关键要求。

在香港的稳定币监管上, 7 月份,香港财库局局长许正宇在公开采访中透露,香港金管局正在拟订关于稳定币的规管框架,并计划于今年内进行第二轮公众咨询,期望在 2023/2024 年度落实监管安排。

而不少加密人士认为,随着监管的逐渐落地,合规稳定币或将是加密应用卷入经济主循环的关键之一。