前言

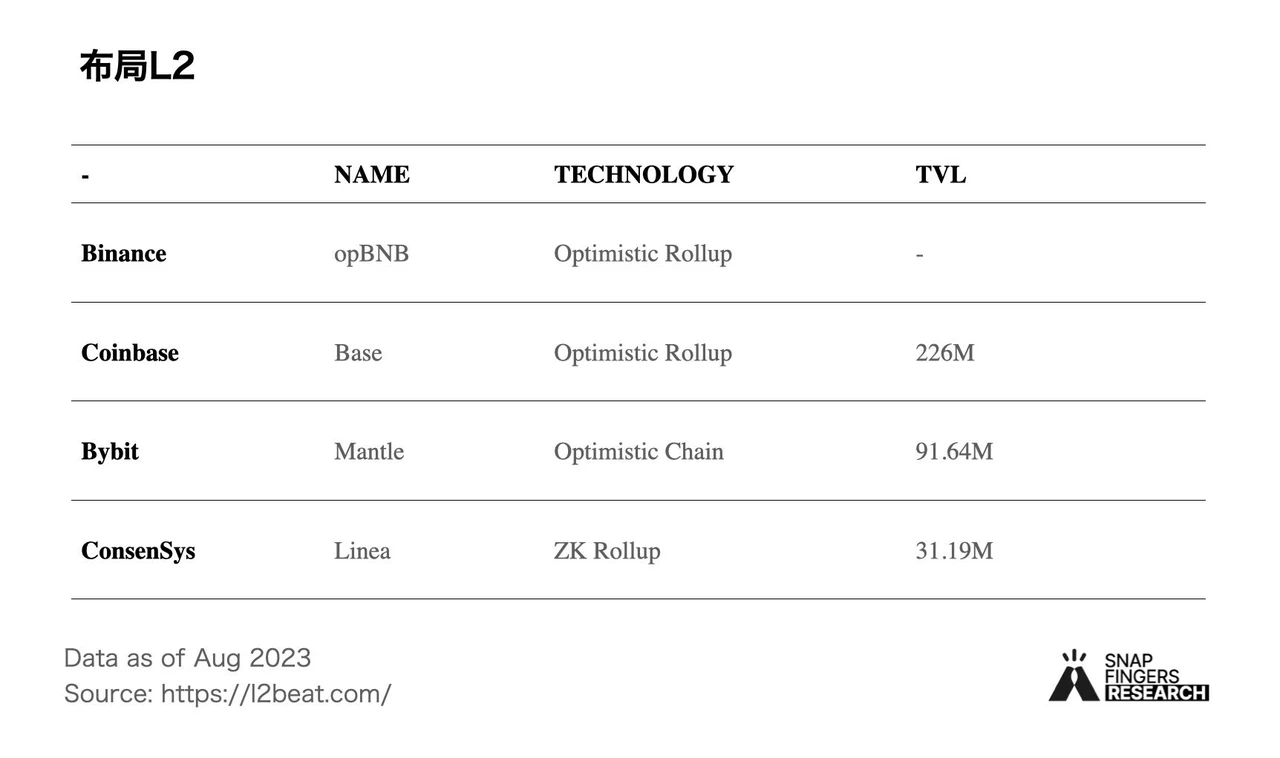

Mantle 作为一条新兴的 L2 公链,面临着来自老牌 L2 网络的竞争。老牌 “四大天王” 有采用欺诈证明的 Optimism 和 Arbitrum,以及采用 ZK 证明的 Zksync 和 Starknet。新晋玩家也都背景实力不俗,譬如 Coinbase 基于 OP Stack 构建的 Base,Consensys 推出的 EVM 兼容链 Linea,Polygon 推出的 ZK-EVM 等。Mantle 怎样才能从众多的 L2 公链中脱颖而出?

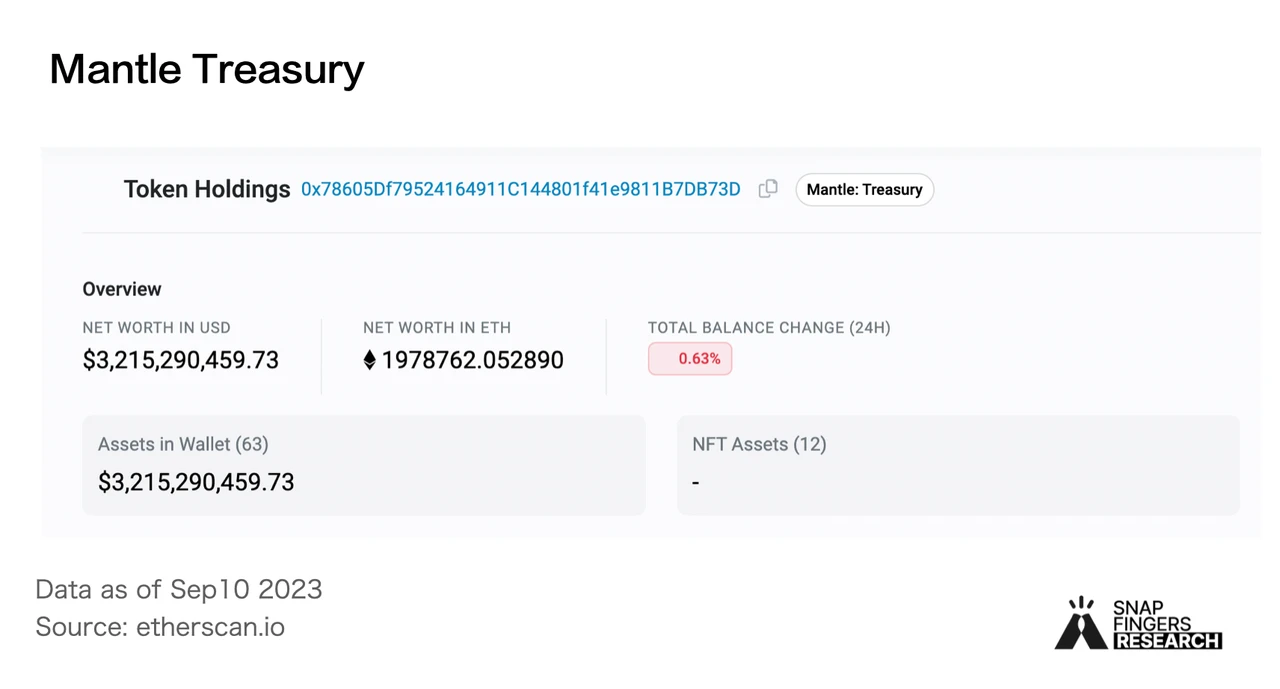

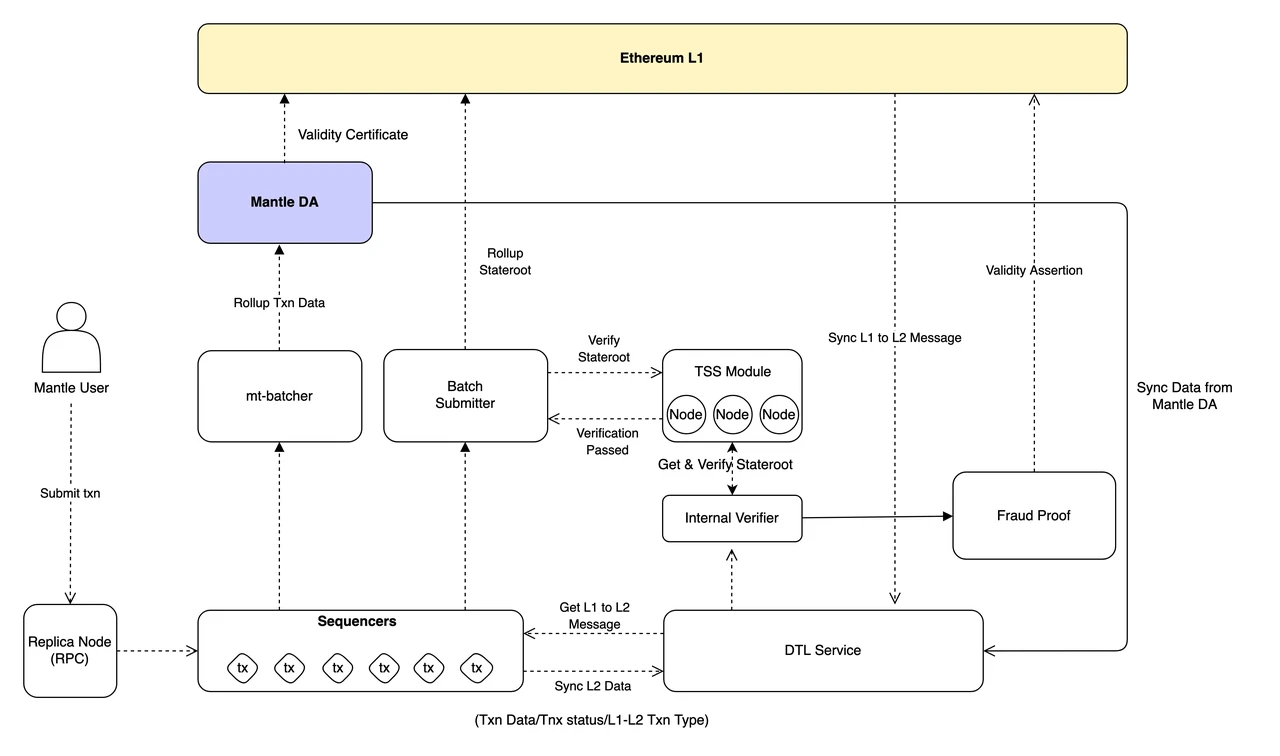

Mantle 的核心使用 Optimistic rollup 构建,结合 EigerLayer 使用模块化的 DA 层,引入 TSS 阈值签名方案进行网络节点管理,从而提高 TPS 以及降低费用。除了技术创新外,Mantle 拥有充裕的资金支持,超过 30 亿美元的国库资金为 Mantle 项目的持续发展提供了有力保障。这些资金将用于吸引开发者构建应用,扩大用户群,从而形成良性循环。Mantle 将如何通过技术创新提供更优性能,同时更好的利用资金优势打造生态?本文将从 Mantle 历史背景、技术特点、运行现状和规划等方面展开。

01 Mantle 诞生的背景

1.1 Mantle 发展历史

Mantle 最初是由原 BitDAO 孵化并管理的 L2 网络项目。今年 5 月,Mantle 正式成为独立品牌,完成了与原孵化方的品牌合并。Mantle 国库管理着价值约 32 亿美元的资产,主要由 BIT、MNT、ETH、USDC、USDT 组成,最初支持者包括加密货币交易所 Bybit ,风险投资人 Peter Thiel、Dragonfly、Pantera Capital 和 Polygon 等。从历史背景可以看出,Mantle 拥有资金规模庞大的 DAO 金库的加持,承载了支持 DeFi 和去中心化代币化经济的愿景,不论是动机还是资源都十分强大。

1.2 大平台纷纷进入 L2 赛道

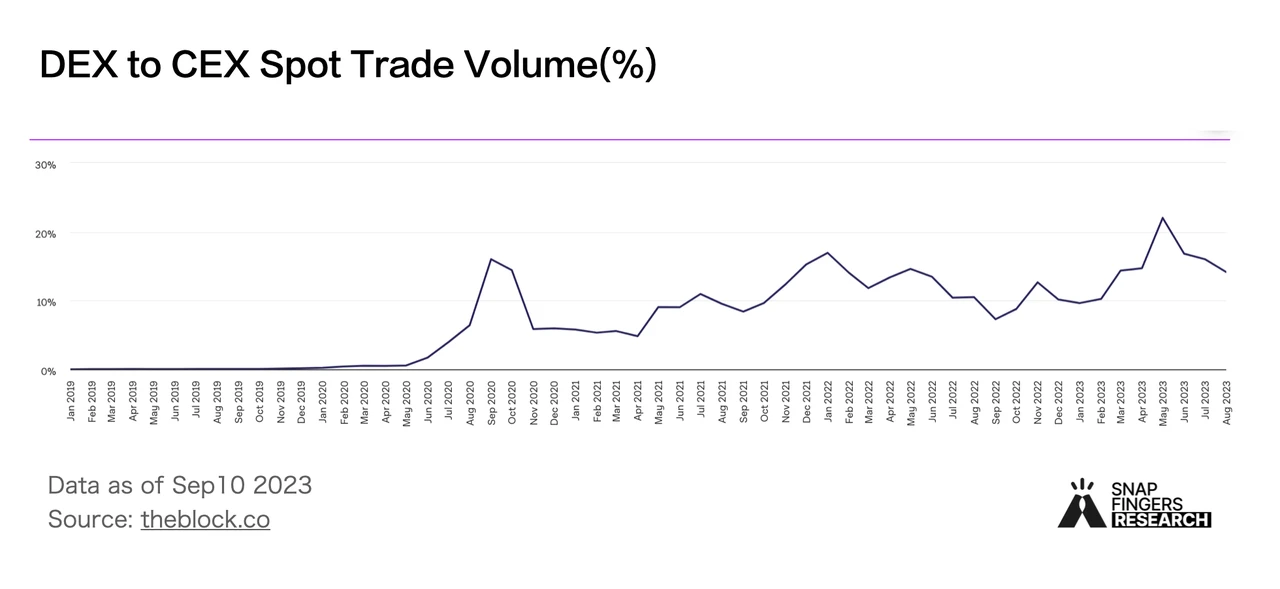

随着 DEX 的不断崛起,加密货币交易量从 CEX 迁移到 DEX 的趋势明显。Coinbase 二季度财报也能印证这一点,其非交易收入首次超过了交易收入,并且交易收入无论是同比还是环比,都开始下降。

拥有大量用户的平台今年均在 L2 有所布局:币安的 opBNB、Coinbase 的 Base、Bybit 支持的 Mantle ,以及 Metamask 的 Linea。Base 作为 Coinbase 推出的 L2,是其用户生命周期价值进一步拓展的体现。Binance L2 布局则更多是战略意图,L2 网络想要保持活跃,就需要有足够的用户去使用和贡献流动性,Binance 拥有全球用户量最大的交易所平台,其次 BNBchain 用户活跃程度较高,可以利用自身大量用户基础,强制或通过激励引导他们使用自己的 Layer 2 ,从而帮助网络快速成长壮大。

Mantle 的发展规划和进程符合当下 L2 趋势。L2 正在快速发展迭代,计划于 11 月进行的以太坊坎昆升级将大幅降低 L2 的存储成本。更低的交易费用,更快速的使用体验,必将催生更丰富的应用场景。另一方面,合规化也是当下加密世界的重要议题。SEC 多次就加密货币是否为证券进行了辩论,这可能也是 Base、Linea 团队均表示没有发币计划的原因。事实上,即便不发币,L2 也可以通过排序器获取 gas 及 MEV 收入,目前最大的两个 L2 解决方案(Arbiturm 和 OP)的排序器都采用官方中心化运行方式。此外,在模块化的 OP Stack 等基建支持下,L2 能在合规条件下被快速部署,可以说 L2 几乎是确定性的未来。

Mantle 的 L2 概念于 2022 年 6 月提出, 11 月 Mantle 网络开放内测,今年 3 月,Mantle 测试网上线, 7 月其主网 Alpha 阶段上线,已经实现 Mantle DA 数据层、具有节点 Slashing 机制的阈值签名方案(TSS),根据路线图, 9 月 Mantle 将上线主网 Beta 版本,提供更稳定和可靠的网络服务,并支持更多的 DApp 和协议。Mantle 生态发展也在同步进行,测试网阶段就有 83 个项目运行在其网络上,主网上线后,国库拨出 2 亿美金成立生态基金 Mantle EcoFund 以支持 Mantle 生态内建设、推动 Mantle Network 在开发者和 DApp 中的采用、激励战略风险合作伙伴对 Mantle 生态的支持与投资等。

02 L2 的困境和 Mantle 技术架构

Rollup 两大技术解决方案 OP 欺诈证明和 ZK 零知识证明分别有各自优势,也有需要面临的难题。OP 的 CallData 存储成本较高,ZK 的计算成本较高。此外,目前的主流方案都采用中心化排序器,这种方案有一定的单点故障风险。Mantle 是基于 Optimistic Rollup 上的协议,与其他 Rollup 不同之处在于,Mantle 的模块化架构能分别对计算、执行等环节提高性能。Mantle 网络的交易执行、数据可用性和交易确认均采用独立模块,可以在不影响网络安全下有效提升数据可用性,优化 Mantle 网络行程,同时开发者也可以在相对较低成本、更高效的生态环境部署合约。

2.1 Mantle 引入模块化的数据可用性层,大幅度降低交易费用

在当前的区块链架构中,Optimistic Rollup 需要以高昂的 Calldata 费用,将大量交易数据提交到以太坊的数据可用性层。随着交易量的增长,这部分费用高达总费用的 80-95% ,严重制约了 Rollup 的成本效率。

Mantle 作为新兴的 L2 方案,通过引入模块化的 EigenLayer 作为独立的数据可用性层,成功地降低了操作成本。EigenLayer 是一个低成本、高效的链下数据可用性网络,它允许 Mantle 仅将必要的状态根提交到以太坊主网,大量交易数据存储在 EigenLayer 中。

EigenLayer 作为第一个数据可用性模块,其与以太坊的有机结合,使 Mantle 既能保证安全性,又实现了超低的交易费用。这突破了当前 L2 方案中 “高安全性与低扩展性” 的技术难题。EigenLayer 还通过 “重复质押 ETH” 的机制,将以太坊的抵押资产安全性输出到外部协议,可以为 Mantle 提供上百亿美元级的安全保障。这大幅降低了 Mantle 等 L2 网络启动自身安全模型的门槛和成本。总体来看,EigenLayer 的模块化数据可用性层,能够将 L2 网络存储和数据提交的高昂费用从以太坊主网中剥离出来。在保证安全的前提下,Mantle 交易费用有望降低数个数量级,吞吐量提升数百倍以上。

此外,EigenLayer 支持双质押。这允许 $MNT 与 $ETH 一起作为质押代币运行。通过双重质押,$MNT 可以被验证者用作抵押品为网络提供安全性和数据可用性,同时也能作为 Gas 使用。

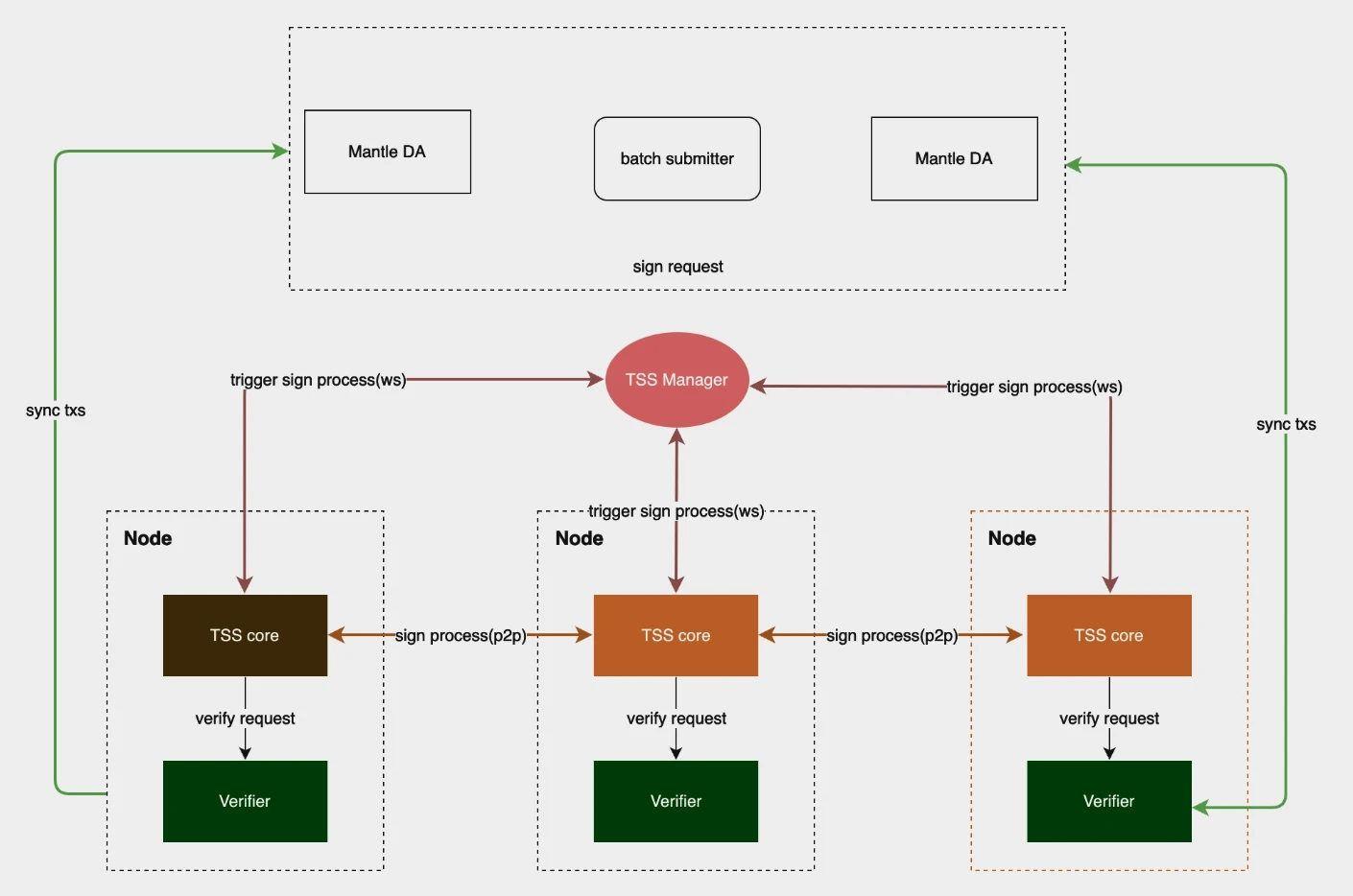

2. 2 Mantle 通过 TSS 节点提高欺诈证明安全性,缩短挑战期

欺诈证明乐观地(Optimistic)认为由排序器提交上来的 Rollup 交易都是有效的,为了确保安全使得挑战期较长,从 L2 提现到主网需要 7 天,如果能提高节点验证安全性,即可有效缩短挑战期。

Mantle 验证节点采用阈值签名方案 (TSS),能最大限度降低执行结果的信任风险。TSS 可以通过分布式密钥生成来生成公钥,每个节点持有私钥的一部分即可生成有效的签名,多个 TSS 节点对 Sequencer 发送的区块数据进行验证并签名,保证其正确性。

Mantle TSS 节点运营者需要在以太坊上质押固定数量的 MNT ,如果检测到恶意行为或故障,该质押就会被削减(Slashing),以确保网络安全。Slashing 模块对于两种节点作恶行为有明确设定:

节点验证缺席,恶意签名等行为会记录到 TSS 管理员,在节点验证缺席情况增加时,TSS 管理员会提交议案,在大多数其他节点(按质押比例)同意下把该节点的质押部分削减掉。

节点恶意签名,TSS 节点在提交欺诈数据到网络时会被其他节点记录并反馈到 TSS 管理员,随后 TSS 管理员会提交惩罚议案,在大多数其他节点(按质押比例)同意下把该节点的质押部分削减掉。

注:Mantle 的验证节点初始方案是多方计算(MPC)技术,在 Mainnet Alpha 阶段已转变为 TSS 方案。

03 Mantle 的生态潜力

3.1 Mantle 的生态激励

Mantle 拥有强大的生态资产,包括国库在内的超过 32 亿美元资金和庞大的用户群体,这为 Mantle 生态的发展奠定了坚实的基础。

为更好地激励生态发展,Mantle 推出了一系列生态激励计划,对生态项目的支持主要体现在两个层面:

首先是资金支持。Mantle 成立了 2 亿美元的生态基金,该基金的四大目标是吸引开发者进入 Mantle 生态、促进风险投资、支持生态系统繁荣发展和实现投资回报,充足的生态基金可以吸引大量优质项目选择 Mantle 进行部署,丰富其 L2 生态。

其次是与交易所 Bybit 的合作,Mantle 生态中的优质项目有机会被推荐至 Bybit 上市,从而获得更广泛的用户基础和流动性,这对项目的长期发展提供了强大驱动。

3.2 Mantle LSD 规划或将大幅提高用户规模和资产规模

Mantle 国库中拥有超过 27 万枚 ETH 的储备,这为其在 LSD 领域提供了强大的资金实力。基于这样雄厚的资金后盾,Mantle 将与多家顶级 LSD 协议开展战略合作,形成强大的生态合力,共同推动基于 Mantle 网络的 LSD 解决方案的研发和应用,大规模提升 Mantle 网络的用户规模和资产规模。这种生态合力不仅可以产生协同网络效应,也可以优化资本使用效率。这将显著提升 Mantle 网络的采用率和影响力。

首先,Mantle 计划发布名为 Mantle LSD 的流动性 ETH 存款协议,这将是基于以太坊主网的流动性质押协议。用户可以通过在协议中存入 ETH,获取等值带有收益的 mntETH 代币。该代币仍然保留了 ETH 的价格与流动性,同时可以赚取抵押收益。Mantle LSD 能够发挥 Mantle 生态系统独特的优势。首先,Mantle 国库目前持有约 27 万个 ETH,这为 Mantle LSD 提供了巨大的初始存款规模和流动性优势。预计 mntETH 发行后总市值可达数十亿美元,这有望使其快速成为去中心化 LSD 领域的前三名协议。这不仅给 Mantle LSD 本身带来规模效应,也将对 mntETH 在第二级网络 Mantle 上的使用和流通产生正向激励。

其次,mntETH 可直接在 Mantle 网络中使用,甚至可作为该网络上 ETH 的另一个版本。这将大幅提升 mntETH 的使用场景,增强其在 Mantle 生态中的粘性。相比其他 LSD 项目,这是一个独特的优势,可以增强用户对 Mantle 网络的黏性。再者,Mantle LSD 可以最大限度复用 Mantle 已经建立的社区、治理结构、品牌影响力等资源投入,从而大幅降低运营成本和风险,这也优化了资本使用效率。同时,Mantle LSD 将在 Mantle 的整体治理框架下运作,确保其具备长期竞争力和可持续性。最后,从技术上看,Mantle LSD 采用了简单的系统架构,降低了复杂度风险,也使其易于被其他应用和生态接入与兼容,这为跨链互操作性和生态拓展奠定了基础。

除发行 mntETH 外,Mantle 还将与顶级 DeFi 协议开展战略合作,如已与 Lido Finance 达成合作,在 Mantle Layer 2 上建立 stETH 生态。Mantle 还考虑与 Pendle、StakeWise 等协议开展合作。此外,Mantle 也在探讨直接抵押等收益方案,并提议建立经济委员会这个子 DAO,以提升资产管理效率。

Mantle 通过发行 mntETH、与优质生态资源开展战略合作、利用自身的资金和治理优势,制定了系统性的 LSD 战略规划。这不仅丰富了其 DeFi 生态,也将给 Mantle 网络带来更多独特的用户粘性。相比其他 L2 解决方案,Mantle 在这方面具有显著优势,这将会有力推动了 Mantle 网络的快速增长与跨链互联。

目前 Mantle 已经达到了 4000 万美元的的 TVL,随着生态激励和 LSD 战略合作的展开,Mantle 的生态项目和 TVL 有望得到快速增长。

近期,Mantle 还推出了社区激励,用户通过主网或测试网参与活动,可以在第一季瓜分 20 M MNT 的奖励。Citizen of Mantle NFT 白名单也有部分奖励初期 Mint SBT 的用户,前 5000 名的参与者可以获得 500 k MNT 奖励。

详情可参考以下链接:

Mantle Journey: Create Your Profile to Access the Season Alpha 20 M $MNT Reward Pool

500, 000 $MNT Mantle Journey Season Alpha Explorer Event

A Guide to Mantle Journey Miles

04 Mantle 的代币经济学

4.1 代币概述

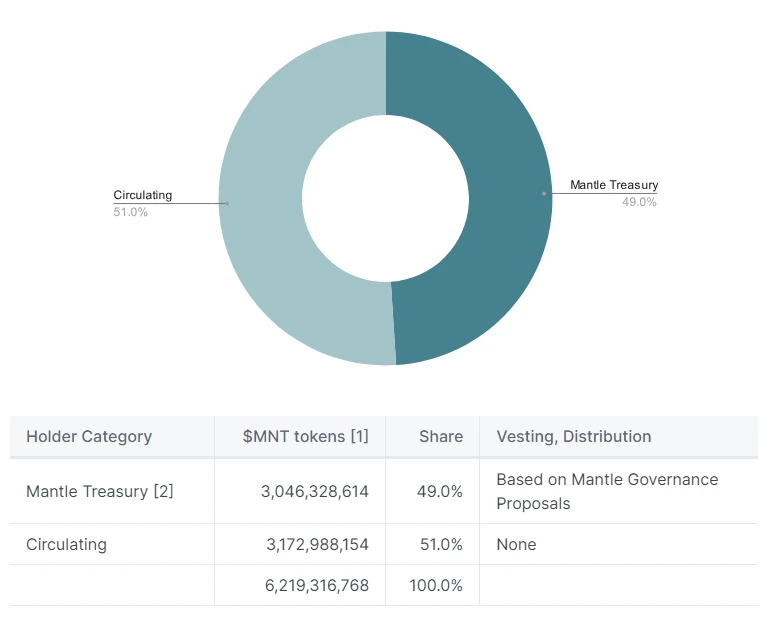

$MNT 代币在 Mantle 生态中具有双重作用:既是治理代币,也是实用代币。$MNT 的持有者,既可以通过持有代币来参与生态治理,也可以在生态中使用代币来完成各类的交互。根据 BIP-21 (品牌统一为 Mantle) 和 MIP-22 (Mantle 代币设计)两项提议的通过,$MNT 成为新的治理代币。之后通过的 MIP-23 ,则进一步明确了 Mantle 代币的流通总量为 70 亿枚。引用官方在 2023-07-07 提供的 $MNT 初始分配快照,$MNT 分布情况如下:

从分布图中可以看出来,Mantle 国库(Treasury) 持有了将近一半的 $MNT 代币。官方在项目文档中也对此进行了相关的阐述:Mantle 国库中持有的 $MNT 可以被视为“不流通”。Mantle 国库的 $MNT 代币的分配须遵守 Mantle 治理流程,预算、资金筹集和分配过程遵循严格的程序。

在初始分配后,Mantle 国库中 $MNT 的来源途径包括:

Bybit 的不定期捐助

Mantle 的主网 gas 费收入

同时,根据官方文档内容,Mantle 国库中的 $MNT 预计将主要有以下用途:

1、用户激励

通过实施多赛季成就、任务和其他激励计划等各种策略来推动用户采用 Mantle 产品。用户采用的目标指标包括每日活跃用户、总交易和协议费用、总锁定价值(TVL)以及其他相关产品采用指标。这些激励措施旨在吸引和吸引 Mantle 生态系统内的用户。

2、技术合作伙伴激励

重点激励为 Mantle 生态系统的成长和发展做出贡献的 dApp、基础设施服务提供商和核心协议技术合作伙伴。通过向这些合作伙伴提供激励措施,Mantle 旨在促进协作和伙伴关系,从而增强整个生态系统并扩展其能力。

3、核心贡献者团队和顾问

遵循相同的预算提案流程,确保为项目成功做出积极贡献的团队和顾问的资源分配的透明度和问责制。

4、其他

当出现诸如:收购、代币互换、库存销售和其他交易的情况。都将根据具体情况进行评估,同时考虑其对 Mantle 生态系统的潜在好处以及与项目目标的一致性。

4.2 代币功能

目前,$MNT 被预期承载两个功能:

治理代币。作为治理代币,每个 $MNT 代币都被赋予同等的投票权重,用户只需要持有代币就能参与到项目的治理决策过程,并通过代币的持有量,来实现个人意见对提议决策的影响度。社区希望通过此种方式来让持币用户积极参与社区治理,并以此来确保社区的去中心化,推进用社区驱动的方式来塑造 Mantle 生态的未来。

实用代币。作为实用代币,$MNT 将成为 Mantle 网络上的 Gas 代币,即用户在 Mantle 网络上进行的所有交互动作所产生的 gas 费用,都需要通过 $MNT 来支付。

此外,$MNT 代币可以作为 Mantle 网络节点的抵押资产,进一步激励参与并为网络的安全性和稳定性做出贡献。从来长远来看,当 Mantle 生态发力 LSD 赛道,甚至 Restaking 业务时,$MNT 还能单独或配对 LP,作为抵押品来进行使用。

4.3 估值分析

由于 Mantle 主网仍处于 Alpha 阶段,基础设施和应用生态也仍在发展中,数据不足以进行估值分析,以下通过代币流通情况进行定性估值分析。

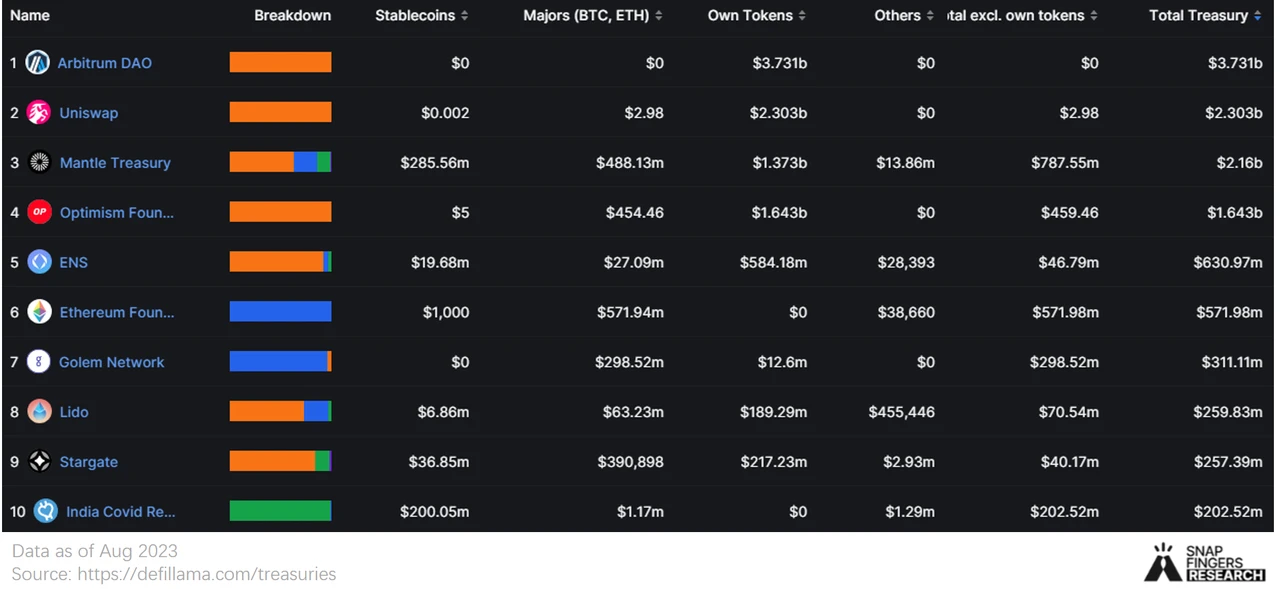

1、Mantle DAO 国库中的主流优质资产可以提供强大的做市支持

从下图(最有钱的十大 DAO 组织资金持有情况)中可以看到,虽然国库的资金在所有的 DAO 中排在第三,但相较于前两名的 DAO(Arbitrum DAO、Uniswap)来说,Mantle 有明显的优势。Arbitrum 和 Optimism 国库几乎 100% 为自身治理代币,而 Mantle 国库中 ETH、USDC、USDT 占比达到 22.1% 。这决定了,Mantle DAO 将比其他 DAO 有更强的做市能力,也将有更多优质资产来扶持生态发展。这些因素给 MNT 代币估值提供了更坚实的基础。

2、Mantle 网络运营涉及多个代币质押场景,将有效减少代币流通量

不同于其他 L2 将 ETH 作为 gas 代币,MNT 代币被当作成为 Mantle 链的 gas 代币。只要生态稳定发展、链上交互活跃,MNT 将会稳定消耗,而无需进行其他的人为调控。

Mantle 网络运营中有多种场景可以起到减少 MNT 流通量的作用:

通过质押 MNT 代币成为 Mantle DA 节点

通过质押 MNT 代币成为排序器节点

通过质押 MNT 代币成为 TSS 节点验证者

当然,已经在规划中的 LSD 平台,也会将 MNT 作为主要的 LP 质押代币。

3、Mantle DAO 对于 MNT 代币的稳定、升值机制有着长远规划

今年 4 月 BitDAO 通过了 BIP-20 提案,修改了 Bybit 的捐赠方式,由原来的按兑换比例捐赠浮动数量的 BIT 改为每月捐赠固定数量 BIT,该方案持续 48 个月,总计将捐赠量 2.7 B 。捐赠的 BIT 保留在 DAO 国库中,必要时通过提案销毁。5 月 BIP-21 提案通过,提前完成 BIP-20 提案提及的总应捐数量 (2.7 B)。这一提案对于持有者来说无疑是利好,一方面让 BIT 流通量更加可预测,另一方面进一步降低 BIT 的持币集中度,减少市场将 BIT 理解为 Bybit 交易所代币的倾向。

另外,从 BIP-22 提案可以发现 Mantle DAO 在一直对 MNT 代币的稳定、升值机制有所考量,一些调控手段譬如:

将可能通过销毁国库 MNT 代币来控制有可能的通胀。

参考 ARB 代币模式,控制之后每年新铸造的 MNT 代币,不超过总供应量的 2%

05 风险提示

5.1 中心化风险

从代币的持有分布来看,目前存在着集中度较高的情况,这也是市场普遍担心的地方。从提案中可以看到 Mantle DAO 正在积极面对市场疑虑,BIP-20 提案中的捐赠计划也能看到项目方的动作,并试图逐步降低中心化的持币比例。从持币者数量来看,MNT 代币持有地址已达到 7 万(包括 L1 和 L2)。从流动性上看,MNT 在 Uniswap 等多个 DEX 上线,并具有上千万美元流动性,对于 MNT 持有者有充足的流动性选择。

5.2 社区治理风险

当前 Mantle 国库持有约总量 49% 的 $MNT 代币,官方文档中称:“可以将这些代币视为不流通的”、“这些代币将用于助力生态发展,扶持生态应用建设”。最新通过的 MIP-24、 25 提案中,DAO 成立了专门的经济委员会和 LSD 策略提案,可以看出 DAO 在社区治理优化方面的努力。

同时响指研究所从官方了解到,Mantle 国库由 Mantle Governance 管理,在当前阶段作为 DAO 管理资产部分,其使用决策由 DAO 建立、提案。目前 Mantle 财库没有参与 Mantle 治理投票。

5.3 技术安全风险

Mantle 是基于欺诈证明(Optimistic Verification) 的 L2 协议,当前 Mainnet Alpha 版本欺诈证明依然在开发当中。

数据可用性层 Mantle DA 是 Mantle Network 的核心技术部分,Mantle DA 通过 Fork EigenDA 重新编写而来。目前 Mantle DA 是 Mantle 在 EigenDA 主网集成前的版本,在 EigenDA 主网上线后,团队将根据实际情况再评估是否再迁移到 EigenDA。

参考资料

https://snapshot.org/#/bitdao.eth

https://treasurymonitor.bitdao.io/mantle-treasury

https://www.bitdao.io/analytics

https://treasurymonitor.bitdao.io/

https://www.gate.io/zh/learn/articles/what-is-mantle/454

BIT Network: An Iterative Modular Chain Approach,https://discourse.bitdao.io/t/archived-bit-network-an-iterative-modular-chain-approach/2988

https://www.panewslab.com/zh/articledetails/8903p3w6.html

https://cryptowesearch.com/blog/all/mantle-network-mainnet-launch-modular-layer2-blockchain

https://www.theblockbeats.info/news/43897

https://www.theblockbeats.info/news/42349

https://www.mantle.xyz/blog/announcements/mantle-a-new-approach-to-scaling-ethereum

https://www.theblockbeats.info/news/36518

https://twitter.com/0x Mantle/status/1613236965562015745

https://web3 caff.com/zh/archives/63434

https://w3hitchhiker.mirror.xyz/GDSJApI2AyhfQSQVkdcAzlEeMqGxTiiypu1rVJX1JZw

https://twitter.com/Moomsxxx/status/1671904364393295873

https://followin.io/zh-Hans/feed/5645145

https://discourse.bitdao.io/t/discussion-mantle-ecofund/4692

https://twitter.com/Moomsxxx/status/1671569578743169039

https://forum.mantle.xyz/t/discussion-mantle-lsd/7085

关于 Snapfingers Research

Snapfingers Research 是 Snapfingers 旗下的研究平台,专注于基础设施、各公链上 DeFi 及 TradeFi 研究。

Twitter @SnapFingersLabs

Mirror.xyz/snapfingersresearch.eth