Old Money 难以抗拒的“春药”

美国 BTC 现货 ETF 悬而未决,香港等不及了。12 月 22 日,香港证监会连发 4 则通函,最重磅的莫过于宣布将批准虚拟资产现货 ETF。

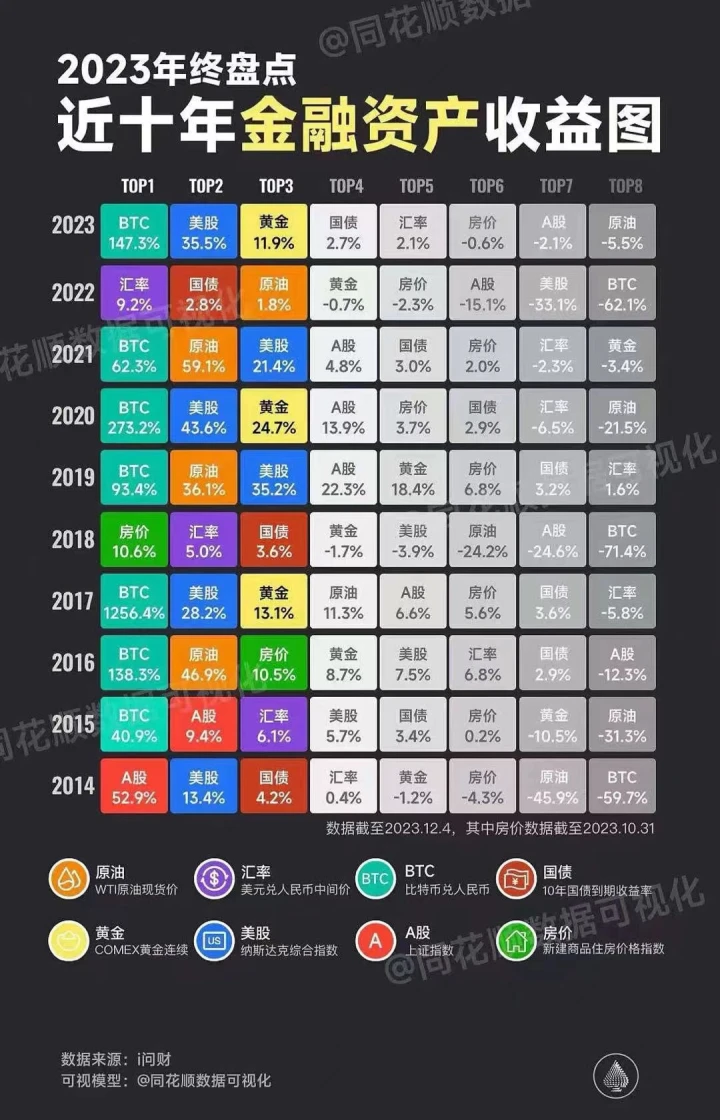

BTC 现货 ETF,是加密世界最梦寐以求的一剂“春药”。单是历史上每次讨论,就会引得市场高潮连连。如今,香港要把这瓶猛药打开,将近十年全球表现最好的金融资产裱近 ETF 里,难免引得早就蠢蠢欲动的 Old Money 朝思暮想。

许多传统基金早就馋上了比特币的身子,奈何碍于风险太高,没有合规入场渠道,只能眼瞅着比特币高耸直上,这滋味着实不好受,所以有的机构哪怕只能进不能出,也要把钱交给灰度买 BTC;更有甚者盯上了重仓梭哈 BTC 的上市公司 Microstrategy,狂买它的股票,间接一亲 BTC 的芳泽。

虽然芝加哥商品交易所早就上市了比特币期货 ETF,香港也有南方东英推出的期货 ETF,但压根解不了老财团们的渴。毕竟,绝大多数公募基金都没法炒期货,投资列表里也不能加上 BTC 这种高风险资产的选项。但现货 ETF 不一样,无论是公募、私募基金,现货 ETF 都是常规投资标的,甭管里面装的是 BTC 还是黄金,一概可以出手。

数千亿美金增量带来翻倍涨幅

随着香港、美国放开比特币现货 ETF,BTC ETF 将直接登陆传统证券市场,基金、家族办公室、上市公司不需要修改投资范围,就能在习惯的证券软件中配置 BTC。而在市场优质资产稀缺的当下,比特币作为最红、最热门的新资产,足以靠 ETF 这剂“春药”成为新晋投资标的里的头牌。

美国 401(k)养老金已经跃跃欲试了。华盛顿州斯波坎市哥伦比亚咨询公司的创始人 Steven T. Larsen 称,一旦美国 SEC 对比特币现货 ETF 点头,将有更多公司决定在其 401 (k)产品阵容中提供比特币 ETF。

一旦养老基金这样的庞大资金入场,加密市场将迎来巨大增量。单看美国市场,目前 14 家现货比特币 ETF 申请机构的总资产管理规模为 14 万亿美元,这些资金哪怕有 1% 入场,就能带来千亿美元级别的新增资金。而 401(k)养老金规模超过 7 万亿美元,同样有望带来百亿美元资金。

再看香港市场,港交所市场规模近 5 万亿美元,诸多在港大型资管机构 AUM 达数千亿美金,在香港证监会极力发展Web3的背景下,投资 BTC 现货 ETF 将成为资管机构的一个重要选项,百亿美元级别的资金可能将陆续涌入 BTC ETF。

预计数年之后,全球数千亿美元的资金将注入 BTC 现货 ETF,当前 BTC 市值为 8000 多亿美元,且超过半数都被长期持有者掌握,市场流通盘有限,千亿美元级别资金入场,BTC 有望再度快速翻倍。

谁能上“牌桌?”

虚拟资产现货 ETF 的庞大潜在规模,无疑将为 ETF 发行方提供巨大的机遇。在美国,贝莱德、灰度这样的资管机构已经行动起来,而香港又有哪些机构能抓住这波金融红利?

香港的基金中,嘉实基金、华夏基金实力强劲,前者发行了嘉实中证 500 ETF、后者发行了华夏上证 50 ETF,这两家中资老牌基金拥有足够的实力发行 BTC 现货 ETF。奈何,中资背景一定程度形成桎梏,因中国大陆对 BTC 等虚拟资产严厉监管,中资基金发行 BTC ETF 的审批程序受阻。

而香港当前约有上千家 9 号牌资管机构,但传统持 9 号牌机构仅可管理投资虚拟资产比例小于 10% 的投资组合,只有经过虚拟资产升级以后,才可以管理投资虚拟资产比例 10% -100% 的投资组合。当前,升级 9 号牌的机构不过十余家,分别为老牌本土券商胜利证券、Pando Finance、意博资本亚洲等等。

其中胜利证券在虚拟资产领域布局活跃,不久前成为香港首个面向零售投资者提供虚拟资产交易的券商,还联合 EMC Labs 发行了首个接受稳定币认购的合规 BTC 基金,想必其不会错过这个“上桌”的机会。

除此之外,此前发行 BTC 期货 ETF 的南方东英、持牌虚拟资产交易所 HashKey 也有望从 BTC 现货 ETF 中分得一杯羹。而这波香港的加密浪潮,诸如币安这类交易所巨头一直处于失声状态,基本与其无缘。

预计很快,香港首个 BTC 现货 ETF 就将亮相,届时这剂“春药”的魔力究竟几何,便可知晓。