「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过。

因此,我们编辑部将于每周六从过去 7 天发布的内容中,摘选一些值得花费时间品读、收藏的优质文章,从数据分析、行业判断、观点输出等角度,给身处加密世界的你带来新的启发。

下面,来和我们一起阅读吧:

投资与创业

SoSo Value:数十家加密机构年报中总结 2024 明牌牛市的「八大新叙事」

比特币重回主导及生态浪潮,AI 与 Web3 生态持续融合碰撞,地域监管更加清晰并充满竞争,DePIN 赛道发展潜力巨大,代币化 RWA 将成为新市场周期的重要部分,SocialFi 以及 Web3 社交应用获得进一步关注,去中心化科学(Desci)成为强大用例,GameFi 领域将向 Play-and-Earn 过渡,NFT 成为品牌资产。

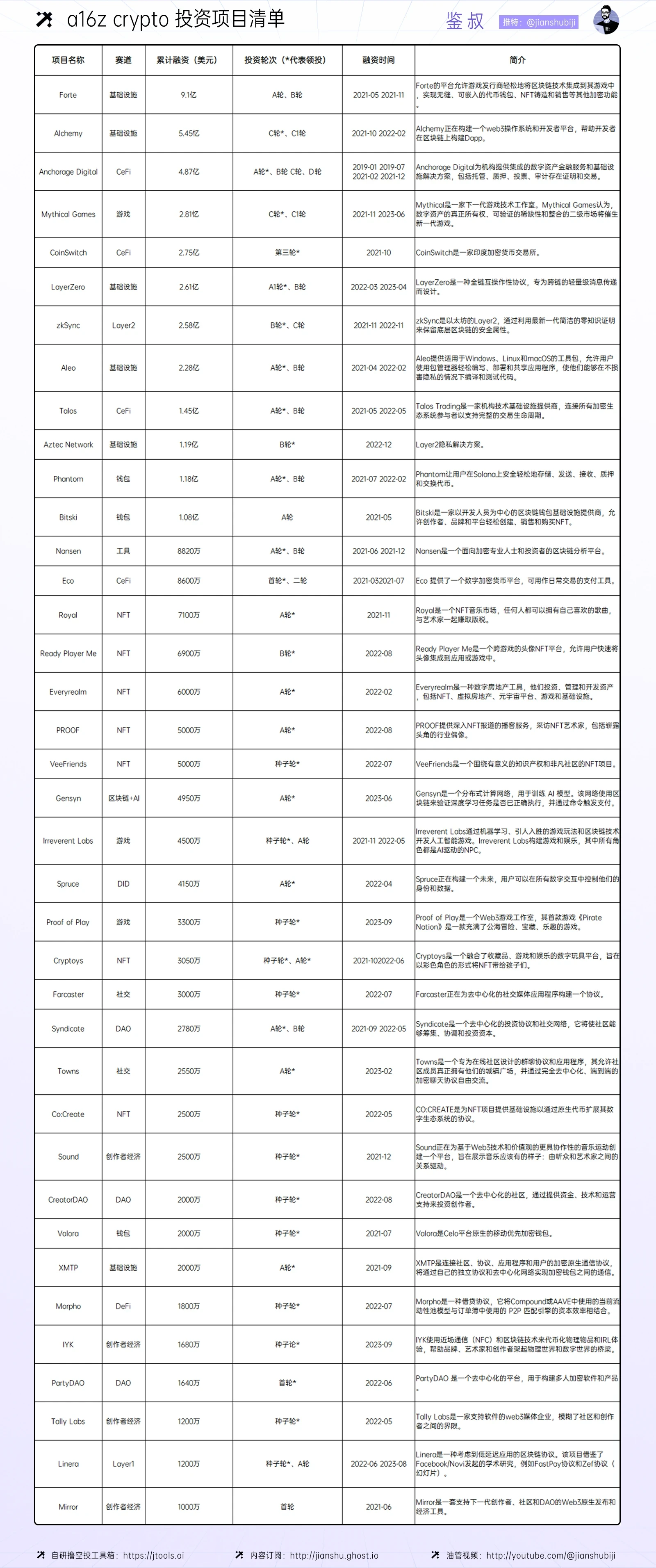

a16z crypto 投资的潜力项目(剔除掉已发币的、rug 的、融资额不足 1000 万以下及为传统行业服务的):

BTC 现货 ETF

现货 ETF 的出现是朝着这个方向迈出的重要一步,是一个分水岭,结束了长达十年的探索,也是市场演变的关键时刻。

衍生品格局在形成 ETF 之前的市场结构动态方面发挥了重要作用。随着芝加哥商品交易所 (CME) 期货未平仓合约飙升至 54 亿美元,我们看到数字资产市场正从主要由散户驱动转变为一个更活跃的机构竞争环境。随着一大批管理着数万亿美元资产的金融顾问、注册投资顾问 (RIA) 和家族办公室越来越多地将比特币纳入传统投资组合,这一趋势可能会进一步扩大。

发行商们争相降低 ETF 费率,甚至个别机构提出在前 6 个月采取 0 费率等豁免政策。

基金发起人负责管理与控制基金,负责基金的营销,而发起人费用(Sponsor Fee)则是用于支付管理 ETF 的费用,包括托管成本、管理人员工资、买卖证券成本、法律支出等。

自 1997 年以来,全球 ETF 费率(主动型与被动型)降低已是一种不可逆的趋势。与世界其他国家 / 地区做比较,那么美国的费率则明显较低。

通常来说,零费率 ETF 会通过向客户出借股票、销售其他产品或提供较低的现金基金利息来赚钱。

比特币现货 ETF 若获批,对 Coinbase 和 MicroStrategy 有何影响?

现货比特币 ETF 获得批准,MicroStrategy 可能会面临激烈的竞争,并失去作为传统市场比特币代理的地位。MicroStrategy 的股价在 2023 年飙升了 300% 以上,表现优于比特币,同期比特币上涨了约 150% 。

Coinbase 在比特币 ETF 现货竞赛中全力以赴,将自己定位为值得信赖的托管服务。 随着交易所成为 ETF 基金持有的比特币的首选托管人,该交易所将获得更多收入,并可能产生传统投资领域其他大型参与者的更多需求。Coinbase 可以成功扩展其现有模式,除了通过内部交易量获得收入外,还可以通过各种订阅和服务赚取现金流。 这些因素为 Coinbase 股票吸引投资者提供了坚实的基础,根据 TradingView 的数据, 2023 年其价值飙升了 370% 。

绕过 SEC 推出比特币「证券」?一文读懂什么是 BTC 存托凭证

Receipts Depositary Corporation(RDC)将提供类似于美国存托凭证(ARD)的比特币存托凭证,而且不需要获得美国证券交易委员会的批准。RDC 这次推出的比特币存托凭证代表了基础比特币的直接所有权,而不是基金的股份。简单来说,比特币存托凭证可以让美国投资者像投资海外公司一样投资比特币,而且不会与《证券法》产生冲突。

比特币存托凭证遵循与美国存托凭证相同的结构,与美国存托凭证一样,比特币存托凭证也在美国监管的市场基础设施内运作,并且由存托信托公司(DTC)进行清算。

DeFi

Perp DEX 的发展并不完善,某些项目展示了该赛道的多样性和创新性,再结合不同的激励措施,或许会有项目能取代现在 GMX 或 Synthetix 的地位。对于用户,越早参与其中可能越有利。

但要注意,该赛道也安全事故频发。

文章展开介绍了 Aark Digital、Drift、Zeta、MYX、Hyperliquid、Jupiter。

文章从 Curve 创始人 Mich 的债务问题谈到 CRV 的设计局限,同时表示对 Curve 的未来充满期待,认为 Mich 作为最有才华的开发者之一,将不断创新以促使生态系统持续发展。此外,文章还对 Curve 的最大的流动性提供者 @0x Sifu 的做空交易进行分析,从而推测 Curve 接下来的发展。在未来几周,当场外交易的 CRV 变得可流动时,Curve 将不得不经历另一次压力测试,创始人的债务是一种系统性风险。

再质押的概念是,用于保护以太坊 PoS 的相同权益现在可以用于保护许多其他网络。再质押可以被解释为可编程质押,用户选择加入任何正面或负面的激励措施来确保其他基础设施。在实践中,EigenLayer 的再质押者提供经济信任(以质押 ETH 的形式),因此任何客观可验证的东西都可以被削减。

人们为了经济激励和收益而选择再质押。但也要注意再质押增加了一些显著的风险,包括 ETH 必须被质押(或 LST 必须被质押,因此代币不是流动的),EigenLayer 的智能合约风险,协议特定的削减条件,流动性风险,集中度风险。一旦考虑到风险,对于追求极端收益的人来说,收益并不高。

减轻再抵押风险的一些解决方案包括:优化再抵押参数(TVL 上限、削减金额、费用分配、最小 TVL 等)以及确保 AVS 之间资金的多元化。这需要 AVS 和 EigenLayer 共同努力,以确保有一个在进行中的计划来最小化这些风险。

再质押中的大部分资本是雇佣资本,可能会在 EigenLayer 空投后离开。

Restaking 叙事火热, 一览 EVM 生态再质押项目

一些 LRT 概念相关的代币们已经迎来了不错的涨幅,除了不断翻倍的 Restake Finance ($RSTK) 外,已发币但低市值的项目还有如基于 EigenLayer 以 rsETH 构建了的 LRT 解决方案 KelpDAO。

未发币项目有如 Swell、ether.fi、Renzo、融资 550 万美元的 Puffer Finance、主打多链 Restaking 的 exocore、甚至还有服务于 Staked 和 Restaked 资产的借贷平台 Ion Protocol 和 Astrid 等项目。

其余生态也在向再质押赛道进攻,如比特币质押协议 Babylon、 Solana 生态 Picasso 等。

比特币现货 ETF 正式落地之后,以太坊生态将有望迎来回弹,而其中三大叙事将是以太生态的主旋律:第一是坎昆升级直接利好的以太坊二层生态,第二是 EigenLayer 再质押生态,第三则是面向 Mass Adoption 的 Web3 应用项目(游戏、支付等)。

Liquid Restaking 项目则是参与 EigenLayer 再质押赛道最划算的方式,仅须将 ETH 存入相关协议即可参与一鱼多吃。

文章进一步介绍了 KelpDAO、Renzo、Swell、ether.fi。

Web 3.0

Web3 Social 百花齐放的路径探索:昙花一现还是成为下一个 Mass Adoption?

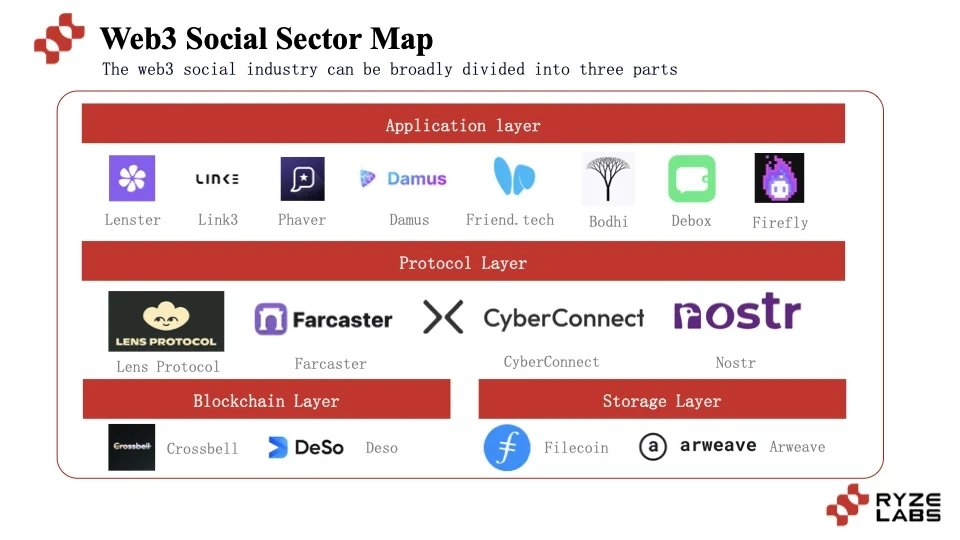

人类对于社交的需求的本质没有随着时代的发展有太大的改变,核心需求总结为以下四点:保持联结和归属感,信息学习和交换,合作与互助,社交认同和自我表达。Web2社交解决“快、好、省”的需求。Web3 社交产业可以大致分为 4 个部分,应用层、协议层、区块链层和存储层。

Web3 社交至今仍未出现大规模应用,背后的挑战和局限性可以总结为以下几个点:去中心化与用户体验的权衡,社交产品的替换成本很高,数据价值反哺用户的可持续性,社交的目标用户与Web3用户画像的重叠度较低。

未来值得关注的领域是社交和 AI Agent 的结合,通过 AI 来创造虚拟女友、男友、伙伴,来满足人类对于陪伴和情感支持的需求。AI 发力于情感陪伴与支持,Web3发力于数据价值反哺用户和抗审查,如今都处于早期的阶段。

铭文

铭文的本质其实是区别于 NFT 和 FT 的第三种代币形式 SFT。半同质化代币,semi-fungible token,是一种代币类型,介于 FT 和 NFT 之间,既可以拆分计算,又有唯一性。

铭文版的 NFT 是名符其实的全链上 NFT,内容直接存储在 BTC 的链上空间,只是使用了定序的 sats 对内容进行指向,这确实是一个优势。

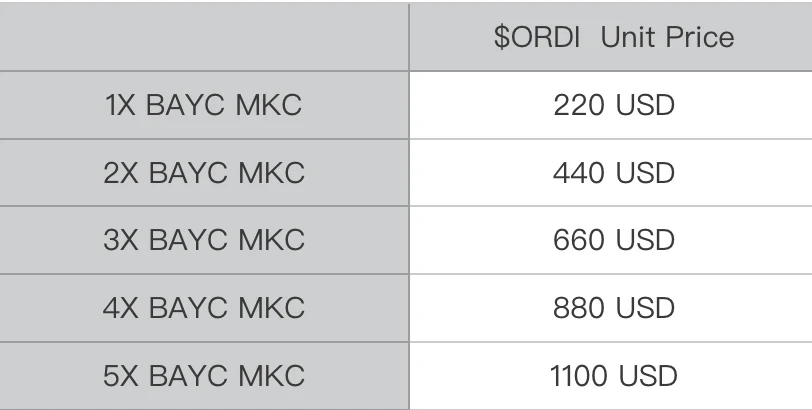

ORDI 是 BTC 生态的第一个 SFT 代币,本身则是 MEME 属性,所以并没有 Intrinsic 估值模型,换句话说,唯一的限制就是你的想象力。但我们仍旧可以通过回顾 NFT 市场的龙头 BAYC 来做一个预估。

以太坊与扩容

Dencun 升级的核心之一即通过 EIP-4844 引入新型数据结构 blob,存储 L2 向以太坊提交的交易数据,从而显著地降低以太坊 L2 的交易成本,提高 L2 的交易吞吐量,利好 L2 生态。

Dencun 升级还通过 EIP-1153 引入了新的瞬时存储操作码,支持智能合约读取、调用临时存储的数据,以此降低以太坊的存储成本和 Gas 消耗,提升主网的可拓展性,利好主网生态应用。

Dencun 升级会促进 L2 生态的繁荣,并带动去中心化存储、DA 以及 RaaS 等 Infra 赛道的需求。对于应用层而言,Perps、LSD、ReStaking 以及 FOCG 等赛道也会因 Dencun 升级受益。

多生态与跨链

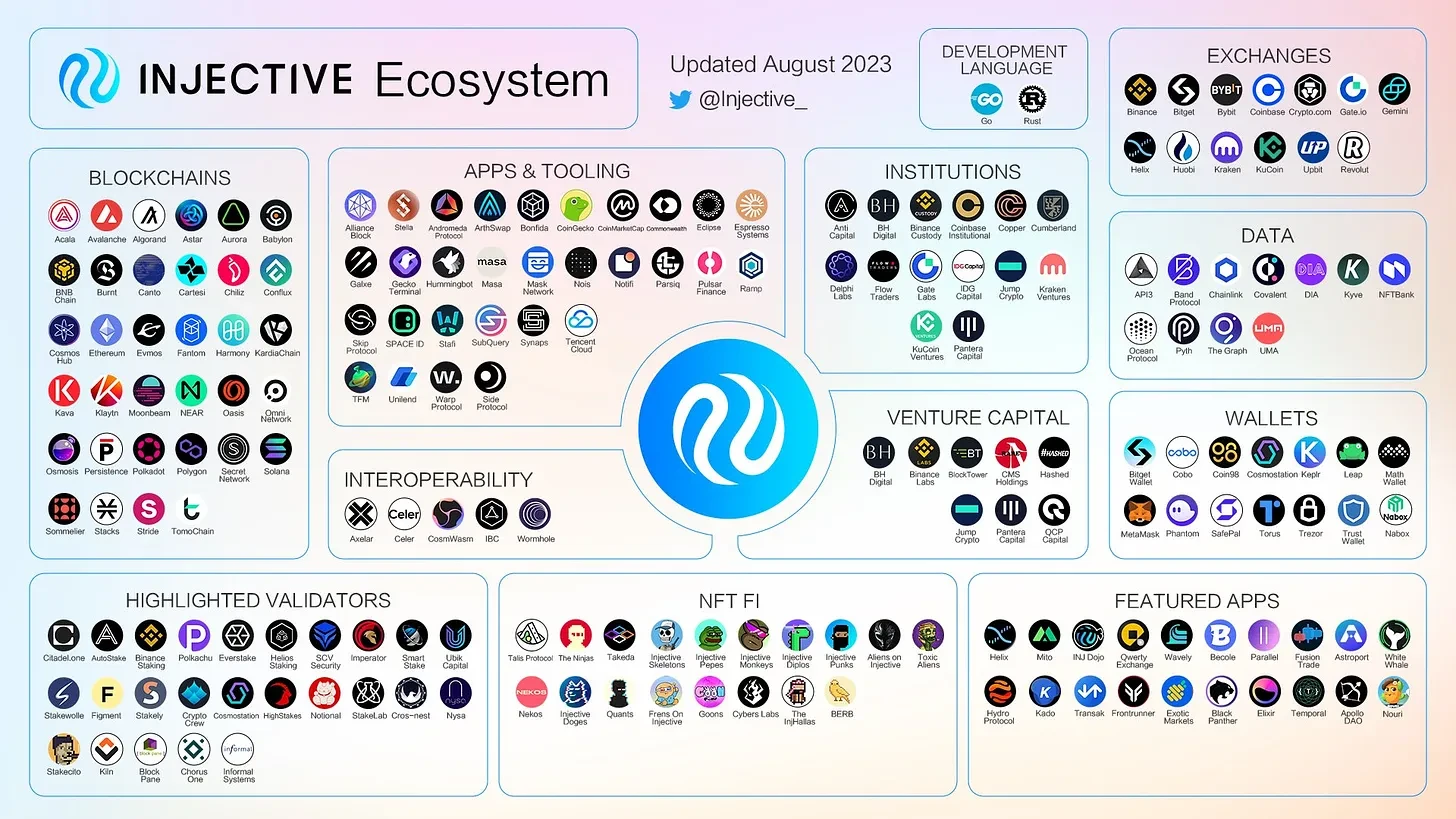

详解 Injective 生态:值得关注的 DeFi 协议、催化剂和潜在空投

Injective Protocol 是一个针对 DeFi 应用优化的可互操作的 L1 区块链。它具有开箱即用的功能特征,如完全去中心化的订单簿,使得开发诸如交易所和预测市场等应用程序成为可能。

Injective 使用 Cosmos SDK 构建,利用 Tendermint 共识实现即时交易最终确定,并促进与以太坊和支持 IBC 的链等主要网络的快速跨链交易。

Injective Hub 是与 Injective 交互的平台和网关,提供钱包、治理、质押和 INJ 销毁拍卖功能。原生代币 INJ 用于治理、质押和 dApp 价值获取,初始供应量为 1 亿枚代币,并通过销毁拍卖实现通货紧缩机制。

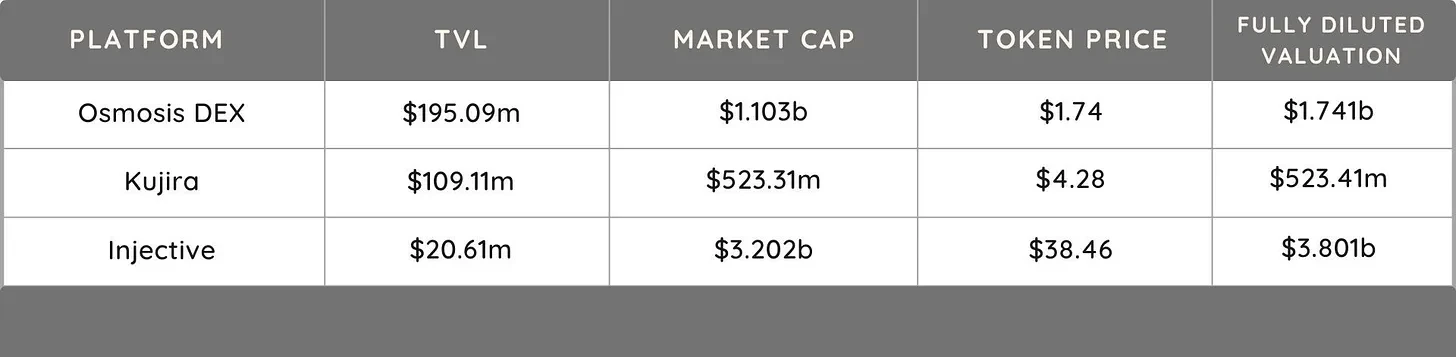

Injective 与 Kujira 和 Osmosis 比较

潜在的空投机会包括:将 INJ 发送到您的 Keplr 钱包,或在 Osmosis 或 Astroport 上将资产转换为 INJ;在 Helix 应用程序上交换或交易;通过 Talis 协议质押$INJ;通过 Black Panther 验证者质押$INJ 或存入其金库之一。

要对抗 Solana 等新锐性能链的冲击,以太坊除了守护 DA 正统性不断扩大 Rollup layer 2 阵营之外,其实还有另一条路可走:通过 interoperablity 可交互操作性,向全链释放流动性。与其泡沫过大自缚,不如把过载的流动性,分流出去一部分,让这些 Old DeFi 品牌把触角伸向多链环境下,进而构造成全新的「竞争壁垒」。

Entangle 专注于 DeFi 生态项目,提供了促进跨链 DeFi 协议流动性互通的解决方案:Liquid Vaults 和 Oracle,进而改善资本流通效率,提升用户体验。

一套专供于 DeFi 流通场景的 interoperablity 解决方案就可以帮以太坊缓解 DeFi 共识过载问题,因为在单链内 DeFi 操作存在套娃局限;跨链流动性扩展,跨链互操作性允许一个在 A 链已经被应用过的资产,流动到其他链去组合其他链的流动性来寻找价值,不仅可以为新链带来资本和活跃度,也相当于为原链完成了减压;DeFi 协议稳定运营后,资金体量、用户量、收益率等都会成为一种无形的品牌、信誉资产,通过 interopeability 的方式将品牌间接延展到其他链,其实也算一种品牌增益。

一周热点恶补

过去的一周内,SEC 正式批准 11 支现货比特币 ETF(批准文件解读,SEC 主席批准 ETF 声明,各界大佬当日评论,相关专题),现货比特币 ETF 上市首日交易量达到 46 亿美元,Robinhood 面向美国用户提供 11 支比特币现货 ETF 的交易服务,VanEck 将把 ETF 利润的 5% 捐赠给比特币开发者,外媒:SEC 5 月底前需对多个以太坊现货 ETF 做出决议,获批概率或达 70% ;

此外,观点与发声方面,Gary Gensler 发布加密投资风险提示,SkyBridge Capital 创始人:计划购买美国比特币现货 ETF,渣打银行:ETF 将吸引 500-1000 亿美元资金,比特币有望突破 20 万美元,Vitalik 提议将以太坊网络 Gas 限制提高至 4000 万,Cyber Capital 创始人:单体式才是区块链扩展性的未来;

机构、大公司与头部项目方面,稳定币发行商 Circle 已秘密提交 IPO 申请,计划出售的股票数量暂未公开,DCG:已向债权人偿还超 10 亿美元债务,包括 Genesis 的近 7 亿美元贷款,BC 科技股东大会批准 BGX 的认购协议,将更名为 OSL 集团,以太坊 Goerli 测试网 Dencun 升级将于 1 月 17 日 14: 32 激活,Arbitrum 开启长期激励计划提案,Manta 公布空投细则和查询页面,NEAR 基金会:将减少 40% 团队成员,以整合核心团队;

NFT、GameFi、铭文领域,Azuki 官方 X 账号转发 Weeb 3 Foudation 推文,疑似将推出代币,Tinfun 公售抽奖吸引超 2.5 万 ETH 参与,诅咒铭文绝版,最后一张图片诅咒铭文是 Pizza 聪上诅咒鹅……嗯,又是跌宕起伏的一周。

附《每周编辑精选》系列传送门。

下期再会~