原创 | Odaily星球日报

作者 | Azuma

2 月 16 日,稳定币项目 Ethena Labs 宣布以 3 亿美元完成了 1400 万美元的战略轮融资,Dragonfly、Brevan Howard Digital 和 BitMEX 创始人 Arthur Hayes 家族办公室 Maelstrom 联合领投。

去年 7 月,Ethena Labs 还曾完成过一轮 650 万美元的种子轮融资,Dragonfly 领投,Deribit、Bybit、OKX、Gemini、Huobi、Arthur Hayes 及其家族办公室等参投。

灵感来源:Arthur Hayes

Ethena Labs 当前的主要产品为“Delta 中性”稳定币 USDe,该产品的创意灵感则来自于 BitMEX 的创始人 Arthur Hayes。

2023 年 3 月,Arthur 曾撰写了一篇名为《Dust on Crust》的文章 ,文中谈到了其对新一代稳定币“中本聪美元”的构想,即创建一个由等量 BTC 现货多头和期货空头共同支撑的稳定币。

Ethena Labs 随后将 Arthur 的构想变为了现实,但却选择了 ETH 作为现货及期货开仓的主要资产标的。换句话说,USDe 的抵押资产是由等量的现货 ETH 多头以及期货 ETH 空头共同构成。

或是因为 Ethena Labs 正在替代 Arthur 推进其愿景,该项目在前两轮融资中均获得了 Arthur 的大力支持,Arthur 自己也亲自铸造了大量 USDe,甚至曾在 X 平台公开喊话:“USDe 将超过 USDT 成为规模最大的美元稳定币。”

“Delta 中性”是什么?

USDe 最大的标签为“Delta 中性”。

所谓 Delta,在金融学中是一个用以衡量基础资产价格变动对投资组合变化影响幅度的指标,取值范围为“-1 到 1 ”。“Delta 中性”的定义则是,如果一个投资组合由相关的金融产品组成,而且其价值不受基础资产小幅价格变动的影响,这样的投资组合即具有“Delta 中性”的性质。

结合 USDe 的产品性质来看,由于该稳定币的抵押资产由等量的现货 ETH 多头以及期货 ETH 空头共同构成,现货持仓的 Delta 值为“ 1 ”,期货空头敞口的 Delta 值为“-1 ”,二者对冲之后的 Delta 值为“ 0 ”,即实现了“Delta 中性”。

“Delta 中性”的基础性质决定了 USDe 的抵押铸造仓位基本上不受 ETH 小幅价格变动的影响,从而(在通常情况下)保证了 USDe 始终能够维持稳健的抵押状况。

收益率才是王道

前文介绍了 USDe 的抵押结构,那么 Ethena Labs 为什么要采用如此复杂的设计呢?USDe 又该如何从 USDT、USDC 等稳定运行许久的老牌的稳定币手中夺取市场份额呢?

答案在于收益率之上,USDe 质押用户可分享来自抵押资产的两重收益。

一是来自于现货多头质押的稳定收益。Ethena Labs 支持将现货 ETH 通过 Lido 等流动性质押衍生协议进行质押,从而赚取 3% - 5% 的年化收益。

二是来自于期货空头资金费率的不稳定收益。熟悉合约的用户都了解资金费率的概念,虽然资金费率是一个不稳定因素,但对于空头头寸而言,长期来看资金费率为正的时间占大多数,这也意味着整体上收益会呈正向。

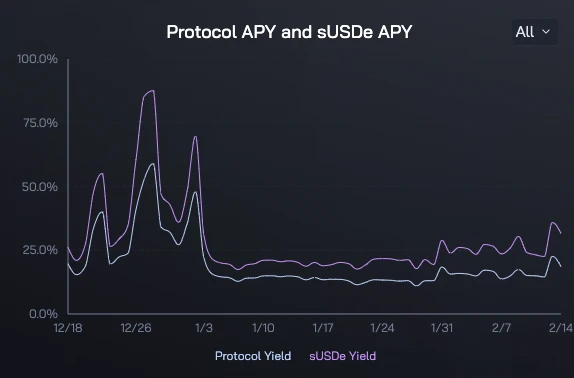

两项收益的叠加为 USDe 实现了可观的收益率。官方数据显示,Ethena Labs 协议收益率以及 sUSDe(USDe 质押凭证代币)的收益率在过去两个月内表现相当惊艳,协议收益率最高一度触及 58.9% ,最低也有 10.99% ;sUSDe 最高则一度触及 87.55% ,最低也有 17.43% 。

当前,sUSDe 的实时收益率则为 27.6% 。想一想 MakerDAO 此前利用 RWA 实现 8% 收益率时的疯狂景象,就不难理解 Arthur 为何对 USDe 如此有信心了。

四层潜在风险

去年 10 月,哥伦比亚商学院教授、Zero Knowledge Consulting 创始人兼管理合伙人 Austin Campbell 曾发文拆解了 USDe 的设计结构。

Austin 在文中指出,其更愿意将 USDe 称为一个“结构性票据”,而非稳定币,并剖析了 USDe 的四层潜在风险:

一是质押层面的安全风险,质押节点的安全性及可持续性是否可得以保证;

二是期货合约开设平台的安全风险,无论是 DEX 还是 CEX 均存在黑客攻击风险;

三是合约可用性风险,有些时候可能根本没有足够的流动性来进行做空;

四是资金费率风险,虽然空头头寸的资金费率大多数时候为正,但也存在转负的可能性,如果在加权质押收益之后的综合收益率为负,对于“稳定币”而言是相当致命的。

当下数据及未来展望

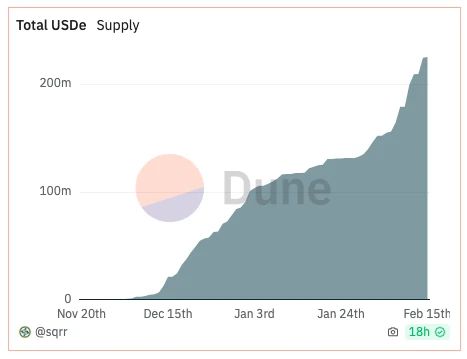

当前,USDe 的实时总铸造数额为 2.34 亿美元,过去几个月内均保持着强劲的增长态势。

值得一提的是,Ethena Labs 尚未公开发布产品,当下 USDe 的产品访问仍为私下邀请制,因此实现该数据表现更是难得。

展望未来,除了刚刚完成的 1400 万美元融资之外,围绕着 Ethena Labs 还有其他几件关键事项需要关注。

其一自然是产品的公开发布,以及相关代币经济模型的披露。

二是 Lido 此前的对外“门面”、扩展负责人 Seraphim 已跳槽至 Ethena Labs 担任增长负责人,或有助于推动 Ethena Labs 的产品集成。

三则是 Binance Labs 已将 Ethena Labs 列入 Incubation Season 6 的首批孵化项目,这或许也会成为 Ethena Labs 加速增长的一大助力。

稳定币赛道的挑战者们来了又去,希望这次,Ethena Labs 和 USDe 会带来不一样的故事。