引言

Ether.fi 从致力于以太坊质押和流动性再质押,当前以太坊的质押和再质押领域最大的痛点:用户质押以太坊之后就失去了对以太坊的控制权,所以 Ether.fi 旨在通过开发非托管的质押解决方案,帮助用户在掌握以太坊控制权的情况下享受质押和再质押收益。

项目实力

核心团队

Mike Silagadze: 创始人CEO。毕业于滑铁卢大学,Mike Silagadze 于 2010 年开始从事加密货币行业的投资,其曾创办过 Gadze Finance 并担任首席执行官,创办过 Top Hat 。

Chuck Morris:总工程师。研究生毕业于芝加哥大学,主要攻读计算机专业。拥有丰富的加密货币开发工程团队经验。

合作伙伴

Kiln:为以太坊提供基础设施服务。

DSRV:一家提供区块链基础设施支持的公司,包括节点服务和其它技术支持。

Chainnodes:一家区块链服务提供商,专注于节点运维和管理。

Obol:专注于分布式信任协议或与区块链相关的分散化技术的公司。

从 ether.fi 披露的团队和合作伙伴信息中可以看出,其开发团队具有非常丰富的加密货币行业的投资和开发经验,并且与多家加密货币的基础设施公司建立了合作关系,在基础设施搭建方面获得了强大的支持。

融资实力

ether.fi 已通过两轮融资筹集约 3230 万美元。

种子轮: 2023 年 2 月,Version One Ventures 领投,Purpose Investments、 North Island Ventures、Node Capital、Maelstrom、Kommune.one、Chapter One Ventures、Arrington XRP Capital 参与此轮投资。金额为 530 万美元。

A 轮: 2024 年 2 月,Version One Ventures、OKX Ventures 领投,White Star Capital、White Loop Capital、Stani Kulechov、Selini Capital、Sandeep Nailwal、North Island Ventures、Node Capital、Matthew Howells-Barby 参投。金额为 2700 万美元。

其中 Version One Ventures 和 OKX Ventures 是 Crypto 行业内顶级的投资机构,AAVE 的创始人 Stani Kulechov 和 Polygon 的创始人 Sandeep Nailwal 和 Kraken 的创始人 Matthew Howells-Barby 也参与了 ether.fi 的融资,可以看出业内顶尖人士对 Eth.fi 的认可程度非常高。

运行模式

根据用户存入 ETH 以及其 LST 代币的数量可以分为两种: 32 个 ETH 以及其 LST 的倍数;其他金额的 ETH 以及其 LST 代币。

当用户存入的 ETH 以及其 LST 代币的数量是 32 的整数倍

节点操作员提交竞标,以获得分配给其运行的验证器节点。受信任的节点操作员可提交一个名义出价,以被标记为可用。不可信节点操作员参与拍卖机制,并根据其中标价格被分配验证器。储户将 32 个 ETH 存入 ether.fi 存款合约。这将触发拍卖机制,并分配一个节点操作员来运行验证器。这也会铸造一个取款保险箱和两个 NFT(T-NFT、B-NFT),赋予取款保险箱所有权。T-NFT 代表 30 个 ETH,这是可随时转让的。B-NFT 代表 2 个 ETH,是强制绑定的。收回 2 个 ETH 的唯一方法是退出验证器或完全退出。验证者使用获胜节点操作员的公钥对验证者密钥进行加密,然后作为链上交易提交。节点操作员利用解密后的验证器密钥启动验证器。认购者(或节点操作员)可提交退出命令,以退出验证器,并将所认购的 ETH 存入取款保险箱。然后,认购者可以烧毁 NFT,在扣除手续费后收回 ETH。

其中 B-NFT 用于提供降价保险的免赔额(在发生降价事件的情况下),并代表对验证器节点性能的监控责任。由于增加了风险和责任,B-NFT 的收益率高于 T-NFT。

当用户存入的 ETH 以及其 LST 代币的数量是其他金额

当用户存入的 ETH 以及其 LST 代币的数量是其他金额。当用户的以太坊数量小于 32 个,或者不想承担监控验证器节点责任时,可以通过在 NFT 流动性池中铸造 eETH 来参与 ether.fi 的质押。流动性池合约包含由 ETH 和 T-NFT 组成的混合资产。当用户将 ETH 存入流动池时,流动池会铸造 eETH 代币并将其转给用户。持有 T-NFT 的铸造者可以将 T-NFT 存入流动性池,并铸造与 T-NFT 价值相等的 eETH。持有 eETH 的做市商可以在流动性充足的前提下,按 1: 1 的比例将其转换为流动性池中的 ETH。如果流动性不足,转换会触发验证退出。使用 B-NFT 进行质押的用户将其 ETH 存入池中,并进入分配 B-NFT 的队列。当流动性池中的以太坊数量超过阈值时,队列中的下一位持有者将被分配。在这个过程中生成私钥并触发质押流程, 32 个 ETH 将被质押进池子中,同时铸造两个 NFT:T-NFT 入池,B-NFT 给债券持有者。当流动池中的 ETH 数量低于阈值时,铸造时间最早的 T-NFT 就会触发退出请求。该退出请求会记录一个时间戳,并开始计时。如果计时器过期而验证器仍未退出,那么 B-NFT 持有者的价值就会被逐步削减。节点操作员在退出已过期的验证器时可获得奖励。验证器退出时,T-NFT 和 B-NFT 将被烧毁,ETH(扣除费用)将存入流动性池。

同时 ether.fi 为了增加质押者收益,在项目的设计中除了提供质押奖励外,还设立了一个节点服务市场,允许质押者和节点运营商注册节点、提供基础设施服务,并分享服务收入。用户在 ether.fi 存入资金并获得质押奖励的同时 ether.fi 会自动将用户的存款再质押给 Eigenlayer 以获取收益。Eigenlayer 利用质押的以太坊来支持各种 AVS,并通过建立经济安全层提高质押者的收益。所有质押奖励的总额将分配给质押者、节点运营商和协议,分别占比 90% 、 5% 、 5% 。用户可以获得以太坊质押奖励、ether.fi 忠诚积分、重新质押奖励(包括 EigenLayer 积分)以及为 Defi 协议提供流动性的奖励。

分散的验证器技术(DVT)

在 ether.fi 的白皮书中,介绍了 Distributed Validator Technology(分散的验证器技术),我们简称为 DVT。DVT 的出现主要是为了解决以太坊质押中的验证器中心化的问题。在传统的以太坊质押中,一个验证器通常被设计为由单一的节点运营商管理,在这种模式下会存在两个比较明显的问题:

如果这个节点出现了故障,就会影响到质押在这个验证器中的 ETH 的安全和收益;

如果这个节点不可靠或遭到攻击,就可能会影响验证器的性能和安全。所以 DVT 的设计是通过允许多个独立实体共同管理单个验证器,分散了单个点的故障风险。

DVT 技术的实现主要是通过对两个方面的升级和改进:

首先,在 DVT 中实行了将密钥进行了分割,不再是由一个密钥来掌控,而是通过将验证器的密钥分割为多个部分,每个参与管理验证器的实体只拥有其中的一部分秘钥,每当一个操作进行时需要得到大多数实体的共识才能够操作,这样有效的降低了之前单一节点掌控秘钥带来的风险;

其次,DVT 参与者之间必须有明确的合同和协议来规范每个参与实体的职责和权利,确保整个系统的公正性和透明性。

综上所述,ether.fi 通过引入了 DVT 技术,将原有节点的中心化风险大幅度的降低,更加的确保质押人和参与者的安全性和公平性。

验证器管理 NFT 化

在 ether.fi 的设计中,在创造每一个验证器的时候都会去生成两个 NFT,分别为 T-NFT、B-NFT。其中 T-NFT 代表 30 个 ETH,这是可随时转让的。B-NFT 代表 2 个 ETH,是强制绑定的,只有在完全退出的时候可以退回其中的 2 个 ETH。其中铸造的 NFT 不仅代表了质押在验证器上的资金所有权,还包含了管理和运行验证器所需的所有关键数据。其中 NFT 包含的内容有:对这个创建的验证器的一个详细的信息,比如验证器运行的节点、物理位置、节点运营商、以及节点服务的详细信息;NFT 持有者拥有对验证器的控制权。

ether.fi 的 NFT 设计就是之前各个 LSD 项目中的 LST 的一个升级版本。让质押者通过持有 NFT 的形式来达到更加灵活和去中心化的方式去管理其验证器。通过这种方式也减少了之前质押者必须将自己的 ETH 转移给第三方的信任问题。

与同赛道项目相比的创新

ether.fi 与其他 Restaking 赛道项目进行对比。

安全性:ether.fi 相较于传统的质押类项目最明显的优势就是安全性。在传统的质押类项目中,用户都是将自己的 ETH 直接通过项目质押到节点中,在用户将 ETH 质押到节点的同时也会失去对密钥的掌控权,这样如果节点作恶或者被攻击那么质押者就会收到相对应的损失。而 ether.fi 旨在通过开发一个非托管的质押解决方案,通过 DVT 技术的引用和验证器管理 NFT 化的方式,达到质押者可以控制他们的密钥并保留其 ETH 的保管权同时将质押委托给节点运营商的效果,并且实现了多个独立实体共同管理单个验证器,从而分散了单个点的故障风险。ether.fi 将用户参与以太坊质押的风险降到了最低。

退出机制:在其他的 Restaking 项目中用户质押在协议中的 ETH 或者 LST 需要赎回的时候,需要等待 7 天才能将其赎回。但是 ether.fi 提供了一个独特的退出机制,即用户可以通过 Unstake 将 eETH 再解质押回 ETH。这意味着用户不仅可以通过 DEX Swap 回 ETH,还可以选择 Unstake 1: 1 赎回 ETH,等待时间较短。并且 ether.fi 还是唯一一个支持 LRT 直接退出的协议,而其他协议如 Curve、Balancer 等则通过 LP 池兑换退出,但提款时间会根据流动储备情况变动。

在 Crypto 行业中,尤其是链上活跃的用户最为关心的问题是其资产的安全性问题,其次才是收益率。ether.fi 通过使用 DVT 技术的引用和验证器管理 NFT 化,将用户的资产安全问题降到了最低。并且同时具有对用户非常友好的退出质押的机制,使得用户在参与项目的时候减少了很多的顾虑。

项目模型

业务模型

ether.fi 的经济模型由三个角色组成:节点运营商,质押用户,主动验证服务商(AVS)

节点运营商:ether.fi 的节点运营商主要是那些能够利用 ether.fi 的基础设施,为质押者和网络其他参与者提供高质量服务的实体。节点运营商在 ether.fi 的经济模型起到了非常重要的作用。首先用户都必须将自己的 ETH 或者 LST 通过节点运营商来进行质押,然后节点运营商会给质押者铸造 NFT,其中在铸造或者销毁 NFT 时 ether.fi 会收取一定的费用,这也是 ether.fi 收入的来源之一。然后节点运营商会将已经质押的 ETH 再质押给 Eigenlayer 以获取收益,或者为接入到 ether.fi 的 AVS 提供服务来获取收益。

质押用户:ether.fi 的质押用户将自己的 ETH 质押到 ether.fi 之后,除了会获得以太坊奖励的节点质押激励以外,主要还是再质押给 Eigenlayer 以获取收益并且同时也可以给 AVS 提供服务来获取收益。在质押用户获得的收益中, 5% 会分配给节点, 5% 会分配给 ether.fi 项目,这也是 ether.fi 收入的来源之一。

主动验证服务商(AVS):ether.fi 是一个 Restalking 赛道的项目就必然会涉及到 AVS,虽然现在大多数 Restaking 赛道的项目都会将自己项目的质押 ETH 接入到 Eigenlayer 中,让 Eigenlayer 去完成 AVS 的对接来获取超额奖励,但是 ether.fi 的规划中下一步也是建立自己的 AVS 生态,AVS 是 ether.fi 项目提供给质押用户超额收益的来源。

从以上分析可以看出 ether.fi 的收入是:

铸造或者销毁 NFT 时,ether.fi 会收取一定比例的费用

质押用户获得收入的 5%

代币模型

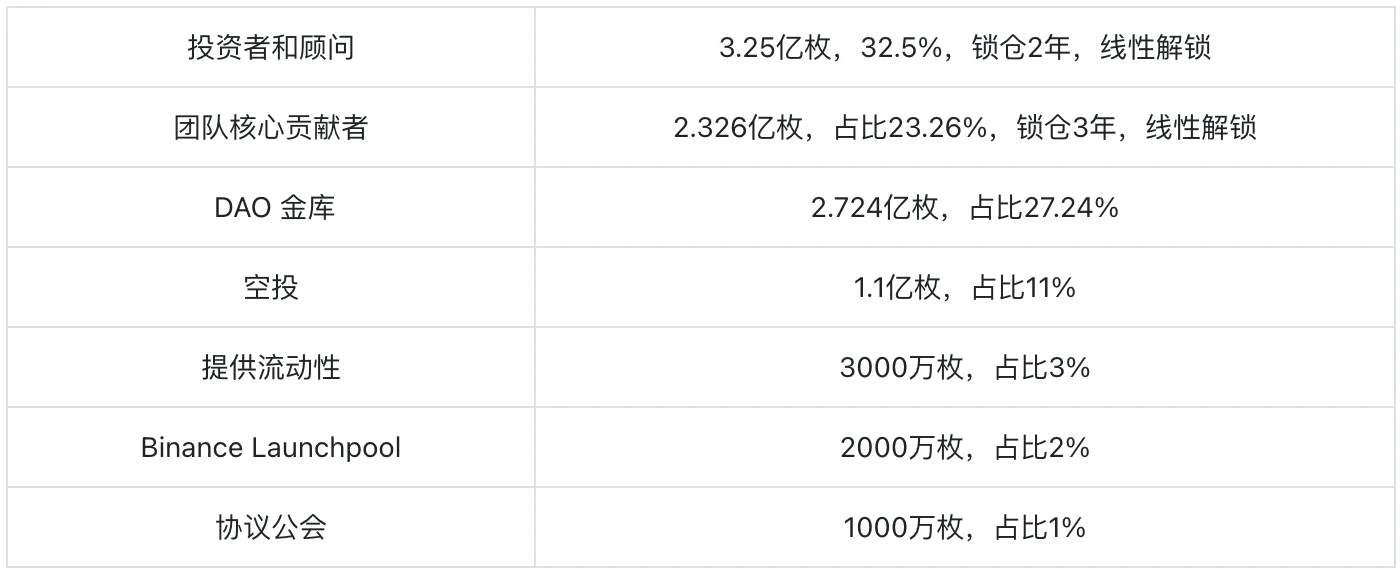

根据白皮书显示:ETHFI 总量是 10 亿枚,代币的初始供应量是 1.152 亿枚,现代币的流通率是 11.52% 。

ETHFI 的分配如下:

代币的赋能

根据白皮书显示,ETHFI 在 ether.fi 中的用途如下:

支付协议费用:用户在 ether.fi 中进行操作和交易需要使用 ETHFI 进行付费。

项目激励:奖励那些参与质押以及运行节点的用户。

参与治理:持有 ETHFI 代币可以参与项目的治理。

ETHFI 的价值判定

根据白皮书介绍,在 ether.fi 项目中,ETHFI 不存在集中销毁或者定期销毁的场景。

对 ETHFI 的赋能较少是 ether.fi 项目的一个显著缺点,在其设计中并没有加入质押机制,从而减少了对 ETHFI 代币锁定来增加项目价值这一个关键点。但是根据白皮书中对 ETHFI 的分配来看,代币影响市场最主要的部分是投资者和顾问、团队核心贡献者这两部分,这两部分分配的代币达到了总量的 55.76% ,虽然占比比较高,但是根据其锁仓时间来判断,需要在 2026 年 3 月之后才会将大部分代币释放,所以暂时不会影响到代币的流通率。

ETHFI 之后的走势还是更多的是取决于 ETH 在通过现货 ETF 之后,ETH 的币价是否能持续的上涨以及 ether.fi 在日后能否接入更多的 AVS 来给 ether.fi 项目的质押者带来更多的 ETH 质押额外收益。

TVL

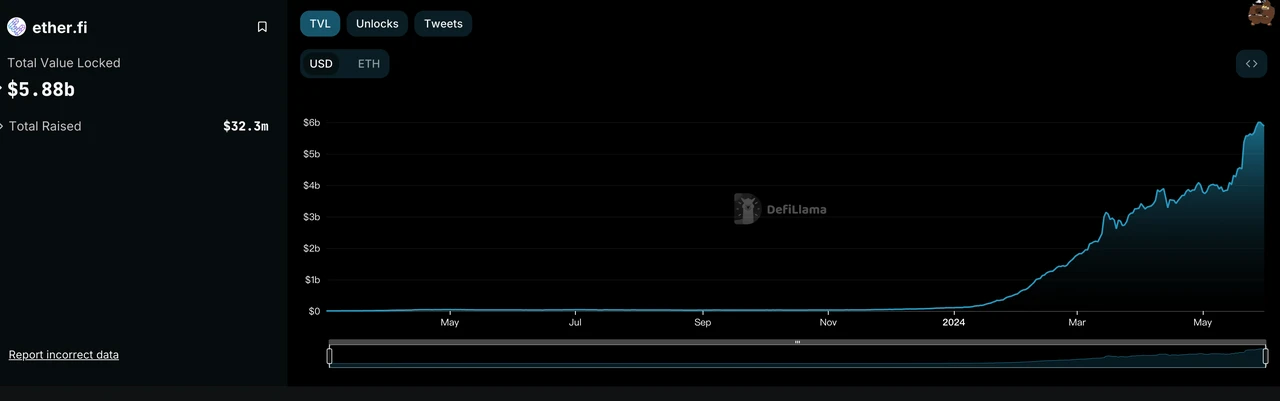

https://defillama.com/protocol/ether.fi#information

https://defillama.com/protocol/ether.fi#information

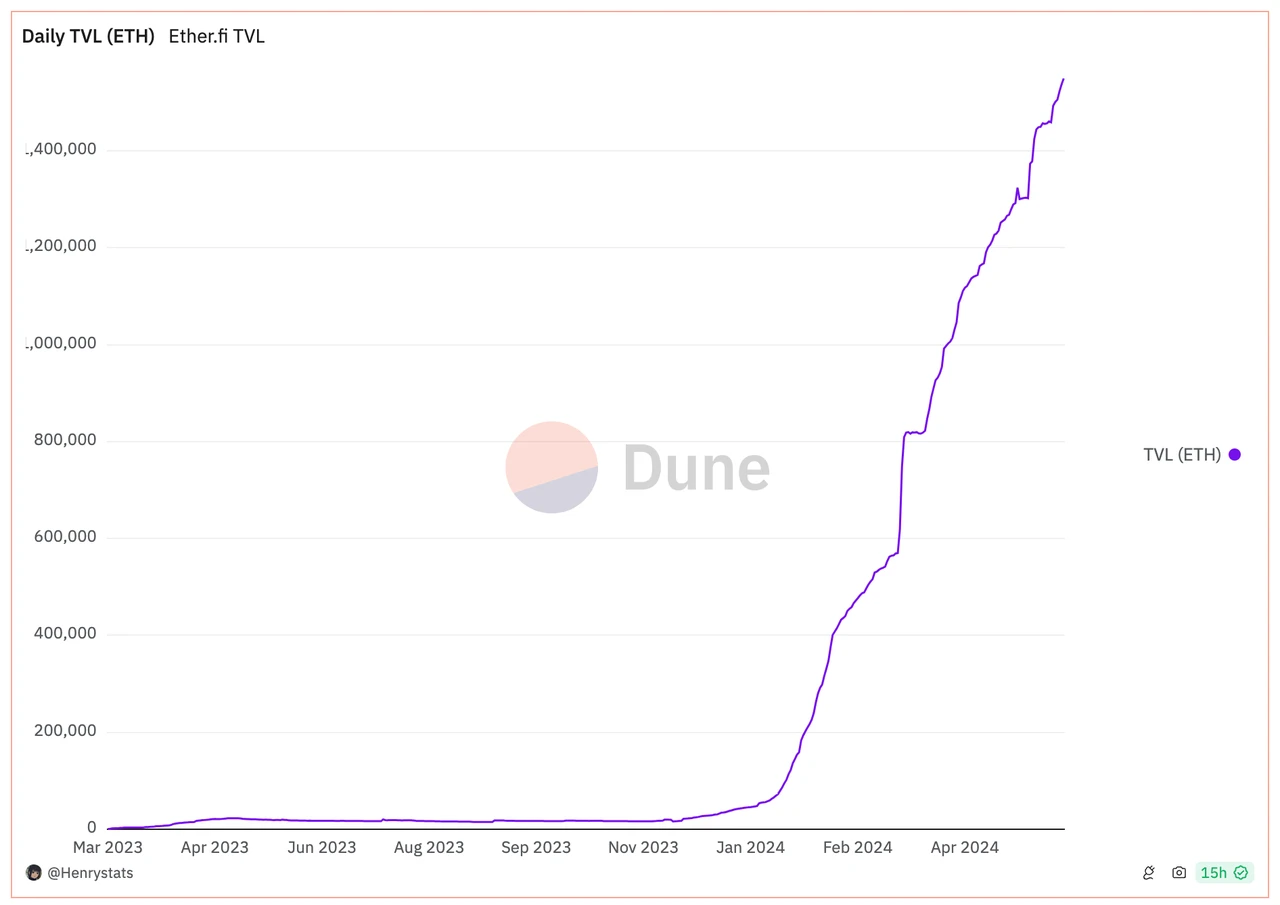

https://dune.com/ether_fi/etherfi

由图可以看出,ether.fi 的 TVL 已经达到了 58.8 亿美元,现在其 TVL 在 Restaking 赛道中排名第一。并且可以看出 ether.fi 的 TVL 从 2024 年开始一直保持着迅速上升的态势。

APY

https://www.ether.fi/

我们可以从 ether.fi 的官网上看到 ether.fi 的 APY 已经达到了 14.4% ,对质押用户非常具有吸引力。

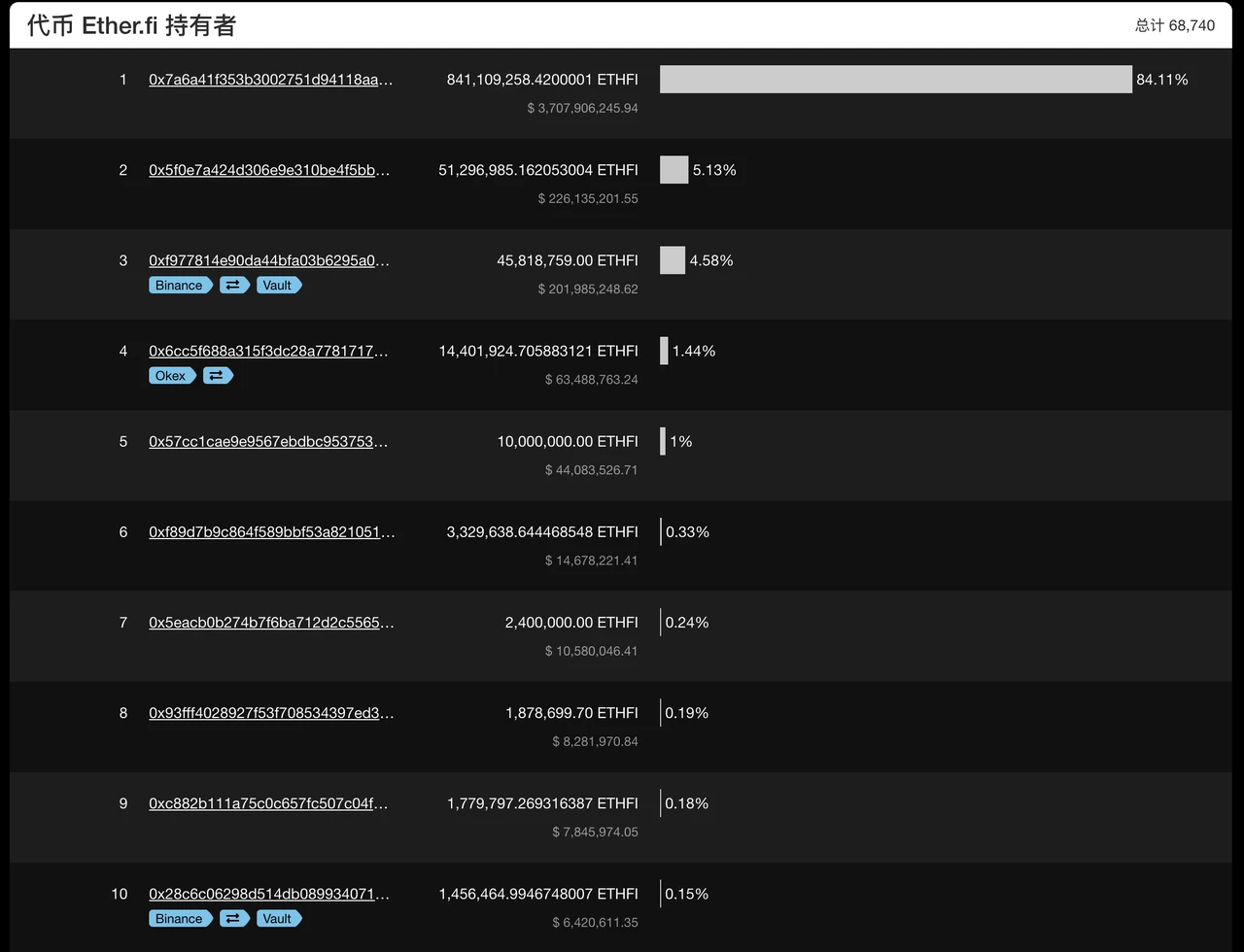

前十持有者

https://ethplorer.io/zh/address/0xfe0c30065b384f05761f15d0cc899d4f9f9cc0eb#pageTab=holderstab=tab-holders

在前十的持币地址中,包括了 ether.fi 的 DAO 金库、币安和 OKEX 的官方地址,其余的持币占比为 7.07% ,ETHFI 数量为 7707 万枚,现在流通量是 1.152 亿枚,占据了流通量的 66.91% ,说明大部分代币集中在鲸鱼手中。

项目风险

ETHFI 代币除作为 ether.fi 的治理代币外,最主要的作用就是用户在使用项目时缴纳费用以及分发给质押者和节点运营商的奖励。虽然现阶段 ETHFI 代币的解锁量并不高,并且 ether.fi 的分配机制中对占比最大的投资者和顾问、团队核心贡献者这两部分的锁仓时间还算合理,在本轮牛市中不会有太大的解锁,但是 ETHFI 缺乏回购和质押机制,从而导致了 ETHFI 的流通量是在不断增加的,并没有一个机制能够达成通缩的效果,从而在一定程度上影响币价的上涨。

虽然 ether.fi 较其他 Restaking 项目解决了质押者对自身资产所有权始终持有以及能够及时解押的优势,但是作为一个 Restaking 赛道的项目最主要的还是要去增加质押用户的额外真实收益,现在 ether.fi 与其他 Restaking 项目一样都是依靠 Eigenlayer,将质押的代币接入 Eigenlayer 来提供 AVS 主动验证服务,虽然在其规划图中计划今年要开启自己的 AVS 主动验证服务,但是是否能够让其它的项目使用 ether.fi 现在来看不确定性比较大,如果没有实现的话,对币价的打击比较大。

总结

ether.fi 的发展方向致力于以太坊质押和流动性再质押,通过引用 DVT 技术和验证器管理 NFT 化,解决了现在以太坊的质押和流动性再质押赛道中普遍存在用户质押以太坊之后就失去了对以太坊的控制权的问题,并且实现了质押用户的密钥掌控权和实现了多个独立实体共同管理单个验证器,使得质押用户在节点的中心化风险得到了很好的解决,同时 ether.fi 也是在 Restaking 赛道唯一能够做到让用户做到 LRT 直接退出的协议。从而 ether.fi 在 Restaking 赛道占有非常大的优势,现在 TVL 位居 Restaking 赛道第一。

但是 ether.fi 本身的代币经济学过于简单,没有一套质押机制和销毁机制,导致了代币的流通量不断增加,从而间接造成了对代币价格上涨的不利影响。虽然 ether.fi 在规划中计划开启自己的 AVS 主动验证服务,但是否能够让其他项目使用仍存在较大的不确定性。如果未能实现,将对币价造成较大打击。其具体效果有待观察。

总而言之,ether.fi 项目通过其独特的 DVT 技术和验证器管理 NFT 化机制,解决了传统质押中质押后失去对以太坊控制权的问题。同时其 LRT 的退出机制也非常合理,受到了用户们的认同。其从链上用户最关注的安全性的两个方面解决了用户们的担忧和行业普遍存在问题。再加上以太坊的现货 ETF 已经基本批准,如果 ETH 在后续的牛市中能够有不错的涨幅,那么基于以太坊的 ether.fi 必然会有非常亮眼的表现。