本文来自《What Drives Crypto Asset Prices?》

原作者:Austin Adams、Markus Ibert、Gordon Liao

编译:Odaily星球日报 夫如何

Uniswap Labs、哥本哈根商学院和 Circle 的研究人员联合撰写论文《What Drives Crypto Asset Prices?》中,通过 VAR(结构向量自回归)模型将比特币历年的价格走势和三种机构性冲击影响进行数据分析,揭露比特币的市场表现,显示出其作为价值存储工具和投机性资产的双重特性,本文技术内容较多,Odaily星球日报特将简化版内容整理,以供读者参考。

关键结论:

传统的货币政策和风险溢价冲击对加密资产价格有显著影响。

2022 年比特币的剧烈下跌中,超过三分之二的原因归因于紧缩性货币政策。

自 2023 年以来,加密货币回报的主要驱动力是加密货币风险溢价的压缩,而非传统市场的波动。

稳定币被视为加密生态系统中的安全资产,通过观察稳定币市值的波动,可以进一步细分加密货币需求冲击为加密采用冲击和加密风险溢价冲击。

在 2023 年及以后,压缩的加密货币风险溢价解释了比特币的正回报,尤其是在 Blackrock 比特币 ETF 推出前后。

积极的传统风险溢价冲击导致比特币价格下跌,传统资产(如美国国债和股票)的价格也会下跌。

积极的收缩性货币政策冲击会导致比特币价格下降,债券收益率上升,股票价格下跌。

对于经济学家、政策制定者和投资者来说,了解加密货币价格的驱动因素及其与传统金融市场的关系是一项重要而具有挑战性的任务。随着加密货币越来越受主流世界的欢迎,它们对更广泛的金融体系的潜在影响也在增加。然而,影响加密货币价格走势的因素以及加密货币与传统资产类别的相互关联性尚未完全了解。

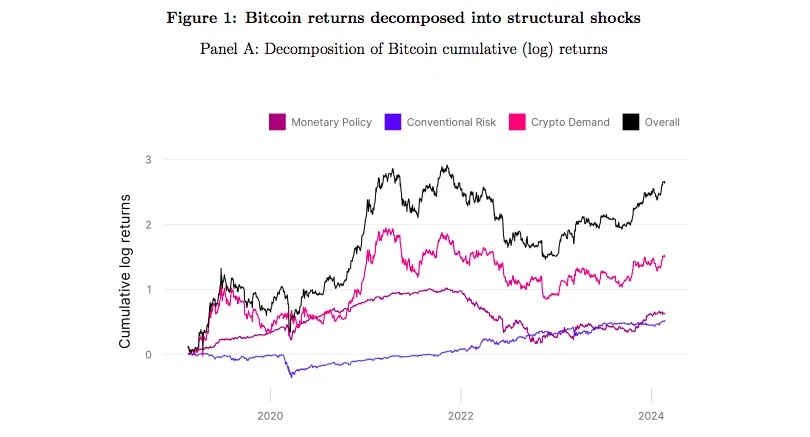

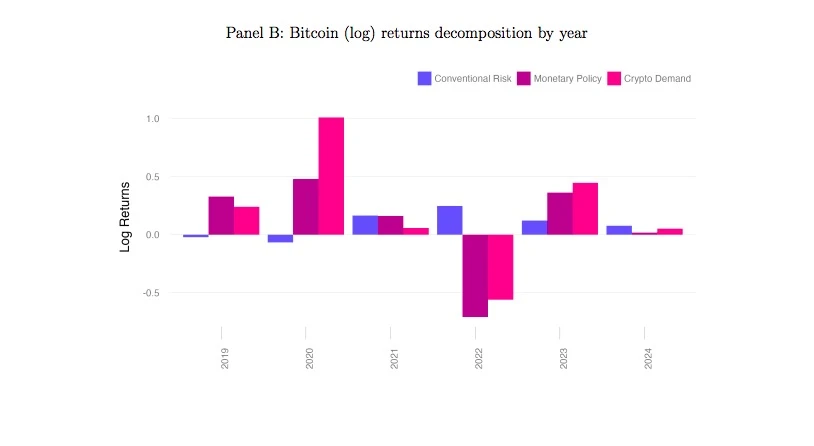

本文旨在通过 Vector Auto-Regressive (VAR) 模型的视角揭示加密资产的驱动因素。说明了我们的方法在将比特币回报分解为三种结构性冲击方面的有用性:传统货币政策冲击、传统风险溢价冲击和加密货币特定需求冲击。

该图显示了 2019 年至 2024 年(图 A)和逐年(图 B)的累计分解。该模型表明,传统冲击会显著影响新资产类别的回报。例如,货币政策冲击使比特币在 2020 年的涨幅 50% ,但在 2022 年使比特币的跌幅 50% 。换句话说,该模型表明,如果美联储在 2022 年期间没有出人意料地收紧其货币政策立场,比特币的回报率将高出 50% 以上。

该模型甚至表明,在 2022 年,货币政策在推动加密货币回报方面比加密货币特定的需求冲击更具影响力。 在我们的样本期间,传统的风险溢价冲击(“避险”冲击)通常对加密资产的回报率做出了积极贡献,这表明传统风险溢价下降,但 2020 年 3 月 COVID-19 抛售期间的短暂时期除外。最后,虽然传统冲击可能会对加密货币价格产生巨大的低频影响,但比特币价格的大多数日常波动都无法用传统冲击来解释。

我们采用直观且以理论为指导的标志限制。具体而言,我们认为,积极的常规风险溢价冲击(即避险冲击)会导致比特币价格下跌、美国国债收益率下降和股票价格下跌。相反,我们认为,积极的(收缩性)货币政策冲击会导致比特币价格下跌、美国国债收益率上升和股票价格下跌,这是通过经典的贴现率渠道进行的。最后,我们强调,特定加密货币的需求冲击会抬高比特币价格,但对传统资产的影响仍未确定(同时通过数量限制来管理加密货币冲击对传统资产的影响)。

直观地说,VAR 模型根据资产的共同运动将每日加密货币回报归因于不同的冲击。例如,如果利率大幅下降,并且股票价格和比特币在同一天都上涨,则该模型将受到扩张性(负面)货币政策冲击。另一方面,如果股市反弹、利率下降、比特币上涨,该模型将比特币的正回报归因于传统风险溢价的降低。通过汇总美国国债和股票市场中具有特定模式的比特币回报率(根据其回报率的大小进行调整),该模型估计了每个风险因素随时间推移对比特币价格的累积影响。我们通过研究加密货币增长和加密货币风险溢价的贡献,进一步分析了加密货币特定的冲击和相关的资产回报。为了实现这一点,我们通过将稳定币市值的波动与前面提到的三种资产相结合来扩展模型。

在更广泛的数字资产生态系统中,稳定币被认为是一种安全资产,并且其总市值相对于波动的加密资产回报的变化有助于区分主要由风险溢价或采用率驱动的冲击.

这个扩展模型中的核心假设是,积极的加密货币采用冲击会提高稳定币市值和比特币价格,而积极的加密货币风险溢价冲击(加密避险)会降低比特币价格, 但提高了稳定币的市值。

该模型显示,我们发现从 2023 年开始,加密货币风险溢价已经大幅压缩,并解释了比特币积极回报的主要部分,尤其是在比特币现货 ETF 推出前后。在我们的扩展模型中研究的四次冲击概括了加密市场的内部动态及其与更广泛的金融变量的相互作用。

加密货币采用冲击是指加密货币的内在价值和采用率的变化,反映了创新、监管变化或采用情绪的转变。另一方面,加密风险溢价冲击代表了投资者为持有加密资产而要求的风险补偿的变化,这可能会受到市场流动性和波动性等因素的影响。同样,传统的风险溢价冲击也被包括在内,以解释持有传统金融资产所需的风险补偿的变化,这可能会通过投资者风险偏好和投资组合再平衡的变化间接影响加密货币价格。

最后,货币政策冲击被认为可以捕捉更广泛的经济增长动态对加密市场的影响,承认加密货币与更广泛的金融市场的相互联系。虽然传统的货币政策和风险溢价冲击对比特币回报的影响频率较低,但每日比特币回报的大部分变化都归因于加密风险溢价冲击。并且呼应了对股票的研究表明,风险溢价在解释回报方面起着相当大的作用。