「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过。

因此,我们编辑部将于每周六从过去 7 天发布的内容中,摘选一些值得花费时间品读、收藏的优质文章,从数据分析、行业判断、观点输出等角度,给身处加密世界的你带来新的启发。

下面,来和我们一起阅读吧:

投资

整体的判断框架是根据一个项目的基本面和合适的价格来买入和持有。

估值其实可以分两类来看,一个是概念型的,一个是业务型的——概念型的代表是 MEME,特征是天花板可以非常高,只要资金愿意把它推到那个高度;业务型的就是要靠数据说话,这里又分为旧赛道(对标法)和新赛道(没有太准确的方法,由龙头来定价)。

这一轮的 Alpha 其实很难找,因为这个周期的特点是“钱少、票多、盘子大”,所以只能有局部行情。而观察到目前为止局部行情比较好的板块,MEME、铭文、Solana。

心态上,不再执着于价值投资。逻辑上/思考上,不再去看市场会用什么,而是去想市场会炒作什么。行动上,要么就参与,不参与也要观察,积累样本。

另推荐《对话交易员 Jason:基本面分析失效了吗?》《对话交易员 Raymond:逃离华尔街的他在上个周期捕获 60 倍的 SOL,现在等着未来三个月的大跌抄底》。

介绍涵盖基础面、新闻、融资等领域,帮助用户提升市场洞察力和数据分析能力。

创业

加密应用中有三种独特的结构性差异:

可分叉性:应用程序的可分叉性意味着加密市场的进入壁垒更低。

可组合性:由于应用和协议具有互操作性,用户的转换成本本质上更低。

基于代币的用户获取:使用代币激励作为有效的用户获取工具意味着加密项目的客户获取成本(CAC)结构性地更低。

这些独特的属性共同加速了加密应用的竞争法则。一旦一个应用程序开启了“收费开关”,不仅会有无数其他无法区分的应用程序提供类似但更便宜的用户体验,而且甚至可能会有一些应用程序通过代币补贴和积分来补贴用户。

从逻辑上推导下去,在没有护城河的情况下, 99% 的应用程序将不可避免地陷入一场“价格战”,从而无法避免商品化的命运。在短期到中期内,仅依靠流动性可能仍然是一条无效的护城河。相反,流动性和 TVL 更像是先决条件,而真正的防御力可能来自无形资产,如品牌、在用户体验(UX)上的差异化,以及最重要的——不断推出新功能和产品的能力。

文章分别从预言机、跨链、存储、DA、L2板块就龙头代表展开业绩详解。

对于当前估值庞大的基建项目而言,维持天价 FDV 更多依赖于其叙事的想象空间。然而,基建项目夸张的估值与其实际经营状况不符的现状,不仅会让市场陷入上一轮牛市“繁华未尽”的泡沫之中,这样人人都想躺赚收租的思维模式也为 Crypto 带来了公地悲剧的隐患。

MiCA 旨在建立单一监管框架,加强消费者和投资者保护,确保市场诚信和金融稳定,促进创新和竞争力。

其适用于加密资产发行者、加密资产服务提供商(CASPs)、稳定币发行者;不适用于已受监管的加密资产、中央银行数字货币(CBDCs)。

MiCA 为瑞士和欧洲的 Web3 公司带来了机遇是:市场准入、投资者信心、创新环境;挑战是:合规负担、监管不确定性、竞争。

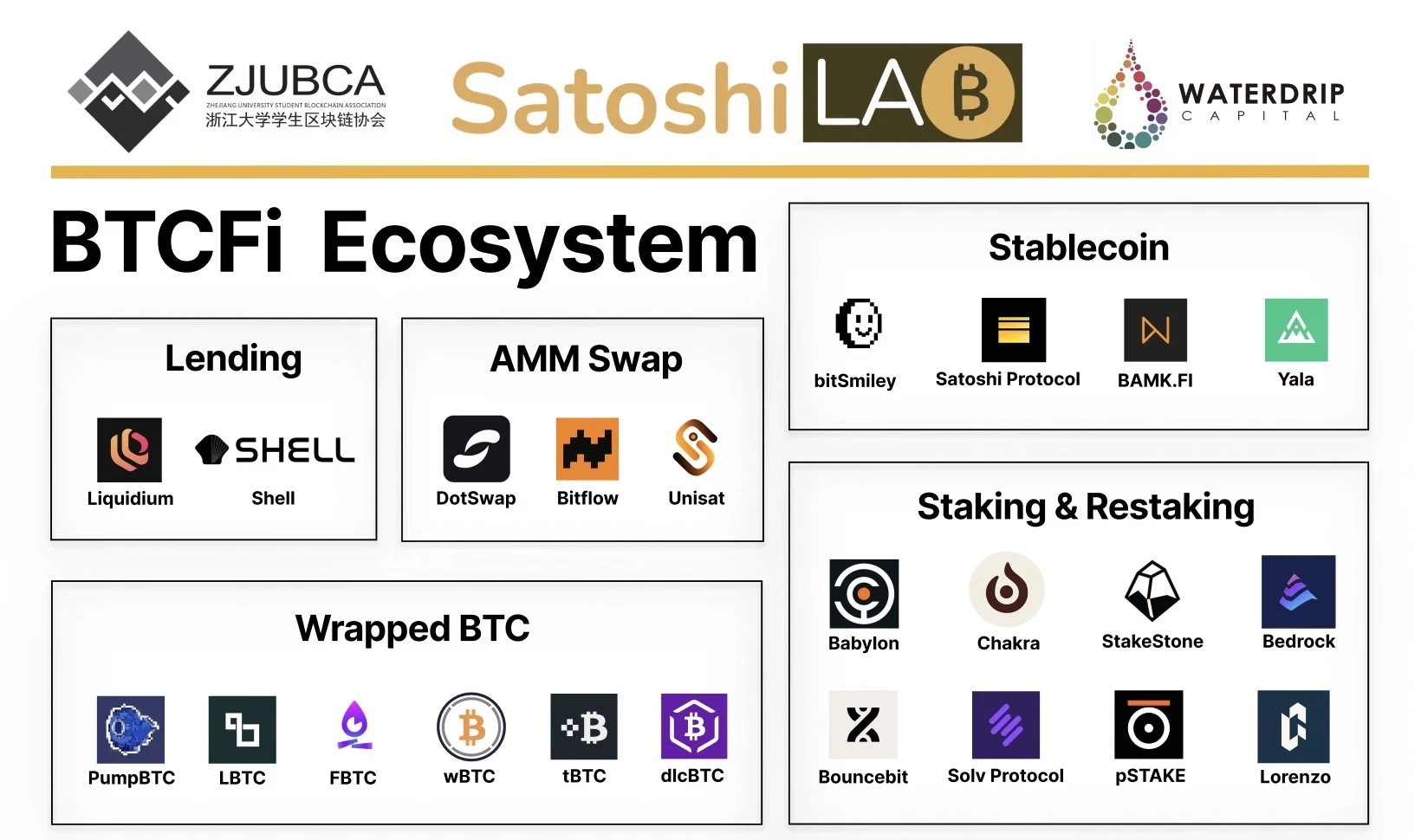

比特币生态

BTCFi:建立自己的移动比特币银行,从 Lending 到 Staking 的全面解读

一篇大而全的介绍性报告。

多生态与跨链

以太坊是大户聚集地。Solana 上冲土狗仍是主旋律。Arbitrum 是继承以太坊基因最多的L2。Sui 正在追赶 Solana。BNB Chain 用户画像类似以太坊。TON 上撸毛党未能带来资金。Base 资金主要沉淀在交易所等机构内。

文章介绍了 Hop Aggregator 以及 Sui 上的 DEX。

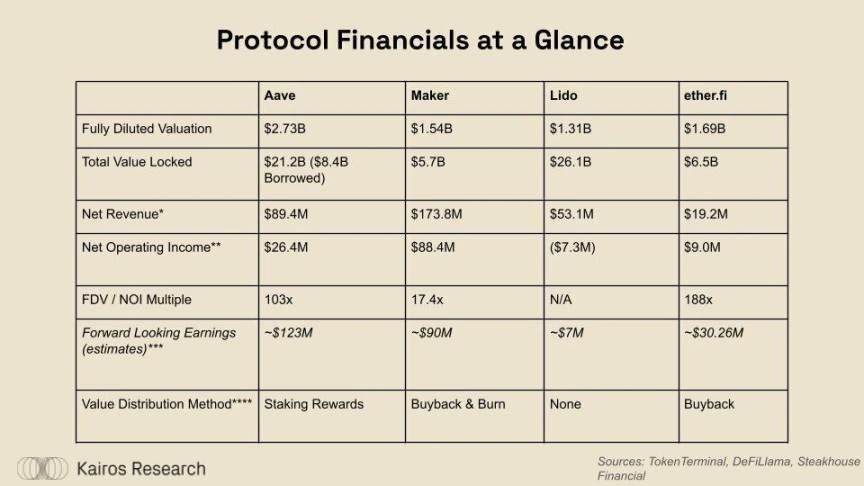

DeFi

DeFi 的突破时刻:ether.fi、Aave、Sky 和 Lido 的金融转型

本报告旨在从财务角度探索一些最具影响力的 DeFi 协议,包括每个协议的简要技术概述以及对其收入、支出和代币经济学的深入研究。

在经过多年的流动性引导和护城河建设后,我们正在见证一些协议转向可持续盈利阶段。例如,Aave 已经到达了一个转折点,连续几个月实现了盈利,并正在通过 GHO 迅速发展出一种新的、保证金更高的贷款产品。ether.fi 尚处于起步阶段,但已积累了超过 60 亿美元的总锁定价值,确保其在规模上跻身前五大 DeFi 协议之列。这家流动性再质押领导者还从 Lido 的一些缺点中吸取了教训,推出了许多其他利率更高的辅助产品,以充分利用其数十亿美元的存款。

加密魔法:深度解析 Polymarket、SX Bet、Pred X 与 Azuro 预测市场

文章依次介绍订单簿可交易预测市场 Polymarket、单次下注预测平台 SX Bet、基于 AI 推送话题的预测市场 Pred X、由流动性池支持的投注协议 Azuro。

Polymarket 虽然开放了条件代币本身的自由交易,但难以实现灵活的下注机制,没有高倍回报的预期,也丧失了一些普通玩家的乐趣;而 Azuro 这类流动性池的方案显然还是有些复杂,且缺乏下注后的在交易能力。

与其说机制与技术创新,当前预测市场的爆红,更应该说是加密文化的又一个 mass adoption,是其背后自由市场文化的胜利,这在算法威权逐渐垄断信息的现在显得尤为宝贵。

市场效率对于预测市场的准确性至关重要,因为如果没有效率,就会存在概率偏差(偏见偏差、对冲偏差和时间偏差)。

对于大型事件,在预测中增加误差幅度有利于解决偏见、对冲或时间造成的偏差。

NFT、SocialFi

Crypto 增长论|StepN 联创 Yawn:NFT 与熟人社交的未来

相比于加密货币,NFT 的非金融特性可以实打实地降低用户的心理门槛,被人诟病的低流动性反而让用户从心理上将这种资产归类为更安全的类别,从而更易于接受。

NFT 还具有独特的社交和情感价值,更能在社交网络中代表个人身份和兴趣爱好从而展现个人特色。这是数字化生活方式的极大一部分。

过去 3 年,StepN 积累了如下经验:Move-To-Earn 模式的验证,防作弊系统与激活码的重要性,Web2 用户引导的挑战,Web3 社交的真实需求。

在吸引用户注意力方面,获知到注意力的稀缺性、信息传达的时效性、零投资的激励机制、简化机制以增强理解。

The HAUS System 与 FSL ID 是 StepN 的新机制。The HAUS system 是 StepN Go 推出的跑鞋租赁系统,Web3 用户可通过收入共享计划将跑鞋租借给 Web2 用户。FSL ID 则能让 Web2 用户通过 Email 与 FSL ID 完全无感的进来。

为了激励用户继续消费,可以采取以下几种策略:内部共识的建立,与大品牌合作,IP 合作。

在 End-game 阶段,社交分享成为促进用户消费的重要手段。项目可以通过:Show off 机制和社交媒体营销促进社交分享。

SocialFi 赛道现存问题:与传统社交巨头“短兵相接”,以短攻长;无替代价值,并未找到自己的“特洛伊木马”;为了 Fi 而 Fi,Social 也就成了笑话;无法建立价值闭环,成为“资本玩具”;不够纯粹且左右摇摆的“商业模式”。

向张一鸣的“社交新品”取经,拆解 SocialFi 造血能力全链条

传统社交产品的“Fi”链条:从免费产品,到付费订阅,再到增值服务。

SocialFi 项目突围之道:从边缘到主流,从小众到大众。

一周热点恶补

过去的一周内,美国法官批准FTX 破产计划(FTX 赔付关键十问);HBO 纪录片披露其认为 Peter Todd 为中本聪的数个理由,包括发帖、拼写习惯等;前 Bitcoin Core 开发者 Peter Todd否认自己是中本聪;

此外,政策与宏观市场方面,美检察官起诉四家公司和 14 人涉嫌加密市场操纵和虚假交易,FBI 创建代币“钓鱼执法”;Gary Gensler:加密货币不太可能成为主流货币,且无需专门创建监管框架;OpenAI 寻求驳回马斯克的诉讼,称其为“咆哮式”骚扰活动;特朗普携马斯克重返“未遂刺杀”地举行竞选集会,多个相关 Meme 币上涨;

观点与发声方面, 10 T Holdings 创始人:无论美国大选结果如何,比特币都有望涨至 10 万美元;

机构、大公司与头部项目方面,富达计划推出基于区块链的货币市场基金;OKX 成为首家获得阿联酋完整运营许可证的加密交易平台;币安盘前交易功能正式上线;Uniswap Labs 推出 Unichain;Vitalik 再次向 Tornado Cash 开发者法律辩护基金捐赠100 枚 ETH;Vitalik 再次出售 100 亿枚 MOODENG,并将 260.16 枚 ETH转给慈善机构;“Vitalik 卖币”成Meme 上涨发动机;Telegram 推出“Gifts”功能,限量版礼物可兑换为基于 TON 网络的 NFT;UniSat 发布四季度路线图,包括在 FB 上激活符文、支持 CAT 20、更新 PizzaSwap 等;Scroll 上线币安 Launchpool;CARV 代币空投开放领取;Puffer 公布 PUFFER 代币经济学:总供应量 10 亿枚, 7.5% 用于第一季空投;特朗普家族项目 WLFI 提议基于 Aave V3构建定制市场,将向 Aave DAO 提供 7% 的代币;

安全方面,EigenLayer遇“黑客及解锁”风波;某用户 5 小时前因遭网络钓鱼攻击损失 15079 枚 fwDETH,价值超 3500 万美元……嗯,又是跌宕起伏的一周。

附《每周编辑精选》系列传送门。

下期再会~