原文编译:深潮 TechFlow

我开始对 Memecoins 币产生兴趣,甚至买入了 MOODENG。害怕错过的心理驱使我采取了行动。我默认的预期是价格可能会跌到零,但我不想错过它成为下一个 Doge 的机会。我希望能成为成功故事的一部分,加入那个充满乐观的社区。

事实上,购买 Memecoins 币比购买其他实用代币更能满足一种内心的归属感,成为一个故事的一部分,并加入一个共享「成功」乐观情绪的社区。

你看,这种乐观和看涨的情绪在其他加密货币领域是很难找到的。

以太坊的持有者预计在这个周期中 ETH 可能只有 3 到 4 倍的涨幅,BTC 可能也类似。SOL 或许能达到 1000 美元。而对于那些流通量低、完全稀释估值(FDV)高的代币,市场情绪普遍较为悲观。

这也违背了我自己不参与 Memecoins 币交易的承诺。我不会买那些在 X 动态里被大量宣传的币,但我会在一些我相信有潜力的币上尝试一下。

我改变主意是因为我在加密货币领域的首要原则是保持开放的心态,尝试新事物。自己成为极端主义者是有风险的,但识别并投资于极端主义者社区可能带来巨大的回报。

因此,这篇博客文章探讨了一些新的发展,特别关注将代币引入市场的新方法。

识别最新的代币发行趋势可能是我们能进行的最有利可图的交易。 Memecoins 币只是其中的一个趋势,还有其他趋势在这个周期中涌现。

代币发行的简史

将加密货币视为对抗法定货币滥发的避险工具,这可能是我们最大的自欺欺人。虽然比特币或许是个例外,但整个加密行业的「印钞」方式足以让中央银行感到嫉妒。CoinGecko 上列出了 14, 741 种加密货币,还有数千种没能存活足够久以进入名单的加密货币。每个周期,发行代币变得更加容易。

以下是一些你应该了解的关键代币发行趋势,以及它们如何改变游戏规则(如果你已经读过我之前的博客文章,可以跳过这部分)。

莱特币和早期山寨币时期(2011 年):莱特币是最早出现的山寨币之一,于 2011 年作为比特币的一个分叉推出。在莱特币出现之前,我们普遍认为比特币就是区块链的全部!然而,比特币的分叉也让我们意识到可以创建自己的私人货币。在这一时期,出现了少数比特币分叉和工作量证明的山寨币,包括比特币现金和比特币 SV。这些分叉代币在分叉过程中为比特币持有者提供了「免费」代币,从而创造了盈利的机会。

ICO 热潮(2017 年):ICO 的热潮是由以太坊的 ERC 20 标准推动的,这使得创建新代币变得既便宜又简单。不再需要工作量证明 (PoW) 硬件!成千上万的代币被推出,每个代币都伴随着雄心勃勃的承诺。ICO 通常能够筹集大量资金,但由于许多项目未能实现其承诺, 2018 年的市场崩盘导致了巨大的损失。这一阶段是投机性「印钞」的关键时期,因为团队以最小的努力发行代币,最终导致市场的崩溃。

DeFi 和流动性挖矿(2020 年):下一次创新出现在 2020 年的 DeFi 夏季,当时流动性挖矿和收益农业变得非常流行。像 Compound (COMP) 和 Susiswap 这样的项目引入了流动性挖矿奖励机制,用户通过参与协议获得治理代币。这激励了流动性和用户的参与,但随着新代币发行过多,需求无法跟上,最终导致市场崩溃。

公平发行时代:这个时期非常短暂。Yearn Finance 的 YFI 代币是「公平发行」概念的一个典型例子,代币没有通过 ICO 或预售,而是直接分发给用户。任何人都可以参与,YFI 的初始挖矿奖励吸引了广泛的关注。然而,人们很快意识到,「公平发行」并不是真正的公平。预挖矿在营销之前就已经很普遍,团队从真正的公平发行中获益甚少,因此激励措施并不一致。

NFT 与庞氏代币经济学(2021 年):NFT 的狂热,以无聊猿游艇俱乐部为代表,带来了一种新的「印钞」方式。大量的 NFT 收藏品的涌现,仿佛重复了之前导致市场崩盘的投机性代币发行。随着注意力和资本逐渐稀释,许多新的 NFT 项目最终走向崩溃。NFT 类似于迷因币,但由于每个系列最多只有 10, 000 个 NFT,再加上高昂的售价,将许多人排除在外,限制了社区的规模。

尽管我们发行「货币」的方式各不相同,但当「印钞」的量超过市场中流入的「硬通货」时,市场必然会崩溃。我们最终印出了太多的代币,以致无法满足需求。

2023-2024 牛市周期的代币发行故事

当前牛市的第一个阶段,以积分换空投趋势的兴起和衰落为标志。

积分机制自然演变以解决流动性挖矿的一些问题。通过为团队提供更多灵活性来执行代币生成事件 (TGE) 并吸引资本进入协议,它推动了总锁定价值 (TVL) 的增长,从而「证明」了产品与市场的契合度。这也使得团队能够从风险投资公司获得更高的估值。

起初,当 Jito 和 Jupiter 慷慨回馈用户时,这种方式取得了显著的效果。然而,当积分换空投这一元游戏的规则逐渐明朗时,空投的投资回报率 (ROI) 经常变为负数。

投机者试图通过「农场」赚取积分,但最终支付的利息往往超过了从空投中获得的收益。此外,积分系统缺乏 DeFi 夏季流动性挖矿活动的透明度。

他们让你误以为质押「DYM」或「TIA」可以让你获得多个空投(这些空投从未兑现),从而致富。

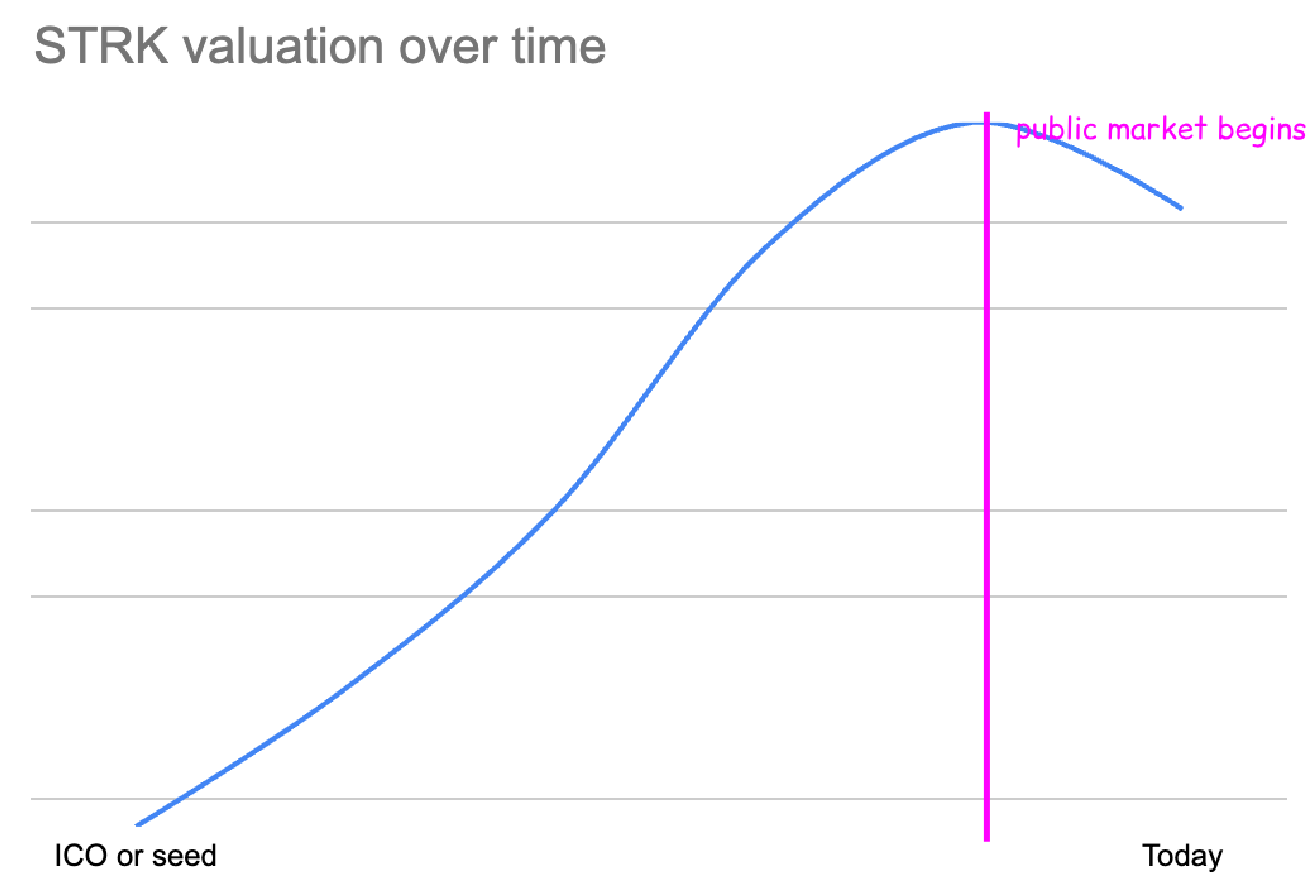

然而,导致这一趋势衰退的最大问题是低流通量、高完全稀释估值 (FDV) 的代币发行。随着总锁定价值 (TVL) 增长,市场认为这些协议的成本更高,因此代币以极高的估值发行,给新买家留下的上涨空间很小。

我们认识到,高 FDV 不是一个 Meme。

虽然积分机制并未完全消失,但市场情绪和使用率的下降已经显现。例如,Eigenlayer 决定不再进行第三季空投,而是选择「程序性激励」,这实际上就是流动性挖矿的另一种说法。

目前,大多数主要协议都进入了第二、第三或第四季的积分挖矿阶段,而对新协议的积分挖矿热情已经消退。我曾在这个博客上分享「本周最佳农场」,但现在很难在市场上找到有吸引力的积分机会。

那些错过积分热潮的新协议必须在代币发行模型上进行创新,以吸引用户并创造财富。以下是一些正在兴起的代币发行模式。

公私代币销售

ICO 已经不再流行,但它的精神依然存在。

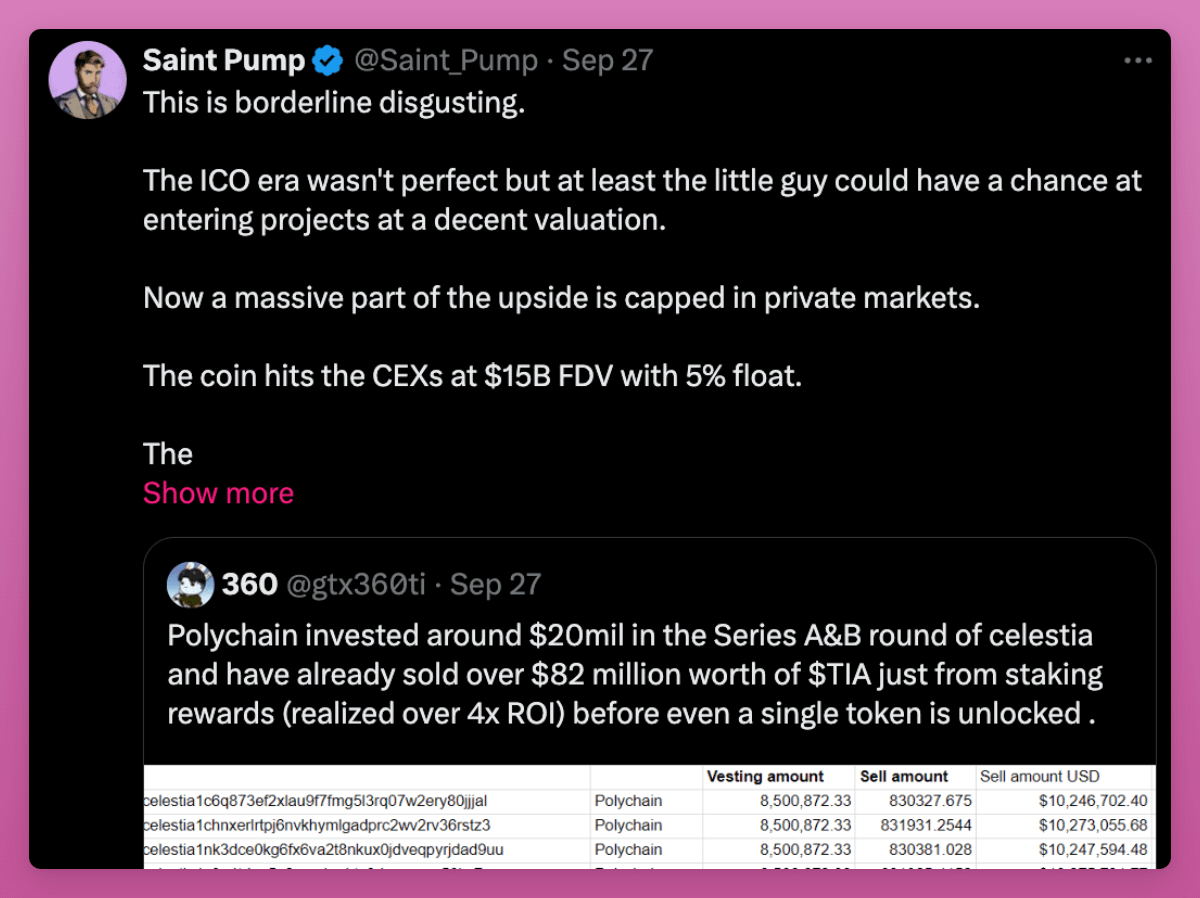

可能最具影响力的加密货币交易员 Cobie 在他 5 月的博客文章中指出,目前加密市场的一个主要问题在于,新的代币发行因为「私人捕获」了上涨空间,使得普通投资者几乎无法参与。

大多数价格发现发生在风险投资的私人融资轮中,这些投资者在代币公开上市前就以低价买入。因此,当这些代币进入市场时,它们的估值被高估,完全稀释估值 (FDV) 膨胀,留给公众投资者的利润空间很小。这种情况对内部人士有利,而公众买家则面临高风险、低回报的局面。

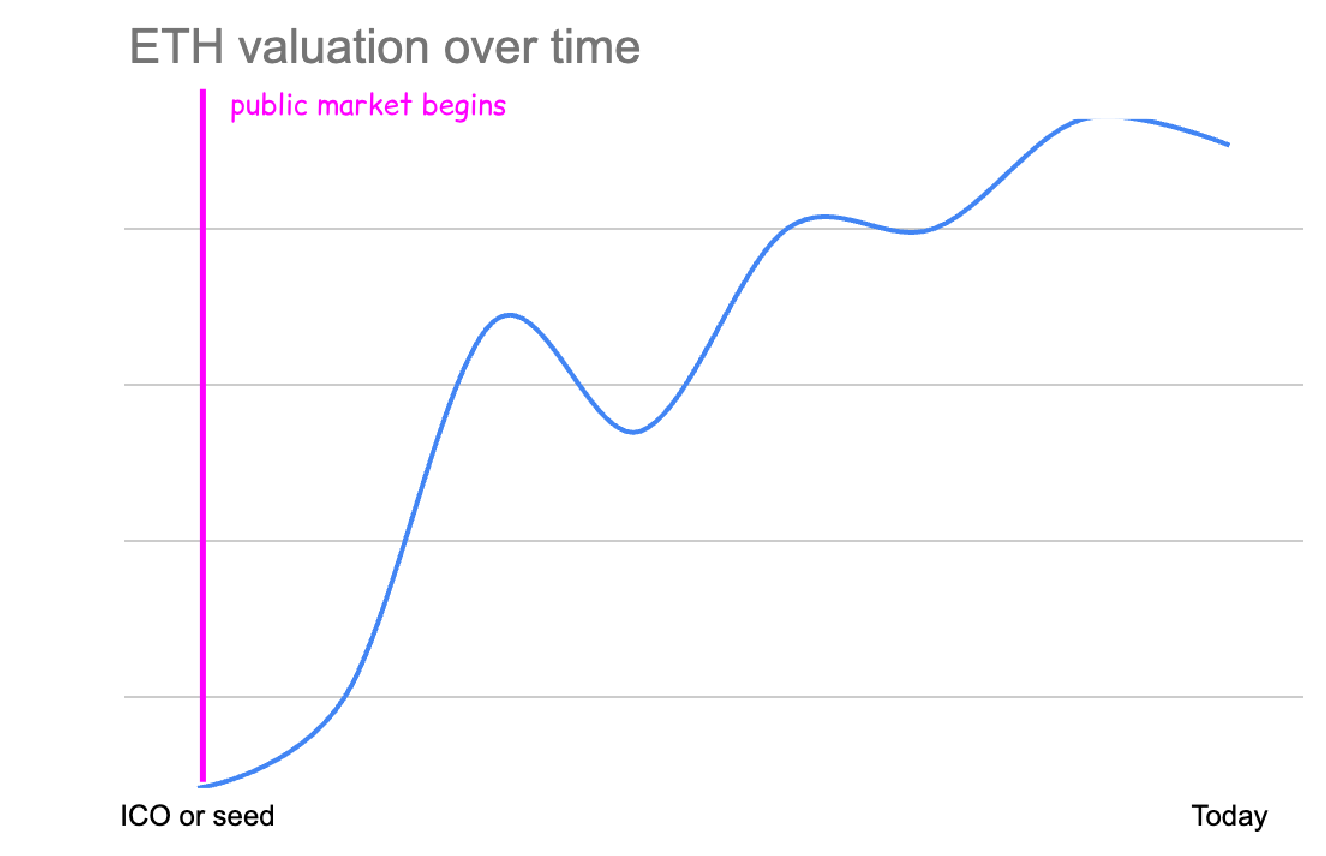

例如,ETH 在种子轮或 ICO 时的估值给买家留下了巨大的上升空间。

然而,对于像 STRK、EIGEN 或本轮周期的其他低流通量、高 FDV 代币来说,情况已经不同。

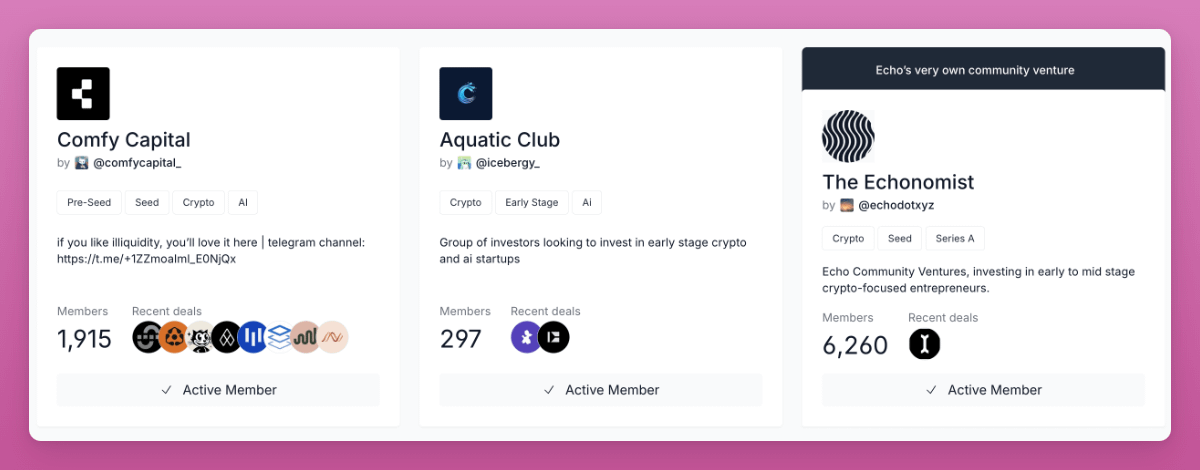

因此,Cobie 提出了一个解决方案,即推出 Echo 平台,用于早期阶段的代币投资。其运作方式如下:

群组领袖:「经验丰富的投资者」(或意见领袖 KOL)创建群组,并与成员分享投资机会。群组成员可以选择跟随这些领袖,并在相同条件下进行投资。

链上投资:所有投资都在 Base L2 上使用 USDC 进行。

智能合约:投资由 Echo 通过智能合约进行合法管理,因此领投者不会直接接触你的资金。在代币投资中,只有你可以决定何时出售自己的代币。

对于创始人:希望获得去中心化、社区驱动型资金的创始人可以通过 Echo 群组筹集资金,避免集中化的风险投资持股,并将股权或代币分配给真正的链上原生投资者。

你需要通过 KYC 验证,连接你的 X 或 Farcaster 账户,完成问卷,然后加入群组以查看投资机会。

他们的第一个重大交易是 Initia 项目,该项目从至少 500 名参与者那里筹集了 250 万美元,估值为 2.5 亿美元,比 A 轮的 3.5 亿美元估值低了 28.57% (根据 The Block 的报道)。最大投资额度为 5 千美元。

Echo 的参与者能够以低于 A 轮的估值进行投资,这一点非常吸引人。不过,这种模式很大程度上回到了过去的早期 ICO 模式,许多人当时未能参与。

当然,我可以创建自己的群组,邀请我的粉丝一同投资早期阶段的协议项目。相比 VC 轮次,这些协议可以从更大的社区中受益,但这并不能解决项目面临的许多问题,比如更大的资金注入、行业联系、战略指导、市场营销与信誉,以及长期支持。

尽管如此,我相信项目可以从多元化的融资渠道中获益:既可以从知名风投那里获得重要支持,也可以通过 Echo 来进行社区建设轮,就像 Initia 所做的那样。

然而,Echo 目前是一个相对封闭的社区,这正是其盈利能力强的原因之一:像 Coinlist 这样的热门 ICO 平台也很难进入,而且分配额度通常很小。如果你有机会加入,不妨试试看。

「赞助销售」

我只参与过两轮 KOL 投资:Bubblemaps 和 Vertex。

最近,我算是参与了第三个:Infinex。我之所以说「算是」,是因为这并不是一个典型的 KOL 投资。在典型的 KOL 投资中,项目方会联系网红,提供比风投更优惠的投资「机会」。交换条件是,KOL 需要在社交媒体上发布一些关于项目的推文。正是因为 Bubblemaps 和 Vertex 没有这些宣传要求,我才对它们感兴趣。但如果我不做宣传,作为投资者又有什么意义呢?

Synthetix 的 Kain 在 Infinex 代币销售中采取了不同的策略。

除了进行游戏化的收益农场活动,他还推出了 Patron NFT 销售。我收到 Kain 的一条私信,告诉我可以选择以下三种锁定和估值条款之一进行投资:无锁定、每年归属,或者 1 年悬崖期加 2 年归属期,并享受 75% 的折扣。

Infinex 从 4.1 万名支持者那里筹集了 6500 万美元!

在与 Blockworks 的播客中,Kain 指出,目前流行的 Token 分发方式主要依赖于空投和向合格投资者的私募,这些方法存在缺陷。

他提倡一种更公平的方法,让所有人——无论是风投、网红,还是普通投资者——都有同样的机会以相同的价格购买 Token。

「每个人都在同一个起跑线上。这是你能做到的最公平的方式,不是吗?如果每个人遵循相同的规则,并获得尽可能多的信息,你就能防止那些不了解情况的人因为害怕错过而盲目投入。」 - Kain

和 Echo 一样,Infinex 也从 ICO 时代和当前趋势中汲取灵感,并将其适应现代环境。虽然很多参与者是有影响力的加密推特人物,这次销售可能将一些大社区排除在外,但也有不同的方法可以获得销售资格(如积分获取)。

不幸的是,这种模式可能不适用于不太知名的项目。然而,如果他们在网站上提供无附加条件的 KOL 销售选项,而不是要求签署含糊不清的 TGE 时间表的 SAFT 合同,我肯定会参与更多的 Token 销售。

现在有一种新趋势,允许任何人参与代币销售。

比特币上的 Runes 或其他代币模型

对我来说,BTCfi 是本轮加密周期中最激动人心的从 0 到 1 的创新。我非常享受铸造 Ordinal NFT 和玩 BRC 20/Rune 代币的乐趣。

我承认,当前的基础设施和用户体验 / 用户界面还不够完善,但正在逐步改善。即便如此,ORDI(第一个 BRC 20 代币)是免费铸造的,并且市值达到了 18 亿美元,为早期采用者带来了丰厚的利润。这是我们应该追寻的成功案例!

我也曾持有过,但卖飞了。

BTCfi 曾是最热门的话题之一,但在 Runes 协议推出后不久,热度就消退了。

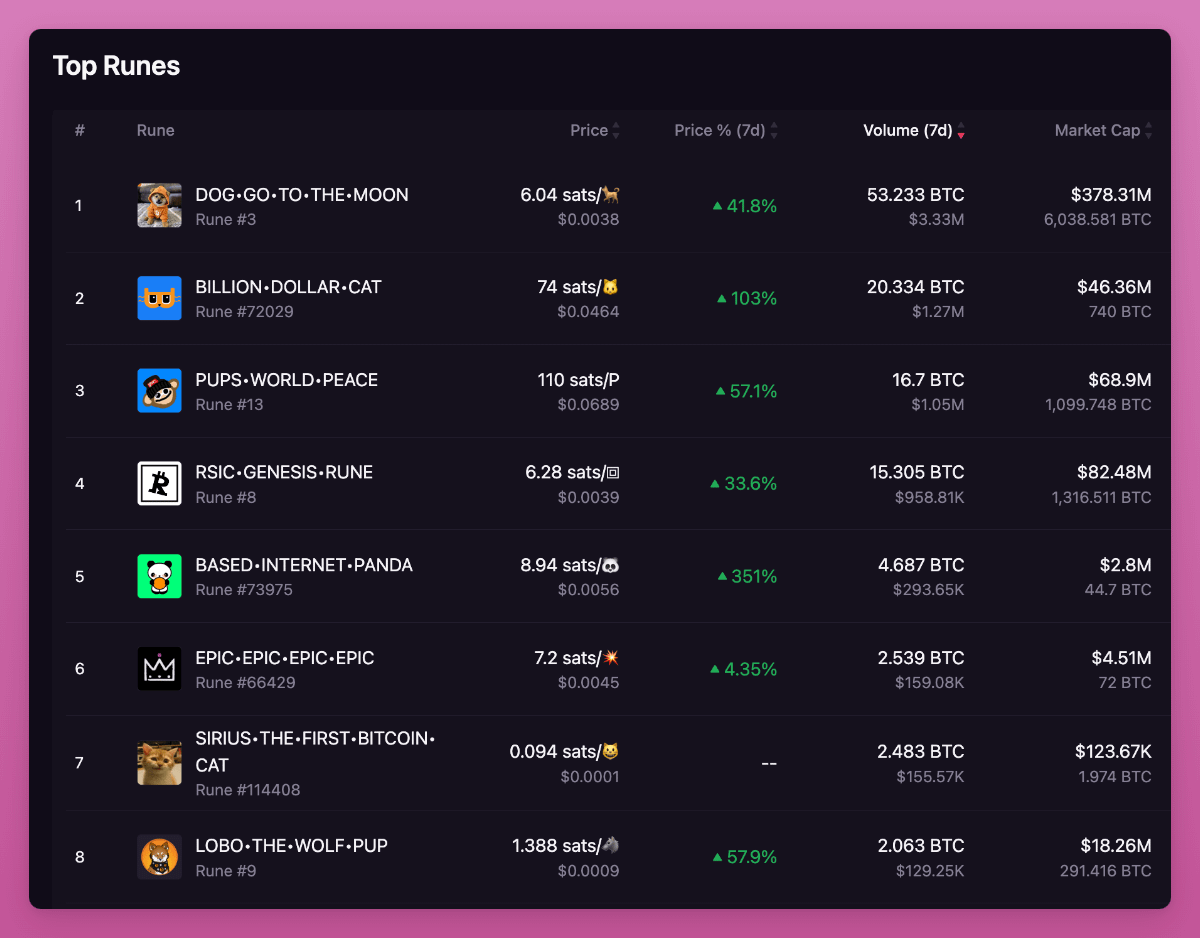

然而,我仍然相信 BTCfi 能够取得成功:基础设施在不断改善,社区也非常强大(主要在亚洲,所以在加密推特上较少被提及)。价格也在回升。可以看看 Rune 前 10 名的 7 天表现。

BRC 20 和 Runes 的最大创新在于它们的市场发行方式。

任何人只需支付比特币的交易费用,就可以在比特币网络上铸造 Rune 代币。要尝试的话,可以访问 Luminex,选择一个代币进行铸造。或者,你也可以创建自己的 Memecoin,并选择一定比例的预挖矿,这种预挖矿的情况将对所有人公开透明。

我看好 Runes,因为它们解决了我们对风险投资轮次、预售、低流通量代币以及当前 Memecoin 发行中缺乏透明度的不满。Runes 代表了目前最公平的代币发行模式。

此外,较小的比特币交易费和缓慢的交易速度为代币的过度发行和在少数钱包中的集中设置了障碍,这也是其他链上的 Memecoin 面临的问题。

我认为,需要有新的催化剂来激发新的 FOMO 热潮。目前,Fractals L2 正在受到关注,它可能会为 Runes 带来新的热度。Runes 可以先在比特币上铸造,然后桥接到 Fractals(或其他比特币 L2),在那里它们将获得智能合约功能。

顺便提一下,Fractal 的代币 FB 的挖矿方式类似于 BTC,你可以通过租用 PoW 机器参与云挖矿。由于高通胀,FB 的价格一直在下跌。

最后,比特币上的新代币标准可能会流行起来,也许通过 OP_CAT 升级带来创新的代币模型。我的观点是,在比特币上公平发行的代币具有巨大的投机潜力,因此值得密切关注 BTCfi 生态系统。

关于 Ton 上的小程序「点点小游戏」

虽然我并不喜欢通过点击手机屏幕来赚钱,但 Ton 和 Telegram 推出的「点触赚钱」迷你应用已经吸引了数百万用户。这些用户大多不在美国,因此大部分加密推特用户可能会错过这一新趋势。

在我之前的文章中,我们探讨了南亚为何成为一个独特的加密市场。

我们了解到,对于许多第三世界国家的人来说,「点触赚钱」空投在经济挑战中提供了一种新的收入来源。这更符合区块链普及加密货币的承诺,使其对所有人都可及,而不仅仅是让富人从空投模式中获益。

然而,在 DOGS、Catizen 和 Hamster 的狂热之后,接下来的发展尚不明确。目前所有代币都在下跌,因此 Ton 迷你应用需要新的催化剂来吸引新的投机者群体。

成为第一个注意到趋势变化的人,将能获得最大的收益。

Memecoins

Memecoins 是一种代币化的社区。Murad 在下面的视频中精彩地阐述了 Memecoins 的价值主张,他清晰地说明了在当前市场环境下(如风险投资解锁、缺乏透明度、监管问题等),Memecoins 如何在某些方面优于许多实用代币。

然而,他只讲述了 Memecoin 故事的一个方面。

他展示的 Memecoins 表现优异的截图忽视了一个事实,那就是 99.5% 的 Memecoins 会在一两天内跌至零。

与他的乐观观点相反,Memecoins 通常由内部团体推出,这些团体拥有大量预挖矿供应,并通过获得报酬或大量分配的关键意见领袖(KOL)进行推广,准备在新买家入场后抛售。

实际上并没有真正的社区存在,只是出售了一个社区的幻觉。这就是我远离 Memecoins 的原因:在一堆劣质项目中找到真正的宝石既混乱又耗时。通过不停地从一个 Memecoin 跳到另一个,你的资金可能会迅速损失。相比之下,持有比特币(BTC)可能更为稳妥。

尽管如此,Memecoins 是加密货币领域中最具乐观情绪的社区所在。这种贪婪为真正的宝石,像 Doge 这样的竞争者的出现提供了肥沃的土壤。这就是我没有完全放弃 Memecoins 的原因。

此外,在这个周期中,像 Pumpdotfun 这样的平台通过引入更公平的启动机制来防止内幕交易,使用动态绑定曲线解决初始流动性问题,并降低了许多安全风险。

一个不错的选择可能是关注像 Ethervista 或即将推出的 Rush 平台等 Memecoin 启动台代币。我认识 Rush 的开发团队,所以不太可能是骗局。不过要小心:自推出以来,Ethervista 代币的价格一直在下跌。

重新包装 + 新代币

旧币已经让人感到乏味,投机者渴望新鲜事物。如果你可以更换品牌名称,创建新的代币代码,并以新的图表重新开始,这正是目前正在发生的趋势。我在六月首次提到这一趋势(详见:加密货币中的七大新兴趋势)

我们看到多个品牌重塑,例如 MATIC 更名为 Polygon 并推出新的 POL 代币,Orion 更名为 Lumia(从 ORN 到 LUMIA 代币),Covalent(AI 时代的 DA 协议)从 CQT 迁移到 CXT 代币,Connext 重塑为 Everclear(并引入新的代币经济学)等。

其中最有趣的例子是 Fantom 从 $FTM 迁移到 $S,以及 Arweave 启动 AO 协议。

Arweave 决定为 AO 协议推出一个新代币 AO,而不是使用原有的 AR。这很合理,因为 AO 是一个不同的协议,但有趣的是,只需在钱包中持有 AR 就可以挖掘 AO 代币。简直像在印钞!

不幸的是,这些重塑品牌的代币表现并不理想,未能为这一趋势带来太多希望。或许只有 Fantom 的重塑开始获得关注,而即便是 Polygon 在这个周期中也面临困难。

尽管如此,仍需关注那些能吸引社区兴趣的重塑项目。这表明团队依然活跃,并未放弃协议,仍在持续开发。

社区 / 社交代币

真是被 FriendTech 和 0x Racer 给坑了。

这是我在这个周期中犯下的最大错误之一。

他们本有机会开发一个可以吸引到更广泛用户群体的消费应用,但却选择了简单的骗钱之路。

不管怎样,FT 通过普及使用 Privy 来改善用户体验,并推广社交代币,改变了行业。

在 FT v1 中,社交代币是基于关键意见领袖(KOL)的个性,而在 V2 中,目标是将整个社区进行代币化。

像 Memecoins 一样,社区代币以社区为核心,为加入一个专属俱乐部提供了机会。

最成功的例子是 DEGEN 代币,它最近在 Coinbase 上市并上涨了 127% !最初,它是作为社区代币空投给活跃的 Farcaster 成员的。我个人通过在 Warpcaster 上发帖赚了大约 4 万美元。

DEGEN 的成功之处在于它的社区驱动启动,以及成功融入了 Farcaster,这得益于平台的开放性。类似 DEGEN 的代币通过奖励用户参与,帮助解决了社交平台的经典难题:用户不发帖,因为用户不够多。通过慷慨地奖励早期用户,其他社交应用也能采用类似策略。Lens 也进行了空投。

我的建议是尝试一些新的去中心化社交应用,比如 Phaver(我在上面发了几篇帖子也获得了 250 美元的空投)。

不过,这些代币在特定应用中的实用性限制了它们的广泛采用。DEGEN 决定推出自己的 L3 来扩展,因此要关注其他社区代币的动向。

更令人期待的是,我们可能会看到 Farcaster、Lens、OpenSocial 和其他 SocialFi 代币的出现。

在这次牛市中应该关注什么?

最佳回报通常出现在新兴趋势的初期。流动性挖矿、积分农场、公平启动和 NFT 铸造已经为早期参与者带来了数百万的收益。我的任务是识别这些新的代币铸造趋势,并找到利用这些趋势的方法。

一个项目具有高潜力的良好信号是,初期阶段往往会引发社区的混乱,同时伴随着喜爱或憎恨。只要人们在意,就值得关注。

研究一下这种代币铸造是如何创造出飞轮效应的:早期用户获得奖励,从而被激励留在生态系统中。虽然这可能看起来像庞氏骗局,但最成功的「印钞」机制通常具有类似的特征。

记住要始终保持开放的心态。尝试新事物,如果你发现了什么有趣的东西,请告诉我!