加密衍生品市场的压力测试来得猝不及防。上周的一场黑天鹅级别的爆仓事件,再次将衍生品市场的脆弱性推向台前:

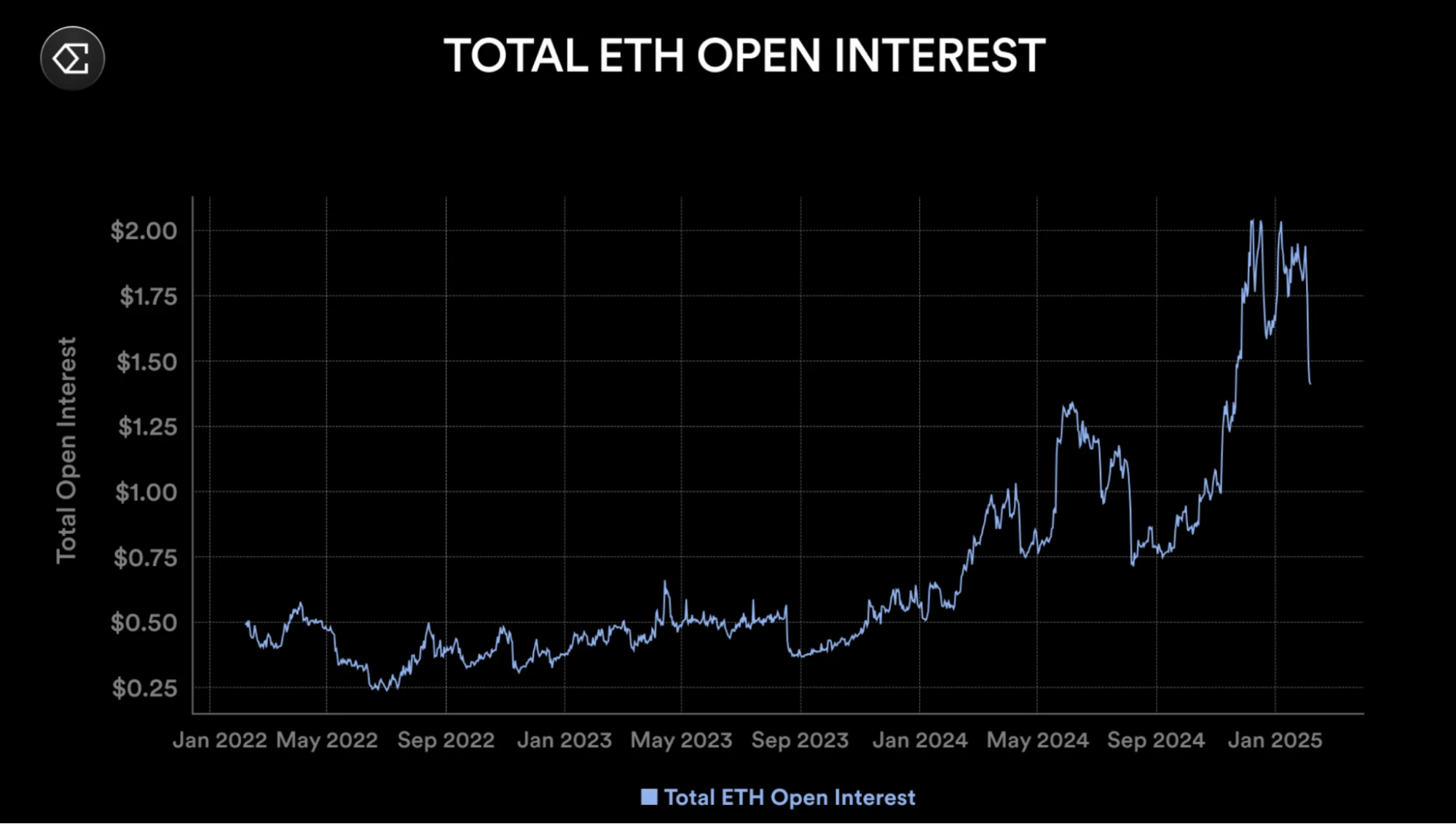

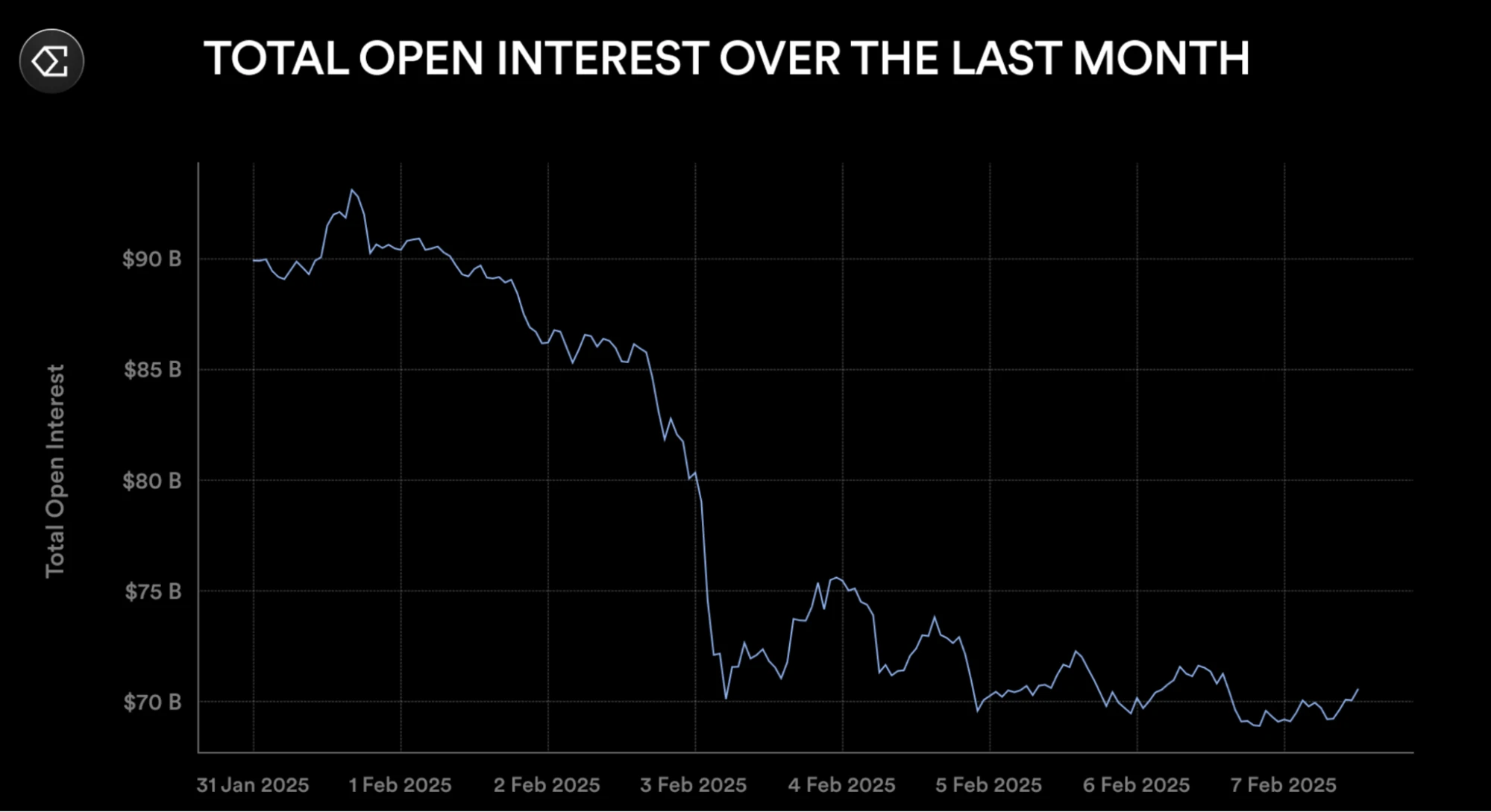

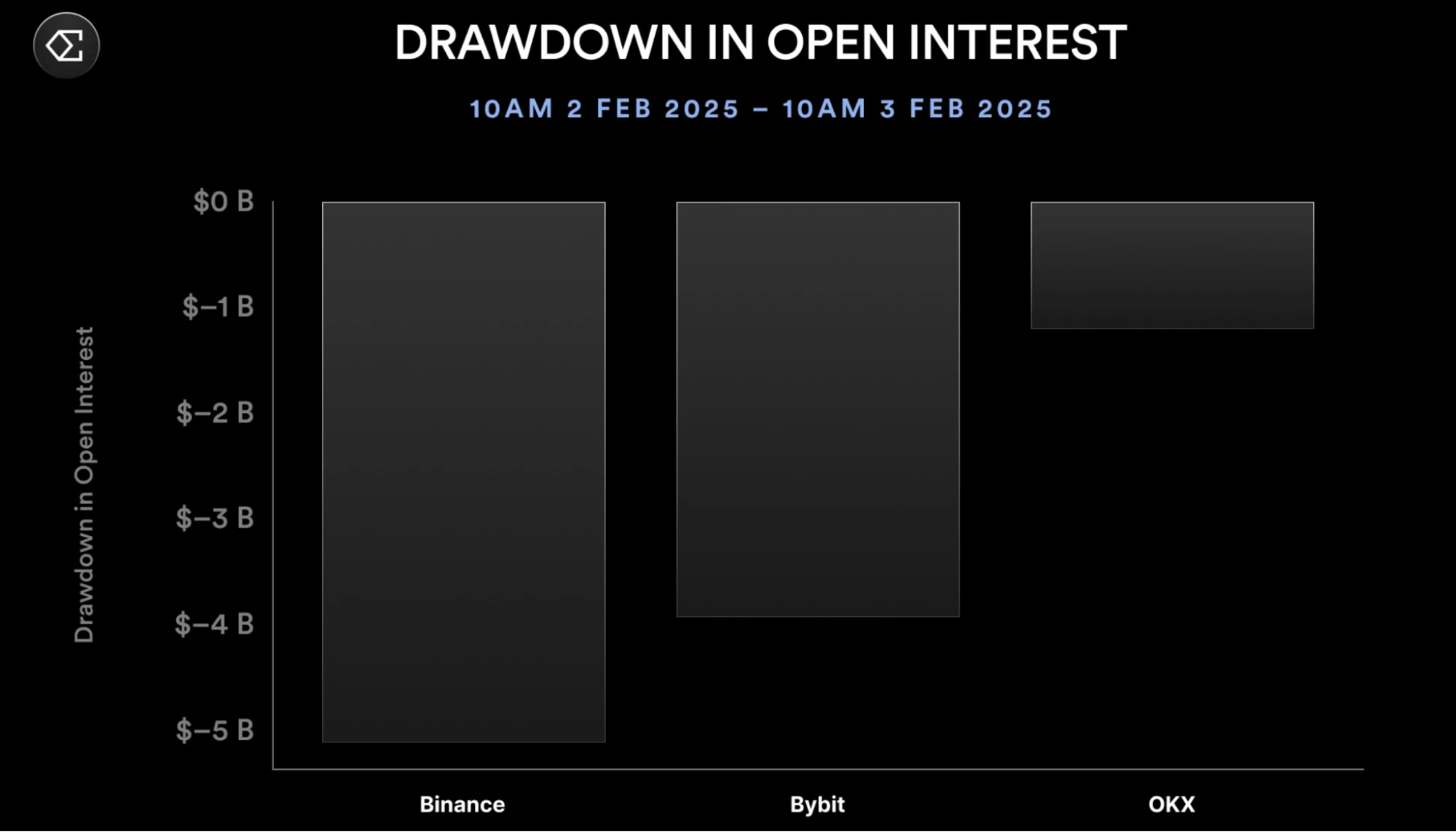

ETH 未平仓合约单日骤减 23 亿美元,全网合约头寸蒸发超 140 亿美元,创下历史最大单日跌幅。

这场极端行情,却意外成为检验对冲型稳定币模型的最佳实验场。

市场熔断:ETH 合约成风暴中心

本次爆仓事件呈现出鲜明的结构性特征:虽然 BTC 合约市场规模是 ETH 的 2 倍,但 ETH 未平仓量周跌幅达 25% (减少 50 亿美元),远超 BTC 的损失比例。仅 2 月 2 日至 3 日,ETH 合约头寸单日减少 23 亿美元,占全网跌幅的 16.4% 。链上数据表明,这种不对称抛压可能源于以太坊生态内嵌套杠杆的集中出清(如 LST 再质押、DeFi 协议保证金头寸等)。

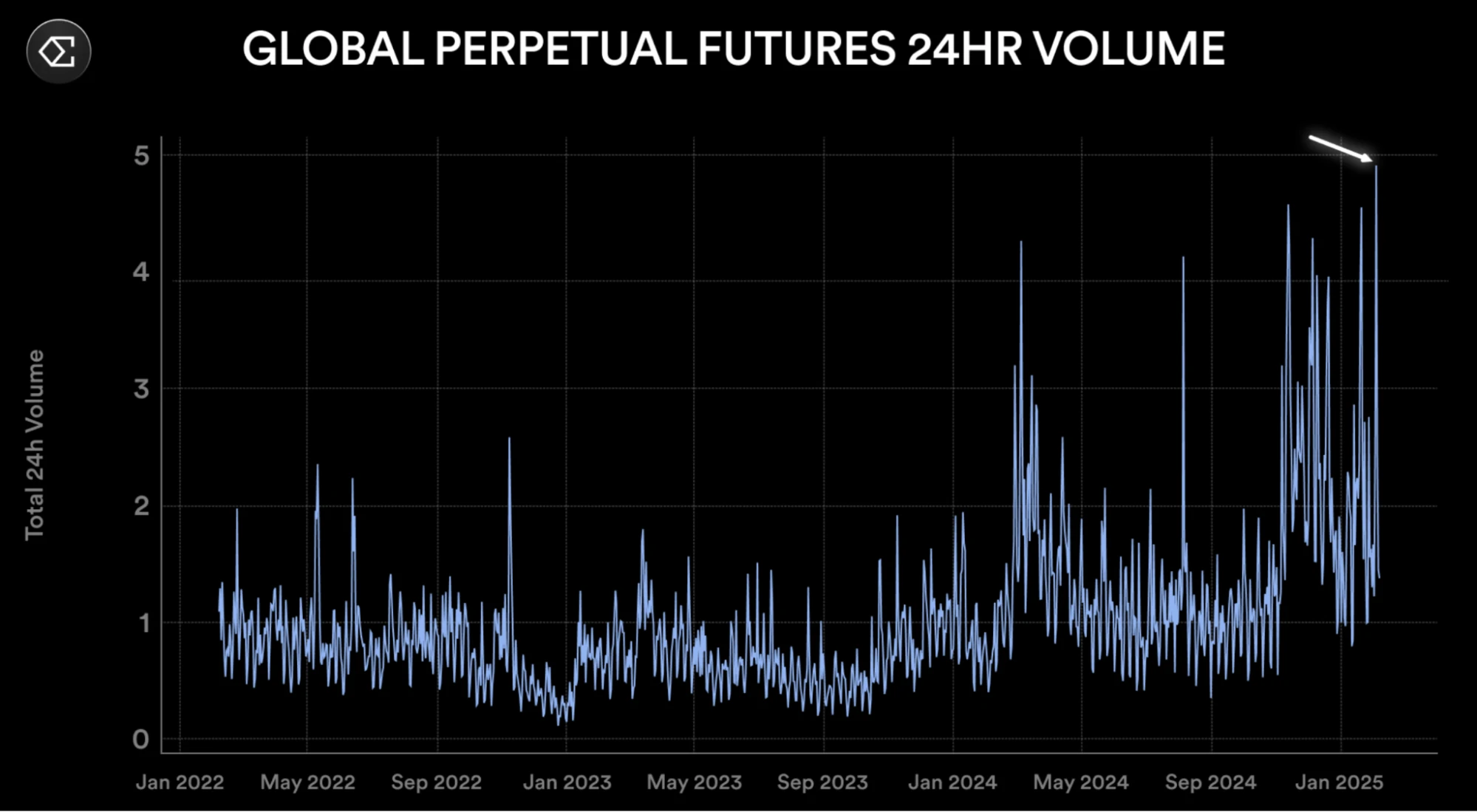

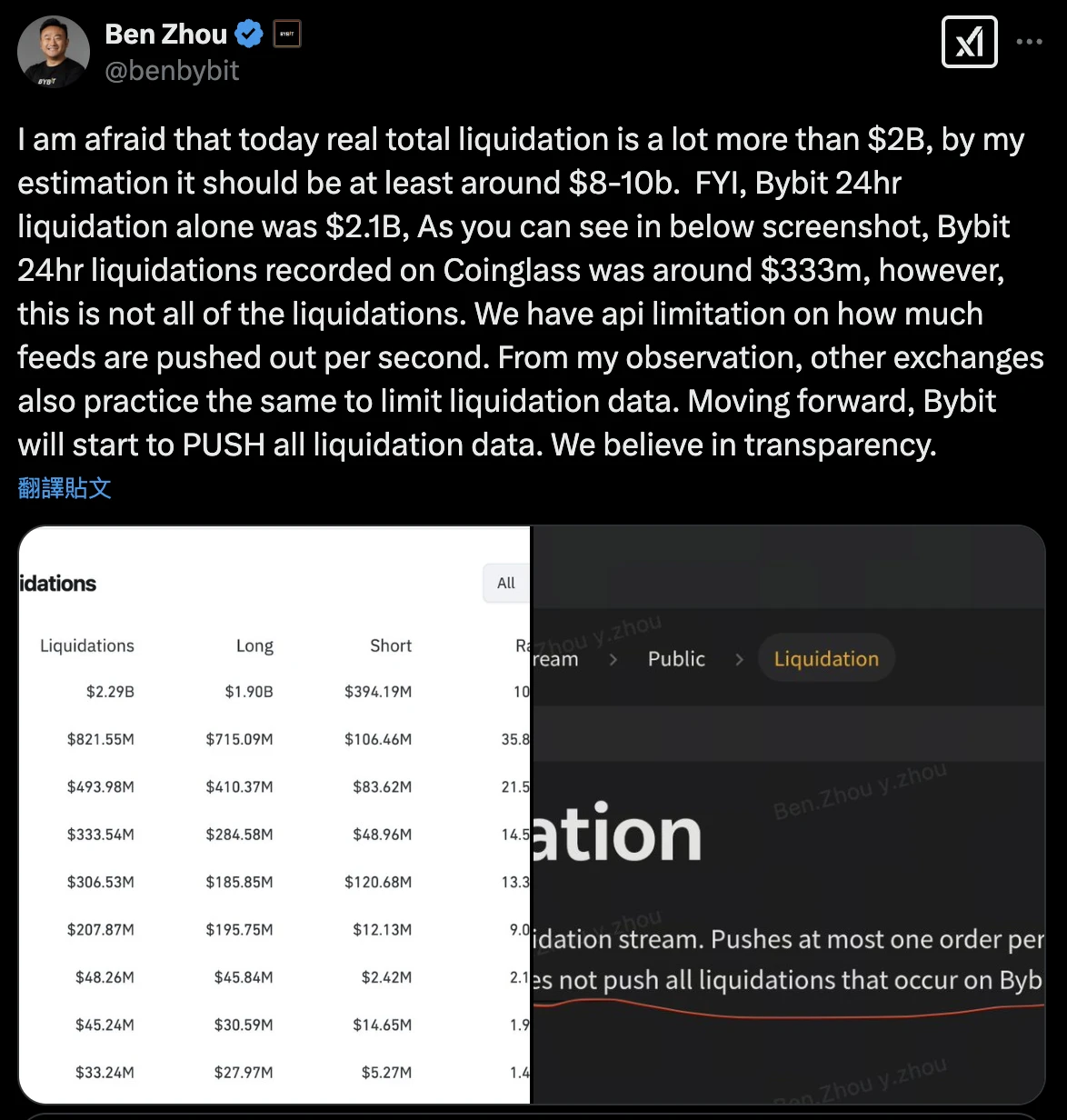

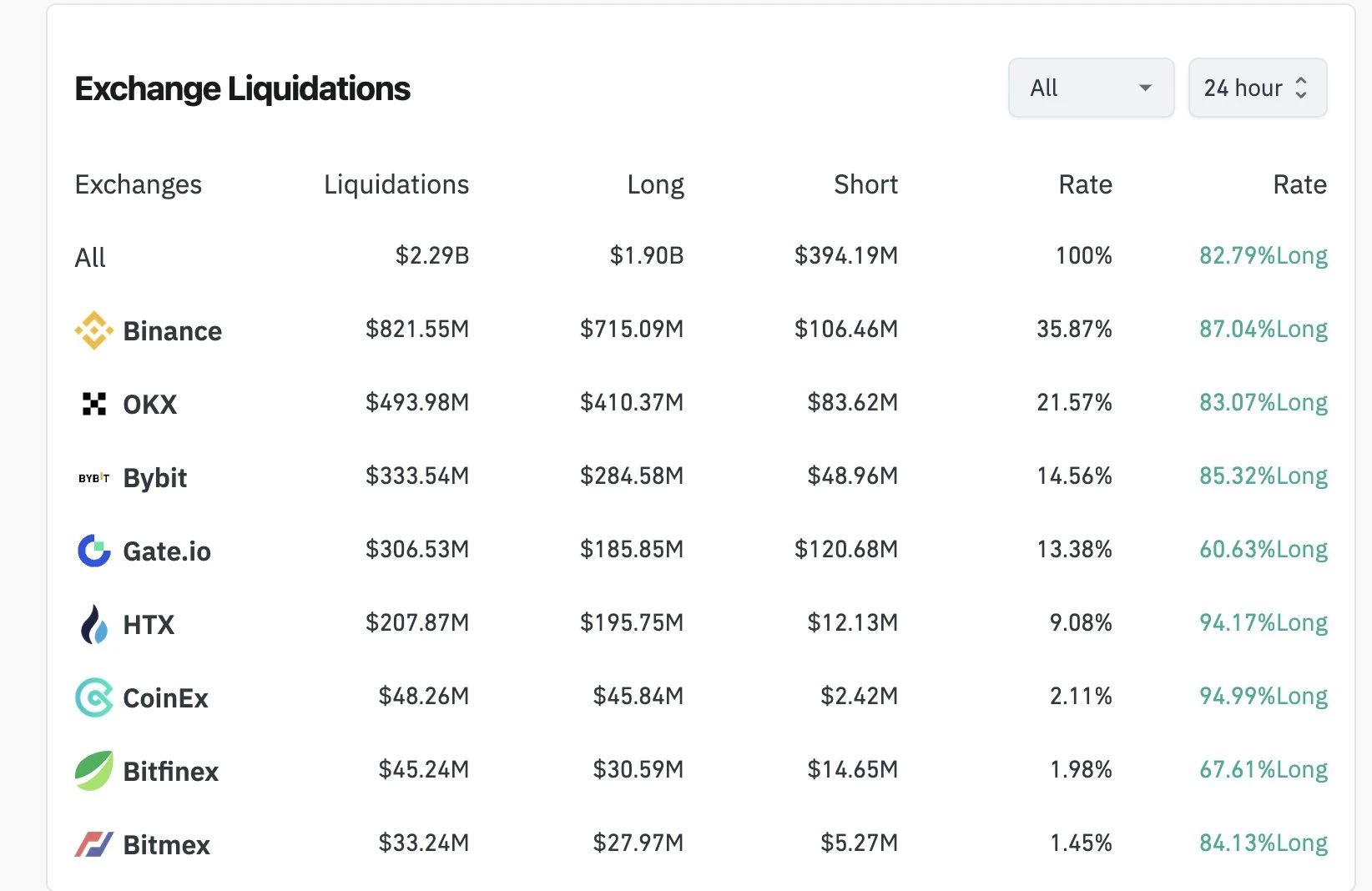

交易所数据显示,此轮爆仓规模存在明显的统计偏差。Coinglass 等第三方平台报告的爆仓金额仅为 23 亿美元,但头部交易所创始人通过内部数据推测实际损失或达 80-100 亿美元。这种差异可能源于交易所 API 的数据推送限制,导致部分强平未被实时捕捉。以 Bybit 为例,其官方披露的爆仓量(21 亿美元)远超 Coinglass 记录的 3.33 亿美元。若按此逻辑推算,本次事件或为加密史上实际爆仓规模最大的衍生品危机。

稳定币的锚定特性,要靠机制还是运气?

在市场流动性急剧收缩的背景下,用户的目光不得不转向关注稳定币协议锚定表现。令笔者惊讶的是,一些协议通过巧妙的策略,在市场抛售期间获得了额外收益。当多数杠杆玩家在爆仓潮中倒下时,Ethena 的合成美元稳定币 USDe 却完成了一场逆风操作:其 24 小时赎回量达 5000 万美元,二级市场交易额超 3.5 亿美元,与 USDT 的价差始终锚定在± 0.1% 区间。价格曲线显示,USDe 与 USDC、DAI 等法币稳定币走势高度同步,CEX 做市商与链上套利者的协同作用有效抵消了短期流动性冲击。

USDe 价格 对比 USDC(红)对比 DAI (紫)

从理论上分析,当 ETH 永续合约价格较现货出现深度贴水(此次币安合约最大贴水 5.8% )时,空头头寸产生的未实现收益形成天然缓冲。协议通过自动平仓机制将部分收益转化为已实现利润,进而为持有者提供额外 APY 加成。Ethena 便是其中一个案例:数据显示,上周其通过该策略捕获 50 万美元利润,为 sUSDe 持有者贡献 50 个基点的周化 APY 提升。

而支撑这种稳定性的核心机制,就在于其独特的“现货+永续合约空头”对冲组合。

永续合约策略的双刃剑效应

复盘本次事件,可以看到暴露出永续合约策略的关键瓶颈:当 ETH 资金费率持续走低(部分时段低于 BTC 合约),单纯依赖资金费率的收益模型面临挑战。

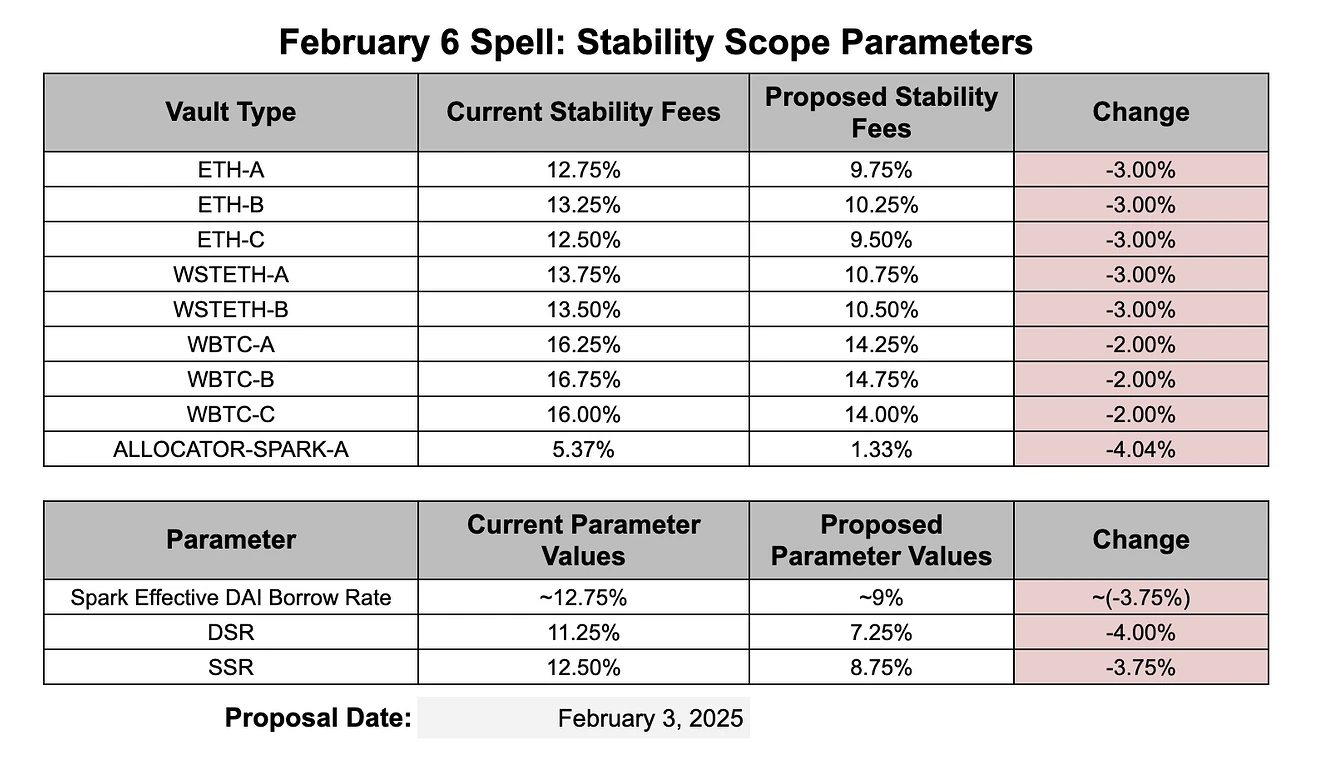

对此,Ethena 的应对方案是启动动态再平衡,将超 10 亿美元抵押品从永续合约转向 Morpho、Aave 等链上稳定币生息市场(部分池年化达 8.75% )。这种“收益雷达”模式使其在资金费率低迷期仍能维持基础收益率。不过,这种策略的可持续性仍需观察。当市场转入深度熊市,稳定币收益率可能随借贷需求下降而收缩,而永续合约的负资金费率损耗或将加剧,此时,协议该如何维持收益吸引力?

另一个争议点在于跨交易所执行风险。此次币安 ETH 合约贴水幅度(5.8% )远超 Bybit、OKX 等平台(约 1% ),导致 Ethena 的空头收益高度集中于单一交易所。尽管其自动化系统声称能捕捉跨平台价差,但在极端行情下,交易所 API 限速、提现延迟等问题仍可能侵蚀套利空间。

衍生品稳定币的“不可能三角”?

不管怎样,Ethena 的实验为算法稳定币赛道提供了新思路:通过永续合约对冲现货波动,可能创造出比超额抵押更资本效率的锚定机制;而动态抵押品库设计,则试图在收益率、流动性和安全性之间寻找平衡点。

但本次压力测试也揭示出潜在风险:

1. 流动性耦合风险:当多个交易所同时出现深度贴水时,空头头寸的集中平仓可能加剧价差波动;

2. 收益来源依赖:当前收益来自永续合约价差和链上稳定币生息,二者均与市场风险偏好正相关;

3. 黑天鹅耐受度:若出现跨交易所、跨资产类别的流动性枯竭(如 2020 年 3 月式暴跌),对冲组合可能面临抵押品交叉传染风险。

没有终局的测试

在这场历史级爆仓事件中,如 UDSe 这样的稳定币展现出令人意外的稳定,但其真正的考验或许尚未到来。一旦市场陷入长期低波动率与负资金费率并存的死亡螺旋时,这套依赖衍生品对冲的模型能否持续造血?答案可能需要等待下一个加密寒冬的到来。

至少,这场测试证明了一件事:在算法稳定币的死亡谷中,能穿越牛熊的或许不是最完美的设计,而是最具适应性的生存策略。