ผู้เขียนต้นฉบับ: Kairos Research

ต้นฉบับเรียบเรียง: ลูฟี่, Foresight News

สรุป

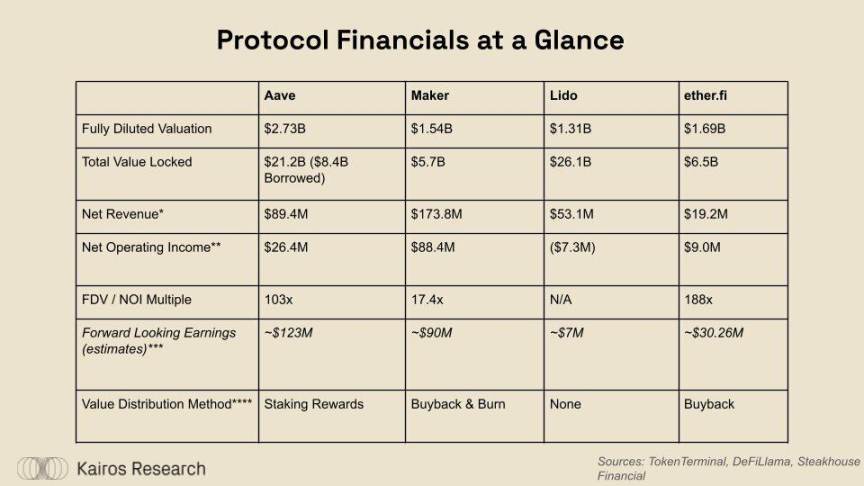

รายงานนี้มีวัตถุประสงค์เพื่อสำรวจโปรโตคอล DeFi ที่ได้รับผลกระทบมากที่สุดจากมุมมองทางการเงิน รวมถึงภาพรวมทางเทคนิคโดยย่อของแต่ละโปรโตคอล และการศึกษาเชิงลึกเกี่ยวกับรายได้ การจ่ายเงิน และเศรษฐศาสตร์โทเค็น เนื่องจากความไม่พร้อมใช้งานของงบการเงินที่ได้รับการตรวจสอบเป็นประจำ เราจึงใช้ข้อมูลออนไลน์ การรายงานโอเพ่นซอร์ส ฟอรัมการกำกับดูแล และการสนทนากับทีมงานโครงการเพื่อประเมิน Aave, Maker (Sky), Lido และ ether.fi ตารางด้านล่างนำเสนอข้อสรุปสำคัญบางประการที่เราได้รับตลอดการศึกษา ทำให้ผู้อ่านมีความเข้าใจอย่างครอบคลุมเกี่ยวกับสถานะปัจจุบันของแต่ละระเบียบวิธี แม้ว่าอัตราส่วน P/E เป็นวิธีทั่วไปในการพิจารณาว่าโครงการมีมูลค่าสูงเกินไปหรือต่ำเกินไป แต่ปัจจัยสำคัญ เช่น การลดสัดส่วน สายผลิตภัณฑ์ใหม่ และศักยภาพในการสร้างรายได้ในอนาคตสามารถบอกภาพรวมที่สมบูรณ์ยิ่งขึ้นได้

หมายเหตุ: 1. อัตราดอกเบี้ยออมทรัพย์ของ DAI รวมอยู่ในต้นทุนรายได้ แต่ไม่รวมอยู่ในโมดูลความปลอดภัยของ Aave 2. ไม่รวมสิ่งจูงใจโทเค็น Ether.fi เนื่องจากอยู่ในรูปแบบของ airdrops; ผลิตภัณฑ์ใหม่ (ผลลัพธ์โดยคร่าวของอัตราการเติบโต อัตราดอกเบี้ย การแข็งค่าของราคา ETH และการประมาณการอัตรากำไรสำหรับ GHO เงินสด ฯลฯ ไม่ควรถือเป็นคำแนะนำในการลงทุน 4. ปัจจุบัน Aave กำลังมองหาการปรับปรุงเศรษฐศาสตร์โทเค็น รวมถึงการซื้อคืนของ AAVE และ การแจกแจง

การวิเคราะห์นำไปสู่ข้อสรุปว่าหลังจากหลายปีของคำแนะนำเรื่องสภาพคล่องและการสร้างคูน้ำ เรากำลังเห็นว่าโปรโตคอลบางอย่างกำลังก้าวไปสู่ขั้นของการทำกำไรที่ยั่งยืน ตัวอย่างเช่น Aave มาถึงจุดเปลี่ยน โดยบรรลุความสามารถในการทำกำไรเป็นเวลาหลายเดือน และกำลังพัฒนาผลิตภัณฑ์สินเชื่อใหม่ที่มีอัตรากำไรสูงกว่าอย่างรวดเร็วผ่านทาง GHO ether.fi ยังอยู่ในช่วงเริ่มต้น แต่มีมูลค่าล็อครวมกว่า 6 พันล้านเหรียญสหรัฐ ทำให้มั่นใจได้ว่าจะติดหนึ่งในห้าโปรโตคอล DeFi อันดับต้น ๆ ในแง่ของขนาด ผู้นำด้านการฟื้นฟูสภาพคล่องยังได้เรียนรู้จากข้อบกพร่องบางประการของ Lido และเปิดตัวผลิตภัณฑ์เสริมอื่นๆ อีกมากมายที่มีอัตราดอกเบี้ยสูงกว่าเพื่อใช้ประโยชน์จากเงินฝากมูลค่าหลายพันล้านดอลลาร์ให้เกิดประโยชน์สูงสุด

คำชี้แจงปัญหาและคำจำกัดความ

นับตั้งแต่ DeFi เพิ่มขึ้นในปี 2020 ข้อมูลออนไลน์และเครื่องมือวิธีการวิเคราะห์ได้รับการปรับปรุงอย่างต่อเนื่อง โดยบริษัทต่างๆ เช่น Dune, Nansen, DefiLlama, TokenTerminal และ Steakhouse Financial มีบทบาทสำคัญในการสร้างแดชบอร์ดแบบเรียลไทม์เกี่ยวกับสถานะของโปรโตคอล crypto . ที่ Kairos Research เราเชื่อว่าวิธีสำคัญในการปลูกฝังความน่าเชื่อถือภายในอุตสาหกรรมคือการขับเคลื่อนมาตรฐานทั่วทั้งโปรโตคอลและ DAO เพื่อแสดงให้เห็นถึงประสิทธิภาพทางการเงิน สุขภาพ และความยั่งยืน ในสกุลเงินดิจิทัล ความสามารถในการทำกำไรมักถูกมองข้าม แต่การสร้างมูลค่าเป็นวิธีเดียวที่จะประสานทุกฝ่ายภายในโปรโตคอลได้อย่างยั่งยืน (ผู้ใช้ นักพัฒนา การกำกับดูแล และชุมชน)

ต่อไปนี้เป็นคำศัพท์บางส่วนที่เราจะใช้ตลอดการศึกษาเพื่อพยายามกำหนดต้นทุนโดยประมาณของแต่ละโปรโตคอลให้เป็นมาตรฐาน

รายได้/ค่าใช้จ่ายทั้งหมด: รวมรายได้ทั้งหมดที่สร้างโดยโปรโตคอลที่เป็นของผู้ใช้โปรโตคอลและตัวโปรโตคอลเอง

อัตราส่วนค่าคอมมิชชั่น: เปอร์เซ็นต์ของค่าธรรมเนียมที่โปรโตคอลเรียกเก็บจากผู้ใช้

รายได้สุทธิ: รายได้โปรโตคอลที่เหลือหลังจากชำระค่าธรรมเนียมให้กับผู้ใช้โปรโตคอลและหักต้นทุนรายได้แล้ว

ค่าใช้จ่ายในการดำเนินงาน: ค่าใช้จ่ายโปรโตคอลต่างๆ รวมถึงเงินเดือน ผู้รับเหมา กฎหมายและการบัญชี การตรวจสอบ ค่าน้ำมัน ทุนสนับสนุน และสิ่งจูงใจโทเค็นที่เป็นไปได้ ฯลฯ

รายได้จากการดำเนินงานสุทธิ: จำนวนเงินสุทธิดอลลาร์หลังจากหักค่าใช้จ่ายทั้งหมดที่เกิดขึ้นโดยผู้ถือโปรโตคอลและโทเค็น (รวมถึงสิ่งจูงใจโทเค็นที่เกี่ยวข้องกับการดำเนินงานโปรโตคอล)

รายได้ที่ปรับปรุงแล้ว: ค่าใช้จ่ายที่เกิดขึ้นครั้งเดียวจะถูกเพิ่มกลับเข้าไปในรายได้เพื่อคาดการณ์รายได้ในอนาคตได้แม่นยำยิ่งขึ้น ลบด้วยต้นทุนในอนาคตที่ทราบซึ่งไม่ได้แสดงผ่านรายได้ในปัจจุบัน

ภาพรวมโปรโตคอล

เราจะให้การวิเคราะห์โดยละเอียดของผลิตภัณฑ์หลักที่นำเสนอโดยแต่ละโปรโตคอลที่เน้นในรายงานนี้ ซึ่งครอบคลุมโปรโตคอลที่เป็นผู้ใหญ่ที่สุดภายในช่วงของ crypto niches

อาฟ

Aave คือ “โปรโตคอลสภาพคล่องแบบกระจายอำนาจที่ไม่มีการคุมขัง ซึ่งผู้ใช้สามารถเข้าร่วมในฐานะผู้ให้บริการ ผู้ยืม หรือผู้ชำระบัญชี” ผู้ให้บริการฝากสินทรัพย์ crypto เพื่อรับรายได้จากเงินกู้และเพิ่มความสามารถในการกู้ยืมด้วยตนเอง เพื่อให้พวกเขาสามารถใช้ประโยชน์หรือป้องกันความเสี่ยงจากสถานะที่ฝากไว้ได้ ผู้กู้ยืมเป็นผู้ใช้ที่มีหลักประกันมากเกินไปซึ่งกำลังมองหาการใช้ประโยชน์และการป้องกันความเสี่ยง หรือพวกเขากำลังใช้ประโยชน์จากสินเชื่อแฟลชอะตอมมิก ผู้กู้จะต้องชำระอัตราดอกเบี้ยคงที่หรือลอยตัวสำหรับสินทรัพย์เฉพาะที่พวกเขายืม ค่าธรรมเนียมโปรโตคอลของ Aave คือดอกเบี้ยทั้งหมดที่จ่ายสำหรับสถานะที่เปิด (ยังไม่รับรู้) ปิดหรือชำระบัญชี จากนั้นจะถูกแบ่งระหว่างผู้ให้กู้/ผู้ขาย (90%) และคลัง Aave DAO (10%) นอกจากนี้ เมื่อสถานะเกินขีดจำกัดอัตราส่วนสินเชื่อต่อมูลค่าที่ระบุไว้ Aave จะอนุญาตให้ ผู้ชำระบัญชี ชำระบัญชีตำแหน่งได้ สินทรัพย์แต่ละรายการมีบทลงโทษในการชำระบัญชีของตัวเอง ซึ่งจะถูกแบ่งระหว่างผู้ชำระบัญชี (90%) และคลัง Aave DAO (10%) GHO ข้อเสนอใหม่ของ Aave เป็นเหรียญ stablecoin ที่มีหลักประกันมากเกินไปและได้รับการสนับสนุนจากสกุลเงินดิจิทัล การเปิดตัว GHO ทำให้ Aave ไม่จำเป็นต้องพึ่งพาผู้ให้บริการ Stablecoin บุคคลที่สามในการให้สินเชื่อ ทำให้อัตราดอกเบี้ยมีความยืดหยุ่นมากขึ้น นอกจากนี้ GHO ยังตัดคนกลางออกและอนุญาตให้ Aave ได้รับดอกเบี้ยเงินกู้เต็มจำนวนจากสินเชื่อ GHO ที่คงค้างอยู่

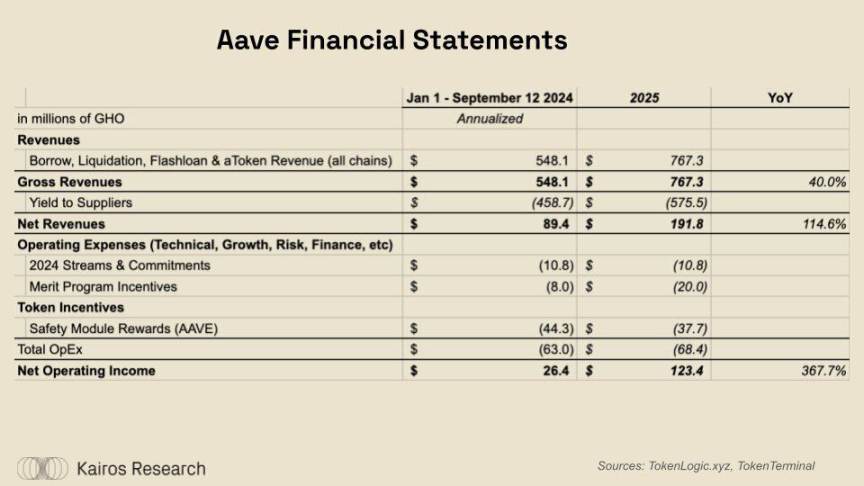

Aave แสดงรายได้ ค่าใช้จ่าย และข้อมูลอื่น ๆ ของ DAO ทั้งหมดอย่างโปร่งใสผ่านแดชบอร์ด Tokenlogic เราใช้ข้อมูล รายได้ทางการเงิน ตั้งแต่วันที่ 1 สิงหาคมถึง 12 กันยายน และทำตัวเลขเป็นรายปี ส่งผลให้มีรายได้สุทธิ 89.4 ล้านดอลลาร์ เพื่อให้ได้ตัวเลขรายได้ทั้งหมด เราอาศัยข้อมูลงบกำไรขาดทุนของ TokenTerminal เพื่อประมาณอัตรากำไร การคาดการณ์ของเราในปี 2025 ขึ้นอยู่กับสมมติฐานเป็นหลัก รวมถึงแนวโน้มที่เพิ่มขึ้นของราคาสินทรัพย์ crypto จะส่งผลให้ความสามารถในการกู้ยืมเพิ่มขึ้น นอกจากนี้ อัตรากำไรสุทธิของ Aave เพิ่มขึ้นในแบบจำลองของเรา เนื่องจาก GHO สามารถทดแทน Stablecoins ของบุคคลที่สามได้ รวมถึงการปรับปรุงโมดูลความปลอดภัยของโปรโตคอล ซึ่งจะอธิบายเพิ่มเติมด้านล่าง

ตลาดการให้กู้ยืมชั้นนำของ Cryptocurrency กำลังจะได้เห็นปีที่ทำกำไรได้เป็นครั้งแรกในปี 2024 สัญญาณหลายประการชี้ให้เห็นถึงศักยภาพในการทำกำไรของ Aave: แรงจูงใจของซัพพลายเออร์ลดน้อยลง และการกู้ยืมเชิงรุกยังคงมีแนวโน้มสูงขึ้น โดยมีการกู้ยืมเชิงรุกเกินกว่า 6 พันล้านดอลลาร์ Aave เป็นผู้รับผลประโยชน์มหาศาลจากตลาด Liquid Stake และ Re-Stake อย่างชัดเจน เนื่องจากผู้ใช้ฝาก LST/LRT ให้ยืม ETH แลกเปลี่ยน ETH เป็นโทเค็น Stake ที่เป็นของเหลว และทำซ้ำขั้นตอนเดิมอีกครั้ง วงจรนี้ช่วยให้ผู้ใช้ Aave สามารถรับส่วนต่างดอกเบี้ยสุทธิ (APY ที่เกี่ยวข้องกับเงินฝาก LST/LRT - ดอกเบี้ยยืมของ Aave) โดยไม่ต้องรับความเสี่ยงด้านราคาจำนวนมาก ณ วันที่ 12 กันยายน พ.ศ. 2567 ETH ถือเป็นสินทรัพย์ให้กู้ยืมที่โดดเด่นที่สุดของ Aave โดยมีสินเชื่อที่ใช้งานอยู่มากกว่า 2.7 พันล้านดอลลาร์ในทุกเครือข่าย เราเชื่อว่าแนวโน้มนี้ขับเคลื่อนโดยแนวคิดของการพิสูจน์การเดิมพัน + การวางเดิมพันใหม่ได้เปลี่ยนภูมิทัศน์ของตลาดการให้กู้ยืมแบบออนไลน์ เพิ่มการใช้โปรโตคอล เช่น Aave อย่างยั่งยืนอย่างมาก ก่อนที่การให้กู้ยืมแบบวงกลมที่ขับเคลื่อนด้วยการวางหลักใหม่จะได้รับความนิยม ตลาดการให้กู้ยืมเหล่านี้ถูกครอบงำโดยผู้ใช้ที่มีเลเวอเรจ ซึ่งมักจะยืมเฉพาะเหรียญที่มั่นคงเท่านั้น

การเปิดตัว GHO ทำให้เกิดผลิตภัณฑ์การให้กู้ยืมที่มีอัตรากำไรสูงกว่าใหม่สำหรับ Aave เป็นเหรียญเสถียรสังเคราะห์ที่ไม่ต้องจ่ายค่าธรรมเนียมการยืมให้กับผู้ให้บริการ นอกจากนี้ยังช่วยให้ DAO เสนออัตราดอกเบี้ยต่ำกว่าตลาดเล็กน้อย ซึ่งจะช่วยผลักดันความต้องการกู้ยืม จากมุมมองทางการเงิน GHO ถือเป็นส่วนที่สำคัญที่สุดประการหนึ่งของ Aave ที่ต้องมุ่งเน้นในอนาคตอย่างไม่ต้องสงสัย เนื่องจากผลิตภัณฑ์มี:

ต้นทุนล่วงหน้าสูง (เทคโนโลยี ความเสี่ยง และสภาพคล่อง)

ค่าใช้จ่ายในการตรวจสอบ งานพัฒนา และแรงจูงใจด้านสภาพคล่องจะลดลงอย่างช้าๆ ในอีกไม่กี่ปีข้างหน้า

มีศักยภาพกลับตัวที่ค่อนข้างใหญ่

อุปทานคงค้างของ GHO อยู่ที่ 141 ล้านดอลลาร์ คิดเป็นเพียง 2.35% ของสินเชื่อคงค้างทั้งหมดของ Aave และ 2.7% ของอุปทาน DAI

ปัจจุบัน เหรียญ stablecoin ที่ไม่ใช่ของ GHO (USDC, USDT, DAI) ให้ยืมบน Aave มีมูลค่าเกือบ 3 พันล้านดอลลาร์

ตลาดสินเชื่อที่มีอัตรากำไรสูงกว่า Aave

แม้ว่าจะมีค่าใช้จ่ายอื่นๆ ที่ต้องพิจารณาเมื่อออกเหรียญ stablecoin แต่ควรจะถูกกว่าการต้องจ่ายให้กับผู้ให้บริการเหรียญ stablecoin บุคคลที่สาม

อัตรากำไรสุทธิของ MakerDAO อยู่ที่ 57% ในขณะที่อัตรากำไรของ Aave อยู่ที่ 16.31%

การประเมินมูลค่าแบบ Fully Diluted (FDV) ของ AAVE ซึ่งเป็นโทเค็นดั้งเดิมของโปรโตคอล Aave อยู่ที่ 2.7 พันล้านดอลลาร์ ซึ่งเทียบเท่ากับประมาณ 103 เท่าของรายได้ต่อปี (ประมาณ 26.4 ล้านดอลลาร์) แต่เราเชื่อว่ามูลค่านี้จะเปลี่ยนแปลงในอีกไม่กี่เดือนข้างหน้า ตามที่ระบุไว้ข้างต้น สภาวะตลาดที่เอื้ออำนวยสามารถเพิ่มความสามารถในการกู้ยืม กระตุ้นความต้องการเลเวอเรจใหม่ และอาจมาพร้อมกับการชำระบัญชีที่ได้รับ ท้ายที่สุด แม้ว่าการเติบโตของส่วนแบ่งการตลาดของ GHO จะเป็นเพียงผลลัพธ์ของการแบ่งแยกตลาดการให้กู้ยืมแบบดั้งเดิมของ Aave แต่ก็ควรส่งผลเชิงบวกโดยตรงต่ออัตรากำไร

MakerDAO

MakerDAO (เปลี่ยนชื่อเป็น Sky) เป็นองค์กรแบบกระจายอำนาจที่สนับสนุนการออกเหรียญเสถียร (DAI) โดยการจำนองสกุลเงินดิจิทัลต่างๆ และสินทรัพย์ในโลกแห่งความเป็นจริง เพื่อให้ผู้ใช้สามารถใช้สินทรัพย์ของตนเองและอนุญาตให้เศรษฐกิจสกุลเงินดิจิทัลได้รับ การกระจายอำนาจ ที่มีเสถียรภาพ การจัดเก็บค่า ค่าธรรมเนียมโปรโตคอลของ Maker คือ ค่าธรรมเนียมความมั่นคง ซึ่งประกอบด้วยดอกเบี้ยที่จ่ายโดยผู้ยืมและรายได้ที่เกิดจากข้อตกลงที่จัดสรรให้กับสินทรัพย์ที่สร้างรายได้ ค่าธรรมเนียมโปรโตคอลเหล่านี้จะกระจายระหว่าง MakerDAO และผู้ฝากเงินที่ฝาก DAI ไว้ในสัญญา DAI Savings Rate (DSR) เช่นเดียวกับ Aave MakerDAO ก็เรียกเก็บค่าธรรมเนียมการชำระบัญชีเช่นกัน เมื่อสถานะของผู้ใช้ต่ำกว่ามูลค่าหลักประกันที่จำเป็น สินทรัพย์จะถูกชำระบัญชีผ่านกระบวนการประมูล

MakerDAO เติบโตขึ้นในช่วงไม่กี่ปีที่ผ่านมา โดยได้รับความช่วยเหลือจากการชำระบัญชีในช่วงความผันผวนของการเก็งกำไรในปี 2021 แต่เมื่ออัตราดอกเบี้ยทั่วโลกสูงขึ้น MakerDAO ได้สร้างสายธุรกิจที่ยั่งยืนและมีความเสี่ยงต่ำกว่า การเปิดตัวสินทรัพย์หลักประกันใหม่ เช่น พันธบัตรกระทรวงการคลังของสหรัฐฯ ช่วยให้ Maker เพิ่มประสิทธิภาพของสินทรัพย์และสร้างผลตอบแทนที่สูงกว่าอัตราการกู้ยืม DAI มาตรฐาน เมื่อสำรวจการจ่ายเงินของ DAO เราเข้าใจสิ่งต่อไปนี้อย่างชัดเจน:

DAI ฝังลึกอยู่ในระบบนิเวศ crypto ทั้งหมด (CEX, DeFi) ซึ่งช่วยให้ Maker หลีกเลี่ยงการลงทุนหลายล้านดอลลาร์ในสิ่งจูงใจด้านสภาพคล่อง

DAO ทำหน้าที่ได้อย่างยอดเยี่ยมในการจัดลำดับความสำคัญของความยั่งยืน

ตลอดปี 2567 Maker คาดว่าจะสร้างรายได้สุทธิตามข้อตกลงประมาณ 88.4 ล้านดอลลาร์ MKR มีมูลค่า 1.6 พันล้านดอลลาร์ ซึ่งเป็นเพียง 18 เท่าของรายรับสุทธิ ในปี 2023 DAO ลงมติให้แก้ไขเศรษฐศาสตร์โทเค็นของโปรโตคอลเพื่อคืนเงินส่วนหนึ่งให้กับผู้ถือ MKR เนื่องจาก DAI ยังคงสะสมอัตราการกู้ยืม (ค่าธรรมเนียมเสถียรภาพ) ไว้ในโปรโตคอล Maker จึงสะสมส่วนเกินของระบบ ซึ่งตั้งเป้าที่จะคงไว้ที่ประมาณ 50 ล้านดอลลาร์ Maker เปิดตัวเครื่องมือทำลายล้างอันชาญฉลาดและใช้เงินทุนส่วนเกินเพื่อซื้อ MKR คืนในตลาด จากข้อมูลของ Maker Burn พบว่า 11% ของอุปทาน MKR ได้ถูกซื้อคืนและใช้สำหรับการเผาไหม้ สภาพคล่องของโปรโตคอลเอง หรือการสร้างห้องนิรภัย

ลิโด้

Lido เป็นผู้ให้บริการเดิมพันสภาพคล่องที่ใหญ่ที่สุดบน Ethereum เมื่อผู้ใช้เดิมพัน ETH ผ่าน Lido พวกเขาจะได้รับ โทเค็นการเดิมพันของเหลว เพื่อหลีกเลี่ยงระยะเวลาในการรอคิวเพื่อยกเลิกคำมั่นสัญญาและค่าเสียโอกาสที่จะไม่สามารถใช้ ETH ที่เดิมพันใน DeFi ได้ ค่าธรรมเนียมโปรโตคอลของ Lido คือรายได้ ETH ที่จ่ายโดยเครือข่ายการตรวจสอบ ซึ่งกระจายให้กับผู้เดิมพัน (90%) ผู้ดำเนินการโหนด (5%) และคลัง Lido DAO (5%)

Lido เป็นกรณีศึกษาที่น่าสนใจเกี่ยวกับโปรโตคอล DeFi ณ วันที่ 10 กันยายน 2024 พวกเขามีการเดิมพัน ETH 9.67 ล้านผ่านโปรโตคอล ซึ่งคิดเป็นประมาณ 8% ของอุปทาน ETH ทั้งหมด และมากกว่า 19% ของส่วนแบ่งการตลาดที่วางเดิมพัน โดยมีมูลค่าล็อครวม 22 พันล้านดอลลาร์ อย่างไรก็ตาม Lido ยังขาดความสามารถในการทำกำไร การเปลี่ยนแปลงใดบ้างที่สามารถทำให้ลิโด้สร้างกระแสเงินสดได้ในระยะสั้น?

ในช่วงสองปีที่ผ่านมา Lido มีความก้าวหน้าอย่างมากในการลดต้นทุน สิ่งจูงใจด้านสภาพคล่องมีความสำคัญมากในการบูต stETH และผู้ใช้ขั้นสูงจะหันไปหา LST ตามธรรมชาติเนื่องจากมีสภาพคล่องที่ดีที่สุดในระบบนิเวศทั้งหมด เราเชื่อว่าด้วยการที่ stETH มีคูน้ำที่น่าประทับใจ Lido DAO จะสามารถลดสิ่งจูงใจด้านสภาพคล่องลงได้อีก แม้จะมีการลดต้นทุน แต่กำไร 7 ล้านดอลลาร์อาจไม่เพียงพอที่จะพิสูจน์ให้เห็นถึง FDV บวก 1 พันล้านดอลลาร์ของ LDO

ในอีกไม่กี่ปีข้างหน้า Lido จะต้องพิจารณาที่จะขยายรายได้หรือลดต้นทุนเพื่อให้ได้มูลค่าที่ประเมินไว้ เราเห็นช่องทางที่เป็นไปได้หลายประการสำหรับการเติบโตของ Lido ไม่ว่าจะเป็นอัตราการจำนำทั่วทั้งเครือข่าย ETH ยังคงเพิ่มขึ้นจาก 28.3% หรือในขณะที่ Lido พยายามขยายออกไปนอกระบบนิเวศ Ethereum เราเชื่อว่าในช่วงเวลาที่ยาวนานพอ สิ่งแรกนั้นมีแนวโน้มที่จะบรรลุผลสำเร็จอย่างมาก ในการเปรียบเทียบ อัตราส่วนการวางเดิมพันของ Solana คือ 65.5%, Sui 79.5%, Avalanche 49.2% และ Cosmos Hub 61% ด้วยการเพิ่มจำนวน ETH ที่เดิมพันเป็นสองเท่าและรักษาส่วนแบ่งการตลาด Lido จะสามารถสร้างรายได้สุทธิเพิ่มอีก 50 ล้านดอลลาร์ สมมติฐานนี้ง่ายเกินไปและไม่ได้คำนึงถึงว่ารางวัลการออก ETH จะถูกบีบอัดเมื่ออัตราส่วนการปักหลักเพิ่มขึ้น แม้ว่าส่วนแบ่งการตลาดของ Lido จะเพิ่มขึ้นในปัจจุบันก็เป็นไปได้เช่นกัน แต่เราเห็นว่าความเห็นพ้องต้องกันทางสังคมของ Ethereum ทำให้เกิดข้อสงสัยอย่างมากเกี่ยวกับการครอบงำของ Lido ในปี 2023 ซึ่งถือเป็นจุดสูงสุดของการเติบโตที่พุ่งสูงขึ้น

ether.fi

เช่นเดียวกับ Lido ether.fi เป็นแพลตฟอร์มการปักหลักและการวางเดิมพันใหม่แบบกระจายอำนาจที่ไม่มีการคุมขัง ซึ่งจะออกโทเค็นการรับของเหลวสำหรับการฝากเงินของผู้ใช้ ค่าธรรมเนียมโปรโตคอลของ ether.fi ประกอบด้วยรายได้จากการปักหลัก ETH และรายได้จากบริการการตรวจสอบที่ใช้งานอยู่ ซึ่งใช้เพื่อสร้างความมั่นคงทางเศรษฐกิจผ่านระบบนิเวศ Eigenlayer รางวัลการปักหลัก ETH จะแจกจ่ายให้กับผู้เดิมพัน (90%) ผู้ดำเนินการโหนด (5%) และ ether.fi DAO (5%) จากนั้นรางวัล Eigenlayer/การวางเดิมพันใหม่จะถูกแจกจ่ายให้กับผู้เดิมพัน (80%) ผู้ดำเนินการโหนด (10 % ) และ ether.fi DAO (10%) ether.fi มีผลิตภัณฑ์เสริมอื่นๆ จำนวนมากที่สามารถสร้างรายได้จำนวนมาก รวมถึง “Liquid” ซึ่งเป็นคลังข้อมูลของการ re-stake และกลยุทธ์ DeFi ที่ออกแบบมาเพื่อเพิ่มผลตอบแทนสูงสุดให้กับผู้ฝากเงิน Liquid จะเรียกเก็บค่าธรรมเนียมการจัดการ 1-2% สำหรับการฝากเงินทั้งหมด ซึ่งจะถูกรวมเข้ากับโปรโตคอล ether.fi นอกจากนี้ ether.fi เพิ่งเปิดตัวผลิตภัณฑ์บัตรเดบิต/บัตรเครดิตเงินสดที่ช่วยให้ผู้ใช้สามารถชำระเงินในชีวิตจริงโดยใช้ ETH ที่จำนำใหม่

ณ เดือนกันยายน 2024 ether.fi เป็นผู้นำตลาดที่ไม่มีปัญหาในด้านการปรับสภาพคล่อง โดยมี TVL 6.5 พันล้านดอลลาร์ในด้านการปรับสมมติฐานและผลิตภัณฑ์ที่ให้ผลตอบแทน เราพยายามจำลองรายได้โปรโตคอลที่เป็นไปได้สำหรับแต่ละผลิตภัณฑ์โดยใช้สมมติฐานต่อไปนี้ในงบการเงินด้านบน:

สมมติว่าปริมาณการปักหลักในปัจจุบันของ ether.fi ยังคงไม่เปลี่ยนแปลงในช่วงที่เหลือของปี ค่าเฉลี่ย TVL ให้คำมั่นสัญญาในปี 2567 จะอยู่ที่ประมาณ 4 พันล้านดอลลาร์

อัตราผลตอบแทนจากการปักหลัก ETH โดยเฉลี่ยจะลดลงประมาณ 3.75% ในปีนี้

FDV ที่จดทะเบียนล่วงหน้าของ EIGEN มีมูลค่าประมาณ 5.5 พันล้านดอลลาร์สหรัฐ และแผนการออกรางวัลสำหรับการเดิมพันซ้ำอยู่ที่ 1.66% ในปี 2567 และ 2.34% ในปี 2568 ซึ่งหมายความว่ารายได้โดยตรงของ ether.fi จาก EIGEN อยู่ที่ประมาณ 38.6 ล้านดอลลาร์ในปี 2567 และ พ.ศ. 2568 ประมาณ 54.4 ล้านดอลลาร์สหรัฐ

จากการค้นคว้า EigenDA, Omni และโปรแกรมการให้รางวัล AVS อื่นๆ เราคาดการณ์ว่าร้านอาหาร Eigenlayer จะได้รับเงินรางวัลรวมประมาณ 35-45 ล้านดอลลาร์ โดยมีผลตอบแทนต่อปี 0.4%

เงินสดเป็นกระแสรายได้ที่ยากที่สุดในการสร้างแบบจำลอง เนื่องจากเพิ่งเปิดตัวและไม่มีแบบอย่างที่โปร่งใสในพื้นที่ทั้งหมด ด้วยความร่วมมือกับทีม ether.fi เราจะประมาณการที่ดีที่สุดสำหรับปี 2025 ตามความต้องการในการจองและต้นทุนรายได้สำหรับผู้ให้บริการบัตรเครดิตรายใหญ่ ซึ่งเราจะจับตาดูอย่างใกล้ชิดในปีต่อๆ ไป

แม้ว่าเราจะเข้าใจว่าสิ่งจูงใจโทเค็น ETHFI เป็นต้นทุนของโปรโตคอล แต่เราตัดสินใจที่จะปล่อยสิ่งเหล่านั้นไว้ที่ด้านล่างของงบการเงินด้วยเหตุผลดังต่อไปนี้: ค่าธรรมเนียมเหล่านี้มีการลงทุนล่วงหน้าจำนวนมากเนื่องจากการ airdrops และการบูตสภาพคล่อง และค่าธรรมเนียมเหล่านี้ไม่จำเป็น สำหรับต้นทุนการพัฒนาธุรกิจ และเราเชื่อว่ารางวัล EIGEN + AVS นั้นเพียงพอที่จะชดเชยต้นทุนของสิ่งจูงใจ ETHFI เนื่องจากเปิดใช้งานการถอนมาระยะหนึ่งแล้วและ ether.fi ได้เห็นการไหลออกสุทธิอย่างมีนัยสำคัญ เราเชื่อว่าโปรโตคอลนี้ใกล้จะบรรลุเป้าหมาย TVL ที่ยั่งยืนในระยะยาวแล้ว

ระบบการสะสมและการให้คะแนนโทเค็น

นอกเหนือจากการประเมินความสามารถในการทำกำไรของโปรโตคอลเหล่านี้แล้ว ยังคุ้มค่าที่จะสำรวจว่าท้ายที่สุดแล้วรายได้ของแต่ละโปรโตคอลจะไหลไปที่ไหน ความไม่แน่นอนด้านกฎระเบียบเป็นตัวขับเคลื่อนให้เกิดกลไกการกระจายรายได้มากมาย การจ่ายเงินปันผลให้กับผู้เดิมพันโทเค็น การซื้อคืน การเผาโทเค็น การสะสมภายในคลัง และวิธีการพิเศษอื่น ๆ อีกมากมายได้ถูกนำมาใช้ในความพยายามที่จะให้ผู้ถือโทเค็นมีส่วนร่วมในการพัฒนาโปรโตคอล และได้รับแรงจูงใจให้มีส่วนร่วมในการกำกับดูแล ในอุตสาหกรรมที่สิทธิ์ของผู้ถือโทเค็นไม่เท่ากับสิทธิ์ของผู้ถือหุ้น ผู้เข้าร่วมตลาดจะต้องเข้าใจบทบาทของโทเค็นในโปรโตคอลอย่างถ่องแท้ เราไม่ใช่นักกฎหมายและไม่ได้ดำรงตำแหน่งใดๆ เกี่ยวกับความถูกต้องตามกฎหมายของวิธีการจัดสรรใดๆ เพียงแค่สำรวจว่าตลาดจะตอบสนองต่อแต่ละวิธีอย่างไร

Stablecoin/ETH เงินปันผล:

ข้อดี: ผลประโยชน์ที่วัดผลได้ ผลตอบแทนคุณภาพสูง

ข้อเสีย: เหตุการณ์ที่ต้องเสียภาษี ปริมาณการใช้ก๊าซ ฯลฯ

การซื้อโทเค็นคืน:

ข้อดี: ได้รับการยกเว้นภาษี, กำลังซื้อต่อเนื่อง, มีเงินทุนเพิ่มขึ้น

ข้อเสีย: มีแนวโน้มที่จะเลื่อนหลุดและวิ่งไปข้างหน้า ไม่มีการรับประกันผลตอบแทนสำหรับผู้ถือ กองทุนมุ่งเน้นไปที่โทเค็นดั้งเดิม

การซื้อคืนและการทำลาย:

ข้อดี: เช่นเดียวกับข้างต้น รายได้ต่อโทเค็นเพิ่มขึ้น

ข้อเสีย : เหมือนข้างบน + ไม่มีการเติบโตของเงินทุน

การสะสมธนารักษ์:

ข้อดี: เพิ่มพื้นที่ปฏิบัติการของโปรโตคอล บรรลุการกระจายเงินทุน และยังคงถูกควบคุมโดยผู้เข้าร่วม DAO

ข้อเสีย: ไม่มีผลประโยชน์โดยตรงต่อผู้ถือโทเค็น

เศรษฐศาสตร์โทเค็นเห็นได้ชัดว่าเป็นศิลปะ ไม่ใช่วิทยาศาสตร์ และเป็นการยากที่จะรู้ว่าใครจะได้ประโยชน์จากการกระจายรายได้ให้กับผู้ถือโทเค็นมากกว่าการลงทุนซ้ำ เพื่อความเรียบง่าย ในโลกสมมุติที่โปรโตคอลมีการเติบโตสูงสุด การมีโทเค็นที่กระจายรายได้จะเพิ่ม IRR สำหรับผู้ถือ และกำจัดความเสี่ยงในการจ่ายเงินบางรูปแบบในแต่ละครั้ง ด้านล่างนี้เราจะสำรวจการออกแบบและการสะสมมูลค่าที่เป็นไปได้ของ ETHFI และ AAVE ซึ่งทั้งสองอย่างนี้กำลังอยู่ระหว่างการปรับปรุงเศรษฐศาสตร์โทเค็น

มองไปสู่อนาคต

อาฟ

ปัจจุบัน อุปทานของ GHO อยู่ที่ 142 ล้าน อัตราการกู้ยืมถัวเฉลี่ยถ่วงน้ำหนักของ GHO อยู่ที่ 4.62% การจ่ายสิ่งจูงใจ stkGHO เฉลี่ยถ่วงน้ำหนักอยู่ที่ 4.52% โดย 77.38% ของอุปทานของ GHO ทั้งหมดเป็นคำมั่นสัญญาในโมดูลความปลอดภัย ดังนั้น Aave จะได้รับคะแนนพื้นฐาน 10 คะแนนจากมูลค่า GHO มูลค่า 110 ล้านดอลลาร์ และ 4.62% จากมูลค่า 32 ล้านดอลลาร์ที่ไม่มีหลักประกัน เมื่อพิจารณาถึงแนวโน้มอัตราดอกเบี้ยทั่วโลกและส่วนลด stkAAVE ย่อมมีโอกาสที่อัตราการกู้ยืมของ GHO จะลดลงต่ำกว่า 4.62% ดังนั้นเราจึงได้เพิ่มการคาดการณ์ของเราสำหรับผลกระทบของ GHO เป็น 4% และ 3.5% ตามลำดับ Aave ควรมีโอกาสมากมายในการขยาย GHO ในปีต่อๆ ไป และแผนภูมิด้านล่างคาดการณ์ว่าเส้นทางสู่สินเชื่อ GHO ที่โดดเด่นมูลค่า 1 พันล้านดอลลาร์จะส่งผลกระทบต่อรายได้ของโครงการวิจัยอย่างไร

ในขณะที่ Aave มีศักยภาพในการเติบโต Marc Zeller ยังได้เสนอให้มีการตรวจสอบอุณหภูมิภายในฟอรัมการกำกับดูแลของ Aave เพื่อปรับปรุงการจ่ายเงินของโปรโตคอล รวมถึงโทเค็น AAVE ดั้งเดิม การปรับปรุงนี้มีสมมติฐานว่า Aave กำลังกลายเป็นโปรโตคอลที่ทำกำไรได้อย่างรวดเร็ว แต่ปัจจุบันต้องจ่ายเงินจำนวนสูงเกินไปสำหรับโมดูลความปลอดภัยที่ไม่สมบูรณ์ ณ วันที่ 25 กรกฎาคม Aave มีทรัพย์สิน 424 ล้านดอลลาร์ในโมดูลความปลอดภัย ซึ่งประกอบด้วย stkAAVE และ stkGHO เป็นหลัก ซึ่งทั้งสองอย่างนี้เป็นสินทรัพย์ที่ไม่สมบูรณ์ซึ่งไม่สามารถครอบคลุมหนี้เสียที่เกิดจากการเลื่อนไหลและความเสี่ยงในการแยกส่วน นอกจากนี้ โดยการออกโทเค็น โปรโตคอลจะจูงใจให้เกิดสภาพคล่องรองสำหรับ AAVE เพื่อให้สามารถลดความคลาดเคลื่อนได้หากต้องใช้ stkAAVE เพื่อปกปิดหนี้เสีย

แนวคิดนี้อาจเปลี่ยนแปลงไปอย่างสิ้นเชิงหาก DAO ลงมติให้ใช้ aTokens เช่น awETH และ aUSDC เป็นโมดูลความปลอดภัย ในขณะเดียวกันก็แยก stkGHO เพื่อชำระหนี้ของ GHO เท่านั้น stkGHO ไม่จำเป็นต้องขายเพื่อชำระหนี้เสีย เพียงแค่ยึดและเผาทิ้ง aToken ที่กล่าวมาข้างต้นมีสภาพคล่องสูงและถือเป็นหนี้ส่วนใหญ่ของโปรโตคอล หากหลักประกันไม่เพียงพอ aTokens ที่จำนำเหล่านี้อาจถูกยึดและเผาเพื่อปกปิดหนี้เสีย เป้าหมายของข้อเสนอคือการลดการใช้จ่ายในโมดูลความปลอดภัยและสิ่งจูงใจด้านสภาพคล่อง Zeller อธิบายเพิ่มเติมเกี่ยวกับบทบาทของ stkAAVE ภายใต้โครงการใหม่ในภาพด้านล่าง

หากข้อเสนอผ่าน ก็ควรส่งผลดีต่อโทเค็น AAVE เนื่องจากจะมีความต้องการที่มั่นคงมากขึ้น ในขณะเดียวกันก็ช่วยให้ผู้ถือได้รับรางวัลโดยไม่ต้องเสี่ยงที่ stkAAVE จะถูกยึดเพื่อชำระหนี้เสีย เราไม่แน่ใจถึงผลกระทบทางภาษีของสัญญาการวางเดิมพัน แต่จะเป็นประโยชน์อย่างมากต่อผู้ถือ AAVE ในระยะยาวผ่านกำลังซื้ออย่างต่อเนื่องและการแจกจ่ายโทเค็นให้กับผู้เดิมพัน

ether.fi

เมื่อพิจารณาถึงความสำเร็จของ ether.fi ในการสร้างโมเดลธุรกิจที่ยั่งยืนอย่างรวดเร็ว การสร้างโครงการริเริ่มในการสร้างรายได้หลายๆ โครงการจึงเป็นเรื่องที่น่าสนใจ ตัวอย่างเช่น ทีมพัฒนาโปรโตคอลและ DAO เคลื่อนไหวอย่างรวดเร็ว โดยเสนอให้บริษัทซื้อคืน 25% -50% ของรายได้ที่เกิดจากผลิตภัณฑ์ Restake Liquid ให้เป็น ETHFI เพื่อจัดหาสภาพคล่องและทุนสำรอง อย่างไรก็ตาม การใช้ตัวเลขรายได้ปี 2024 เพื่อคำนวณการประเมินมูลค่ายุติธรรมอาจไร้ประโยชน์และซับซ้อน เนื่องจากขาดสิ่งจูงใจ AVS ค่าใช้จ่ายในการเริ่มต้นจำนวนมากล่วงหน้า และความจริงที่ว่าชุดผลิตภัณฑ์ส่วนใหญ่ยังเป็นของใหม่

โทเค็น ETHFI มี FDV อยู่ที่ 1.34 พันล้านดอลลาร์ และคาดว่าจะทำกำไรได้เล็กน้อยในปีนี้ (ไม่รวมสิ่งจูงใจด้านสภาพคล่อง) ทำให้คล้ายกับ LDO ของ Lido มาก แน่นอนว่า ether.fi ต้องทนทานต่อการทดสอบของกาลเวลา โปรโตคอลมีศักยภาพในการสร้างรายได้เร็วกว่า Lido และมีเพดานที่สูงกว่าเมื่อพิจารณาถึงความสำเร็จอย่างต่อเนื่องของผลิตภัณฑ์ในวงกว้าง ด้านล่างนี้เป็นการวิเคราะห์เชิงอนุรักษ์ว่ารางวัล AVS จะส่งผลต่อรายได้โปรโตคอลอย่างไร อัตราผลตอบแทน AVS คือรางวัลที่ผู้เดิมพันใหม่ได้รับจากการจ่ายเงิน AVS เท่านั้น

ดังที่เห็นใน Lido การวางเดิมพันด้านสภาพคล่อง/การวางเดิมพันใหม่เป็นอุตสาหกรรมที่มีการแข่งขันสูงและมีอัตรากำไรที่ค่อนข้างต่ำ ether.fi ยอมรับข้อจำกัดนี้อย่างเต็มที่ และกำลังสำรวจการสร้างผลิตภัณฑ์เสริมรายได้ที่หลากหลายมากขึ้น ในขณะที่ครองส่วนแบ่งการตลาด นี่คือเหตุผลที่เราคิดว่าผลิตภัณฑ์อื่นๆ เหล่านี้เหมาะสมกับสมมติฐานที่กว้างขึ้นและวิทยานิพนธ์การสร้างผลผลิต

สภาพคล่อง: เราเชื่อมั่นอย่างยิ่งว่าผู้ใช้ระดับสูงของ LRT คุ้นเคยกับเลโก้ DeFi และต้องการเพิ่มผลตอบแทนสูงสุด จึงดึงดูดพวกเขาให้มาที่ผลิตภัณฑ์ที่สามารถทำให้กลยุทธ์ DeFi ของพวกเขาเป็นแบบอัตโนมัติได้ เมื่อ AVS ให้รางวัล “ออนไลน์อย่างแท้จริง” กลยุทธ์ความเสี่ยง/การให้รางวัลมากมายและรายได้พื้นเมืองรูปแบบใหม่จะเกิดขึ้นในระบบเศรษฐกิจ crypto

เงินสด: เช่นเดียวกับ LST LRT เป็นรูปแบบหลักประกันที่เหนือกว่า ETH ทั่วไป และมีสภาพคล่องเพียงพอ ผู้ใช้สามารถใช้ Liquid Rehypothecation เป็นบัญชีกระแสรายวันที่ทำกำไรได้หรือยืมสินทรัพย์เป็นค่าใช้จ่ายรายวันโดยไม่มีค่าใช้จ่ายเลย