1. RWA truy xuất nguồn gốc

RWA – Tài sản thế giới thực

RWA, tên đầy đủ của Tài sản trong thế giới thực, dịch theo nghĩa đen là tài sản trong thế giới thực, đề cập đến việc số hóa và mã hóa tài sản trong thế giới thực để đại diện và giao dịch trong hệ sinh thái blockchain hoặc Web3. Những tài sản này bao gồm nhưng không giới hạn ở bất động sản, hàng hóa, trái phiếu, cổ phiếu, tác phẩm nghệ thuật, kim loại quý, sở hữu trí tuệ, v.v. Khái niệm cốt lõi của RWA là đưa các tài sản tài chính truyền thống vào hệ sinh thái tài chính phi tập trung (DeFi) thông qua công nghệ blockchain, từ đó đạt được các giao dịch và quản lý tài sản hiệu quả, minh bạch và an toàn hơn.

Tầm quan trọng của RWA là nó cho phép các tài sản tương đối khó di chuyển trong thế giới thực đạt được tính thanh khoản thông qua công nghệ blockchain và trên cơ sở đó, nó có thể tham gia vào hệ sinh thái DeFi và thực hiện các hoạt động như cho vay, cầm cố và giao dịch. Cách kết nối tài sản thực với thế giới blockchain này đang trở thành một hướng phát triển quan trọng trong hệ sinh thái Web3.

RWA - trạng thái tài sản đặc biệt

RWA mã hóa tài sản trong thế giới thực thành tài sản kỹ thuật số có thể tạo ra tiện ích trong chuỗi khối. Bản chất của nó là cầu nối giữa tài sản gốc tiền điện tử và tài sản truyền thống. Tài sản gốc tiền điện tử thường được hiện thực hóa thông qua các hợp đồng thông minh và tất cả các hoạt động kinh doanh và tài sản đều được hoàn thành trên chuỗi; tuân theo nguyên tắc Mã là Luật trong khi các tài sản truyền thống như trái phiếu, cổ phiếu, bất động sản, v.v. hoạt động theo nguyên tắc này; khuôn khổ pháp lý của xã hội thực, được bảo vệ bởi pháp luật của chính phủ. Một loạt quy tắc mã hóa do RWA đề xuất không chỉ yêu cầu hỗ trợ kỹ thuật trên chuỗi của các hợp đồng thông minh mà còn yêu cầu bảo vệ các tài sản cơ bản như cổ phiếu và bất động sản bằng luật xã hội thực tế.

Trên thực tế, trong khuôn khổ RWA, mã thông báo không chỉ đề cập đến quy trình phát hành mã thông báo đơn giản trên blockchain mà còn bao gồm một tập hợp các quy trình phức tạp liên quan đến tài sản trong thế giới thực ngoài mối quan hệ chuỗi. Quá trình mã hóa thường bao gồm: mua và lưu ký các tài sản cơ bản, thiết lập khuôn khổ mối quan hệ pháp lý giữa mã thông báo và các tài sản này và việc phát hành mã thông báo cuối cùng. Thông qua quá trình mã hóa này, các luật và quy định ngoài chuỗi cũng như các quy trình vận hành sản phẩm liên quan được kết hợp, mang lại cho chủ sở hữu mã thông báo quyền yêu cầu pháp lý đối với các tài sản cơ bản.

RWA - Truy xuất nguồn gốc lịch sử

Quá trình phát triển RWA có thể được chia thành ba giai đoạn: thăm dò ban đầu, phát triển sơ bộ và mở rộng nhanh chóng.

Giai đoạn thăm dò sớm (2017-2019)

2017: Bắt đầu khám phá RWA Khi khái niệm tài chính phi tập trung (DeFi) dần trưởng thành, khái niệm RWA (Tài sản thế giới thực) bắt đầu nảy mầm. Một số dự án tiên phong, chẳng hạn như Polymath và Harbor, đang bắt đầu khám phá tính khả thi của việc mã hóa chứng khoán. Polymath tập trung vào việc tạo nền tảng phát hành mã thông báo bảo mật và cam kết giải quyết các vấn đề tuân thủ pháp luật, trong khi Harbor cam kết cung cấp khung tuân thủ cho phép tài sản chứng khoán lưu chuyển trên blockchain.

2018: Sự khởi đầu của token hóa hàng hóa Trong lĩnh vực token hóa bất động sản và hàng hóa, một số dự án thí điểm bắt đầu xuất hiện. Ví dụ: dự án RealT cố gắng mã hóa bất động sản ở Hoa Kỳ, cho phép các nhà đầu tư toàn cầu có được một phần quyền sở hữu và thu nhập cho thuê bất động sản ở Hoa Kỳ bằng cách mua mã thông báo.

2019: Liên minh TAC được thành lập

Liên minh TAC được thành lập để thúc đẩy tiêu chuẩn hóa RWA và khả năng tương tác đa nền tảng, đồng thời thúc đẩy hợp tác và phát triển giữa các dự án khác nhau. Ngoài ra, các nền tảng như Securitize và OpenFinance cũng được ra mắt trong giai đoạn này, tập trung vào việc cung cấp cho doanh nghiệp các giải pháp tuân thủ đối với tài sản mã hóa.Giai đoạn phát triển ban đầu (2020-2022)

2020: Đưa RWA vào nhiều dự án

Dự án Máy ly tâm đang thu hút được sự chú ý đáng kể, cho phép các doanh nghiệp vừa và nhỏ có được nguồn tài chính trên blockchain bằng cách token hóa các tài khoản phải thu và hóa đơn trong thế giới thực. Ngoài ra, các dự án DeFi nổi tiếng như Aave và Hợp chất cũng đã bắt đầu cố gắng giới thiệu RWA làm tài sản thế chấp để mở rộng phạm vi kinh doanh cho vay của họ.2021: Maker DAO tham gia thị trường RWA

Centrifuge giới thiệu RWA làm tài sản thế chấp cho nền tảng cho vay của MakerDAO, cho phép người dùng nhận được DAI stablecoin bằng cách nắm giữ RWA.2022: Bố trí vốn truyền thống RWA

Các tổ chức tài chính lớn như JPMorgan Chase và Goldman Sachs đã bắt đầu thực hiện các dự án nghiên cứu và thí điểm liên quan đến RWA để khám phá cách số hóa tài sản truyền thống thông qua blockchain; Liên minh RWA (Liên minh tài sản thế giới thực) được thành lập để thúc đẩy sự phát triển tiêu chuẩn hóa và thúc đẩy toàn cầu về tài sản. RWA.Giai đoạn mở rộng nhanh chóng (2023-nay)

2023: Sự tham gia của Chính phủ vào việc xây dựng pháp lý RWA

Các công ty quản lý tài sản lớn như BlackRock và Fidelity đã bắt đầu cố gắng quản lý một phần danh mục tài sản của họ thông qua token hóa để cải thiện tính thanh khoản và tính minh bạch; Ủy ban Giao dịch và Chứng khoán Hoa Kỳ (SEC) và Cơ quan Thị trường Chứng khoán Châu Âu (ESMA) cũng đã bắt đầu thực hiện. từng bước can thiệp và cố gắng xây dựng khung pháp lý liên quan đến RWA.

2. Hướng theo dõi RWA

Với các dạng tài sản truyền thống đa dạng, đường đua RWA cũng tỏa sáng ở các lĩnh vực khác nhau. Từ tài sản hữu hình như bất động sản, hàng hóa và kim loại quý, tác phẩm nghệ thuật và hàng xa xỉ, đến tài sản vô hình như trái phiếu và chứng khoán, sở hữu trí tuệ, tín dụng carbon, bảo hiểm, tài sản xấu, tiền tệ fiat, v.v., RWA (Thế giới thực) Assets) hiện diện trong nhiều lĩnh vực khác nhau đã chứng tỏ tiềm năng ứng dụng của nó.

ngành bất động sản

Trong tài chính truyền thống, bất động sản thường được coi là tài sản tương đối ổn định trong đầu tư dài hạn. Trong môi trường thị trường bình thường, bất động sản có tiềm năng tăng giá vốn rất mạnh. Tuy nhiên, tính thanh khoản thấp và đặc điểm đòn bẩy cao của bất động sản đã nâng ngưỡng giao dịch bất động sản và làm tăng rủi ro đầu tư của các nhà đầu tư cá nhân vào lĩnh vực bất động sản. Trong các dự án RWA liên quan đến bất động sản, việc mã hóa bất động sản sẽ cải thiện đáng kể tính thanh khoản của tài sản và giảm thiểu rủi ro cá nhân.

Hữu hình: Tập trung vào việc mã hóa các tài sản vật chất như bất động sản và kim loại quý, cho phép những tài sản truyền thống khó giao dịch này đạt được tính thanh khoản trên blockchain.

Landshare: Thông qua token hóa, Landshare cho phép các nhà đầu tư nhỏ tham gia vào thị trường bất động sản, đặc biệt thông qua mô hình quỹ bất động sản dựa trên blockchain.

PropChain: Cung cấp nền tảng đầu tư bất động sản toàn cầu dựa trên blockchain cho phép các nhà đầu tư tiếp cận thị trường bất động sản toàn cầu thông qua token mà không cần thực sự mua bất động sản.

RealT, RealtyX: Cho phép các nhà đầu tư sở hữu một phần quyền sở hữu bất động sản ở Hoa Kỳ và kiếm thu nhập cho thuê bằng cách mua token.

Tiền pháp định sang stablecoin

Trong lĩnh vực stablecoin có USDT (Tether), FDUSD, USDC và USDE, v.v. Các stablecoin này cung cấp tài sản có độ biến động thấp trong thị trường tiền điện tử bằng cách được gắn với giá trị của các loại tiền tệ truyền thống, trong đó nổi tiếng nhất là USDT (Tether). Tether hiện là stablecoin lớn nhất tính theo thị phần và giá trị của nó được gắn với đồng đô la Mỹ theo tỷ lệ 1:1. Điều này có nghĩa là mỗi USDT có giá trị bằng một đô la Mỹ.

Trong các thị trường tài chính truyền thống, bản thân tiền tệ fiat là tài sản trong thế giới thực (RWA) duy trì giá trị của nó thông qua dự trữ và cơ chế quản lý. Khi tiền hợp pháp đi vào blockchain dưới dạng stablecoin, nó sẽ được đóng gói lại thành một tài sản kỹ thuật số có thể lập trình để có thể tham gia trực tiếp vào các hoạt động khác nhau trong hệ sinh thái tài chính phi tập trung (DeFi), chẳng hạn như cho vay, thanh toán và giao dịch xuyên biên giới. , vân vân. Tether liên kết trực tiếp giá trị của USDT với các tài sản trong thế giới thực bằng đô la Mỹ, giúp cải thiện đáng kể tính ổn định của USDT và cung cấp môi trường tương đối an toàn và ổn định cho việc giới thiệu và sử dụng RWA.

Cơ chế hoạt động của USDT

Tether hỗ trợ giá trị của USDT bằng cách nắm giữ một rổ tài sản dự trữ. Những tài sản dự trữ này bao gồm tiền mặt, các khoản tương đương tiền, tín phiếu kho bạc ngắn hạn, thương phiếu, các khoản vay có bảo đảm và ở mức độ thấp hơn là kim loại quý. Khi người dùng gửi tiền hợp pháp (chẳng hạn như đô la Mỹ) vào tài khoản Tether, Tether sẽ phát hành USDT tương đương cho người dùng, từ đó đạt được tỷ lệ 1:1 giữa USDT và đô la Mỹ.

Tính ổn định và rủi ro của USDT

Rủi ro hệ thống: Do giá trị của USDT được gắn trực tiếp với đồng đô la Mỹ nên người dùng của nó phải chịu rủi ro hệ thống và biến động thị trường liên quan đến đồng đô la Mỹ. Ví dụ: nếu đồng đô la Mỹ mất giá đáng kể trên thị trường toàn cầu thì sức mua của USDT cũng sẽ giảm.

Rủi ro pháp lý: Nếu cơ quan quản lý đặt câu hỏi hoặc có hành động đối với mô hình hoạt động của Tether, điều đó có thể ảnh hưởng đến việc phát hành và sử dụng USDT.

Rủi ro tài sản thế chấp: Mặc dù Tether tuyên bố rằng USDT được hỗ trợ hoàn toàn bởi tài sản dự trữ, nhưng vẫn có những câu hỏi về tính minh bạch và đầy đủ của các tài sản dự trữ này. Nếu Tether không thể duy trì đủ lượng dự trữ hoặc chất lượng tài sản dự trữ suy giảm, điều đó có thể khiến giá USDT trở nên mất ổn định, tức là USDT không thể tiếp tục duy trì giá trị 1:1 đô la.

Rủi ro thanh khoản: Trong điều kiện thị trường khắc nghiệt, Tether có thể phải đối mặt với các vấn đề thanh khoản kém. Nếu một số lượng lớn người dùng yêu cầu đổi USDT trở lại USD cùng lúc, Tether có thể gặp khó khăn trong việc thực hiện các yêu cầu này trong thời gian ngắn, dẫn đến thị trường hoảng loạn và biến động giá.

Những khó khăn và vấn đề khác nhau mà Tether gặp phải không chỉ riêng với thị trường stablecoin mà còn đối với toàn bộ thị trường RWA. Tính bảo mật của RWA luôn liên quan chặt chẽ đến chất lượng của tài sản cơ bản và nó cũng cực kỳ nhạy cảm với luật pháp và quy định trong đó. ảnh hưởng của các quốc gia và khu vực khác nhau.

thị trường cho vay

Sự kết hợp giữa RWA và thị trường cho vay tín dụng có thể mang lại nhiều lựa chọn tài sản thế chấp hơn và số tiền cho vay cao hơn. Trong các giao thức DeFi như Maker và AAVE, người vay cần cung cấp tài sản tiền điện tử vượt quá số tiền đã vay làm tài sản thế chấp để đảm bảo an toàn cho khoản vay. Sự can thiệp của RWA bao gồm các tài sản truyền thống như bất động sản và các tài khoản phải thu vào phạm vi tài sản thế chấp. tăng phạm vi tài sản có thể được cầm cố, để không chỉ tài sản tiền điện tử mà ngay cả tài sản trong nền kinh tế thực cũng có thể tham gia vào hệ thống này. Biện pháp này có thể mang lại nhiều nguồn vốn công hơn cho sự phát triển của các doanh nghiệp nhỏ và siêu nhỏ, đồng thời cung cấp nhiều kênh cho vay hơn cho các doanh nghiệp lớn. Đồng thời, các nhà đầu tư thông thường cũng có thể sử dụng nguồn vốn này để đầu tư vào doanh nghiệp và thu được lợi ích từ sự phát triển trong tương lai.

Trái phiếu và chứng khoán

Trong thị trường tài chính truyền thống, trái phiếu và chứng khoán là phương thức đầu tư được sử dụng rộng rãi nhất và thường có hệ thống quản lý tài chính hoàn chỉnh. Do đó, trong các dự án RWA liên quan đến trái phiếu và chứng khoán, việc tích hợp với luật pháp và quy định thực tế là bước quan trọng nhất.

Maple Finance: Cung cấp cho các công ty và người cho vay cách tạo và quản lý nhóm cho vay trên chuỗi, giúp việc phát hành và giao dịch trái phiếu hiệu quả và minh bạch hơn.

Chứng khoán hóa: Cung cấp dịch vụ phát hành, quản lý và giao dịch chứng khoán được mã hóa. Nền tảng này cho phép các công ty phát hành trái phiếu, cổ phiếu và các chứng khoán khác trên blockchain và cung cấp một bộ công cụ tuân thủ toàn diện để đảm bảo rằng các chứng khoán được mã hóa này tuân thủ các yêu cầu pháp lý và quy định của mỗi quốc gia.

Tài chính Ondo: Các sản phẩm được cung cấp bao gồm quỹ trái phiếu kho bạc ngắn hạn được token hóa mang lại lợi nhuận ổn định, làm mờ hơn nữa ranh giới giữa DeFi và tài chính truyền thống.

3. Quy mô thị trường RWA

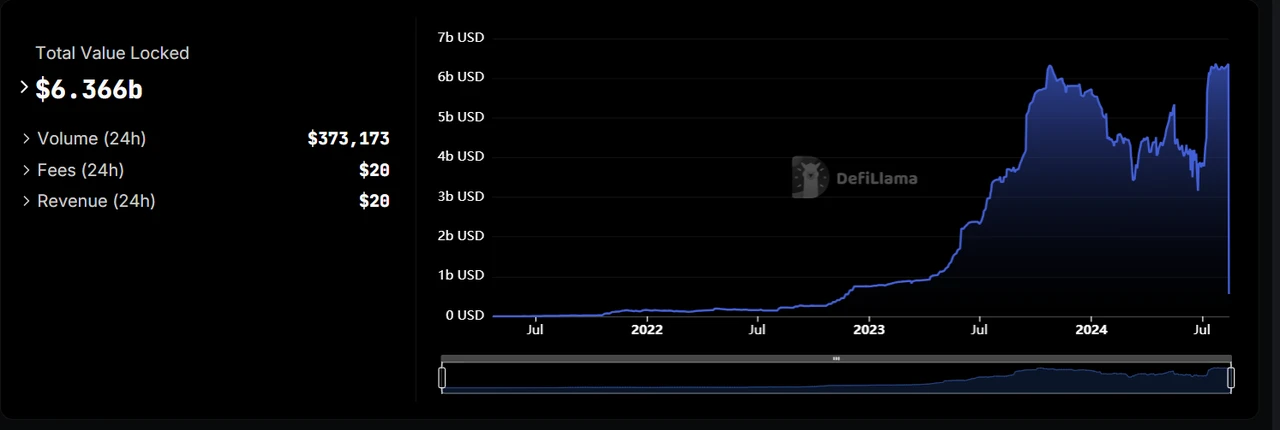

RWA đã trải qua một vụ nổ lớn kể từ tháng 5 năm 2023. Tính đến thời điểm viết bài, theo defillama, TVL liên quan đến RWA vẫn cao tới 6,3 tỷ USD, tăng 6000% so với cùng kỳ năm ngoái.

Theo dữ liệu trang web chính thức của RWA.xyz, có tới 62.487 chủ sở hữu tài sản liên quan đến RWA, số lượng tổ chức phát hành tài sản là 99 và tổng giá trị của stablecoin là 169 tỷ USD.

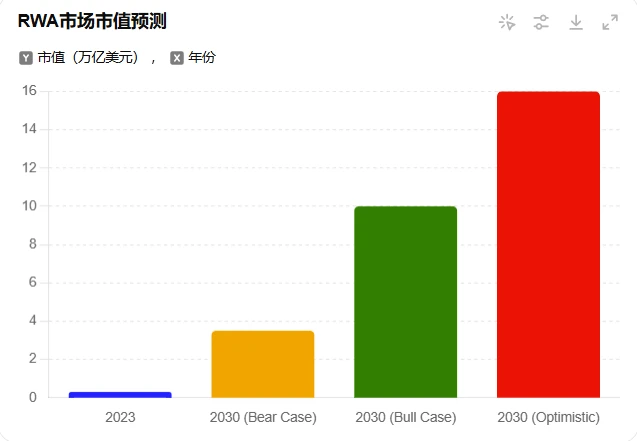

Nhiều công ty Web3 nổi tiếng như Binance cũng rất lạc quan về giá trị thị trường trong tương lai của RWA, thậm chí còn ước tính tổng giá trị thị trường của nó sẽ đạt 16 nghìn tỷ USD vào năm 2030.

Là một hướng đi mới nổi, RWA đang thay đổi thị trường DeFi với sức mạnh chưa từng có và tiềm năng to lớn của nó xứng đáng với kỳ vọng của các nhà đầu tư. Tuy nhiên, việc phát triển các dự án RWA có liên quan nhiều đến thực tế và các luật và quy định khác nhau ở các quốc gia và khu vực khác nhau có thể dễ dàng hạn chế sự phát triển của dự án.

4. Phát triển sinh thái RWA

Với sự gia nhập của nguồn vốn truyền thống như Goldman Sachs và SoftBank cùng các công ty Web3 nổi tiếng như Binance và OKX, các dự án mạnh trong đường đua RWA dần xuất hiện; các dự án mới và cũ như Centrifuge, Maple Finance, Ondo Finance, MakerDAO. đã bắt đầu thể hiện tài năng của mình trong đại dương xanh này, trở thành người dẫn đầu thực sự ở RWA về mặt công nghệ và bố trí sinh thái.

Máy ly tâm: giao thức trên chuỗi tài sản thực

ý tưởng

Máy ly tâm là một nền tảng để token hóa các tài sản trong thế giới thực trên chuỗi, cung cấp giao thức tài trợ tài sản phi tập trung kết hợp các giao thức cho vay DeFi nổi tiếng trong thị trường tiền điện tử như MakerDAO, Aave và những người đi vay (thường là các công ty khởi nghiệp) có tài sản thế chấp trong công ty trong thế giới thực) để hoàn thành việc lưu thông giữa tài sản DeFi và tài sản thực.

Phát triển tài chính

Máy ly tâm đã được nhiều vốn săn đón kể từ khi ra đời. Nó đã nhận được tổng cộng 30,8 triệu USD hỗ trợ tài trợ từ 5 vòng cấp vốn từ năm 2018 đến năm 2024. Các quỹ đầu tư mạo hiểm nổi tiếng bao gồm ParaFi Capital và IOSG Ventures đã bước vào hoạt động. Bản thân kết quả của dự án Máy ly tâm cũng rất ấn tượng. Hiện tại, 1514 tài sản đã được token hóa, với tổng tài sản tài chính đạt 636 triệu USD, TVL tăng 23% so với cùng kỳ năm ngoái.

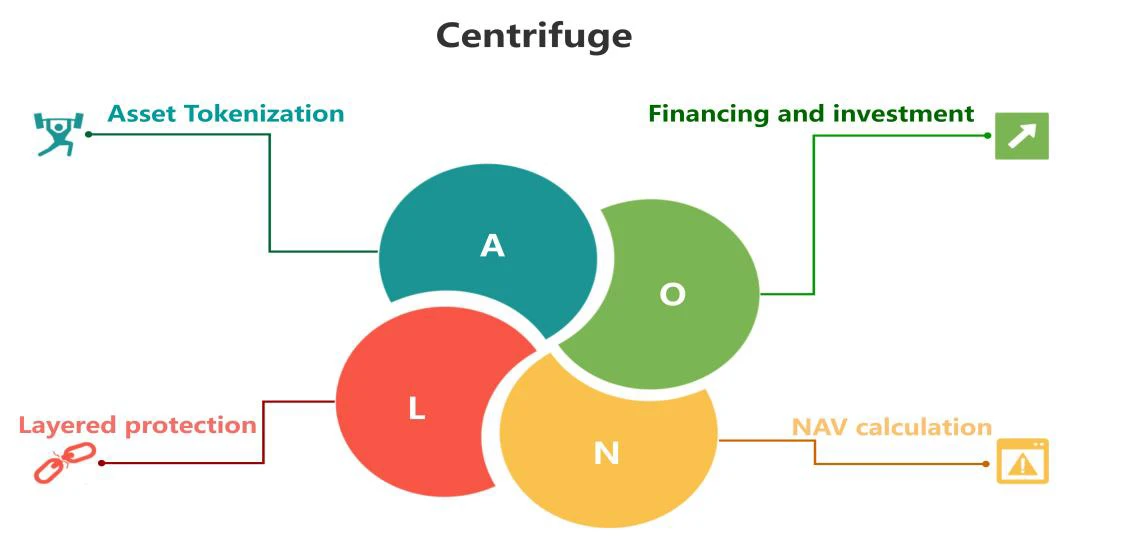

Kiến trúc kỹ thuật

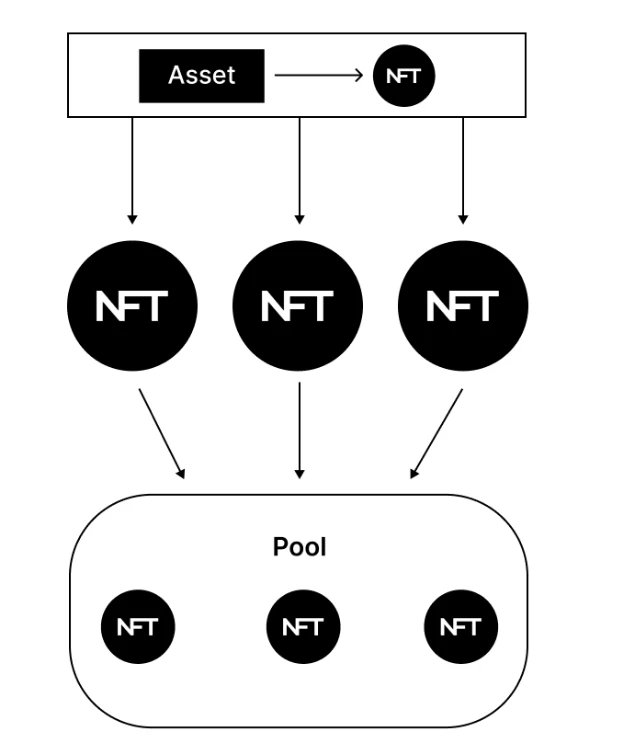

Kiến trúc cốt lõi của Máy ly tâm bao gồm Chuỗi ly tâm, Tinlake, tính toán giá trị tài sản ròng (NAV) trên chuỗi và cấu trúc đầu tư phân cấp. Trong số đó, Centrifuge Chain là một blockchain độc lập được xây dựng trên Substrate (một phần của parachain Polkadot), được sử dụng đặc biệt để quản lý mã thông báo và bảo vệ quyền riêng tư của tài sản; Tinlake là một giao thức tài trợ tài sản phi tập trung cho phép các nhà phát hành Tài sản tạo ra NFT và sử dụng các NFT này. làm tài sản đảm bảo để có được thanh khoản.

Trong một quy trình hoạt động cho vay hoàn chỉnh, các tài sản trong thế giới thực được mã hóa thành NFT thông qua giao thức Tinlake. Các NFT này được sử dụng làm tài sản thế chấp, các tổ chức phát hành có được thanh khoản từ nhóm và các nhà đầu tư cung cấp vốn cho nhóm vốn. Đồng thời, thông qua mô hình tính toán NAV trên chuỗi, đảm bảo rằng các nhà đầu tư và tổ chức phát hành có thể nhìn thấy một cách minh bạch về giá cả và trạng thái của tài sản. Cơ cấu đầu tư theo cấp bậc cho phép ba mức vay khác nhau: đợt dưới chuẩn (rủi ro cao và lợi nhuận cao), đợt trung gian và đợt cao cấp (rủi ro thấp và lợi nhuận thấp).

vấn đề phát triển

Mặc dù dự án Centrifuge đứng đầu trong sự chú ý của dự án RWA của RootData, nhưng dữ liệu cốt lõi như TVL đã giảm do tác động của thị trường giá xuống vào năm 2022 và sự thất bại của dự án vào năm 2024, và hiện chỉ có giá 497.944 USD.

ONDO Finance: Dẫn đầu về token hóa nợ của Hoa Kỳ

ý tưởng

Không giống như Centrifuge, cam kết xây dựng nền tảng lưu thông cho quỹ DeFi và tài sản thực, Ondo Finance là một giao thức tài chính phi tập trung cấp tổ chức (Tài chính cấp tổ chức) nhằm mục đích cung cấp các sản phẩm và dịch vụ tài chính cấp tổ chức và tạo ra một môi trường mở, ngân hàng đầu tư phi tập trung, không được phép. Hiện tại, Ondo Finance đang tập trung vào việc tạo ra các lựa chọn tài sản ổn định ngoài stablecoin, giới thiệu các sản phẩm quỹ có giá trị gia tăng ổn định và quy mô lớn không rủi ro hoặc rủi ro thấp (như trái phiếu kho bạc Hoa Kỳ, quỹ thị trường tiền tệ, v.v.) vào blockchain, cho phép chủ sở hữu tận hưởng phần lớn thu nhập từ tài sản cơ bản trong khi sở hữu tài sản tương đối ổn định.

Phát triển tài chính

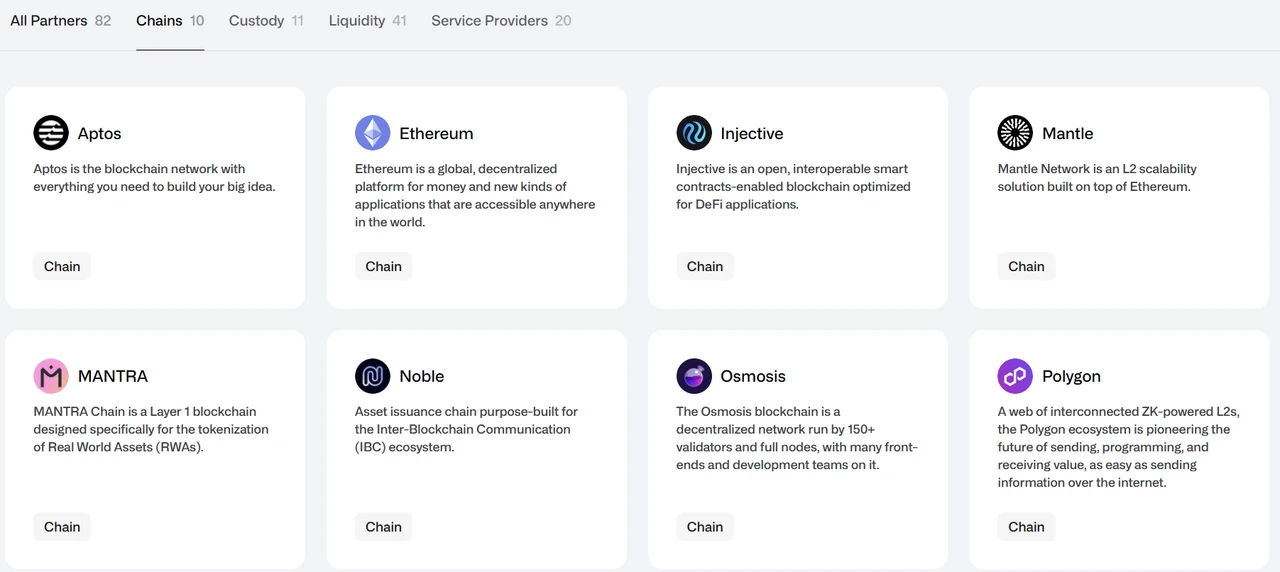

ONDO Finance đã tiến hành ba vòng tài trợ trong lịch sử, với tổng số tiền tài trợ là 34 triệu USD. Các nhà đầu tư bao gồm Pantera Capital, Coinbase Ventures, TigerGlobal, Wintermute và các tổ chức nổi tiếng khác. Ngoài ra, ONDO Finance có tới 82 đối tác trong bốn lĩnh vực: hỗ trợ chuỗi, lưu ký tài sản, hỗ trợ thanh khoản và cơ sở dịch vụ.

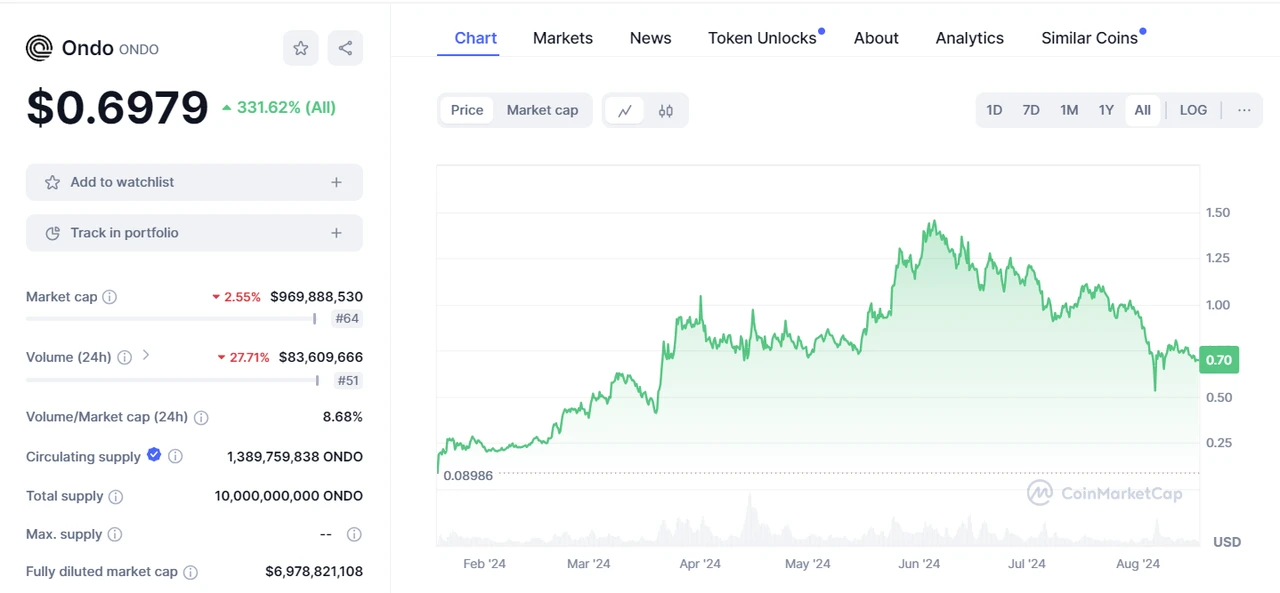

Hiệu suất thị trường của ONDO Finance cũng tốt. Giá token ONDO của dự án hiện tại là 0,6979 USD. So với giá tài trợ Series A là 0,0285 USD, tài trợ ICO là 0,055 USD và giá mở cửa là 0,089 USD, mức phân phối đã tăng 2448%. , 1270% và 784%, cho thấy thị trường rất hào hứng với dự án.

Xét về các dữ liệu quan trọng như TVL, ONDO Finance đã có mức tăng trưởng đáng kể kể từ tháng 4 năm nay và hiện ở mức 538,97 triệu USD, đứng thứ ba trong nhóm RWA.

kiến trúc sản phẩm

Mục tiêu chính hiện tại của ONDO Finance là USDY và OUSG.

USDY (Mã thông báo lợi nhuận USD) là một công cụ tài chính mới do Ondo USDY LLC phát hành, kết hợp khả năng tiếp cận của stablecoin với lợi thế lợi tức của trái phiếu kho bạc Hoa Kỳ. Không giống như nhiều công cụ lợi nhuận blockchain khác, USDY được cấu trúc để tuân thủ luật pháp và quy định của Hoa Kỳ và được bảo đảm bằng chứng khoán Kho bạc Hoa Kỳ ngắn hạn và tiền gửi không kỳ hạn của ngân hàng.

USDY bao gồm USDY (loại tích lũy) và rUSDY (loại rebase). Giá của token USDY (loại tích lũy) sẽ tăng theo thu nhập của tài sản cơ bản, phù hợp với người nắm giữ dài hạn và nhu cầu quản lý tiền mặt rUSDY (loại rebase); ) Duy trì giá mã thông báo là $1,00, lợi nhuận được thực hiện bằng cách tăng số lượng mã thông báo, phù hợp làm công cụ thanh toán hoặc trao đổi.

OUSG (Ondo Short-Term Government Securities) là một công cụ đầu tư do Ondo Finance phát hành nhằm cung cấp khả năng thanh khoản thông qua token hóa, nhằm cung cấp cho các nhà đầu tư cơ hội đầu tư có rủi ro cực thấp và tính thanh khoản cao. Mã thông báo OUSG được gắn với tín phiếu Kho bạc Hoa Kỳ và chủ sở hữu có thể kiếm được lợi ích thanh khoản thông qua việc đúc và mua lại ngay lập tức.

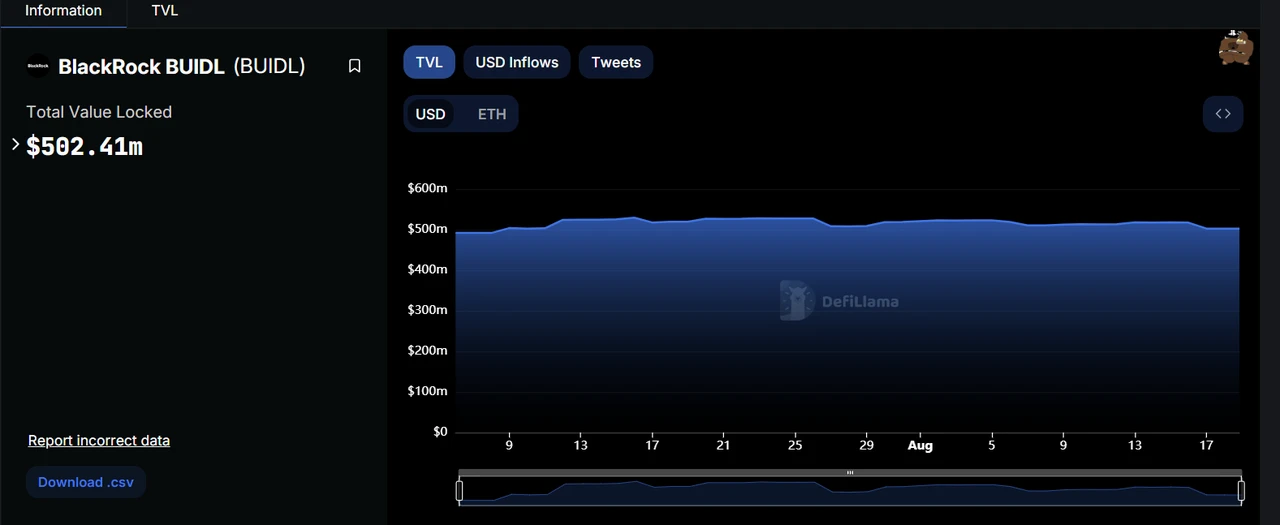

Cấu trúc mã thông báo: Tài sản cơ bản của OUSG chủ yếu được gửi vào Quỹ thanh khoản kỹ thuật số thể chế BlackRock USD (BUIDL) và các phần khác được gửi vào quỹ liên bang của BlackRock (TFDXX), tiền gửi ngân hàng và USDC để đảm bảo tính thanh khoản. Thông qua công nghệ blockchain, cổ phiếu OUSG được mã hóa và có thể được chuyển nhượng và giao dịch 24/7

Cơ chế đúc và quy đổi: Nhà đầu tư có thể nhận ngay mã thông báo OUSG thông qua USDC hoặc đổi mã thông báo OUSG lấy USDC.

Phiên bản token: Tương tự như USDY, OUSG cũng được chia thành OUSG (loại tích lũy) và rOUSG (loại rebasing).

Cả OUSG và USDY đều yêu cầu hỗ trợ KYC của người dùng, vì vậy Ondo hợp tác với giao thức DeFi phụ trợ Flux Finance để cung cấp dịch vụ cho vay thế chấp stablecoin cho các token yêu cầu đầu tư được cấp phép như OUSG để đạt được sự tham gia không được phép vào phần phụ trợ của giao thức.

BlackRock BUIDL: Quỹ token hóa đầu tiên của Ethereum

ý tưởng

BlackRock BUIDL là một quỹ ETF (quỹ giao dịch trao đổi) do công ty quản lý tài sản nổi tiếng thế giới BlackRock và Securitize đồng sáng lập. Tên đầy đủ của nó là iShares US Agricultural ETF và mã của nó là BUIDL. BUIDL tương tự như USDY. Về cơ bản, nó là một chứng khoán. Khi người dùng đầu tư 100 đô la vào BUIDL, họ sẽ nhận được mã thông báo có giá trị ổn định là 1 đô la. Đồng thời, bạn có thể tận hưởng lợi ích tài chính của 100 đô la này.

tuân thủ quy định

Không giống như nhiều dự án theo dõi RWA, BUIDL tương đối hoàn chỉnh về mặt tuân thủ. Quỹ BUIDL được vận hành bởi một phương tiện có mục đích đặc biệt (SPV) do BlackRock thành lập ở Quần đảo Virgin thuộc Anh (BVI) và SPV là một thực thể pháp lý độc lập được sử dụng để tách biệt tài sản và nợ phải trả của quỹ. Đồng thời, Quỹ BUIDL đã nộp đơn xin miễn Reg D theo luật chứng khoán Hoa Kỳ và chỉ dành cho các nhà đầu tư đủ điều kiện.

tài sản cơ bản

BlackRock Financial chịu trách nhiệm quản lý tài sản của quỹ. Quỹ đầu tư vào các khoản tương đương tiền mặt như tín phiếu Kho bạc Hoa Kỳ ngắn hạn và các thỏa thuận mua lại qua đêm để đảm bảo rằng mỗi mã thông báo BUIDL duy trì giá trị ổn định là 1 USD. Securitize LLC chịu trách nhiệm về quy trình mã hóa của quỹ BUIDL, bao gồm chuyển đổi cổ phiếu của quỹ thành. mã thông báo trên chuỗi. Thu nhập trên chuỗi được tự động tạo ra bởi các hợp đồng thông minh.

phản ứng của thị trường

Với sự hỗ trợ từ sức mạnh và danh tiếng của BlackRock, Quỹ BUIDL có mức độ nhận biết rất tốt trên thị trường, TVL và các dữ liệu khác ổn định ở mức 502,41 triệu USD và Xếp hạng RWA TVL đứng thứ 4.

Về mặt kiến trúc kỹ thuật, BUIDL không có nhiều đổi mới so với các dự án khác, nhưng danh tiếng lâu năm của BlackRock trên thị trường mã hóa cũng đủ để dự án chiếm một vị trí trên đường đua RWA.

Trong hệ sinh thái RWA, ngoài Centrifuge tích hợp cho vay truyền thống và DeFi, ONDO Finance và BlackRock BUIDL tích hợp chứng khoán và DeFi cũng đã có những bước đột phá trong việc tích hợp bất động sản và DeFi. Ví dụ, Propbase trực tiếp token hóa tài sản bất động sản cho. lưu thông và PARCL cho phép Sử dụng mã thông báo chung để đầu tư vào cộng đồng hoặc địa điểm, v.v.

5. Tóm tắt

RWA về cơ bản là một tài sản trong thế giới thực. Mục đích cơ bản của toàn bộ lộ trình là nhận ra khả năng tương tác giữa tài sản trong thế giới thực và tài sản trên chuỗi, cho phép nhiều tiền trong thế giới thực hơn chảy vào blockchain đồng thời xóa dần ranh giới giữa DeFi. và tài chính truyền thống.

Đường đi chính của RWA bao gồm cả tài sản hữu hình và vô hình. Hiện tại, nó tập trung vào ba lĩnh vực chính: chứng khoán, bất động sản, cho vay tín dụng và ổn định tiền tệ.

So với các tuyến đường khác, tuyến đường RWA phải chịu sự giám sát chặt chẽ hơn và yêu cầu tuân thủ chặt chẽ hơn, điều này cũng mang lại lợi thế lớn hơn cho một số công ty nổi tiếng.

Mặc dù đường đua RWA có tường thuật và triển vọng mạnh mẽ, nhưng do tính không chắc chắn trong việc tuân thủ, nên vẫn cần phải thận trọng khi đầu tư vào các dự án liên quan và ứng phó với những rủi ro có thể xảy ra bất cứ lúc nào.