Bài viết này đến từ: Galaxy; tác giả gốc: Alex Thorn, Gabe Parker

Tổng hợp|Odaily Planet Daily ( @Od a ilyCh in a ) Azuma ( @azuma_eth )

Nền thị trường

Giá của Bitcoin đã dao động trong phạm vi rộng kể từ tháng 3 và các loại tiền điện tử lớn khác đã không thể trở lại mức cao nhất mọi thời đại, khiến hoạt động đầu tư mạo hiểm vào năm 2024 ở trạng thái “lạnh”. Hiệu ứng “thị trường thanh tạ” vẫn tiếp tục (tức là Bitcoin dẫn đầu cuộc biểu tình ở một đầu và mã thông báo meme đạt được động lực ở đầu kia), cùng với sự quan tâm của các nhà đầu tư tổ chức (ở đây là LP do quỹ tài trợ) và các quỹ đầu tư mạo hiểm toàn diện. thiếu đầu tư đã dẫn đến thị trường đầu tư mạo hiểm tiền điện tử nói chung vào năm 2024 hơi đi ngang. Mặc dù vậy, vẫn không thiếu cơ hội trên thị trường và các quỹ gốc trong lĩnh vực tiền điện tử vẫn duy trì tần suất giao dịch tương đối nổi bật. Chúng tôi kỳ vọng hoạt động đầu tư mạo hiểm có thể sẽ khởi sắc trong quý 4 năm 2024 và quý 1 năm 2025 khi lãi suất giảm và môi trường pháp lý nới lỏng.

Báo cáo hàng quý của Galaxy phân tích hai khía cạnh của thị trường đầu tư mạo hiểm—đầu tư của quỹ VC vào các công ty khởi nghiệp tiền điện tử và phân bổ của các nhà đầu tư tổ chức cho quỹ VC—dựa trên các tài liệu công khai, dịch vụ dữ liệu như Pitchbook) và cơ sở dữ liệu hiệu suất quỹ VisionTrack của Galaxy Research.

điểm cốt lõi

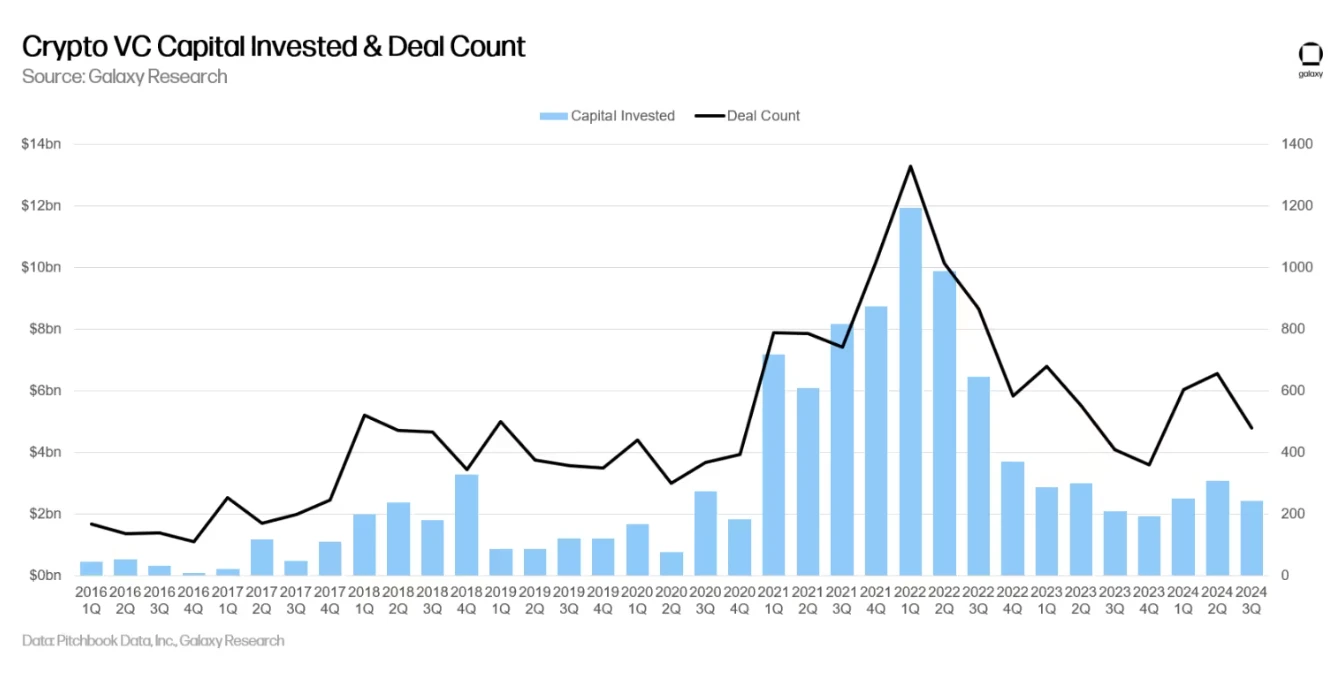

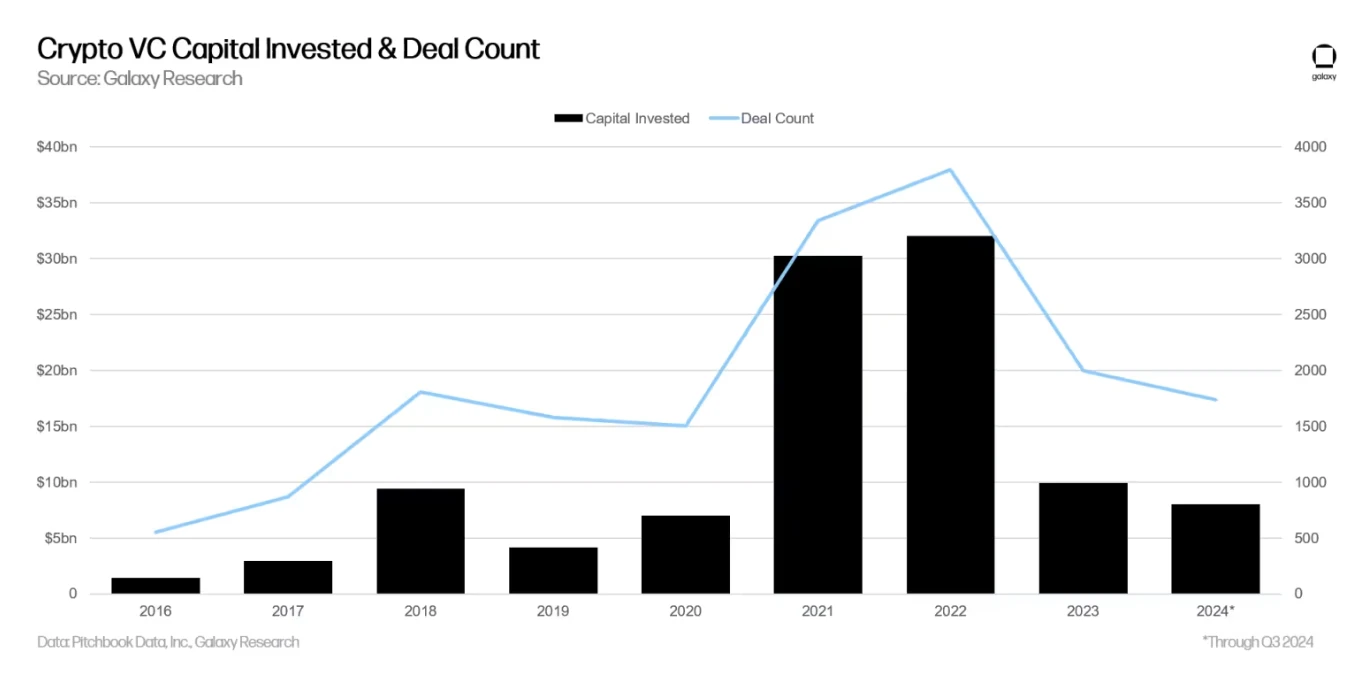

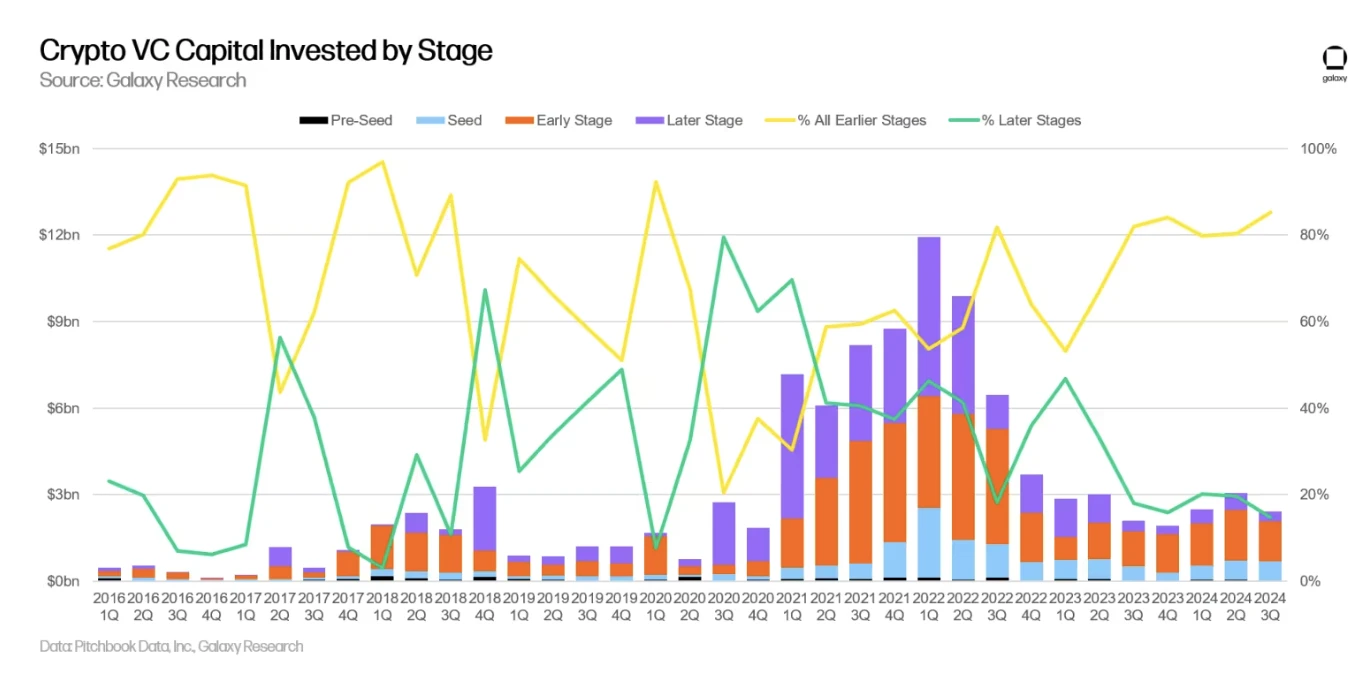

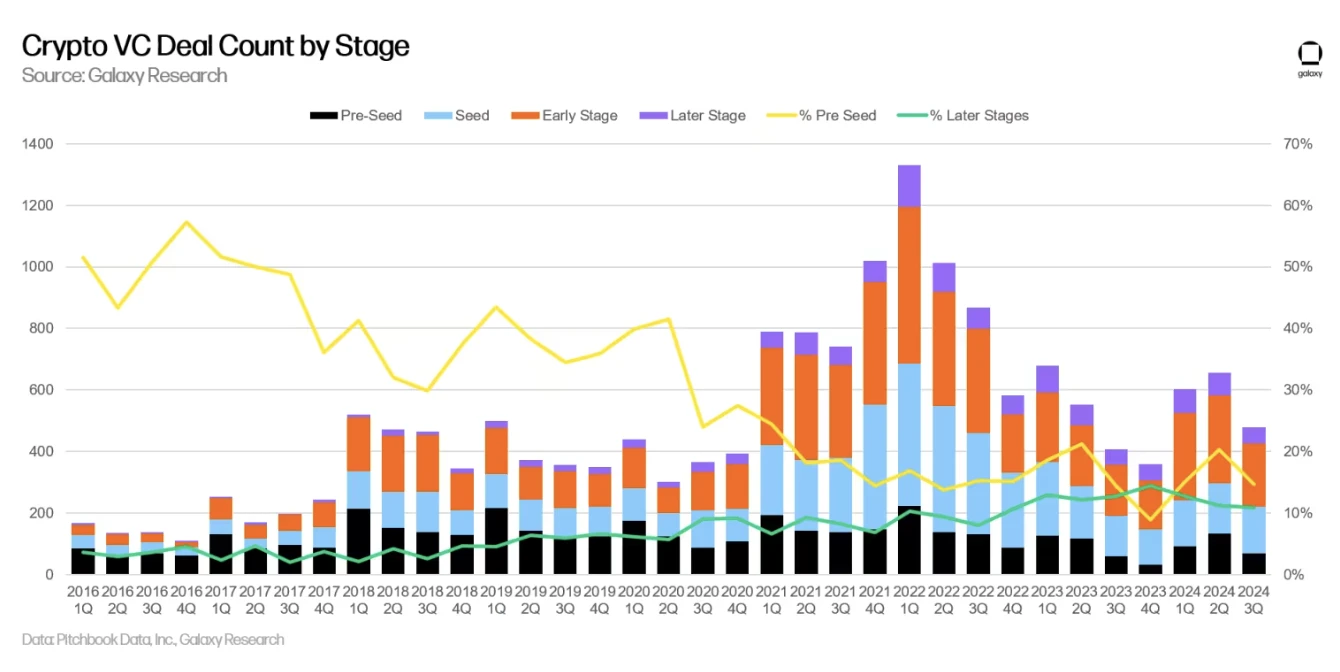

Trong quý 3, khoản đầu tư của các quỹ đầu tư mạo hiểm vào các công ty khởi nghiệp tiền điện tử đạt tổng cộng 2,4 tỷ USD, giảm 20% so với quý trước ; tổng cộng có 478 giao dịch được tham gia, giảm 17% so với quý trước.

Các quỹ đầu tư mạo hiểm đã đầu tư tổng cộng 8 tỷ USD vào các công ty khởi nghiệp tiền điện tử trong ba quý đầu năm và tổng vốn đầu tư vào năm 2024 dự kiến sẽ bằng hoặc vượt một chút so với mức của năm 2023.

Trong tất cả các giao dịch, đầu tư ở giai đoạn đầu chiếm tỷ trọng cao hơn (85%), trong khi đầu tư ở giai đoạn sau chỉ chiếm 15% , tỷ trọng thấp nhất kể từ Q1 năm 2020.

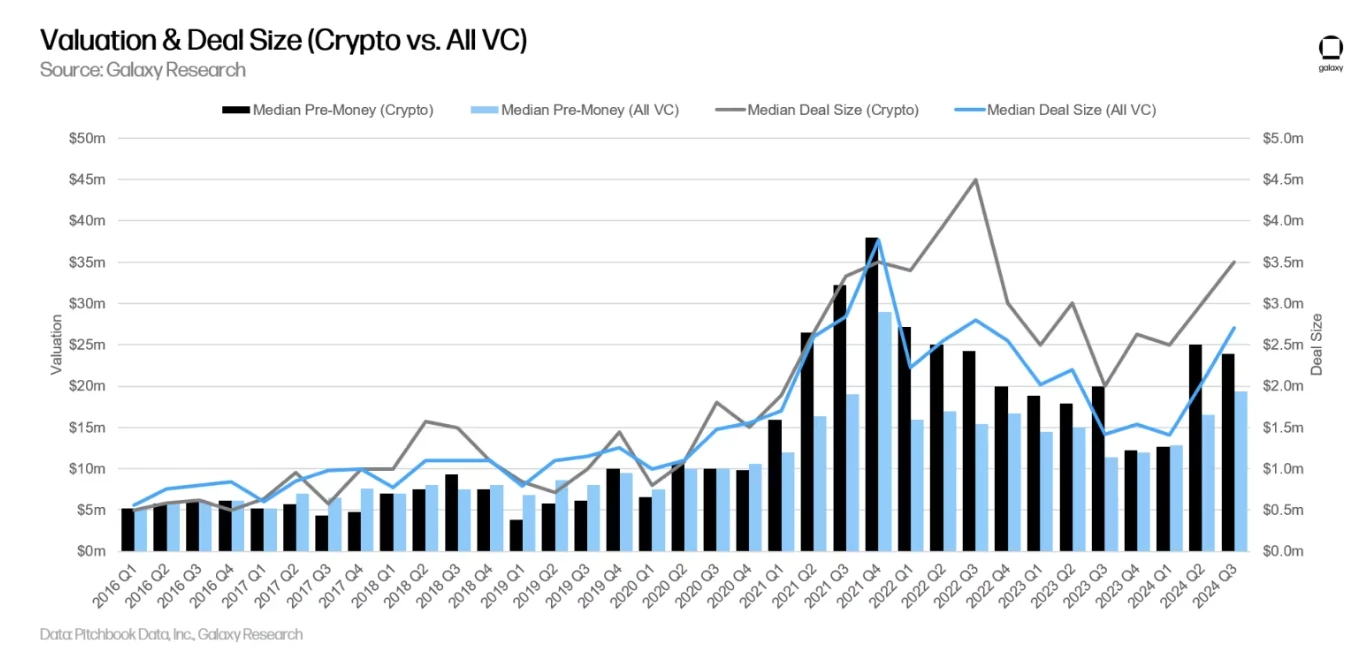

Định giá vốn mạo hiểm trung bình thường tăng trong quý hai và quý ba, với mức định giá cụ thể cho ngành công nghiệp tiền điện tử tăng nhanh hơn mức trung bình chung của ngành đầu tư mạo hiểm. Định giá đầu tư trung bình trong quý 3 là 23,8 triệu USD, giảm nhẹ so với mức 25 triệu USD trong quý 2.

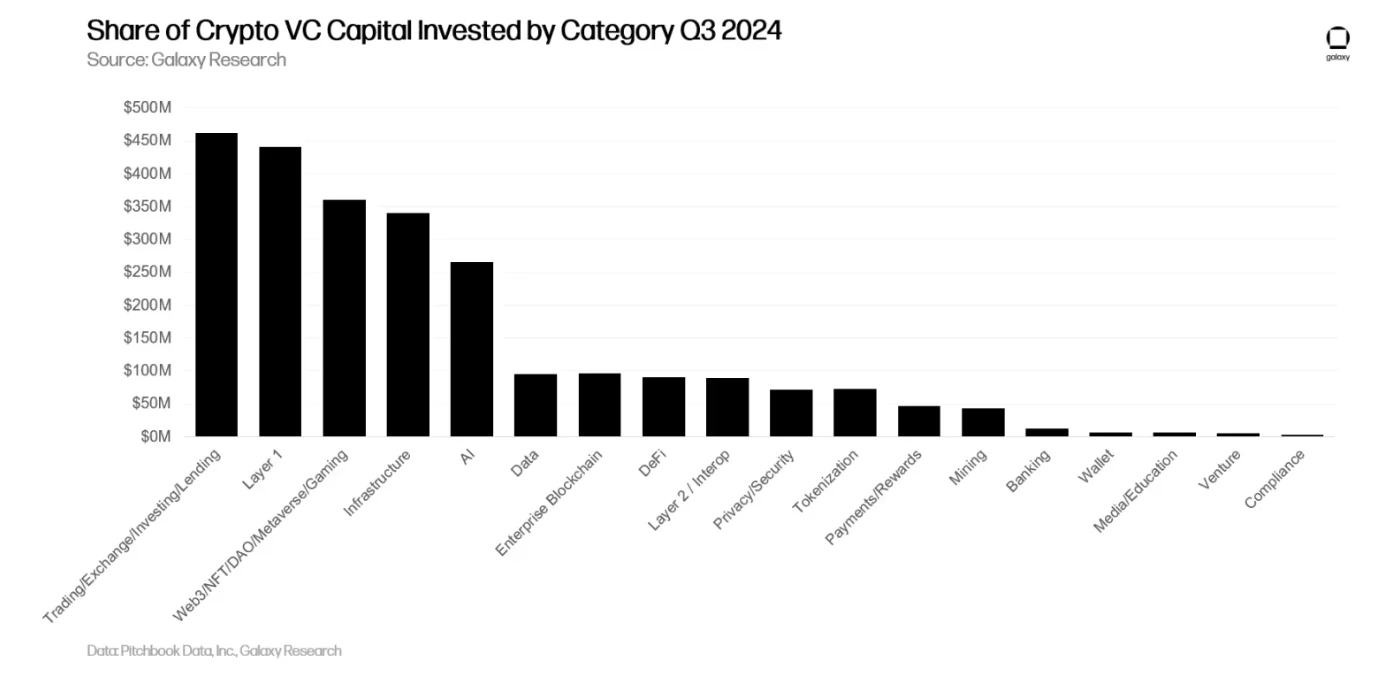

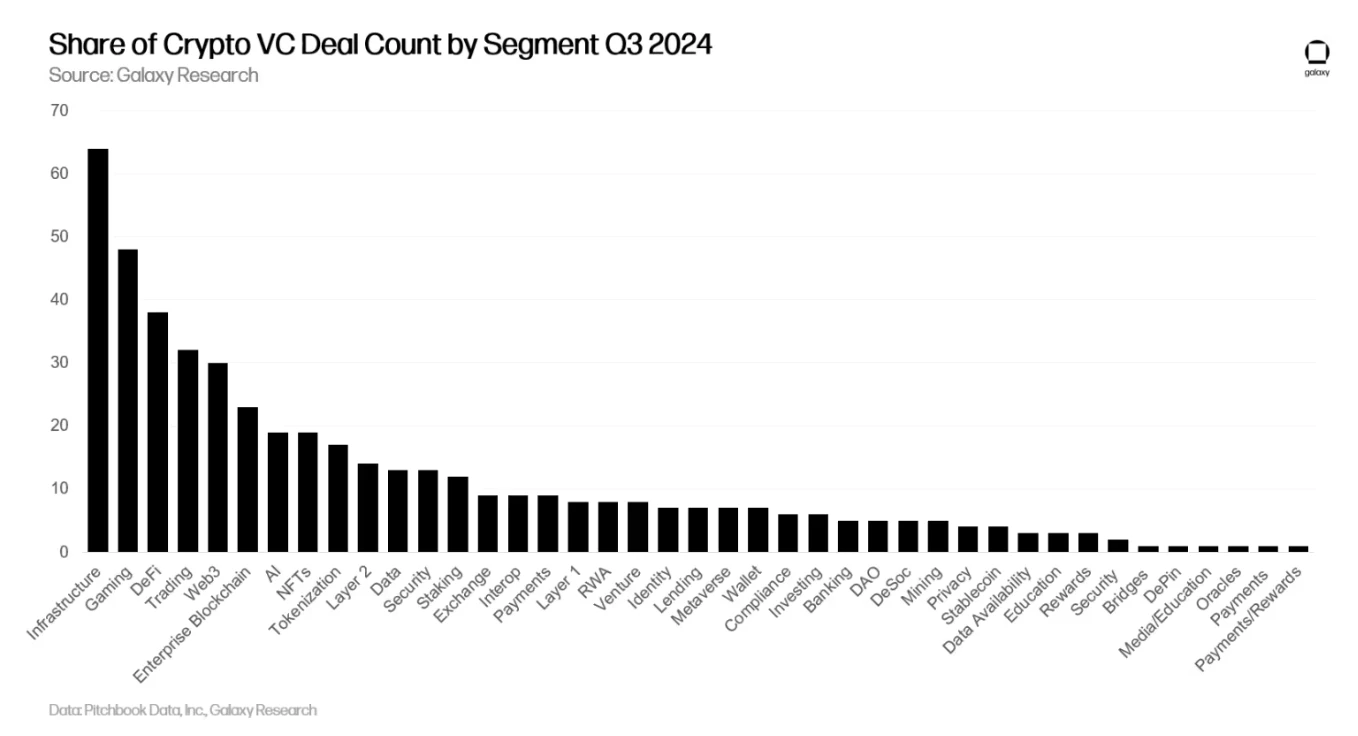

Trong số tất cả các khoản tài trợ, các dự án/công ty Lớp 1 có số vốn huy động cao nhất, tiếp theo là sàn giao dịch tiền điện tử và các dự án/công ty cơ sở hạ tầng, với hầu hết các khoản đầu tư tập trung vào các phân khúc như cơ sở hạ tầng, trò chơi và DeFi.

Hoa Kỳ tiếp tục thống trị thị trường đầu tư mạo hiểm tiền điện tử, với số tiền đầu tư và số lượng giao dịch liên quan đến các dự án/công ty Hoa Kỳ lần lượt chiếm 56% và 44%.

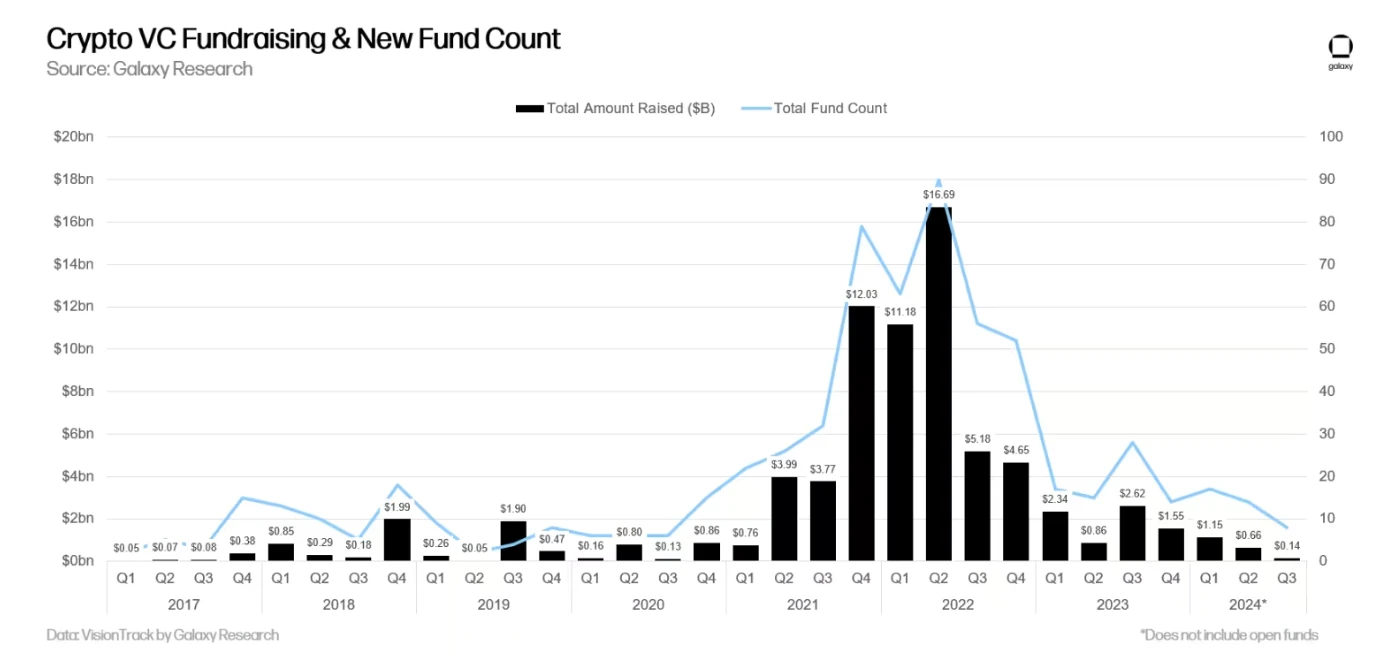

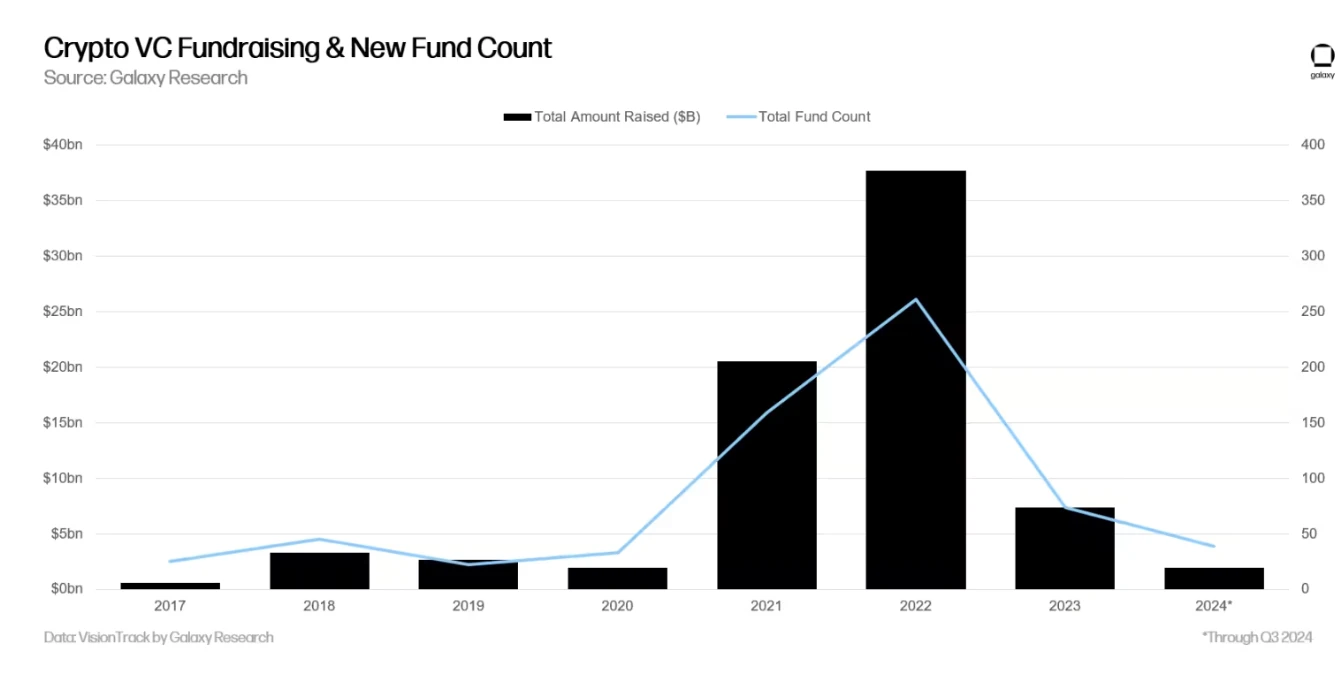

Về hoạt động huy động vốn, sự quan tâm từ các nhà đầu tư tổ chức vẫn ở mức thấp, chỉ có 8 quỹ mới huy động thành công 140 triệu USD trong quý 3 năm 2024.

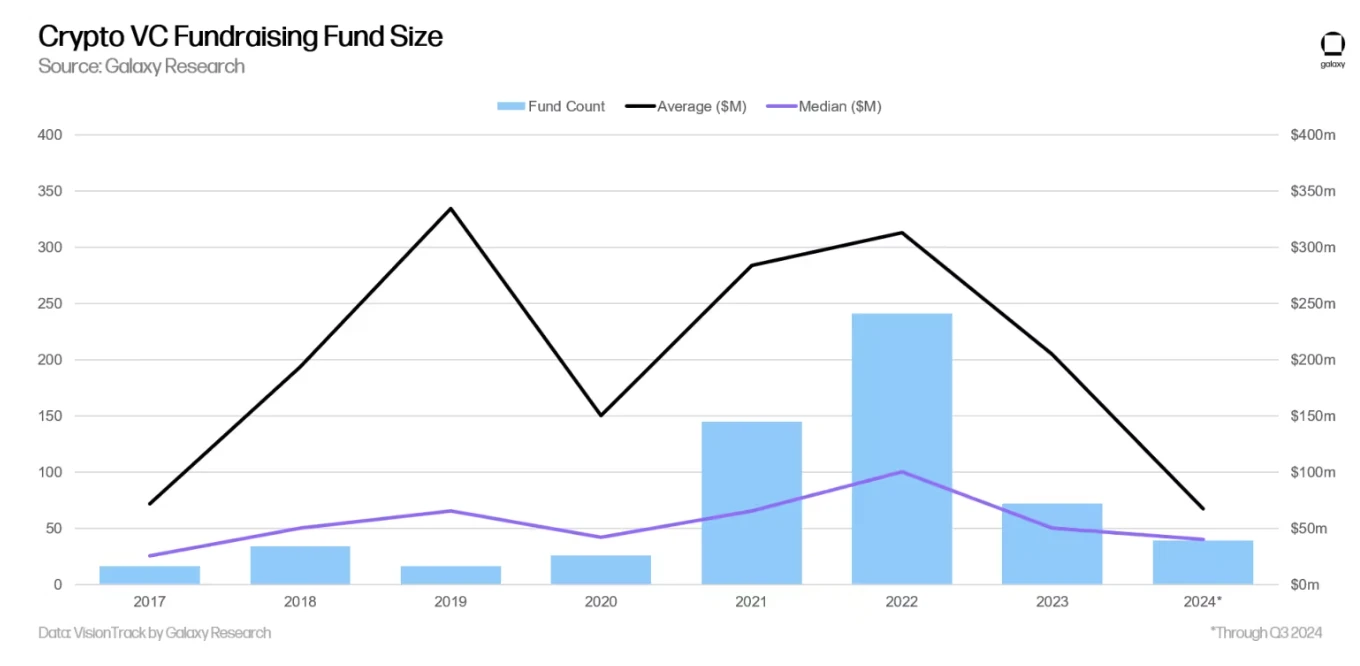

Quy mô trung bình của các quỹ VC tiền điện tử tiếp tục giảm , với cả quy mô trung bình (40 triệu đô la) và quy mô trung bình (67 triệu đô la) vào năm 2024 là mức thấp nhất kể từ năm 2017.

Chi tiết đầu tư thị trường sơ cấp

Số lượng giao dịch và quy mô đầu tư

Trong quý 3 năm 2024, các quỹ đầu tư mạo hiểm đã đầu tư tổng cộng 2,4 tỷ USD vào các dự án/doanh nghiệp khởi nghiệp về tiền điện tử và blockchain (-20% theo quý), liên quan đến 478 giao dịch (-17% theo quý) ).

Tổng đầu tư vào năm 2024 dự kiến sẽ bằng hoặc hầu như không vượt quá con số của năm 2023.

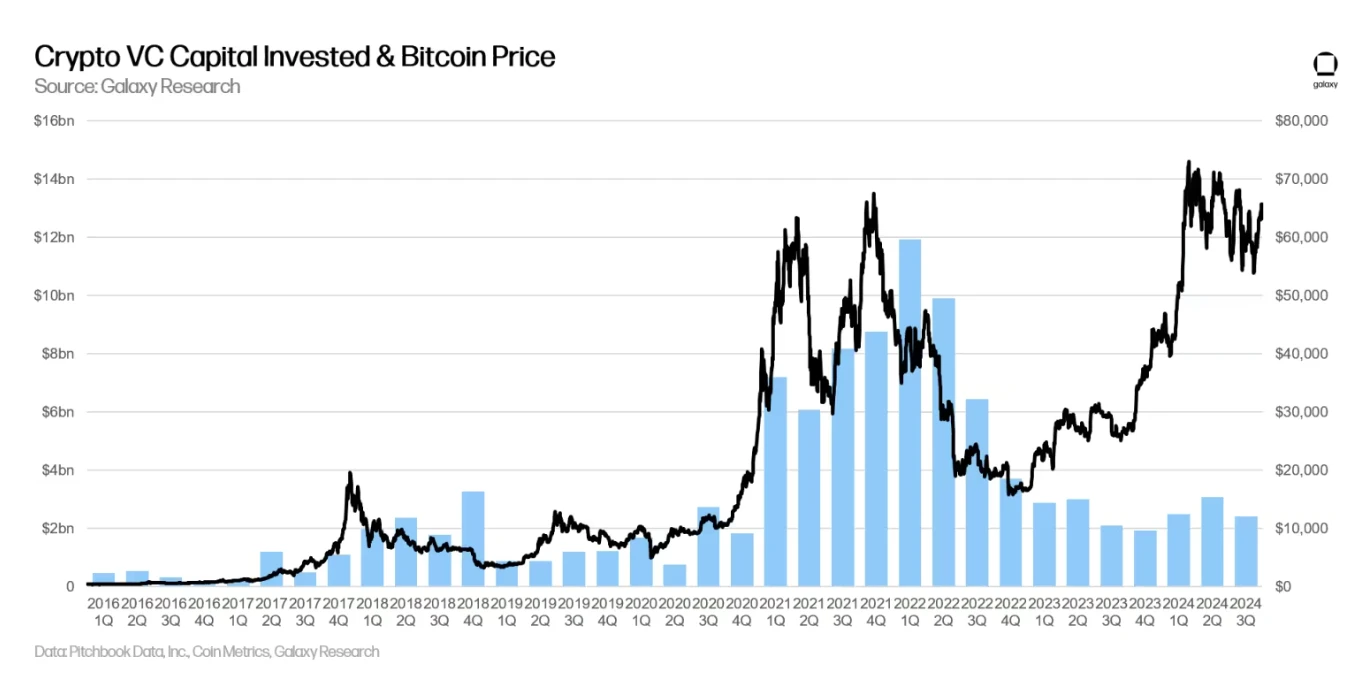

Thị trường sơ cấp giá Bitcoin

Mối tương quan nhiều năm giữa giá Bitcoin và hoạt động thị trường sơ cấp đã bị phá vỡ. Bitcoin đã tăng mạnh kể từ tháng 1 năm 2023, trong khi hoạt động đầu tư mạo hiểm phải vật lộn để theo kịp. Sự quan tâm suy yếu của các nhà đầu tư tổ chức đối với vốn mạo hiểm tiền điện tử và vốn mạo hiểm nói chung, cùng với sự ưa chuộng ngày càng tăng của thị trường đối với Bitcoin, khiến nhiều chủ đề nóng từ năm 2021 bị bỏ qua, có thể giải thích phần nào sự phân mảnh của mối tương quan.

Phân phối thời gian hành động

Đánh giá từ việc phân bổ số tiền, 85% vốn mạo hiểm được đầu tư vào các dự án/công ty giai đoạn đầu và 15% được đầu tư vào các dự án/công ty giai đoạn cuối. Các quỹ có nguồn gốc từ không gian tiền điện tử vẫn có cơ hội tận dụng các vòng quay lớn từ vài năm trước và việc tiếp xúc trực tiếp hơn với các doanh nhân đồng nghĩa với việc họ có thể tìm kiếm cơ hội giao dịch mới trong các câu chuyện mới nổi.

Nhìn vào sự phân bổ số lượng giao dịch, tỷ lệ tài trợ trong các vòng Pre-Seed đã giảm nhẹ nhưng vẫn ở mức tốt so với các chu kỳ trước.

Định giá và quy mô đầu tư

Năm 2023, định giá đầu tư của các quỹ đầu tư mạo hiểm vào các dự án/công ty tiền điện tử giảm đáng kể, đạt mức thấp nhất kể từ quý 4 năm 2020 vào quý 4 năm 2023.

Tuy nhiên, định giá và khối lượng đầu tư bắt đầu phục hồi vào quý 2 năm 2024 khi Bitcoin đạt mức cao nhất mọi thời đại. Trong quý 2 và quý 3 năm 2024, khoản đầu tư của các quỹ đầu tư mạo hiểm vào các dự án/công ty tiền điện tử đạt mức cao nhất kể từ năm 2022. Sự gia tăng quy mô đầu tư và định giá trong không gian tiền điện tử trùng hợp với sự gia tăng của toàn bộ ngành đầu tư mạo hiểm, nhưng sự phục hồi trong không gian tiền điện tử đã rõ rệt hơn. Mức định giá trung bình trước khi huy động vốn trong quý 3 là 23 triệu USD và quy mô đầu tư trung bình là 3,5 triệu USD.

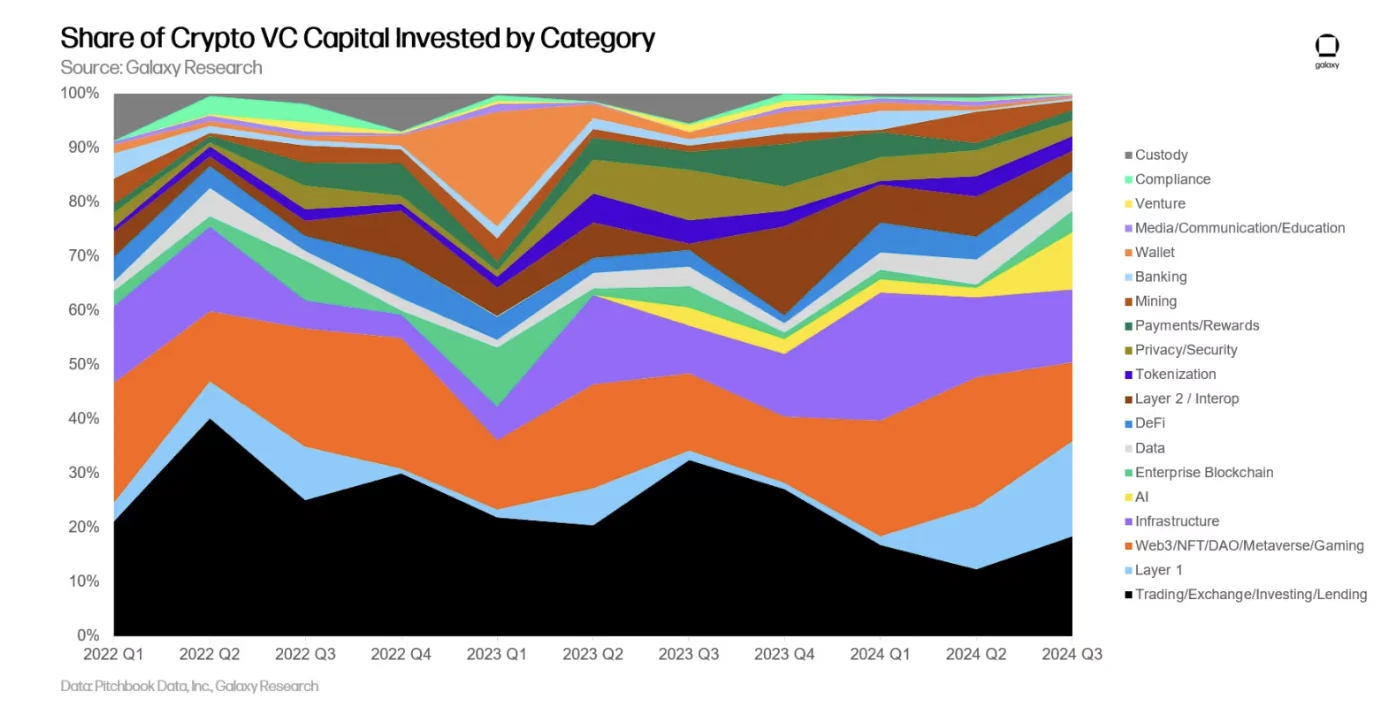

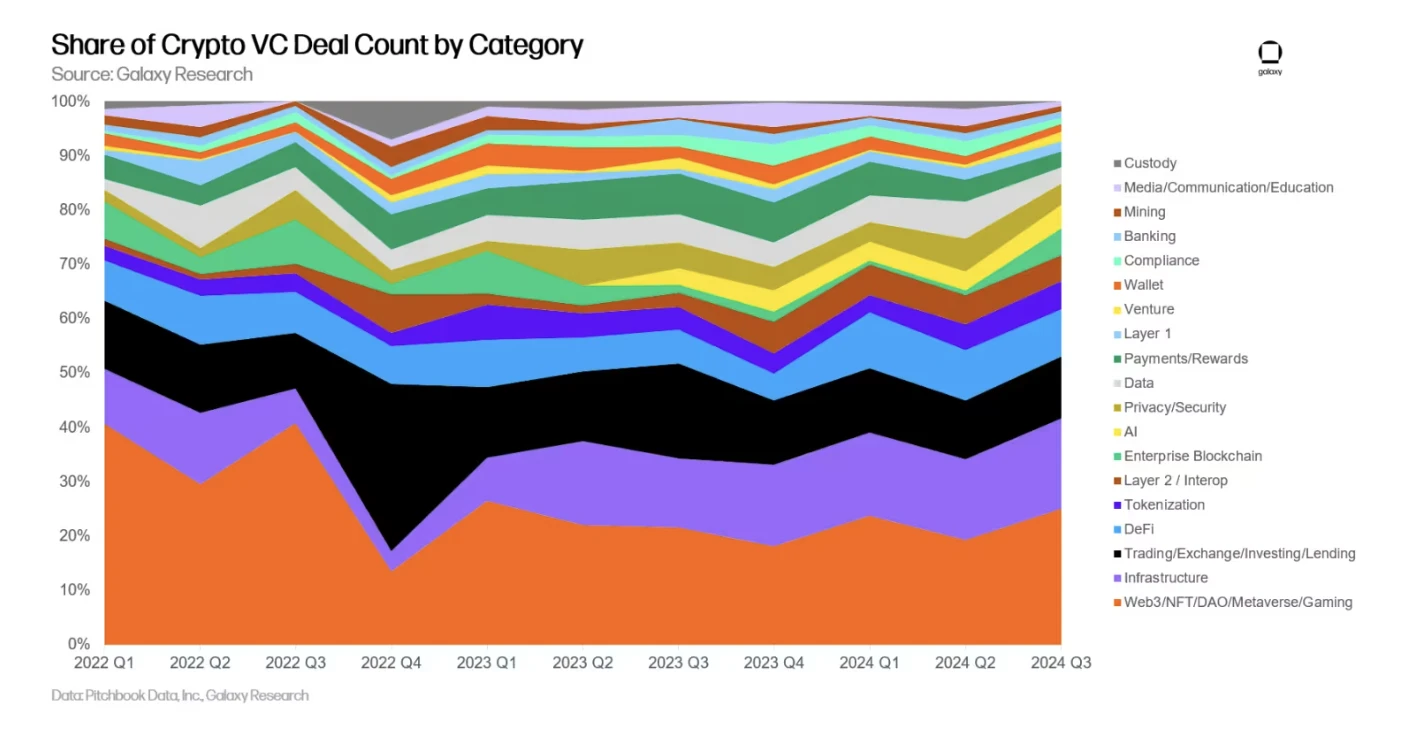

Hạng mục dự án đầu tư

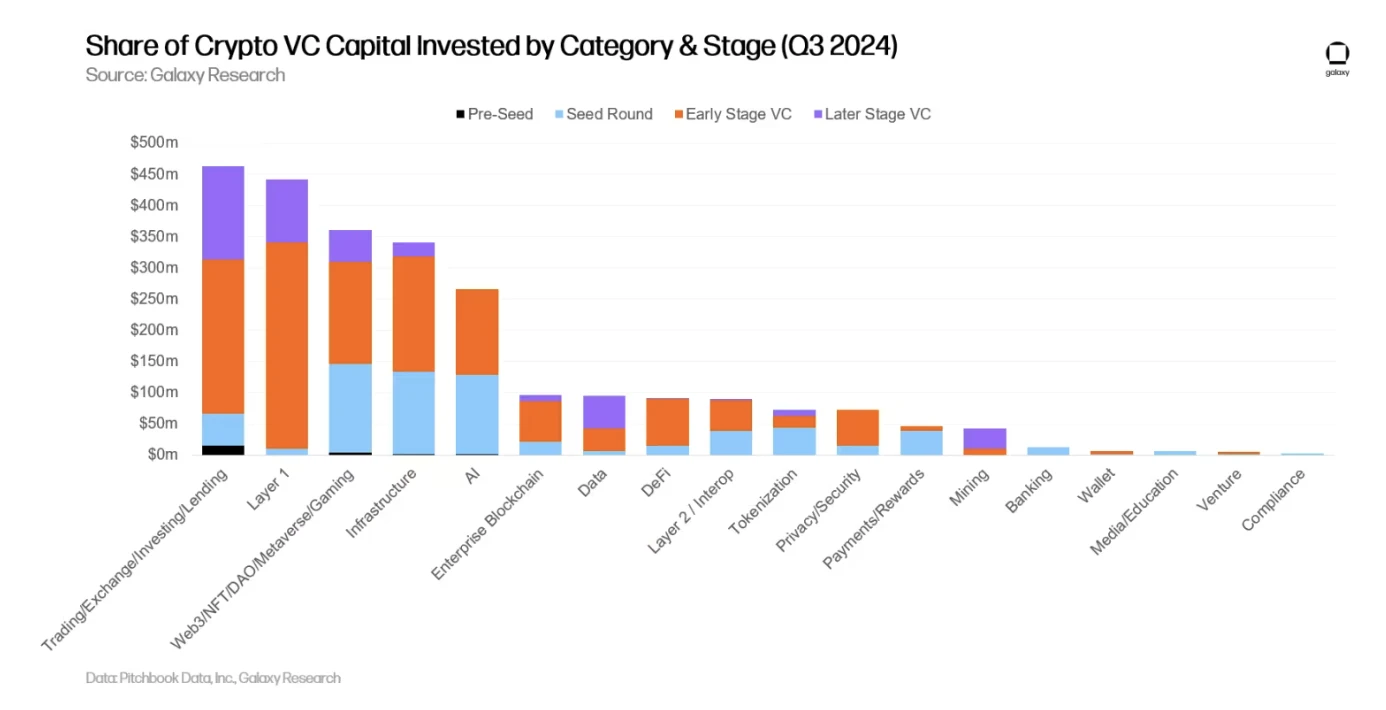

Trong quý 3 năm 2024, các dự án/công ty thuộc danh mục “Thương mại, trao đổi, đầu tư, cho vay” chiếm tỷ trọng vốn huy động lớn nhất (18,43%), với tổng số tiền huy động được là 462,3 triệu USD. Hai giao dịch lớn nhất trong danh mục này là Cryptospherex và Fig Markets, lần lượt huy động được 200 triệu USD và 73,3 triệu USD.

Trong quý 3 năm 2024, các công ty khởi nghiệp tiền điện tử xây dựng các dịch vụ liên quan đến AI đã đạt được mức tăng vốn liên tục gấp 5 lần. Sentient, CeTi và Sahara AI đã đóng góp đáng kể vào việc này, với ba dự án/công ty lần lượt huy động được 85 triệu USD, 60 triệu USD và 43 triệu USD. Các dự án/công ty thuộc danh mục “Thương mại, Trao đổi, Đầu tư, Cho vay” và “Lớp 1” cũng đạt mức tăng trưởng 50% so với tháng trước. Lượng tài trợ vốn mạo hiểm cho các dự án/công ty trong danh mục “Web3, NFT, DAO, Metaverse và Games” giảm 39%, là danh mục có mức giảm hàng tháng lớn nhất trong số tất cả các dự án/công ty.

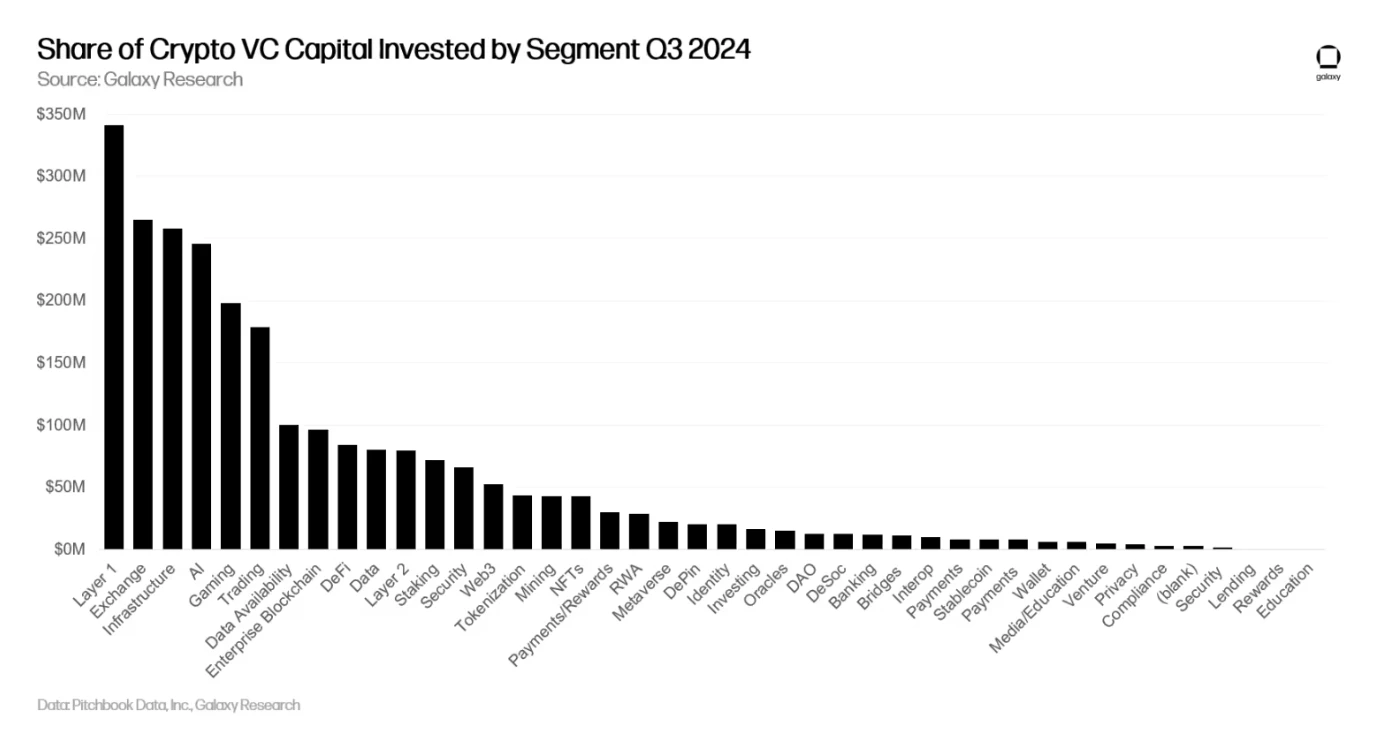

Nếu các danh mục trong hình trên được chia nhỏ hơn nữa, thì các dự án Lớp 1 chiếm tỷ trọng tài chính lớn nhất trong quý 3 năm 2024 (13,6%), với tổng trị giá 341 triệu USD. Trong danh mục Lớp 1, hai giao dịch tài chính hàng đầu (Exochain và Story Protocol) đã huy động được tổng cộng 183 triệu USD, chiếm 54% tổng nguồn tài trợ trong danh mục này. Sau Lớp 1, các công ty cơ sở hạ tầng và sàn giao dịch tiền điện tử xếp thứ hai và thứ ba về nguồn vốn, với lần lượt là 265,4 triệu USD và 258 triệu USD.

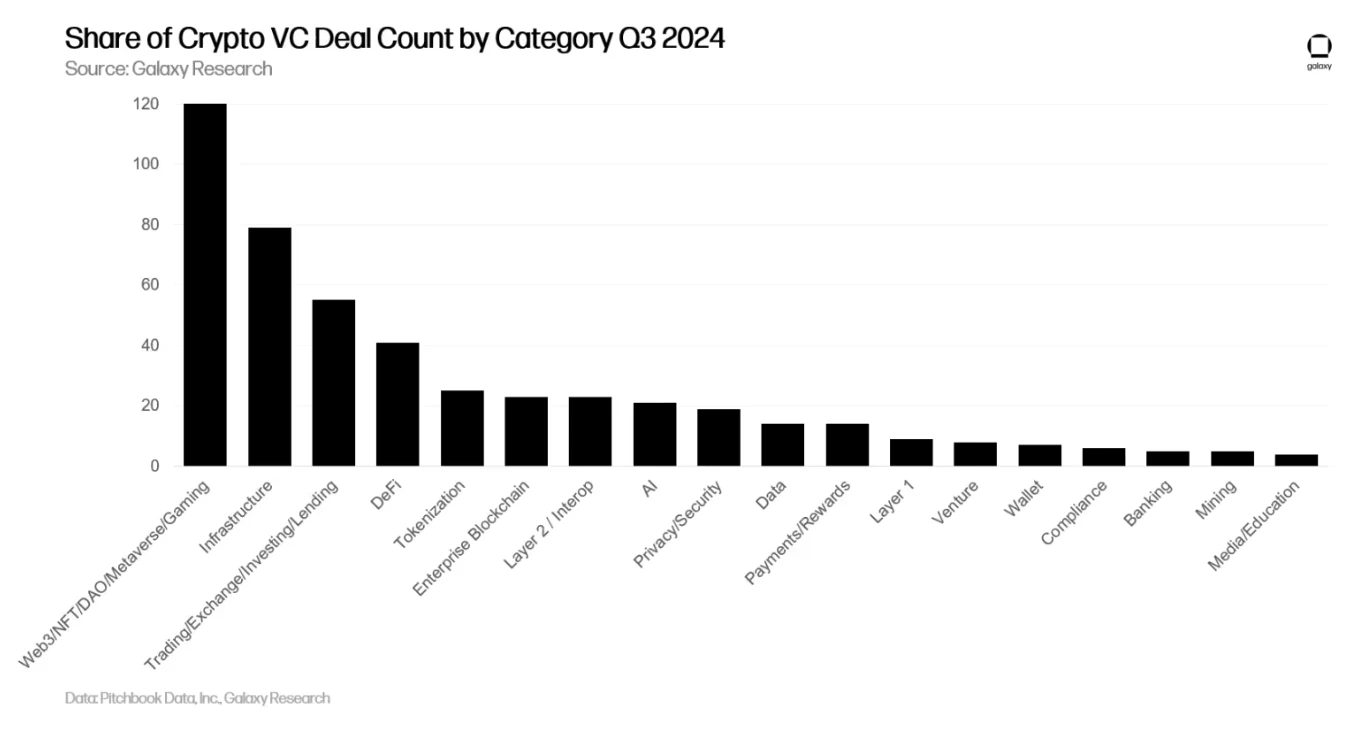

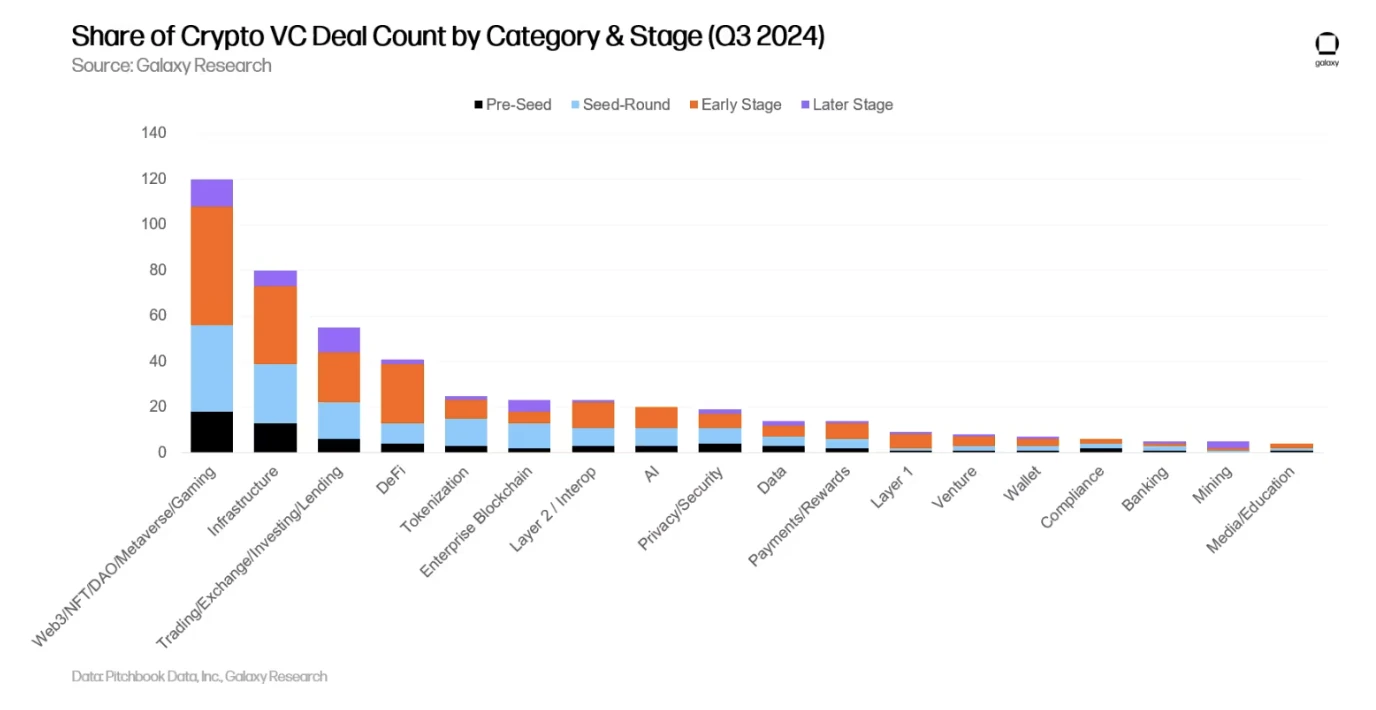

Về số lượng tài trợ, tài trợ cho các dự án/công ty trong danh mục Web3, NFT, DAO, Metaverse và Games chiếm 25% (120), tăng 30% so với tháng trước, trong đó 48 là tài trợ cho dự án trò chơi. Vào quý 3 năm 2024, khoản tài trợ “trò chơi” lớn nhất là 50 triệu USD của Firefly Blockchain được huy động trong vòng Series B.

Các dự án/công ty “Cơ sở hạ tầng” đứng thứ hai về số lượng giao dịch tài chính, chiếm 16,5% (79 giao dịch), tăng 12% so với tháng trước. Dự án/công ty “Thương mại, trao đổi, đầu tư, cho vay” đứng thứ 3 về số lượng giao dịch tài trợ, chiếm 11,5% (55 giao dịch). Điều đáng chú ý là số lượng giao dịch tài trợ cho các dự án/công ty thuộc danh mục “truyền thông, giáo dục” và “dữ liệu” giảm nhiều nhất so với tháng trước, lần lượt là 73% và 57%.

Nếu các danh mục này được chia nhỏ hơn nữa, trong số tất cả các ngành, các dự án/công ty liên quan đến cơ sở hạ tầng có số lượng tài trợ lớn nhất (64); hai danh mục phụ chính là trò chơi và DeFi theo sát nhau, trong quý 3 năm 2024, 48 và 38 tài trợ lần lượt được hoàn thành.

Phân tích sâu hơn về “Thời điểm cơ hội” “Danh mục dự án”

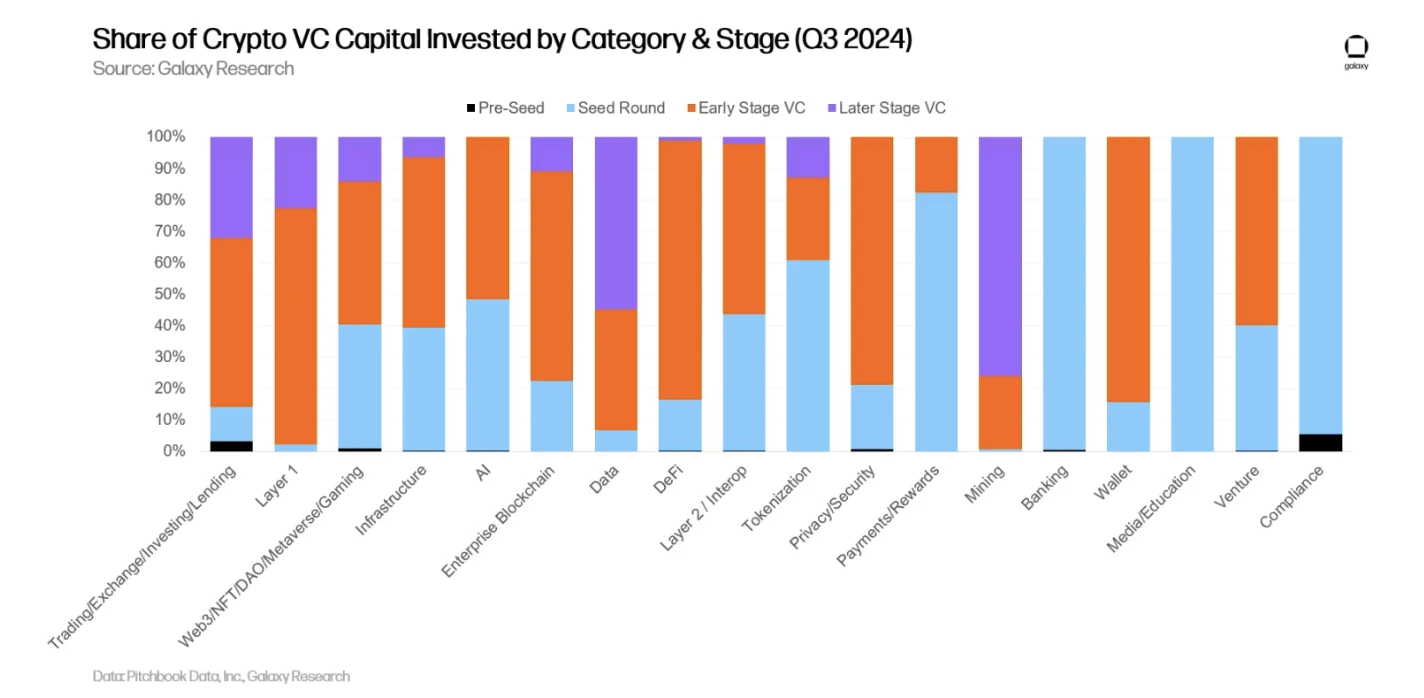

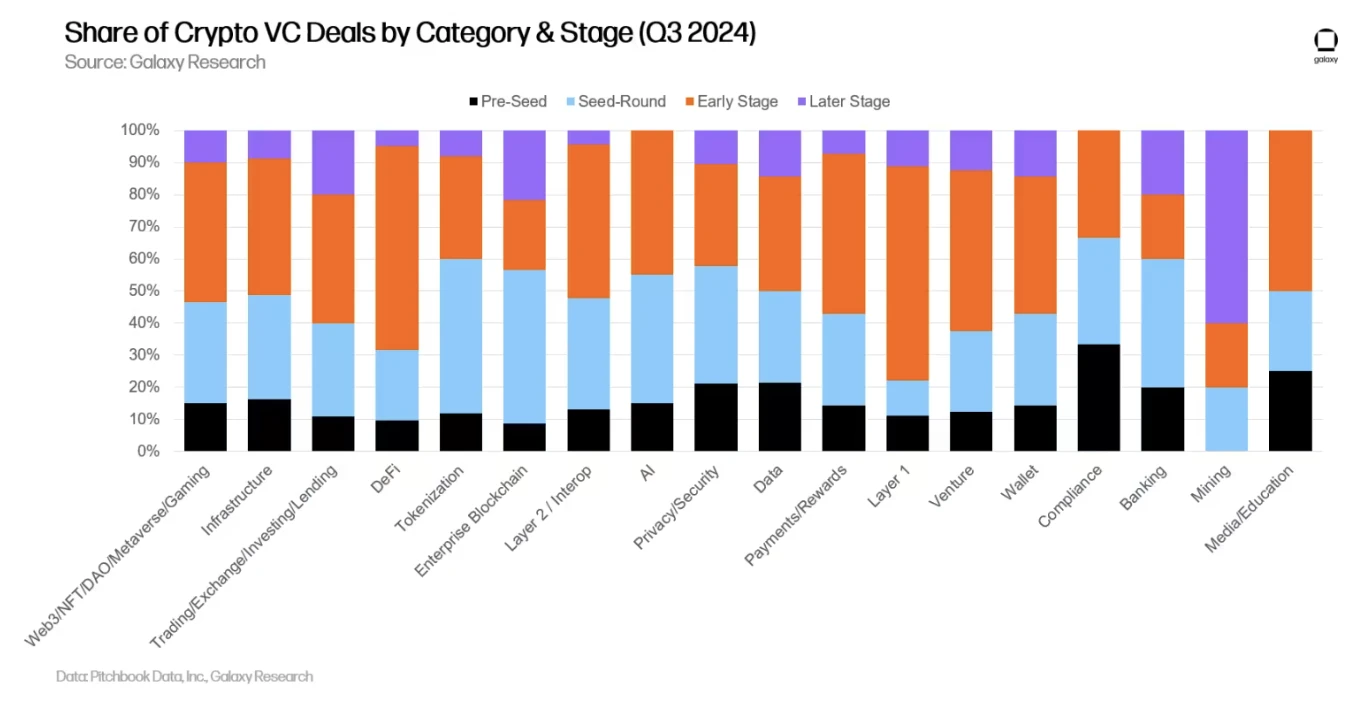

Nếu số lượng và số lượng tài trợ được tổ chức thêm theo loại và thời gian của các dự án tài trợ, chúng ta có thể hiểu rõ hơn về loại công ty nào đang tích cực huy động vốn. Trong quý 3 năm 2024, phần lớn số tiền trong lĩnh vực Lớp 1, blockchain doanh nghiệp và DeFi đã được đầu tư vào các dự án/công ty ở giai đoạn đầu; ngược lại, hầu hết số tiền trong lĩnh vực khai thác đều dành cho các công ty ở giai đoạn sau.

Bằng cách phân tích việc phân bổ vốn theo các danh mục và giai đoạn khác nhau, chúng ta có thể thấy mức độ trưởng thành tương đối của các cơ hội đầu tư khác nhau.

Tương tự như hoạt động của VC trong Quý 2 năm 2024, phần lớn các giao dịch được hoàn thành trong Quý 3 năm 2024 có liên quan đến các công ty ở giai đoạn đầu. Tài trợ đầu tư giai đoạn cuối trên tất cả các hạng mục không thay đổi so với quý 2 năm 2024.

Bằng cách kiểm tra quy mô vốn huy động của các danh mục khác nhau ở các giai đoạn khác nhau, có thể hiểu rõ hơn về các giai đoạn khác nhau của mỗi danh mục có thể đầu tư.

Đặc điểm phân bố địa lý

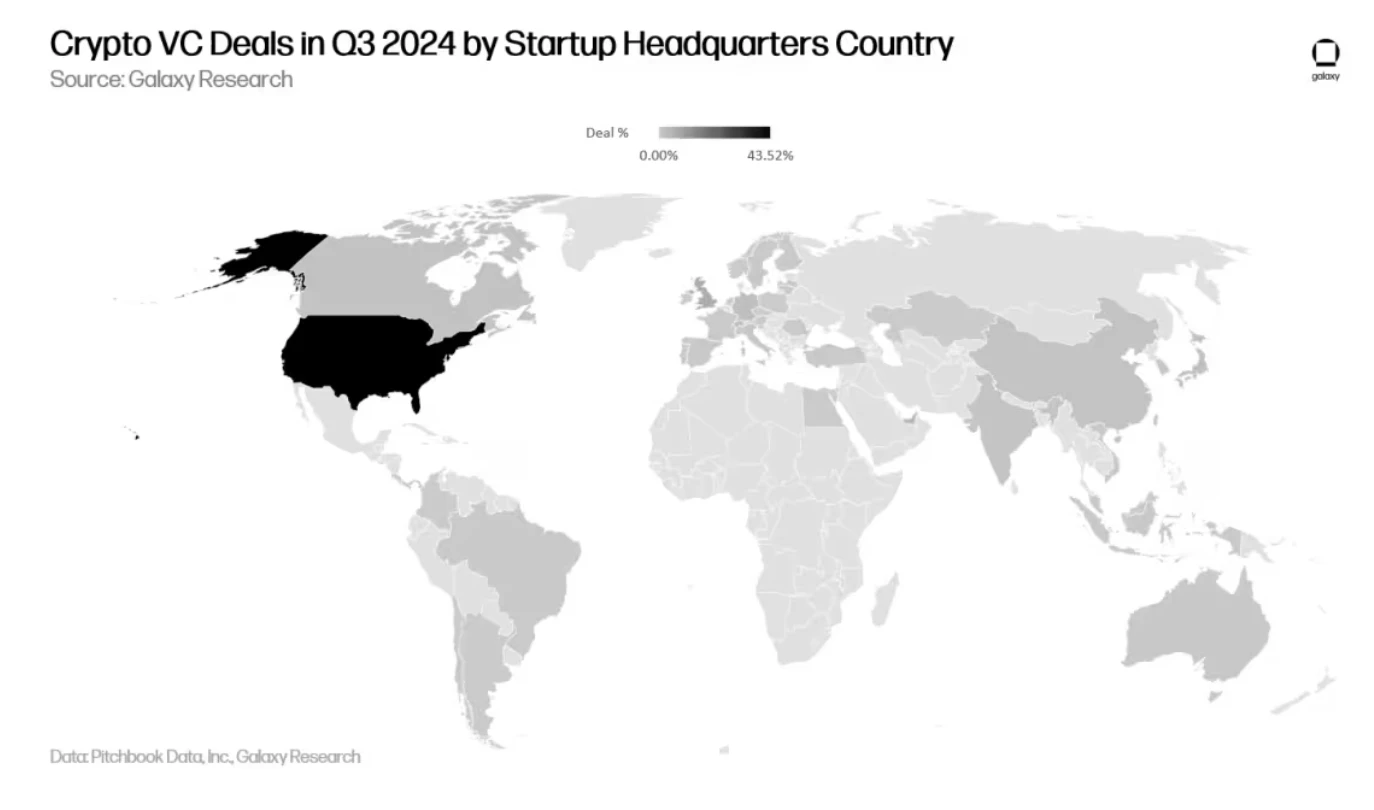

Trong quý 3 năm 2024, các công ty Mỹ đứng đầu về số vòng tài trợ (43,5%), tiếp theo là Singapore chiếm 8,7%, Vương quốc Anh chiếm 6,8%, Các Tiểu vương quốc Ả Rập Thống nhất chiếm 3,8% và Thụy Sĩ chiếm 3,8%. với giá 3%.

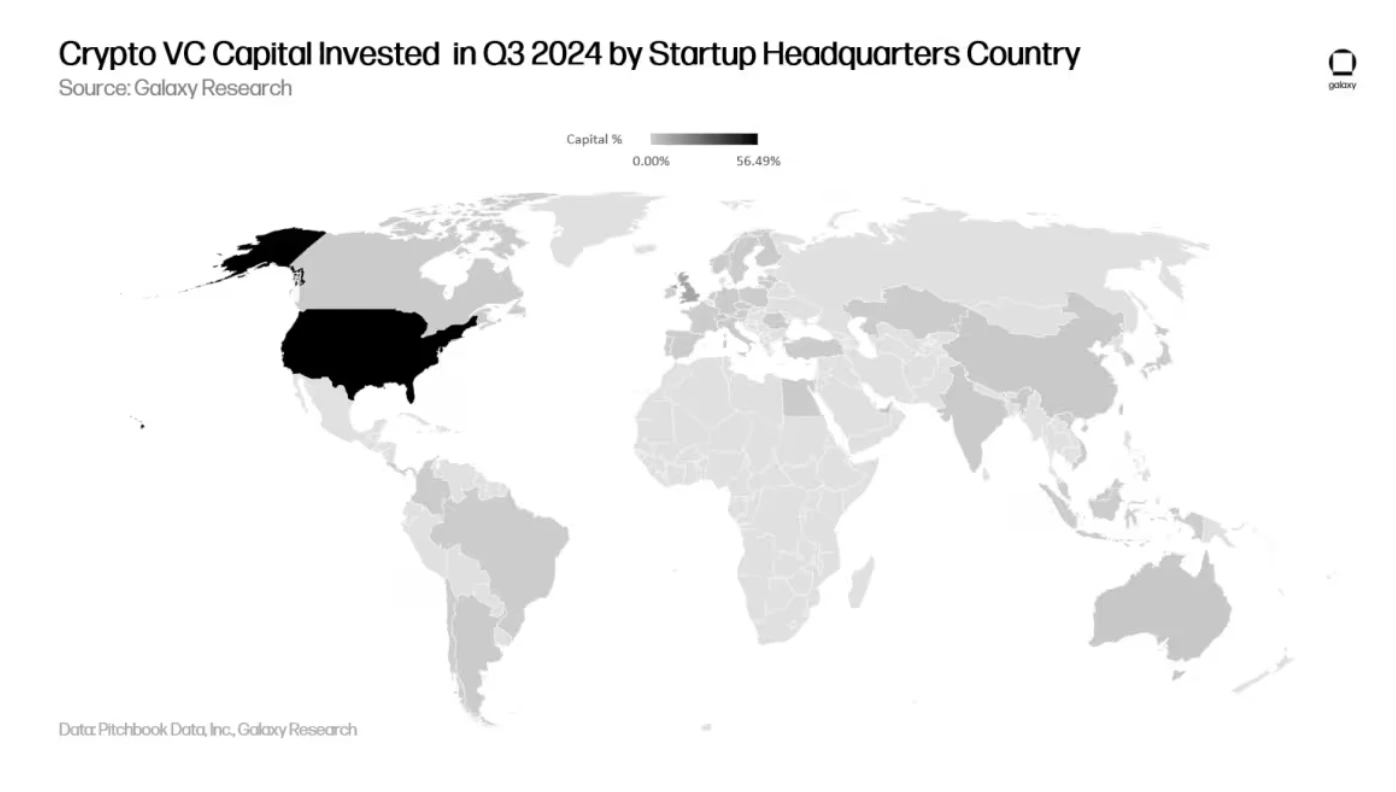

Về số tiền tài trợ, các công ty có trụ sở chính tại Hoa Kỳ đã nhận được 56% tổng số vốn đầu tư mạo hiểm, tăng nhẹ 5% so với tháng trước, trong đó Vương quốc Anh chiếm 11%, Singapore chiếm 7% và Hồng Kông. Kong chiếm 4%.

Tuổi của công ty đầu tư

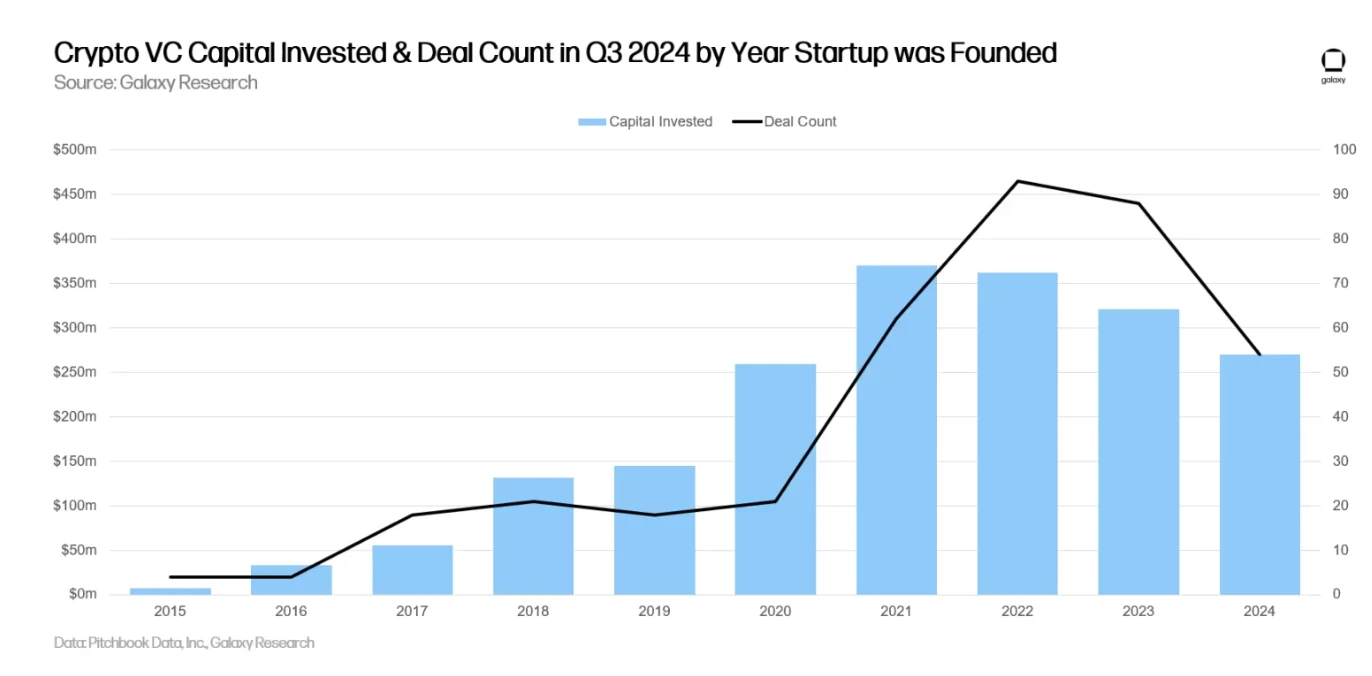

Các dự án/công ty thành lập vào năm 2021 đã nhận được nhiều vốn đầu tư nhất và các công ty dự án được thành lập vào năm 2022 đã hoàn thành số lượng tài trợ lớn nhất.

Tình trạng tài trợ quỹ

Việc huy động vốn cho các quỹ đầu tư mạo hiểm tiền điện tử vẫn còn nhiều thách thức. Sự kết hợp giữa môi trường vĩ mô năm 2022 và 2023 và sự hỗn loạn của thị trường tiền điện tử đã khiến một số nhà đầu tư tổ chức không còn hào phóng với các quỹ đầu tư mạo hiểm tiền điện tử như năm 2021 và đầu năm 2022. Vào đầu năm 2024, các nhà đầu tư thường tin rằng lãi suất sẽ giảm đáng kể vào năm 2024, mặc dù việc cắt giảm lãi suất phải đến nửa cuối năm mới bắt đầu thành hiện thực. Tổng số tiền phân bổ cho các quỹ đầu tư mạo hiểm tiếp tục giảm liên tục kể từ quý 3 năm 2023 và số lượng quỹ mới ra mắt trong quý 3 năm 2024 là thấp nhất kể từ quý 3 năm 2020.

Trên cơ sở hàng năm, năm 2024 sẽ là năm yếu nhất đối với việc huy động vốn đầu tư mạo hiểm bằng tiền điện tử kể từ năm 2020, khi chỉ có 39 quỹ mới huy động được 1,95 tỷ USD, thấp hơn nhiều so với mức điên cuồng của giai đoạn 2021-2022.

Sự sụt giảm sự quan tâm của các nhà đầu tư tổ chức không chỉ dẫn đến giảm số lượng quỹ đầu tư mạo hiểm tiền điện tử mới mà còn đồng thời thu hẹp quy mô quỹ. Vào năm 2024 (tính đến quý 3), quy mô quỹ trung bình và trung bình đã đạt đến mức. mức thấp nhất kể từ năm 2017.

Tóm tắt

Tâm lý và hoạt động trên các thị trường sơ cấp vẫn ở mức thấp hơn nhiều so với mức thị trường giá lên. Trong khi thị trường tài sản tiền điện tử đã phục hồi đáng kể từ cuối năm 2022 và đầu năm 2023, hoạt động đầu tư mạo hiểm vẫn thấp hơn nhiều so với các đợt tăng giá trước đó. Trong các thị trường tăng trưởng trước đó vào năm 2017 và 2021, có mối tương quan cao giữa hoạt động đầu tư mạo hiểm và giá tài sản tiền điện tử, nhưng trong hai năm qua, hoạt động đầu tư mạo hiểm vẫn trầm lắng ngay cả khi thị trường tiền điện tử phục hồi. Có nhiều lý do khiến nguồn tài trợ của VC bị đình trệ, bao gồm cả hiệu ứng “thị trường thanh tạ”, trong đó Bitcoin thu hút nhiều sự chú ý của thị trường hơn trong khi tạo ra hoạt động cận biên hạn chế từ các token meme, vốn khó tài trợ và có độ bền đáng nghi ngờ.

Đầu tư ở giai đoạn đầu vẫn là xu hướng chủ đạo và bất chấp những khó khăn mà thị trường đầu tư mạo hiểm phải đối mặt, sự quan tâm đến các giao dịch ở giai đoạn đầu vẫn là tín hiệu tốt cho sức khỏe lâu dài của hệ sinh thái tiền điện tử rộng lớn hơn. Trong khi các công ty ở giai đoạn cuối gặp khó khăn trong việc huy động vốn, các doanh nhân vẫn tiếp tục tìm kiếm các nhà đầu tư sẵn sàng cho những ý tưởng mới và sáng tạo. Trong môi trường tài trợ khó khăn, các dự án/công ty xây dựng Lớp 1, giải pháp mở rộng quy mô, trò chơi và cơ sở hạ tầng đã huy động được rất nhiều tiền.

Sự ra mắt của Bitcoin ETF giao ngay đã gây thêm áp lực lên thị trường sơ cấp của tiền điện tử. Một số khoản đầu tư nổi bật vào quỹ ETF Bitcoin giao ngay tại Hoa Kỳ của một số nhà đầu tư lớn (lương hưu, quỹ tài trợ, quỹ phòng hộ, v.v.) chứng minh rằng các nhà đầu tư lớn này đã có thể tiếp cận được thông qua các phương tiện đầu tư cực kỳ lớn và có tính thanh khoản cao này. không gian thay vì chuyển sang đầu tư mạo hiểm giai đoạn đầu. Mặc dù mối quan tâm hiện tại của thị trường đối với Ethereum ETF giao ngay vẫn còn rất hạn chế, nhưng nếu nhu cầu đầu tư vào các loại tài sản tiền điện tử rộng hơn (như DeFi và Web3) tăng lên, Ethereum ETF cũng có thể thu hút một số quỹ sẽ chảy vào lĩnh vực đầu tư mạo hiểm.

Các nhà quản lý quỹ tiếp tục phải đối mặt với một môi trường khó khăn, mặc dù một số quỹ mới, nhỏ hơn đã huy động vốn thành công. Số lượng quỹ mới ra mắt trong Quý 3 và lượng vốn phân bổ cho các quỹ này đều ở mức thấp nhất trong 4 năm (kể từ Quý 3 năm 2020) . Các dự án/công ty ở giai đoạn cuối có thể sẽ tiếp tục gặp khó khăn về nguồn vốn khi các quỹ mới được tung ra với số lượng và quy mô ít hơn, đồng thời do các quỹ đầu tư mạo hiểm tích hợp và các nhà đầu tư tổ chức vẫn im lặng trên thị trường. Nếu cách tiếp cận quy định đối với tài sản kỹ thuật số ở Hoa Kỳ được nới lỏng đáng kể sau cuộc bầu cử tổng thống ngày 5 tháng 11, thì các dự án/công ty ở giai đoạn cuối có thể tham gia thị trường đại chúng như một giải pháp thay thế.

Hoa Kỳ tiếp tục thống trị hệ sinh thái khởi nghiệp tiền điện tử. Mặc dù phải đối mặt với môi trường pháp lý cực kỳ khó khăn và thường thù địch, các công ty và dự án có trụ sở tại Hoa Kỳ đã hoàn thành được nhiều nguồn tài trợ nhất và thu hút được nguồn vốn lớn nhất. Các nhà hoạch định chính sách nên nhận thức được tác động mà hành động của họ sẽ gây ra đối với hệ sinh thái tiền điện tử và blockchain nếu Hoa Kỳ vẫn là trung tâm đổi mới công nghệ trong dài hạn. Có thể có một số tin tốt ở phía trước, vì cả cựu Tổng thống Trump và Phó Tổng thống hiện tại Harris đều bày tỏ sự ủng hộ đối với ngành này - hoặc cực kỳ ủng hộ hoặc hỗ trợ nhẹ.