Fu Shaoqing, SatoshiLab, Wanwudao BTC Studio

1. Lời nói đầu

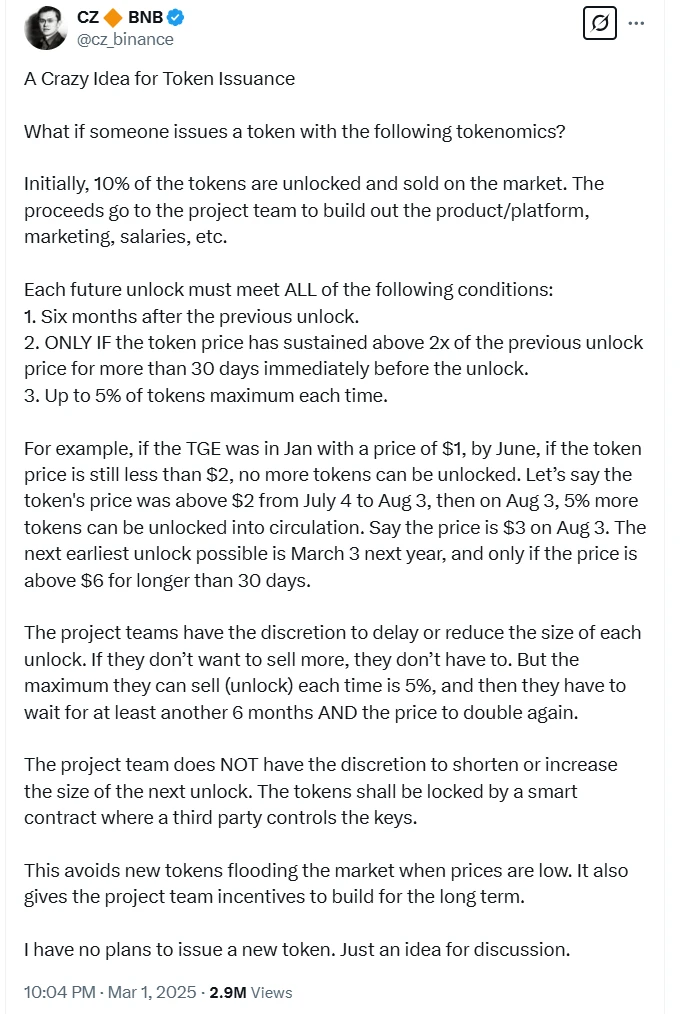

Không chỉ có đồng tiền VC và đồng tiền meme mới khiến mọi người phải suy nghĩ nhiều hơn. Nhiều người nổi tiếng trong ngành cũng đã nêu ra những câu hỏi tương tự và đang nỗ lực tìm kiếm giải pháp. Ví dụ, trong sự kiện không gian Twitter, nơi He Yi trả lời các câu hỏi về Girlfriend Coin, Jason (Chen Jian) đã hỏi liệu các token được ra mắt trên Binance có cơ chế giải quyết vấn đề nhóm dự án sẽ bán token ngay khi niêm yết và sau đó chỉ cần ngồi lại và thư giãn hay không. Ngoài ra còn có bài viết gần đây của CZ “Một ý tưởng điên rồ về việc phát hành mã thông báo” đang cố gắng tìm giải pháp cho các vấn đề liên quan.

Tôi nghĩ rằng tất cả các nhóm thực sự làm việc chăm chỉ cho các dự án đều hy vọng rằng thị trường sẽ tưởng thưởng cho những người đóng góp thực sự, thay vì cho phép các chương trình Ponzi, kẻ lừa đảo, nhà đầu cơ, v.v. lấy đi cổ tức của ngành này và làm gián đoạn sự phát triển của nó.

Vì tiền VC và tiền meme là những ví dụ điển hình nên bài viết này sẽ phân tích hai hiện tượng này.

2. Quá khứ và hiện tại của đồng tiền VC

Đồng tiền VC không phải tự nhiên mà có. Có những lý do lịch sử cho sự xuất hiện của nó. Mặc dù đồng tiền VC có vẻ không hoàn hảo như bây giờ, nhưng nó đã đóng một vai trò tương đối quan trọng vào thời điểm ban đầu, và các dự án quan trọng trong ngành đều liên quan đến VC.

2.1. Sự hỗn loạn của ICO năm 2017 - một cuộc bạo loạn của quỷ dữ

Năm 2017 là năm then chốt cho sự bùng nổ của các đợt chào bán tiền xu ban đầu (ICO) trong lĩnh vực blockchain. Theo thống kê, số tiền tài trợ được huy động bởi các ICO trong năm đó đã vượt quá 5 tỷ đô la Mỹ. Ngoài các dự án ICO kinh điển được giới thiệu bên dưới, tác giả cũng tham gia vào ICO của một số dự án nhỏ và cảm nhận đầy đủ sự điên rồ vào thời điểm đó. Không ngoa khi nói rằng đó là sự điên rồ. Vào thời điểm đó, chỉ cần một token của dự án chuẩn bị tiến hành ICO, sẽ có người đứng ra bảo vệ, viết một bản báo cáo tốt và đưa vào một số nhóm, token đó sẽ ngay lập tức được mua lại. Vào thời đó, con người rất điên rồ và phi lý. Nói một cách cường điệu thì ngay cả khi bạn ném một đống phân vào nhóm, mọi người cũng sẽ cướp mất. Nếu bạn không tin, chỉ cần tìm kiếm trạng thái token của MLGB (Malego Coin). (Điều này cũng phản ánh sức mạnh của ICO)

Về nguyên nhân gây ra dịch bệnh , tôi đã tóm tắt như sau thông qua trao đổi với DeepSeek và Chatgpt, cũng như hiểu biết của riêng tôi:

(1) Sự trưởng thành của công nghệ phát hành tiền điện tử: Đặc biệt, sự ra mắt của Ethereum đã cho phép các nhà phát triển dễ dàng tạo ra các hợp đồng thông minh và ứng dụng phi tập trung (DApp), điều này đã thúc đẩy sự gia tăng của ICO.

(2) Còn nhiều lý do khác nữa: nhu cầu thị trường, khái niệm phân quyền ngày càng phổ biến, người dân có kỳ vọng tốt và ngưỡng đầu tư thấp.

Một số trường hợp điển hình đã xảy ra trong thời kỳ này:

(1) Ethereum: Mặc dù ICO của Ethereum được tiến hành vào năm 2014, nhưng vào năm 2017, nền tảng hợp đồng thông minh của Ethereum đã được sử dụng rộng rãi trong các ICO của nhiều dự án mới và dự án này cũng được tiến hành thông qua ICO. Nhìn chung, dự án này rất tốt và hiện đã phát triển thành dự án thứ hai trong thế giới tiền điện tử.

(2) EOS: EOS đã huy động được gần 4,3 tỷ đô la thông qua ICO theo từng giai đoạn kéo dài một năm vào năm 2017, trở thành một trong những ICO lớn nhất trong năm. Dự án này hiện nay gần như đã biến mất. Một mặt là do lộ trình kỹ thuật không đúng, mặt khác là do việc kiểm soát nhu cầu thị trường không đủ.

(3) TRON: TRON cũng đã huy động được một lượng vốn lớn thông qua ICO vào năm 2017. Trong thời gian đó, nó đã bị chỉ trích rộng rãi vì hoán đổi tiền tệ và đạo văn với các dự án khác, nhưng sau đó nó đã phát triển nhanh chóng và thu hút được nhiều sự chú ý. Theo quan điểm này, so với những dự án bỏ dở, anh Tôn chẳng phải đang làm khá tốt sao? Anh ấy nắm bắt rất chính xác nhu cầu của thị trường, ví dụ như doanh thu của đồng tiền ổn định Tron. Tron hoàn toàn trái ngược với EOS về mặt triển khai kỹ thuật và kiểm soát nhu cầu thị trường. Kết quả phát triển của Tron khá tốt. Nếu HSR (Hshare, biệt danh là thịt lợn kho), người đã trao đổi tiền xu lúc đầu, giữ lại phần Tron của mình, thì thu nhập sẽ cao hơn dự án của chính anh ta.

(4) Filecoin: Filecoin đã huy động thành công hơn 250 triệu đô la Mỹ vào năm 2017. Khái niệm lưu trữ phân tán của nó đã thu hút được sự chú ý rộng rãi và nhóm sáng lập của nó, bao gồm Juan Benite và những người khác, khá ấn tượng. Không thể nói rằng dự án này thành công hay thất bại, nhưng liệu dự án có thể phát triển lành mạnh hay không vẫn còn là câu hỏi.

Cá nhân tác giả cảm thấy rằng có nhiều trường hợp không điển hình và chúng có tác động lớn hơn, đây cũng là lý do lịch sử quan trọng cho sự xuất hiện của đồng tiền VC.

Các vấn đề được phơi bày:

(1) Thiếu sự giám sát: Do thị trường ICO phát triển quá nhanh nên nhiều dự án thiếu sự giám sát hoặc không được quản lý, dẫn đến rủi ro cao cho nhà đầu tư. Có rất nhiều vụ lừa đảo và mô hình Ponzi, và gần 99% các dự án đều là phóng đại và gian lận.

(2) Bong bóng thị trường: Một số lượng lớn các dự án đã huy động được số tiền khổng lồ trong một thời gian ngắn (các khoản tiền này không được quản lý tốt), nhưng nhiều dự án trong số này không có giá trị thực tế hoặc được mô tả là hoàn toàn không thực tế, khiến ngay cả các dự án không có ý định gian lận cũng phải rút tiền hoặc thất bại.

(3) Giáo dục nhà đầu tư không đầy đủ khiến việc đưa ra phán đoán trở nên khó khăn: Nhiều nhà đầu tư thông thường thiếu hiểu biết về blockchain và tiền điện tử và dễ bị hiểu lầm, dẫn đến các quyết định đầu tư sai lầm. Nói cách khác, các nhà đầu tư hoàn toàn không có cách nào để đo lường dự án hoặc theo dõi tiến độ của dự án sau đó.

2.2. Sự xác nhận về độ tin cậy và mục nhập của VC

Từ mô tả trên, chúng ta có thể thấy sự hỗn loạn sau ICO. Lúc này, vốn đầu tư mạo hiểm (VC) là bên đầu tiên bước ra để giải quyết vấn đề. VC cung cấp hỗ trợ đáng tin cậy hơn cho dự án thông qua uy tín và nguồn lực của chính mình, giúp giảm bớt nhiều vấn đề do ICO ban đầu gây ra. Đồng thời, một tác dụng bổ sung nữa là giúp cho phần lớn người dùng thực hiện được một lớp sàng lọc.

Vai trò của VC

(1) Những hạn chế của hình thức tài trợ cơ sở như một giải pháp thay thế cho ICO

Giảm rủi ro gian lận: Các VC lọc ra các “dự án không có thật” thông qua “ thẩm định nghiêm ngặt ” (bối cảnh nhóm, khả thi về mặt kỹ thuật, mô hình kinh tế) để tránh tình trạng gian lận sách trắng tràn lan trong kỷ nguyên ICO.

Quản lý quỹ chuẩn hóa: áp dụng phương thức bơm vốn theo từng giai đoạn (trợ cấp dựa trên các mốc quan trọng) và các điều khoản khóa mã thông báo để ngăn nhóm rút tiền và bỏ trốn.

Ràng buộc giá trị dài hạn: Các VC thường nắm giữ vốn chủ sở hữu của dự án hoặc các mã thông báo bị khóa dài hạn, có ràng buộc chặt chẽ với quá trình phát triển dự án và giảm thiểu đầu cơ ngắn hạn.

(2) Trao quyền cho hệ sinh thái dự án

Nhập tài nguyên: kết nối các dự án với các tài nguyên quan trọng như sàn giao dịch, cộng đồng nhà phát triển và cố vấn tuân thủ (ví dụ: Coinbase Ventures giúp các dự án được niêm yết).

Hướng dẫn chiến lược: Hỗ trợ thiết kế mô hình kinh tế token (như cơ chế phát hành token) và cấu trúc quản trị để tránh sự sụp đổ của hệ thống kinh tế.

Sự chứng thực về uy tín: Hiệu ứng thương hiệu của các VC nổi tiếng (như a16z và Paradigm) có thể nâng cao niềm tin của thị trường vào dự án.

(3) Thúc đẩy sự tuân thủ của ngành

Các nhà đầu tư mạo hiểm thúc đẩy các dự án tuân thủ chủ động luật chứng khoán (như Bài kiểm tra Howey của Hoa Kỳ) và áp dụng các khuôn khổ tài chính tuân thủ như SAFT (Thỏa thuận đơn giản cho mã thông báo tương lai) để giảm rủi ro pháp lý.

Sự can thiệp của VC là giải pháp trực tiếp nhất cho các vấn đề của mô hình ICO ban đầu. Nhìn chung, VC đóng vai trò quan trọng trong sự thành công của các dự án Web3. Thông qua tài trợ, nguồn lực, uy tín và định hướng chiến lược, VC giúp các dự án vượt qua nhiều thách thức mà ICO ban đầu phải đối mặt và gián tiếp giúp công chúng hoàn thành quá trình sàng lọc ban đầu.

2.3. Các vấn đề với đồng tiền VC

Sự xuất hiện của những cái mới là để giải quyết một số vấn đề cũ, nhưng khi cái mới này phát triển đến một giai đoạn nhất định, bản thân nó bắt đầu nảy sinh một loạt vấn đề. Đồng tiền VC là một trường hợp như vậy và nó đã bộc lộ nhiều hạn chế trong giai đoạn sau này.

Chủ yếu được phản ánh trong:

(1) Xung đột lợi ích

VC là một tổ chức đầu tư kiếm lợi nhuận thông qua đầu tư. Nó có thể thúc đẩy các dự án mã hóa quá mức (chẳng hạn như áp lực mở khóa cao) hoặc ưu tiên phục vụ danh mục đầu tư của riêng họ (chẳng hạn như các quỹ đầu tư mạo hiểm trao đổi hỗ trợ các dự án con riêng).

(2) Không thể giải quyết các vấn đề phát triển dự án tiếp theo.

(3) Thông đồng với chủ dự án để lừa đảo nhà đầu tư bán lẻ (một số chủ dự án và VC làm điều này, và VC từ các thương hiệu lớn thì tương đối tốt hơn).

Các tổ chức VC chỉ hoàn thành giai đoạn đầu của đầu tư và thoát lợi nhuận. Một mặt, họ không có nghĩa vụ đối với sự phát triển sau này của dự án, mặt khác, họ không có khả năng cũng như không muốn làm như vậy. (Sẽ tốt hơn nếu thời gian mở khóa cực dài của VC bị hạn chế phải không?)

Vấn đề chính với VC coin là coin của bên dự án thiếu động lực để tiếp tục xây dựng sau khi được niêm yết. Cả bên VC và bên dự án đều sẽ rút tiền mặt và bỏ chạy sau khi niêm yết coin. Hiện tượng này khiến các nhà đầu tư bán lẻ ghét đồng tiền VC, nhưng lý do cơ bản là các dự án không được giám sát và quản lý hiệu quả, đặc biệt là việc kết hợp vốn và kết quả.

3. Dòng chữ Fairlanunch và hiện tượng memecoin

Inscription và Fairlanunch, bùng nổ vào năm 2023, và mô hình pumpfun của memecoin, bùng nổ vào năm 2024, đều tiết lộ một số hiện tượng và phơi bày một số vấn đề.

3.1. Sự bùng nổ của các dòng chữ khắc và Fairlanunch

Vào năm 2023, hai xu hướng quan trọng đã nổi lên trong lĩnh vực blockchain: sự bùng nổ của công nghệ Inscriptions và sự phổ biến của mô hình Fair Launch. Cả hai hiện tượng đều bắt nguồn từ những suy ngẫm về các mô hình tài chính ban đầu (như ICO và độc quyền VC). Trong lĩnh vực ghi chép, hầu hết các VC thường phản ánh rằng họ không có cơ hội tham gia vào thị trường sơ cấp và thậm chí trên thị trường thứ cấp, họ cũng không dám đầu tư quá nhiều. Điều này phản ánh mục tiêu theo đuổi sự phi tập trung và công bằng của người dùng và cộng đồng.

Các dòng chữ đầu tiên xuất hiện trên chuỗi khối Bitcoin, được biểu thị bằng BRC 20, và tạo ra các dòng chữ quan trọng như ORDI và SATS. Có một số lý do cho sự bùng nổ của Inscription: nhu cầu đổi mới trong hệ sinh thái Bitcoin; nhu cầu của người dùng về khả năng chống kiểm duyệt và phi tập trung; ngưỡng thấp và hiệu ứng giàu có; sự phản đối đối với đồng tiền VC; và sự hấp dẫn của việc ra mắt công bằng.

Dòng chữ này cũng nêu ra một số câu hỏi:

Tính công bằng giả tạo: Trên thực tế, nhiều địa chỉ tham gia có thể được một số tổ chức hoặc nhà đầu tư lớn ngụy trang;

Vấn đề thanh khoản: việc sử dụng các dòng chữ trên mạng chính Bitcoin có chi phí giao dịch và thời gian cao;

Giá trị bị mất. Các khoản phí khổng lồ phát sinh từ việc tạo ra các dòng chữ sẽ bị thợ đào lấy đi (tài sản neo sẽ bị mất) và vòng lặp khép kín của hệ sinh thái Token không được kích hoạt.

Về các tình huống ứng dụng, các dòng chữ khắc không giải quyết được vấn đề phát triển bền vững của Token và các dòng chữ khắc này không có tình huống ứng dụng hữu ích.

3.2. Sự bùng nổ của Pumpfun và hiện tượng memecoin

Meme có nguồn gốc khá sớm và là một hiện tượng văn hóa vào thời kỳ đầu. Thế giới thực coi khái niệm NFT do Hal Finney đề xuất vào năm 1993 là nguồn gốc sớm nhất của nó. Công ty thúc đẩy sự ra đời của NFT là Counterparty, được thành lập vào năm 2014. Dựa trên sáng tạo của mình, Rare Pepes đã biến meme nổi tiếng Sad Frog thành một ứng dụng NFT. Meme được dịch là meme, tương đương với một gói biểu tượng cảm xúc, một câu hoặc thậm chí là một video hoặc hình ảnh động.

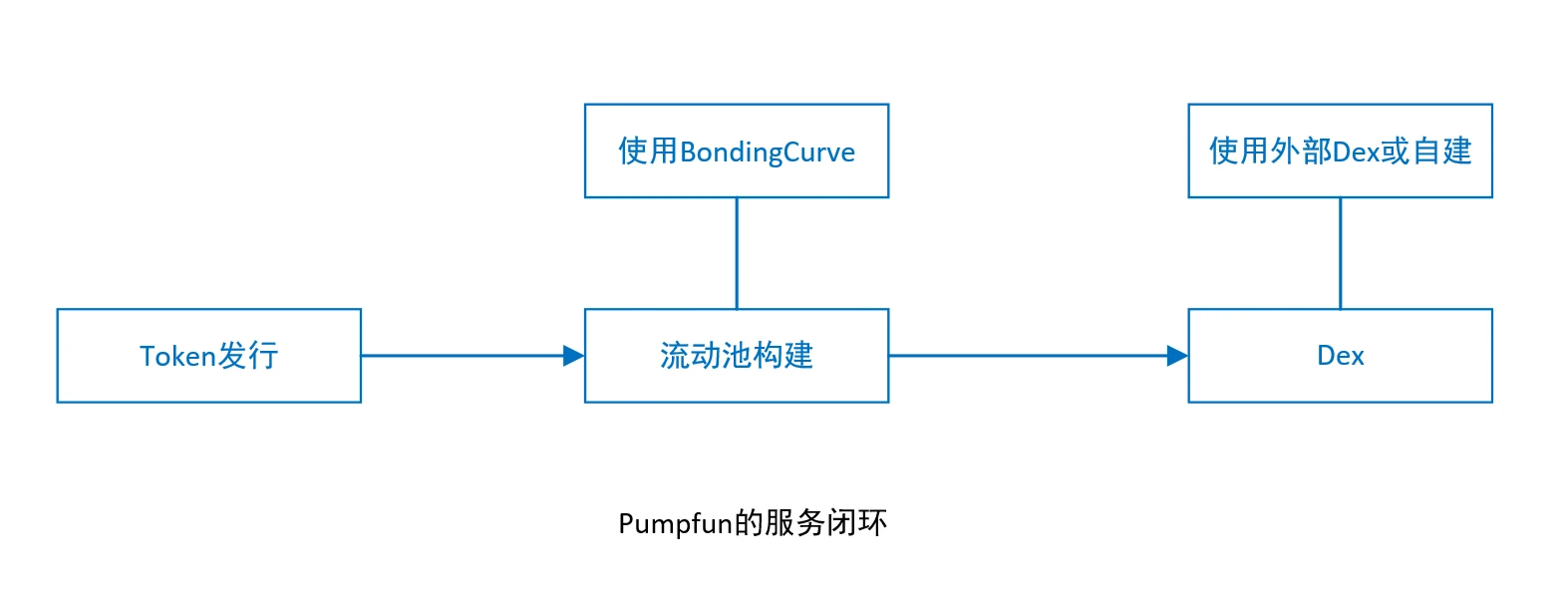

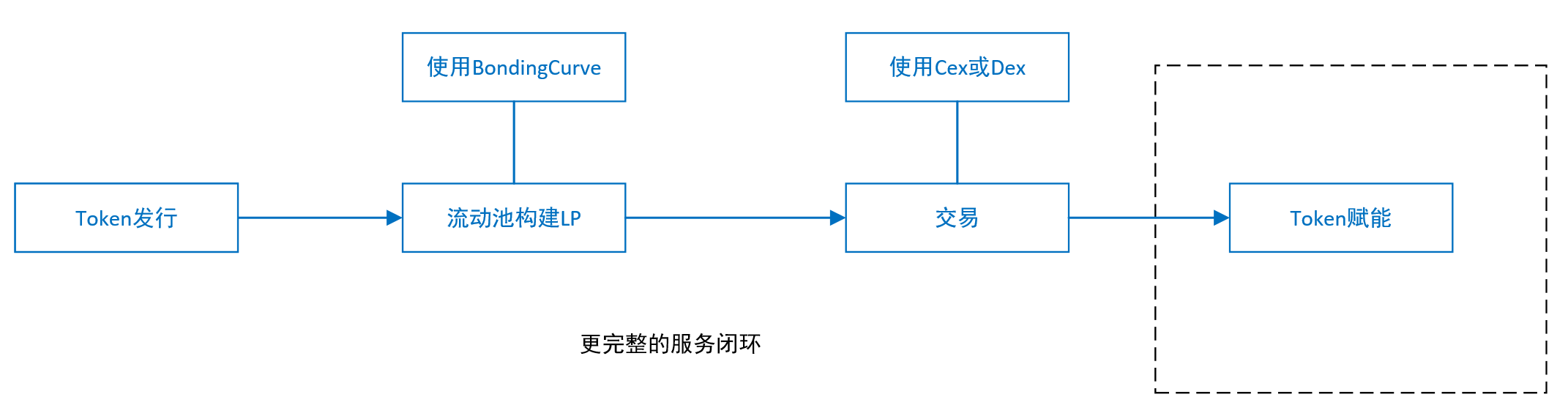

Khi Meme xuất hiện trong lĩnh vực NFT và một số công nghệ ngày càng hoàn thiện, memecoin cũng bắt đầu hình thành. Vào năm 2024, nền tảng Pump.fun dựa trên chuỗi Solana nhanh chóng vươn lên trở thành nền tảng cốt lõi cho việc phát hành memecoin. Nền tảng này sử dụng quy trình dịch vụ token đơn giản và hoàn chỉnh (ICO+LP+DEX) cùng cơ chế đầu cơ để giúp memecoin có tác động lớn hơn vào năm 2024. Tác giả tin rằng đóng góp quan trọng của Pumpfun là nền tảng này kết hợp ba dịch vụ riêng biệt thành một vòng khép kín hoàn chỉnh: Phát hành mã thông báo, xây dựng nhóm thanh khoản và sàn giao dịch phi tập trung Dex.

Vào những ngày đầu, tỷ lệ token trên pumpfun nằm trên dex (được gọi là tỷ lệ tốt nghiệp trong ngành) rất nhỏ, chỉ 2%-3%. Điều này cũng cho thấy chức năng giải trí ban đầu cao hơn chức năng giao dịch, điều này cũng phù hợp với đặc điểm của meme. Nhưng sau đó, trong thời kỳ đỉnh cao, tỷ lệ tốt nghiệp tượng trưng thường vượt quá 20%, biến nó thành một cỗ máy thổi phồng thực sự.

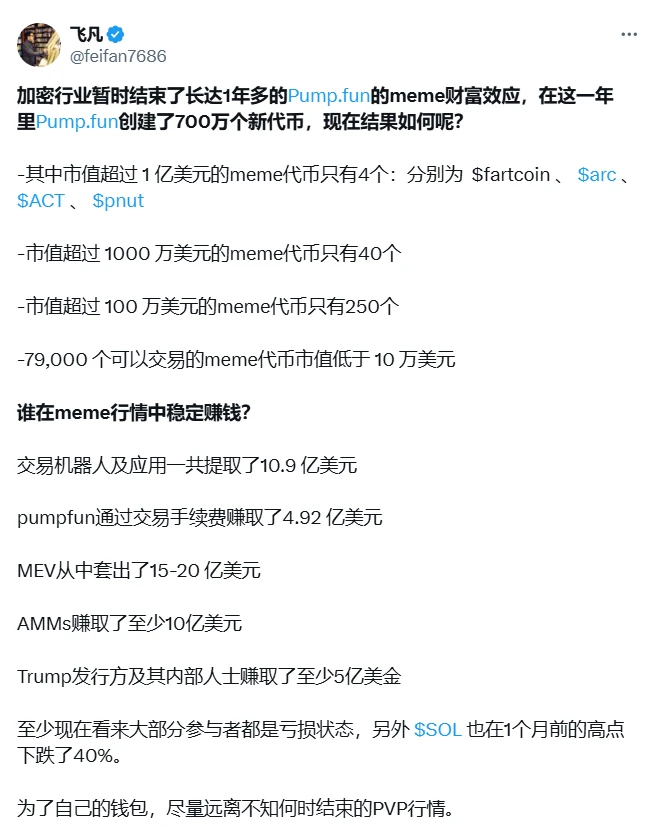

Phân tích dữ liệu trên Twitter cũng minh họa vấn đề với mô hình memecoin. (Độ tin cậy của dữ liệu này chưa được tác giả xác nhận)

Tổng doanh thu của Pumpfun lên tới gần 600 triệu đô la, lớn đến mức Tổng thống Hoa Kỳ Trump và gia đình ông cũng đã phát hành token của riêng mình, điều này minh họa cho sự bùng nổ và đỉnh cao của memecoin. Đánh giá từ phân tích của Dune ở trên, memecoin cũng đang trải qua chu kỳ từ hình thành đến tăng trưởng và bùng nổ.

Vấn đề chính với memecoin

(1) Gian lận có hệ thống và sụp đổ lòng tin: Theo dữ liệu của Dune, khoảng 85% mã thông báo trên Pump.fun là lừa đảo và thời gian rút tiền trung bình của người sáng lập chỉ là 2 giờ.

(2) Tuyên truyền sai sự thật tràn lan: Chủ dự án tạo ra nền tảng KOL và tạo ra khối lượng giao dịch (thông qua robot đánh tráo lệnh). Ví dụ, token MOON tuyên bố được Musk xác nhận, nhưng thực chất là PS giả.

(3) Làm méo mó hệ sinh thái thị trường: hiệu ứng hút thanh khoản, memecoin chiếm một lượng lớn tài nguyên trên chuỗi, làm hẹp không gian phát triển của các dự án thông thường (như TVL của giao thức DeFi trên chuỗi Solana giảm 30%). Điều này dẫn đến việc trục xuất người dùng thực sự và các nhà đầu tư bình thường dần rời khỏi thị trường do không có khả năng chống lại bot và giao dịch nội gián. Một số nhóm dự án thậm chí còn nghĩ ra ý tưởng sử dụng tiền đầu tư để giao dịch memecoin rồi sau đó trốn thoát bằng hoạt động chênh lệch giá.

Memecoin đã phát triển từ chức năng giải trí ban đầu thành PVP (Người chơi đấu với Người chơi) ở giai đoạn giữa và cuối, và sau đó là PVB (Người chơi đấu với Bot), trở thành công cụ giúp một số chuyên gia thu lợi nhuận từ các nhà đầu tư bán lẻ. Đây là một vấn đề nghiêm trọng khi memecoin không có giá trị tiêm hiệu quả. Nếu vấn đề này không được giải quyết, memecoin cuối cùng sẽ suy giảm.

4. Người dùng hoặc thị trường mong muốn loại dự án nào?

Bằng cách xem xét lịch sử phát triển của dự án Web3, chúng tôi hiểu được lý do lịch sử và ưu điểm cũng như nhược điểm của sự xuất hiện của đồng tiền VC. Chúng tôi cũng phân tích ngắn gọn về các dòng chữ và hiện tượng memecoin được pumpfun thúc đẩy. Tất cả đều là sản phẩm của sự phát triển của ngành công nghiệp này. Thông qua các phân tích này, chúng ta có thể thấy rằng vẫn còn một số vấn đề chính trong quá trình phát triển hiện tại của các dự án web3.

Bình luận: Liệu đồng tiền VC và đồng tiền meme có bộc lộ hết mọi vấn đề không? Hay nó tiết lộ một vấn đề lớn hiện tại?

4.1. Tóm tắt các vấn đề hiện có

Từ nội dung trước, chúng tôi tóm tắt các vấn đề của các dự án Web3 hiện tại:

1. Dự án phải có động lực liên tục để xây dựng. Không ai có thể nhận được quá nhiều tiền quá sớm. Người nắm giữ token và quá trình xây dựng sau đó phải nhận được phần thưởng liên tục, thay vì bị đàn áp hoặc lừa dối.

2. Loại bỏ hoặc giảm PVP phần lớn là công bằng hơn và giảm sự thao túng của người chia bài, vì vậy một khởi đầu thực sự công bằng là quan trọng hơn. Tuy nhiên, sau khi chuyển sang dex, trò chơi vẫn sẽ chạy nhanh, vì giá trị của nhóm là cố định và những người nhận được sớm sẽ nhận được nhiều hơn.

Cách giải quyết vấn đề trên:

1. Các vấn đề quản lý dự án: Không cho phép các bên tham gia dự án hoặc VC nhận được số tiền lớn quá sớm, hoặc sử dụng tiền dưới sự giám sát, hoặc phân bổ tiền cho các nhóm đóng góp và xây dựng.

2. Tăng giá trị bên ngoài bền vững: Điều này có thể giải quyết vấn đề PVP và thưởng cho những người nắm giữ và xây dựng token trung và dài hạn. Việc liên tục bơm giá trị bên ngoài có thể cung cấp hỗ trợ tài chính cho các dự án thực sự đang được xây dựng, cho phép người nắm giữ mã thông báo có kỳ vọng tăng trưởng trung và dài hạn và giảm vấn đề rút tiền trước hạn.

Kết luận đơn giản này không dễ để mô tả vấn đề một cách rõ ràng. Đối với các vấn đề quản lý dự án, cần phải phân tích các bên liên quan trong hệ sinh thái dự án và phân tích động các vấn đề có thể xảy ra từ các giai đoạn khác nhau của dự án (phát hành, lưu thông, quản trị).

4.2. Các bên liên quan khác nhau của dự án và các vấn đề quản lý ở các giai đoạn khác nhau

1. Các bên liên quan khác nhau

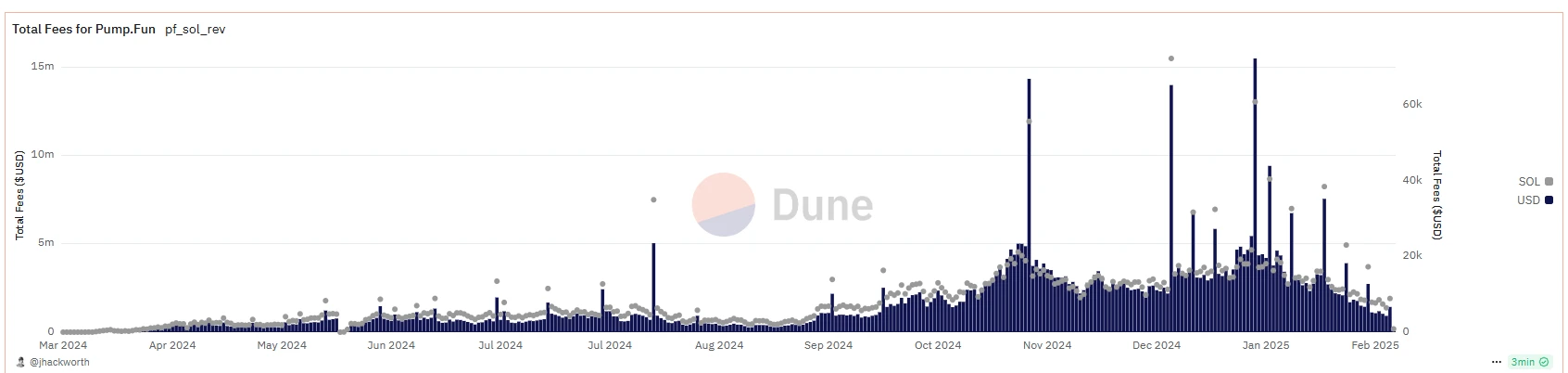

Phần được quan tâm nhất của dự án Web3 là thiết kế mô hình kinh tế. Các bên liên quan trong một dự án thường bao gồm nhóm dự án, nhà đầu tư, tổ chức, người dùng và cộng đồng, thợ đào, sàn giao dịch, nhà tạo lập thị trường hoặc những người tham gia khác trong hệ sinh thái dự án . Cần có một mô hình kinh tế để lập kế hoạch phân bổ mã thông báo và các ưu đãi đóng góp cho các bên liên quan khác nhau ở mỗi giai đoạn. Mô hình kinh tế thường bao gồm tỷ lệ token được phân bổ cho các bên liên quan, các quy tắc phát hành token, phương pháp khuyến khích, v.v. Tỷ lệ cụ thể và quy định phát hành sẽ được xác định dựa trên tình hình thực tế của từng dự án và sự đóng góp của từng bên liên quan. Không có giá trị cố định. Ngoài ra còn có một nhóm người đứng ngoài dự án (người đầu cơ, người giật tóc, kẻ lừa đảo, v.v.).

Trong số các nhóm lợi ích khác nhau, chúng ta phải ngăn chặn một nhóm lợi ích nhất định trong hệ sinh thái lấy đi quá nhiều lợi ích, chẳng hạn như trong các dự án tiền ảo VC, nhóm dự án và các nhà đầu tư đã lấy đi phần lớn giá trị của mã thông báo, dẫn đến việc thiếu động lực xây dựng bền vững trong các giai đoạn sau; chúng ta cũng phải ngăn chặn các nhóm bên ngoài lấy đi những lợi ích không chính đáng, chẳng hạn như những nhà đầu cơ trong memecoin.

2. Phân tích các vấn đề từ nhiều khía cạnh như phát hành, lưu thông và quản trị

(1) Phát hành token

Có nhiều cách để phát hành tiền kỹ thuật số. Ngoài việc khai thác và phát hành dựa trên Pow, còn có ICO, STO, IBO và các phương pháp khác, cũng như nhiều chương trình airdrop như Ripple. Bất kể phương pháp nào được sử dụng, mục đích chính của việc phát hành tiền kỹ thuật số đều có hai mục đích: một là để huy động vốn ; mục đích còn lại là gửi tiền kỹ thuật số cho người dùng để nhiều người có thể sử dụng hơn.

(2) Lưu thông và quản lý token

So với những ngày đầu của dự án Web3, hiện nay có nhiều cách để phát hành token, cho phép đưa một lượng lớn tiền kỹ thuật số vào lưu thông. Nhu cầu không đủ và phương tiện quản lý thanh khoản token hạn chế đã gây ra nhiều vấn đề trong việc lưu thông token. Nhiều mục đích quản lý mã thông báo đạt được bằng cách cung cấp nhiều ứng dụng khác nhau. Ví dụ, chức năng giao dịch của token, việc đặt cược token, ngưỡng tham gia cho các thành viên (số lượng token hoặc NFT được nắm giữ) và mức tiêu thụ trong ứng dụng (phí gas của chuỗi công khai, phí đăng ký và phí gia hạn như ENS)

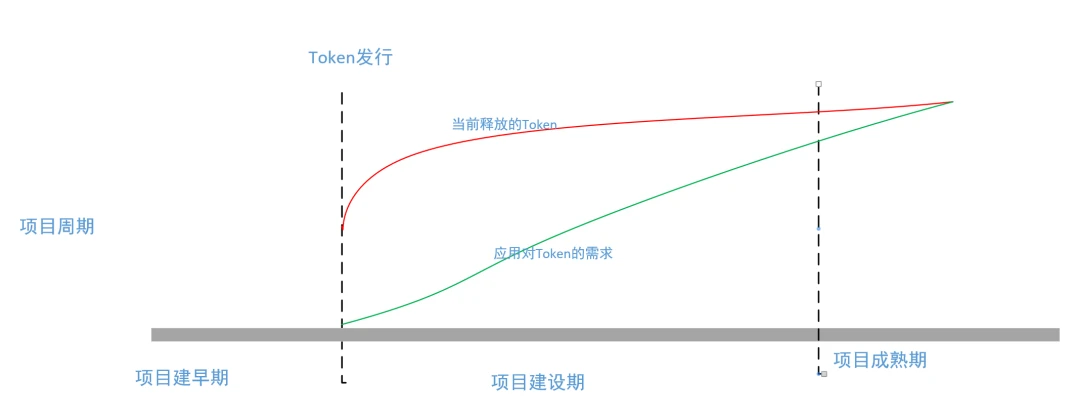

Các token được dự án phát hành trước thời hạn, tức là phần nằm giữa đường màu đỏ và đường màu xanh lá cây, cần sử dụng chức năng khóa thanh khoản để ngăn chặn bất kỳ bên nào quan tâm lấy chúng trước. Những mã thông báo bị khóa này và tiến độ dự án trong quá trình xây dựng liên quan đến các vấn đề quản lý.

3. Các vấn đề quản lý dự án

Trong các dự án Web3, khả năng kiểm soát trực tiếp nhất đạt được thông qua việc thiết kế các cơ chế đồng thuận và mô hình kinh tế. Sử dụng mã thông báo trong mô hình kinh tế để kiểm soát nguồn cung và mức tiêu thụ tài nguyên. Thiết kế mô hình kinh tế đóng vai trò rất quan trọng trong dự án Web3, nhưng phạm vi của vai trò này bị hạn chế. Khi mô hình kinh tế không thể hoàn thành phần chức năng này, cần có các phương pháp khác để bổ sung cho các lĩnh vực mà mô hình kinh tế không thể tiếp cận. Cơ chế quản lý cộng đồng là sự bổ sung chức năng cho những lĩnh vực mà mô hình kinh tế không hiệu quả.

Do bản chất phi tập trung của thế giới blockchain và nền tảng mạng lưới dựa trên các quy tắc được lập trình, các tổ chức cộng đồng như DAO và DAC đã xuất hiện, có thể so sánh với các công ty truyền thống và quản trị doanh nghiệp có cấu trúc tập trung trong thế giới thực.

Phần quản lý này kết hợp các mô hình DAO và nền tảng để quản lý quỹ và hệ sinh thái tốt hơn, đồng thời cung cấp đủ tính linh hoạt và tính minh bạch. Các thành viên quản lý của DAO phải đáp ứng một số điều kiện nhất định và bao gồm các bên liên quan chính và các tổ chức bên thứ ba càng sớm càng tốt. Nếu sàn giao dịch niêm yết loại tiền tệ này được coi là bên thứ ba, chúng ta có thể áp dụng đề xuất của Jason rằng sàn giao dịch đó có một số quyền và chức năng giám sát và công chứng nhất định không? Trên thực tế, Binance đã đóng vai trò này trong vụ sụp đổ của nhà tạo lập thị trường GoPlus và Myshell.

Liệu cơ cấu quản lý này có thể triển khai tốt hơn mô hình mà CZ đề xuất trong Một ý tưởng điên rồ về phát hành mã thông báo không? Chúng ta hãy lấy khái niệm quản lý trong bài viết của CZ làm ví dụ để phân tích, như thể hiện trong hình sau:

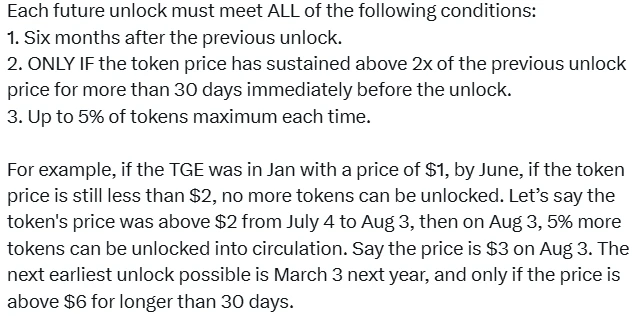

(1) Ban đầu, 10% mã thông báo được mở khóa và bán trên thị trường. Số tiền thu được sẽ được nhóm dự án sử dụng để phát triển sản phẩm/nền tảng, tiếp thị, trả lương, v.v. (Thiết kế này rất tốt, nhưng ai sẽ quản lý và giám sát? Phần công việc này nên được giao cho tổ chức DAO của dự án. Sử dụng ngân khố và sự giám sát của bên thứ ba không phải sẽ tốt hơn sao?)

(2) Xác định các điều kiện phải đáp ứng cho mỗi lần mở khóa trong tương lai ( thiết kế này dành cho công việc liên tục tiếp theo và quản lý tính thanh khoản của mã thông báo sau giai đoạn ban đầu. Nếu được bàn giao cho ban quản lý DAO, hiệu quả sẽ tốt hơn.)

(3) Nhóm dự án có quyền hoãn hoặc giảm quy mô của mỗi lần mở khóa. Nếu họ không muốn bán thêm thì họ không cần phải làm vậy. Nhưng họ chỉ có thể bán (mở khóa) tối đa 5% mỗi lần, sau đó phải đợi ít nhất 6 tháng để giá tăng gấp đôi lần nữa. (Thiết kế này phải được thực hiện bởi một tổ chức bên thứ ba như DAO, thay đổi quyền thực hiện của nhóm thành quyền quyết định của DAO. Vì nhóm dự án cũng là một thành viên quan trọng của DAO nên nó sẽ không có quá nhiều tác động phụ)

(4) Nhóm dự án không có quyền rút ngắn hoặc tăng kích thước của lần mở khóa tiếp theo. Mã thông báo phải được khóa bằng hợp đồng thông minh trong đó bên thứ ba kiểm soát khóa. Điều này giúp tránh tình trạng tràn ngập token mới vào thị trường khi giá thấp. Điều này cũng thúc đẩy các nhóm dự án xây dựng mục tiêu dài hạn. (Thiết kế này minh họa thêm nhu cầu về một tổ chức của bên thứ ba, có thể kiểm soát và quản lý được nhiều hơn so với hợp đồng thông minh. Trên thực tế, CZ đã vô thức đề xuất ý tưởng về DAO)

Tất nhiên, đây chỉ là một nghiên cứu điển hình. Quản trị dự án thực tế bao gồm nhiều khía cạnh. Tôi tin rằng khi web3 phát triển đến ngày nay, nó sẽ dần cải thiện và mở rộng việc triển khai giải pháp này, và sẽ tiếp tục khắc phục các vấn đề và tìm ra các phương pháp cụ thể tốt hơn trong thực tế.

4.3. Cách xây dựng các dự án dài hạn (thu thập giá trị và đưa giá trị vào)

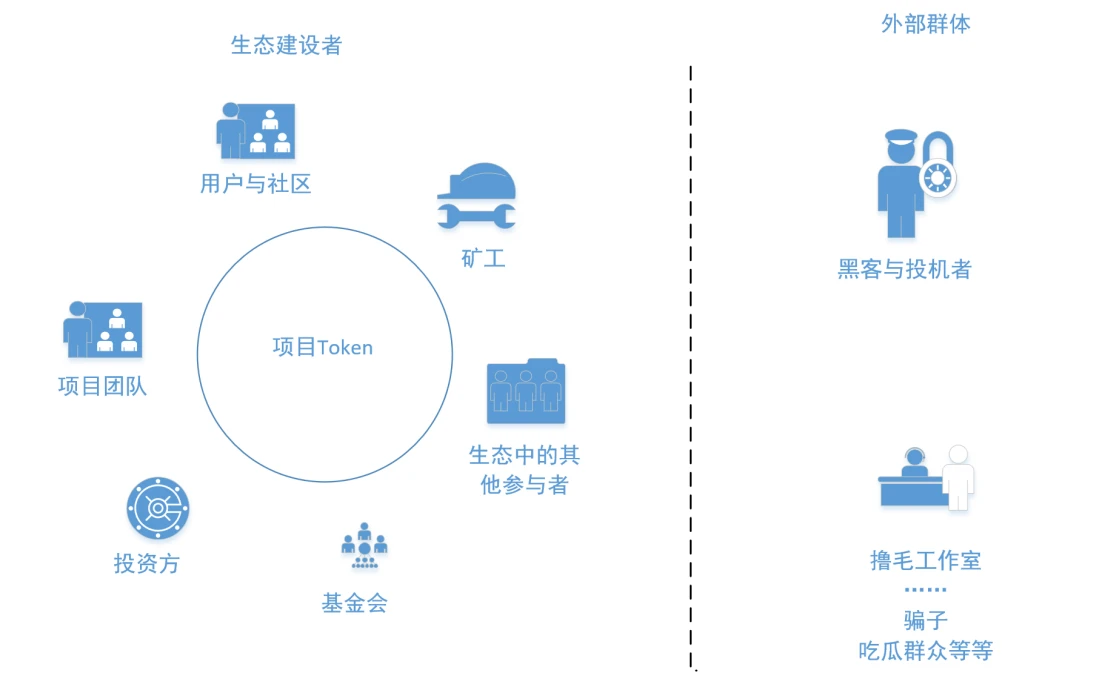

Nếu không hợp tác với công nghệ và đổi mới ứng dụng, các dự án hiện nay trong ngành dựa trên mô hình gọi lệnh sẽ không tồn tại lâu dài. Cuối cùng, vấn đề của đồng tiền VC và đồng tiền meme lại tái diễn. Trên thực tế, pumpfun cung cấp một khuôn khổ để tham khảo. Sự bùng nổ và sự sụp đổ sau đó của nó là do thiếu một liên kết quan trọng: trao quyền token (còn được gọi là nắm bắt giá trị và tiêm giá trị). Như thể hiện trong hình dưới đây

Theo hình ảnh trên, chúng ta có thể thấy rằng sau khi đồng VC được niêm yết trên sàn giao dịch, bên tham gia dự án sẽ thu được lợi nhuận tương đối hậu hĩnh và sẽ không còn động lực để xây dựng tiếp nữa. Vì việc xây dựng sau này không chỉ có rủi ro lớn hơn mà còn không mang lại lợi nhuận như mong đợi nên nằm xuống là lựa chọn tốt nhất. Nhưng có một số nhóm có lý tưởng và năng lực sẽ tiếp tục phát triển và có ít nhóm như vậy hơn. Bản thân mô hình memecoin của Pumpfun không có chức năng trao quyền token tiếp theo, vì vậy tất cả đều đang chạy đua để chạy nhanh. Tại sao các memecoin như Dogecoin vẫn tiếp tục tăng? Tác giả tin rằng có nhiều lý do dẫn đến điều này, tôi sẽ trình bày chi tiết hơn sau.

Làm thế nào chúng ta có thể tạo ra giá trị dài hạn? Có những cách nào để trao quyền?

Xem lại các trường hợp dự án Web3 trước đây, chẳng hạn như cách giao thức DeFi nắm bắt giá trị thông qua khai thác thanh khoản, cách các dự án NFT đưa giá trị bên ngoài thông qua cơ chế tiền bản quyền hoặc cách DAO tích lũy giá trị thông qua đóng góp của cộng đồng. Khi công nghệ web3 ngày càng hoàn thiện, nhiều kịch bản ứng dụng hơn sẽ xuất hiện, tạo ra ngày càng nhiều điểm tích hợp có thể tạo ra giá trị.

Việc nắm bắt giá trị và tiêm giá trị bên ngoài là hai trụ cột của mô hình kinh tế Web3. Trụ cột trước tập trung vào việc duy trì, trong khi trụ cột sau tập trung vào việc giới thiệu. Các thuật ngữ phổ biến hơn như “tích lũy giá trị” và “hiệu ứng bánh đà” có thể phản ánh tốt hơn sự kết hợp năng động của hai thuật ngữ này, trong khi “trao quyền biểu tượng” và “tác động bên ngoài tích cực” tiếp cận theo góc độ thiết kế chức năng.

Thách thức cốt lõi là cân bằng giữa các động cơ ngắn hạn với giá trị dài hạn và tránh rơi vào “mô hình trên giấy” và chu kỳ Ponzi.

5. Phân tích hai thị trường tăng giá trước đây của Crypto và khả năng bùng phát tiếp theo

Nội dung trước đã phân tích các vấn đề của VC coin và meme coin hiện đang được quan tâm trong ngành. Liệu việc giải quyết các vấn đề này có thúc đẩy thị trường tăng giá tiếp theo không? Trước tiên, chúng ta hãy cùng xem lại hai thị trường tăng giá vào năm 2017 và 2021.

Lưu ý: Một mặt, nội dung sau đây dựa trên thông tin tìm thấy trên Internet và dựa trên các cuộc trao đổi với DeepSeek và Chatgpt. Mặt khác, tác giả đã đích thân trải nghiệm thị trường tăng giá vào năm 2017 và 2021, và nhóm của chúng tôi hiện cũng đang phát triển các sản phẩm liên quan cho hệ sinh thái Bitcoin, vì vậy một số cảm nhận và đánh giá của riêng tôi được thêm vào bài viết.

5.1. Cơn sốt ICO năm 2017

Thị trường tăng giá trong lĩnh vực blockchain năm 2017 là kết quả của tác động kết hợp của nhiều yếu tố, bao gồm đột phá công nghệ và phát triển sinh thái, cũng như các yếu tố môi trường vĩ mô bên ngoài. Theo phân tích chuyên môn và tài liệu kinh điển trong ngành, lý do được tóm tắt như sau:

(1) Bùng nổ ICO (Đợt phát hành tiền xu ban đầu)

Tiêu chuẩn ERC-20 của Ethereum hạ thấp ngưỡng phát hành tiền và một lượng lớn các dự án đã huy động vốn thông qua ICO (huy động được hơn 5 tỷ đô la Mỹ trong suốt cả năm).

(2) Tranh cãi về việc phân nhánh và mở rộng Bitcoin

Sự bất đồng quan điểm của cộng đồng Bitcoin về kế hoạch mở rộng (SegWit so với khối lớn) đã dẫn đến một sự phân nhánh. Sự kiện phân nhánh Bitcoin Cash (BCH) vào tháng 8 năm 2017 đã thu hút sự chú ý của thị trường về sự khan hiếm và sự phát triển công nghệ của Bitcoin. Giá BTC tăng từ 1.000 đô la vào đầu năm lên mức cao nhất mọi thời đại là 19.783 đô la vào tháng 12.

(3) Sự trỗi dậy của hệ sinh thái hợp đồng thông minh Ethereum

Các hợp đồng thông minh và công cụ phát triển DApp đã hoàn thiện, thu hút nhiều nhà phát triển. Khái niệm tài chính phi tập trung (DeFi) ra đời và các DApp đầu tiên như CryptoKitties đã thu hút sự tham gia của người dùng.

(4) Nới lỏng thanh khoản toàn cầu và khoảng cách pháp lý

Chính sách lãi suất thấp toàn cầu năm 2017 đã khiến các quỹ tìm kiếm tài sản có rủi ro cao và lợi nhuận cao. Việc quản lý ICO và tiền điện tử ở nhiều quốc gia vẫn chưa hoàn thiện và chưa có nhiều hạn chế đối với các hoạt động đầu cơ.

Thị trường tăng giá vào năm 2017 đã đặt nền móng cho cơ sở hạ tầng của ngành (như ví và sàn giao dịch), thu hút nhân tài kỹ thuật và nhiều người dùng mới tham gia, nhưng cũng bộc lộ những vấn đề như gian lận ICO và thiếu giám sát, thúc đẩy ngành chuyển sang tuân thủ và đổi mới công nghệ (như DeFi và NFT) sau năm 2018.

5.2. DeFi mùa hè năm 2021

Thị trường tăng giá trong lĩnh vực blockchain năm 2021 là kết quả của sự cộng hưởng của nhiều yếu tố như hệ sinh thái ngành, kinh tế vĩ mô, đổi mới công nghệ và sự tham gia của tổ chức. Theo phân tích chuyên môn và tài liệu kinh điển trong ngành, lý do được tóm tắt như sau:

(1) Sự bùng nổ và trưởng thành của DeFi (tài chính phi tập trung)

Sự hoàn thiện của các hợp đồng thông minh Ethereum cùng việc thử nghiệm và ra mắt các giải pháp mở rộng Lớp 2 (như Optimism và Arbitrum) đã giúp giảm chi phí giao dịch và sự chậm trễ. Dẫn đến sự bùng nổ về ứng dụng: Tổng giá trị bị khóa (TVL) của các giao thức DeFi như Uniswap V3, Aave và Compound đã tăng từ 1,8 tỷ vào đầu năm lên 25 tỷ vào cuối năm, thu hút một lượng lớn tiền và nhà phát triển.

Nông nghiệp năng suất: Lợi nhuận hàng năm cao (APY) thu hút các quỹ đầu tư bán lẻ và tổ chức. Vào thời điểm đó, giá của YF (yield finance, được gọi trong ngành là Uncle) thậm chí còn cao hơn giá của BTC.

(2) NFT (token không thể thay thế) phá vỡ vòng tròn và trở thành xu hướng chính

Tác phẩm NFT Everydays: The First 5000 Days của Beeple đã được đấu giá tại Christies với giá 69 triệu đô la. Giá trị thị trường của các dự án NFT như CryptoPunks và Bored Ape Yacht Club (BAYC) đã vượt quá 10 tỷ đô la Mỹ. Các nền tảng giao dịch NFT như Opensea đang nổi lên.

(3) Sự gia nhập quy mô lớn của vốn tổ chức

Tesla tuyên bố đã mua 1,5 tỷ đô la Bitcoin và sẽ chấp nhận thanh toán bằng BTC.

MicroStrategy tiếp tục tăng lượng Bitcoin nắm giữ (nắm giữ 124.000 BTC tính đến cuối năm 2021).

Canada đã phê duyệt Bitcoin ETF đầu tiên (Purpose Bitcoin ETF, tháng 2 năm 2021).

Coinbase niêm yết trực tiếp trên Nasdaq (được định giá 86 tỷ đô la).

(4) Kinh tế vĩ mô toàn cầu và chính sách tiền tệ

Thanh khoản đang tràn ngập: Cục Dự trữ Liên bang duy trì lãi suất bằng 0 và các chính sách nới lỏng định lượng, và tiền đang đổ vào các tài sản có rủi ro cao.

Kỳ vọng lạm phát: Mức tăng CPI theo năm của Hoa Kỳ vượt quá 7% và Bitcoin được một số nhà đầu tư coi là vàng kỹ thuật số để phòng ngừa lạm phát.

(5) Tăng cường sự chấp nhận của xã hội chính thống

Mở rộng kịch bản thanh toán: PayPal hỗ trợ người dùng mua và bán tiền điện tử và Visa cho phép sử dụng USDC để thanh toán.

El Salvador chính thức công nhận Bitcoin là tiền tệ hợp pháp (tháng 9 năm 2021).

Hiệu ứng người nổi tiếng: Những người của công chúng như Musk và Snoop Dogg thường xuyên đề cập đến tiền điện tử và NFT.

(6) Cạnh tranh sinh thái đa chuỗi và đổi mới

Sự trỗi dậy của các chuỗi công khai mới: Các chuỗi hiệu suất cao như Solana, Avalanche và Polygon thu hút người dùng và nhà phát triển do mức phí thấp và TPS cao.

Đột phá công nghệ chuỗi chéo: Các giao thức chuỗi chéo của Cosmos và Polkadot thúc đẩy khả năng tương tác tài sản.

(7) Meme Coin và Văn hóa cộng đồng

Các dự án phi thường: Dogecoin (DOGE) và Shiba Inu Coin (SHIB) tăng vọt nhờ sự cường điệu trên mạng xã hội (mức tăng hàng năm của DOGE vượt quá 12.000%).

Cơn sốt bán lẻ: Diễn đàn Reddit WallStreetBets (WSB) và TikTok thu hút các nhà đầu tư bán lẻ vào thị trường.

Tác động đến các thị trường tiếp theo

Thị trường tăng giá năm 2021 thúc đẩy việc thể chế hóa, tuân thủ và đa dạng hóa công nghệ của tiền điện tử, nhưng cũng bộc lộ các vấn đề như các cuộc tấn công của tin tặc DeFi và bong bóng NFT. Kể từ đó, trọng tâm của ngành đã chuyển sang:

Tuân thủ quy định: SEC Hoa Kỳ đã tăng cường giám sát các loại tiền ổn định và mã thông báo chứng khoán.

Phát triển bền vững: Ethereum chuyển sang PoS (kế hoạch hợp nhất), khai thác Bitcoin khám phá năng lượng sạch.

Câu chuyện Web3: các khái niệm như siêu vũ trụ và DAO (tổ chức tự trị phi tập trung) đã trở thành trọng tâm mới.

5.3. Khi nào thì thị trường tăng giá tiếp theo sẽ diễn ra? 2025? Chủ đề sẽ là gì?

Sau đây là phân tích dự báo về các động lực tiềm năng thúc đẩy thị trường tiền điện tử tăng giá vào năm 2025. Kết hợp các xu hướng hiện tại của ngành, các đổi mới công nghệ và bối cảnh kinh tế vĩ mô, các lý do được tóm tắt sơ bộ dựa trên phân tích chuyên môn và tài liệu kinh điển trong ngành:

(1) Ứng dụng Web3 trên diện rộng và sự gia tăng quyền tự chủ của người dùng

Triển khai kịch bản: Mạng xã hội phi tập trung (như Nostr, Lens Protocol), trò chơi trên chuỗi (GameFi cấp AAA) và danh tính phi tập trung (DID) đã trở nên phổ biến, đồng thời quyền sở hữu dữ liệu người dùng và mô hình phân phối doanh thu đã làm thay đổi Internet truyền thống.

Sự kiện chính: Những gã khổng lồ như Meta và Google đã tích hợp công nghệ blockchain và mở ra khả năng di chuyển dữ liệu người dùng đa nền tảng.

Các công nghệ liên quan: Chứng minh không kiến thức (ZKP) và mã hóa đồng dạng hoàn toàn (FHE) đã hoàn thiện và đảm bảo quyền riêng tư cũng như tuân thủ.

(2) Tích hợp sâu AI và blockchain

Mạng AI phi tập trung: Thị trường năng lực tính toán dựa trên chuỗi khối (như Render Network) và xác nhận quyền dữ liệu đào tạo mô hình AI (như Ocean Protocol) giải quyết vấn đề độc quyền của AI tập trung.

Nền kinh tế đại lý tự chủ: DAO do AI điều khiển (như AutoGPT) tự động hóa các giao dịch và quản trị trên chuỗi, cải thiện hiệu quả và tạo ra các mô hình kinh tế mới.

(3) Khả năng tương tác giữa tiền kỹ thuật số của ngân hàng trung ương toàn cầu (CBDC) và tiền ổn định

Thúc đẩy chính sách: Các CBDC của các nền kinh tế lớn được ra mắt (như đồng euro kỹ thuật số và đồng đô la kỹ thuật số), hình thành nên mạng lưới thanh toán kết hợp với các loại tiền ổn định tuân thủ (như đồng USDC và đồng EURO).

Thanh toán chuỗi chéo: Ngân hàng Thanh toán Quốc tế (BIS) đi đầu trong việc thiết lập giao thức tương tác CBDC và tiền điện tử trở thành thành phần quan trọng của các kênh thanh toán xuyên biên giới.

(4) Sự hồi sinh của hệ sinh thái Bitcoin và đổi mới lớp 2

Bitcoin Layer 2 bùng nổ: Công suất của Lightning Network tiếp tục đạt mức cao mới và giao thức TaprootAssets được tạo ra. Giao thức RGB hỗ trợ phát hành tài sản trên chuỗi Bitcoin và hệ sinh thái Stacks giới thiệu các chức năng hợp đồng thông minh.

Nâng cấp quyền lưu ký của tổ chức: BlackRock và Fidelity đã ra mắt các tùy chọn ETF Bitcoin và dịch vụ cho vay thế chấp để phát hành các thuộc tính công cụ tài chính của Bitcoin.

(5) Làm rõ khuôn khổ pháp lý và sự tham gia đầy đủ của các thể chế

Tuân thủ toàn cầu: Hoa Kỳ và Châu Âu đã thông qua các quy định như Đạo luật thị trường tài sản tiền điện tử (MiCA) để làm rõ hệ thống phân loại mã thông báo và cấp phép trao đổi.

Hội nhập tài chính truyền thống: JPMorgan Chase và Goldman Sachs đã tung ra các sản phẩm phái sinh và sản phẩm có cấu trúc tiền điện tử, và các quỹ hưu trí đã phân bổ hơn 2% tài sản nắm giữ của họ vào tiền điện tử.

(6) Xung đột địa chính trị và câu chuyện phi đô la hóa

Nhu cầu trú ẩn an toàn: Khi các rủi ro địa chính trị như xung đột Nga-Ukraine và tình hình eo biển Đài Loan leo thang, tiền điện tử đã trở thành công cụ thanh toán trung lập.

Đa dạng hóa tài sản dự trữ: Các nước BRICS cùng nhau phát hành mã thông báo thanh toán thương mại dựa trên công nghệ blockchain và trái phiếu chính phủ của một số quốc gia được tính bằng Bitcoin.

(7) Văn hóa Meme 3.0 và Cộng đồng DAO

Tiền xu Meme thế hệ tiếp theo: Các dự án Meme kết hợp nội dung do AI tạo ra (AIGC) và NFT động (chẳng hạn như nhân vật chó bất tử do AI điều khiển), với cộng đồng quyết định hướng phát triển IP thông qua bỏ phiếu DAO.

Cải cách chuỗi kinh tế người hâm mộ: Các ngôi sao hàng đầu như Taylor Swift và BTS phát hành mã thông báo người hâm mộ để mở khóa nội dung độc quyền và tham gia chia sẻ doanh thu.

Lưu ý: Để không bỏ sót những khả năng có liên quan, chúng tôi sẽ giữ lại thêm nhiều dữ liệu phân tích ở trên.

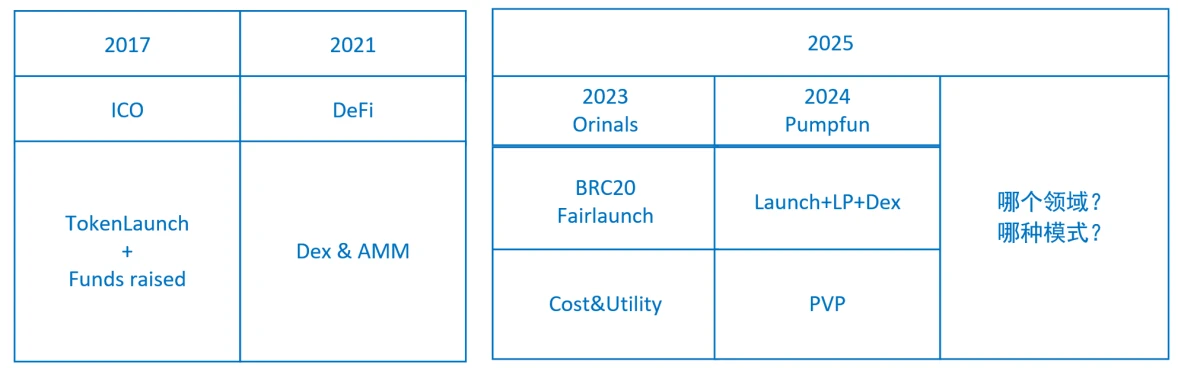

Bằng cách tóm tắt các thị trường tăng giá trong năm 2017 và 2021, và phân tích các khả năng cho năm 2025, chúng ta có thể đưa ra một số đánh giá sơ bộ bằng cách tham khảo hình dưới đây.

Đối với chế độ:

Những dòng chữ năm 2023 và hiện tượng pumpfun năm 2024 là một số thị trường tăng giá có thể bùng nổ. Nếu những vấn đề liên quan đến chữ khắc và máy bơm có thể được giải quyết và có thể tạo ra một mô hình hoàn thiện hơn thì có thể dẫn đến thị trường tăng giá ở một số khu vực. Nó có nhiều khả năng liên quan đến việc phát hành tài sản và giao dịch tài sản.

Đối với các trường:

Nó được tạo ra chủ yếu ở hai lĩnh vực: (1) lĩnh vực Web3 thuần túy; (2) sự kết hợp giữa AI và web3.

Phân tích cụ thể:

Về (1) ứng dụng quy mô lớn của Web3 và sự trỗi dậy của chủ quyền người dùng, cá nhân tôi cho rằng cơ sở hạ tầng vẫn chưa hoàn thiện và hiệu ứng của cải chưa mạnh đến vậy. Rất khó để nó trở thành yếu tố chính hoặc lĩnh vực chính của thị trường tăng giá một mình, hoặc nó sẽ không trở thành yếu tố chính của thị trường tăng giá này.

Về (2) sự tích hợp sâu sắc của AI và web3, hầu như mọi người đều đã trải nghiệm sức mạnh của AI. Liệu lĩnh vực này có tạo ra các yếu tố hỗ trợ cho thị trường tăng giá không? Thật sự rất khó để đánh giá... Cá nhân tôi cho rằng vẫn còn hơi sớm. Nhưng rất khó để nói trong lĩnh vực này. Các hiện tượng mới nổi nhanh chóng như DeepSeek và Manus không phải là mới trong lĩnh vực AI. Điều gì sẽ xảy ra với DeFi khi có sự hỗ trợ của AI?

Về (4) Sự hồi sinh của hệ sinh thái Bitcoin và đổi mới Lớp 2, Bitcoin đã có hiệu suất giá tốt trong các thị trường tăng giá năm 2017 và 2021. Giá trị thị trường hiện tại của Bitcoin chiếm 60% thị trường tiền điện tử và hiệu ứng tài sản đủ mạnh. Nếu có một mô hình tốt + triển khai công nghệ tốt trong lĩnh vực này, khả năng thị trường tăng giá sẽ rất cao.

Liên quan đến (7) Văn hóa Meme 3.0 và DAO cộng đồng, nếu văn hóa meme giải quyết được vấn đề PVP và có sự truyền giá trị bên ngoài liên tục, liệu nó có thể trở thành động lực thúc đẩy thị trường tăng giá không? Xét về hiệu ứng giàu có thì điều này khá khó khăn.

Các yếu tố khác (3), (5) và (6) sẽ đẩy nhanh những thay đổi và thêm lớp kem phủ lên chiếc bánh cho thị trường tăng giá. Tuy nhiên, các yếu tố trực tiếp có thể tạo ra thị trường tăng giá không đủ mạnh.

Nếu có một thị trường tăng giá vào năm 2025, kịch bản có khả năng xảy ra nhất là:

Hệ sinh thái Bitcoin và Đổi mới Lớp 2: Các mô hình mới dựa trên việc phát hành và giao dịch tài sản mới

Sự tích hợp của AI và Web3, các mô hình giao dịch hỗ trợ AI

Ngoài việc đánh giá các lĩnh vực và mô hình để xác định thời điểm thị trường tăng giá bùng nổ, chúng ta cũng cần xem xét các yếu tố môi trường vĩ mô bên ngoài.

Nhận định trên hoàn toàn là suy nghĩ cá nhân và không phải là lời khuyên đầu tư.