最近 API 3 は、多くの著名な VC の参加を得て、DWF Labs が主導する戦略的資金調達で 400 万米ドルを受け取りました。長い間、オラクルトラックはChainlinkに代表される3つの政党によって支配されてきました。フォーティーンさんもこのニュースを見て驚きました~なぜAPI 3は資金調達できたのでしょうか?彼は伝統的な神託を破壊する者となるだろうか?何が彼をユニークにしているのでしょうか? API 3 は、分散 API (dAPI) プロジェクトとして、「ファーストパーティ」オラクルとして定義されており、画期的かつ革新的な OEV ネットワーク (ZK-Rollup に基づく) を通じて、「サードパーティ」オラクル仲介者の問題を解決します。信頼性、データの透明性が低く、OEV (Oracle Extractable Value) が一般的な問題です。

1. 神託は本当に未来を予測できるのでしょうか?

「オラクル」という用語はどこか神話的であり、一般の人々を誤解しやすいものです。しかし実際には、彼はオンチェーンのスマートコントラクトのためにオフチェーンの実際のデータを提供するツールについて言及していますが、何が本当なのでしょうか?オラクル自体の整合性をどのようにして確保するのでしょうか?預言は悪をもたらすのでしょうか?複数のオラクルが共謀しているのか? OVM (Oracle Machine Extractable Value) を理解するにはどうすればよいですか?

最近のBTCの急騰を受けて、2024年の第1四半期には、DeFiプロジェクトのロックされたトークンの総額も新たな最高値を突破し、1,750億米ドルに達し、2023年第4四半期の1,030億米ドルと比較して70%近く増加しました。オラクルも行われており、それらはすべてDeFiのコアブラッドと呼ばれています。分散型取引所 (DEX)、融資プラットフォーム、デリバティブ取引プラットフォームなどの DeFi 分野では、すべて正確な価格データに依存して運営されています。 2023 年初頭、ポリゴン チェーン上の分散型融資プロトコルである BONQ によって使用される TellorFlex オラクル コントラクトが操作され、攻撃者はより低コストでオラクルの見積りを変更し、住宅ローンの融資を実行して巨額の利益を獲得しました。プロジェクト側は約 8,800 万米ドルの損失を発生しました。オラクルの引用の問題に起因する攻撃が一般的になっており、透明性と信頼性の高いオフチェーン データが dApp の運用をサポートする基本的な保証であることがわかります。

2. オラクルはオフチェーンとオンチェーンにどのように接続しますか?

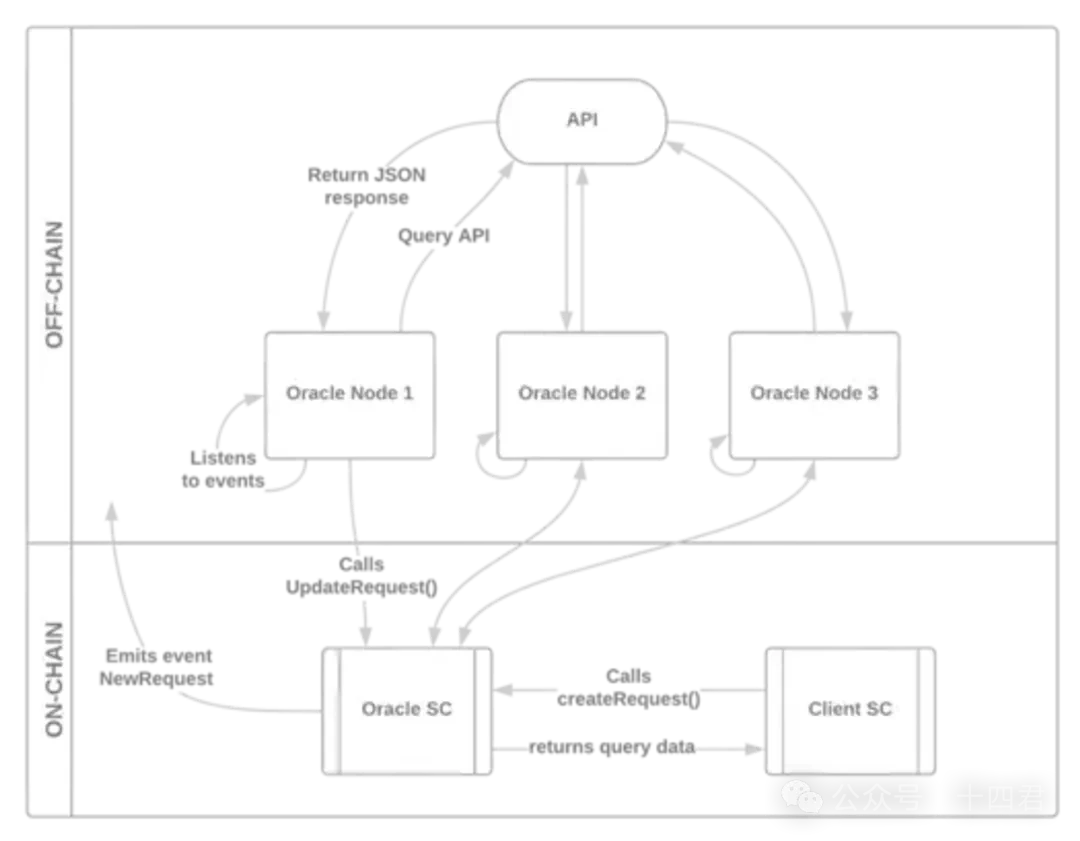

Oracle マシンの動作モードには通常、スケジュールされたアップロード、イベント駆動、および要求応答が含まれます。リクエストレスポンスの一般的なプロセスを例に挙げると、大きく以下の4つのステップに分かれます。

ステップ 1: チェーン上で、呼び出し元 dApp がリクエスト (本質的にはトランザクション) を開始し、Oracle サーバー コントラクトがチェーン上でイベントの発行をトリガーします。

ステップ 2: オフチェーンでは、Oracle ノードがイベントを監視して情報を取得し、それぞれのシステムを通じて正確なオフチェーン情報を取得します。

ステップ 3: オフチェーンおよびオンチェーンで、オラクル マシンはトランザクションの形式でデータをオラクル マシン サーバー コントラクトに提供します。

ステップ 4: チェーン上で、Oracle サーバー コントラクトは呼び出し元 (dApp) にデータを返します。アクティブ プッシュと Dapp セカンダリ クエリの 2 つのオプションがあります。

著者は、このプロセスをさらに拡張して解釈します。

まず第一に、イベントは EVM ベースのブロックチェーンの共通メカニズムであるため、チェーンの要件は公開されます。これは、ネットワーク全体が Dapp が現在 xx 情報を必要としていることを知ることができることを意味します。

第二に、オフチェーンのプッシュは非アトミックであり、オンチェーンのトランザクションはリアルタイムで完了するため、オフチェーンのデータには一定のラグが必要です。

最後に、チェーン上にカスタマイズされた需要がある場合、オラクルをサードパーティの公平な役割に変えて Dapp にプッシュすることができますが、BTC のリアルタイム価格などのほとんどの一般的な市場データが取得されます。 Dapp自体によって契約が取得されます。もちろん、Oracle マシン自体にもスケジュールされたレポート メカニズムがあり、上記のものは基本的に同じです。

3. ルナのデカップリング、激動のオラクルトラック

しかし、ブロックチェーンは Defi だけではありません。オラクルを通じて、dApp は安全かつ効率的にオフチェーン データを取得できるため、ビジネスの範囲とアプリケーション シナリオが大幅に拡大し、ビジネスの方向性が金融、保険、サプライ チェーン管理、インターネットおよび物理的な商品にまで広がります。他の分野。

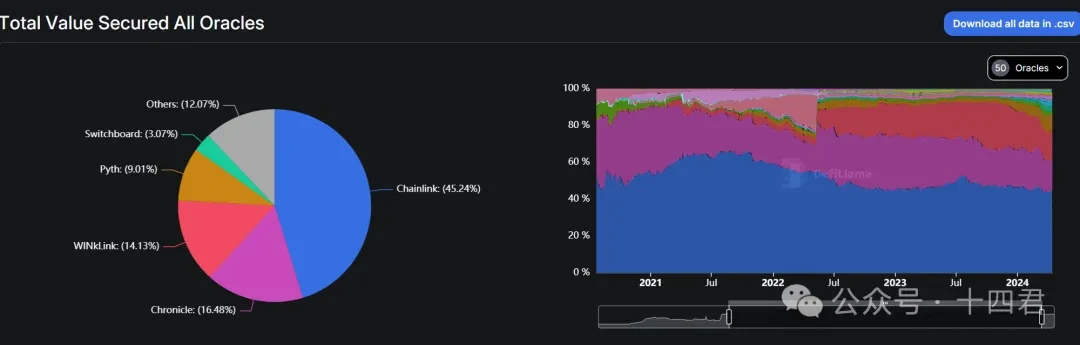

今日の市場では、プラットフォームのデフィラマデータを使用して、TVS(オラクルなどの主要なインフラストラクチャによって保証されている市場に預けられた米ドル建て資産の総額)が市場の45%に達しており、チェーンリンクが依然として主導的な地位にしっかりとあることを示すことができます。市場全体。

注意深い読者は、上の図の右側の曲線が 2022 年 5 月に激しく変動し、その引き金となったのが 2022 年の有名な LUNA 暴落イベントだったことがわかるでしょう。 2022 年 5 月 7 日から 2022 年 5 月 13 日まで、主要なアルゴリズム ステーブルコインである USTは2度のデカップリングを経験し、最終的には死のスパイラルに陥り、LUNAとUSTの両方が崩壊した。同時に、社内オラクルを使用する多くのプロジェクトでは、価格変動への対応が遅いために深刻な問題が発生しています。

下の図から明らかなように、社内オラクル (下の図のピンク色) の市場シェアは 2022 年 5 月に崖から落ちました。クロニクル オラクル (下の図の赤色) はこのトラフィックの波を非常にうまく捉えており、基本的には失われた社内オラクルの市場シェアを獲得しました。

4. サードパーティのオラクルのジレンマ

業界に衝撃を与えた出来事に加えて、Oracle の開発は行き詰まっているようです。実際、Oracle は業界の位置付けが非常に明確であり、データをチェーンの上下に接続するためのツールであり、比較的単一の製品となっているためです。関数。

最も批判されているのは、その収益モデルです。現在、その収益ポイントは、データ サブスクリプション料金と、プロジェクトによって発行されたトークンが高く評価されるという 2 つの方向に集中しています。明らかに、単一のデータ サブスクリプション収益モデルによって生み出される収益には限界があります。例として、Chainlink が提供する VRF (Verifiable Random Sequence) 課金機能を取り上げ、ブロックチェーン ブラウザー Etherscan の 2 つのバージョンのコントラクト ロックを数えました。 VRF V1 および V2。トークンの総数は約 370,000 (7+30) であり、現在の LINK 為替レート (16 ドル) で計算すると、総収益は約 600 万ドルになります。 VRF V2 バージョンは 2022 年 2 月末にリリースされて以来、総収益 480 万ドル、月平均約 170,000 ドル (1.1 W LINK) を生み出しました。 Chainlink の規模と比較すると、これらの利益は確かに微々たるものですが、トークンの価値が高まるとの期待に関しては、人それぞれ意見が異なります。

ただし、サードパーティの性質により、オラクル マシン自体は比較的中立的な立場にあり、アプリケーション層のセキュリティ インフラストラクチャにコストがかかり始めています。従来のミドルウェアの印象を打ち破り、差別化された体系的な機能拡張を実行することによってのみ、利益率を高めることができます。たとえば、典型的なクロスチェーンブリッジであるLayerZeroは、オラクルが運ぶ超軽量ノードのリクエストヘッドにそのセキュリティを置きます。機械。

要するに、市場レベルでのオラクルマシンのジレンマは、単一機能、わずかな利益、そしてまだ開発されていない拡張性を備えた動作モードによって引き起こされる当然の欠点によって制限されるということです。

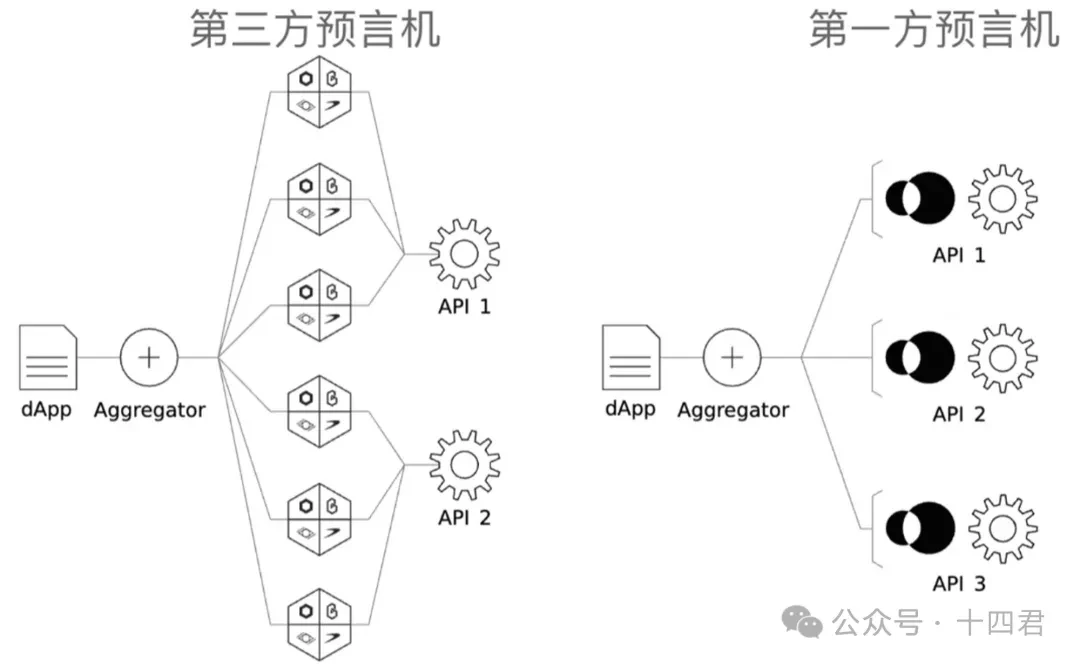

しかし、いわゆるサードパーティオラクルの実行モデルを拡張すると、その問題も「サードパーティ」要因に起因していることがわかります。新しいオラクルマシンとして、API 3 は「ファースト」として中核的な位置にあります。 -パーティー」の神託。

4.1 サードパーティのオラクルとファーストパーティのオラクルの比較

API 3 は、開始点として API サービス ノードの包括的な運用および保守サービス機能をアクティブ化し、より Web3 ネイティブ (軽量 + モジュラー) アプローチを使用して、オラクル マシンの需要側と供給側の間にブリッジを構築することを選択します。 API オペレーターは、API 3 が提供する Airnode ソリューションに基づいて独自の Oracle ノードを迅速に構築できます。

ファーストパーティのオラクルプロジェクトとして、従来のサードパーティのオラクルのAPIサプライヤー→オラクル→Dappのビジネスプロセスと比較して、API 3(APIサプライヤー+オラクル)→Dappの変革により、APIサプライヤーがマスターとなり、単なる役割を果たすだけではなくなりました。サードパーティのオラクルワーカーとして、より多くの発言権を持っています。

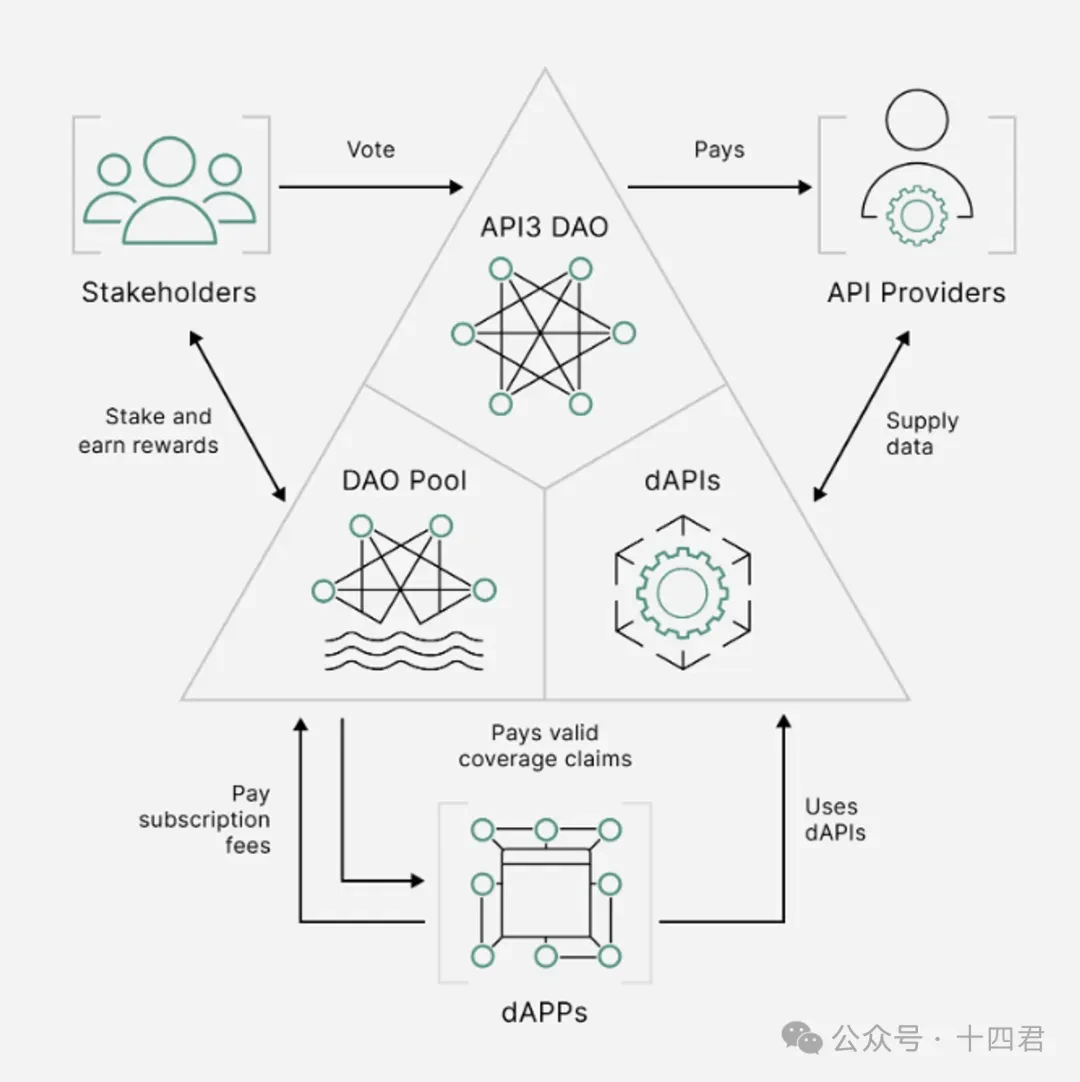

上図に示すように、第三者の介入なしにデータリンクが削減されます。 API プロバイダーとオラクルの役割が統合されると、 API プロバイダーの評判がデータとともにオンチェーンにもたらされるため、データがどこから来たのかという疑問はなくなります。

API プロバイダーの評判とデータ提供の強力な拘束戦略により、トレーサビリティは簡単で、技術的に悪事を行うことは (発見されずに) 許可されず、セーフティ ネットとしてのマージン メカニズムがあります。 API プロバイダーが私利私欲のために虚偽のデータを提供したとしても、被害を受けたユーザーは異議を申し立て、賠償を請求することができます。絡み合った事件(ユーザーが保険詐欺について悪意を持って苦情を訴えるなど)の場合は、仲裁のためにオンチェーンの裁判所システムに入ります。完全に分散化された API 3 DAO によって提供される保険メカニズムにより、API 3 は API プロバイダーを最大限に罰し、損害を受けたユーザーに補償を提供できます。

5. API3 DAOのトークンエコノミーモデルの深い理解

API3 DAO は、ステーキング メカニズムに基づいて、 API3のトークンエコノミー モデルが正および負のフィードバックを通じて安定して動作することを可能にします。

5.1 誓約のガバナンスメカニズム

誓約メカニズムは DAO ガバナンスの定期的な運用であり、利益を約束します。また、誓約ガバナンスは循環経済の出発点でもあります。 API 3 も最適化されています。

質権金を受け取った後に質権者が逃亡した場合はどうすればよいですか?ユーザーのステーキングによって生成された膨らんだ収入 (新しく鋳造されたトークン) は遅延され、デフォルトでステーキング プールに流れ込みます。

ステーキングプール内のトークンを使って他に何ができるでしょうか?ユーザーの損失を補償するために使用できます。

質権プールの通貨価格はどのように安定していますか? API 3 は、書き込みおよびトークン ロック メカニズムを通じてインフレを制御します。dAPI サービスを取得するための交換条件は、ユーザーが独自のトークンを書き込むか、独自のトークンをロックする必要があることです。

5.2 正および負のフィードバック ループ

このようにして、プレッジプール内のトークン数の傾向はどうなるでしょうか?賠償金の支払い不足で無秩序な拡大や崩壊が起きるのか?それを分析してみましょう:

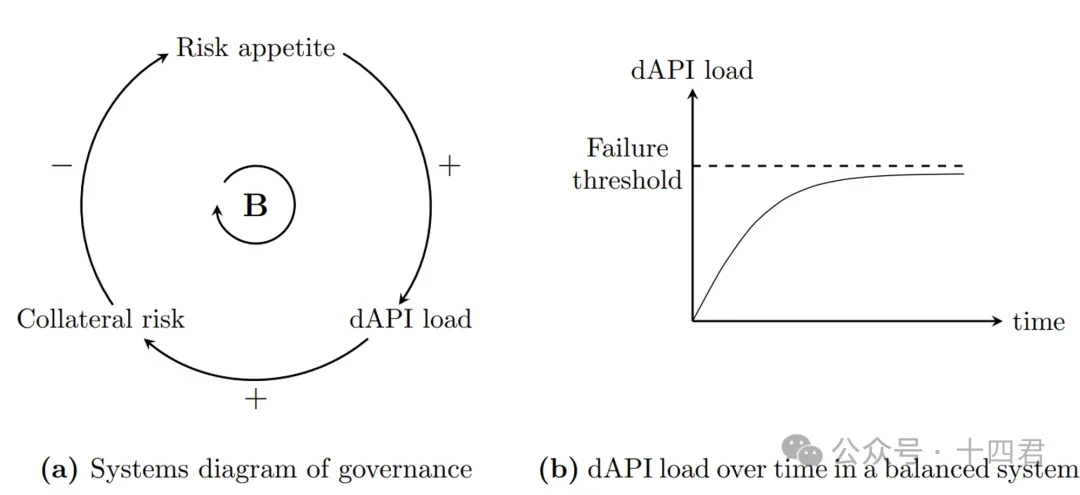

dAPIの利用者数が増加すると、システムリスクが増加し(利用者数の増加に伴うシステム運用コストの増加)、賠償が必要となるインシデントの件数も増加します。このとき、質権プール内のトークンは減額され(損害を受けたユーザーの補償に使用されます)、質権者(および管理者)は不適切な管理により自らの利益に損害を被ることになります。しかし同様に、ステーキングプール内のトークンの数が減少するということは、市場に流出するトークンの数が増加することも意味します。ユーザーが保有するトークンはインフレの影響を受けるため、ユーザー自身の利益のために、トークンの流れの大部分はプレッジプールに送られます。

dAPI ユーザー数が減少すると、システムリスクが減少し、プレッジプール内のトークンが徐々に増加し、市場に流れるトークンの数が不足します。ただし、これは、API 3 DAO がプレッジ収入 (および拡張率) を動的に制御することで、プレッジ プール内のトークンの数が常に増加することを意味するわけではありません。

上記 2 つの状況は、下図の左側 (a) に示す正負のサイクルを形成する可能性があります。何らかの状況がしきい値に達すると、システムは自己調整し、下図の左側 (b) に示すように dAPI ユーザーが安定し、最終的にシステムが正常な状態で実行されます。

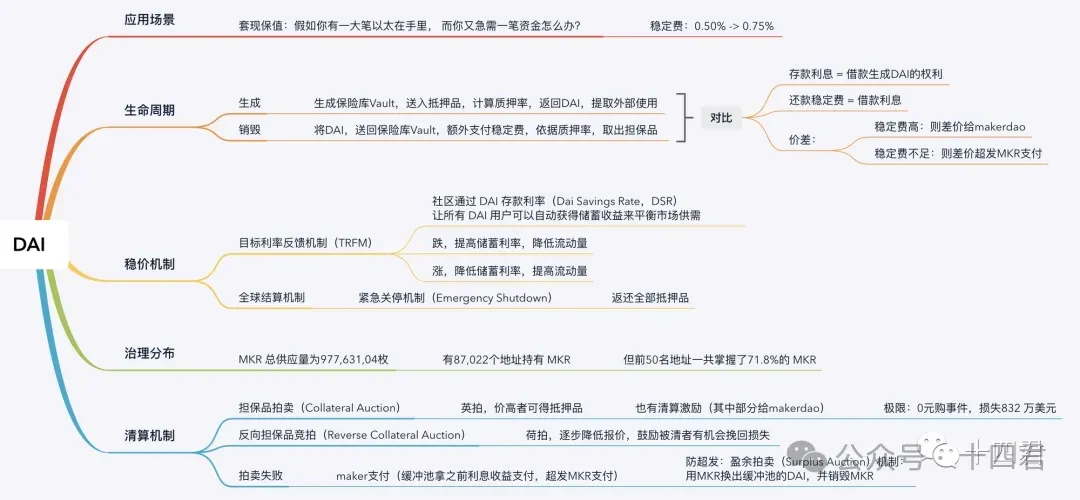

実際、このタイプの Dao スタイルのガバナンス トークンは、さまざまな DeFi ガバナンスで長い間人気がありました。たとえば、著者が以前に分析した分散型ステーブルコインの詳細な実装ベンチマークである MakerDao の DAI には、MKR が先駆者として含まれています。

特に美しいのは、彼の 4 ウェイ オークション メカニズムです。詳細な読み物:「 1 つの記事ですべてが説明されています - DeFI 王 AAVE の最新のステーブルコイン GHO 提案」

その中に「破産、4つのオークション」というコラムがある。

したがって、経済安定のためには DAO スタイルのガバナンスが主流の運用モードですが、API 3 の革新性もそれに劣りません。

6. 独自の利点 - 画期的な OEV ネットワーク (ZK-Rollup に基づく)

6.1 OEVの誕生

MEV (マイナー抽出可能値) と同様に、OEV (オラクル抽出可能値) は、オラクルがその位置を使用して、第三者に渡されるはずの価値を取得することを指します。 MEV はトランザクションの順序付けを通じて価値を取得し、OEV は主要な市場データや主要なオンチェーン イベント (清算など) を引き起こすシナリオなど、チェーン内外の価格差を利用して価値を抽出します。

OEV がどのように生成されるかを理解するには、まず Oracle マシンの現在の問題を知る必要があります。データのアップロードにコストがかかるため、現在の Oracle マシンは基本的にデータを定期的にアップロードするメカニズムを採用しており、時間間隔は比較的狭い範囲内に設定されています。 。同時に、短期的な大きな価格変動が市場に影響を与えるのを避けるために、オラクルマシンは通常、価格変動幅が短期間に閾値に達すると、積極的にトリガーします。アップデート。

この解決策は問題の一部を軽減できますが、データ アップロードの遅延の問題を根本的に解決するものではありません。 DeFi市場は通常、非常に不安定であり、資産価格は短期間に大きく変動する可能性があり、オラクルの価格供給機能によってDeFi市場にもたらされる不確実性を過小評価することはできません。

この場合、第三者の利益追求者は神の視点を持ち、データ更新の遅れを利用して莫大な利益を獲得することができ、OEVが誕生します。

オラクルに依存する dApp の場合、データ フィードの更新または欠如により、フロントランニング、裁定取引、清算などの OEV の機会が生じる可能性があります。実際には、データのアップロード自体がある程度の不安定性を持っているため、データのアップロードが遅れた場合に、オラクル マシンの問題を特定することはできません。部分的な遅延によって生成された悪用可能な値は、オラクルによって悪意を持って生成されたとは言えません。

6.2 O EV ネットワーク - マルチパーティ ゲームのオークション ステージ

OEV の存在により、ユーザーと dApps は相互にやり取りする 2 者として、第三者によって価値が抽出されることになります。これは明らかに双方にとって望ましくない状況です。 API 3 では、オラクルがそのようなすべてのリークの値を取得する優先拒否権 (オンチェーン データの価格設定権) を持っていることが判明したため、OEV NetWork が提案されました。

Polygon zk ロールアップに基づくネットワークとして、dAPI データの更新権をオークションにかける別の注文フロー (ブロックチェーンの状態を変更する参加者の意図が注文となる) オークション プラットフォームです。

API 3 は独自のオークション プラットフォームを開発し、外部サービスへの依存を排除し、オークション プラットフォームに利益を分配することなく OEV を利害関係者間で共有できるようにし、すべての統合データ フィードを使用して OEV をブロックチェーンに内部化しました。

オークションの勝者は、dAPI のデータ更新権を取得し、価格データを更新できます。オークションの収益のほとんどは dApp に還元され、ごく一部が API 3 の運営コストとして使用されます。明らかに、オークションは競売人(第三者)がオークションのコストが更新された価格によってもたらされる収益よりも低いと判断した場合にのみ行われるため、第三者も利益を得ることができます。 dApp プラットフォームのユーザーとしては、特典の配布に参加しても実際にはメリットがないように見えますが、実際には、dAPI によって dApp に提供される高品質のデータ ソースのおかげで、トランザクションとリスク管理をより適切に行うことができます。そして潜在的な利益を得るでしょう。

オークションのライフサイクルを次の図に示します。検索者が OEV を発見すると、オークション入札が開始されます。検索者は入札に勝った後、オラクルノードのdAPIデータを更新する権利を取得し、入札料金を支払った後、この権利を行使してオラクルノードのdAPIデータを更新することができます。支払われるオークション料金はキャプチャされた OEV であり、dApp に流れます。

オークションでは、利益を得るために第三者 (検索者) が入札価格をさらに引き上げるのが自然な傾向です。オークション価格が高くなるほど、実際の OEV と取得された OEV の差は小さくなります。

このケーキの大きさについては、しばらく様子を見て、テスト ネットワークが一定期間安定して動作した後に判断する方がよいでしょう。オークションの結果は、dApp、API 3 オラクル ノード、サード パーティ、および dAPP ユーザーの 4 つの役割にとって、ほぼ有利な状況になります。API 3 データ ソースにアクセスする dAPP は、サード パーティによって最小化されます。同時に、市場競争の最終形態は第三者間の競争でなければならず、利益率を追求するために第三者の利益は徐々に圧縮され、最終的な受益者は最終的な受益者でなければならないため、OEV 価値の大部分を獲得することができます。 dAppになります。 API 3 の場合、OEV 値のごく一部を OEV ビジネス パスの運用を維持するために使用できます。第三者にとっても、アクションの一部を取得することができます。 dApp ユーザーにとっては、高度に専門化されたサードパーティ アクターがオンチェーン データ ポイントをいつ更新するかを決定するためのより洞察に富んだ方法を提供するよう奨励することで、粒度の向上を実現でき、最終的には dApp ユーザーに利益をもたらします。

現時点では、API 3 に基づく OEV オークション スキームは、マルチパーティ ゲームにおける利益分配の問題を最大限に解決し、元のサードパーティの「不正な利益」が関係者にフィードバックされるようになりました。このソリューションは実にエレガントです。

詳しい内容: UniswapX のオークション メカニズムを理解するための「 UniswapX 調査レポート (パート 1): V1-3 開発リンクの概要、次世代 DEX の原理革新と課題の解釈」。

7.まとめ

API 3 は、独自のトークンエコノミクスに基づいて自動運転エコシステムを構築し、正および負のフィードバック調整を通じてシステムをより安定させます。

同時に、API 3 によって提案された OEV ネットワークは、dAPI 価格更新権のオークション メカニズムを導入することで OEV フローの問題を巧みに解決し、OEV に起因するオラクルと dApp 間の競合を第三者に巧みに移転します。

分散型アプリケーションの人気と発展に伴い、信頼性と安全性の高いオラクル サービスに対する需要は今後も増大し続けると思われ、次世代のオラクルのプロトタイプが出現したようです。

ただし、API 3 にはいくつかの課題もあります。

経済モデルを最初に定義して設計し、長期的に安定して実行することはできず、その後の継続的なプロセスは過剰なガバナンスまたは無視されたガバナンスに陥ることがよくあります。

さらに、API オークションの核心は評判と収入の測定にありますが、これは基本的に楽観的なモデルであり、オラクルもこの評判構造を採用しています (ZK)。 + クロスチェーンブリッジ双方向のハイリスク この組み合わせは市場で問題が発生したことはなく、その安全性は証明されていますが、依然としてリスクの可能性があります。評判に賭け続けるということは、参加者の市場収益が十分に高くなければならないことを意味し、これは API 3 の市場発展と密接に関係しています。

最後に、オラクル マシンの市場は競争が容易ではありません。その根本的な原因は、各 Dapp がデータを提供する能力だけではなく、オラクル マシン自体をサードパーティの Now API として位置付けることにあります。 3 はこの点を打ち破りましたが、Dapps 自体も同様です。オークションに参加できるということは、Dapps 自身の評判を危険にさらすことを意味しますが、ユーザーは必然的に自分自身が共謀するのではないかと心配することになります。さらに、既存のチェーンリンクや他の企業が追随して、より多くの OEV をリリースし、市場を支配し続けることも不可能ではありません。