ビットコインの伝統的な4年サイクルは終わりを迎えるのでしょうか?

原作者: Bitcoin Magazine Pro

オリジナル編集: Vernacular Blockchain

ビットコインの 4 年サイクルは、投資家や仮想通貨愛好家にとって長い間興味深いものであり、彼らは今後の市場の動きを予測するために、これらの繰り返される値動きパターンを注意深く追跡しています。しかし、ビットコイン市場と経済環境の変化する力学を考慮すると、従来の 4 年間の資本移動サイクルが終わりに近づいている可能性があることを認識しなければなりません。ここでは、ビットコインの 4 年サイクルの終わりが可能性として考慮されるべきかどうか、そしてこの理論が証拠によって十分に裏付けられているのか、それとも単なる憶測であるのかを検討します。

1. ビットコインの 4 年サイクルを解釈する

ビットコインの 4 年サイクルは主に、約 4 年ごとに発生するビットコインの半減期によって決まります。半減イベント中、ビットコイン取引のマイニング報酬は半分に減り、新しいビットコインの速度が低下します。過去には、これらの半減期イベントがビットコイン価格の強気/弱気サイクルを引き起こしました。

半減イベント: 新しいビットコインの供給が半分に減ります。

半減期後の強気相場: 通常、その後 12 ~ 18 か月の価格上昇が続きます。

弱気市場: 価格のピーク後の価格下落の期間。

移行期間: 次の半減期までゆっくりと回復します。

これらのサイクルは十分に文書化されており、ストックからフローへのモデルなどのいくつかのモデルがこれらのパターンを示しています。したがって、現在の価格傾向は、4 年サイクルがまだ続いていることを示唆しています。しかし、歴史的に見て、価格上昇は以前のサイクルよりも顕著ではなくなり、ピークもそれほど顕著ではなくなりました。

2. 安定したMVRV Zスコア

MVRV Z スコアは、ビットコインの時価総額と実現時価総額を比較し、市場評価に関する洞察を提供します。 Z スコアのピークの下降傾向は、市場の反応のボラティリティが時間の経過とともに減少していることを示唆しています。これは、ビットコインが依然として循環パターンに従っている一方で、市場が成熟し時価総額が増加するにつれて、これらの循環の規模が減少する可能性があることを示唆しています。以下のチャートは、MVRV Z スコア (オレンジ色の線) と最初の 2 サイクルにわたるそのピーク低下 (赤色の線) を示しています。

3. 在庫からフローへのモデルに焦点を当てる

希少性に基づいてビットコイン価格を予測するための一般的なフレームワークであるストック・トゥ・フローモデルは、こうした漸減するインフレを考慮に入れています。このモデルは、ビットコインの既存の在庫 (既存の供給) とフロー (新しく鋳造されたビットコイン) を比較します。半減期イベントと一定のブロック追加により、ビットコインのフローは減少し、ストック対フローの比率が増加します。これは、希少性の増加と理論的により高い価値を示しています。

2024 年の半減期後のビットコインの価格傾向が以前のサイクルと同様になることは明らかです。以下のチャートに示されているモデルは、供給の減少により、半減後 1 年以内に価格が約 440,000 ドルに押し上げられる可能性があることを示唆しています (赤線)。このような急上昇は、S 2 F の「公正な評価」からの乖離の継続的な低下と、下のオシレーターで見られるピークボラティリティの低下という、以下のチャートの傾向を壊すことになります。

このモデルが機能しなくなったという決定的な証拠が見つかるまでは、まだ可能性として扱う必要があります。このモデルが無期限に継続すると、最終的にはビットコインの価値が世界通貨の総額を超えると予測されることを念頭に置いてください。これは技術的に不可能ではありませんが、ハイパービットコイン化は避けられないのでしょうか。

4. インフレ低下の影響

半減期イベントはマイナーのBTC収益を大幅に減少させ、歴史的に価格上昇を引き起こしてきました。ただし、ブロック報酬が時間の経過とともに減少するため、ビットコイン価格に対する半減期の影響は減少する可能性があります。たとえば、ブロックあたり 6.25 BTC から 3.125 BTC への変更は非常に重要でしたが、将来の半減期では削減幅が小さくなり、市場への影響が弱まる可能性があります。

前回のビットコイン半減期が2020年5月に起こったとき、流通供給量は約1,837万BTCでした。当時のブロック報酬は6.25BTC、年間インフレ率は約1.82%でした。その後 4 年間、供給が増加するにつれて、この比率は徐々に低下しました。直近の2024年の半減期には、インフレ率は約6%低下し約1.71%となっていた。 2024 年の半減後、ブロック報酬は 3.125 BTC に半減します。総供給量が増加し続けるにつれて、年間インフレ率は 1% 未満に低下しました (現在約 0.85%)。この継続的な下落は、ビットコインの設計に込められた先見の明を強調していますが、その影響は徐々に重要ではなくなりつつあります。

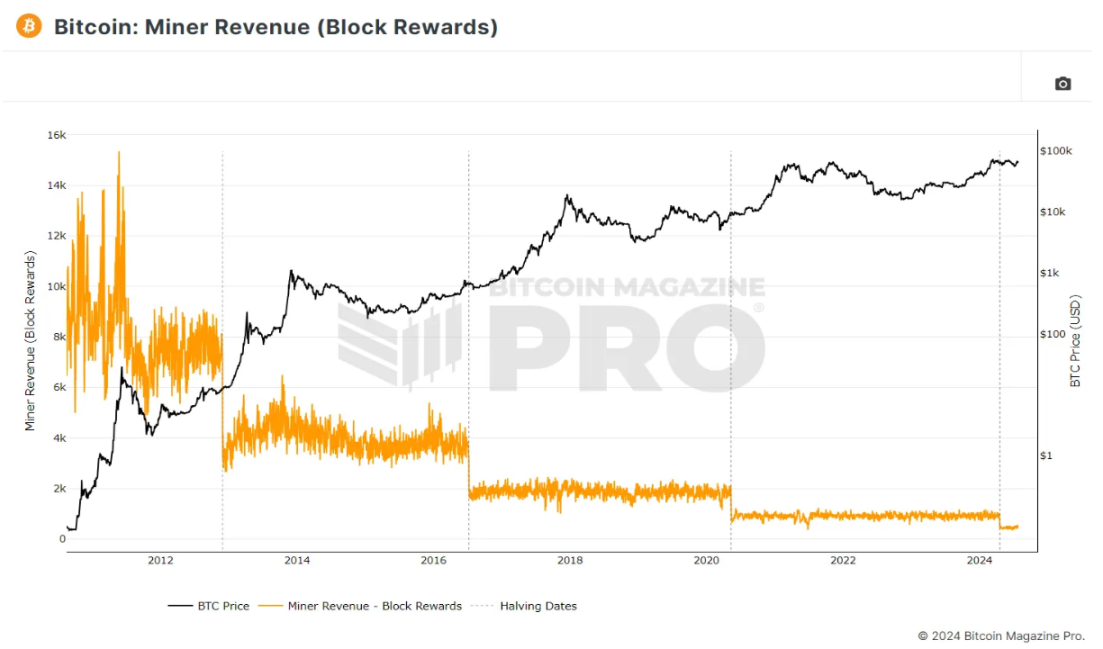

現在、約 1,970 万ビットコインが流通しており、10 分ごとに 3.125 BTC のブロック報酬が生成されます。これは、総供給量の 94% が採掘され、残りの 130 万 BTC が今後 120 年間にわたって採掘されることを意味します。以下のグラフは、マイナーがブロック報酬のみから受け取る毎日の BTC 収益 (オレンジ色の線) と、0 に向かう傾向を示しています。

5. マイナーの収入と手数料ベースのインセンティブメカニズムの変化

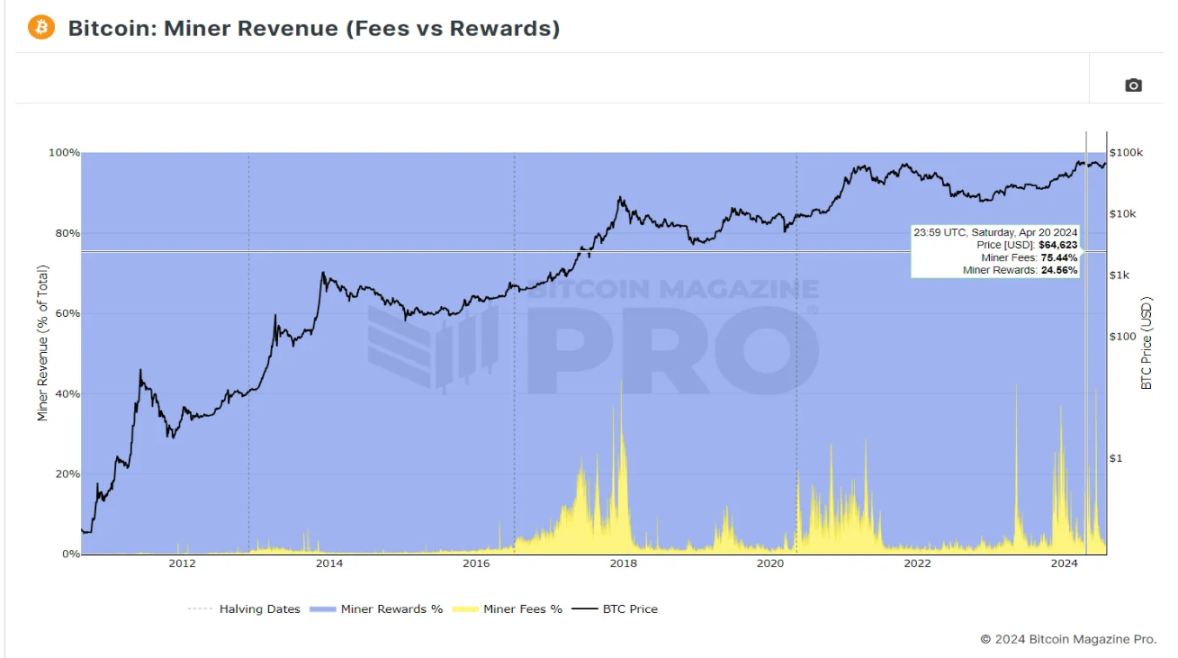

ブロック報酬が減少すると、マイナーの収入不足は取引手数料で補われます。 2024年4月20日の半減期当日、総取引手数料は1257.72BTCに達し、当日のブロック報酬(409.38BTC)の3.07倍以上に達しました。マイナーがブロック報酬よりも手数料から多くの利益を得たのはこれが初めてであり、手数料ベースのマイニングモデルへの移行を示しています。

マイナーが取引手数料から受け取る収益が増加するにつれて、マイナーのインセンティブを形成する際の半減イベントの重要性が低下する可能性があります。取引手数料がマイナー収益の増加部分を表す場合 (以下の黄色の網掛け部分に表示)、マイナーはブロック報酬の 50% 削減の影響をそれほど心配しない可能性があります (ブロック報酬収益は、以下のグラフで青色の網掛けで表示されます)。網掛け部分は示します)。この変化は、半減期イベントがマイナーの行動に大きな影響を及ぼし、したがってビットコインの価格が時間の経過とともに低下する可能性があることを示唆しています。

6. ホールドリングの影響

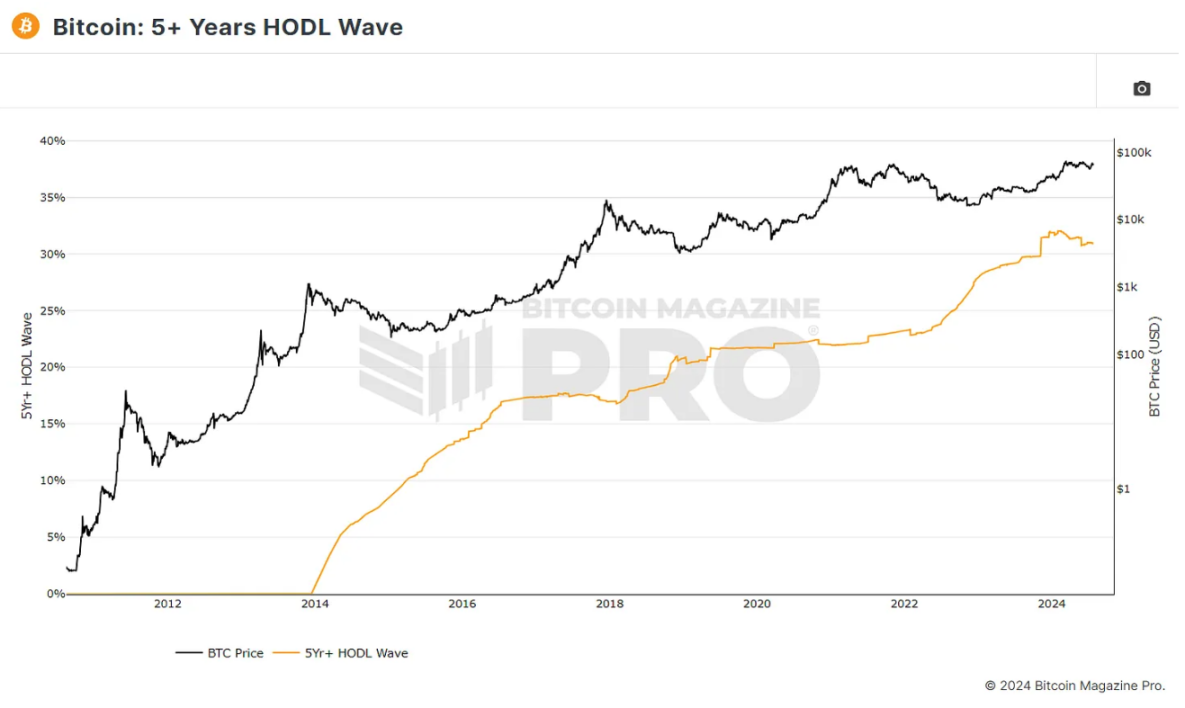

ビットコインを長期保有する傾向が高まっていることも、周期的な価格変動を弱める可能性があるもう1つの要因です。データによると、供給量の 30% 以上が過去 5 年間に移動していないことが示されており、下のグラフに示されているように、この割合はマクロレベルで急速に増加し続ける可能性があります。少なくとも半世紀以上は動いていない。これらのビットコインが失われるか、長期投資家が保有するかにかかわらず、この措置により流通供給量が減少し、半減期イベントによってもたらされる新規供給量の減少の影響を上回ることになります。

5年以上保有している投資家のうち10%(流通BTC供給量の約3.2%)が今サイクルで利益確定を決めた場合、63万400BTCが公開市場に流入することになる。 4 年間の半減期サイクル全体で、新たに鋳造されたビットコインはわずか 656,250 枚であり、その小さな違いが新しい市場の動向をはっきりと物語っています。

7. 市場サイクル拡大の見通し

このインフレ率の低下は、より多くの機関投資家、さらには政府投資を引き寄せる可能性があります。ブラックロックのような機関やエルサルバドルのような国は、ビットコインの希少性の高まりと価格上昇の可能性を認識しています。より多くの投資家がビットコインの独特な金銭的性質を認識するにつれて、需要が急増すると予想されます。ただし、この需要は、これまでのサイクルのように小売投機によって引き起こされるものではなく、従来の流動性サイクルやマクロ経済主導のリスク選好とより同期する可能性が高くなります。

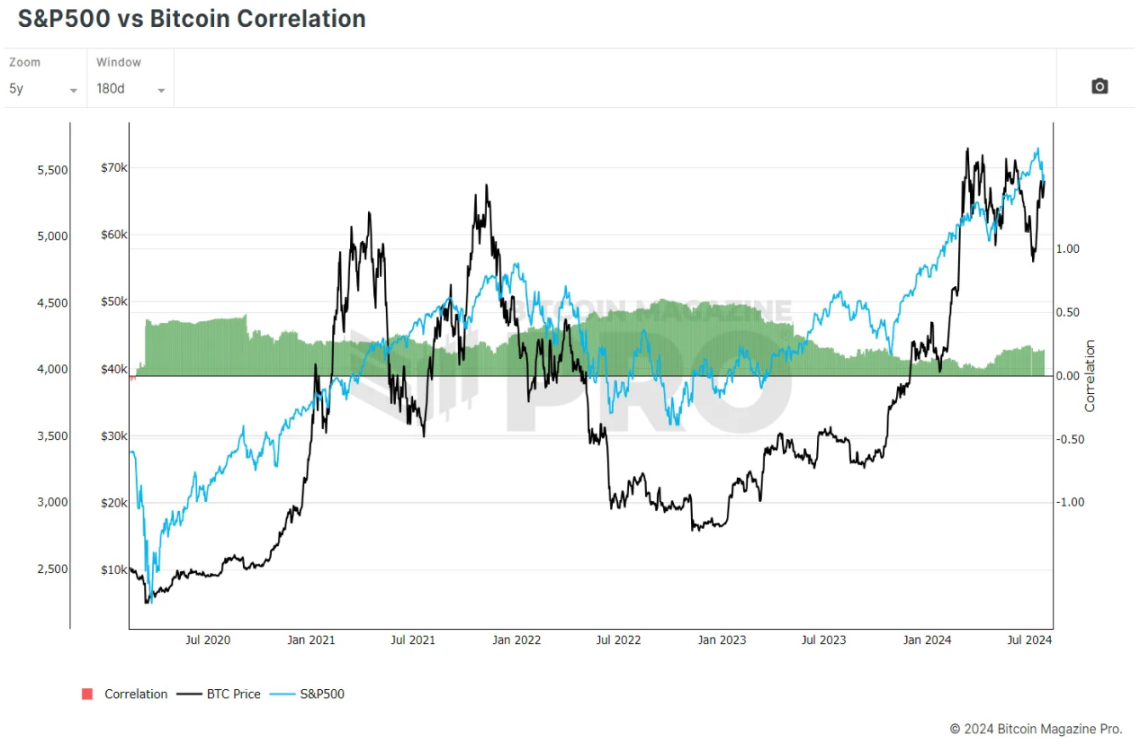

ビットコイン自身のファンダメンタルズの影響力が減少する可能性が高く、新たな市場参加者の影響力が増大していること、そしてビットコインとS&P 500などの伝統的な資産や指数との歴史的に強い正の相関関係を考慮すると、ビットコインは、次のようなより伝統的な市場サイクルの先導をたどり始める可能性があります。通常8〜10年持続します。以下のチャートでは、ビットコインの値動き(黒線)とS&P 500の値動き(青線)を確認できます。

これらの平行移動は、-1 (逆相関) から 1 (正の相関) までのスケールで測定できます。過去 5 年間、これらの資産の 6 か月相関は 0.6 を超えることが多く、両者の間に強い相関があることが示されています。一方が動くと、通常、もう一方も追随します。

8. 進化するビットコイン市場

半減期後にビットコインが最高値を更新できなかったなど、過去のパターンからの大きな逸脱が観察されるまでは、4 年サイクルはビットコイン市場の動向を理解するための貴重な枠組みであり続けます。半減期イベントの影響が減少しても、それが弱気になるという意味ではありません。むしろ、その影響は減少する可能性があります。

最近のビットコイン半減期イベントは引き続き強気であり、2024年以降もビットコイン価格にプラスの影響を与え続ける可能性があるが、リターンは小さくなり、価格のボラティリティは低下する可能性がある。半減期イベントの影響が終わったという決定的な証拠は現時点ではありませんが、将来の半減期イベントによる全体的な影響は弱まり、予測可能な 4 年サイクルに影響を与えると予想されます。