原作者:Loki、BeWater Venture Studio

TL;DR

「VCコイン崩壊」の本質は、このサイクルにおける発行市場での過剰投資と不合理な評価により、排除されるべきVCやプロジェクトが生き残り、資金を調達し、不当な評価で流通市場に登場することを可能にしたことである。

外部からの資金流入がなくなると、仮想通貨市場への関与の度合いが極度に高まり、各レベルの利益はその下のレベルの搾取から得られ、市場から流動性が流出します。このプロセスは次のレベルでの不信感の激化につながり、VCに加えてピラミッド内に多数のより高いレベルの人々も関与し、ますます深刻になります。

大変革の時代には、プロジェクトやトークンの死亡率が大幅に上昇し、トップダウンの「技術理論」「背景決定論」「物語主義」が十分条件から必要条件へと大きく変化することになる。市場が信じているのは、実際の成長、実際のユーザーの増加、実際の収益の増加、そして実際の普及率の増加だけです。

1. 危機に瀕しているのはVCコインだけではなく、仮想通貨市場全体です。

VCと「VCコイン」は大革新の時代のスケープゴートとなった。 VCコインが今回の「非資本強気相場」の元凶になっているという意見は多いが、実際に比較してみると、VCコインがBTCを大幅に下回っており、パフォーマンスが優れていることがすぐにわかる。これはVCコイン、完全に流通しているアルトコイン、ミームコイン、さらにはETHにも当てはまります。 DeFiサマー時代のほとんどのトークンの初期流通率は5%を超えていませんでした。純粋なトークンの流通だけではAltsの継続的な崩壊を説明できないことがわかります。

マクロ的に見ると、「4年に1度の決定的な強気相場」の時代はもう長くは続きません。 2024 年第 2 四半期以来、市場は異常に流動性が低い状態に陥っています。一方で、BTCシェアの最高値はBTC価格の最高値よりも遅れています。過去数サイクルでは、通常、BTCシェアの最高値は市場サイクルの底値に対応していましたが、この強気市場におけるBTCの新高値突破は、ETHを含むアルトコイン全体の上昇を引き起こしませんでした。これは、危機に瀕しているのはVCコインだけではなく、すべてのトークンまたは暗号市場全体であることも証明しています。

出典: Tradingview

これを理解するのは難しくありません。一方で、BTC の半減期は供給の減少につながり、新たなバランスに達するまで需要と供給の曲線がオンラインになります。しかし、複数回の半減期の後、BTC インフレ率の限界効果は弱まり続け、さらに大きくなります。また、ベースは複数のスペースを制限します。BTC ETF は価格上昇と半減期の時間の重なりによって強気市場のような錯覚を与えますが、この強気市場は最初から存在しなかった可能性が非常に高いです。一方で、BTCの誕生以来、世界の経済サイクルは概して上昇または安定のサイクルにあり、いわゆる「サイクル」はトレンドライン内の小さなサイクルに近いものでしたが、この傾向も変わりつつあります。

2. 「VCコイン効果」は大革新時代への序曲に過ぎない

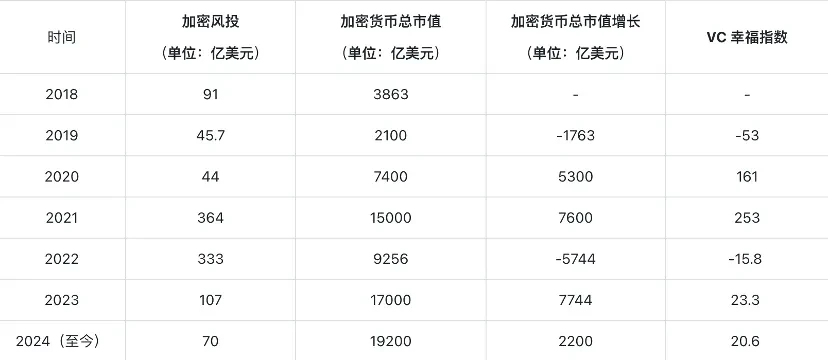

業界の観点から見ると、過剰投資と誤った価格設定の影響が現れています。私たちは2021年に「VCハピネス指数」指標を提案しました。計算方法は、現在のサイクルの仮想通貨市場価値の伸びを前サイクルのブロックチェーン業界の資金調達総額で割ったものです。この指標のロジックも非常にシンプルです。VC の投資の目的は利益を生み出すことであり、その投資は次のサイクルで市場価値の成長を通じて実現される必要があります。この指標が高いほど、VC が高い利益を得る可能性が高くなります。

実はここでメリルリンチの時計と同様のサイクル理論が形成されることになる。仮想通貨の投機的な時価総額は主に外生的要因によって左右されます。一定期間投資が少ないと、次のサイクルで資産効果が生まれやすく強気相場が生まれ、FOMO感情や資金調達の利便性をもたらし、過剰投資につながります。次のサイクルで現金を獲得することは不可能であり、弱気市場が形成され、弱気市場は投資不足をもたらし、強気と弱気のサイクルが繰り返されます。

出典: CBinsights、公開データ

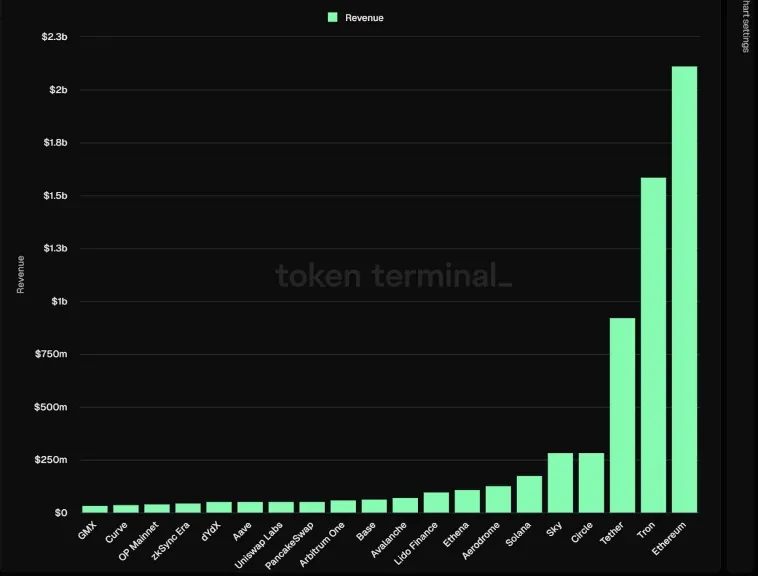

2020年から2021年はICO後のVCにとって最も幸せな時期である 通常のリズムを持つVCは2021年から2022年に収益をあげ、資金調達規模を数倍に拡大したため、2021年から2022年に資金調達が行われることが予想されます。総額300億ドルを超え、評価額が数億ドル、数十億ドルのプロジェクトが次々と誕生しているが、年間プロトコル収入が3000万ドルを超える仮想通貨プロジェクトは現在までに30件しかない。

出典: トークンターミナル

2020年から2021年の繁栄により、崩壊するはずだった、または将来崩壊するはずだった資金の一部が生き残ることができ、また、調達されるべきではなかった資金も受け取ったため、存在すべきではなかったいくつかのプロジェクトが存続することができました。 2021年から2022年、さらには不当な評価額で不当な金額が調達され、最終的にこれらのプロジェクトは2023年から2024年に不当な評価額で流通市場に登場することになりました。

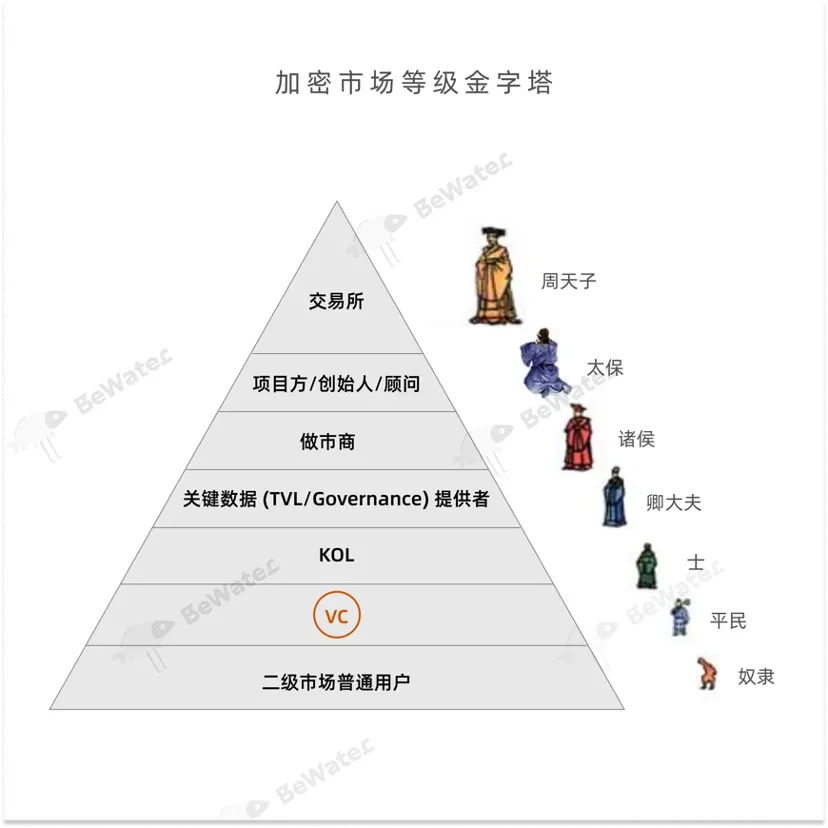

これまでのところ、VC が市場低迷の原因であるように見えますが、この大規模な (-3、-3) はブラックホールのようなものであり、ますます多くの参加者を引きずり込んでいます。契約と権利確定の制限により、VC はこのバトル ロワイヤル ゲームでは弱い当事者となります。 「低コストで入手しやすく、流通率が高い」という順番では、VCは6番目のレベルまでしかランク付けできません。

外部キャッシュフロー(市場全体からの契約収益または新たな資金の参入)が存在しない場合、各レベルの利益はその下のレベルの搾取から得られ、このプロセスにより市場から流動性が流出します。次のレベルの不信感が強まり、巻き込みはますます深刻になります。

3. 成長、成長、成長!

大変革の時代には、プロジェクトやトークンの死亡率が大幅に上昇し、トップダウンの「技術理論」「背景決定論」「物語主義」が十分条件から必要条件へと大きく変化することになる。中核的な推進要因は、「実質的な成長」、つまり実質的なユーザーの増加、実質的な収益の増加、および実質的な普及率の増加に切り替わります。

(1) 本質的な成長: 資格のある CMO の給与は CTO の給与を下回ってはなりません

現在の市場には 2 つのよくある誤解があります。

市場よりも技術や製品の方が重要です。すべての契約やプロジェクトの本質はビジネスであり、ビジネスの本質は利益です。すると、すべては次の 2 つのステップに単純化できます。(1) 製品を作成する。(2) 製品を販売する。ほとんどの暗号プロジェクトでは、(1) はテクノロジーと製品に対応し、(2) は市場に対応します。十分な流動性とは、供給が需要を上回っていることを意味し、どんな製品でも適切な買い手が見つかる可能性があります。しかし、大変革の時代には流動性が著しく不足しており、プロジェクトは成長するか消滅するかしかありません。

データの増加は成長です。タスク プラットフォーム/コミュニティ ツール/運用活動の役割が増大していることは否定できませんが、マーケティング チームもマーケティング代理店も、これらに依存しすぎてツール ポーターになるべきではありません。

タスクプラットフォームを通じてソーシャルメディアの成長を実現し、繰り返される情報を転送するためのパッケージ化およびホールセールKOL、Discordは1つの声で1000以上のGM/GNを蓄積、Airdrop Hunterはインセンティブの下でさらに1000の口座を開設、8%の債券が大口投資家を魅了、そしてついに50Wのコミュニティサイズ、1日の平均エクスポージャー100W、有効口座数20W、10億米ドルのTVLおよびその他の冷たいデータが資金調達デッキと為替通貨リストの意思決定会議に現れました...これは明らかに「本物」です「成長」と「本当の成長」は、製品戦略と高度に統合され、運用ルートと一致し、非持続的な要素(宝くじ、短期インセンティブ、ポイントなど)を除外した後でも高い維持率を維持する必要があります。

本当に優秀な CMO は、戦略的な観察と思考に 70% の時間を費やし、20% の時間を計画の作成に費やし、10% の時間を実行して 100% 以上の結果を達成することに費やす必要があります。

(2) KOL連携の第一歩はCEOとの1対1のコミュニケーション

KOL の役割は過小評価されており、不一致です。その根本的な理由は間違った方向にあります。一方で、KOL または KOL ホイールは、最近ではほとんど軽蔑的な用語になっています。一部の KOL またはマトリックス アカウントは無差別で、流れ作業での昇進に利益をもたないため、「KOL について話すのは汚い言葉」になっています。 。しかし、市場には依然として質の高い KOL が数多く存在しており、市場の成長には 80% の影響力が 20% の人によって与えられるという 80/20 の法則も存在します。そして、これらの KOL は多くの場合、製品や戦略的な提案、リソース ネットワークなど、市場やブランドのレベルをはるかに超えて提供できるものを備えており、一部の KOL は少なくとも中小規模の VC と同等の投資を行うことができます。これらの KOL は自分たちの価値に貢献している一方で、「ネギを切る」という負担も負っており、レベル 1 からレベル 1.5、そして KOL ラウンド、そして最終的に流通市場に至るまでにさらに多くのお金を失うことさえあります。

これは典型的な「逆選択」です。 KOLの品質が低いほど、プロモーションやKOLラウンドへの参加意欲が高まり、プロジェクトの品質が低いほど条件が有利になり、パッケージ化して販売することも可能です。創業者にとって、どんなプロモーション業務も喜んで引き受けてくれる KOL がプロジェクトに成長をもたらしてくれると本当に信じたいですか?

ある意味、KOL も一種の顧客です。一方で、10 ~ 20 の KOL さえもあなたの計画を信じられない場合、市場はどうやってそれを信じるのでしょうか。一方、創設者が主要な KOL にさえ精通していない場合、どうやってトラック全体に精通できるでしょうか?したがって、解決策は非常に簡単です。KOL リスト、代理店、仲介者はサポート的な役割しか果たせません。創設者またはチームメンバーは、重要な各 KOL と少なくとも 1 対 1 のコミュニケーションを行う必要があります。

(3) 契約収益を最優先の成長指標に掲げる

暗号通貨市場が人々にもたらした大きな幻想の 1 つは、コインの発行が簡単で、資本化が簡単で、エグジットが簡単であるという事実です。このため、人々はその事実を無視しています。資産刺激 (トークン/NFT/ポイント発行、タスク プラットフォームを含む) 、インセンティブ付きのテストネットなど)の成長は常に 1 回限りであり、本当の持続可能な成長は持続可能なビジネス モデルによってもたらされる持続可能な収入によってもたらされます。

持続可能性への最初のステップは、信頼できる収入源を持つことです。客観的に言えば、暗号通貨は大量採用を達成できていないため、プロトコル収益が限られているということも意味します。一般的に、プロトコルの収入源は 2 つあります。1 つ目は外部収入源です。たとえば、Tether は RWA と Stablecoin の間の金利差を得ることで収入を得ることができます。 2 番目のカテゴリは内部ソースです。たとえば、パブリック チェーンはガス手数料を獲得でき、取引所は取引手数料を獲得でき、オンチェーン トランザクションと流通市場トランザクションは客観的なトランザクションです。協定が持続可能である場合、第 2 のステップは、協定が黒字を達成する可能性があることを確認することです。契約収入は企業の本業収入に似ていますが、本業収入は利益を意味するものではありません。議定書を維持するために通貨発行に依存している場合、その通貨発行は無意味である、という格言があります。ここでの論理は、コインの発行は「体外輸血」の行為であるということです。輸血は一度だけ、または一定期間だけ依存することはできますが、それを永続的に行うことはできません。長年の開発を経て、多くのプロトコルがこれを達成していることがわかります。たとえば、一部の取引所プラットフォームコインはネットデフレを維持しており、一部の優良パブリックチェーン/DeFiのプロトコル収入はトークンインフレを上回っています。

持続可能性への 3 番目のステップは、効果的なガバナンス メカニズムと経済モデルの設計を構築することです。たとえ最初の 2 つのステップが達成されたとしても、一部のプロトコルでは毎年数千万ドルの運営費が費やされたり、一部のプロトコルでは、すべてのトークンが終了した後もチームが構築に投資を続けるための長期的なインセンティブが欠如しているなど、いくつかの問題が依然として発生する可能性があります。コインのリリース、不当な表現など。これらの問題を解決するには、コアチーム、投資家、コミュニティ、その他の関係者の共同の努力が必要です。

(4) プロジェクトの90%は現実の経済モデルを確立していない

ほとんどの「VC」コインが直面している問題は、トークン流通の成長とビジネスの間の不一致です。たとえば、ローンチ後 6 か月から 2 年のサイクルで、チーム/財団/投資家/開発者に勧められたユーザー/ポジションを保持し始めたユーザーがロックを解除し始めます。最も注目すべきものは OP と ARB であり、この 2 つの流通率ははまだ 30% 程度であり、生態学的発展のピーク期はトークンサイクルよりも先にあります。一部の新規競合企業にとっての問題はさらに深刻であり、多くの ToC/ToB インセンティブが最終的には定着しませんでした。現実の経済モデルは次の条件を満たす必要があります。

持続可能性契約による収入は今後得られる可能性がある、または将来得られる予定です。例えば、多くのプロトコルは、以下のような持続可能性を達成している、または本当に達成する可能性があります。 (1) カーブプロトコルの分配可能な収入は、インフレ生産を上回っています。 (2) MakerDAO の年間プロトコル純収益は 5,000 万米ドルを超え、Endgame の正式実装も今四半期に開始されました。 (3) Uniswap はフロントエンド手数料を導入しましたが、当初は疑問がありましたが、Uniswap は現在、この仕組みを通じて数千万ドルの収益を上げています。

トークンのサイクルはプロジェクトの成長サイクルと一致します。トークンの初期流通率を高め、長期的なインフレ率を低下させ、「仮想流通率」によって引き起こされる市場価値の誤った評価を減らし、トークンのロック解除サイクルを延長/遅延させ、透明かつ決定的な利益の分配/買い戻しメカニズムを確立します。これらは浅いですが効果的な解決策です。

インセンティブは消費ではなく投資であると考えてください。過去に多くのプロジェクト (特にパブリック チェーン Big Infra) が大規模な ToC インセンティブを立ち上げ、エアドロップ業界も生み出しましたが、このインセンティブは本質的にはユーザーが Tx を提供し、パブリック チェーンが支払いを行う消費行動です。問題は、これが 1 回限りの動作であり、ほとんどのユーザーがそれを維持しないことです。逆に、開発者の動機付けは投資行動であり、エコロジー プロジェクトでは、ユーザーのトランザクション ニーズが満たされ、Tx が生成され、プロジェクトがサポートされた後、この種の投資行動は持続可能です。 。

交渉材料構造における階級固定化の問題を解決する。前の章で指摘したように、現在の市場参加者は明確な 7 層構造を形成しており、各レベルのチップの差はますます大きくなっており、この過程で何らかの手段によって悪が入り込む余地が必然的に生じます。不透明な方法で低コストまたは無料のチップを割り当てることの累積的な影響は、加重平均チップの無限の減少をもたらし、それが市場評価の逆転とインボリューションの激化につながります。クラスの強化には 2 つの終着点しかありません。1 つは改革、もう 1 つは革命です。実際、ユーザーはすでに碑文と MEME に投票しています。