Ethenaは、このサイクルでは珍しい現象レベルのDeFiプロジェクトであり、そのトークンの発売後、流通市場価値は一時20億米ドルを超えました(230億ドル以上のFDVに相当)。しかし、今年4月以降、Ethenaの流通市場価値は最高値から最大80%以上戻り、トークン価格は最大87%まで戻りました。

9月以降、Ethenaはさまざまなプロジェクトとの協力を加速し、ステーブルコインUSDEの利用シナリオを拡大しており、ステーブルコインの規模も底を打ち始めており、流通市場価値は9月の最低値4億ドルから回復した。 . 現在の約10億ドルのレベルまで。

7月上旬に著者が公開した記事「アルトコインは下落し続けるか、それともDeFiを導入するのに最適な時期なのか」でも、エテナ氏はその時の意見として次のように言及している。

「…エテナのビジネスモデル(無期限契約の裁定取引に重点を置いた公的資金)にはまだ明確な上限がある。ステーブルコインの大規模拡大(当時の規模は36億ドルに達した)の背景には流通市場の意欲がある」 ENA のトークンを引き継ぐことは、USDE に高所得の補助金を提供することに基づいており、市場のセンチメントが悪化した場合、ビジネスと通貨の価格に容易に負のスパイラルを引き起こす可能性があります。多数の「自然通貨保有者」がいれば真の安定通貨となり得、そのビジネスモデルも公的裁定ファンドから安定通貨運営者への転換を完了した。

それ以来、ENAの価格は60%下落を続けており、現在は最安値から2倍近くになったとはいえ、当時の価格とはまだ30%以上の開きがある。

著者は現時点で Ethena を再評価し、次の 3 つの問題に焦点を当てます。

1. 現在のビジネスレベル: 規模、収益、総合コスト、実際の利益レベルなど、Ethena の現在のコアビジネス指標

2. 今後の事業展望:Ethenaのストーリーと今後の展開に期待する価値

3. 評価レベル: ENA の現在の価格は過小評価されているストライクゾーンにありますか?

この記事は発行時点での著者の段階的な考えであり、将来的に変更される可能性があり、事実、データ、推論ロジックに誤りがある可能性や、同僚や読者からのさらなる議論も含まれます。歓迎ですが、この記事は投資アドバイスを構成するものではありません。

以下が本文です。

1. ビジネスレベル: Ethena の現在のコアビジネス状況

1.1 Ethenaのビジネスモデル

Ethena は自社のビジネスを「ネイティブインカム」を伴う合成ドルプロジェクトと位置づけています。言い換えれば、そのトラックは MakerDAO (現 SKY)、Frax、crvUSD (Curve の安定通貨)、および GHO (Aave の安定通貨) と同じカテゴリーに属します。同じトラック - ステーブルコイン。

著者の意見では、通貨業界におけるステーブルコイン プロジェクトの現在のビジネス モデルは基本的に似ています。

1. 資金を調達し、負債 (ステーブルコイン) を発行し、プロジェクトのバランスシートを拡大します。

2. 調達した資金を財務運営に使用し、金銭的利益を得る

プロジェクト運営資金からの収入が、資金調達とプロジェクト運営にかかる総合コストよりも高ければ、プロジェクトは収益性が高いと言えます。

USDT の発行者である集中型ステーブルコイン プロジェクトの Tether を例に挙げると、Tether はユーザーから米ドルを調達し、ユーザーに債務 (USDT) 証明書を発行し、調達した資金を国債などの利付き資産に投資します。金銭的利益を得るためにコマーシャルペーパーを発行します。 USDT には幅広い用途があり、ユーザーの頭の中では米ドルと同じ価値があることを考慮すると、従来の米ドルではできない多くのこと (国境を越えた即時送金など) ができるため、ユーザーは喜んで利用します。テザーにUSDTと引き換えに米ドルを無料で提供します。また、テザーからUSDTを償還したい場合は、一定の償還手数料も支払う必要があります。

Ethena は後から市場に参入したステーブルコイン プロジェクトであるため、USDT や DAI などの確立されたプロジェクトと比較して、ネットワーク効果やブランド信用の点で明らかに不利な立場にあります。これは、使用できるのが限られているため、資金調達コストが特に高いことに反映されています。より高い収益が期待できる場合、ユーザーは喜んで自分の資産を Ethena に提供し、USDE と交換します。Ethena のアプローチは、ユーザーにプロジェクト トークン ENA とステーブルコイン (プロジェクト運営資金からの財務収入) のインセンティブを提供することで資金を調達することです。

1.2 Ethena の中核となるビジネスデータ

1.2.1 USDEの発行規模と分布

データソース: https://app.ethena.fi/dashboards/solvency

USDEの発行規模は2024年7月上旬に36億1,000万と過去最高を記録した後、10月中旬には24億1,000万まで減少が続いたが、現在は徐々に回復しており、10月31日時点では約27億2,000万となっている。

27億2,000万を超える規模のうち、USDEの64%が質権状態にあり、現在対応するAPYは13%です(公式ウェブサイトのデータ)。

データソース: https://dune.com/queries/3456058/5807898

USDE を保有するほとんどのユーザーの目的は財務管理収入を得ることであり、USDE ベースの「リスクのない収入」であり、ユーザー資金を調達するための Ethena の現在の財務コストでもあります。

同じ期間、米ドル短期国債の利回りは4.25%(10月24日のデータ)、最大のDefi融資プラットフォームであるAaveにおけるUSDTの預金金利は3.9%、USDCの預金金利は4.64%でした。

Ethena は資金調達規模を拡大するために、依然として比較的高い資金調達コストを維持していることがわかります。

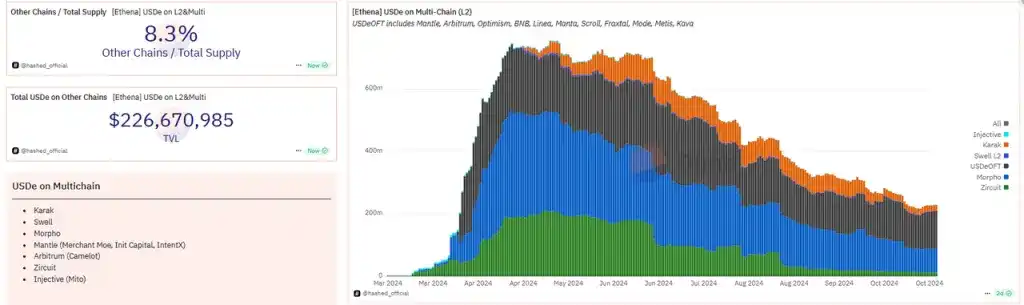

USDEはイーサリアムのメインネットワーク上で発行されるだけでなく、複数のL2、L1にも拡張されており、他のチェーンで発行されるUSDEの現在の規模は2億2,600万で、全体の約8.3%を占めています。

データソース: https://dune.com/hashed_official/ethena

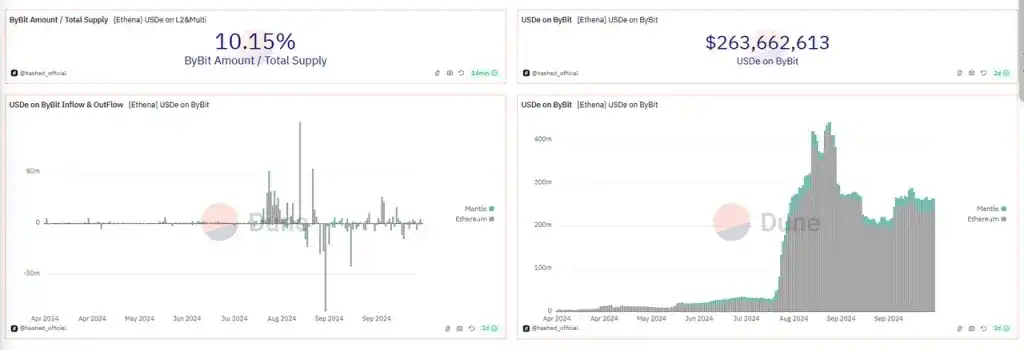

さらに、Bybit は、Ethena の投資家および重要な協力プラットフォームとして、デリバティブ取引の証拠金として USDE をサポートするだけでなく、Bybit に預けられた USDE に、かつては 20% もの高かった収益率を提供します (最大まで低下) 9月は10%)。したがって、Bybit は USDE の最大の保管機関の 1 つでもあり、現在 2 億 6,300 万 USDE (ピーク時には 4 億以上) を保有しています。

データソース: https://dune.com/hashed_official/ethena

1.2.2 プロトコル収入と原資産の分配

Ethena には現在、次の 3 つのプロトコル収益源があります。

1. 原資産に担保された ETH からの収入;

2. デリバティブのヘッジおよび裁定取引から生じるファンディング・レートおよびベーシス・インカム。

3. 財務管理収入: 安定した通貨の形で保持し、預金利息やインセンティブ補助金を取得します。たとえば、ロイヤルティ プログラム (USDC に対する Coinbase の現金補助金、年換算) からの報酬を得るために、Coinbase の USDC の形で保持します。率は約4.5%)、SparkのsUSDS(旧sDAI)など。

Ethena からの Token Terminal の公式承認データによると、Ethena の過去 1 か月の収益は、10 月のプロトコル収益は 1,063 万米ドルで、前月比 84.5% 増加しました。

データソース: トークンターミナル、Ethena プロトコルの収益、および USDE に割り当てられた収益 (収益コスト)

現在の議定書の収入の一部はUSDEの誓約者に割り当てられ、一部は資金調達率がマイナスの場合やさまざまなリスク事象の支出に対処するために議定書の準備基金に入る。

公式文書には、「予備資金として使用されるプロトコル収益の額はガバナンスの決定の対象となる」と記載されています。しかし、筆者が公式フォーラムで準備金配分率に関する具体的な提案を見つけることはできず、具体的な割合の変更は公式ブログで最初に発表されただけでした。実際には、Ethenaプロトコル収入の分配率と分配ロジックはオンライン化後、何度も調整されており、調整プロセス中に当局は最初にコミュニティの意見を聞きますが、具体的な分配計画はまだ決まっていません。当局者が主観的に決定したものであり、正式な統治プロセスは確立されていない。

また、上図のトークン端末データから、USDE の質権者の収入 (上図の赤い列、つまり収益原価) と準備金の間の Ethena の収入の分割比率が非常に劇的に変化していることがわかります。

プロジェクト立ち上げの初期段階でプロトコル収益が高かったとき、3 月 11 日の週にはプロトコル収益の 86.7% が準備金に割り当てられました。 4月に入ってからENAの価格が急速に下落し始めたため、ENAトークンからの収入はUSDEの需要を刺激せず、USDEの規模を安定させるために、Ethenaプロトコルの収入の配分はUSDEの誓約者に傾き始めました。の収益はUSDEステーキングユーザーに分配されます。 Ethena の週間プロトコル収益が USDE ステーキング ユーザーに割り当てられた支払いを大幅に上回り始めたのは、ここ 2 週間のことです (ENA トークン インセンティブはここでは考慮されていません)。

Ethena の基礎となる資産、データ ソース: https://app.ethena.fi/dashboards/transparency

Ethena の現在の原資産から判断すると、52% が BTC 裁定ポジション、21% が ETH 裁定ポジション、11% が ETH 担保資産裁定ポジション、残り 16% がステーブルコインです。したがって、Ethena の現在の主な収入源は、かつて焦点となっていた BTC に基づく裁定ポジションのステーキング収入ですが、資産の割合が小さいため収入寄与率は小さくなっています。

BTC および ETH の永久契約アービトラージの四半期平均利回り、データ ソース: https://app.ethena.fi/dashboards/hedging

BTCの無期限契約裁定取引の平均利回りの傾向から判断すると、第4四半期のこれまでの平均利回りは、第3四半期の低調なレンジを脱し、今年第2四半期の平均年換算利回りの位置に戻ったということになります。今四半期は 8% 以上で、市場が低迷した第 3 四半期であっても、BTC 裁定取引の全体の平均年率リターンは 5% 以上でした。

ETHの永久契約アービトラージの年換算収益率はBTCの収益率とほぼ同様で、現在は8%以上に戻っています。

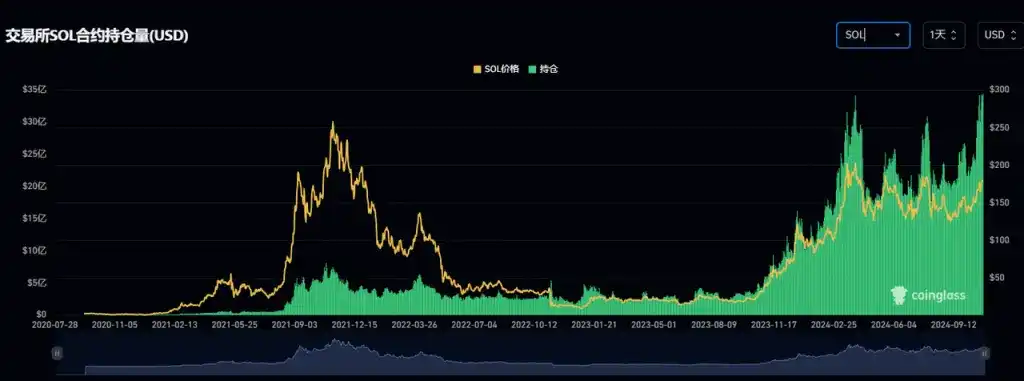

Ethenaの原資産に含まれるSolの市場契約規模を見てみましょう。今年はSolの価格が上昇したにもかかわらず、Solの契約保有額は大幅に増加し、現在34億米ドルに達していますが、ETHの140億米ドルやBTCの430億米ドルにはまだ遠く及びません(どちらもCMEデータは含まれていません)。 )。

SOLの約定ポジション動向、データソース:Coinglass

Sol の資金調達コストに関しては、最大の保有額を誇る Binance と Bybit から判断すると、最近の年換算の資金調達率は BTC や ETH の年率と同様であり、現在は約 11% です。

現在の主流通貨の年換算資金調達率データのソース: https://www.coinglass.com/zh/FundingRate

言い換えれば、たとえSolが後にEthenaの契約裁定取引の対象に含まれたとしても、その現在の規模と利回りにはBTCやETHと比較して明らかな利点はなく、短期的には大きな増収はもたらされないということだ。

1.2.3 Ethena のプロトコル費用と利益水準

Ethena のプロトコル費用は 2 つのカテゴリに分類されます。

1. 金融費用は USDE を通じて支払われ、支払い対象は USDE の質権者です。収入源は Ethena のプロトコル収入(デリバティブ裁定取引と ETH 質権、安定した通貨の財務管理)です。

2. マーケティング費用は ENA トークンを通じて支払われます。支払いの対象となるのは、Ethena のさまざまな成長アクティビティ (キャンペーン) に参加することでポイントを獲得することです (各段階のキャンペーンにはシャードなどのポイント名が異なります)。最も早いもの、後に土曜日と呼ばれます)、各シーズンのアクティビティの終了後に、ポイントは対応するENAトークン報酬と交換されます。

USDE を誓約しているユーザーにとって、金銭的支出は比較的理解しやすいものであり、当局はホームページに現在の USDE 収益率を明確に示しています。

USDEステーキングの現在の利回りは13%です 出典: https://ethena.fi/

複雑なのは、プロジェクトの立ち上げ以来、Ethena が開始したさまざまなマーケティング キャンペーンにさまざまなルールがあり、さらにポイントでユーザーを動機付ける特定の行動があり、複数の協力プラットフォームでの活動の統合を伴う重み付けメカニズムも導入されているということです。計算します。

Ethena がオンラインになった後の一連の成長活動を簡単に振り返ってみましょう。

1.エテナシャードキャンペーン:エポック1-2(シーズン1)

時期:2024.2.19~4.1(1ヶ月半以内)

主なインセンティブ行動: Curve 上の USDE にステーブルコインの流動性を提供します。

二次インセンティブ行動: USDE の鋳造、sUSDE の保有、USDE と sUSDE のペンドルへの入金、およびさまざまな協力 L2 での USDE の保有。

規模の成長: この期間中に、USDE の規模は 3 億未満から 13 億まで増加しました。

ENAの支出額、つまりイベントのマーケティング支出:総額は7億5000万で5%を占めます。その中で、上位 2,000 の最大規模のウォレットは ENA の 50% を直ちに受け取ることができ、残りの 50% は残りの 6 か月間で直線的に分配されます。残りの小さなウォレットにはロック解除の制限はありません。 @sankin が作成した Dune ダッシュボード データによると、6 月には 5 億近くの ENA が請求されました。6 月以前の ENA の最高価格は約 1.5 ドル、最低価格は約 0.67 ドル、平均価格は約 1 ドルでした。その後、ENA は 1 ドルから最低約 0.2 ドルまで急速に下落し始め、平均価格は 0.6 ドルとなりました。残りの 2 億 5,000 万 ENA はこの期間にほぼ回収されました。

非常に大まかに見積もることができます。対応する値は 7 億 5,000 万 ENA = 5* 1+ 2.5* 0.6、つまり約 6 億 5,000 万米ドルです。

言い換えれば、USDE の規模は 2 か月足らずで約 10 億米ドル増加し、それに対応するマーケティング費用は 6 億 5,000 万米ドルに達しました。これには USDE に支払われた財務費用は含まれていません。

もちろん、ENA初のエアドロップということで、この段階での莫大なマーケティング費用は特別なものだ。

2.Ethena Sats キャンペーン: シーズン 2

時期:2024.4.2~9.2(5ヶ月)

主なインセンティブ行動: ENA のロック、USDE への流動性の提供、ローン担保としての USDE の使用、Pendle への USDE の入金、Restakeing プロトコルへの USDE の入金、および Bybit への USDE の入金。

二次的なインセンティブ行動: USDE を使用して公式プラットフォームでポジションをロックする、協調 L2 で USDE を保持して使用する、ローン担保として sUSDE を使用するなど。

規模の成長: この期間中に、USDE の規模は 13 億から 28 億に増加しました。

支出された ENA の額、つまりイベントのマーケティング支出: 最初のシーズンと同様に、2 番目のシーズンの報酬も総額の 5%、7 億 5,000 万 ENA (最大のエアドロップを受け取った 2,000 ウォレット) となります。ボリュームには 50% の TGE が適用され、その後最大 6 か月間ロックが解除されます)。 ENA の現在の価格 0.35 ドルに基づくと、7 億 5,000 万 ENA の相当する価値は約 2 億 6,000 万ドルになります。

3. Ethena Sats キャンペーン: シーズン n3

期間:2024.9.2~2025.3.23(7ヶ月以内)

主なインセンティブ行動: ENA のロック、正式に指定された協力協定 (主に DEX と融資) での USDE の保持、ペンドルへの USDE の預け入れ

規模の成長:これまでのところ、第 3 四半期の計画にもかかわらず、USDE の規模の成長はボトルネックに直面しています。現在の USDE の規模は約 27 億であり、第 3 四半期初めの 28 億からはまだ減少しています。

ENA 支出額: ただし、第 3 四半期は 7 か月近くで第 2 四半期より長く、ENA 報酬インセンティブは減少し続ける可能性が高いことを考慮すると、第 3 四半期の ENA インセンティブ総額は変わりません。全体の5%、つまり7億5000万を維持する可能性が高くなります。

この時点で、今年の開始から現在 (10 月 31 日) までの Ethena プロトコルの総プロトコル支出の大まかな計算を行うことができます。

金融支出(安定通貨の形でUSDEステークに支払われる):8,164万7,000米ドル

マーケティング費用 (アクティビティに参加するユーザーに ENA トークンで支払われます): 6.5 + 2.6 = 9 億 1,000 万ドル (9 月以降の潜在的な費用はここでは計算されていません)

Ethena の四半期ごとのプロトコル収益と財務支出の傾向、出典: tokenterminal

同期間の契約収益総額: 1 億 2,400 万米ドル

つまり、「エテナは非常に儲かっている」というみんなの印象とは異なり、実際には財務経費やマーケティング経費を差し引いた今年10月末時点でのエテナの純損失は8億6,800万ドルにも上っているということだ。著者は9月と10月のENAトークン支出をまだ考慮していないため、実際の損失はこの値よりも大きくなる可能性があります。

8億6,800万の純損失は、USDEの時価総額が1年以内に27億米ドルに達するコストに相当する。

実際、前のラウンドの多くの DeFi プロジェクトと同様に、Ethena はトークン補助金を利用してコア ビジネス指標を向上させ、プロトコル収益を増加させました。しかし、Ethenaはこのラウンドに独自のポイントシステムを採用し、トークンの発行を遅らせ、参加チャネルとしてより多くのパートナーを含めたため、参加ユーザーがEthenaアクティビティへの参加による最終的な財務結果を直感的に評価することが困難になりました。ある意味ユーザーの粘着性が向上します。

2. 今後の事業展望:Ethenaのストーリーと今後の展開に期待する価値

過去 2 か月で、ENA は最低点からほぼ 100% の回復を達成しました。これは、ENA が 10 月初旬にシーズン 2 の報酬を開始したときでもありました。この 2 か月は、次のような Ethena に関するニュースや良いニュースが集中した 2 か月でもあります。

10 月 28 日: オンチェーン オプションおよび永久契約プロジェクト Derive (旧 Lyra) に sUSDE が担保として含まれる

10 月 25 日: Wintermute により USDE が OTC 取引の担保として組み込まれました

10月17日: Ethenaは「Ethenaの流動性とヘッジエンジンをHyperliquidに統合する」という提案を発表

10月14日: EthenaコミュニティはUSDEの原資産にSOLを組み込む提案を開始

9月30日: Ethenaエコロジカルネットワークの最初のプロジェクトであるデリバティブ取引所Etherealが開始され、ENAユーザーにトークンの15%をエアドロップすることを約束した後、Ethenaネットワークは製品の発売時期に関する詳細情報をリリースすると発表した。 USDE に基づいて開発された新しいエコシステム アプリケーションに関する表と詳細情報は、今後数週間で公開されます。

9月26日:USTBのローンチ計画 - いわゆる「ブラックロックと協力してローンチされた新しいステーブルコイン」 実際、USTBはブラックロックが発行したオンチェーン国債トークンBUILDを原資産として持つステーブルコインである。ブラックロック

9月4日: EtherfiおよびEigenlayerと協力して、最初のステーブルコインAVSモーゲージ資産であるeUSDを開始します。これはUSDEをetherfiに預けることで取得できます。eUSDは9月25日に開始されます。

過去 2 か月で、USDE と sUSDE のシーンが大幅に増加したと言えますが、たとえば、USDE の需要刺激は明らかではありませんが、Etherfi および Eigenlayer と協力して開始された安定通貨 AVS モーゲージ資産 eUSD です。現在の規模は数千ドルにすぎません。

実際、ENAのこのラウンドの価格上昇を本当に推進したのは、有名なトレーダーで仮想通貨KOLのユージン@0x ENASが10月12日に公開した記事「Ethena: The Trillion Dollar Crypto Opportunity」でした。

この投稿が公開されて、約 400 件のリツイート、1,800 件以上の「いいね!」、70 万件以上のビューを獲得した後、ENA の価格は 4 日以内に 0.27 ドルから 0.41 ドルに上昇し、50% 以上上昇しました。

Ethena 製品のいくつかの機能をレビューすることに加えて、ユージンは記事の中で主に 3 つの理由を強調しました。しかし、著者の意見では、最初の理由を除いて、残りの 2 つの理由はすべて欠陥だらけです。

1. 米国の利下げにより、世界的なリスクフリー金利の低下が生じ、USDE の APY の魅力が高まり、より多くの資本流入が生じています。

2. 「ブラックロックと協力して」新たに発売されたUSTBステーブルコインは「絶対的なゲームチェンジャー」であり、市場の持続可能な裁定収益がマイナスになった場合にUSDEが原資産をUSTBに切り替え、リスクを獲得できるため、USDEの採用が大幅に増加するだろう。 - 国債の無料リターン

欠点:USTBは原資産としてBUILDを使用していますが、これは、Daiの原資産に多額のUSDCがあるのと同様に、USTBがBlackRockとEthenaが共同で立ち上げたステーブルコインであることを意味しませんが、DaiはCircleとMakerDAOが共同で立ち上げたステーブルコインではありません。実際、USDE が永久所得がマイナスの期間中に国債収入を獲得したい場合は、ポジションを閉じて Build または sDAI を設定するか、USDC に交換して Coinbase に保管して年間 4.5% の補助金を受け取ることができます。それを保持するために別の USTB を発行する必要はありません。 USTB は、BlackRock のトラフィックを集めるためのギミック製品に近いです。このような味のない製品を「絶対的なゲームチェンジャー」と呼ぶことは、作者の認知レベルや執筆動機を疑うだけです。

3. ENA の排出率は今後減少し、以前に比べて売り圧力は急速に減少する。

短所: シーズン 2 の実際の報酬は依然として ENA 総額の 5% です。つまり、7 億 5,000 万トークンのインセンティブが次の 6 か月間で流通することになりますが、これは前シーズンのインセンティブ総額よりもはるかに少ないものではありません。さらに、ENAは来年3月にチームと投資家の大規模なロック解除を開始する予定であり、ENAの今後6か月のインフレ期待は楽観的ではありません。

ただし、Ethena には今後数か月から 1 年以内に期待に値するストーリーがまだあります。

第一に、トランプ大統領就任への期待が高まり、共和党が選挙に勝利するにつれて(結果は数日以内に判明する)、仮想通貨市場の上昇はBTCとETHの永久裁定利回りと規模の増加に恩恵をもたらし、ビットコインの価値は上昇するだろう。エテナのプロトコル収入。

第二に、Ethereal の後に Ethena エコシステム内にさらに多くのプロジェクトが出現し、ENA のエアドロップ収入が増加します。

第三に、Ethena の自己運営パブリック チェーンの開始により、ENA へのステーキングなどの名目上のシナリオも注目を集める可能性がありますが、著者は、これは 2 番目のラインでより多くのプロジェクトが蓄積されてから開始されると予測しています。

しかし、Ethenaにとって最も重要なことは、USDEがより多くの主要なCEXによって住宅ローンおよび取引資産として受け入れられることです。

主要な取引所の中で、Bybit は Ethena と緊密な協力関係に達しました。

Coinbaseは独自のUSDCを運営しており、米国国内企業としては規制の複雑さを考慮するとUSDEを担保とステーブルコインの取引ペアとしてサポートする可能性は基本的にゼロです。

Binance と OKX の 2 つの主要 CEX のうち、OKX は、Ethena の 2 ラウンドの資金調達に参加し、金銭的利益に一定の一貫性があるため、USDE をステーブルコイン取引ペアと契約担保に含める可能性があります。 OKXと比較して、Ethenaへの投資ラウンドに1回しか参加していないBinanceは、USDEをステーブルコイン取引ペアと担保に含めているため、この動きはOKXにもEthenaに関連する運営リスクと承認リスクをもたらすため、これは大きくありません。さらに低く、バイナンス自体も独自のステーブルコインプロジェクトをサポートしています。

USDE が主要取引所の契約証拠金資産になるという確信も、ユージンが前回の記事で Ethena について楽観的である理由の 1 つですが、著者はこれについて楽観的ではありません。

3. 評価レベル: ENA の現在の価格は過小評価されているストライクゾーンにありますか?

ENAの現在のバリュエーションを定性分析と定量比較の2つの側面から分析します。

3.1 定性分析

今後数か月で ENA トークンの価格に利益をもたらす可能性のあるイベントは次のとおりです。

· 暗号通貨市場の回復によってもたらされた裁定収益の増加は、プロトコル収益期待の改善に反映され、ENA価格の上昇を引き起こし、USDEの成長を促進します。

・SOLを原資産に組み込むと、SOLエコロジー投資家やプロジェクト関係者の注目を集めることができる

· Ethena エコシステムでは、今後数か月以内に Ethereal に似たプロジェクトがさらに登場し、ENA にさらに多くのエアドロップがもたらされる可能性があります。

· 大量の ENA の次の波が解除される前に、プロジェクト側には通貨価格を引き上げる動機があります。1 つはビジネスと通貨価格の上昇スパイラルを促進することであり、もう 1 つはより高い配送価格を提供することです。 。

また、Ethenaの立ち上げから半年以上の実績から判断すると、Ethenaプロジェクトチームの事業能力は非常に強力であり、現時点で数あるステーブルコインプロジェクトの中で最も外部連携拡大において優れていると言えます。 、主要なステーブルコインプロジェクトであるMakerDAO Efficientよりも積極的です。

ENA トークンの価値に悪影響を及ぼし、ENA 価格を抑制する現在の要因は次のとおりです。

· ENA にはリアルマネーとシルバーの収入分配がありません。これは、比較的保留されたプレッジ シナリオ (Ethena のマルチチェーン セキュリティを確保するために AVS 資産を使用するなど) であり、自分で掘り起こすものです。

· Ethena プロジェクトの実際の収益性は悪く、市場開放のために実施された巨額の補助金により、プロジェクトは深刻な純損失を被りました。これらの損失は実際には ENA トークン所有者によって負担されています。

· ENAは今後6か月間、依然として大きなインフレ圧力にさらされる一方、マーケティング活動におけるENAトークンの支出から来ており、来年3月下旬にはコアチームのロック解除に直面するでしょう。トークノミストのデータによると、将来、6か月物ENAトークンは現在の流通供給量の85.4%のインフレ圧力に直面することになる。

データソース: https://tokenomist.ai/

3.2 定量的な比較

Ethena のビジネス モデルは、実際には他のステーブルコイン プロジェクトと何ら変わりません。その革新性は、調達した資産の使用、つまり、調達した資産を使用して永久契約裁定取引を通じて利益を上げることにあります。

そこで、流通時価総額が最も大きいステーブルコインプロジェクトであるMakerDAO(現SKY)を評価ベンチマークとして比較してみます。

古いプロトコルの MakerDAO と比較すると、Ethena のトークン ENA の現在の価格は、プロトコルの収益と利益の観点から費用対効果が低いことがわかります。

要約する

多くの人が Ethena をこのラウンドの代表的な革新的プロジェクトと呼んでいますが、その核となるビジネス モデルは他のステーブルコイン プロジェクトと何ら変わりません。利益を得るために金融運営のための資金を調達し、独自の債券 (ステーブルコイン) を宣伝するために熱心に取り組むことです。ご自身の資金調達コストを可能な限り削減するために、使用シナリオと受け入れを検討してください。

現段階から判断すると、安定通貨促進の初期段階にあるEthenaはまだ巨額の損失を抱えている段階にあり、多くのKOLが言うほど「非常に収益性の高いプロジェクト」ではない。代表的なステーブルコインプロジェクトであるMakerDAOと比べても、その評価額は決して過小評価されているわけではない。

ただし、このトラックの新規プレーヤーとして、Ethena は非常に強力なビジネス開発能力を示しており、他のプロジェクトよりも積極的です。前サイクルの多くのDefiプロジェクトと同様に、急速な規模の拡大とより多くのプロジェクトの採用により、プロジェクトに対する投資家や研究者の楽観的な期待が高まり、それによって通貨価格が上昇し、通貨価格の上昇によりより多くの利益がもたらされます。APYの高さはさらに規模を押し上げます。 USDE、左足が右足を踏みながら上昇スパイラルを形成します。

そして、この種のプロジェクトは最終的に臨界点に直面し、人々はプロジェクトの成長がトークンの補助金によって促進されている一方、追加トークンの価格上昇は楽観的な見方によってのみ支えられており、価値とのつながりが欠けているように見えることに気づき始めます。 。

この時点で、速く走るゲームが始まります。

結局のところ、このような下降スパイラルの灰の中から立ち上がることができるのはほんのわずかのプロジェクトだけであり、最後のステーブルコインのスターであるルナ(UST発行者)は埋もれ、フラックスのビジネスは大幅に縮小し、フェイは事業を停止した。

明らかなリンディ効果(長く存在するほどその活力が強くなる)を持つステーブルコイン製品として、エテナとそのUSDEは、その製品構造の安定性と補助金削減後の存続能力を検証するために、まだ時間がかかる。

参考文献とデータソース

資産価格: https://www.coingecko.com/

トークンロック解除情報: https://tokenomist.ai/

財務データ: https://tokenterminal.com/

プロジェクト データ ダッシュボード: https://app.ethena.fi/dashboards/transparency

公式発表: https://mirror.xyz/0xF99d0E4E3435cc9C9868D1C6274DfaB3e2721341

KOL ユージーンの牛乳に関する記事: https://x.com/0x ENAS/status/1844756962854212024