原作者: Bitcoin Magazine Pro

オリジナル編集: Felix、PANews

Bitcoin Magazine Pro は 10 月にビットコインのレビューを発行し、いくつかの重要なトピックについて議論します。これには、ビットコインの為替残高の減少、50億ドルを超えるETF流入、そして次の四半期のビットコインの価値を再定義する可能性がある楽観的な予測が含まれます。以下にレポートの詳細を記載します。

主なハイライト:

ビットコインのオンチェーン分析: ビットコイン取引所の残高は歴史的に低い水準にあり、保有者がますます自信を持ち、自己保管を選択することが増えていることを示しています。

ビットコインETFの急増:10月のETF流入額は54億ドルを超え、ブラックロックのIBITが市場をリードした。これは、主流の金融市場におけるビットコインの受け入れの広がりを反映しています。

マイニングのダイナミクス: ロシアと中国がマイニングの影響力を拡大している一方で、米国は依然としてハッシュパワーの最大のシェアを維持しています。

強気の価格予測: ビットコインアナリストのトーン・ベイズ氏は、強力なテクニカル指標に裏付けられ、2025年半ばまでのビットコインの潜在的な価格範囲は10万2000ドルから14万ドルになると予測しています。

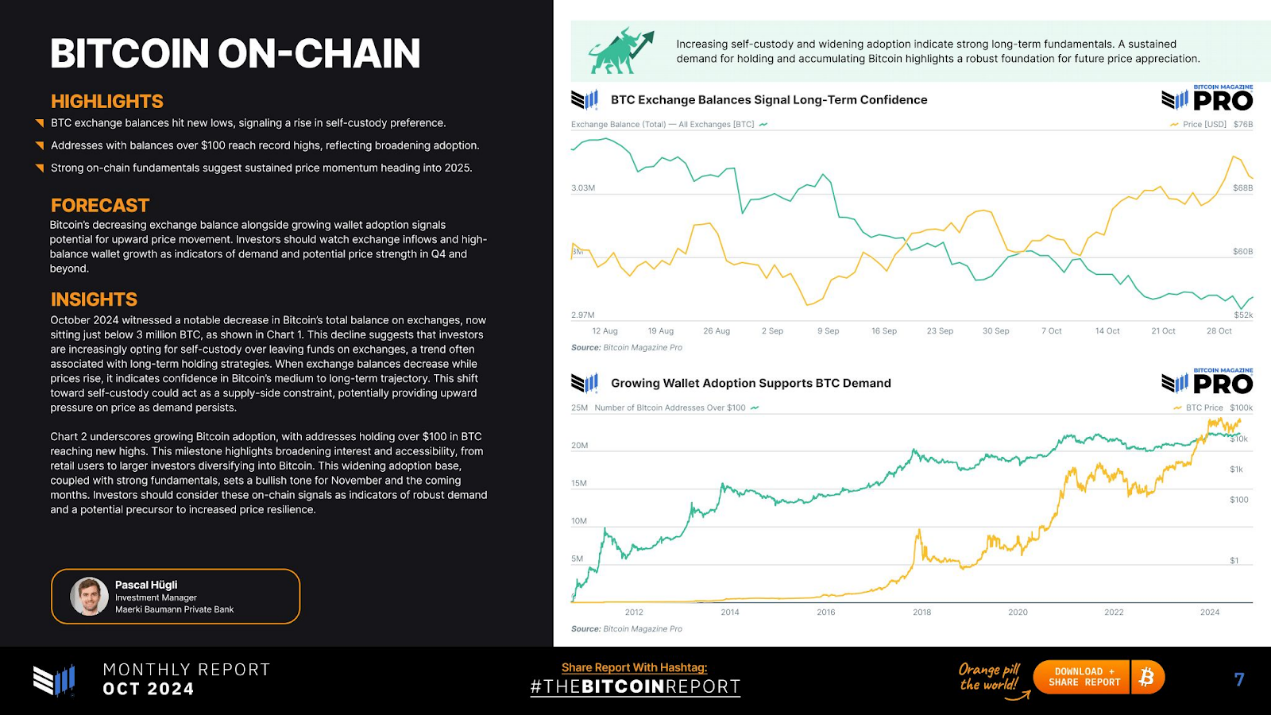

チェーン上のビットコイン

ハイライト

BTC為替残高が新安値を更新、自己保管志向の高まりを示す

残高100コインを超えるアドレスは導入拡大を反映し過去最高を記録した。

オンチェーンの強力なファンダメンタルズは、価格の勢いが2025年まで続くことを示唆しています。

予測する

ビットコイン取引残高の減少とウォレット採用の増加は、価格上昇の可能性を示す良い兆候であり、投資家は第4四半期以降の需要と基礎的な価格の強さを示す指標として、取引所からの流入と高残高ウォレットの成長に注目する必要があります。

洞察力

図 1 に示すように、取引所上のビットコインの合計残高は 10 月に大幅に減少し、現在は 300 万をわずかに下回っています。この減少は、投資家が資金を取引所に残すのではなく、自己保管することを選択する傾向が高まっていることを示しており、これは長期保有戦略によく見られる傾向です。為替残高が減少し、価格が上昇する場合、それはビットコインの中長期トレンドに対する信頼を示します。この自主保管への移行は供給側の制約となり、需要が続けば価格に上昇圧力がかかる可能性がある。

マイニング

ハイライト

ロシアと中国は現在、世界のビットコインのコンピューティング能力に大きく貢献しています。

ハッシュパワーの点では依然として米国がリードしていますが、ロシアが2位を維持しており、中国はマイニング禁止にもかかわらず静かに活動を増やしています。

エチオピアやアルゼンチンなどの新興市場も成長を遂げており、コンピューティング能力の配分に影響を与える可能性があります。

予測する

中国とロシアがコンピューティング能力の向上を続ければ、米国の鉱山会社は来年、新たな世界的な競争に直面する可能性がある。

洞察力

最近、ロシアと中国が世界のビットコインマイニング分野で重要な勢力になりつつあります。ロシアは現在、世界のコンピューティング能力に 2 番目に大きく貢献している国です。豊富な天然資源を活用して、鉱山労働者が費用対効果の高いエネルギーにアクセスできるようにします。この拡大は、収益性の高い戦略的な経済活動としての鉱業に対する地域の支援によって推進されています。一方、中国の公式禁止にもかかわらず地下採掘は続いており、近年中国での活動が増加している。この二重の発展は、特にコンピューティング能力の世界的な分布がもはや米国によって支配されていない中で、市場力学に影響を与える可能性のあるマイニング能力の変化を示唆しています。

米国は依然としてビットコインのハッシュパワーでリードしているものの、ロシアの急速な台頭と中国の回復力が米国のマイナーにとって課題となっており、エチオピアやアルゼンチンなどの新興市場もマイニング活動を強化しており、より細分化された世界的なマイニングネットワークを構築している。この多様化により、ビットコイン ネットワークのセキュリティと運用の安定性が向上し、地域的な機能停止の影響を受けにくくなる可能性があります。こうした傾向が続く中、米国に本拠を置くビットコインマイナーは、エネルギー資源へのアクセスと、不安定な市場環境の中での収益性維持の両方の観点から、より激しい競争に直面する可能性が高い。

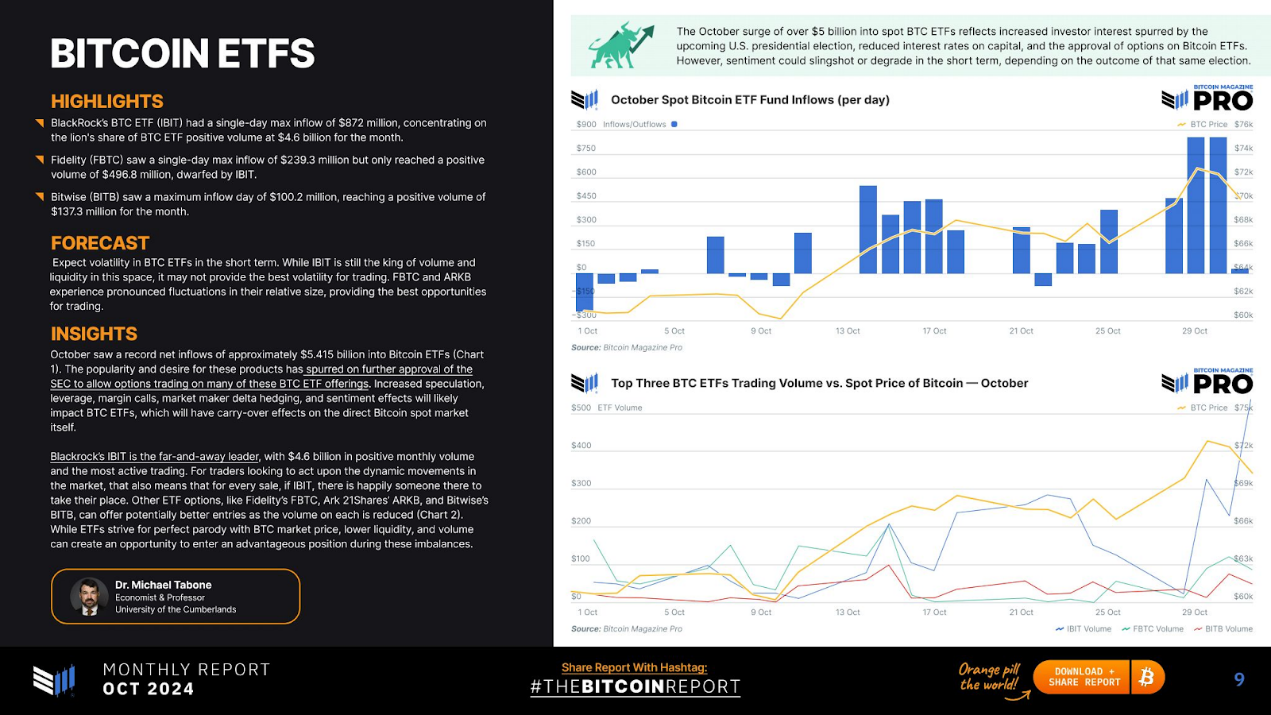

ETF

ハイライト

ブラックロックのBTC ETF(lBlT)は、1日としては最大の流入額8億7,200万ドルを記録し、同月の純取引高は46億ドルとなった。

フィデリティの 1 日の最大流入額は 2 億 3,900 万ドルでしたが、純取引高はわずか 4 億 9,680 万ドルに過ぎず、lBIT に比べれば小さく見えます。

ビットワイズ(BITB)への1日の最大流入額は1億200万ドルで、同月の純取引高は1億3730万ドルに達した。

予測する

短期的にはBTC ETFのボラティリティが高まることが予想されます。 IBlT は依然として取引量と流動性のリーダーですが、最高の取引ボラティリティを提供できない可能性があります。 FBTCとARKBの相対的な規模は大幅に変動しており、取引に最適な機会を提供しています。

洞察力

ビットコインETFへの純流入額は10月に約54億1,500万ドルと過去最高に達した(図1)。これらの商品の人気と需要により、米国 SEC は多くの BTC ETF 商品のオプション取引を許可することをさらに承認しました。投機、レバレッジ、マージンコール、マーケットメーカーデルタヘッジ、センチメント効果の増加はBTC ETFに影響を与える可能性があり、直接ビットコインスポット市場自体にキャリーオーバー効果をもたらします。

ブラックロックの lBlT がトップで、月間取引高は 46 億ドルで、最も活発な取引が行われています。市場のダイナミクスに基づいてアクションを起こしたいトレーダーにとって、これは、すべての取引に対して、それが lBlT であれば、喜んでそれを引き受ける人がいるということも意味します。 Fidelity の FBTC、Ark 21 Shares の ARKB、Bitwises BlTB などの他の ETF オプションは、各オプションの取引高が減少するため、より良いエントリーの機会を提供する可能性があります (図 2)。 ETF は BTC 市場価格に完全に追従するよう努めていますが、流動性と取引量の低下により、こうした不均衡の際に有利なポジションに入る機会が生まれる可能性があります。

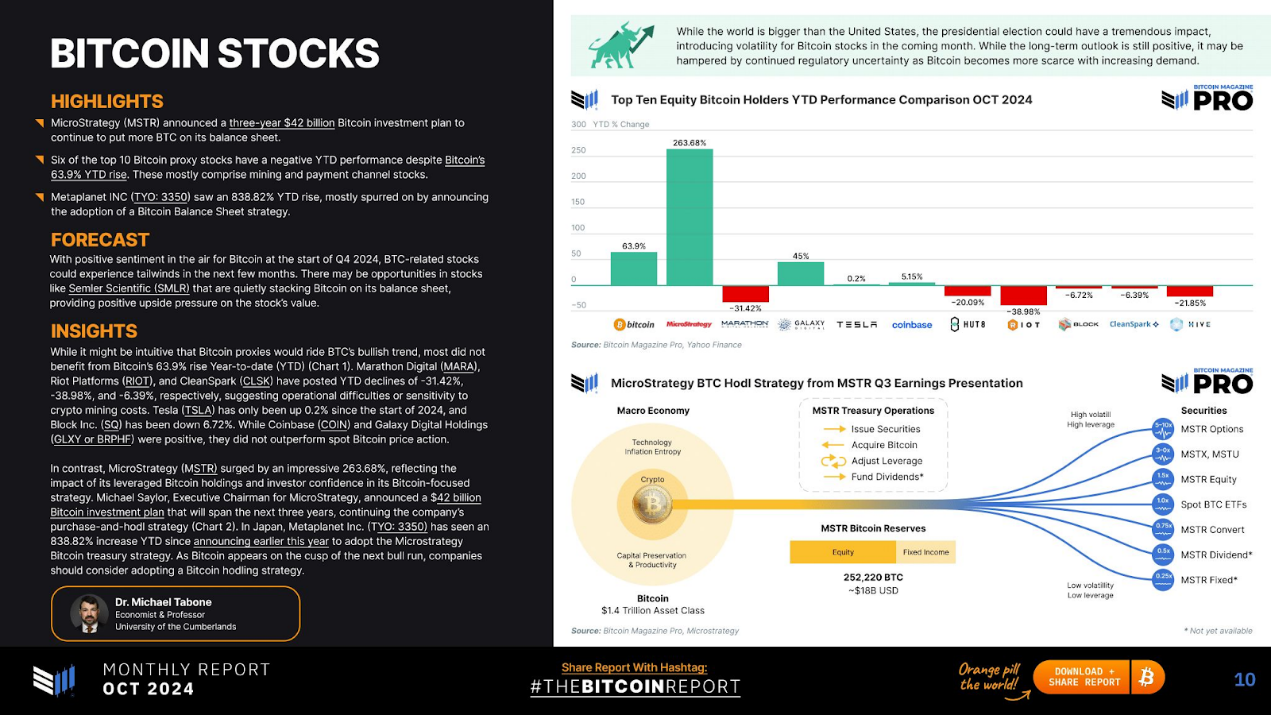

ストック

ハイライト

MicroStrategy (MSTR) は、より多くの BTC をバランスシートに載せることを目的とした 3 年間の 420 億ドルのビットコイン投資計画を発表しました。

ビットコインは年初から63.9%上昇しているが、ビットコイン関連銘柄上位10銘柄のうち6銘柄がアンダーパフォーム(マイナスリターン)となっている。

メタプラネット INC (TYO: 3350) は年初から 838.82% 上昇していますが、これは主にビットコインのバランスシート戦略の発表によるものです。

予測する

第4四半期初めのビットコインに対するポジティブな感情に導かれ、ビットコイン関連株は今後数カ月で上昇する可能性がある。密かにバランスシートにビットコインを追加し、株価にプラスの上昇勢いをもたらしているセムラー・サイエンティフィック(SMLR)のような銘柄にはチャンスがあるかもしれない。

洞察力

ビットコイン関連株がBTCの強気トレンドに乗るのは直感的に思えるかもしれないが、ほとんどの株はビットコインの年初来(YTD)63.9%上昇の恩恵を受けていない(図1)。マラソン デジタル (MARA) ライオット プラットフォーム (RlOT) とクリーンスパーク (CLSK) は年初からそれぞれ -31.42%、-38.98%、-6.39% 下落しており、運用上の困難または仮想通貨マイニング コストに対する敏感さを示しています。テスラ (TSLA) はわずか 0.2 ポイント上昇しました。 2024 年の初め以来、Block Inc. (SO) は 6.72% 下落しました。 Coinbase (COLN) と Galaxy Digital Holdings (GLXY または BRPHE) はポジティブでしたが、スポットビットコインの値動きを上回るパフォーマンスはありませんでした。

対照的に、MicroStrategy (MSTR) は、レバレッジを活用したビットコイン保有の影響と、ビットコインに焦点を当てた戦略に対する投資家の信頼を反映して、263.68% 急騰しました。 MicroStrategyの執行会長マイケル・セイラー氏は、同社のバイ・アンド・ホールド戦略を継続し、3年間で420億ドルのビットコイン投資計画を発表した(図2)。日本では、メタプラネット株式会社 (TYO: 3350) が、今年初めにビットコイン準備金戦略の採用を発表して以来、年初から838,82%の成長を遂げています。ビットコインが次の強気相場の頂点にあることから、企業はビットコイン保有戦略の採用を検討する必要がある。

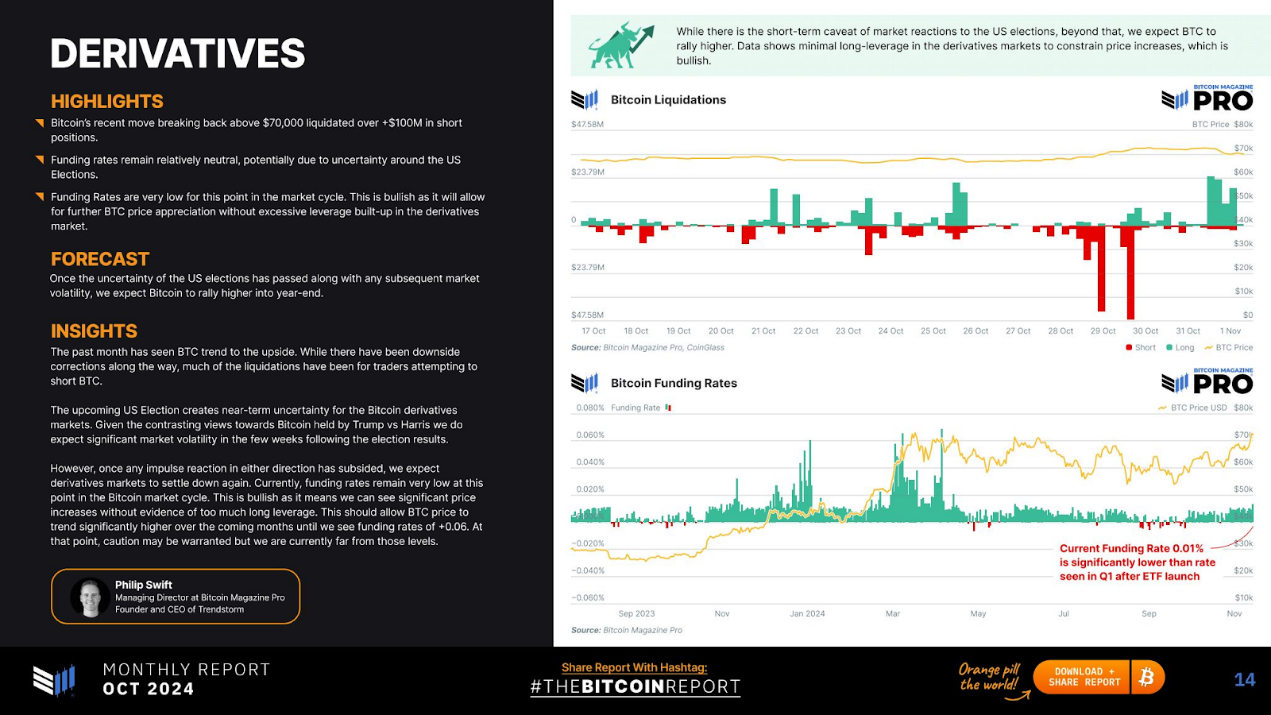

デリバティブ

ハイライト

ビットコインは最近7万ドルを突破し、1億ドル以上のショートポジションが清算された。

おそらく米国選挙を巡る不確実性のため、資金調達金利は比較的中立的な水準を保っている。

市場サイクルのこの段階では、資金調達率は非常に低くなります。これにより、デリバティブ市場で過剰なレバレッジを蓄積する必要がなく、BTC価格がさらに上昇することが可能になるため、これは強気です。

予測する

米国選挙の不確実性とその後の市場の変動が去れば、ビットコインは年末に向けて上昇すると予想されている。

洞察力

BTCは過去1か月間上昇傾向にあります。途中で下方修正はあったものの、清算のほとんどはBTCを空売りしようとするトレーダーに対するものでした。

米国選挙はビットコインデリバティブ市場に短期的な不確実性をもたらした。今後数週間にわたって市場の大幅な変動が予想されます。

しかし、いずれかの方向への衝動的な反応が静まると、デリバティブ市場は再び安定すると予想されます。現在、ビットコイン市場サイクルのこの段階では、資金調達率は依然として非常に低いです。これは強気であり、資金調達率が +0.06 になるまで、今後数か月でビットコイン価格が大幅に上昇するはずです。それまでは注意が必要かもしれませんが、まだそのレベルには達していません。

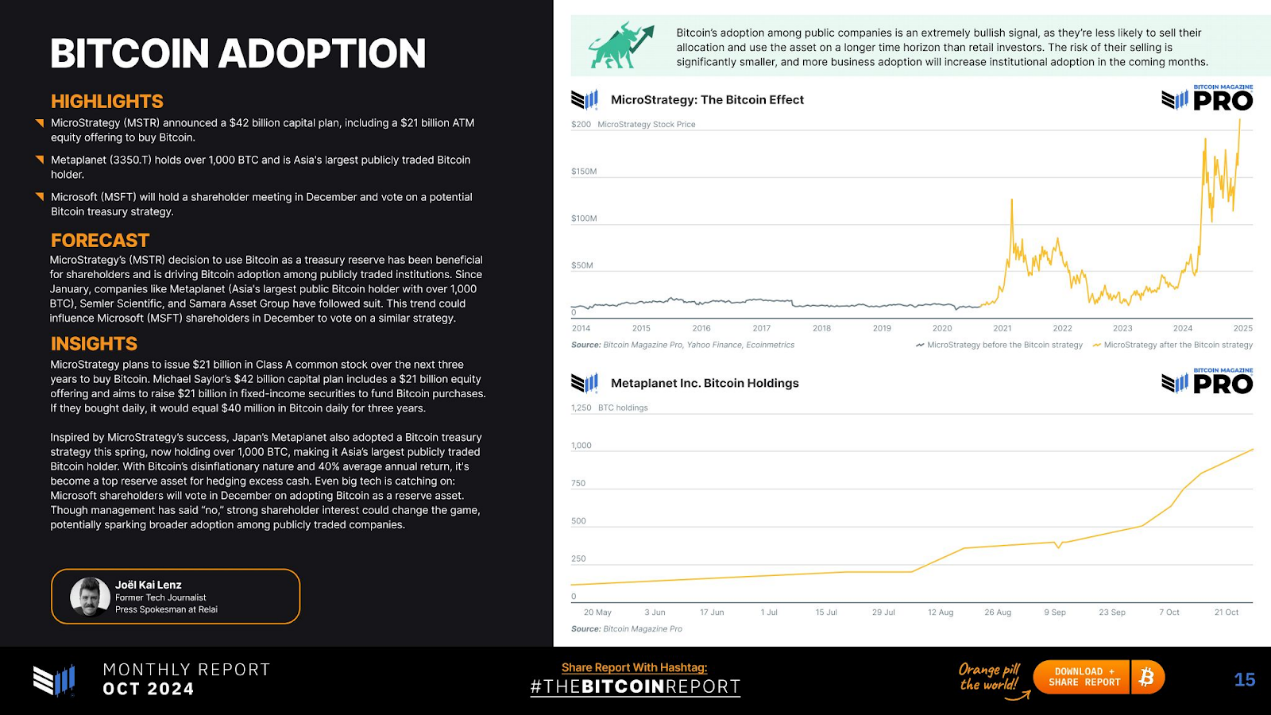

使用

ハイライト

MicroStrategy(MSTR)は、ビットコイン購入のための210億ドルのATM株式募集を含む420億ドルの資本計画を発表した。

メタプラネット(3350.T)は1,000BTC以上を保有し、アジア最大の上場ビットコイン保有者である。

マイクロソフト(MSFT)は12月に株主総会を開催し、ビットコインの財務戦略の可能性について投票する予定だ。

予測する

財務準備金としてビットコインを使用するという MicroStrategy (MSTR) の決定は株主に利益をもたらし、上場機関での採用を促進します。 1月以来、メタプラネット(1,000BTCを超えるアジア最大の公的ビットコイン保有者)、セムラー・サイエンティフィック、サマラ・アセット・グループなどの企業が追随している。この傾向は、マイクロソフト (MSFT) の株主が 12 月に同様の戦略について投票することに影響を与える可能性があります。

洞察力

MicroStrategyはビットコイン購入のために今後3年間で210億ドルのクラスA普通株を発行する計画で、マイケル・セイラー氏の420億ドルの資本計画には210億ドルの株式発行が含まれており、ビットコインの購入資金として210億ドルを債券で調達することを目指している。

MicroStrategy の成功に触発され、日本のメタプラネットもこの春ビットコイン準備戦略を採用し、現在 1,000 BTC 以上を保有し、ビットコインのデフレ的性質と年間 40% の収益によりアジア最大の上場ビットコイン保有者となっています。ビットコインは余剰資金に対するヘッジとして選択されており、大手ハイテク企業さえもこれに追随し始めている。マイクロソフトの株主は12月にビットコインを準備資産として採用するかどうかについて投票する予定だ。経営陣が「ノー」としたにもかかわらず、株主の強い関心が決定を変える可能性があり、公開企業によるビットコインの採用がさらに広がる可能性がある。

監督

集中

SEC はビットコイン ETF オプションを承認します。これは主流の金融商品の統合に向けた重要な一歩です。

ペンシルベニア州のビットコイン権利章典: ビットコインの自己保管権と支払いの権利を保護する上でのマイルストーン。

タイが仮想通貨基金へのアクセスを提案:アジアで仮想通貨の採用が増加する可能性

予測する

最近の規制動向、特にビットコイン ETF オプションの承認と米国における積極的な立法運動により、投資家の信頼が大幅に高まる可能性があります。これは、特にこれらの動きがより主流の金融統合への道を開くものと見なされる場合、ビットコイン価格の急騰を引き起こす可能性があります。さらに、政治的変化が規制アプローチに影響を与える可能性がある米国などの主要市場の規制動向を監視する一方、アジアなどの国々では仮想通貨ファンドへの開放が進んでおり、地域や世界の市場心理に影響を与える可能性がある。

洞察力

10月はビットコインの規制状況において極めて重要な時期であり、SECによるビットコインETFオプション取引の承認は、従来の金融における仮想通貨の受け入れが拡大していることを証明した。この開発は投資家に追加のヘッジおよび投機ツールを提供するだけでなく、長期的にはビットコインの流動性と価格の安定性を高める可能性があります。

ペンシルベニア州は最近、ビットコインの自己保管権と支払いの権利を認める法案を可決したが、これは米国の他の州に影響を与える可能性がある。これにより、ビットコインにとってより友好的な環境が生まれ、厳しい規制に対する懸念が軽減され、投資しやすい雰囲気が生まれる可能性がある。アジア市場、特に民間資金による暗号通貨への投資を認めるタイの動きは、世界最大の経済圏の一つで暗号通貨が広く受け入れられることを示唆しており、それが近隣諸国の動向につながる可能性がある。

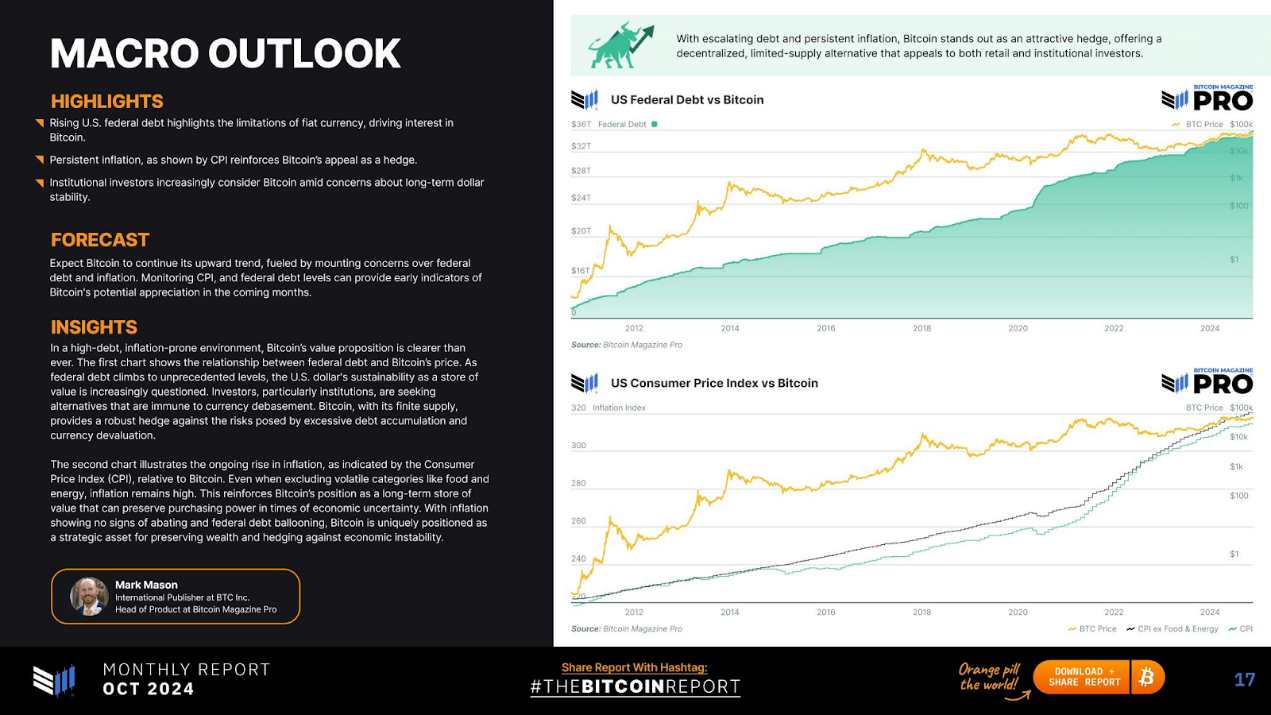

マクロの見通し

ハイライト

米国の連邦債務の増加は法定通貨の限界を浮き彫りにし、ビットコインへの関心を高めている。

CPI が示す継続的なインフレは、ヘッジとしてのビットコインの魅力を高めます。米ドルの長期的な安定に対する懸念から、機関投資家はビットコインを検討するようになっています。

予測する

連邦債務とインフレに対する懸念の高まりにより、ビットコインは上昇傾向を続けると予想されており、CPIと連邦債務の水準を監視することで、今後数カ月間のビットコインの上昇の可能性を早期に示すことができます。

洞察力

多額の負債を抱え、インフレ傾向にある市場環境において、ビットコインの価値提案はこれまで以上に明確になっています。以下の最初のグラフは、連邦債務とビットコイン価格の関係を示しています。連邦債務が前例のない水準に達するにつれ、価値の保存手段としての米ドルの持続可能性がますます疑問視されている。投資家、特に機関投資家は通貨安の影響を受けない代替手段を探している。ビットコインは供給量が限られており、過剰な債務蓄積や通貨切り下げのリスクに対する効果的なヘッジとなり得る。

以下の 2 番目のグラフは、ビットコインと比較した消費者物価指数 (CPl) のインフレが継続的に上昇していることを示しています。食品やエネルギーなどのより不安定なカテゴリーを除いても、依然として高い値です。これにより、経済が不確実な時代でも購買力を維持する長期的な価値の保存手段としてのビットコインの地位が確固たるものとなります。インフレが収まる兆しがなく、連邦債務が膨らむ中、ビットコインは価値を保存し、経済不安定を回避するための戦略的資産として独自の立場にある。

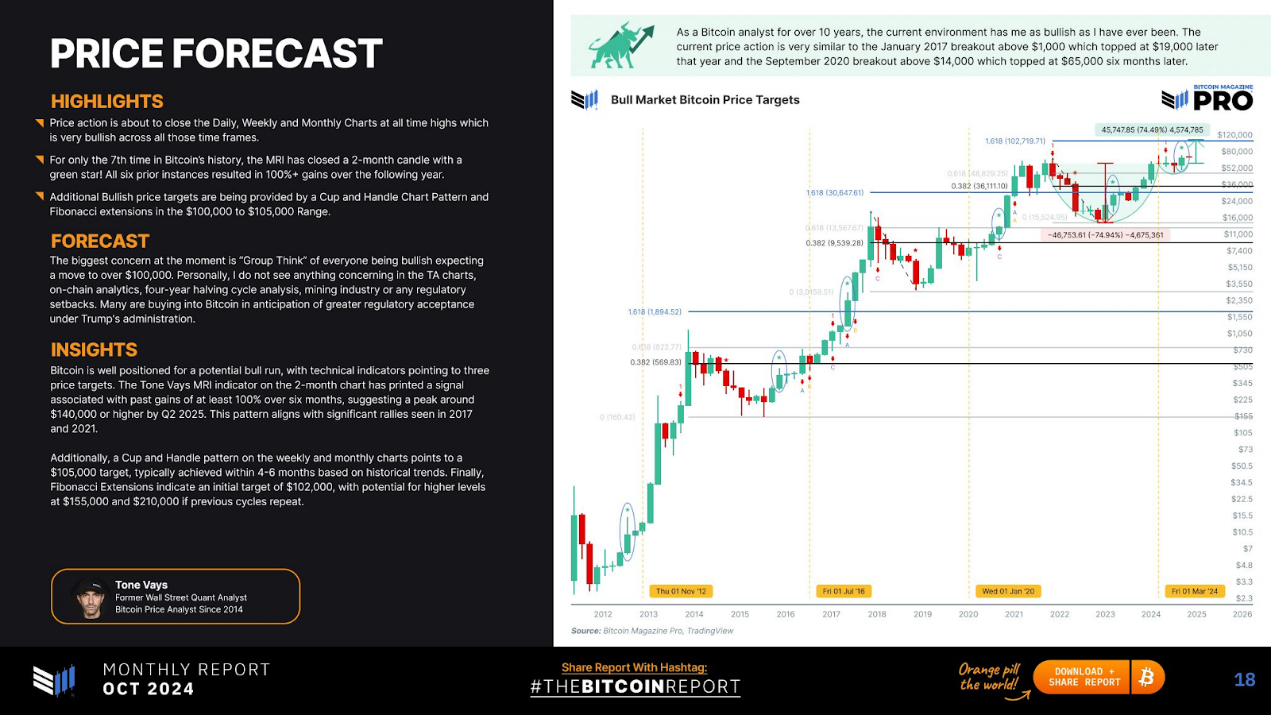

価格予測

集中

価格動向は、日足、週足、月足チャートで史上最高値で終わろうとしています。これは、これらすべての時間枠で非常に強気です。

ビットコインの歴史の中で、MR1 が 2 か月足を緑色のアスタリスクで閉じたのは 7 回目です。過去 6 回はすべて、翌年には 100% 以上の利益をもたらしました。

カップ アンド ハンドル チャート パターンとフィボナッチ エクステンションは、100,000 ドルから 105,000 ドルの範囲で追加の強気の価格目標を提供します。

予測する

現在の最大の懸念は「集団思考」であり、誰もが価格が10万ドルを超えると予想している。個人的には、TA チャート、オンチェーン分析、4 年間の半減期サイクル分析、鉱業、または規制の後退には、何も憂慮すべき点は見当たりません。トランプ政権下でビットコインが規制当局からさらに受け入れられることを期待して、多くの人がビットコインを購入している。

洞察力

ビットコインは潜在的な強気相場に備えており、テクニカル指標は3つの価格目標を示している。 2か月チャートのTone Vays MR1指標は、過去6か月で少なくとも100%の上昇を示しており、2025年第2四半期までに約14万ドル以上のピークになることを示唆しています。このパターンは、2017年と2021年の急激な上昇と一致しています。

さらに、週足チャートと月足チャートのカップ アンド ハンドル パターンは、目標額 105,000 ドルを示しており、これは過去の傾向に基づいて通常 4 ~ 6 か月以内に達成されます。最後に、フィボナッチ エクステンションは、初期目標が 102,000 ドルであることを示しており、前のサイクルが繰り返された場合は、さらに高いレベルの 155,000 ドルと 210,000 ドルの可能性があります。