原作者: Frank、PANews

12月5日にはビットコインが10万ドルの大台を突破し、仮想通貨市場は再びカーニバルを楽しんでいる。これに関連して、他のアルトコインも急騰を始めている。以前、PANewsが市場全体の市場分析を行ったところ、60%以上のトークンが100%以上上昇した。 (関連記事:模倣の季節が到来! 289 トークンのパフォーマンスのデータ分析では、60% が 100% 以上増加し、パブリック チェーンと MEME の人気が高いことが示されました)

市場が改善している一方で、投資家は多くのトラックの中で過小評価されている可能性のあるターゲットを探していますが、TVLや手数料などのデータを通じてDeFiプロジェクトをより簡単に定量化できます。これに関連して、PANewsはDefillamaとCoingeckoのDeFi関連トークンに基づいてデータ分析を実施し、データの観点からどのプロジェクトが市場で過小評価されている可能性があるかを確認しました。

データの説明: この分析のデータは、2024 年 12 月 5 日から取得されました。86 の DeFi 関連プロジェクトまたはパブリック チェーンのデータを分析することにより、API プログラムを使用して要約され、比較および分析されました。このうち、時価総額データと取引高データはCoingeckoから提供されており、取引高はトークンの24時間取引高を指します。 TVL とコスト データは Defillama から取得されます。

TVLの観点: 42のDeFiプロジェクトは比較的過小評価されている

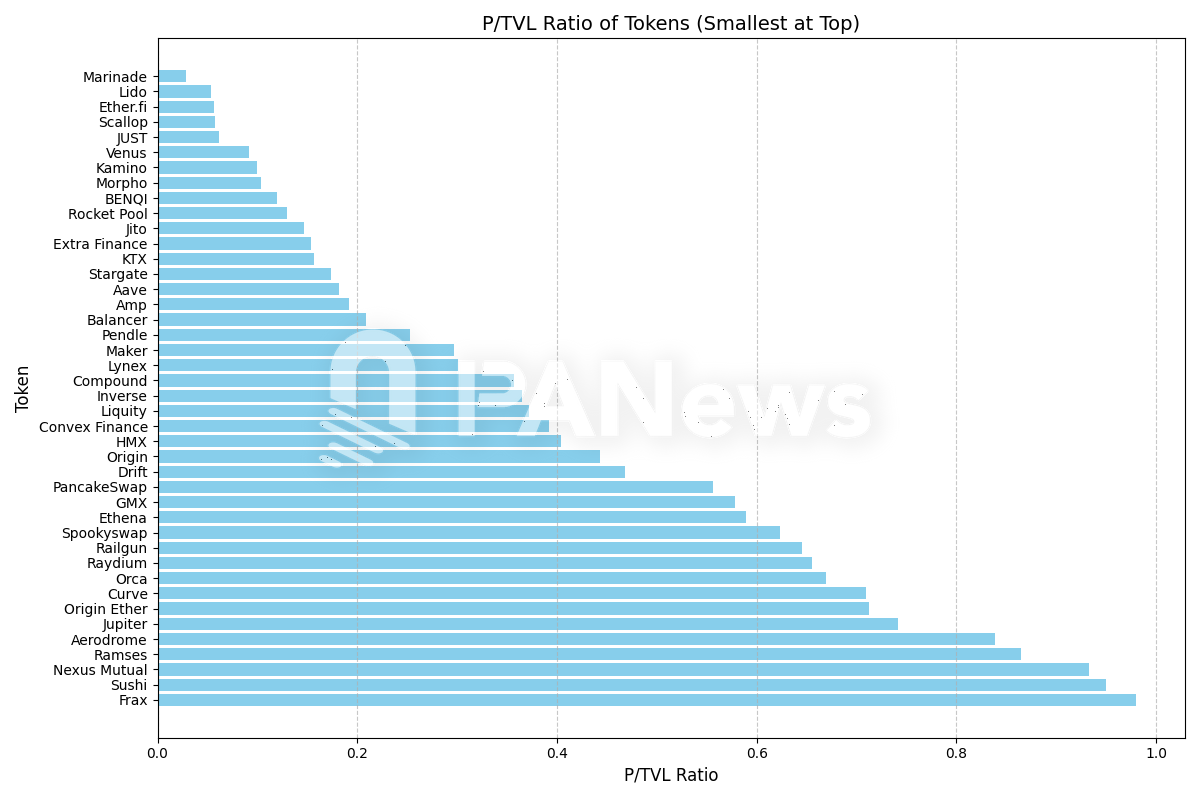

DeFi プロジェクトの場合、TVL (ロックされた合計値) がほぼ最も重要な指標です。一般的に言えば、TVL の額が大きいほど、より多くの資金がプロトコルに預けられます。これは、プロトコルの資本プールが厚く、ユーザーの認知度が高いことを意味します。すでにコインを発行しているプロジェクトなので、P/TVLのデータは一定の参考値を持っています。 P/TVL が 1 未満の場合、このプロジェクトの TVL 額がトークンの市場価値の合計を超えており、市場によって過小評価されている可能性があることを意味します。 P/TVL が 3 より大きい場合、市場がプロトコルのトークンには高い成長の可能性があると考えているか、プロトコルによって提供されるロックアップ値が不十分であると考えられていることを意味します。

データ分析後、サンプルの中には、Marinade、Lido、Ether.fi、Scallop、JUST、Venus、Kamino、Morpho、BENQI、Rocket Pool など、P/TVL が 1 未満のトークンが 42 個あることがわかります。値が最も低く、トップ 10 にランクされます。

これらのプロジェクトの中で、Lido、Aave、Ether.fi、JUST、Maker、Ethena、Amp、Pendle、Jito、Compound の TVL データがトップ 10 にランクインしています。これらは、長い間リストを独占してきたDeFiプロジェクトでもあり、TVLが高く、時価総額が低いプロジェクトです。 Grayscaleの最新の開示データによると、2024年12月5日の時点で、Grayscale DeFi Fundの投資ポートフォリオは$UNI、$AAVE、$MKR、$LDO、$SNXの5つのトークンで構成されています。 Grayscale のポジションの中で、$AAVE、$MKR、$LDO も P/TVL が 1 未満で最前線にあります。

P/TVL が 1 未満のこれらのトークンの中で、市場価値が最も低いのは KTX.Finance です。そのトークン KTC の市場価値はわずか 56 万 8,000 米ドルですが、TVL は 850 万米ドルに達します。しかし、このトークンの取引市場はわずかで、Arbitrum でのトークンの総転送回数も 35,000 回にすぎず、チェーン上の活動は良好ではありません。さらに、時価総額が低いプロジェクトには、Ramses、HMX、Lynex、Scallop、Spookyswap、Extra Finance、Inverse などがあります。

時価総額に対する TVL の比率では、Raydium、Jupiter、Orca など、Solana 上のいくつかの人気のある DEX プロトコルの比率が 1 未満であることがわかります。これらのプロジェクトは、時価総額のほぼ 80% を占めています。 Solana チェーンの取引量は合計ですが、トークンの時価総額は TVL よりも低いです。

最も収益性の高い DeFi プロジェクトは何ですか?

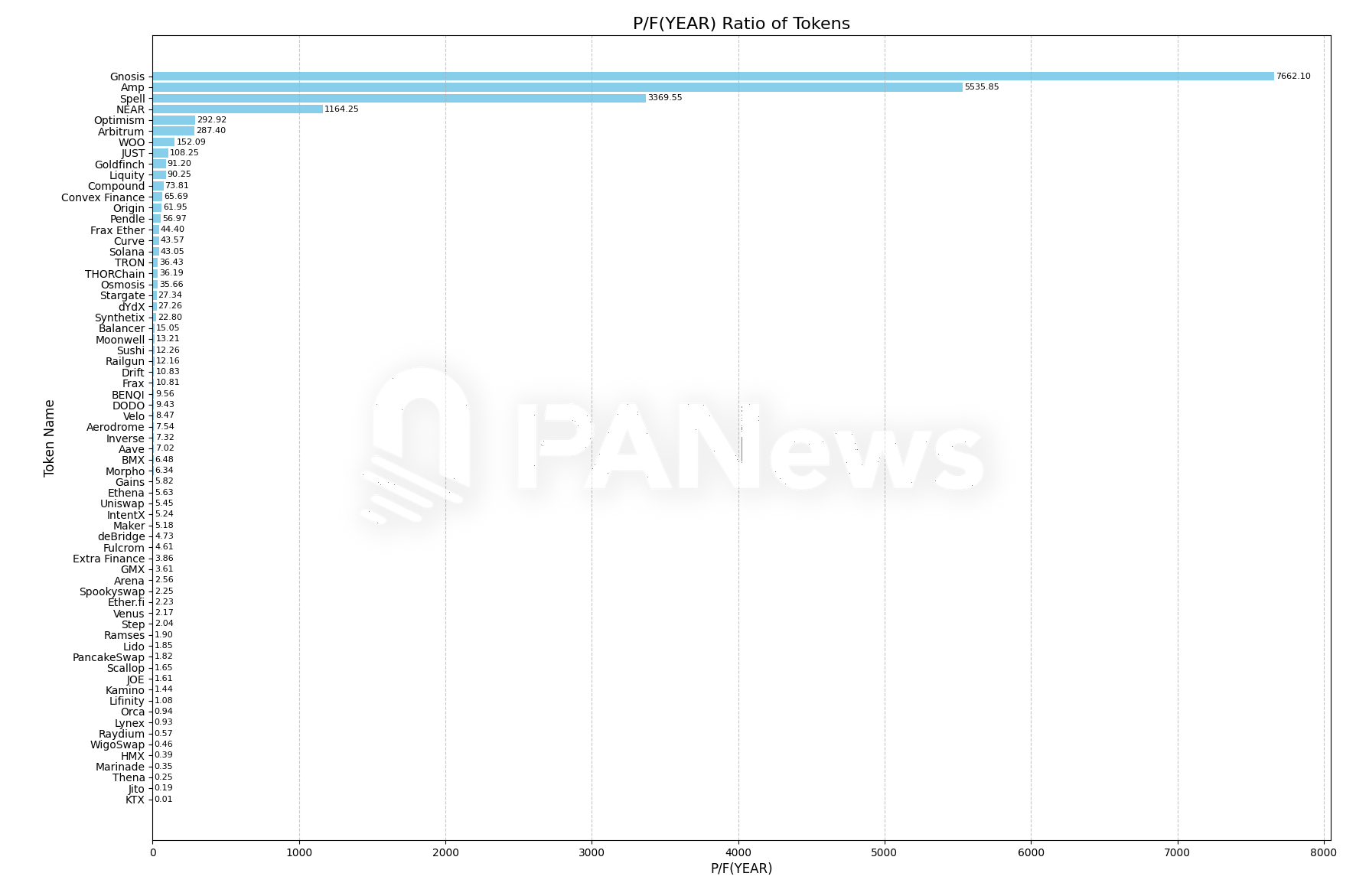

TVLに加えて、手数料もDeFiプロジェクトの活動と収益性を示す重要な指標です。ただし、手数料の参照方法は TVL とは若干異なります。PANews では、過去 30 日間の手数料収入の合計を使用して 1 日あたりの平均コスト値を計算し、このコスト値に 365 を乗じてシミュレーションします。現在の料金レベル、推定年間コスト。この予測年間費用を時価総額および現在の総費用と比較します。

1 つ目は、時価総額に対する年間経費の比率です。この比率は、従来の金融市場で企業を評価するための PE に非常に似ています。PF が 10 未満の場合、それは PF と呼ばれます。プロジェクトは過小評価されています。通常、値は 10 ~ 20 の間が妥当な範囲です。 20 ~ 50 の値は高い成長が期待できるプロジェクトとみなされ、50 倍を超える値は過大評価される可能性があります。

今回の分析ではPF値が10未満のプロジェクトが38件あり、その中でLifinity、Orca、Lynex、Raydium、WigoSwap、HMX、Marinade、Thena、Jito、KTXが値が小さい順にトップ10にランクインしています。

ただし、ここで注意すべき点は、一部のプロジェクトの PF が高いという事実は、必ずしもそのプロジェクトが過大評価されていることを意味するわけではないということです。むしろ、一部のプロジェクトの手数料生成は、特にパブリック チェーンの PF 値を考慮した場合、機械的に非常に低くなります。このデータは通常、一部のツールや分散型取引所、または融資プロトコルにおいて参照としてより重要な意味を持ちます。

また、分析した 86 件のデータのうち、年間予測コストが総コストを上回ったプロジェクトは 28 件あり、このデータは、現在のコスト水準を採用した場合、これらのプロジェクトで発生する来年のコストが過去のコストの合計を超えることを意味します。 。また、これらのプロジェクトの活動と収益性が徐々に増加していることも示しています。このデータの上位 10 プロジェクトには、Raydium、Jito、Solana、Thena、Ethena、Ether.fi、Orca、Aerodrome、Kamino、KTX が含まれます。もちろん、このデータを調べるときは、プロジェクトの立ち上げ時期も考慮する必要があります。たとえば、立ち上げられてから 1 年未満の Ether.fi のようなプロジェクトの場合、予測される年間コストは確実に総コストを超えます。

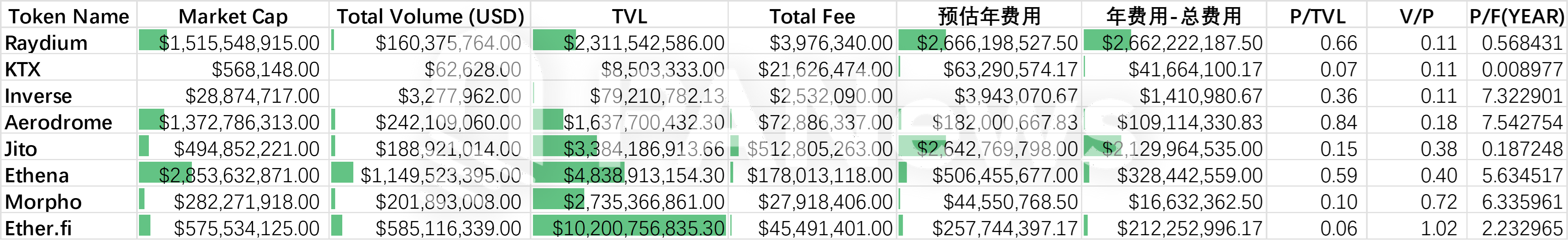

さらに、考慮する必要がある指標の次元がもう 1 つあります。それは、トークンの取引量と時価総額の比率です。一般に、この比率が 0.1 より大きい場合、トークンの市場活動と流動性が良好であることを意味します。これらのトークンのうち、合計 51 のプロジェクトの V/P が 0.1 を超えています。

8 つのプロジェクトはいくつかの過小評価指標を組み合わせた

複数のデータ次元でフィルタリングした後 (P/TVL は 1 未満、V/P は 0.1 より大きく、P/F(YEAR) は 10 未満、推定年間コストは総コストより大きい)、合計この条件を満たすプロジェクトは 8 つあります: Raydium、KTX、Inverse、Aerodrome、Jito、Ethena、Morpho、Ether.fi。ただし、これらのプロジェクトの調査では、通貨の発行時期、オンライン市場、コミュニティの活動に基づいてさらに判断する必要があります。

さらに、DeFiプロジェクトが過小評価されているかどうかを判断する場合、UniswapやSushiなどの主要プロジェクトの指標を比較することで推定できることがよくあります。

最後に、DeFiプロジェクトの過小評価レベルの判断に関しては、さらに説明する必要があることがまだいくつかあります。上記のデータスクリーニング方法は絶対的なものではなく、トークンの市場パフォーマンスはデータ以外の状況に依存することがよくあります。市場が十分に合理的でない限り、データ モデルに従ってトレンドに完全に影響を与えることは可能です。上記のデータに加えて、ユーザーのアクティビティ、マーケティング、プロジェクトの種類など、考慮する必要がある要素も数多くあります。 (上記の分析はある意味、時間と労力の問題であり、投資の根拠ではありません。リスクの高い市場ですので、参入する際には注意が必要です!)

すべての具体的なデータは読者の参考のためにここに掲載されています。