原作者: アーサー・ヘイズ

オリジナル編集: Deep Chao TechFlow

この記事で表明されているすべての意見は著者の個人的な意見であり、参考のみを目的としており、投資アドバイスや取引行動の推奨を構成するものではありません。

さらなるコンテンツ

壁から 4 段離れた位置に、可動ブラケットに木の板が垂直に固定されています。ヨガの先生は、手の踵をボードとサポートの交点に合わせて猫のようにかがみ、後頭部がボードに触れていることを確認するように言いました。正しい姿勢であれば、足を壁に沿って上げ、後頭部、背中、仙骨がボードに押し付けられた状態で体が L 字型になるようにすることができます。肋骨が広がらないようにするには、腹筋を締めて尾骨を内側に引き寄せる必要があります。おっと、この姿勢を保っているだけで大量の汗をかきます。しかし、本当の課題はまだこれからでした。アライメントを維持しながら片足を完全に垂直な位置に蹴らなければなりませんでした。

ボードは、体の姿勢の問題を即座に明らかにする「真実の鏡」として機能します。フォームが間違っていると、すぐに背中や腰の一部がボードから離れてしまうのを感じるでしょう。右足を壁に押し付けたまま左足を上げると、筋骨格系の問題がすぐに明らかになりました。左の広背筋が外側に広がり、左肩が内側に丸まり、体全体がねじれた毛玉のように見えました。私がこれらの問題について知っていたのは、私のアスレチックトレーナーとカイロプラクターの両方が、私の背中の筋肉が右よりも左側で弱いことを発見したためであり、それが私の左肩が高く、前傾している原因になっていたからです。板の上で逆立ちを練習すると、体の不均衡がより明確になりました。これらの問題を解決するための近道はなく、時には痛みを伴う一連の演習を通じて徐々に改善するしかありません。

このボードが私の身体的配置の「真実の鏡」であるとすれば、ドナルド・トランプ次期米大統領は、今日の世界のさまざまな地政学的・経済的問題の「真実の触媒」である。世界のエリートたちがトランプを憎むのは、まさに彼が特定の真実を暴露するからである。そして、「トランプの真実」というのは、彼が身長、純資産、ゴルフのスコアなど、自分自身に関する個人情報を話すという意味ではありません。むしろ、それはトランプが国家間の本当の関係と、ポリティカル・コレクトネスの圧力から遠く離れた一般のアメリカ人が実際に何を考えているかを明らかにすることを意味する。

マクロ経済アナリストとして、私は公開データと現在の出来事を使用して予測を立て、ポートフォリオの指針を提供しようとしています。私が「トランプの真実」を高く評価しているのは、それがリーダーたちに問題に向き合い、行動を起こさせるきっかけとなるからです。これらの行動は最終的には世界の未来を形作るものであり、私はそこから利益を得たいと考えています。トランプ大統領が正式に就任する前から、各国はすでに私の予測通りに行動し始めており、金融政策と金融抑圧に対する今後のアプローチについての私の判断を強化した。この年末の記事では、米国、欧州連合、中国、日本の 4 つの主要経済国の内外で起こっている大きな変化を分析します。特に、2025年1月20日にトランプ大統領が正式に就任した後、金融政策が緩和を続けるのか、あるいはさらに加速するのかを評価する必要がある。この判断は私の短期投資戦略にとって極めて重要です。

しかし、トランプ氏が物事を迅速に変えることができるという現在の仮想通貨市場の期待は高すぎると思います。実際、トランプ氏には政治的に実行可能な即効性のある解決策がほとんどない。おそらく市場は2025年1月20日頃に目覚め、トランプ大統領が政策変更を強行できるのは長くても1年しかないことに気づくだろう。この現実へのショックは、仮想通貨やその他の「トランプ2.0」関連資産の急落を引き起こす可能性がある。

ほとんどの米国議員は2025年後半に2026年11月の中間選挙に向けた選挙活動を開始するため、トランプ氏の行動残存期間はわずか1年だ。その際、下院の全議席と上院の多数の議席が改選されることになる。共和党は現在議会で過半数をわずかに占めており、2026年11月以降に政権を失う可能性が高い。アメリカ国民の怒りは理解できるが、根深い国内外の問題を解決するには、最も有能な政治家でも1年どころか10年以上かかるだろう。その結果、多くの投資家が厳しい「買い手の後悔」に直面する可能性がある。それでも、紙幣印刷政策と貯蓄者に対する金融弾圧は、2025 年以降も仮想通貨市場のブームを継続させることができるでしょうか?答えはイエスだと信じていますが、この投稿はその可能性を自分に納得させるための私なりの方法でもあります。

通貨ステージの変更

ラッセル・ネイピアの視点を借りて、第二次世界大戦後の通貨構造を説明する年表を単純化してみます。

1944 – 1971: ブレトンウッズ体制

各国は通貨レートを米ドルに固定しており、金はオンスあたり 35 ドルに固定されています。

1971 – 1994: オイルダラー システム

リチャード・ニクソン米大統領が金本位制の放棄を発表すると、米ドルは他の通貨に対して自由に変動し始めた。この変化は、米国が金のペッグを維持し、福祉国家を拡大し、ベトナム戦争に資金を提供することを同時に行うことができなかったために起こった。ニクソン大統領は、サウジアラビアや他のペルシャ湾岸産油国と合意に達し、これらの国々に石油の価格をドルで設定し、必要なだけ石油を採掘し、貿易黒字を米国の金融資産にリサイクルすることを義務付けた。一部の報道を信じるなら、米国はこの新しい通貨構造を支援するために、特定の湾岸諸国を操作して原油価格を吊り上げました。

1994 – 2024: ペトロ人民元システム

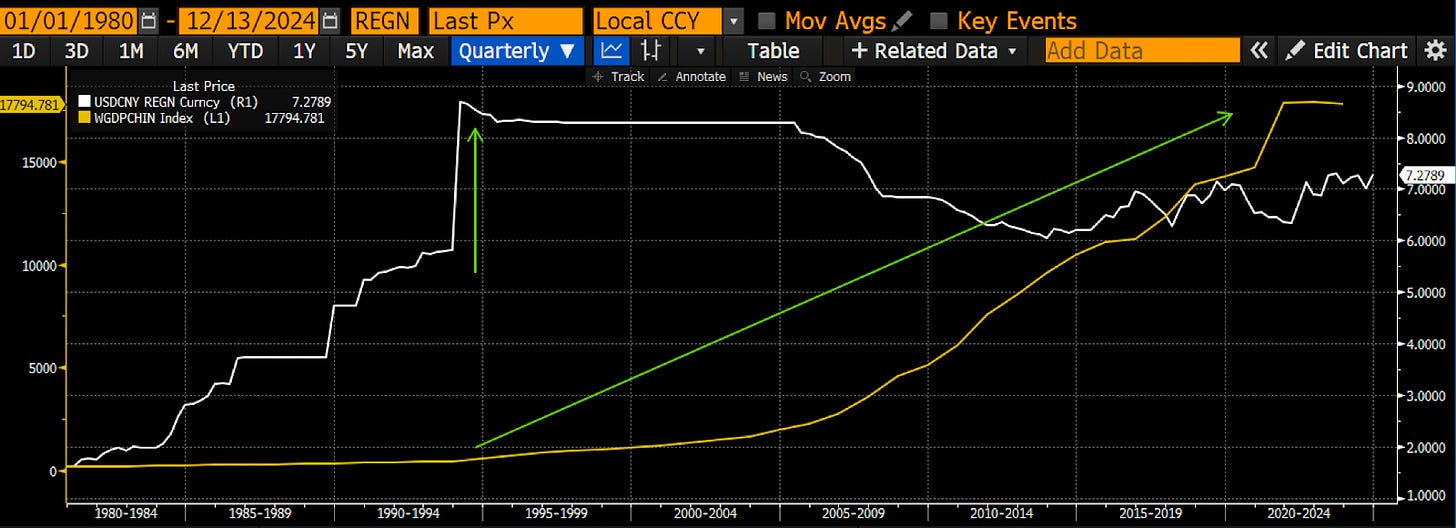

中国はインフレ、銀行危機、輸出産業の低迷を受けて、1994年に人民元の切り下げを急激に行った。一方、中国や他のアジア経済は重商主義政策を採用し、エネルギーや高級製造品の輸入に充てるため、安価な輸出を通じてドル準備金を蓄積してきた。この政策はグローバリゼーションを促進しただけでなく、10億人の低賃金労働力を国際市場に導入し、先進国のインフレを抑制し、西側中央銀行が長期にわたって低金利を維持できるようにした。

白い線は米ドルと元の為替レート (USDCNY) を表し、黄色の線は一定の米ドルでの中国の GDP を表します。

2024年 – 今まで?

形成されつつあるシステムにまだ名前を付けていません。しかし、トランプ大統領の当選は世界の通貨システムを変えるきっかけとなりました。はっきり言っておきますが、トランプ氏はこの再編の根本原因ではなく、むしろ、変化が必要な不均衡について率直に発言しており、アメリカ国民の変化にとって最善であると信じていることを迅速に進めるために、非常に破壊的な政策を積極的に推進しています。これらの変更により、石油元制度は廃止されることになります。この記事で私が主張しているように、これらの変化は世界中で法定通貨の供給量の増加と金融抑圧の増加につながるでしょう。米国、欧州連合、中国、日本のいずれの指導者も、新たな持続可能な均衡を達成するためにレバレッジを解消するつもりはないため、どちらも必然的に起こる。その代わりに、彼らは新しいシステムにおけるエリート層の統制を確保するために、紙幣を印刷し、長期国債や銀行預金の実質購買力を破壊することを選択するだろう。

次に、トランプ大統領の目標の概要から始めて、その後、各経済または国がどのように反応したかを評価します。

トランプに関する真実

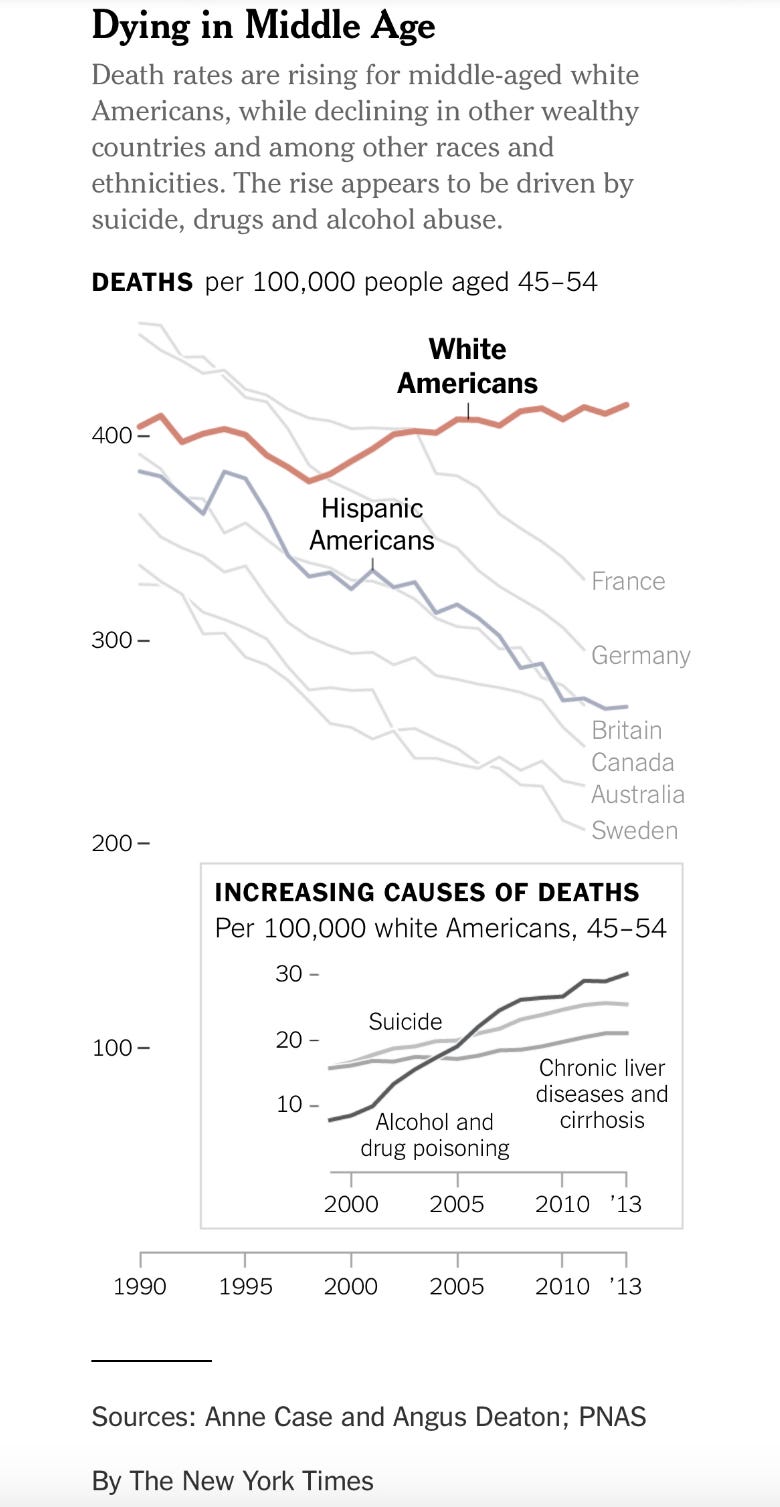

石油元制度を維持するには、米国は経常収支と貿易収支の赤字を維持しなければならない。この結果は、米国経済の産業空洞化と金融化をもたらしました。仕組みを理解したい場合は、マイケル ペティスの作品をすべて読むことをお勧めします。これがなぜ世界が経済システムを変えるべきだと言っているわけではありませんが、平均的な白人男性のアメリカ人は、いわゆるパックス・アメリカーナの奉仕の中で、1970年代以来明らかに多くを失ってきました。ここで重要なのは「普通」という言葉です。私はJPモルガンのジェイミー・ダイモンCEOやゴールドマン・サックスCEOのデビッド・ソロモンのような高レベルの人々や、彼らに勤める平均的なサラリーマンのことを言っているのではありません。私が話しているのは、かつてはベツレヘム・スチールで仕事を持ち、家庭もあり、パートナーもいたが、今では女性と唯一接触できるのはメタドンクリニックの看護師かもしれない一般の人々のことだ。これは、このグループがアルコールと処方薬を介してゆっくりと自殺していることからも明らかです。第二次世界大戦後、彼らがかつて享受していた高い生活水準と仕事への満足感と比較すると、今日の状況は明らかにひどいものである。ここがトランプ氏の本拠地であることは周知の事実であり、彼は他の政治家があえてしない方法で彼らに話しかける。トランプ氏は、彼らの惨めな生活に意味を取り戻すために、産業を米国に戻すと約束した。

「ビデオゲーム戦争」(非常に強力な政治集団)に夢中になっている血に飢えたアメリカ人にとって、米軍の現状は恥ずべきことだ。近い敵、あるいは現実の敵(現在はロシアと中国のみ)に対する米軍の優位性という神話は、その起源は、第二次世界大戦におけるヒトラーの侵略から世界を「解放」する際の米軍の役割にある。しかしそうではなく、ソ連がドイツ軍を倒すには何千万もの命がかかったが、米国は仕上げの役割を果たしただけだった。スターリンは、アメリカが西ヨーロッパでヒトラーに対する大規模な攻撃を開始するのが遅れていることに絶望した。ルーズベルト大統領はアメリカ兵の死傷者を減らすためにソ連に流血した。太平洋戦域では、米国は日本を破ったが、日本はその兵力の大半を中国本土に投入したため、日本軍による全面攻撃に直面することはなかった。ハリウッドはDデイ上陸作戦を映画で神話化するのではなく、スターリングラードの戦いとジューコフ将軍の英雄的行為、そして亡くなった数百万のロシア兵を描くべきである。

第二次世界大戦後、米軍は朝鮮戦争で北朝鮮と引き分け、ベトナム戦争では北ベトナムに敗れ、2021年にはアフガニスタンでの混乱した撤退を耐え抜き、そして現在はウクライナでロシアに敗れている。米軍が唯一誇りに思えることは、二度のペルシャ湾岸戦争でイラクなどの第三世界諸国に対して高度に洗練され、あまりにも高価な兵器を使用したことだ。

戦争の成功は産業経済の強さを反映したものでした。戦争について関心があるなら、米国経済は実際には「偽りの繁栄」を経験しているということだ。はい、アメリカ人は前例のないレバレッジを使った買収を行うことができますが、彼らの兵器システムは中国から輸入された部品のつぎはぎであり、法外な価格で販売されていますが、これらを購入するには地政学的な合意に基づいていなければならないサウジアラビアのような「ハイジャックされた顧客」に販売することを強いられています。システム。経済規模が米国の10分の1にすぎないロシアは、米国の通常兵器よりもはるかに低いコストで迎撃不可能な極超音速ミサイルを製造できる。

トランプは「平和第一」のヒッピーではない;彼はアメリカの軍事的優位性と例外主義を完全に信じており、その軍事力を敵を虐殺するために喜んで利用する。最初の任期中に、彼がイラクの地でイランのカセム・ソレイマニ将軍を暗殺し、多くのアメリカ人を喜ばせた行為であることを思い出してほしい。トランプ大統領はイラク領空侵犯には注意を払わず、他国の将軍暗殺を一方的に決定した際、米国がイランと正式に戦争状態にないという事実を無視した。したがって、彼は帝国の軍事能力がそのプロパガンダに見合ったものとなるよう再軍備したいと考えた。

トランプ氏は再工業化を通じて米国経済を活性化することを主張しており、それは良質な製造業の雇用を求める人々だけでなく、強力な軍隊を求める人々にも役立つだろう。これを達成するには、石油元制度のもとで生じた不均衡を是正する必要がある。これはドル安、税金補助金や生産補助金の提供、規制緩和によって達成されるだろう。 30年間にわたる成長促進政策のおかげで中国は依然として最適な生産地であるため、これらすべての措置により、企業が生産を米国に戻すことが経済的に実現可能になる。

私の記事「黒か白か」の中で、貧困層に対する量的緩和(QE)が米国の再産業化にどのように資金を提供しているかについて述べました。私は、次期米国財務長官ベッセント氏もこうした産業政策を推進すると信じています。しかし、それには時間がかかり、トランプ氏は就任1年目の進歩として有権者に売り込むような結果を直ちに示す必要がある。したがって、トランプとベッサンは直ちにドルを切り下げる必要があると思います。これがどのようにして可能なのか、そしてなぜそれが 2025 年前半に起こらなければならないのかについて説明したいと思います。

ビットコイン戦略準備金

「金はお金であり、それ以外は単なる信用です。」 - JP モルガン

トランプ氏とベッサン氏は、米国の経済目標を達成するにはドル安の必要性を繰り返し強調してきた。それでは、ドルは何に対して下落するべきでしょうか?いつ行うべきですか?

世界の主要輸出国としては、米国のほかに、中国(人民元)、欧州連合(ユーロ)、英国(ポンド)、日本(円)が挙げられます。より多くの企業に生産拠点を米国に戻すよう促すには、ドルがこれらの通貨に対して下落する必要がある。企業は必ずしも米国で登録する必要はなく、トランプ大統領は中国メーカーが米国に工場を設立し、現地で商品を販売することも受け入れている。しかし重要なのは、アメリカの消費者は「Made in USA」製品を購入しなければならないということです。

国際協調を通じて為替レートを調整するというこれまでの手法は時代遅れだ。現在、経済的にも軍事的にも、米国は他国と比較して1980年代ほど強力ではありません。したがって、ベッセント氏は他国に対し、自国通貨の対ドル為替レートの調整を一方的に求めることはできない。もちろん、関税やその他の手段を通じて圧力をかけることもできるが、それには多大な時間と外交が必要となる。実は、もっと直接的な方法があります。

米国は現在、約 8,133.46 トンという世界最大の金埋蔵量を有しており、ドル安を達成する上で独自の利点をもたらしています。誰もが知っているように、金は世界貿易の真の通貨です。米国は50年前から金本位制から離脱しているが、歴史上常に金本位制が主流であり、現在の法定通貨制度は例外である。したがって、最も簡単な方法は、ドルを金に対して相対的に下落させることです。

米国財務省は現在、バランスシート上の金の価格を1オンスあたり42.22ドルとしています。ベッサン氏が金の法定価格を引き上げるよう議会を説得できれば、金に対するドルの下落により、連邦準備制度理事会の大蔵省の口座への信用が直接増加することになる。これらの追加資金は経済支出に直接使用できます。金の価格が1オンスあたり3,824ドル上昇するたびに、1兆ドルの追加資金が財務省に流入します。たとえば、金の価格を現在のスポット価格に調整すると、財政準備金は約 6,950 億ドル増加します。

このようにして、米国政府は金の価格を調整することで「何もないところから」ドルを生み出し、それを商品やサービスの購入に使用することができます。この操作は本質的には法定通貨の切り下げです。他の法定通貨の価値も暗黙的に金と結びついているため、これらの通貨は米ドルに対して自動的に上昇します。米国は他国に相談することなく、主要貿易相手国の通貨に対して大幅なドル安を迅速に実現できる。

他の輸出国は自国通貨を金に対してさらに切り下げることで競争力を取り戻すだろうか、と疑問に思う人もいるかもしれない。理論的にはそれは可能ですが、米ドルが世界的な基軸通貨としての立場にあるため、これらの国々は米国の金切り下げ戦略に従うことができません。そうしないと、ハイパーインフレのリスクに直面することになります。特にこれらの国々は米国のようにエネルギーや食糧を自給自足することができないため、この種のインフレは深刻な社会不安を引き起こし、権力者の地位を脅かすことになる。

米国経済の再産業化を促進するには、どれくらいのドル安が必要か?答えは新金価格です。私がベッセントだったら、金の価格をオンスあたり 10,000 ドルから 20,000 ドルに再評価するなど、大胆な行動をとるでしょう。ルーク・グローメン氏の試算によれば、FRB負債に対する金の比率が1980年代に戻った場合、金の価格は1オンス当たり約4万ドルに達するまでに14倍に上昇する必要があるかもしれない。これは私の予想ではなく、むしろ米ドルが金と比べてどれほど過大評価されているかを示しています。

金支持者として、私は現物の金の延べ棒を保有し、金採掘ETFに投資しています。米ドルの価値を失う最も簡単な方法は金に対してであるからです。この作戦は仮想通貨市場にも大きな影響を与えるだろう。

ビットコイン戦略的準備金(BSR)の概念は、このロジックに基づいています。米国のルミス上院議員は、財務省に年間20万ビットコインを5年間購入し、政府のバランスシート上の金の価格を引き上げることでこれらの購入資金を賄うことを義務付ける法案を提案した。この提案の核心は、ビットコインが「最も硬い通貨」として、米国がデジタル経済と実物経済で金融上の優位性を維持するのに役立つ可能性があるということだ。

政府の経済政策がビットコインの価格と密接に結びついている場合、政府はビットコインと暗号通貨エコシステムの拡大を支援する傾向が強まるでしょう。この論理は、政府が国内の金採掘や金取引市場を支援する方法と似ています。例えば、中国は上海金先物取引所を通じた国内の金保有を奨励しており、これは国家の金準備を増やすための政策実践である。

米国政府が金の下落を通じてより多くのドルを創出し、その資金の一部をビットコインの購入に使用した場合、ビットコインの法定通貨価格はそれに応じて上昇します。この上昇は、米国に追いつく必要がある他の国々による競争的なソブリン購入をさらに引き起こすだろう。この場合、ビットコインの価格は急激に上昇する可能性があります。結局のところ、政府が法定通貨の価値を積極的に切り下げている中、切り下げられた法定通貨と引き換えにビットコインを売りたい人がいるでしょうか?もちろん、長期保有者は最終的にビットコインをある価格帯で売却することになるが、その価格が10万ドルになることは決してない。この明確かつ合理的な論理にもかかわらず、私はビットコイン戦略的準備金(BSR)が実際に実装されるとはまだ考えていません。政治家は、次の選挙での勝利を確実にするために、新たに生み出された資金を生計のためのプロジェクトに費やす傾向があると思います。しかし、たとえBSRが発生しなくても、その可能性があるだけで市場に買い圧力が生じるのに十分である。

私は米国政府がビットコインを購入するとは思わないが、これはビットコイン価格に対する私の楽観的な予想に影響を与えるものではない。金の下落は新たなドルの洪水を生み出し、最終的には実物の商品、サービス、金融資産に流入することになる。歴史的な経験によれば、ビットコインの価格は世界の米ドル供給量よりもはるかに速く成長します。これは、ビットコインの総量が限られており、流通量が徐々に減少しているためです。

図の白い線は連邦準備制度のバランスシート、黄色の線はビットコインの価格です。どちらも 2011 年 1 月 1 日の指数値を 100 に基づいています。 FRBのバランスシートは2.83倍に成長し、ビットコイン価格は317,500倍に上昇しました。

要約すると、ドルを迅速かつ大幅に弱めることが、トランプ氏とベッセント氏にとって経済目標を達成するための第一歩となる。この措置は国内議員や外国財務省との協議なしに迅速に実現できるだろう。共和党が上下院の多数派を維持するためにトランプ大統領が1年以内に結果を示す必要があることを考慮すると、米ドル/金の下落は2025年前半に起こると予想している。

次に、中国に焦点を当て、中国がトランプ大統領の核心政策にどのように反応するかを探ってみましょう。

中国の反応

中国は現在、2つの大きな課題に直面している。1つは雇用、もう1つは不動産だ。米国は一般の人々に高賃金の雇用を創出し、生産能力への投資を増やす必要もあるため、トランプ大統領の政策は間違いなくこれらの課題を増大させた。トランプ氏とそのチームの主な武器はドル安と関税だ。では、中国の対応策は何だろうか。

中国はイデオロギー的に量的緩和(QE)を受け入れ、さらに人民元の自由変動を認めなければならないことを明確にしたと思います。これまでのところ、中国は主に国内経済の不均衡の悪化を避けるために、中央銀行の紙幣印刷による財政刺激策をほとんど行っていない。また、中国は米国新政権の政策方向性を待ち、様子見の姿勢をとっている。しかし、ここ数週間の兆候は、中国が従来の量的金融緩和手段を通じて大規模な経済刺激策に取り組み、市場の需要に応じて人民元の自由取引を認めることを示唆している。

QE がなぜ人民元の切り下げにつながるのかという疑問は、次の論理から理解できます。QE は人民元の供給を増やすでしょう。人民元の供給量が他の通貨よりも速く増加すれば、当然のことながら人民元は他の通貨と比べて下落します。さらに、人民元保有者は購買力を守るために、人民元をビットコイン、金、米国株などの固定供給資産と交換することも考えられる。この行動も人民元安をさらに悪化させるだろう。

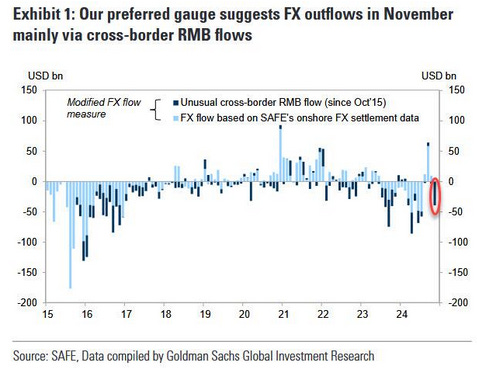

この写真は、投資家が中国から資金を引き出し始めている傾向を示している。

前に述べたように、中国は食料とエネルギーに依存しているため、金に対する人民元の価値を切り下げても米国に対抗することはできない。これはハイパーインフレにつながり、最終的には中国共産党の支配を脅かすことになる。しかし、中国は人民元の供給を大幅に増やすことで不動産危機を緩和し、デフレを回避することができる。最近のニュースは、中国人民銀行(人民銀行)がトランプ大統領の関税脅しに対抗して人民元安を容認する用意があることを示唆しており、中国が本格的な量的緩和政策を開始する可能性があることを示唆している。

「トランプ氏がホワイトハウスに復帰したことで、中国の指導者や政策立案者らは、米国の貿易関税引き上げに対抗して、2025年にさらなる人民元安を容認することを検討している。」 ロイター、2024年12月11日。

中国人民銀行は人民元の自由変動を認める本当の理由を明らかにしていないが、これは資本流出のさらなる悪化を避けるためかもしれない。中国人民銀行の政策が紙幣の印刷と国債の購入に焦点を当てていると富裕層に直接伝えられれば、投資家のパニックを引き起こし、急速な資本逃避につながる可能性がある。資金はまず香港に流入し、その後世界の他の地域に移動する可能性がある。そのため中国人民銀行は、投資家が資金を海外に送金するのではなく国内の株式市場や不動産市場に投資するよう誘導するヒントを利用したいと考えている。

私の記事「Lets Go Bitcoin」で予測したように、中国人民銀行(PBOC)はデフレを抑制するために大規模な量的緩和(QE)と金融刺激策を利用するでしょう。これらの政策の有効性は、中国国債(CGB)の利回りが上昇するかどうかを観察することで判断できる。現在、投資家は不安定な株式市場や不動産市場へのリスクを冒すよりも、元本が確保された国債を好むため、CGBの利回りは歴史的な低水準にある。この選択は、中国経済の中期的な見通しに対する市場の悲観的な見方を反映している。この感情を逆転させるのは複雑なことではありません。大規模に紙幣を印刷し、中央銀行の公開市場操作を通じて投資家から国債を買い戻すだけです。これこそが量的緩和の定義です。このプロセスの詳細な説明については、白黒記事の私のチャート分析を参照してください。

マクロレベルで見ると、紙幣の印刷における主な問題は人民元の対外価値です。人民元高には、中国の消費者が輸入品を安く購入できるようになる、貿易相手国が人民元で決済する可能性が高まる、トランプ大統領の政策の圧力を受けて企業が低金利で人民元で借り入れられるようになるなど、いくつかの利点があるが、メリットは些細なことのように思えます。トランプ氏とベッサン氏が示したように、米国はハイパーインフレを引き起こすことなく、中国よりも大胆に紙幣を刷ることができる。したがって、人民元の対米ドル為替レートは変動する可能性があり、短期的には人民元が下落する可能性があります。

ベッサン氏が金に対するドルの急激な下落を主張する前は、人民元安は中国製造業のより多くの製品の輸出を助けるだろう。この短期的な優位性は、中国企業の米国市場への参入を容易にするなど、中国がトランプ陣営との交渉でより有利な条件を目指すのに役立つだろう。

仮想通貨投資家にとって重要な問題は、中国の投資家が人民元の供給増加のシグナルにどう反応するかということだ。マカオのゲーミングや香港の企業など、合法的な資本流出経路は営業継続を許されるのか、それとも資本逃避を制限するために閉鎖されるのか。米国が特定の基金( テキサス州公立大学の寄付金など)の中国資産への投資を制限していることを考えると、中国も同様の措置を講じて、新たに発行された人民元が香港を通じて米国に流入するのを防ぐ可能性がある。中国国内の株式市場と不動産市場 したがって、政策枠が閉まる前に人民元の対米ドルからの資本流出が加速する可能性がある。

仮想通貨市場については、短期的には中国資本が香港を通じて米ドルに流れ込み、ビットコインや他の仮想通貨を購入する可能性がある。中期的には、中国政府が明らかなルートを通じた海外への資本移転を禁止した場合、香港の仮想通貨ETFが中国本土からの資金受け入れを許可されるかどうかが問題となるだろう。香港の国有資産管理会社を通じて仮想通貨を管理することで中国の競争力が向上するか、少なくとも中国を仮想通貨分野で米国と同等にできるのであれば、香港の仮想通貨ETFは急速に多くの資金を集めるだろう。これらのETFは世界市場でスポット仮想通貨を購入する必要があるため、これは仮想通貨市場に新たな刺激をもたらすことになる。

日本:夕焼け帝国の選択

日本の政治エリートたちは自分たちの文化と歴史を誇りに思っているが、依然として米国の支援に大きく依存している。第二次世界大戦後、日本はドル融資と米国市場への無関税アクセスの助けを借りて急速に再建し、1990年代初頭までに世界第2位の経済大国となった。同時に、日本は世界で最も多くのスキーリゾートを建設しており、それは私のライフスタイルにとって非常に重要です。

しかし、1980年代と同様に、今日では日米間の貿易と金融の不均衡が再び注目を集めています。当時の通貨協定はドル安・円高をもたらし、最終的には1989年の日本の株式市場と不動産市場のバブル崩壊の引き金となった。円高を図るために日銀は金融引き締めを余儀なくされ、それがバブル崩壊に直結した。これはまた、金融緩和政策は資産バブルを膨張させる傾向があり、政策が引き締められるとバブルは崩壊することを示している。今日、日本の政治家は米国のニーズに応えるために再び同様の「財政的ハラキリ」行動をとるかもしれない。

現在、日本は最大の米国債保有国であり、積極的な量的緩和政策を実施しており、その後イールドカーブ・コントロール(YCC)に発展し、米ドル/円為替レートの極度な下落につながっています。 USD/JPY 為替レートの重要性については、 「しかたがない」と「千と千尋の神隠し」の 2 つの記事で詳しく説明しています。

トランプ大統領の経済戦略には、ドルが円に対して上昇する必要があると明記されている。トランプ氏とベッサン氏は、この調整は避けられないと明言した。中国とは異なり、日本の為替調整は対立的なものではなく、ベッセント氏が直接ドル円相場を決定し、日本は従わざるを得ない。

しかし、円高の最大の問題は、日本銀行(日銀)が金利を引き上げなければならないことだ。政府の介入がなければ、次のようなことが起こる可能性があります。

金利が上昇し、日本国債(JGB)の魅力が高まるにつれ、日本の企業、家計、年金基金は海外資産(主に米国債や株式)を売却し、得られた外貨を円に交換して代わりに購入する可能性が高い。国債。

国債利回りの上昇は価格の下落を意味し、日銀のバランスシートに深刻な打撃を与えることになる。さらに、日本銀行は米国国債と株式を大量に保有しているが、日本の投資家が資金を本国送金するためにこれらの資産を売却することで、価格も下落する可能性がある。同時に、日本銀行も円準備金に対してより高い利息を支払う必要があるだろう。こうした変化は、最終的には日本銀行の支払い能力を深刻な圧力にさらす可能性がある。

トランプ大統領は明らかに日本の金融システムの崩壊を望んでいない。在日米海軍基地は中国の海洋進出を抑制する上で極めて重要であり、一方、日本による半導体などの重要製品の生産により、米国は安定した供給を確実に得ることができる。したがって、トランプ大統領はベッセント氏に対し、日本の金融安定を確保するためにあらゆる必要な措置を講じるよう指示する可能性がある。例えばベッサン氏は、米財務省の権限を利用して日銀とドル円通貨スワップ(CSWAP)を締結し、日本の米国債や株式の売りを傍観的に吸収する可能性がある。このメカニズムの具体的なプロセスについては、記事「千と千尋の神隠し」の私の説明を参照してください。

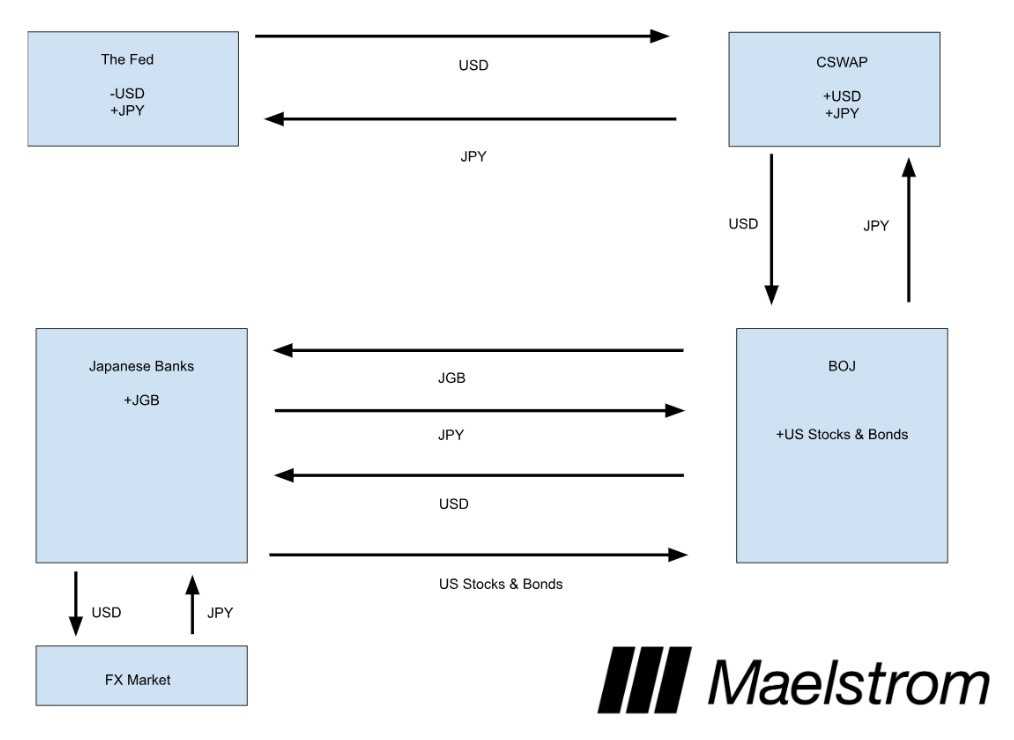

FRBは、キャリートレードの増加によって以前に生み出された円と引き換えにドルの供給を増やした。

通貨スワップでは、FRBが日本銀行にドルを供給し、日本銀行がFRBに円を供給します。

したがって、日銀は米国の株式や債券をより多く保有しており、ドルの供給が増えると、これらの資産の価格は上昇することになる。

日本銀行はさらに多くの日本国債(JGB)を保有しています。

円とドルのキャリートレードの巻き戻しの問題を解決するために米ドルの供給が大幅に増加するため、このメカニズムは暗号通貨市場にとって非常に重要です。このプロセスはゆっくりと進展するだろうが、日本の金融システムの安定を維持するために数兆ドルが印刷される可能性がある。

日米間の貿易と金融の不均衡の解決は、日本がこの問題についてほとんど発言権を持っていないため、実際にはそれほど複雑ではない。現在、日本の政治的立場は極めて脆弱であり、与党である自由民主党(LDP)が議会の過半数を失い、日本の統治が混乱に陥っている。日本のエリート層は米国の残忍な行為に嫌悪感でいっぱいだが、トランプの経済戦略に反対するほどの政治力はない。

EU: 最後が常に最後になる

多くのヨーロッパ人(少なくともムハンマドのような名前の人は除く)はキリスト教の伝統をある程度保持しているが、「後者が先になる」という聖書の言葉は経済的には明らかにEUには当てはまらない。最後は常に最後です。どういうわけか、ヨーロッパのエリート政治家は常に米国からの容赦ない弾圧を喜んで受け入れるようです。

実際、欧州はロシアや中国との協力強化に全力を尽くすべきだ。ロシアはパイプラインを通じて安価なエネルギーを供給し、欧州に豊富な食料を供給することができる。中国は高品質かつ低コストの工業製品を提供することができ、ヨーロッパの高級品を驚異的な量で購入することに意欲的です。しかし、ヨーロッパ大陸は常に英国と米国という 2 つの島国によって支配されており、止められない大規模なユーラシア共通の繁栄の輪に統合することができませんでした。

ヨーロッパがロシアの安価なガスの購入を拒否し、グリーンエネルギーへの移行という誤った約束を放棄し、中国との互恵貿易に参加することを拒否しているため、ドイツとフランスの経済は苦境に陥っている。欧州経済の両輪であるドイツとフランスの衰退により、大陸全体が弱体化し、アラブ人、ロシア人(現在はそれほどではないかもしれないが)、アメリカ人にとってのリゾート地にほぼ成り下がっている。ヨーロッパのエリート層はこれらの地域の人々に対して深い偏見を抱く傾向があるため、これはまったく皮肉なことです。

今年は、スーパーマリオ・ドラギ氏(2024年9月「欧州競争力の将来」演説)とエマニュエル・マクロン氏( 「2024年4月欧州演説」 )がそれぞれ2つの重要な演説を行った。ヨーロッパ人にとって、この演説はもどかしいものだった。なぜなら、両政治家はエネルギーコストの高さと国内投資の不足というヨーロッパが直面する中核問題を正確に指摘したが、彼らの解決策はつまるところ、グリーンエネルギー移行とさらなる金融抑圧に資金を提供するためのより多くの資金を「印刷機に渡す」ことだったからだ。 」

実際、より効果的な解決策は、米国の政策に対する盲目的な支持を放棄し、安価な天然ガスを入手し、原子力を開発し、中国との貿易を強化し、金融市場を完全に自由化するためにロシアと和解に達することだろう。しかし、欧州の有権者の多くが現在の政策構成が自分たちの利益にならないことを認識し、これらの変化を推進したい政党に投票している一方で、権力を握っているエリートたちがさまざまな非民主主義的な政策を通じて多数派を弱体化させ続けていることは残念である。意志を意味します。現在の政治的混乱は続いており、フランスもドイツも事実上安定した政府を持たない。

トランプ大統領の戦略的意図は明らかだ。米国はヨーロッパに対し、引き続きロシアから距離を置き、中国との貿易を制限し、ロシアと中国を守るために米国製兵器を購入することを必要としており、それによって強力で統合されたユーラシア経済の形成を妨げている。しかし、これらの政策が欧州経済に悪影響を及ぼしたため、EUは運営を維持するために金融抑圧と大規模な紙幣印刷に頼らざるを得なくなった。マクロン大統領の言葉の一部を引用して、欧州の金融政策の将来を説明し、欧州に資本を保有する場合になぜ心配する必要があるのかを説明したいと思います。将来、欧州から資本を移動する自由が失われることに注意する必要があり、退職金口座や銀行預金はパフォーマンスの悪い長期の EU 国債にしか投資されない可能性があります。

マクロン氏の言葉を引用する前に、元イタリア首相で現在ジャック・ドロール研究所所長を務めるエンリコ・レッタ氏のスピーチを見てみましょう。「EU には最大 33 兆ユーロの民間貯蓄があり、そのうち 34.1%しかし、これらの資金はEUの戦略的ニーズを満たすために十分に活用されておらず、この現象は毎年米国経済と米国の資産運用会社に流入している貯蓄の非効率性に反映されている。これらの資源を EU の域内経済内で効果的に再配分できれば、戦略目標の達成が大幅に促進されるでしょう。」 - 「市場を超えて」より。

レッタ氏の主張は明らかである。欧州資本は米国企業によって搾取されるべきではなく、欧州自身の発展に役立つべきである。 EU当局は投資家にパフォーマンスの悪い欧州資産への資金投入を強制するための手段を多数用意している。例えば、年金口座や退職金口座を通じて投資される資金については、EUの規制当局が「適切な投資範囲」を課し、投資運用会社が合法的にEUの株式や債券にのみ投資できるようにする可能性がある。銀行口座に保管されている資金については、預金者にとって「不適当」という理由で規制当局が銀行に対し非EU資産への投資オプションの提供を禁止する可能性がある。 EUの規制下にある金融機関に保有されている資金は、クリスティーヌ・ラガルド氏のような政策立案者の管理を受ける可能性がある。欧州中央銀行(ECB)総裁としての彼女の第一の義務は、貯蓄がインフレを上回らないようにすることではなく、EUの金融システムの存続を確保することだ。

ダボスの世界経済フォーラムのエリートだけがそのような政策を支持していると思っているなら、マリーヌ・ルペンのもう一つの言葉を引用しましょう。「ヨーロッパは目を覚まさなければなりません...なぜなら米国は自国の利益をより積極的に守るからです。」

トランプ大統領の政策は、ヨーロッパの政治的スペクトルの左派と右派の両方で強い反応を引き起こした。

EUの政治家たちが、問題を解決するために、より単純で経済的に破壊的でないアプローチを取ることを拒否しているという点に戻ると、マクロン大統領が一般の人々に直接言ったことはこうだ。もう終わった。」

マクロン大統領は、EUの資本は最もパフォーマンスの高い金融商品に流れるべきではなく、より欧州内の経済発展に貢献すべきだと強調した。同氏は、「第3の問題は、毎年、われわれの貯蓄のうち約3000億ユーロが、米国債の購入やベンチャーキャピタルへの参加など、米国への資金提供に使われていることだ。これは極めてばかげている」と語った。

さらにマクロン大統領は、バーゼルIII銀行規制規則の停止を提案した。この措置により、銀行は高価で低利回りのEU国債を無制限のレバレッジで購入できるようになるが、最終的な敗者はユーロの供給が無制限に増加することを意味するため、ユーロ資産を保有する投資家となるだろう。同氏はさらに、「第二に、バーゼルとソルベンシーの適用方法を再検討する必要がある。2008年から2010年の金融危機の原因となった米国は、世界で唯一これらの規則を遵守しているわけではない。 、これらのルールを遵守しないことを選択しました。」

マクロン氏は、米国がこうした世界的な銀行規則に従わないため、欧州が完全に従う必要はないと主張した。しかし、こうした政策は法定通貨制度の崩壊を引き起こし、ビットコインや金の高騰を加速させる可能性がある。

ドラギ総裁はまた、最近の報告書で、巨大な福祉制度(例えば、フランスの政府支出はGDPの57%を占め、先進国中第1位)を維持するためには、EUは毎年8,000億ユーロの追加投資が必要であると述べた。この資金源は、貯蓄者にEUの長期国債の購入を強制する金融抑圧と組み合わせたECBの紙幣増刷作戦となる。

私はこれをでっち上げているわけではありません。これらは、EUの政治的スペクトルの左翼と右翼の両方からの直接の声明から来ています。彼らは、EUの貯蓄を投資する方法を最もよく知っていると主張しています。彼らは、銀行が無制限のレバレッジを利用してEU加盟国の債券を購入することを許可し、汎ユーロ債が発行されたら最終的にはECBに一律に債券を発行させる必要があると主張している。その背景には、いわゆる「トランプの戦略的意図」がある。トランプ政権下の米国がドル安を進め、銀行規制を停止し、欧州にロシアや中国との関係断絶を強制すれば、EUの貯蓄者は低収益と金融抑圧を受け入れなければならないだろう。 EUの「適合者」は、EUプロジェクトを存続させるために自分たちの資本と生活水準を犠牲にする必要がある。

この一節の明らかな皮肉にお気づきかと思います。しかし、もしあなたが「ヨーロッパ™」のために生活水準を下げる気があるのなら、私はあなたを責めません。皆さんの多くは公の場では EU の旗を掲げているかもしれませんが、プライベートでは慌ててコンピューターを開いて、できるだけ早くこの混乱から抜け出す方法を見つけようとしているのではないでしょうか。ご存知のように、脱出する方法は、禁止される前にビットコインを購入し、自分で保管することです。しかし、EUの読者の皆さん、それはすべてあなた自身の選択次第です。

世界的にユーロの流通量が増加し続け、EUが国内資本の規制を強化するにつれ、ビットコインの価格は高騰し続けるだろう。この傾向は、実際のところ、現在の政策の必然的な結果です。しかし、これは「言うて言えば言うことなし」の状況になると思います。権力者たちはひそかに資産をスイスやリヒテンシュタインに移し、狂ったように仮想通貨を購入するかもしれない。同時に、一般の人々は貯蓄を守るための行動をとらなければ、国家主導のインフレに苦しむことになる。これが現在のヨーロッパのどうしようもない現実です。

暗号化された真実の端末

私たちの Truth Terminal は、24 時間年中無休で運営される暗号通貨フリー マーケットです。 11月初旬のトランプ大統領の選挙勝利後のビットコインの上昇は、法定通貨供給の加速の先行指標となっている。 「トランプ政策」の影響に直面すると、あらゆる主要経済国や主要国は迅速に対応する必要があり、通常の対応は通貨切り下げと金融抑圧の強化である。

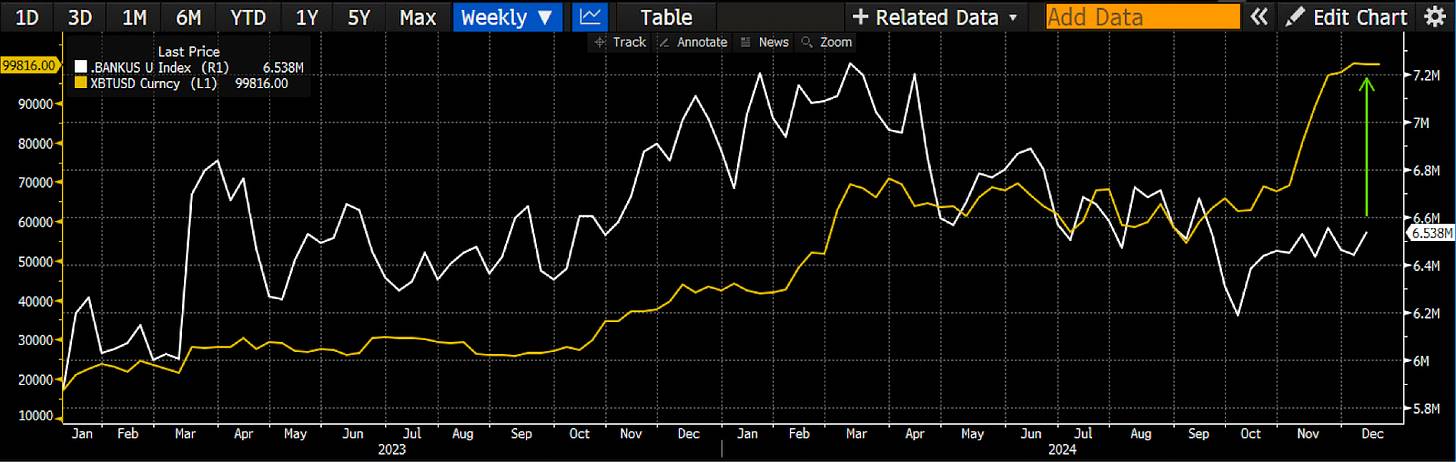

ビットコイン(黄色の線)は米国の銀行信用(白線)の成長を牽引しています。

これは、ビットコインが大きな反落なしに100万ドルまで上昇することを意味しますか?もちろん違います。

市場は、トランプ氏が物事を成し遂げるために実際に残された時間が非常に限られていることを理解していないと思います。市場は現在、トランプ氏とそのチームに対して過度の期待を寄せており、経済的、政治的な奇跡をすぐに実現できると信じている。しかし、トランプ人気の一因となった問題は数十年にわたって蓄積されており、すぐには解決されそうにない。イーロン・マスクがどれだけXプラットフォームを推進しても、すぐに解決策はありません。したがって、トランプ氏が支持者の期待に完全に応え、2026年に民主党が上下院の多数派を取り戻すのを阻止することはほぼ不可能だ。人々の焦りは絶望から生じており、トランプ氏は賢明な政治家としてそれを知っている。私の意見では、これは彼が任期の早い段階で大きな行動を起こさなければならないことを意味しており、それが彼が就任から最初の100日以内に金に対してドルの大幅な下落を引き起こすだろうと私が賭けている理由である。これは、米国の生産コストの競争力を迅速に高める簡単な方法です。この政策により、米国の生産能力は迅速に再配分され、その結果、効果が5年後に現れるのではなく、即座に雇用が増加します。

この仮想通貨強気市場が「バブル崩壊」段階に入る前に、2025年1月20日のトランプ大統領就任前後に市場は急落すると予想している。メイルストロームチームは事前に一部のポジションを削減する予定で、2025年上半期には一部の中核資産を低価格で買い戻したいと考えている。もちろん、どのトレーダーもそう言い、市場のタイミングを計る自分の能力を信じています。しかし、ほとんどの場合、自信の欠如により高値での再参入が妨げられ、早期に売りすぎて、後に強気市場の大きな上昇を逃してしまう傾向があります。これを念頭に置いて、1 月 20 日以降も強気相場が引き続き好調な場合には、戦略を迅速に調整し、短期的な損失を受け入れて市場に復帰することをお約束します。

「トランプの政策」は、世界経済秩序の構造的欠陥に目を開かせ、また、現在の環境で投資収益を最大化する最良の方法はビットコインと仮想通貨を保有することであることを理解させました。したがって、私はこの強気相場の機会をつかむために、市場の反落と反発の際に押し目買いを続けていきます。

未来はここにあり、選択はあなた次第です。