原作者: Coinbase

オリジナル編集: Felix、PANews

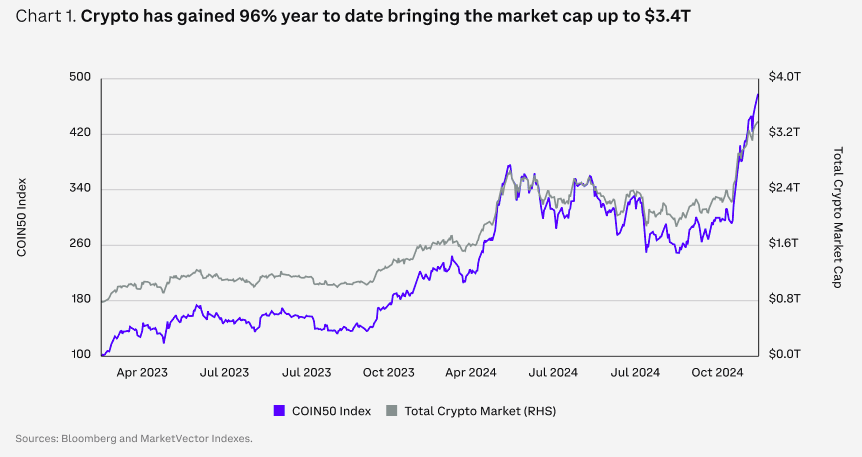

2025 年に向けて、仮想通貨市場は変革的な成長を遂げる予定です。機関による導入が増加し、さまざまなセクターにわたってユースケースが拡大し続けるにつれて、資産クラスの成熟度は勢いを増し続けています。ちょうど昨年、米国でスポット ETF が承認され、金融商品のトークン化が大幅に増加し、ステーブルコインが大幅に成長し、世界的な決済フレームワークにさらに統合されました。

この目標を達成するのは簡単ではありません。これらの成功を長年にわたる努力の成果と見るのは簡単ですが、これは実際にははるかに大きな旅の始まりにすぎないというコンセンサスが高まっています。

わずか 1 年前、この資産クラスが金利上昇、規制当局の取り締まり、先行きの不透明さによって動揺していたことを考えると、仮想通貨の進歩はさらに驚くべきものです。これらすべての課題にもかかわらず、暗号通貨は強固な代替資産となり、暗号通貨の回復力を証明しています。

しかし、市場の観点から見ると、2024 年の上昇トレンドには、これまでの強気サイクルとは明らかに異なる点がいくつかあります。これには表面的なものも含まれます。「Web3」は、より適切な「オンチェーン」に置き換えられました。他には、より広範囲にわたるものもあります。ファンダメンタルズの必要性が、機関投資家による関与の増加により、物語主導の投資戦略の影響を追い越し始めています。

さらに、ビットコインの優位性が急上昇しているだけでなく、DeFi のイノベーションもブロックチェーンの限界を押し広げており、新しい金融エコシステムの基盤が手の届くところにあります。世界中の中央銀行と主要金融機関は、暗号化によって資産の発行、取引、記録管理をどのように効率化できるかについて議論しています。

将来を見据えると、現在の暗号空間には多くの有望な発展が見られます。破壊の最前線で、私たちは分散型ピアツーピア取引所、分散型予測市場、暗号ウォレットを備えた人工知能 (AI) エージェントに注目しています。制度面では、ステーブルコインと決済(仮想通貨と法定通貨の銀行ソリューションを近づける)、低担保のオンチェーン融資(オンチェーンの信用スコアリングによって促進される)、コンプライアンスに準拠したオンチェーン資本形成などに大きな可能性がある。

暗号通貨の認知度は高いにもかかわらず、その斬新な技術構造のため、この技術は多くの人にとって不明瞭なままです。しかし、ブロックチェーンの複雑性を抽象化し、スマートコントラクト機能を強化することでユーザーエクスペリエンスを向上させることに重点を置くプロジェクトが増えており、技術革新によってこの状況も変化すると予想されています。この面で成功すれば、新しいユーザーが仮想通貨にアクセスできる範囲が広がる可能性があります。

一方、米国はすでに11月の選挙のかなり前に、2024年に明確な規制を導入するための基礎を築いている。これにより、2025 年にさらに大きな進歩を遂げる準備が整い、主流の金融におけるデジタル資産の地位が強まる可能性があります。

規制と技術の状況が進化するにつれて、暗号通貨エコシステムは大幅な成長が見込まれており、より幅広い採用が業界をその可能性の最大限の実現に近づけるでしょう。 2025年は極めて重要な年となり、画期的な進歩と進歩が今後数十年にわたる暗号通貨業界の長期的な軌道を形作るのに役立つ可能性があります。

テーマ1:2025年までのマクロロードマップ

FRBが望むもの FRBが必要とするもの

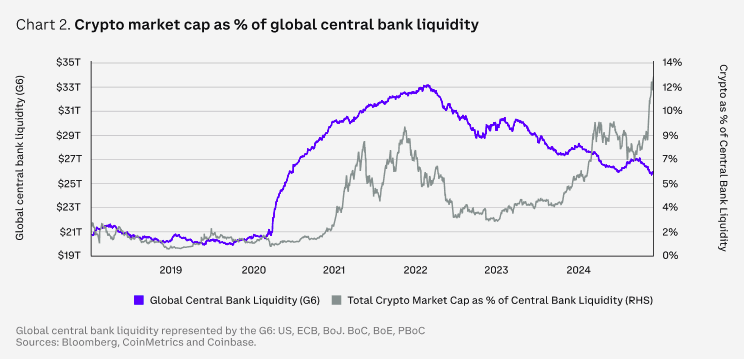

2024年の米国大統領選挙でのトランプの勝利は、2024年第4四半期の最も重要な仮想通貨市場の起爆剤となり、ビットコインの標準偏差を4~5標準偏差(3か月平均と比較)押し上げた。しかし将来的には、特にFRBが重大な時期に近づいていることから、短期的な財政政策への対応は金融政策の長期的な方向性ほど意味を持たなくなるだろう。ただし、この 2 つを区別するのはそれほど簡単ではないかもしれません。 FRBは2025年も金融緩和を継続すると予想されているが、そのペースは次の一連の財政政策がどれだけ拡張的であるかによって左右される可能性がある。減税や関税がインフレを押し上げる可能性が高いためで、総合CPIは前年比2.7%まで低下しているものの、コアCPIは依然としてFRBの目標を上回る3.3%付近で推移している。

いずれにせよ、FRBはインフレを現在の水準から抑制したいと考えており、つまり、もう一つの責務である完全雇用の達成を支援するために、物価は今後よりゆっくりと上昇する必要があることを意味する。一方、家計は過去2年間の物価上昇の痛みを経験し、価格の引き下げを求めている。しかし、価格下落は政治的には有利かもしれないが、最終的には景気後退につながる悪循環に陥る危険性がある。

それでも、長期金利の低下とアメリカ例外主義2.0のおかげで、今のところ軟着陸が基本シナリオのようだ。現時点では、FRBの利下げは信用状況が緩和したための単なる形式的なものであり、これが今後1~2四半期の仮想通貨のパフォーマンスを支援する背景となっている。同時に、次期政権が予想する財政赤字支出(実現すれば)は、より多くのドルが経済を循環するにつれて、より大きなリスクテイク(仮想通貨の購入)につながるはずだ。

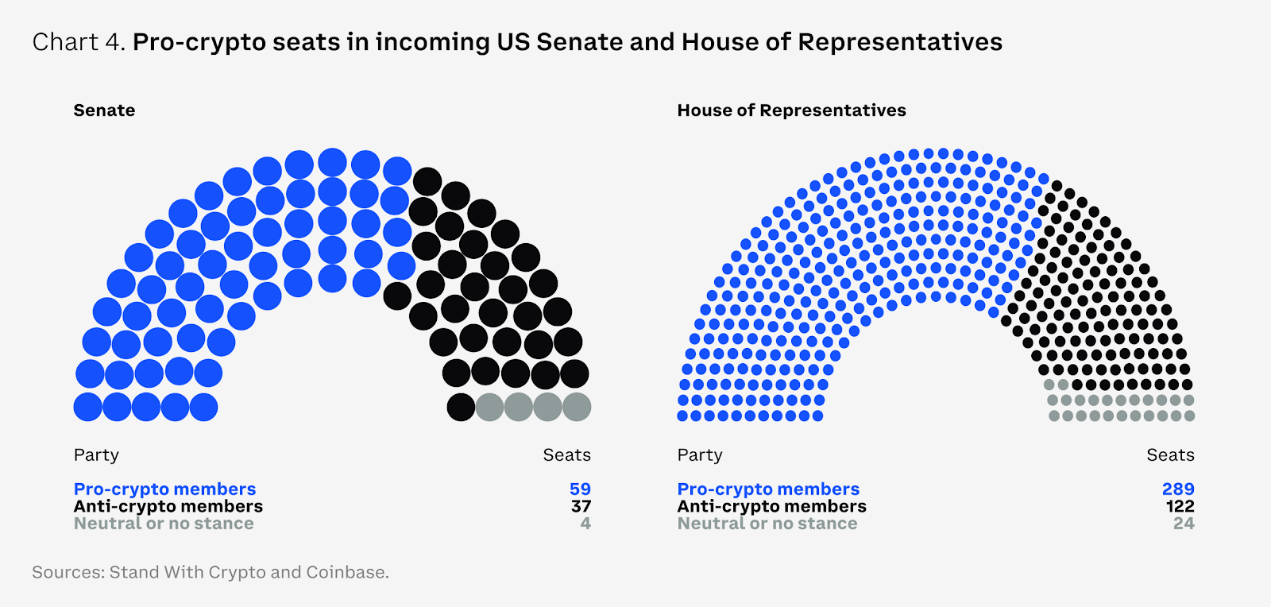

史上最も仮想通貨推進派の米国議会

何年にもわたって規制の曖昧さに悩まされてきたが、次の米国議会では仮想通貨業界に規制の明確さがもたらされるかもしれない。この選挙は、国民が現在の金融システムに不満を抱いており、変化を望んでいるという強いメッセージをワシントンに送った。市場の観点から見ると、上下両院での超党派の仮想通貨支持は、2025年に米国の規制が「逆風」から「追い風」に移行する可能性があることを意味する。

議論の新たな要素は、戦略的なビットコイン準備金を確立する可能性です。ビットコイン・ナッシュビル会議の後、シンシア・ルミス上院議員(ワイオミング州)は2024年7月にビットコイン法案を提出しただけでなく、ペンシルベニア州ビットコイン戦略的準備法も提出した。後者が可決されれば、州財務長官は一般資金の最大10%をビットコインやその他の暗号ベースの商品に投資できるようになる。ミシガン州とウィスコンシン州はすでに年金基金に仮想通貨や仮想通貨ETFを保有しており、フロリダ州もそれに遠く及ばない。しかし、戦略的なビットコイン準備金の創設には、FRBのバランスシート上で保有できるビットコイン量の法的制限など、いくつかの課題に直面する可能性がある。

一方、規制の進展を目指しているのは米国だけではない。世界的な暗号化需要の増大は、国際規制の競争環境も変化させています。欧州連合の暗号資産規制市場 (MiCA) は段階的に導入されており、業界に明確な枠組みを提供しています。多くのG20諸国や英国、アラブ首長国連邦、香港、シンガポールなどの主要金融センターも、イノベーションと成長にとってより好ましい環境を作り出すために、デジタル資産に適応するためのルールを積極的に策定している。

暗号ETF 2.0

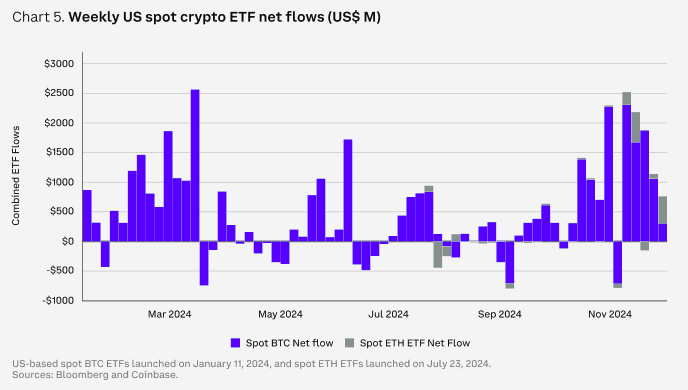

米国によるビットコインとイーサリアムの現物取引商品およびファンド(ETPおよびETF)の承認は、仮想通貨経済にとって転換点となり、開始以来(約11か月)で307億ドルの純流入があった。これは、2004年10月の設定後、初年度にSPDR金株ETF(GLD)が集めた48億ドル(インフレ調整後)をはるかに上回る額だ。ブルームバーグによると、これによりこれらの商品は「過去30年間に発売された約5,500の新規ETFの上位0.1%」に入るという。

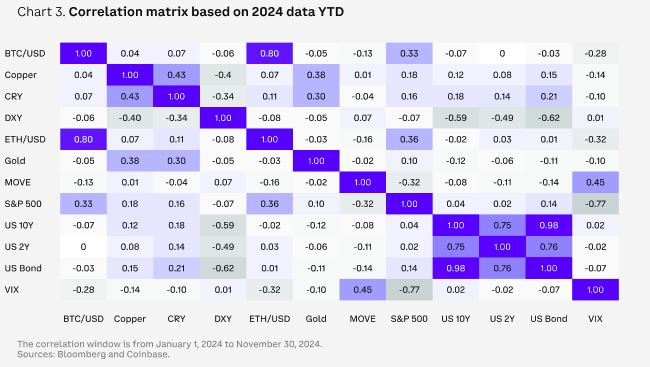

ETFは新たな需要アンカーを確立することでBTCとETHの市場力学を再形成し、ビットコインの支配力を年初の52%から2024年11月までに62%に押し上げた。最新の13-F申請書によると、現在、寄付金、年金基金、ヘッジファンド、投資顧問、ファミリーオフィスなど、ほぼあらゆる種類の機関がこれらの商品の保有者となっている。同時に、これらの製品に対する米国規制のオプションの導入 (2024 年 11 月) により、リスク管理が強化され、これらの資産の費用対効果が向上する可能性があります。

今後、業界の焦点は、発行者が上場取引商品の範囲を拡大してXRP、SOL、LTC、HBARなどの他のトークンを含めることになる可能性があるが、潜在的な承認は短期的には限られた資産グループにのみプラスとなる可能性がある影響力という用語。しかし、より大きな懸念は、SECがETFのステーキングを許可したり、ETF株を現物ではなく現金で作成および償還する権限を削除した場合に何が起こるかということです。後者の承認では、承認参加者 (AP) が買い注文または売り注文を受け取ったときと、発行者が対応する株式を作成または償還できるようになるまでの間に決済遅延が生じます。この遅延により、画面上の ETF 株価と実際の純資産価値 (NAV) の間に不整合が生じます。

物理的な創設と償還の導入は、株価とNAVの間の価格調整を改善するだけでなく、ETF株全体のスプレッドを縮小するのにも役立ちます。つまり、参加者 (AP) はビットコインの取引価格よりも高い現金を見積もる必要がなく、コストが削減され効率が向上します。現在の現金ベースのモデルには、価格変動の増大や課税対象の誘発など、現物取引には当てはまらない、BTC と ETH の継続的な売買に関連する他の影響も伴います。

ステーブルコイン、暗号通貨の「キラーアプリ」

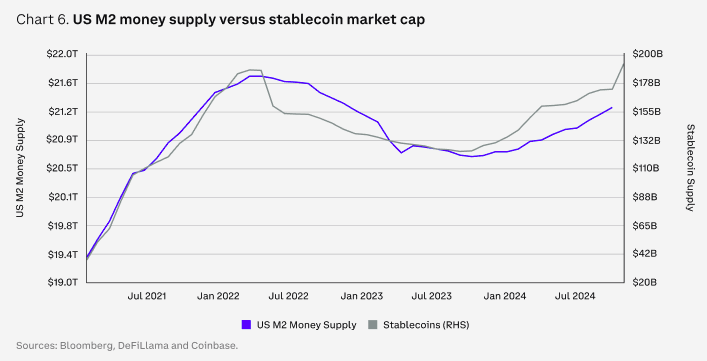

ステーブルコインは 2024 年に大幅な成長を遂げ、時価総額は 48% 増加して 1,930 億ドルになりました (12 月 1 日現在)。一部の市場アナリストは、現在の軌道に基づくと、業界は今後 5 年間で 3 兆ドル近くに成長する可能性があると考えています。高いように思えるかもしれませんが、この評価額は今日の仮想通貨全体の規模に匹敵し、米国の M2 供給総額 21 兆ドルの約 14% にすぎないことを考慮してください。

仮想通貨採用の次の本当の波は、ステーブルコインと決済から来る可能性があり、それが過去 18 か月にわたるこの分野への関心の高まりを説明する可能性があります。従来の方法と比較してより速く、より安価な取引を促進する能力により、ステーブルコインインフラストラクチャの拡張を検討する決済会社の数が増加し、それによってデジタル決済と送金の利用率が増加しています。実際、ステーブルコインの主な使用例が取引だけでなく、世界的な資本の流れや商取引に間もなく登場するかもしれません。しかし、より広範な金融用途を超えて、米国の債務負担に対処するステーブルコインの能力は、政治的な関心も生み出しています。

2024年11月30日の時点で、ステーブルコイン市場は約27.1兆ドルの取引を完了しており、これは2023年の同じ11か月間の9.3兆ドルのほぼ3倍です。これらには、多数のピアツーピア (P2P) 送金や国境を越えた企業間 (B2B) 支払いが含まれます。企業や個人は、規制要件を満たし、Visa や Stripe などの決済プラットフォームと広範に統合するために、USDC のようなステーブルコインをますます活用しています。ストライプは2024年10月にステーブルコインインフラ会社ブリッジを11億ドルで買収したが、これは仮想通貨業界でこれまでで最大の取引となる。

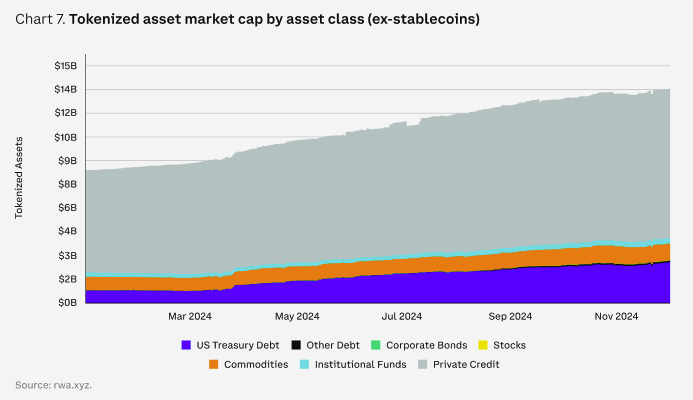

トークン化革命

トークン化は 2024 年も引き続き大幅に進歩し、rwa.xyz データによると、トークン化された現実世界資産 (RWA) は 2023 年末の 84 億ドルから 2024 年 12 月 1 日には 135 億ドルに増加しました (ステーブルコインを除く)。 60%以上。複数のアナリストの予測によれば、この業界は今後 5 年間で少なくとも 2 兆ドル、最大で 30 兆ドルに成長する可能性があり、これは 50 倍近くに増加する可能性があります。資産運用会社やブラックロックやフランクリン・テンプルトンなどの伝統的な金融機関は、認可されたパブリックブロックチェーン上で政府証券やその他の伝統的な資産をトークン化することをますます受け入れており、ほぼ瞬時の国境を越えた決済や年中無休の取引が可能になっています。

金融機関は、このようなトークン化された資産を、デリバティブ関連の取引など、他の金融取引の担保として使用しようとしています。これにより、マージンコールなどの操作が簡素化され、リスクが軽減されます。さらに、RWAのトレンドは米国債やマネーマーケットファンドなどの資産を超えて拡大しており、民間信用、商品、社債、不動産、保険でも勢いを増しています。最終的には、トークン化はオンチェーン化することでポートフォリオの構築と投資のプロセス全体を簡素化できる可能性がありますが、それはまだ数年先になる可能性があります。

もちろん、これらの取り組みは、複数のチェーンにわたる流動性の断片化や継続的な規制のハードルなど、特有の一連の課題に直面していますが、両方の面で大きな進歩が見られました。トークン化は段階的かつ継続的なプロセスであることが予想されますが、その利点は明らかです。この期間は、実験を行い、ビジネスがテクノロジーの進歩の最前線にあり続けることを確認するのに最適な時期です。

DeFiルネッサンス

DeFiは死んだ。 DeFi万歳。一部のアプリケーションが流動性を誘導するためにトークンのインセンティブを活用し、持続不可能な利益をもたらしたため、DeFiは前回のサイクルで大きな打撃を受けた。しかし、現実世界のユースケースと透明性のあるガバナンス構造を組み合わせた、より持続可能な金融システムが出現しました。

米国の規制情勢の変化により、DeFiの見通しが再び活性化する可能性があります。これには、ステーブルコインを管理する枠組みの確立や、特にオフチェーンとオンチェーンの資本市場の間で相乗効果が高まる従来の機関投資家がDeFiに参加する方法の確立が含まれる可能性がある。実際、DEX は現在 CEX 取引高の約 14% を占めており、2023 年 1 月の 8% から増加しています。より優しい規制環境に直面して、分散型アプリケーション (dApps) でさえ、プロトコル収益をトークン所有者と共有する可能性がますます高まっています。

さらに、金融サービスの破壊における仮想通貨の役割は主要企業によって認識されています。 2024年10月、連邦準備制度理事会のクリストパー・ウォーラー氏は、分散型台帳技術(DLT)によってCeFiの記録管理がより高速かつ効率的に行えると同時に、スマートコントラクトによりCeFiの機能が実現できると信じて、DeFiがどのように集中金融(CeFi)を大幅に補完できるかについて議論した。改善されること。同氏はまた、ステーブルコインは決済に有益であり、取引プラットフォーム上で「安全資産」として機能する可能性があるが、取り付けや違法資金調達などのリスクを軽減するために準備金が必要になると考えている。これらすべては、DeFiが間もなく仮想通貨ユーザーベースを超えて拡大し、従来の金融(TradFi)とより関わり始める可能性があることを示唆しています。

テーマ 2: パラダイムの破壊

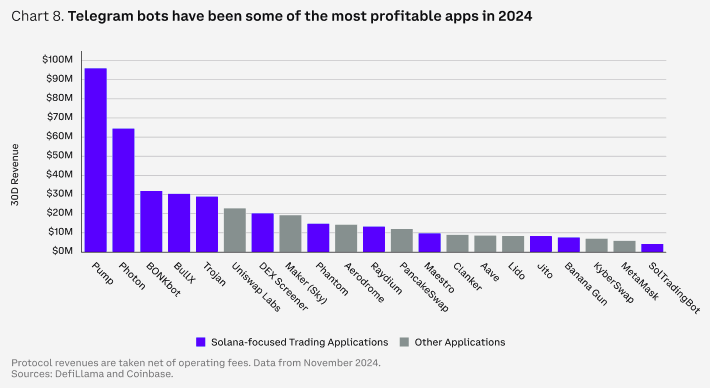

Telegram Trading Bot: 仮想通貨の隠れた利益センター

ステーブルコインとネイティブL1取引手数料の後、テレグラム取引ボットは2024年に最も収益性の高いセグメントとなり、プロトコル純収益の点でAaveやMakerDAO(現在はSky)などの主要なDeFiプロトコルさえも上回りました。これは主に、取引とミームコインの活動の増加の結果です。実際、ミーム トークンは 2024 年に最もパフォーマンスの良い仮想通貨トラックであり (時価総額の伸びによって測定)、ミーム トークンの取引活動 (Solana DEX 上) は 2024 年第 4 四半期を通じて急増しました。

Telegram ボットは、これらのコインを取引するためのチャットベースのインターフェイスです。エスクロー ウォレットはチャット ウィンドウで直接作成され、ボタンやテキスト コマンドを介して資金の供給や管理が可能です。 2024 年 12 月 1 日の時点で、ボット ユーザーは主に Solana トークン (87%) に注目しており、次にイーサリアム (8%)、Base (4%) が続きます。

ほとんどの取引インターフェイスと同様に、Telegram ボットは各取引の一定の割合 (取引金額の最大 1%) を獲得します。ただし、取引する原資産の変動性により、ユーザーは高額な手数料を気にすることはできません。最も収益の高いボットであるPhotonは、12月1日現在、年初から2億1000万ドルの手数料を集めており、ソラナ最大のミームコインランチャーであるポンプの2億2700万ドルに近い。 Trojan や BONKbot などの他の主要なボットも、それぞれ 1 億 500 万ドルと 9,900 万ドルという目覚ましい利益を上げました。これと比較すると、Aave の 2024 年通期契約収益は手数料控除後で 7,400 万ドルです。

これらのアプリケーションの魅力は、DEX 取引、特にまだ取引所に上場されていないトークンの使いやすさにあります。多くのボットは、起動時のコインの「狙撃」や統合された価格アラートなどの追加機能も提供します。 Telegram のトランザクション エクスペリエンスはユーザーにとって非常に魅力的で、トロイの木馬ユーザーの約 50% が 4 日以上継続し (1 日後に使用を中止したのはわずか 29%)、各ユーザーの平均収入は 188 ドルに達しました。 Telegram 取引ボット間の競争の激化により、最終的には取引手数料が削減される可能性がありますが、Telegram ボット (および後述する他のコア インターフェイス) は 2025 年まで主要な収益センターであり続けるでしょう。

予測市場: 賭け

Polymarket のようなプラットフォームは、選挙戦の結果が最終結果に近づくと予測する世論調査データを上回るパフォーマンスを示しているため、予測市場は 2024 年の米国選挙で最大の勝者の 1 つとなる可能性があります。ブロックチェーンを使用した予測市場は従来の世論調査データよりも大きな利点を示し、テクノロジーの潜在的に差別化されたユースケースを実証しているため、これはより広範な暗号通貨にとっての勝利です。予測市場は、透明性、スピード、グローバル アクセスの暗号化機能を実証するだけでなく、そのブロックチェーンの基盤により、分散型の紛争解決と自動化された結果ベースの支払い決済も可能になります。

選挙後にはこれらの dapps の関連性が薄れる可能性があると多くの人が考えていますが、その使用はスポーツやエンターテインメントなどの他の分野にも拡大しています。金融セクターでは、インフレや非農業部門雇用者数などの経済データによって発表される従来の調査よりも正確なセンチメント指標であることが証明されており、選挙後も引き続き有用かつ関連性が高いと考えられます。

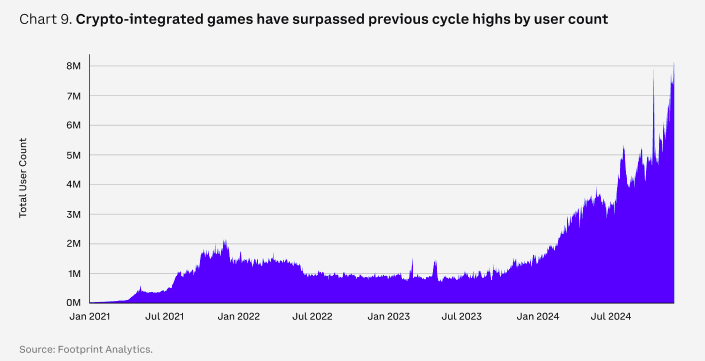

ゲーム

オンチェーンの資産と市場がもたらす可能性のある変革的な影響により、ゲームは長い間暗号通貨分野の中核テーマとなってきました。しかし、これまでは、多くの暗号ゲーム ユーザーが利益を動機としており、楽しいゲームのためにプレイしていない可能性があるため、暗号ゲーム (伝統的に成功しているゲームの特徴) に忠実なユーザー ベースを引き付けることが課題でした。さらに、多くの暗号ゲームは Web ブラウザベースであり、視聴者が一般のゲーマーではなく暗号通貨愛好家に限定されることがよくあります。

ただし、暗号通貨を組み込んだゲームは、以前のサイクルと比較して大きな進歩を遂げています。このトレンドの核心は、「ゲームを完全にオンチェーンで所有する」という初期のクリプトパンク精神から、ゲームプレイ自体に影響を与えることなく新機能のロックを解除するためにアセットを選択的にオンチェーンに配置する方向への移行です。実際、多くの著名なゲーム開発者は現在、ブロックチェーン技術をマーケティング ツールというよりも便利なツールとして見ています。

一人称シューティング ゲームとバトル ロイヤル ゲームのオフ ザ グリッドは、この傾向を例示しています。すでに Epic Games で無料プレイのナンバー 1 ゲームになっているにもかかわらず、発売時点では、ゲームのコア ブロックチェーン コンポーネント (Avalanche サブネット) はまだテストネットにあります。その中心的な魅力は、ブロックチェーントークンやアイテム取引市場ではなく、そのユニークなゲームメカニクスです。重要なことは、このゲームは、暗号通貨統合ゲームが流通チャネルを拡大して、より幅広い市場での魅力を獲得し、Xbox、Playstation、PC (Epic Games Store 経由) で利用できるようにするための道も開くことです。

モバイル デバイスは、ネイティブ ゲームと組み込みゲーム (Telegram ミニゲームなど) の両方の暗号ゲームの重要な流通チャネルでもあります。多くのモバイル ゲームもブロックチェーン コンポーネントを選択的に統合し、ほとんどのアクティビティは実際には集中サーバー上で実行されます。一般に、これらのゲームは外部ウォレットを設定せずにプレイできるため、参入の煩わしさが軽減され、暗号通貨を初めて使用する人でもこれらのゲームにアクセスできるようになります。

暗号通貨と従来のゲームの間の境界線は今後も曖昧になる可能性があります。今後の主流の「暗号ゲーム」は、暗号に焦点を当てたものではなく暗号と統合され、ゲーム内での収益メカニズムよりも洗練されたゲームプレイと配信が強調される可能性があります。とはいえ、これによりテクノロジーとしての暗号通貨の採用が広がる可能性はありますが、これがどのようにして流動性トークンの需要に直接的に結びつくのかはあまり明らかではありません。ゲーム内通貨はゲーム間で分離されたままになる可能性があります。

分散化された現実世界

分散型物理インフラストラクチャ ネットワーク (DePIN) は、リソース ネットワークの作成をガイドすることで、「現実世界」の配布問題を変革する可能性があります。そうは言っても、DePIN は理論的には、このようなプロジェクトに通常伴う初期の規模の経済を克服できる可能性があります。 DePIN プロジェクトは、コンピューティング能力から携帯電話の基地局、エネルギーに至るまで多岐にわたり、これらのリソースを統合するためのより回復力が高く、コスト効率の高い方法を生み出しています。

最も顕著な例は Helium で、ローカルのセルラー ホットスポットを提供する個人にトークンを配布します。 Helium は、ホットスポット プロバイダーにトークンを発行することで、携帯電話基地局の建設や配布にかかる諸経費や、多額の先行資本を費やすことなく、米国、ヨーロッパ、アジアの大都市地域でカバレッジ マップを立ち上げることができます。代わりに、早期採用者は、トークンを介してネットワーク自体の早期露出と公平性を獲得することによって動機付けられます。

これらのネットワークの長期的な収益と持続可能性は、ケースバイケースで評価する必要があります。業界の問題点は大きく異なる可能性があるため、DePIN はリソース割り当ての万能薬ではありません。たとえば、分散化戦略の追求は特定の業界には適していない可能性や、その業界の問題のごく一部しか解決しない可能性があります。このスペースは、ネットワークの導入、トークンのユーティリティ、生成される収益の間で大きく異なります。これらすべては、使用する基盤となるテクノロジー ネットワークよりも、ターゲットとする基盤となる業界に関係している可能性があります。

人工知能、本当の価値

人工知能 (AI) は、従来の市場と仮想通貨市場の両方の投資家にとって常に注目を集めてきました。ただし、人工知能が仮想通貨に与える影響は多面的であり、その物語はしばしば変化します。ブロックチェーン技術は、その初期段階では、AI が生成したコンテンツとユーザーのデータの出所の問題 (つまり、データの信頼性の追跡) を解決することを目的としています。 AI を活用したインテント駆動型のアーキテクチャも、暗号通貨のユーザー エクスペリエンスを向上させる可能性があると指摘されています。その後、AI モデルの分散型トレーニングとコンピューティング ネットワーク、および暗号化によるデータの生成と収集に焦点が移りました。最近、仮想通貨ウォレットの制御やソーシャルメディアを介したコミュニケーションが可能な自律型人工知能エージェントに注目が集まっています。

人工知能が仮想通貨に与える影響の全容は、物語の急速なリサイクルからも明らかなように、明らかではありません。ただし、AI テクノロジーが新たなブレークスルーを達成し続けているため、この不確実性によって AI が暗号通貨にもたらす可能性のある変革の可能性が減ることはありません。 AI アプリケーションは技術者以外のユーザーにとっても利用しやすくなっており、創造的なユースケースの開発がさらに加速されるでしょう。

大きな問題は、これらの変化がトークンと企業の資本における永続的な価値の蓄積にどのように現れるかを判断することです。たとえば、多くの AI エージェントはレガシー テクノロジーで実行されており、短期的な「価値の蓄積」(つまり市場の注目) は基盤となるインフラストラクチャではなくミームコインに向けられます。インフラストラクチャ層に関連するトークンも価格上昇していますが、その使用量の増加は一般に、同じ期間の価格上昇に遅れをとっています。ネットワーク指標と比較した価格上昇のペースは、仮想通貨における AI の成長をどのように捉えるかについて投資家の間で強いコンセンサスが得られていないことを反映しています。

トピック 3: ブロックチェーンのメタゲーム

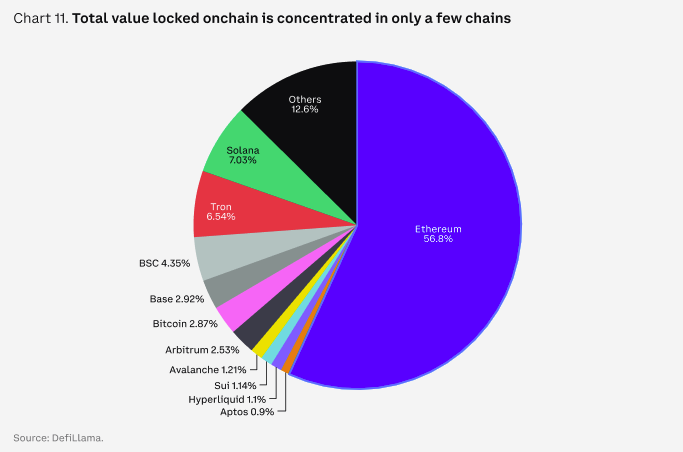

マルチチェーンの将来は依然としてゼロサムゲームなのでしょうか?

前回の強気サイクルから戻ってきた大きなテーマは、L1s ネットワークの人気です。新しいネットワークでは、トランザクション コストの削減、実行環境の再設計、遅延の最小化を求めて競争が激化しています。プライム ブロック スペースは依然として不足していますが、L1 スペースは一般ブロック スペースに余剰があるところまで拡大しました。

追加のブロックスペース自体が必ずしも価値があるわけではありません。ただし、活発なコミュニティと動的な暗号資産が組み合わされた活発なプロトコル エコシステムにより、特定のブロックチェーンが追加料金を請求できる可能性があります。たとえば、イーサリアムは、2021年以来メインネットの実行能力が改善されていないにもかかわらず、依然として高価値のDeFi活動の中心となっています。

差別化のハードルが高まっているにもかかわらず、投資家はこれらの新しいネットワーク上の潜在的に差別化されたエコシステムに惹かれています。スイ、アプトス、セイなどの高性能チェーンがソラナと市場シェアを争っている。

歴史的に、DEX での取引はオンチェーン手数料の最大の要因であり、これには強力なユーザー ログイン、ウォレット、インターフェイス、資本が必要であり、アクティビティと流動性が増加し続けるサイクルを生み出しています。このようにアクティビティが集中すると、さまざまなチェーン間で勝者総取りの状況が発生することがよくあります。ただし、さまざまなブロックチェーン アーキテクチャがさまざまなニーズを満たす独自の利点を提供するため、将来的には依然としてマルチチェーンになる可能性があります。 AppChains と L2s ソリューションは、特定のユースケースに合わせた最適化とコスト削減を提供できますが、マルチチェーン エコシステムでは、ブロックチェーン空間全体にわたる広範なネットワーク効果とイノベーションの恩恵を受けながら、専門化が可能になります。

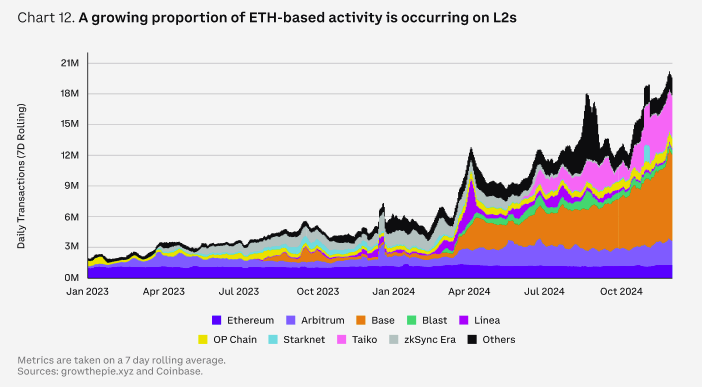

L2 のアップグレード

L2 のスケーリング機能が急激に増加しているにもかかわらず、イーサリアムのロールアップ中心のロードマップをめぐる議論は続いています。批判には、L2 による L1 アクティビティの「抽出」、断片化された流動性およびユーザー エクスペリエンスが含まれます。特に、L2 はイーサリアムのネットワーク料金の下落と「超音波通貨」の終焉の根源にあると考えられています。分散化のトレードオフ、さまざまな仮想マシン環境 (EVM の断片化の可能性) など、L2 議論の新たな焦点が徐々に浮上しています。

それにもかかわらず、L2 は、ブロック スペースの増加とコストの削減の観点から、ある程度の成功を収めています。 2024 年 3 月の Ethereum Dencun (Deneb+Cancun) アップグレードでの BLOB トランザクションの導入により、平均 L2 コストが 90% 以上削減され、Ethereum L2 でのアクティビティが 10 倍増加しました。さらに、複数の実行環境とアーキテクチャにより、ETH ベースの環境での実験が可能になり、これは L2 中心のアプローチの長期的な利点となります。

ただし、このロードマップには短期的な欠点もいくつかあります。クロスロールアップの相互運用性と一般的なユーザー エクスペリエンスは、特に異なる L2 間で ETH がどのように異なるのか、または L2 間をブリッジする方法を十分に理解していない初心者にとっては、ナビゲートすることがより困難になります。実際、ブリッジの速度とコストは改善されましたが、ユーザーは最初にクロスチェーン ブリッジを操作する必要があるため、全体的なオンチェーン エクスペリエンスが低下します。

これは現実的な問題ですが、コミュニティは、Optimism エコシステムにおけるスーパーチェーンの相互運用性、zkRollups を使用したリアルタイム証明とスーパートランザクション、リソース ロック ベース、シーケンサー ネットワークなど、さまざまなソリューションを追求しています。これらの課題の多くはインフラストラクチャ層とネットワーク層で対処されており、これらの改善がユーザー インターフェイスに反映されるまでには時間がかかる可能性があります。

同時に、統一されたセキュリティ標準とロードマップがないため、成長を続けるビットコイン L2 エコシステムをナビゲートするのはさらに困難になっています。対照的に、Solana の「ネットワーク拡張機能」は、よりアプリケーション固有である傾向があり、現在のユーザーのワークフローへの影響が少ない可能性があります。全体として、L2 は、その形式は大きく異なりますが、ほとんどの主要な暗号エコシステムに実装されています。

誰もがチェーンを持っています

ネットワーク展開のカスタマイズが容易になることで、より多くのアプリケーションや企業が、より詳細に制御できるチェーンを構築するようになっています。 AaveやSkyなどの主流のDeFiプロトコルには明確な目標があり、長期ロードマップにブロックチェーンのリリースが含まれており、UniswapチームもDeFiに焦点を当てたL2チェーンの計画を発表した。さらに伝統的な企業が参加し始めています。ソニーは、新しいチェーンである Soneium の計画を発表しました。

ブロックチェーンインフラストラクチャスタックが成熟し、コモディティ化が進むにつれて、特に規制対象のエンティティや特定のユースケースを持つアプリケーションにとって、ブロックスペースを所有することはますます魅力的であると考えられています。これを可能にするテクノロジースタックも変化しています。これまでのサイクルでは、アプリケーション中心のチェーンは主に Cosmos または Polkadot Substrate SDK を活用していました。さらに、Caldera や Conduit などの企業に代表される RaaS 業界の成長により、L2 をリリースするプロジェクトが増加しています。これらのプラットフォームは、マーケットプレイスを通じて他のサービスと簡単に統合できます。同様に、Avalanche サブネットは、カスタム サブネットの起動を簡素化するマネージド ブロックチェーン サービス AvaCloud のおかげで、採用が増加する可能性があります。

モジュラーチェーンの成長は、イーサリアムブロブスペースやCelestia、EigenDA、Availなどの他のデータ可用性ソリューションの需要にも同様の影響を与える可能性があります。イーサリアム BLOB の使用量は 11 月初旬から飽和状態 (ブロックあたり 3 BLOB) に達し、9 月中旬以降 50% 以上増加しました。 Base などの既存の L2 がスループットの拡張を続けており、新しい L2 がメインネット上で起動されるため、需要が減速しているようには見えませんが、2025 年第 1 四半期に予定されている Pectra のアップグレードでは、ターゲット BLOB 数が 3 から 6 に増加する可能性があります。

テーマ 4: ユーザーエクスペリエンス

ユーザーエクスペリエンスの向上

シンプルなユーザー エクスペリエンスは、大量採用の最も重要な推進力の 1 つです。暗号通貨は歴史的にディープテクノロジーに焦点を当ててきましたが、現在では焦点は合理化されたユーザーエクスペリエンスへと急速に移っています。特に、仮想通貨の技術的側面をアプリケーションのコンテキストに抽象化しようとする動きが業界全体で行われています。オンボーディングを簡素化するためのアカウント抽象化の採用や、署名の手間を軽減するためのセッション キーの使用など、最近の多くの技術的進歩により、この移行が可能になりました。

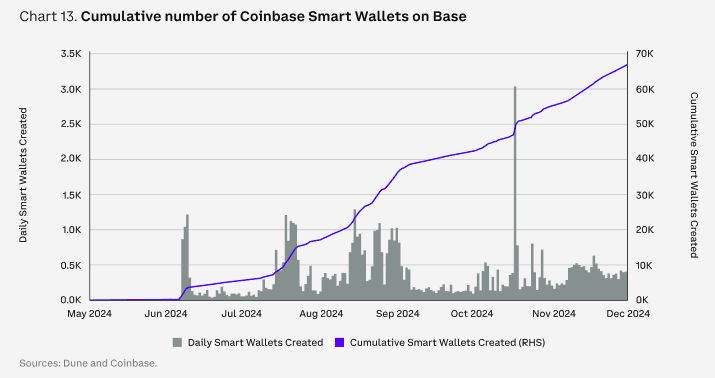

これらのテクノロジーの採用により、暗号ウォレットのセキュリティ コンポーネント (ニーモニック フレーズや回復キーなど) がほとんどのエンド ユーザーには見えなくなります。これは、今日のインターネットのシームレスなセキュリティ エクスペリエンス (https、OAuth、パスワード保護など) と同様です。 。 2025 年には、ログインとアプリ内ウォレットの統合に関する主要なトレンドがさらに増えることが予想されます。初期の兆候には、Coinbase Smart Wallet のキー ログインや、Tiplink と Sui Wallet の Google 統合ログインが含まれます。

クロスチェーンアーキテクチャの抽象化は、短期的には仮想通貨エクスペリエンスにとって最大の課題となり続ける可能性があります。クロスチェーン抽象化は、依然としてネットワークおよびインフラストラクチャ レベル (ERC-7683 など) での研究の焦点ではありますが、フロントエンド アプリケーションからはまだ遠いところにあります。この領域の改善には、スマート コントラクト アプリケーション レベルとウォレット レベルの両方での機能強化が必要です。流動性を統一するにはプロトコルのアップグレードが必要ですが、ユーザーにより明確なエクスペリエンスを提供するにはウォレットの改善が必要です。現在の研究活動と業界の議論は前者に焦点を当てていますが、最終的には後者が導入を拡大する上でより重要になります。

インターフェースがある

暗号通貨のユーザーエクスペリエンスにおける最も重要な変化は、より優れたインターフェースを通じてユーザー関係を「所有」する取り組みによってもたらされます。これは 2 つの方法で起こります。 1 つ目は、前述のスタンドアロン ウォレット エクスペリエンスの改善です。ユーザーのニーズを満たすために、オンボーディング プロセスはますます合理化されています。アプリケーション (取引や融資など) をウォレット内に直接統合すると、ユーザーが使い慣れたエコシステムに閉じ込められる可能性もあります。

同時に、アプリはブロックチェーン技術コンポーネントを抽象化したウォレットをバックエンドに統合することで、ユーザーとの関係を争うことが増えています。これには、取引ツール、ゲーム、オンチェーン ソーシャル、Google や Apple OAuth などの使い慣れた方法でサインアップしたユーザーにウォレットを自動的に提供するメンバーシップ アプリが含まれます。ログインすると、オンチェーントランザクションは支払者を通じて資金提供され、そのコストは最終的にアプリケーション所有者が負担します。これにより、ユーザーあたりの収益がオンチェーン操作のコストをカバーするのと一致する必要があるという独特のダイナミクスが生まれます。後者のコストはブロックチェーンの規模が拡大するにつれて減少し続けていますが、暗号化アプリケーションはどのデータコンポーネントをオンチェーンにコミットするかを考慮する必要もあります。

全体として、暗号通貨分野でユーザーを引き付け、維持するために激しい競争が起こるでしょう。前述の Telegram 取引ボットのユーザーあたりの平均収益 (ARPU) が示すように、多くの小売仮想通貨トレーダーは、既存の TradFi 事業体と比較して価格に比較的鈍感な傾向があります。来年にかけて、トランザクションの領域を超えたユーザー関係の構築もプロトコルの焦点になることが予想されます。

分散型アイデンティティ

規制の透明性が高まり続け、より多くの資産がオフチェーンでトークン化されるにつれ、KYC およびマネーロンダリング対策 (AML) プロセスの合理化がますます重要になっています。たとえば、特定の資産は特定の地域に所在する認定投資家のみが利用できるため、識別と認証が長期的なオンチェーン エクスペリエンスの中心的な柱となります。

これには 2 つの重要な要素があります。 1 つ目は、オンチェーン ID 自体を作成することです。 Ethereum Name Service (ENS) は、人間が判読できる「.eth」名をチェーン全体の 1 つ以上のウォレットに解決するための標準を提供します。この変更は現在、Basenames や Solana Name Service などのネットワークに存在します。 PayPal や Venmo などの主要な従来の決済プロバイダーが ENS アドレス解決をサポートするようになり、これらの中核となるオンチェーン ID サービスの採用が加速しています。

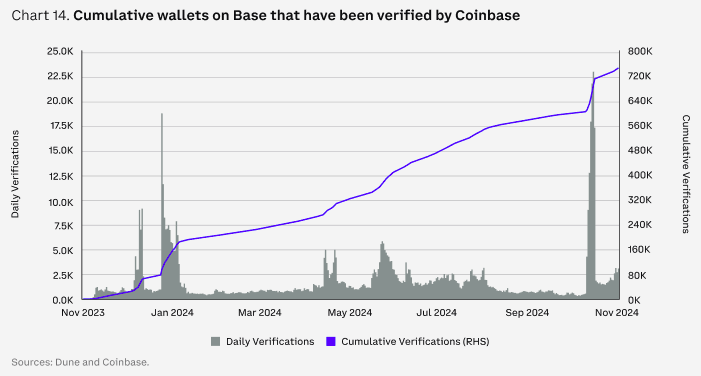

2 番目のコアコンポーネントは、オンチェーン ID のプロパティを構築することです。これには、KYC 検証やその他のプロトコルの確認が含まれており、法的データを参照してコンプライアンスを確保できます。このテクノロジーの中心となるのは、エンティティが属性を他のウォレットに帰属させることを可能にする柔軟なサービスである Ethereum Attestation Service です。これらのプロパティは KYC に限定されず、証明者のニーズを満たすために自由に拡張できます。たとえば、Coinbase のオンチェーン検証では、このサービスを利用して、ウォレットが Coinbase Exchange アカウントを持ち、特定の管轄区域に所在するユーザーに関連付けられていることを確認します。 Base 上の現実世界の資産に対する一部の新しい許可された融資市場では、これらの検証を使用して使用状況を制御します。