原作者: BitMEX Alpha

クイックファクト

インフレデータの悪化やETFからの継続的な流出など、マイナスのマクロ要因にもかかわらず、市場価格は下落しておらず、市場が底を打った可能性があることを示している。

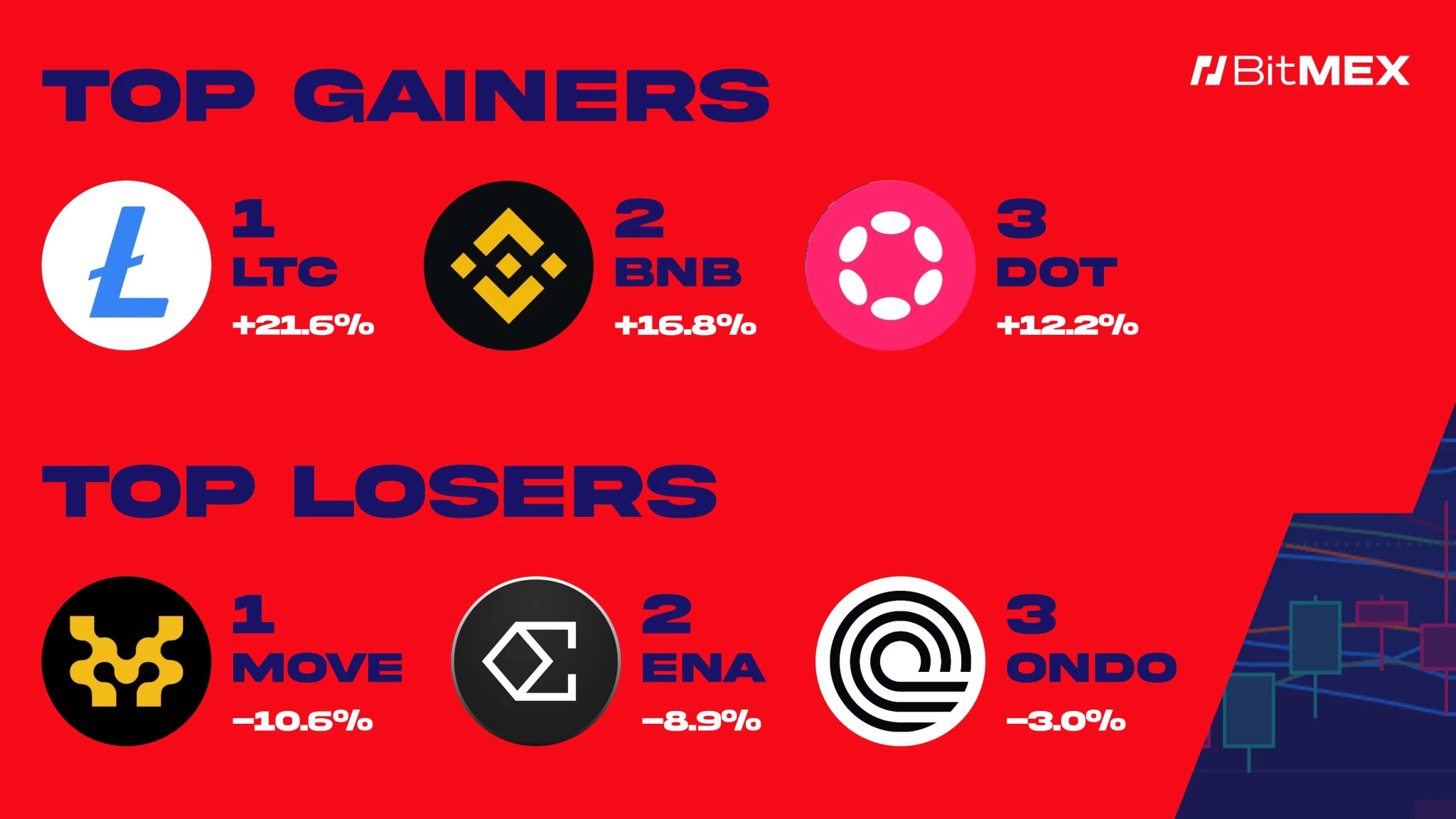

ライトコイン(LTC)、BNB、ポルカドット(DOT)はそれぞれ21.6%、16.28%、12.2%の増加と目覚ましいパフォーマンスを見せました。一方、MOVE、ENA、ONDOは-3%から-10.6%の減少とパフォーマンスが振るいませんでした。

取引戦略セクションでは、分散型取引所(DEX)と米国に上場されている中央集権型取引所間の評価格差を分析します。過小評価されているトークンは、この強気相場で最高の取引機会の 1 つになるでしょうか?

一目でわかるデータ

今週のベストパフォーマー

$LTC (+21.6%): ライトコインはETFの期待で急上昇し、重要なレベルを突破しようとしている

$BNB(+16.28%):時価総額で4番目に大きい暗号通貨であるBinance Coinは、まれな15%の急上昇を記録しました。 CZはBSCでミームコインへの支持を表明し、BNBの需要が急増した。

$DOT (+12.2%): イーサリアムが圧力を受ける中、トレーダーはETHの元CTOが開発したポルカドットエコシステムに注目している。

今週の最悪のパフォーマンス

$MOVE(-10.6%):Berachainなどの新興パブリックチェーンと比較すると、MOVEは過大評価されており、その価格は下落圧力を受けています。

$ENA (-8.9%): ENAは安定の兆しがなく下落傾向が続いている

$ONDO (-3%): ONDOは今週3%の小幅な下落で、緩やかな調整段階に入った。

市場ニュース

マクロダイナミクス

イーサリアムETFは今週5000万ドルの流出を記録した

ビットコインETFは今週、純流出額6億7700万ドルを記録した。

米国のインフレ率は1月に18か月ぶりの急上昇

バークレイズはブラックロックETFを通じて1億3100万ドル相当のビットコインを保有

コインベースの第4四半期の収益は23億ドルで、規制遵守は進展している

ロビンフッドの仮想通貨取引収益は第4四半期に8倍に増加し、コインベースに競争圧力をかけた。

トランプ氏のワールド・リバティ・ファイがMOVEの保有を増やし、イーサリアムを約束

SECがソラナETF申請をさらに審査、承認の可能性高まる

ノースカロライナ州、ビットコイン準備法案を提案する米国20番目の州に

パウエルFRB議長は金利を据え置き、ステーブルコイン規制を支持し、銀行業界の非金融化に反対している

プロジェクトの進捗

Jupiter DEXは来週月曜日にJUPトークンの買い戻しを開始する

バイナンス元CEOのチャオ・チャンポン氏がミームコインの立ち上げを示唆

グレイスケールがSECにスポットカルダノETF申請を提出

SECはグレイスケールのXRP ETF提案の承認を確認し、連邦審査段階に入る

MyShell スナップショットが完成、$SHELL トークンがまもなくリリースされます

ZkLendは950万ドルのハッキング被害に遭い、資金回収に10%の報奨金を提示

OpenSea、トークンエアドロップの近日実施と暗号通貨取引への拡大を発表

取引戦略

免責事項:以下の内容は投資アドバイスを構成するものではありません。これは市場ニュースの単なる要約であり、取引を行う前に必ず独自の調査を行うことをお勧めします。この記事の内容はいかなる利益の保証も表すものではなく、BitMEX はお客様の取引パフォーマンスについて一切の責任を負いません。

実質的な収入のあるトークンは、市場で最も過小評価されている投資機会になる可能性がある

分散型取引所(DEX)の台頭は、暗号通貨分野における最も変革的な発展の 1 つです。これらのDEXは年間数十億ドルの実質収益を生み出し、積極的なトークン買い戻しプログラムを実行しているにもかかわらず、DEXトークンはCoinbase(COIN)やRobinhood(HOOD)などの従来の取引所と比較すると依然として大幅に過小評価されています。市場のボラティリティが高騰する中でも、ロビンフッドなどの仮想通貨取引所や証券プラットフォームの株価は好調を維持しており、最新の収益報告では仮想通貨取引の継続的な成長傾向が強調されている。

Robinhood を例に挙げてみましょう。同社の取引収益は、主に仮想通貨ビジネスの急成長により、前年比 200% 増加しました。同社の総収益は前年比115%増の10億1,000万ドルとなった。特に、トレーディング収益は前年比200%増の6億7,200万ドルに急増し、暗号通貨収益が大きな割合を占め、前年比700%増の3億5,800万ドルに達した。さらに、オプション取引収益は83%増加し、株式取引収益は144%増加しました。

暗号通貨取引のこのような印象的なパフォーマンスと爆発的な成長を考えると、次のような疑問を抱かずにはいられません。暗号通貨の収益増加によりRobinhoodの株価が上昇した場合、同様に数億ドルの収益を生み出している既存の暗号通貨プロジェクトの価値をどのように評価すればよいのでしょうか。これらのプロジェクト、特にDEXは業界で繁栄しているだけでなく、Robinhoodにはないトークン買い戻しなどのメカニズムも実装しています。実質的な収入と資本収益の約束がある DEX トークンに投資することは、単に従来の取引所に投資するよりも賢明な選択でしょうか?

価格収益率分析: DEXの評価額は従来の取引所のほんの一部に過ぎない

従来の取引所は、収益に比べて過大評価されています。 Coinbase (COIN) を例に挙げると、同社の時価総額は 740 億ドルに達し、これは年間収益 66 億ドルの 11.2 倍に相当します。同様に、ロビンフッド(HOOD)の時価総額は560億ドルで、年間収益30億ドルの18.6倍です。

対照的に、主要な分散型取引所(DEX)は、成長が速く、独自の利点があるにもかかわらず、評価倍率が大幅に低くなっています。

レイディウム: 価格/収益の5~6倍

時価総額15億ドル、年間収益2億5000万~3億ドル

木星: 価格/収益の6倍

時価総額20億ドル、年間収益3億~4億ドル

メタプレックス: 価格/収益の5倍

時価総額2億3000万ドル、年間収益4000万~5000万ドル

ハイパーリキッド: 価格/収益比率 ~12倍

時価総額80~90億ドル、年間収益5億~7億ドル

Hyperliquid の価格/収益比率 (12.7 倍) は Coinbase (11.2 倍) よりもわずかに高いものの、積極的な自社株買い方針 (手数料の 50% 以上が自社株買いに充てられる) と永久先物分野での優位性により、Hyperliquid は魅力的な投資機会となっています。重要な違いは、Hyperliquid が急速に成長しているだけでなく、大規模な自社株買いも行っているのに対し、Coinbase などの従来の取引所は自社株買いプログラムを実施していないことです。これにより、DEX トークンの市場価格設定の非効率性がさらに浮き彫りになります。

自社株買い:トークン保有者の価値を高める触媒

これらのプロジェクトの重要な特徴は、積極的な自社株買いプログラムを通じて保有者に報酬を与えることです。 Robinhood や Coinbase とは異なり、これらの暗号プロジェクトはトークン燃焼メカニズムを実装しており、これにより希少性が高まり、トークンの価値が上がることが期待されます。

従来の取引所と比較して、DEX は積極的なトークンの買い戻しと破壊を通じてデフレ型のトークン経済モデルを構築しています。

Raydium: 取引手数料の12%が買戻しに使用されます

ハイパーリキッド:手数料の50%以上(6億8,400万ドル)が毎年自社株買いに費やされており、どの競合他社よりも供給が急速に減少しており、年間約10%の供給減少が見込まれています。

ジュピター:ソラナ最大のDEXとして、手数料の50%(年間1億5000万~2億ドル)を買い戻しに充てることを約束

メタプレックス:月額200万~300万ドル(年間2,400万~3,600万ドル)、手数料4,000万~5,000万ドルの50%

リスク: 暗号通貨市場の周期性と持続可能性

DEX トークンは、現在の価格/収益比率と高い成長の可能性に基づくと過小評価されているように見えますが、このようなプロジェクトへの投資のリスクも慎重に検討する必要があります。最も重要なリスクは周期性です。暗号通貨市場は本質的に周期的であり、爆発的な成長を経験した後、長い調整期間に入ることがよくあります。この周期性は分散型取引所の収益と取引量に大きな影響を与える可能性があり、従来の市場よりも利益予測が不確実になります。

DEX が直面しているもう一つの重要な課題は、成長の持続可能性です。 Raydium と Jupiter を例に挙げると、現在は順調に発展しているものの、依然として外部要因の影響を受けやすい状況にあります。最近のBNBオンチェーン取引量の急増は典型的な事例であり、これは趙長鵬氏がバイナンスのネイティブチェーン上でミームコインを宣伝したことに起因している。その結果、Solanaチェーン上の取引量が大幅に減少し、RaydiumやJupiterなどのSolanaベースのDEXの収益に影響を与えました。

この状況は、レイヤー 1 (L1) ブロックチェーン間の熾烈な競争を浮き彫りにしています。新しいトレンドが出現すると、特定のエコシステムが急速に注目を集め、流動性が高まる一方で、他のエコシステムではユーザーベースが縮小する可能性があります。たとえば、ミームコインの流行によりBNBチェーンが大きな注目を集めたとき、Solanaの市場シェアは一時的に弱まり、RaydiumやJupiterなどのSolanaエコシステムプロジェクトの収益に直接影響を与えました。取引量の継続的な変動は、DEX トークンの価格と収益の不安定化につながる可能性があります。

さらに、特定のエコシステムやトークン、特に投機的なトレンドやユーザーの好みの突然の変化によって引き起こされるエコシステムやトークンの上昇と下降により、DEX トークンのパフォーマンスの予測不可能性はさらに高まります。 DEX の長期的な発展の見通しは依然として有望ですが、収益成長の持続可能性を評価する際には、暗号通貨市場の循環性のリスクと競争環境の突然の変化を十分に考慮する必要があります。

結論: DEXトークンへの投資機会

全体的に、DEX トークンは市場の循環性やブロックチェーン エコシステム間の激しい競争などのリスクに直面していますが、投資家にとって依然として魅力的な機会を提供しています。これらのトークンの現在の市場評価の低さ(低い価格/収益比率と力強い収益成長に反映されている)は注目に値します。さらに重要なのは、Robinhood のような従来の取引所にはない積極的な自社株買いプログラムが、市場のボラティリティの影響を軽減するのに役立つ追加の価値創造メカニズムを提供していることです。 DeFi が従来の取引所よりも急速に成長し、DEX が革新と拡大を続けるにつれて、短期的なボラティリティを超えて考える投資家にとって大きなチャンスが生まれるでしょう。市場が成熟するにつれて、DEX の基礎とトークンの評価のギャップは縮小し、長期的に大きな利益につながる可能性があります。今こそ、これらのトークンの真の価値を認識する時です。急速に進化する市場において、これらのトークンは過小評価されている宝石なのです。