原作者:イグナス

原文翻訳: Tim、PANews

Uniswap Foundation は 1 億 6,550 万ドルという巨額の投資計画を承認しました。その理由は何でしょうか?

Uniswap v4とUnichainのリリース後のパフォーマンスが市場の期待とはかけ離れていたためです。

1か月ちょっとで:

Uni v4の総ロック価値(TVL)はわずか8500万ドルです

ユニチェーンのTVLはわずか820万ドル

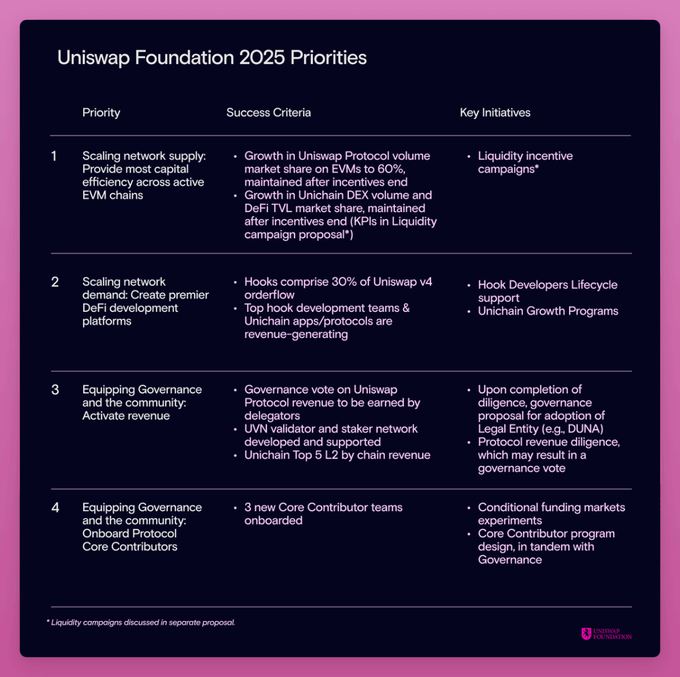

成長を促進するために、Uniswap Foundation は、以下の項目に 1 億 6,550 万ドルの資金を割り当てることを提案しています。

資金として9,540万ドル(開発者プログラム、コア貢献者、バリデーター)

運営費(チーム拡大、ガバナンスツール開発)2,510万ドル

流動性インセンティブに4,500万ドル。

ご覧のとおり、Uni v4 は DEX であるだけでなく流動性プラットフォームでもあり、Hooks はその上に構築されたアプリケーションです。

フックは Uni v4 エコシステムの成長を促進するはずなので、このプロセスは資金提供プログラムを通じて加速される必要があります。

資金予算の詳細な配分:

4,500 万ドルの流動性プロバイダー (LP) インセンティブは、次の目的で使用されます。

2,400 万ドル (6 か月間で支出): 他のプラットフォームから Uni v4 への流動性の移行を奨励するために使用されます。

2,100 万ドル (3 か月間で支払い): Unichain の合計ロック値 (TVL) を現在の 820 万ドルから 7 億 5,000 万ドルに押し上げます。

比較すると、Aerodrome は流動性プロバイダー (LP) のインセンティブとして、毎月約 4,000 万~ 5,000 万ドル相当の AERO トークンを発行しています。

この提案は温度チェック段階を通過したが、依然としていくつかの批判に直面している。

業界の状況が変化する中、Aave は毎週 100 万ドル分の AAVE トークンを買い戻すことを提案し、Maker は毎月 3,000 万ドル分の買い戻しを計画しています。しかし、UNI 保有者は搾り取られようとしている「牛」のようなもので、彼らのトークンの価値はこれまで一度も把握されていません。

UNIトークンには手数料分配メカニズムが有効になっていないため、Uniswap Labsは2年間でフロントエンド手数料を通じて1億7100万ドルを稼いだ。

システム全体の鍵は、Uniswap の組織構造設計にあります。

Uniswap Labs: プロトコル技術の開発に重点を置く。

Uniswap Foundation: エコシステムの成長、ガバナンス、資金調達の取り組み(助成金、流動性インセンティブなど)を促進します。

なんと有能な法務チームでしょう。

Aave と Maker はトークン保有者とより緊密な利害関係を確立しており、Uniswap のフロントエンド手数料を UNI 保有者と共有できない理由がわかりません。

要約すると、その他の批判は、コアチームの高額な給与、流動性インセンティブの実施に対するガントレットの責任、および新しい中央集権型 DAO の法的構造 (DUNA) の確立に焦点を当てています。

小さな Uniswap ガバナンス代表者として、私はこの提案に賛成票を投じましたが、UNI 保有者の将来については依然として大きな懸念を抱いています。インセンティブ メカニズムは保有者の利益と一致していないからです。

しかし、私は Uniswap の大ファンであり、DeFi 分野の促進におけるその役割を高く評価しています。 Uni v4 と Unichain の現在の成長傾向は非常に暗いため、開発を促進するためのインセンティブを導入する必要があります。

次回の Uni DAO 投票では、UNI トークンの価値獲得メカニズムに焦点が当てられるはずです。