Perpetual Protocol永续协议V2——“Curie”正式发布

在永续协议主网平稳运行超过半年后,永续协议正式公布新版本“Curie”(居里),Curie正式版将会在以太坊二层网络Arbitrum运行,开启永续协议的新篇章,具备可扩展性增强、流动性聚集、自由的市场创造等特点,为用户提供媲美中心化交易所的新一代DeFi衍生品体验。

命名说明:居里夫妇在科学领域诸多创造是现代科学与物理学的基础,我们希望以“居里”命名永续协议V2,以期永续协议能够成为未来DeFi世界的基础协议之一。

上一篇章:进击的V1

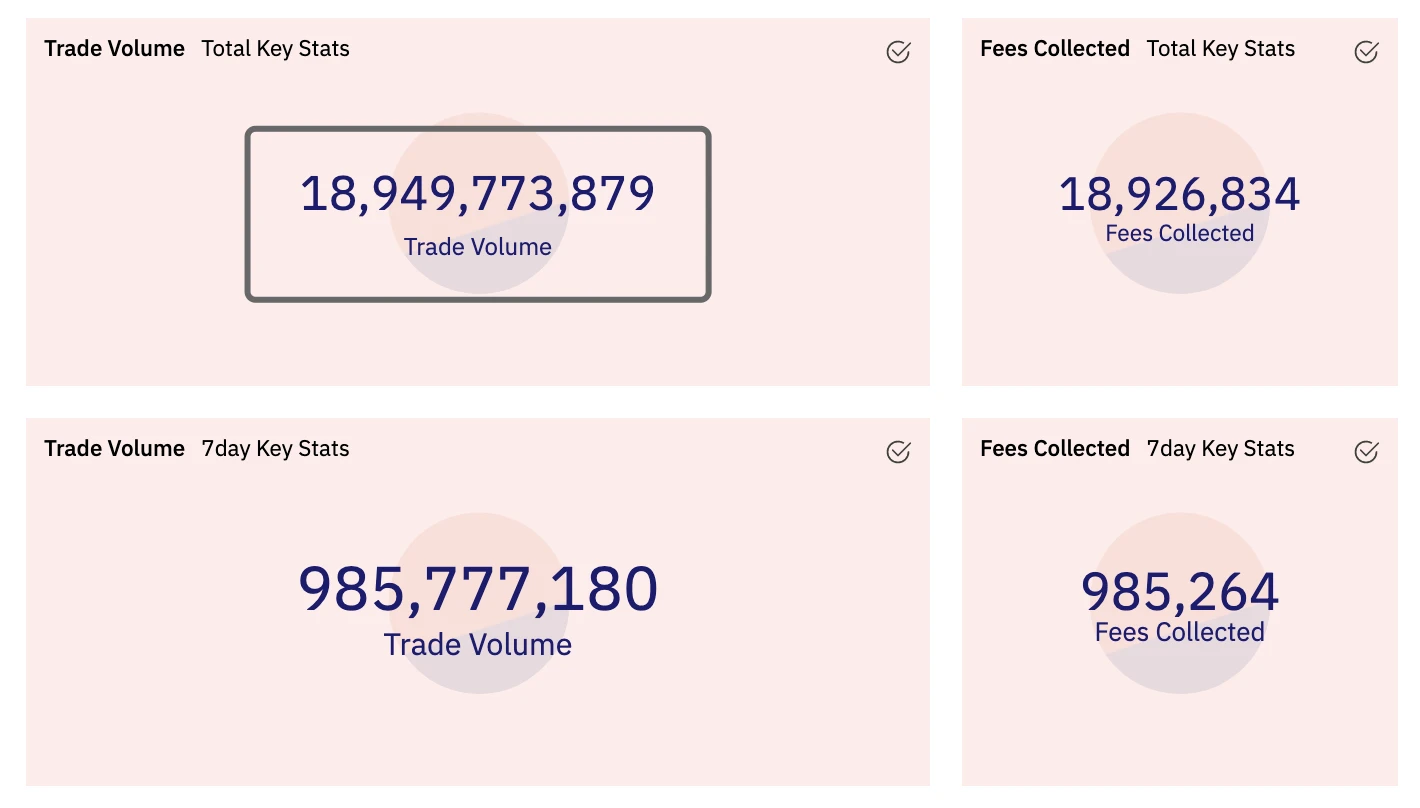

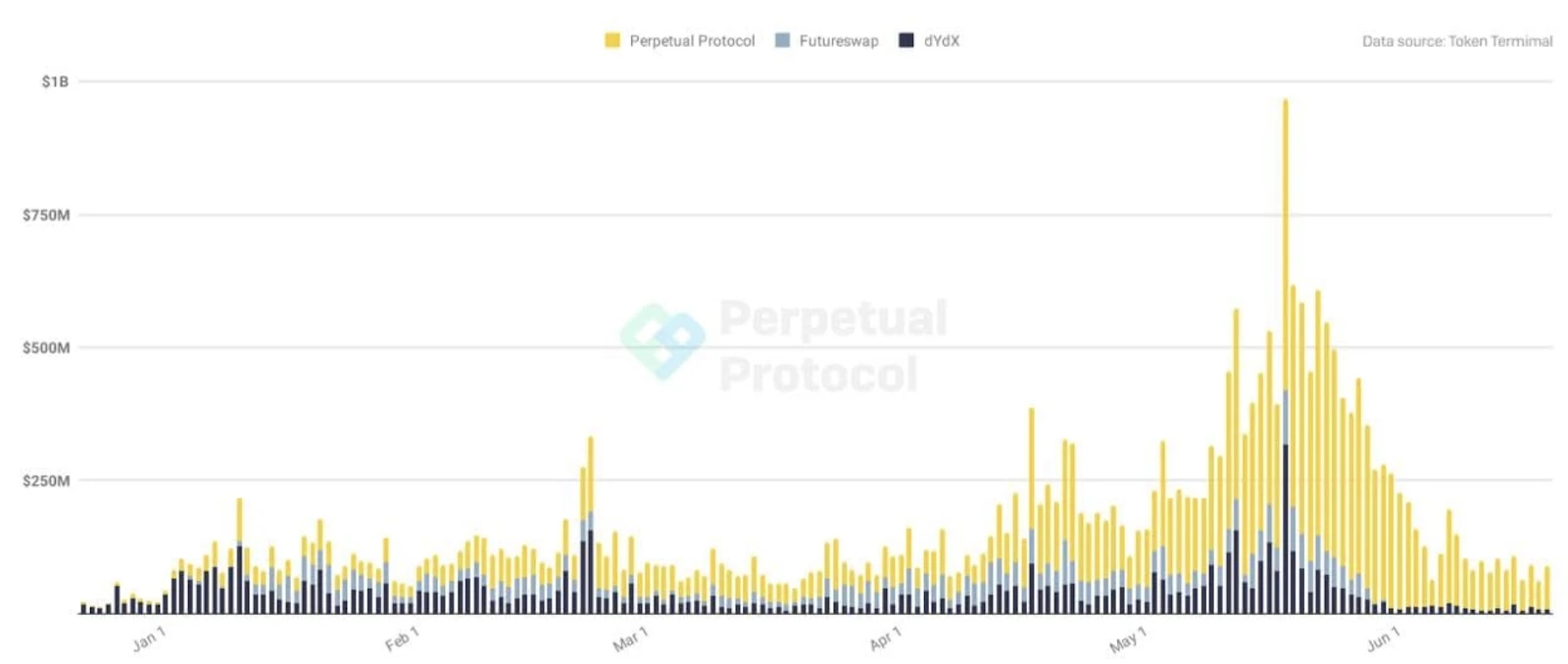

从2020年12月15月永续协议V1主网上线以来,交易量逐步攀升,在197天中取得了190亿美元的总交易额。

在链上永续合约衍生品当中,占据80%以上的交易额(数据来自Token Terminal)

在过去几个月中,永续协议先后迭代了多个重要更新,以保证协议的健壮成长。

部分清算机制

每周交易市场上新

Staking系统上线

.......

新篇章:“Curie”——DeFi衍生品的终局拼图

随着人们链上活动频繁度的提升,对链上衍生品的可组合性、扩展性、易用性等提出了更高要求,永续协议V2,将会满足这些需求。与此同时,作为vAMM的原创协议,永续协议V2保留了可以交易包括数字货币/股票/大宗商品在内的任何资产的特点。

“Curie”概览

来自未来的DeFi用户体验

“Curie”将会完全部署在Layer2 Arbitrum上,将提供比一层网络更快、更便宜和更可靠的交易体验。

此外,“Curie”将会使用联合保证金的模式,并在后续更新版本中增加多种保证金资产。

更加聚集的流动性解决方案

“Curie”将是一个更轻便的协议,我们将交易执行耦合在Uniswap V3中,以此提供更具有集中性的流动性。更新后的vAMM将为挂单(maker)和交易者(trader)铸造vToken,分别用以放置区间流动性与执行买入和卖出交易。

每个人都拥有创造市场的权限

所以的新创市场,将会使用Uniswap作为交易层,适用Chainlink作为预言机,PERP的质押者将能够在这一功能中拥有更多的选择,获得更高的权益。

“Curie”路线图

v2.0 测试网

v2.1 主网上线默认做市策略

v2.2 限价单流动性挖矿

v2.3 多保证金资产

v2.4 无需可创造新市场

更加聚集的流动性

流动性困境是所有DeFi协议的难题,流动性不足带来的后果是用户不得不在交易中接受更高的滑点,由于永续协议v1的流动性均匀的分散在定积曲线上,也面临着类似的问题。

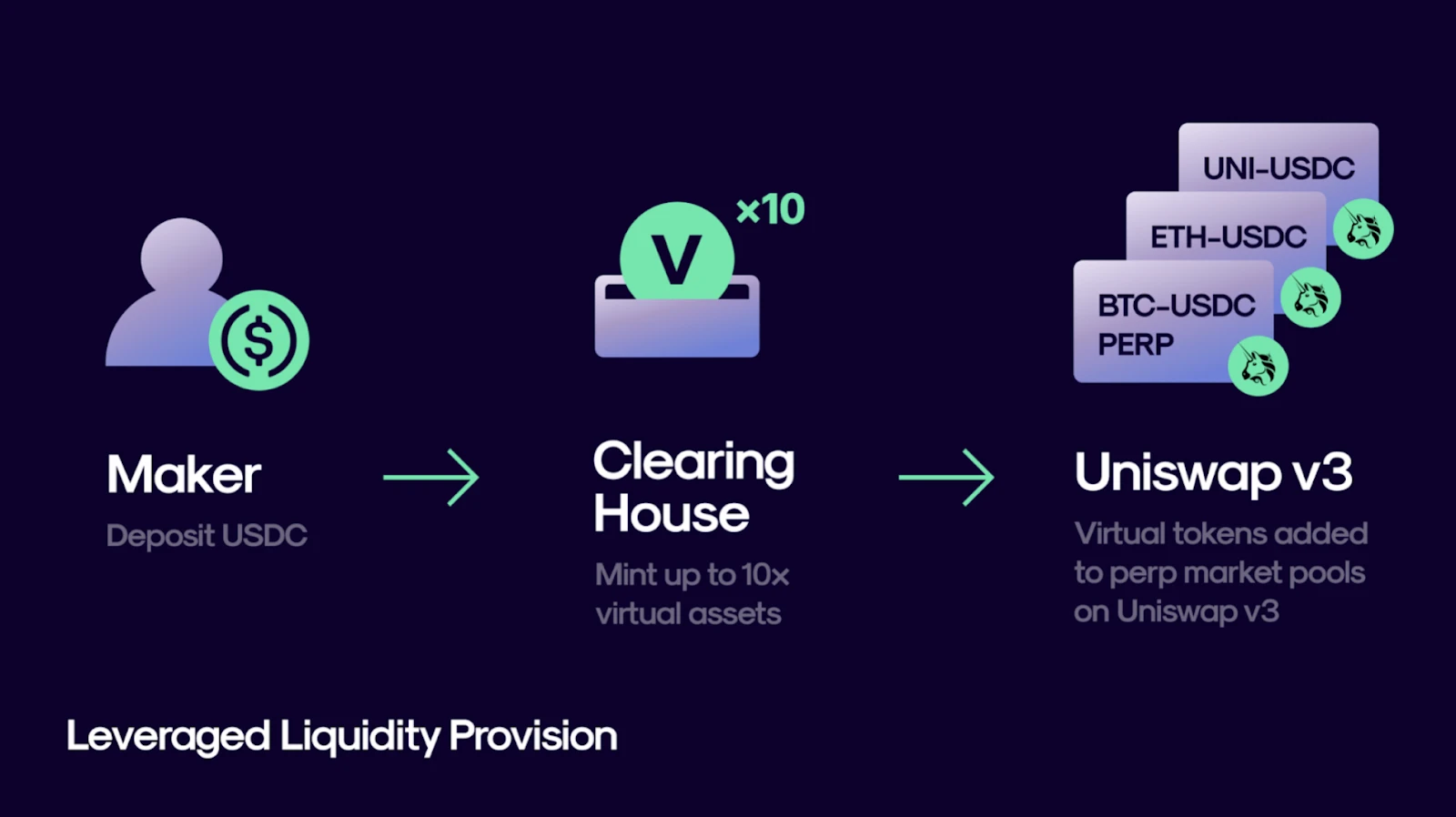

“Curie”的颠覆性创新正是摆脱流动性依赖的关键,能够更大的提升资金的使用效率:将永续协议的vAMM模型与Uniswap V3耦合,经济模型与机制逻辑放在永续协议上,通过Uniswap V3进行交易的执行层。借助Uniswap V3的资金高效使用特点,这一创新将使永续协议的挂单者(即maker,以下简称maker),能够将流动性放置在某一更集中的区间,从而获得更高的手续费分润。同时,正因为Uniswap V3所带来的可组合性提升,永续协议也将有机会与更多策略性做市协议等进行组合。

此外,在“Curie”中,“Leveraged LPs”(杠杆LP)是另一大创新,maker可以依照喜好去分段放置杠杆放大过后的流动性,对于那些对流动性策略有较高要求的用户而言,无疑是极好的工具。

与永续协议V1相似,“Curie”中最重要的协议组件仍然是Clearing House,用户将可以依照风险偏好对抵押物资产加杠杆铸造vToken的虚拟资产用以提供流动性或进行交易。以存入100USDC为例,放大10倍杠杆可以铸造出1000vUSDC,若用户希望以maker角色提供流动性,则可以将v1000USDC分成500vUSDC和0.25vETH(假设ETH现在价值2000USDC)放置在希望放置的vUSDC-vETH流动性池内对应定积曲线上的区间。

同理,若用户希望以trader角色进行交易,则可以用1000vUSDC中的任意金额进行买入开多或卖出开空的操作。

这意味着,“Curie”的用户角色不再单一的只能依据当前市场价格进行操作,去赚取方向性盈利,更可以根据自己的策略与风险偏好成为maker,在做市中赚取交易手续费与部分方向性盈利。

联合保证金模式与多保证金资产(Cross-marginmulti-assets collateral)

联合保证金模式意味着用户可以在“Curie”上用钱包地址余额同时开设多个市场的多个仓位。而多保证金资产功能将会在v2.3中添加,举例而言,用户可以用ETH作为保证金去开设看空或看多的BTC(或任意资产)-USDC市场的仓位。以下是一个简单的举例说明*:

Alice以ETH为抵押物在BTC-USDC市场买入开多,当BTC上涨时,此时平仓的Alice将会收获更多的USDC,当BTC下跌时,此时平仓的Alice将不会获得比开仓时更多的ETH。

*详细的机制原理说明,请关注永续协议后续文档更新。

无需许可的创造新的交易市场

在“Curie”更新到v2.4版本时,在满足一定的PERP Staking数量的前提下,将允许任何人参与到市场的创造中来,除了maker和trader之外,平台增加了无准入市场拥有者这一全新角色。这意味着,只要任何的标的能够被Uniswap V3的TWAP或者Chainlink二者之一喂价,则它在“Curie”系统内即被认定为可开设新市场的标的。

当然,正如开篇所言,作为vAMM机制的创造协议,虚拟AMM意味着系统不受真实资产流动性牵制,在未来“Curie”将支持包括但不仅限于股票/大宗商品/贵金属等标的的合约交易。

除此之外,市场的创造者甚至可以决定每个市场的结算货币单位,在以非稳定币作为结算货币时,将为用户提供更好的便捷性。

代币经济模型更新

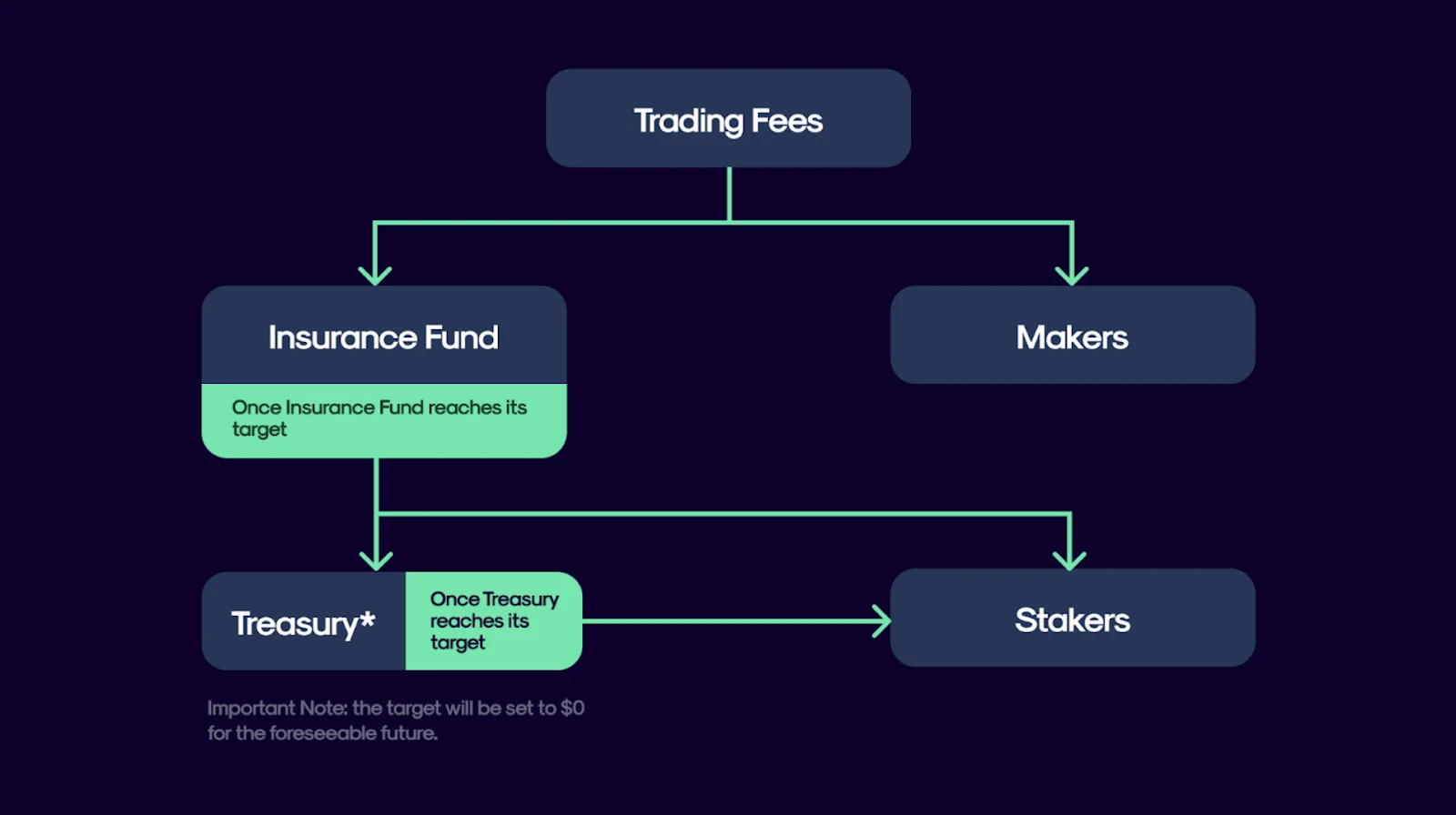

由于机制的迭代与更新,在永续协议V1中,协议收入增长的变量过大导致了手续费分润进度迟滞,但是在“Curie”当中,手续费分润的方式与比例将会由治理决定,言外之意,在新的机制下,我们很有信心一旦“Curie”上线我们就可以尽快开启手续费分润。

除了能够获取公开市场的手续费外,由Perpetual DAO部署的市场都会与PERP Staker进行手续费分润,总体由三部分构成

公开市场的交易手续费

由用户创造的新市场

在Clearing House Vault和Insurance Fund中存留的资金通过主流借贷协议借出的收益

伴随着Uniswap V3流动性与交易量的日益增加,围绕着它产生的第三方单币做市策略也呈现涌现状态,对于“Curie”来说,我们也会积极与相关头部协议进行战略合作,为希望在“Curie”中进行做市的maker提供最优策略从而保障收益。

以下流程图讲述了在“Curie”中我们将如何进行手续费分润,

Makers在系统中扮演关键作用,因此在进行平台手续费分润时我们会一定程度的考虑向maker倾斜,正式的比例和数字我们将会在“Curie”正式上线前后确定并同步给社区。

此外,鉴于“Curie”的本身特点,永续协议本身的健壮性将不再过多依赖于Insurance Fund的健壮性,除非在遇到极端黑天鹅事件时Insurance Fund内资金数量会降低,否则理论上将保持持续增长。因此在“Curie”启动时,Insurace Fund的粉红目标比例(当前开仓金额与Insurance Fund的比率)将设置在0%,这样一来,一旦协议启动V2,用户将清楚的知道在何时可以开始拿到分红。

以上为Perpetual Protocol永续协议的V2的主要内容,详细的运行原理/机制/功能特点/经济模型/代币模型等将逐步在永续协议官方文档中更新。