原文作者:Momir Amidzic

本文来自 IOSG Ventures,Odaily星球日报经授权独家发布。

TLDR

经过五年的快速发展,各个赛道的赢家正逐渐显现,DeFi 市场获得了长足发展。

由于缺乏新的故事,大多数的公链基本上只是在复制以太坊的 DeFi 图谱。多链 DeFi 算是一种新的叙事方向。

尽管多链的说法以及饱和的以太坊让其他链上的活动逐渐增加,但是巨鲸依然对安全情有独钟。以太坊上最大的协议 Curve.fi 的 TVL 比建立在 Avalanche 和 Solana 之上的所有的 DeFi 应用的 TVL 总和还要多。

另一方面,因为这些多链可以提供更低的手续费,一些无法承受以太坊费用的用户也逐渐迁移到这些链上。然而,这些用户能提供的贡献还是不够多。

然而很明显,目前没有一个单一区块链能够承载得了所有 DeFi 应用的吞吐量。

从长远来看,我们预计,大多数应用将建立在 Rollup 之上。因为这是唯一可以长期而持续地支持数十亿用户使用的方案,并且不牺牲去中心化、抗审查、安全和无需信任等基本原则。

DeFi 创新的步伐放缓,让我们有机会回过头来,反思过去五年 DeFi 的发展,以及讲述在多链叙事背景下 DeFi 未来发展路线的理论。

诞生到发展

过去的五年,以太坊上的 DeFi 生态经历了爆发式的扩张。

2017 - 18 年可以被称为 DeFi 元年,目前市场上的龙头 defi 协议,比如Uniswap, Compound, AAVE, dYdX 等,都是在那段时间诞生的。然而这些协议在 2020 年(dYdY 是在 2021 年)开始获得市场的关注。

Source: IOSG Ventures

从今天的视角回顾,DeFi 的用例主要包含三种

去中心化交易所的现货交易

借贷交易

衍生品

现货市场

目前以太坊的现货交易市场非常饱和,大部分交易活动集中在龙头项目,对于刚入局的协议来说门槛很高。从一开始的实验,比如链上订单簿模式,到后来的恒定乘积做市商(CPMM),已经被各种新机制所替代:

集中流动性的 AMM, 由 Curve.fi 引领的稳定币交易,以及之后的 DODO,Uniswap v3, Curve v2 将集中流动性的模型应用到非稳定币种上。(当然每个协议都存在着设计上的区别)

支持超过两种资产的 AMM, 比如 Balancer 的恒定平均值做市商

无偿损失保护的自动化做市商,比如 Bancor

恒定做市商,比如 Uniswap v2 和 Sushiswap

防止 MEV 的 DEX

专为散户或巨鲸定制的 DEX 等

回顾过去,直到 2020 年底,投资以太坊的现货 DEX 都是一个很好的机会。从 2021 年开始,也持续地有几个比较优秀的团队开始进入该领域。然而,随着越来越多的想法落地,创新发展似乎并不足以获取更大的市场份额。

Uniswap v3 和 Curve v2 的推出进一步提高了准入的门槛,把很多从零开始建立 DEX 的项目“扼杀在了摇篮里“。

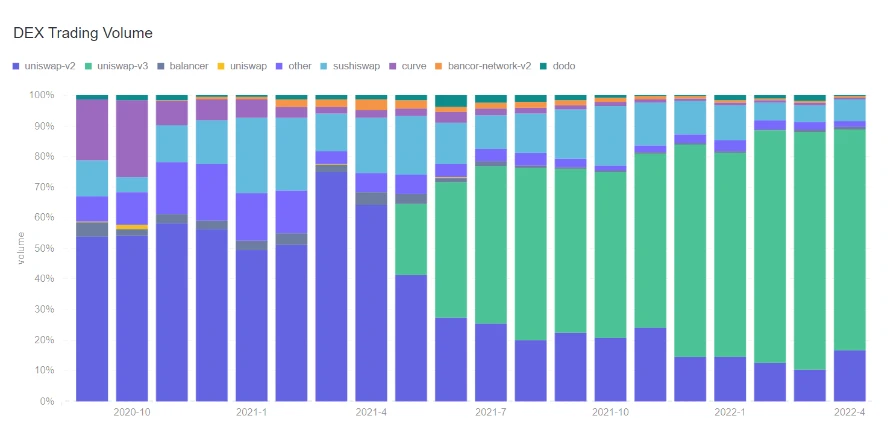

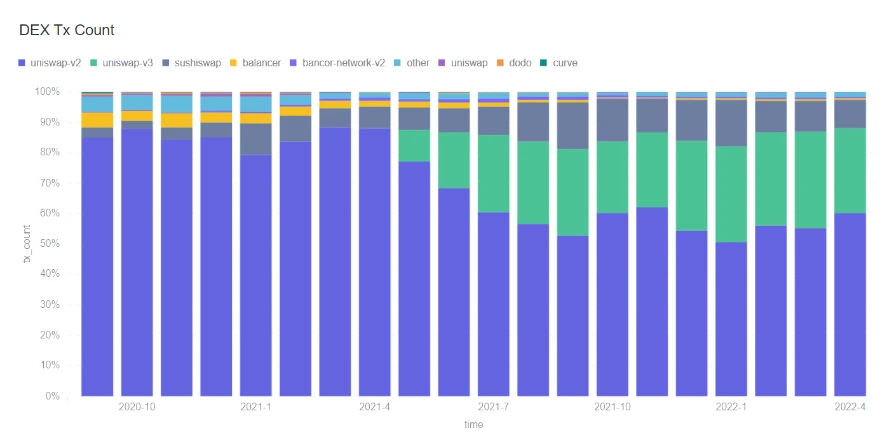

Source: IOSG Ventures, Footprint Analytics

(https://www.footprint.network/chart/DEX-Trading-Volume-fp-17021)

Source: IOSG Ventures, Footprint Analytics

(https://www.footprint.network/chart/DEX-Tx-Count-fp-17022)

资本市场

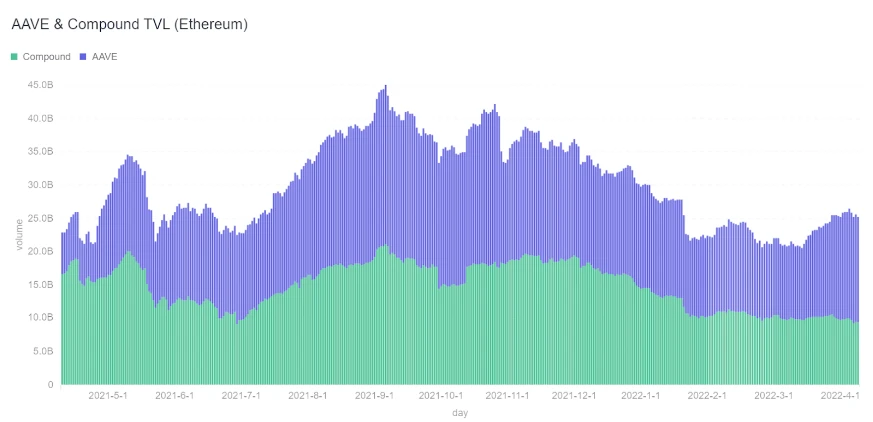

因为流动性提供者不需要进行方向性的判断,并且能够在保护其本金的情况下获得收益,资本市场上的协议对流动性提供者非常重要。在借贷协议中,主要有两个项目比较突出:Compound 和 AAVE,仅在以太坊上的TVL总和就超过了 250 亿美元。

Source: IOSG Ventures, Footprint Analytics

(https://www.footprint.network/chart/AAVE-%26-Compound-TVL-(Ethereum)-fp-17026)

与现货交易的 DEX 相比,借贷协议的玩法也有待探索,新的协议可以通过降低抵押品比率、结合 DiD 和信用评分来提供更定制化的条款、动态参数更新,以及更多样化的抵押品(NFT 抵押品之类的)等脱颖而出。

最近,Euler 和 Beta Finance 已经做出相应尝试,以无需许可的方式提供任意可借出的资产。这一措施的实际效果将是使交易者能够做空更多的山寨币。

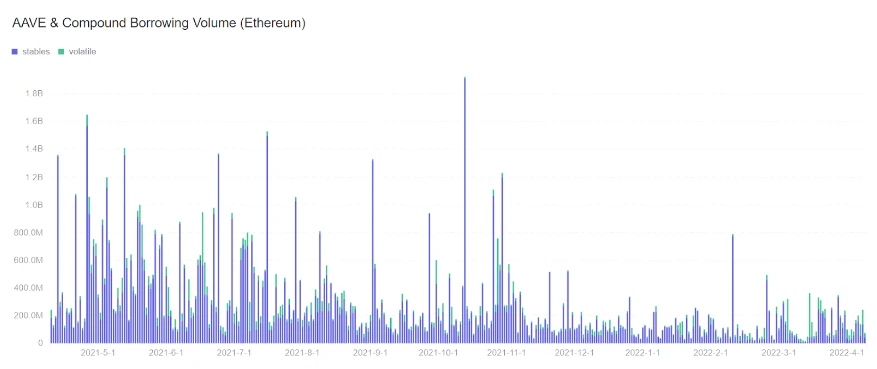

尽管如此,资本市场借款人的行为表明,用户主要对以用其抵押物借出稳定币的方式感兴趣,本质上是利用借贷协议加杠杆来交易山寨币。这意味着,比起能支持更多类型的资产,DeFi 项目应该在不增加系统性风险的情况下引入更多样化的抵押品。AAVE v3 和 Silo Finance 已经公开宣布了未来有这样的计划。

Source: IOSG Ventures, Footprint Analytics

(https://www.footprint.network/chart/AAVE-%26-Compound-Borrowing-Volume-(Ethereum)-fp-17025)

合成资产

广义上讲,合成资产涵盖了几个重要的方向,如金融衍生品,合成现实世界的资产,以及稳定币。

谈到衍生品,几乎没有其他的协议能够成为 dYdX 的对手,即使这些协议目前刚刚上线了最新的版本。此外,很多的这些协议都是依赖于扩容的方案,而扩容方案本身也未完全成熟。

类似于现货 DEX 和借贷协议,他们花费了两到三年的时间来达到更广泛的市场采用。在过去 12 个月建立的衍生品交易所可能在未来 12 - 24 个月之内就能够实现类似的成就。而这个的前提是,技术栈成熟,并且协议找到正确的产品与市场契合点(Product-market Fit)。

合成的真实世界资产(RWA)也很难找到产品与市场的契合点,尽管叙事是基于将美国的股市以及大宗商品市场更加民主化。只有当时机成熟时,也就是 DeFi 上拥有更多不同的用户群体时,这些去中心化期货的协议才有可能实现上链 RWA。

最后一点是,去中心化稳定币依然是一个持续获得很多顶尖人才关注的方向。许多算法稳定币的失败并没有阻止新的协议进行新的尝试,去建立更成熟的算稳体系。

最近一段时间,在合成资产方向的一些值得注意的(但却不一定成功)的尝试包括:

dYdX Starknet 交易所

Opyn 上的 SQUEETH

Liquity 的零利率合成稳定币

FEI 的基于 POL 的稳定币

Primitive 的复制做市商

Ribbon 的期权金库

Perpetual Protocol v2

SynFutures MCDEX 的无需许可的期货 AMM

Deri 的永续期权

Pods Finance 的无需许可期权 AMM

Layer2 DeFi协议

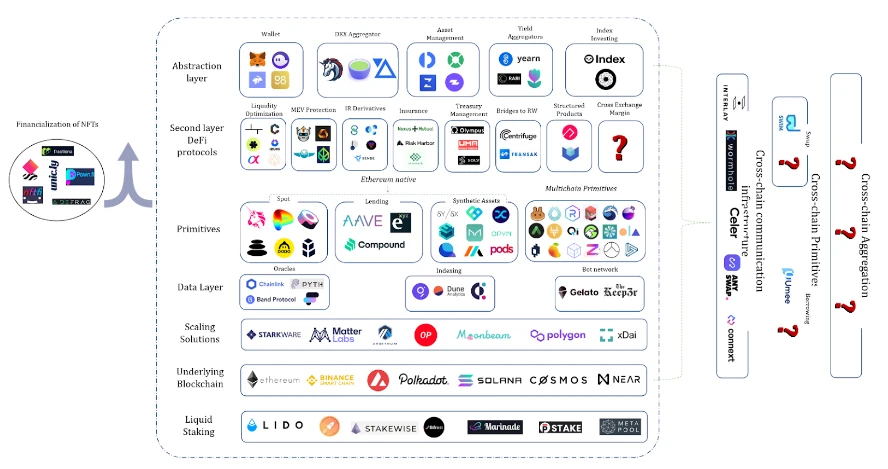

在以太坊 DeFi 生态系统中,与其他 L1 或侧链相比,L2 DeFi 协议已经在 2021 年登上了舞台。将其定义为 L2 是因为它们基于可组合性,没有底层的 DeFi 项目就无法存在。

一些 DeFi L1 项目,如 Uniswap、AAVE、Opyn、Synthetix,有了自己的生态系统,并吸引了大量的协议建立在其中。

例如,Uniswap v3 引入了对主动流动性管理的需求,因此开发了一系列协议,其理念是优化流动性供应,同时允许终端用户享受被动收益。一些例子是 Gelato 的 G-UNI,Charm 的 Alpha vaults,Visor Finance,Teahouse 等。同样,Izumi Finance 也正在构建工具,帮助协议在 Uniswap v3 的基础上推出流动性挖矿的激励机制并实现理想的流动性分配。这些工具不仅对新代币的推出很重要,而且对如 Perpetual Protocol v2、Sense Finance 等使用 Uniswap v3 作为基础层的协议有着深远的影响,旨在为流动性提供者提供激励机制以实现高效做市。

其他值得注意的协议还有 Tokemak 和 Convex,它们建立在现货市场的基础之上。前者正试图将自己定位为元流动性聚合器,而后者是 Curve.fi 生态系统的一部分,是 CRV 代币的最大股东之一。

在第二层协议中,我们还可以将建立在借贷协议之上的利率衍生品进行分类:为其他应用提供 TVL 保障的保险协议、帮助 DAO 有效管理资金的工具、MEV 工具、DEX 聚合器、结构化产品等。

DeFi Map; Source: IOSG Ventures

创造可持续收益

结构性产品在 2021 年取得了首次突破,主要是因为 Ribbon 金融。Ribbon 在 Opyn 的基础上建立了期权库,它定期承销期权并向其流动性提供者提供被动收益。Ribbon 的成功激发了一些团队朝这个方向进行建设,然而,其中绝大多数都是纯粹复制 Ribbon 的期权金库。因此,结构性产品仍然是一个未开发的领域,未来具备巨大的潜力。我们预计结构性产品的发展,会从只承销期权扩展到能够包含各种的 DeFi 基础用例,如借贷市场、利率衍生品、永续期货、期权等。

Ribbon Finance TVL; Source: defillama.com

例如,Vovo Finance 旨在消除对集中式做市商的依赖,并在现有的现货和衍生品交易所的基础上建立保本产品。如上所述,借贷协议之所以能够吸引数十亿美元的资金,是因为它们提供稳定的收益率,而不会威胁到流动性提供者的本金。因此,出于对本金的保护,Vovo 有可能吸引大量的 TVL,同时允许用户获取收益。

最后,结构性产品对整个 DeFi 经济有着更广泛的影响和意义,即 DeFi 协议中越来越多的资本供应降低了收益率。例如,在撰写本报告时(2022 年 4 月中旬),稳定币 Compound 和 AAVE 的 APY 普遍低于 3%。Curve.fi 3pool 的 APY 估计在 0.5% 左右,而包括 CRV 挖矿奖励在 1.18%。

由于上述协议是无风险利率的 DeFi 版本,也难怪资本一直在涌入他们的智能合约,并将收益率降到向 TradFi 银行提供的水平。

在 DeFi 目前的活动水平下,吸收更多新资本涌入的机会较为有限。

Federal Funds Effective Rate, Historical Data;

Source: https://fred.stlouisfed.org/series/FEDFUNDS

加入央行开始收紧货币政策会怎样?假设 2021 年进入 DeFi 寻找收益率的新资本大部分是机构,利率水平的提高将使 DeFi 目前的 TVL 不可持续,因此将有大量资本流出到链下经济。

DeFi 要保持目前的 TVL 水平,就必须找到额外的收益来源。

目前,DeFi 的收益主要来自于以下活动:

现货交易(通过向现货 DEX 提供流动性赚取收益)

杠杆做多的需求(借贷协议、永续合约)。

卖空需求(借贷协议、永续合约)

收益耕作,例如借入一个特定的代币,这是收益耕作协议 X 所必需的,同时仍然保持对抵押品的敞口。

其他(建立庞氏经济来产生收益,以抵押品借款来支持运营,等等)。

结构性产品协议有机会开拓新的市场,如期权市场、外来产品和潜在的新原语,可以吸引更多的交易需求到分散的金融市场,因此即使在货币政策收紧的环境下也有能力吸收更多的 TVL(或至少维持目前的 TVL 水平)。

多链DeFi

多链扩张一直是 2021 年的亮点,BSC、Polygon、Terra、Avalanche 和 Solana 主导了讨论。虽然这些链大多定位为以太坊的竞争对手,但 Polygon 领导层和社区选择“支持以太坊”的叙事,甚至宣布了一个雄心勃勃的推广路线图,并自己定位为模块化区块链方法的引领者之一。

多链扩张的主要驱动力是以太坊原生扩展解决方案的进展较慢,这为竞争对手/侧链占领部分市场份额打开了一定的机会窗口。

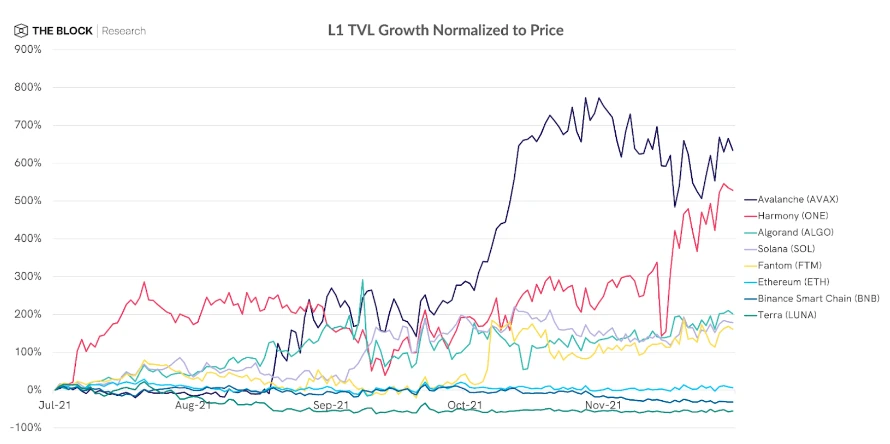

虽然 TVL 被最广泛地用于解释单一链上活动,但该指标也有一定的缺陷。因为 TVL 通常指的是特定 L1 的原生代币的锁仓量,因此代币的价格升值自然导致 TVL 的增长,这进一步致使投机者抬高代币价格。

正如 The Block 在下述说明的那样,Avalanche 有最大的新鲜资本流入。

Source: The Block

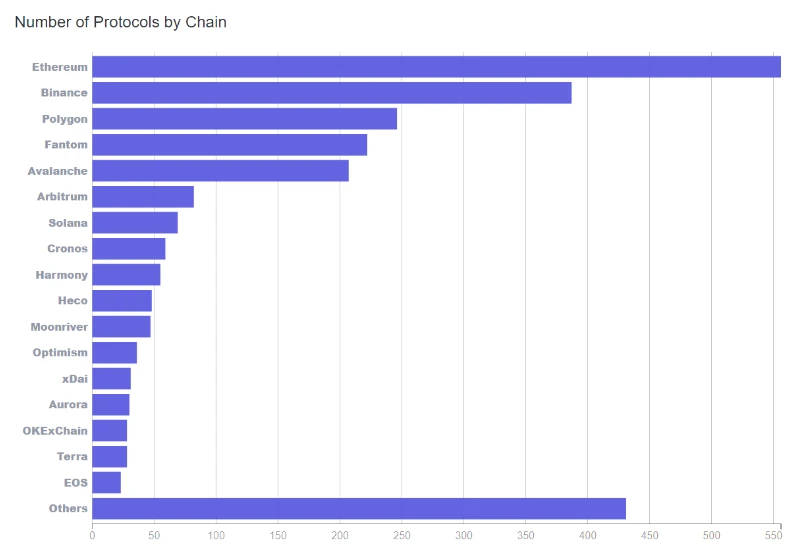

尽管其他链上的活动越来越多,但当涉及到绝对 TVL 和建立在其上的 dApps 数量时,以太坊仍然是主导的解决方案。直观来讲,我们可以看到 Curve(最大的以太坊协议)的总 TVL 比建立在 Avalanche 和 Solana 之上所有应用的 TVL 之和还要大。

Source: Footprint Analytics

(https://www.footprint.network/guest/chart/Number-of-Protocols-by-Chain-fp-66347dc7-530f-43c5-a9f5-80227f1ff432)

其他链的开发进度落后于以太坊 12 个月以上。为了向大型资本提供者证明自己足够安全,新的链将不得不面对时间的考验。如果我们比较一下 Solana 和以太坊上的稳定币收益率,风险对比就很明显了。例如,Solana 上最大的货币市场协议—— Solend,在 USDC 和 USDT 上提供的 APY 比 AAVE 大 2 - 3 倍。这种差距表明,在一个新链上与新协议互动的隐含风险溢价较大。

任何寻求与以太坊竞争的链,都必须重建以太坊 DeFi 地图。因此,当以太坊 DeFi 生态系统一直在尝试探索新原语并进行垂直建设时,其他大多数 L1 都在复制以太坊 DeFi 地图。

如果我们观察 DeFi 代币的市值,以太坊 DeFi 的主导地位也非常明显,在前 20 个代币资产中,只有 4 个是非以太坊。

去中心化应用先驱的身份帮助以太坊积累了软实力。因此,所有替代的 L1 都以各种形式采用 EVM 兼容,例如 Avalanche 的 C 链、Polkadot 的 Moonbeam、NEAR 的 Aurora、Solana 的 Neon、Fantom、Polygon、BSC 等等。

多链dApps

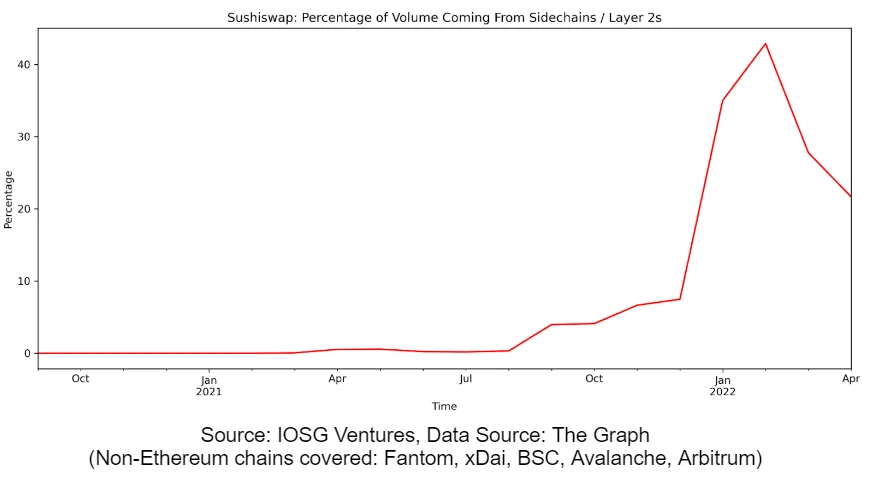

资本雄厚的 EVM 兼容链的出现导致了以太坊原生应用在多个方面的扩张。Sushiswap 是第一个倡导积极扩张的协议。

Sushiswap 出现在 15 个以上的链上,然而它一直难以成为新生态系统中的主导 DEX。因为一般来说,只专注于一个特定链的 DEX 往往会吸引更多的兴趣。因此,Pancake Swap、Trader Joe、Quick Swap 和 SpookySwap 分别定位为 BSC、Avalanche、Polygon 和 Fantom 上的第一 DEX,而 Sushi 一般是老二。之所以会如此,是因为这些协议中的每一个都只专注于一个特定的链,因此他们能够集中分配所有的资源,包括新的代币奖励,以吸引用户并在新的链上建立社区,而 Sushiswap 则在众多场所稀释了注意力。

尽管如此,我们仍可以说扩张战略是 Sushiswap 社区的正确选择。Sushiswap 超过 30% 的 TVL 在以太坊 L1 之外,他们灵活的策略帮助他们成为一些新链上最大的 DEX,如 Moonriver 和以太坊 L2 解决方案领先协议—— Arbitrum。最后,Sushiswap 交易量的很大一部分来自于以太坊 L1 之外,例如在 2 月份,大约 50% 的交易量产生于其他链上。

Source: IOSG Ventures, Data Source: The Graph

(Non-Ethereum chains covered: Fantom, xDai, BSC, Avalanche, Arbitrum)

可扩展性解决方案是否兑现了他们的承诺?

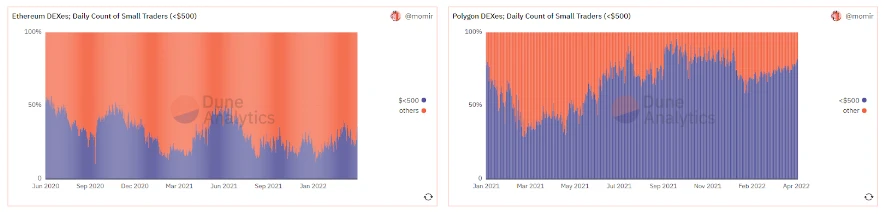

可扩展性解决方案的主要承诺是使区块链可以为每个人所用。为了测试替代链对这一目标的实现程度,我们观察了 Polygon 上的活动。

我们用 500 美元作为确定小型交易者的门槛,每天观察有多少交易者符合这个类别。

下面的图表表明,Polygon 确实成功地吸引了新的受众,Polygon 用户的大多数(大约 80% 的交易者)是每天执行少于 500 美元交易的交易者,而在以太坊上,同样的用户群体的代表性要低得多,通常低于 30%。

Source: IOSG Ventures, Dune Analytics

(https://dune.xyz/momir/DEX-Users)

根据 Polygon 的例子得出的结论,我们可以肯定地回答上面的问题:是的,替代链们已经实现了他们的承诺。

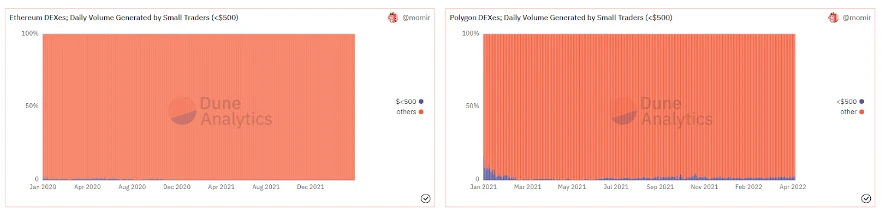

但是,这些小规模的交易商的真正贡献是什么?如下图所示,这些用户的边际价值非常低。即使在 Polygon DEXes 上,这些用户每天只贡献了约 1% 的交易量,而在以太坊上,他们最多只占交易量的 0.1%。

Source: IOSG Ventures, Dune Analytics

(https://dune.xyz/momir/DEX-Users)

一鲸抵万龟:90-4法则

在以太坊上,鲸鱼(那些每天产生 10 万美元以上交易量的地址)只占交易者的不到 4%(每天大约有 3 千个地址),但他们却贡献了以太坊 DEXes 上近 90% 的总交易量。

同样,鲸鱼只占 Polygon 用户的 1% 左右,然而,这些账户仍然产生了 Polygon DEXes 上的大部分交易量,历史上占总交易量的 74%。

Source: IOSG Ventures, Dune Analytics

(https://dune.xyz/momir/DEX-Users)

尽管在某些月份,Polygon DEXs 记录了更多的交易者,但以太坊 DEXs 加起来产生的交易量仍是 Polygon 的几倍。以太坊的主导地位的主要原因不是拥有最多的用户,而是成为大资本的首选链。

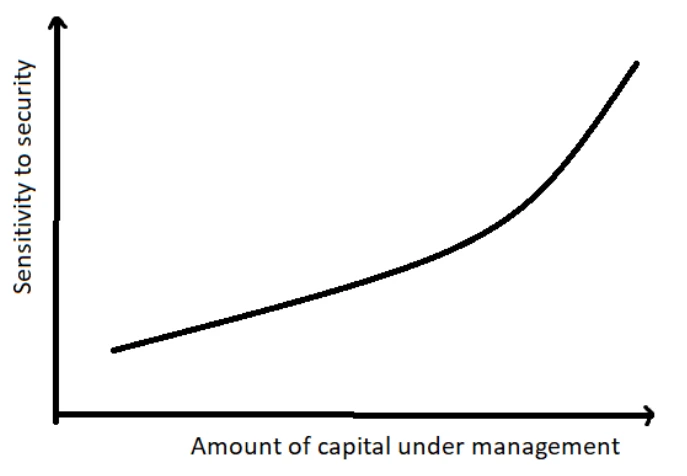

结论是,表现为流动性提供者和交易商的大资本仍然显示出对以太坊的强烈偏好,虽然替代解决方案设法提供即将到来的可扩展性,但改变公众的安全观念将是一个长期的过程。

Source: IOSG Ventures

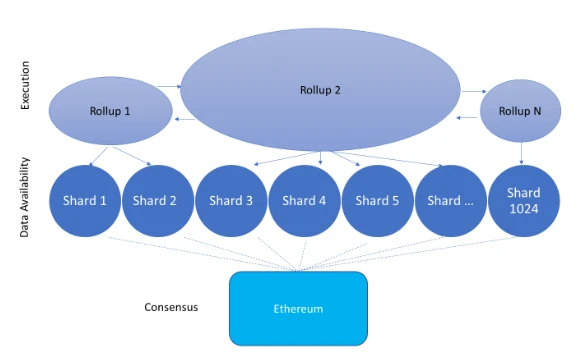

Source: https://vitalik.ca/general/2021/04/07/sharding.html

终局

对于金融应用和高价值交易来说,安全性至关重要。

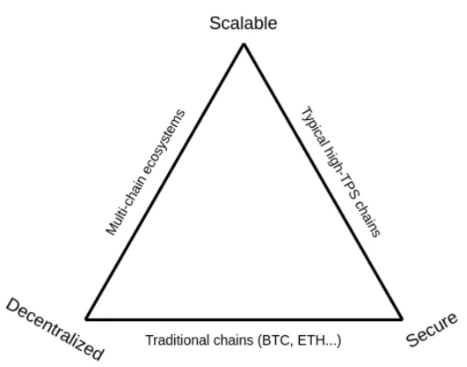

虽然一些竞争链设法在创造“通过在区块链 Trilemma 上寻找空位来冷启动自己的 DeFi 生态系统”的叙事,以太坊仍然专注于去中心化和安全。批评者往往有理由攻击以太坊不灵活,指出以现有的规模,以太坊将无法成为一个全球结算层。

这个问题导致了大量的创新,从分片区块链比如 Near、Zilliqa,到特定应用链如 Polkadot、Cosmos,再到单片高度可扩展解决方案如 Solana、EOS 等。

然而,尽管这些解决方案中的每一个都在扩展方面带来了一定的改进,但不可能声称任何一个链都是全球/大规模采用的可行的解决方案。以下问题仍然存在。

1)经济可持续性 - 通胀性的奖励和交易费用之间的巨大差异使人怀疑长期维持低费用的能力

2)规模扩大 - 支持单链的高吞吐量必然会导致对节点运营商的要求增加,这自然会排除许多能够跟上硬件要求的人,最终导致仅剩下一小部分受信任的人。

由人们为鲸鱼提供安全 vs. 由鲸鱼为人们提供安全

在 2022 年,具有讽刺意味的是,高度去中心化的区块链,如以太坊,它的价格正将普通用户排除在参与之外,而较为中心化的链,如 BSC、Solana 或 Polygon,则向大众开放了使用。

3)可组合性摩擦--与特定应用链和分片机制有关,这意味着不同分片/链之间有一定程度的摩擦。

ZK技术的魔力

传统上,区块链通过增加冗余和让大量计算机执行相同的计算来实现零信任。执行计算的计算机数量越多,网络就越去中心化,然而,这对网络的可拓展性造成了负担。

如果可以只由一台计算机执行计算,同时仍然保持最去中心化的和经得住考验的区块链的安全性假设,那该怎么办?

“任何足够先进的技术都与魔法无异。”

以 Rollup 为核心的模块化区块链理论正实现了上述目标。区块链的不可能三角已经成为一个过时的问题,因为将来的应用程序将能够充分利用这三个方面:可拓展性、去中心化和安全性。

此外,模块化区块链理论可能是行业中最大的范式转变,是可以推动区块链技术的大规模采用,而不牺牲其基本原则,唯一可行的解决方案。

Rollup 可以实现可拓展性,而不必担心经济可持续性、向外拓展性和可组合性方面的摩擦。

也就是说,Rollup 只负责执行,它们不必担心共识、去中心化和安全性。此外,一个 Rollup 理论上可以扩展到数百万TPS,而不会破坏可组合性,因为它可以扩展到多片。

Source: IOSG Ventures

Rollup解决方案上采用DeFi的催化剂

如果一个服务于数十亿人的新的全球金融系统完全建立在区块链上,那么 Rollup 似乎是唯一合理的选择,它可以支持低成本的即时交易,而不牺牲安全性和去中心化假设。

然而,实现这一愿景至少需要 10 年以上的时间。与此同时,Rollup 不得不争夺现有的加密受众和应用程序。此外,一些作者预测,Rollup 在短期内的采用会遇到困难,特别是由于侧链提供极低的费用,这帮助他们吸引了可能对去中心化和安全问题不敏感的低收入用户。

然而,对于某一特定 Rollup 解决方案的广泛采用,费用可能不是关键因素,即费用最低的 Rollup 可能不会占据主导市场份额。从二层网络项目的角度来看,网络效应应该优先于低费用。

实现网络效应有几个先决条件:

长期的愿景应该与以太坊一致

对开发人员来说,部署以太坊主网代码应该很容易

久经考验的技术,将使大资本提供者在参与主网或 Rollup 之间变得无所谓

代币激励可以吸引那些不关心 Gas Fee 降低的鲸鱼用户

胖应用理论

关于 Rollup,短期到中期比较模糊和不确定,长期比较明确。

单片链有以下选项:

调整他们的路线图,纳入模块化和以 Rollup 为中心的方法:虽然一些区块链,如 Near Protocol 可以很好地作为数据可用层,但其他专注于执行的区块链可以通过自己成为 Rollup 来释放巨大的潜力,

依靠模因论,发挥储存的价值,

或者有被淘汰的风险。

在一些创造性的场景中,我们甚至可以想象一些中心化交易所,如 FTX 变成去中心化的,计算 ZK 证明,并将它们发布到数据可用层。这项技术最棒的地方在于,它完全打开了设计空间,不再受特定智能合约语言的限制。

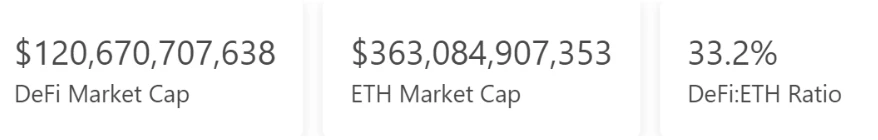

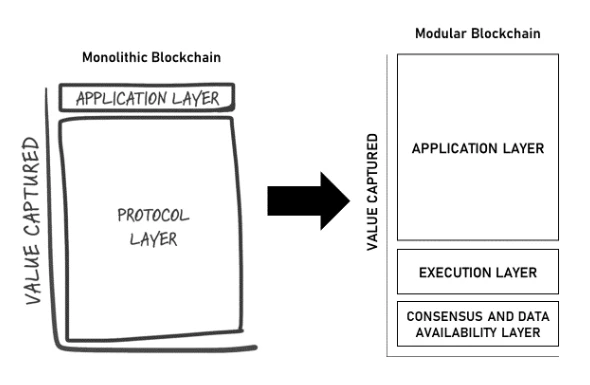

在单体链时代,当一层网络的市值往往大大超过其之上构建的应用程序的总市值时,胖协议理论就显得更为有效。

Source: coingecko.com

产生这样的情况,不仅仅是因为投机,其根本原因与单体区块链紧密相关。也就是说,如果我们以类似于评估股权的方式给一层网络定价,基本上市值应该等于预期未来现金流的现值。

简单来说,假设 Sushiswap 上有一笔 5000 美元的交易。Sushiswap 将收取 15 美元的交易费用,其中只有 2.5 美元是协议收入,其余是流动性提供者的收入。根据网络拥塞情况,此类交易可能为矿工带来超过 100 美元的费用,这几乎是协议收入的 50 倍。

在这种情况下,协议几乎不可能捕获比以太坊矿工更多的现金流 (尽管理论上,如果平均交易规模非常大,可能会发生这种情况)。

Source: https://tokenterminal.com/terminal/metrics/protocol_revenue

然而,模块化区块链打破了上述关系:

由于先进的技术,我们认为建立在 rollups、validium 等基础上的项目生态系统会变得更大,而且由于与 ZKrollups 相关的规模经济效应,在繁荣的生态系统中,项目将向安全层支付极少的费用。

通过向基础层支付固定的费用,应用程序的综合价值可能会比基础层的价值大几倍。

最后,如果我们认定区块链将承载全球价值数万亿美元的公司,那我们有理由认为基础层的市值最终无法超过建立在其上层的应用程序/公司的总价值。

Source: IOSG Ventures; Illustration inspired by the original Fat Protocols thesis