原文标题:Arbitrum is Mooning

原文来源:Ben Giove,Bankless 分析师

原文编译:MarsBit

现在是 L2 赛季。

目前,Layer 2 是加密领域增长最强劲的领域之一,其以 ETH 计价的 TVL、用户量和交易量在 2022 年期间飙升。

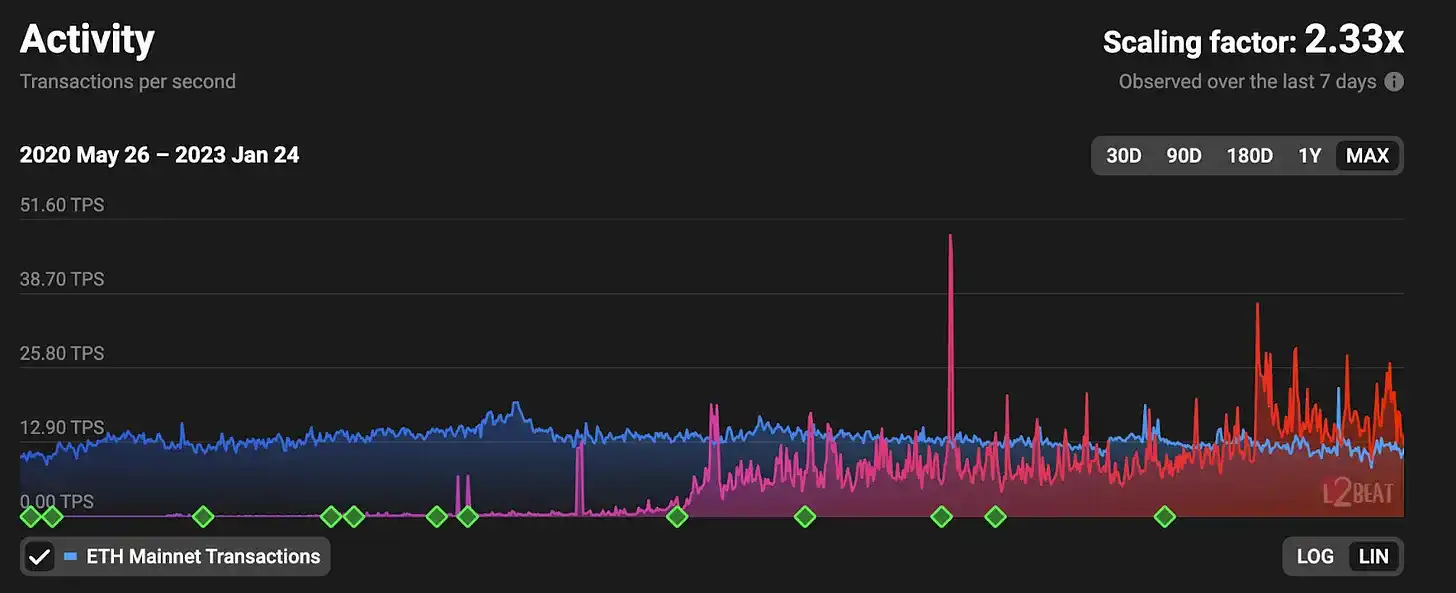

总的来说,L2 现在一直在处理比以太坊 L1 更多的交易,且开始真正证明它们作为以太坊主要扩展解决方案的能力。

推动 L2 增长的主力之一是 Arbitrum,一个 optimistic rollup。在竞争日益激烈的 rollup 环境中,Arbitrum 正在成为 DeFi 的主要 L2,拥有大量创新应用程序和强大的社区。

Arbitrum 关键绩效指标

DeFi TVL

来源:DeFi Llama

Arbitrum 的 TVL 为 11 亿美元,在所有 L1 或 L2 中排名第五,在所有网络中占有 2.5% 的 TVL 份额,在 L2 中还拥有 62% 的 TVL 份额。

在过去一年,Arbitrum 市场份额大幅增长,这种增长可能是由于应用程序的增长,例如永续合约交易平台 GMX(稍后会详细介绍)。

值得注意的是,Arbitrum 的增长并没有使用全网激励计划,因为 rollup 没有原生代币。但是,网络上一定比例的流动性可能仅用于追溯空投(稍后也会详细介绍)。

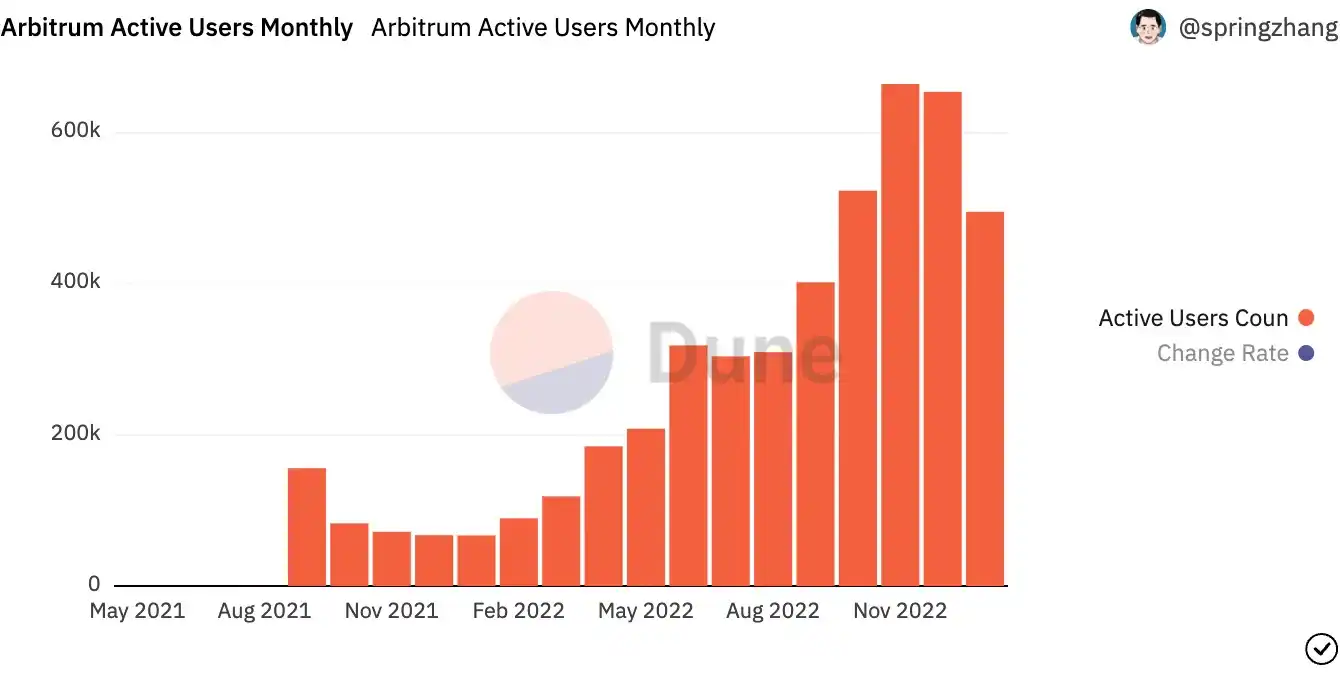

活跃地址

Arbitrum 每月活跃地址:Source Dune Analytics

Arbitrum 第 4 季度平均月活跃地址 (MAA) 为 614, 279 个,环比 (Q/Q) 和同比 (Y/Y) 分别增长 81.3% 和 728.7% 。L2 有望在 2023 年 1 月超过该数量,因为目前该月的活跃地址量预计为 631, 633 。

用户激增与 Arbitrum 生态系统内流动性的增长以及 Nitro 之后的增长相结合,Nitro 于 2022 年 8 月进行了备受期待的网络升级,提高了交易吞吐量和速度。然而,由于 Gas 成本降低,Nitro 增长的部分原因可能是机器人参与的潜在 Arbitrum 代币空投的结果。

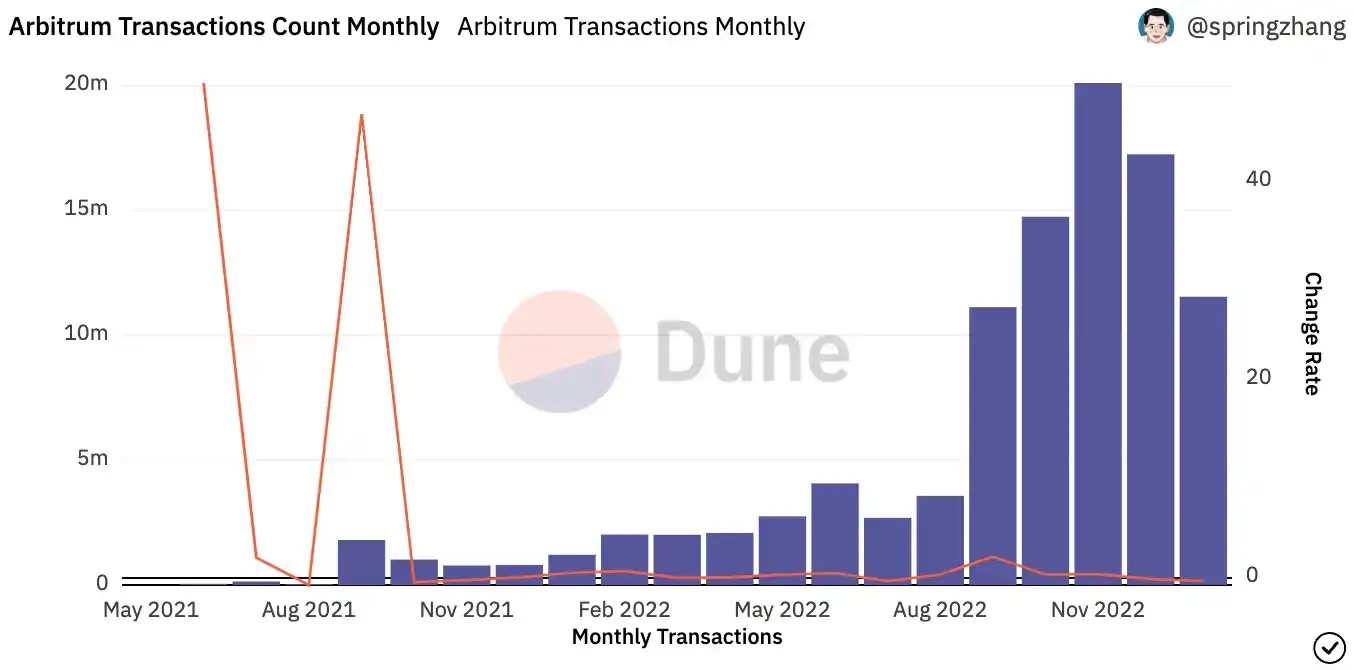

交易

Arbitrum 月度交易 - 来源:Dune Analytics

Arbitrum 的交易数量与用户数量一起增长,第四季度分别增长 199.6% (Q/Q)和 1904.2% (Y/Y)。

与活跃地址一样, 2022 年 8 月部署 Nitro 之后,交易量出现了显着增长,这部分归因于空投挖矿。自 2022 年 10 月以来,Arbitrum 处理了同期在以太坊 L1 上验证的交易数量的 52.7% 。

值得注意的 Arbitrum 项目

现在我们已经谈到了 Arbitrum 的 KPI,让我们来看看对 Arbitrum 的成功做出贡献的一些主要 dapp。

Arbitrum 正迅速成为 DeFi 温床,利用 rollup 的增强可扩展性来解锁新型应用程序,同时充分利用通用 L2 提供的可组合性来创建一个广泛且相互交织的生态系统。此外,这些协议中有许多是草根的,拥有热情的社区和有限的 VC 影响力。

接下来,让我们谈谈其中一些具有影响力的协议:

GMX

名单上排在首位的是 GMX——去中心化的永续合约交易所,它已成为 Arbitrum DeFi 的纽带。

GMX 使交易者能够通过从称为 GLP 的一揽子资产中借款开设高达 50 倍的杠杆多头或空头头寸。GLP 充当 GMX 的交易对手,因为它在交易者亏损时积累价值,在交易者盈利时流失价值。GLP 还获得了以 ETH 支付的所有交易费用的 70% ,而协议治理代币 GMX 的利益相关者则赚取了另外 30% 。

GMX TVL 达 4.407 亿美元,占 Arbitrum 所有 DeFi 协议 TVL 的 37.6% 。该协议已成为摇钱树,在过去一年中产生了 3390 万美元的收入,使 GMX 代币成为在动荡的 2022 年表现最佳的资产之一,对美元和 ETH 的回报率分别为 84.0% 和 428.5% 。

由于 GMX 的成功,它越来越多地被基于 Arbitrum 的 DeFi 协议用作基础原语和流动性来源。许多协议,例如 Rage Trade、Jones DAO、GMD 和 Umami Finance,都在 GLP 上构建最小化增量金库,而去中心化期权协议 Dopex 正在整合其 Atlantic Options,为交易者提供清算保护。其他协议,例如社交交易平台 STFX 和另一种期权协议 Lyra,也在 DEX 之上构建。GLP 也作为一种抵押形式出现,Vesta 和 Tender.Fi 等借贷协议将 LP 代币整合到他们的产品中。

更多永续合约产品

GMX 并不是生态内唯一的永久性游戏。紧随其后的是值得注意的挑战者和新来者 Gains Network。Gains 最初来自 Polygon,它使用与 GMX 相似的模型,因为它使用 DAI 金库作为交易对手和 DEX 交易的流动性来源。

然而,与 GMX 不同的是,Gains 提供加密货币、股票和外汇交易,同时为后者提供高达 1000 倍的杠杆。该协议自 12 月 30 日推出以来使用量飙升,在此期间促成 12 亿美元的交易量。

另一个知名的 DEX 是 Cap Finance。Cap 在过去的一年中产生了 217 亿美元的交易量,且最近推出了 V3.1 ,同时准备推出 V 4 。其他即将进入永续合约领域的协议包括推出订单簿交易平台的 Vertex 和利用独特模型实现 1000 倍杠杆交易的 Vela。

其他产品

永续合约并不是 Arbitrum 生态内唯一流行的衍生品类型。有许多建立在 L2 之上的期权协议。让我们来谈谈其中一部分。

今天 Arbitrum 上最知名的期权生态系统是 Dopex。Dopex 提供一套期权产品,包括通过 SSOV 的期权金库、利率期权金库,以及使用上述 Atlantic 期权作为跨式产品的众多产品,以及如上所述的 GMX 清算保护。Dopex 本身已经成为一种原始形式,Jones DAO 构建了在协议之上运行自动化策略的期权金库。元治理聚合器 Plutus 也通过积累 54.6% 的 veDPX 供应量建立在 Dopex 之上,veDPX 是 Dopex 治理代币 DPX 的投票锁定变体。

Premia 是另一个获得广泛关注的重要期权协议。Premia 的独特之处在于它是唯一提供美式期权的期权协议之一,美式期权是可以在到期前行使的期权。该协议最近发布了 V3 白皮书,其中包括将通过合并部分抵押和集中流动性同时允许创建无许可池来彻底改革 AMM。

当然,Premia 和 Dopex 并不是唯一的选择,还有其他几种协议,例如提供永久期权的 Nuemon 和正在构建期权 AMM 的 IVX。Buffer Finance 是另一种快速增长的协议,它为用户提供交易二元期权的能力,允许交易者在短时间内押注不同资产的价格方向。

上面的项目都是 Arbitrum 原生的。然而,这些协议很快将受到迁移项目的挑战,例如 Optimism 的 Lyra,如上所述,该项目计划在 GMX 之上部署其 AMM。

NFT-Fi

DeFi 应用程序并不是在 Arbitrum 中发现 PMF 的唯一用例。Arbitrum 拥有一个快速发展的 GameFi 生态系统,该生态系统由 Treasure DAO 提供支持。

Treasure 正在构建一个「去中心化任天堂」,这是一系列链上游戏,这些游戏通过游戏内资产的互操作性和 Treasure 的原生代币 MAGIC 作为共享货币相互连接。这些游戏中最受欢迎的包括战略游戏 Bridgeworld、The Beacon 和 Smolverse 等角色扮演游戏,以及资源管理和战略游戏 Realm。

这些游戏可以通过 Trove 访问。Trove 是宝藏生态系统的中心,是游戏内资产和宝藏 NFT 收藏品的市场。这些系列中最受欢迎的是 Smol Brains(Smolverse 的基础)和另一个 NFT 系列 The Lost Donkeys,它有自己的同名游戏。

未来展望和增长催化剂

尽管部分流动性和使用量可能由空投推动,但 Arbitrum 正在扩大其用户群和交易数量,同时增加其在 DeFi 中的 TVL 份额。

此外,鉴于 Treasure 的成功和 Arbitrum Nova 的增长潜力,Arbitrum Nova 是通过 AnyTrust 为游戏构建的 L2,Arbitrum 在游戏领域处于有利地位,可以与其他网络竞争,例如 Optimism 和 OPCraft 等基于自定义 L2 构建的游戏 OP 堆栈。

Arbitrum 应该通过其广泛的 DeFi 生态系统从网络效应中受益,这可能有助于它在 L2 中的 TVL 中保持甚至扩大领先地位。而领先优势只能在 Arbitrum 代币推出后通过激励计划来加强。

Arbitrum 代币是房间里的大象,几乎某些 Offchain Labs 最终会发布一个代币,以帮助与其他代币化的 L2(例如 Optimism、StarkWare)以及最终的 zkEVM(例如来自 Polygon、zkSync 的那些)保持平等的竞争地位。

尽管它在没有任何人的情况下已经取得了显着增长,但代币的推出对于 Arbitrum 的长期成功至关重要,因为正确指导的激励计划有可能将数十亿的流动性带入网络,同时扩大其用户群并吸引开发人员和社区思想共享。代币分配也将在决定 L2 的治理和生态系统内的长期权力集中方面发挥重要作用。

此外,代币还可以用于分散关键网络功能,例如排序器——排序、批处理和向 L1 提交交易的实体。

Arbitrum 目前拥有中心化的排序器和白名单证明验证,同时拥有可升级的合约。尽管这些「护栏」足以保护用户,但这些中心化向量是 Arbitrum 今天面临的最大风险,因为它们增加了审查和损失用户资金的风险。

根据 Arbitrum 发言人的说法,去中心化排序器和无需许可的证明验证都在进行中。然而,在此期间发生的重大安全或审查事件可能会严重损害 Rollup 的长期增长前景。

总而言之,尽管网络中心化风险依然存在,但 Arbitrum 似乎准备在其强大的应用程序基础上继续发展,并在 2023 年继续保持增长势头。