原文作者:Colin Li, Mint Ventures 研究员

本篇文章属于 Mint Ventures 的#Mint Clips 系列。Mint Clips 是我们对于行业事件,在内外部交流后的一些思考。相对于我们的#深度研报 和#赛道扫描 系列文章,Mint Clips 并不讨论特定的项目,主要呈现对于特定议题的“阶段性洞察”。

关于区块链行业中的”债券市场“叙事在 DeFi Summer 之后逐渐被市场和各类投资者重视,包括Multicoin Capital等对于”利率市场“的发展模式进行了探讨,并在那一段时间内投资了相关标的。但是,即便基于当时对”机构投资者入场“和”DAO 快速发展“的预期,链上世界的债券市场并未出现爆发,相关标的的 TVL 等指标维持在较低位置,我们在这一轮周期没有看到“债券市场”的蓬勃发展。

那么,链上世界到底有没有债券市场?加密原生 crypto native 的债券市场可能会有什么样的发展模式?要回答这些问题,对于加密原生的无风险利率(risk free rate)的思考是一个重要切入点,这是决定债券市场发展方向的基石,因为这是加密原生资产的折现因子的重要组成部分。思考了“无风险利率”,我们才会知道在加密市场中什么样的经济活动可能达到风险与收益相匹配。

1. 公链的叙事

如何看待公链长期以来是很多投资机构和研究者思考的重要课题之一。来自 USV 的 Joel Monegro 在 2016 年提出了“胖协议”的概念深入人心,直到现在也被很多投资者认为是公链叙事的重要出发点。

2021 年,Tascha 提出了公链的“国家估值”逻辑,对当时市场中主流的利用股票估值模型对公链进行估值的方式提出了质疑,并认为货币汇率模型来估值公链更有用。2022 年,Jake Brukhman 也提出,区块链技术是新的人类协作方式,更像是一种公共产品,只不过区块链拥有获得利润的可能性。

公链提供了一系列基础服务,基于公链的任何项目都无法独立存在,从这个角度来说,我个人也倾向于把公链的叙事从“公司”拔高到“国家”。既然把公链看成了国家,自然就需要讨论“国家”的无风险利率,这是“国家”资产的定价基石。

当我们从一个“国家”叙事出发,下一步就是定义货币。一个国家的货币当然是本国“权威机构”发行。映射在区块链世界中,一条公链的公链代币才应该被当成这条链的货币。比如,以太坊的 ETH,Solana 的 SOL,Fantom 的 FTM 等。

2. 潜在的无风险利率

无风险利率不包含信用风险、期限风险等,一般在传统世界中,被认为是短期国债利率,或央行制定的基准利率水平。

如果我们将名义无风险利率拆开,可以看到一部分是价格预期(通胀),另一部分是经济体本身的增长预期(实际利率),知名的央行基准利率定价模型泰勒法则中也表明了影响无风险利率的是这两个因素。当然,这个利率仍然存在一些前提假设,比如国家相对稳定,监管机构没有被破坏等等。所以无风险利率之下,不是绝对没有风险。

现在来看看加密市场主要的几个利率。

2.1. 稳定币借贷利率

市场中的部分投资者把稳定币的借贷利率作为加密市场的无风险利率。比如 USDC、USDT 在 Aave、Compound 中的借贷利率。

但如果我们认为,USDC/USDT 等直接锚定美元价格,并不是公链的公链代币,从这个角度讲不能作为公链本身的无风险利率。

USDC 这一类稳定币与公链的公链代币之间的价格关系,更像是外汇的汇率,两类币种的利率,也更像是一个离岸中心的美元与其他国家货币之间的不同利率水平。

2.2. Native Token 的借贷利率

ETH、SOL 等在借贷协议中也有相应借贷池,借贷利率大部分时间非常低。以存在 Aave 中的 ETH 为例,大部分时间 ETH 的利率水平在较低位置。

来源:https://app.aave.com/reserve-overview/? underlyingAsset=0x c 02 aaa 39 b 223 fe 8 d 0 a 0 e 5 c 4 f 27 ead 9083 c 756 cc 2marketName=proto_mainnet,图中高企的利率发生在 ETH 2.0 升级成功时刻。

不过,公链代币的借贷存在违约风险,也面临着流动性风险问题,前者是借贷的交易对手方导致的问题(counterparty risk),后者则是市场整体风险(market risk),而这一类风险并不在“无风险利率”之内,因此这一类的借贷利率也不能作为“无风险利率”的基准。

2.3. 公链 POS/POW 收益率

不论是 POS 还是 POW 机制,为了维持链的正常运行,都需要为矿工/validator 提供一定的奖励。这一部分收益率包含了公链代币的新发放(激励),即“国家货币”的通胀,也涉及到链上活动的活跃程度。

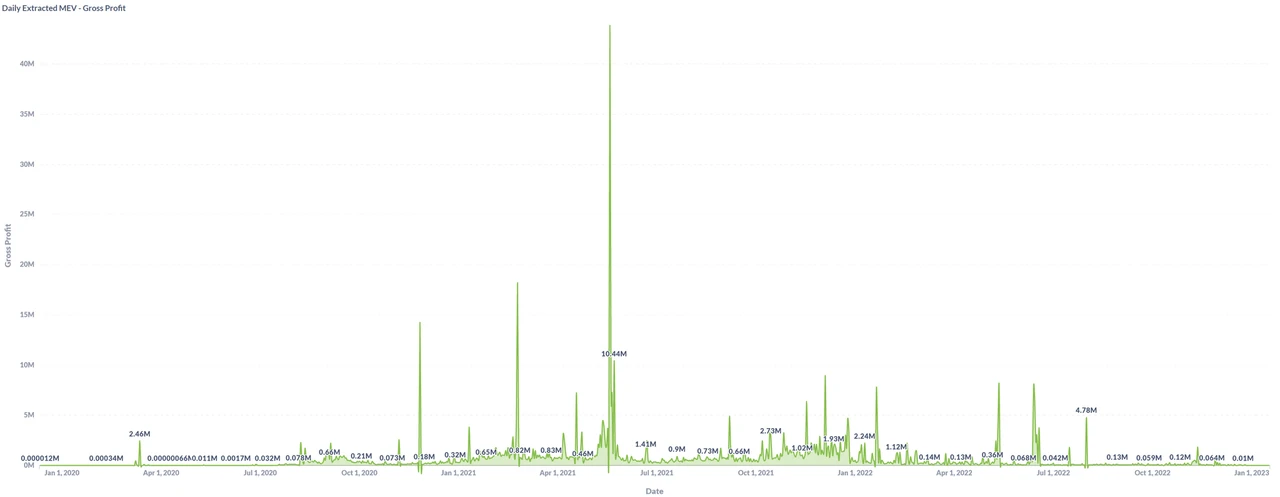

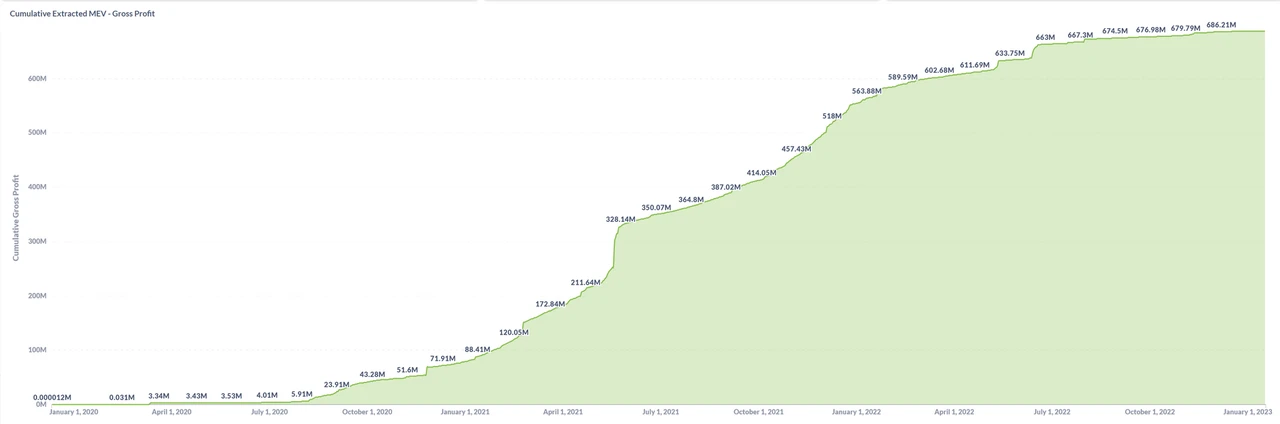

以 POS 机制为例,MEV 的主要来源是:套利、清算、三明治攻击,都与链上的活动剧烈程度息息相关。从以太坊 MEV 的每日利润也可以看到,在牛市中 MEV 更多,而熊市 MEV 相对就减少很多。

来源:https://explore.flashbots.net/

来源:https://explore.flashbots.net/

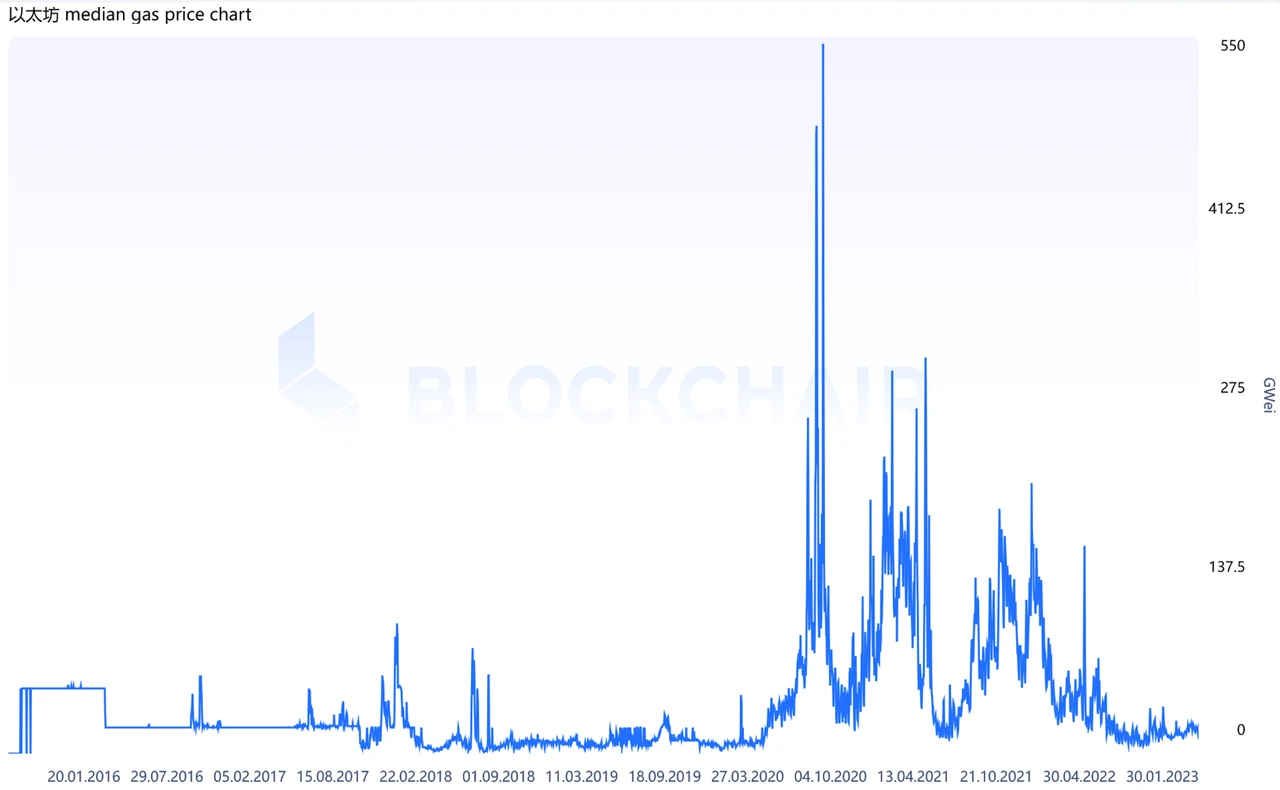

另一个相关的指标 — — 链上 gas fee 也显示出相应的特征。

来源:https://blockchair.com/zh/ethereum/charts/median-gas-price

不过,从风险角度看,POS 收益率真的是完全没有风险的吗?也不是。

想要获得这一笔收益,需要承担硬件、软件(客户端)、网络风险等,但这些风险是维持公链顺利运行必须冒的风险。而且,POS 收益率还包含了潜在的 slashing 罚金,不过这仍然是公链运行无法规避的风险。

总的来看,矿工/validator 所获得的收益,一方面包含了公链代币的通胀,另一方面也有链上活跃程度的收益,优于前面两种利率水平,Pos 收益率更加贴合“国家”叙事层面下的“无风险利率”。

2.4. 理解其他币种的利率

可能有一些朋友会有这样的疑问:“我在链上的很多操作都是用类 USDC 这类型的稳定币来执行的,为什么不能用稳定币的利率作为无风险利率”?

首先,USDC 的利率是因为用户的借贷行为产生的,这其中包含了潜在的违约风险,期限风险,这些风险主要是因为用户的链上活动产生的,包含了交易对手方可能的信用问题,这与“无风险利率”只反应货币供应量和经济增长基本情况并不一致。

其次,在“国家”叙事下,公链币作为了公链的本币,其他的货币都应该看成“外汇”。与传统意义上的国家不一样的是,一般情况下一个国家在暴力机构的支持下只能使用本国货币进行日常的生产经营活动,而在加密货币市场中,没有暴力机构和某种机制强制要求只能使用公链币作为任何活动的支付币种,所以公链看起来更像是一个极度开放的“国家”,接受任意币种作为支付工具。所以,稳定币等其他非公链币种,都可以看成是“外汇”。

3. POS 收益率的基本使用

无风险利率是观测“公链国家”整体状况的一个视角,实际利率可以辅助判断生态的成熟程度,对投资策略也有一定的指导意义。

现在来看看一些公链的 POS 收益率,我们在这里选取 TVL 在 1 亿美元以上、有 POS 收益且持续通胀的公链项目。总体来看,呈现出与现实世界中非常类似的情况:经济体越成熟,经济体提供的利率水平相对越低。

数据来源:DeFi Llama, Staking Rewards

再来观测实际利率水平。一个经济体的实际利率水平主要与经济体的潜在增速、人口结构、资产回报分化有关,健康的经济体均呈现出正的实际利率。那么映射到公链领域,与“人口”可对应的有地址数、活跃地址数,“潜在增速”可对应的有交易数量、交易费用、部署的合约增长率等。

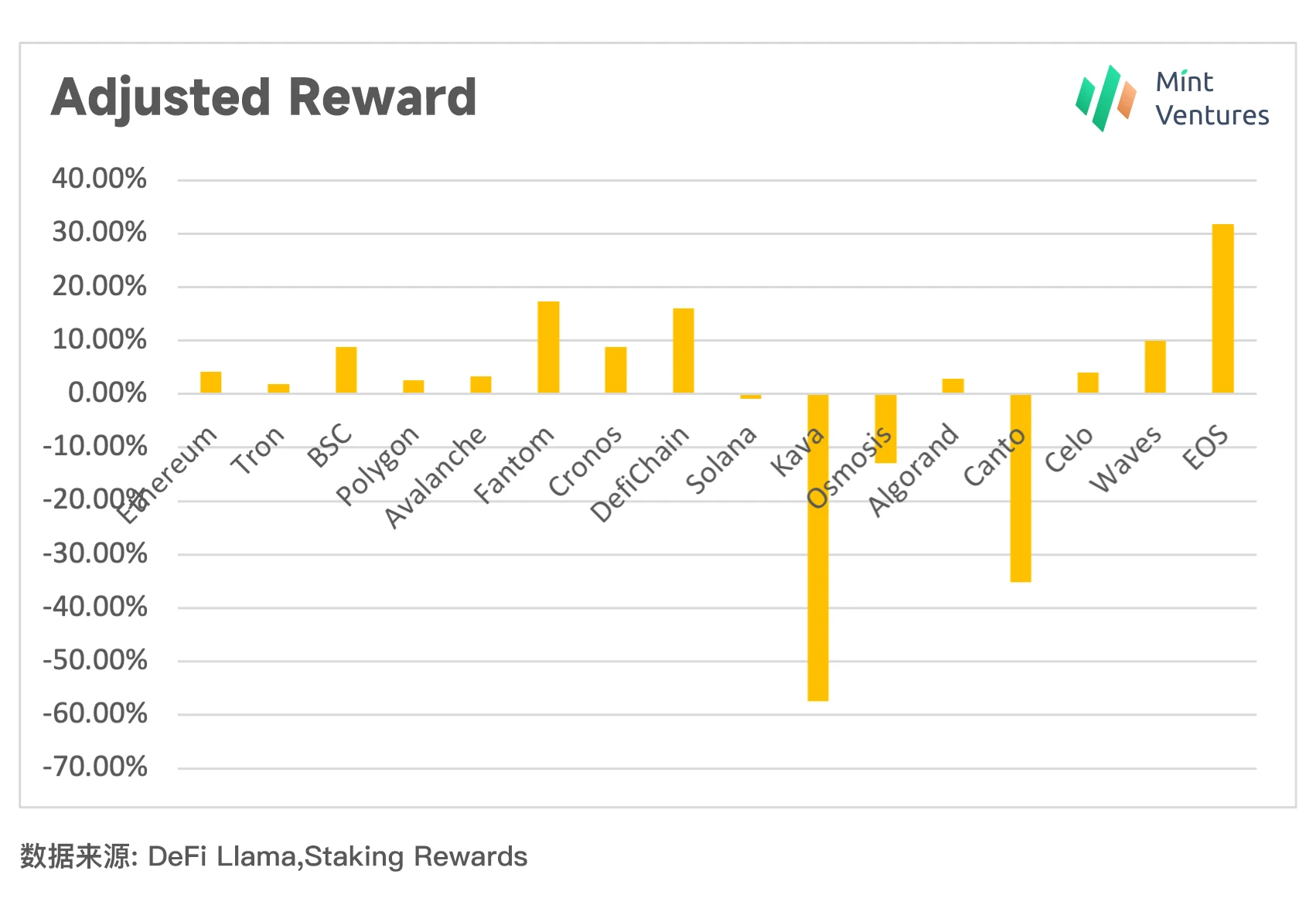

StakingRewards 给出了调整后奖励收益率(adjusted reward),通过调整网络供应造成的通胀(the inflation of network supply)计算得出。adjusted reward 可以用来代表实际利率。从下图可以看到,大部分公链项目仍然处于增长态势中。

数据来源:DeFi Llama, Staking Rewards

通过简单观测 POS 收益率和 TVL 的排名,有利于部署不同的公链投资策略:对于稳健的投资者来说,应该寻找 POS 收益率偏低且实际 POS 收益率为正的公链项目作为标的库;对于激进的投资来说,或许盈亏比更大的项目在 POS 收益率偏高且实际 POS 收益率为负的公链中。

在我们讨论了公链的无风险利率之后,自然就会想将无风险利率用在市场的定价中。与利率水平直接相关的是借贷市场和债券市场。借贷市场大家很熟悉,但是债券市场却一直不温不火。下一篇,我们将讨论债券市场现状,以及对市场未来的发展方向进行讨论。

参考文献:

1、Exploring the Opportunity for DeFi Interest Rate Markets, Multicoin Capital

2、Fat Protocols, USV

3、Price layer 1 blockchain tokens like countries, Tascha Labs

4、Crypto Networks Are Monetizable Public Goods, Jake Brukhman

5、Determinants of the real interest rate, European Central Bank