原文作者:SAM ANDREW

原文编译:深潮 TechFlow

以太坊具有生产性资产的特点,它能够产生利润,这些利润归属于代币持有者。但是,它是否像股票一样被视为一种生产性资产呢?以太坊的估值倍数是否会影响 ETH 的价格?

估值倍数是一种评估资产价值的启发式方法。谷歌的市盈率为 30 倍。英伟达的市盈率为 230 倍。如果谷歌目前的盈利持续 30 年,那么需要 30 年才能收回对谷歌的投资。如果谷歌的盈利增长,所需年数将更少。相对于英伟达而言,谷歌的估值较低。价格估值,例如 30 倍与 230 倍之间的差异,不是投资回报的唯一驱动因素,但却是一个重要因素。昂贵的资产,如英伟达,其当前估值倍数中蕴含了高增长的预期。如果它们无法达到这些高预期,价格将会暴跌。

类似的估值倍数也可以应用于加密货币。市值除以总费用是一种加密货币的估值倍数。市值代表市场对资产价值的当前看法。费用是协议所产生的总收入。区块链的收入类似于它在整个网络中分配的利润。因此,区块链的收入和盈利倍数是相同的。

以太坊的估值倍数是多少?

以太坊目前的交易估值是其七天年化费用的 100 倍。自 2022 年夏季以来,以太坊的费用倍数在 25 倍和 235 倍之间波动(参见下图:自 2022 年低点以来的 ETH 价格和市值/费用)。

意想不到的关系

上面的图表显示了以太坊价格和估值倍数之间的反向关系。购买以太坊的最佳时机是在 2022 年底,当时以太坊的价格约为 1200 美元。然而,恰好在那个时候,以太坊的估值倍数更高,达到了 200 倍的费用。到了 2023 年春季,以太坊的价格接近 2000 美元,但其费用倍数降至 50-100 倍。

价格和估值倍数之间的反向关系是出乎意料的。通常情况下,当资产的估值倍数较低时,它更具投资价值。在资产达到拐点之前,倍数通常较低。市场意识到资产被低估。价格开始上涨,估值倍数也随之上升。

下面的图表(2010 年代牛市:标普 500 指数和市盈率)说明了价格和倍数之间的普遍关系。它描述了 2010 年代美国股市在新冠疫情爆发之前的牛市行情。在这个十年初,标普 500 指数的市盈率约为 15 倍。标普 500 指数自 1928 年以来的平均市盈率为 18 倍,自 2000 年以来为 26 倍。2011 年,美国从全球金融危机中走出来,利率接近历史低点,这是一个拐点。此后,价格和倍数开始稳步上升。

那么,我们可以从以太坊的倍数中推断出什么呢?

以太坊的倍数是否表明 ETH 是“便宜”还是“昂贵”?

“便宜”或“昂贵”如何转化为 ETH 的价格表现?这是否像股市一样是一个良好的买入机会的指标?

通过分析历史数据可以回答这些问题。

在过去五年中,ETH 的价格从 10 美元上涨到了 4000 美元以上。这种 400 倍的价格变动使得在一个图表中观察关系变得困难。相反,我们可以突出不同的时期来说明趋势。

2017 年的牛市突出了倍数和价格之间的反向关系。2017 年初,以太坊的倍数达到了惊人的 7700 倍费用(参见下图: 2017 年牛市:ETH 价格和市值/费用)。然而,从价格变动的角度来看,那是一个购买以太坊的好时机,价格约为 10 美元。随后,以太坊的价格增长了 10 倍,倍数下降到了 100 倍。

2021 年的牛市也呈现了同样的趋势。在 2020 年初以大约 200 美元的价格购买以太坊,当时以太坊的倍数达到了 650 倍的费用(参见下图: 2021 年牛市:ETH 价格和市值/费用)。以太坊的价格增长了 24 倍,而其费用倍数压缩到了 22 倍。

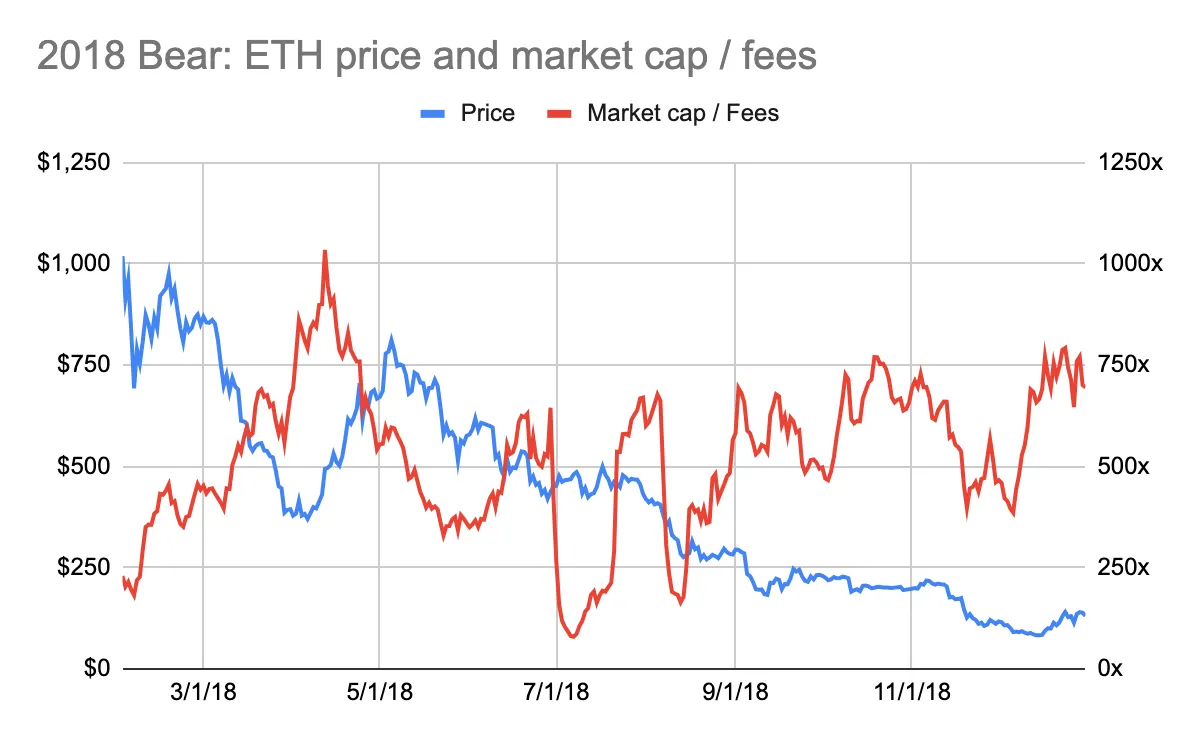

以太坊的熊市也展示了同样的反向关系。在 2018 年初,以太坊的价格接近 1000 美元的峰值,同时以太坊的倍数降至 200 倍的费用(参见下图: 2018 年熊市:ETH 价格和市值/费用)。而在几个月前,以太坊的倍数曾超过 3000 倍的费用(参见上图: 2017 年牛市:ETH 价格和市值/费用)。这表明在那个时候卖出以太坊是一个好时机。

同样地,在 2021 年末,以太坊的价格创下了超过 4000 美元的历史新高,同时以太坊的倍数降至 25 倍的费用(参见下图: 2022 年熊市:ETH 价格和市值/费用)。这表明在那个时候卖出以太坊是一个好时机。

多重结论

ETH 价格和倍数成反比。历史表明,最好在 ETH 交易处于市盈率峰值时买入,而在市盈率低谷时卖出。在 ETH 交易处于最高估值倍数时买入,在交易处于最低估值时卖出。

这个结论确实与直觉相悖。

这与生产性资产(如股票)的交易方式不同。

如何解释这种特殊的关系呢?

这种与直觉相悖的结论可以通过以下解释:

市场具有前瞻性。

以太坊的价值不是基于费用的倍数。

1.市场具有前瞻性

无论是股票、商品还是加密货币市场,都是具有前瞻性的。价格反映了对未来的预期,而不是已经发生的事情。可以这样理解:一家公司的价值是基于其未来的现金流量。

市值/费用倍数反映了以太坊在特定时间点的费用。用于计算倍数的费用数据是过去七天的费用总和乘以 52 周。它并不反映以太坊未来的费用潜力。这个费用数据不是一个前瞻性的指标。

分析历史数据证实了以太坊市场的前瞻性。在 2017 年的牛市中,以太坊的价格在以太坊费用(以以太坊计价)上涨之前就已经上涨了(参见下图: 2017 年牛市:ETH 价格和费用)。请注意, 2018 年初价格的下降速度并没有像费用下降得那么快。

在 2021 年的牛市中,出现了类似但较弱的趋势。截至 2021 年 5 月,价格在相应的费用增加之前就开始上涨(参见下图: 2021 年牛市:ETH 价格和费用)。然而,在 2010 年夏季,费用几乎增长了两倍,但以太坊的价格并没有相应的变化。此外, 2021 年初,费用的增长引发了以太坊价格的上涨。这种先后顺序的逆转可以通过新冠疫情来解释。2020 年夏季,人们被封锁在家中。DeFi 应用程序爆发式增长,用户因此在以太坊费用上花费更多。然而,投资界并没有关注加密货币。

ETH 价格在预期以太坊手续费增长时的波动是在牛市中最为明显的。在 ETH 价格下跌或横盘交易时,这种关系既没有被否定也没有得到证实。

2.ETH 不是按费用倍数进行估值

市场可能不会将以太坊按费用倍数进行估值。如果市场这样做,ETH 价格和费用倍数应该在某种程度上同步变动。逻辑应该是,较低的市盈率往往意味着更具吸引力的入场价格,而不是相反。

以太坊的费用倍数剧烈波动,并趋向于高估值倍数。自 2016 年以来,以太坊的交易价格在其手续费的 10 倍至 8, 800 倍之间波动。自 2021 年以来,这一范围压缩为 20 倍至 235 倍。估值倍数仍然相对较高。

以太坊具有生产性资产、商品和价值储存资产的特点。生产性资产的估值是基于收益的倍数。而商品和价值储存资产则不是。难以将 ETH 的估值解释为费用倍数的情况可能表明,ETH 更多地被视为一种价值储存资产,而不是生产性资产。

然而,这里有一个问题...

如果 ETH 不被视为一种生产性资产,那么为什么价格会在预期费用增长时波动呢?

价格本不应该波动。毕竟,如果 ETH 是一种价值储存资产,那么以太坊费用的增长对其估值应该没有太大影响。

但是费用确实对价格产生影响。

这种影响有多大?

很难说。ETH 价格受到多个变量的影响,包括宏观因素、监管和竞争。要确定哪个变量对价格影响最大是不可能的。

在加密货币领域,以及特别是以太坊,基本面因素(如手续费)是重要的。基本面决定了网络的健康状况和前景。对于第一层区块链来说,基本面只能在估值网络方面起到一定作用。区块链的价值很大程度上体现在其货币属性上,即作为价值储存和价值转移的能力,以及保障网络的能力。建立在第一层区块链之上的协议和应用更多地依赖于它们作为生产性资产的属性。

因此,你不能通过交易倍数来推导 ETH 的价格。以太坊的“便宜”或“昂贵”的倍数并不能说明太多问题。但以太坊的指标,即其费用,驱动着价格的波动。