「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过。

因此,我们编辑部将于每周六从过去 7 天发布的内容中,摘选一些值得花费时间品读、收藏的优质文章,从数据分析、行业判断、观点输出等角度,给身处加密世界的你带来新的启发。

下面,来和我们一起阅读吧:

投资与创业

牛市故事有一个关键要素:创新的货币印制。加密货币行业最擅长印刷货币。

比特币分叉币是加密货币中的原始货币印制机器,彼时推出新币很昂贵,因为这些工作量证明机制需要电力来维护网络安全。由于以太坊智能合约支持的 ERC 20 代币,发行新代币变得更加容易和便宜。代币化变得无所不在。随着加密货币价格的上涨,加密货币的使用案例也不断增加。这阶段(ERC 20 时代)崩溃发生的原因是:流入加密货币系统的资金无法维持每天推出的新代币的指数增长。我们最终印制了太多的代币。此外,随着流通中的代币数量增加,注意力变得分散,导致人们对投资方向感到困惑。到了 DeFi Summer,协议通过空投向流动性提供者或用户免费分发代币。这些代币背后真正的动机仍是启动流动性。当每日发行的代币超过进入系统的资金时,DeFi 市场崩溃了。后面的 NFT 也是如此。

我们目前正处于类似于 DeFi 牛市前的季节,正在为创新的货币印制和引人注目的叙事奠定基础。有潜力创造比我们在这个熊市中目睹到的短期叙事更大的泡沫的顶级机会是:再质押(EigenLayer 为代表)和比特币 DeFi。而这两个叙事也将会有破灭的时刻,将会铸造过多的代币以满足需求和关注的增长速度。

我们预计到 2024 年第四季度将达到 6.9 万美元的 ATH,并在 2025 年第四季度达到新的 ATH 之前出现疯狂的牛市。

Ark Invest 的 ARK 21 Shares Bitcoin ETF 是这轮递交申请最早的比特币现货 ETF,已经历了两次回复并均遭遇延期。剩余 ETF 的第一次回复日期均在 9 月初。

除了 BlackRock,其余公司均有比特币现货 ETF 的申请经验。其中,VanEck 的经验最为丰富。它从 2018 年开始,已有过 3 次比特币现货 ETF 的申请经验。

8 只 ETF 的申请文件中均添加了早前 2021 年申请中被反复提及的拒绝理由,监控共享协议(SSA)。

8 只 ETF 的申请均提议在 Nasdaq、Cboe BZX 和 NYSE Arca 三个交易所之一进行交易。其中,申请中占比最大的交易所为 Cboe BZX,占了 5/8 。这可能与 Cboe BZX 曾表达过的对加密资产及其衍生品的积极态度有关。

8 只 ETF 的申请文件信息详细程度有细微差别。以 Valkyrie 和 VanEck 为例,它们均未公布详细的托管人信息。

发现一个(实际)低公平性、高波动率、尽量高交易效率的标的;

建立带有交易挖矿补贴机制的交易平台;

通过交易挖矿机制补贴购买行为,补贴完全控盘标的;

确保总客损略高于总补贴(包括拉盘成本);

将挖矿机制与做市条款打包,扩大项目方筛选面;

做活标的。

DeFi

双重治理是降低 Lido 协议治理风险的重要一步。它代表着从股东资本主义向利益相关者资本主义的转变。它还提供了一种切实可行的方式,让以太坊持有者在 Lido 协议变更中拥有话语权权。其主要目的是防止 LDO 持有者在未经协议和 stETH 持有者同意的情况下改变协议和 stETH 持有者之间的社会契约。

即使 LSD 治理存在时间延迟,导致集合资本可以在变化发生前退出系统, LSD 协议仍会受到清水煮青蛙式治理攻击。微小、缓慢的变化不太可能导致投入资本退出系统,但系统仍会随着时间的推移而发生剧烈变化。尽管如此,任何治理机制都是如此,无论是以非正式(软性)为主,还是以正式(硬性)为主。

好的验证者是一个需要资金支持的公共产品, EF 不应该依靠其来提供资(部分原因是其封闭的治理结构和超强的软实力并不能很好地制定可信的中立规则),只有一个成功的流动性质押协议(>50 %的市场份额)才能在费用上有足够的回旋余地,以负担得起这样做所需的财务低效率:维持良好的验证市场、赞助昂贵的验证者、提供生态系统支持,同时从长远来看(未来 100 年)仍能获利。

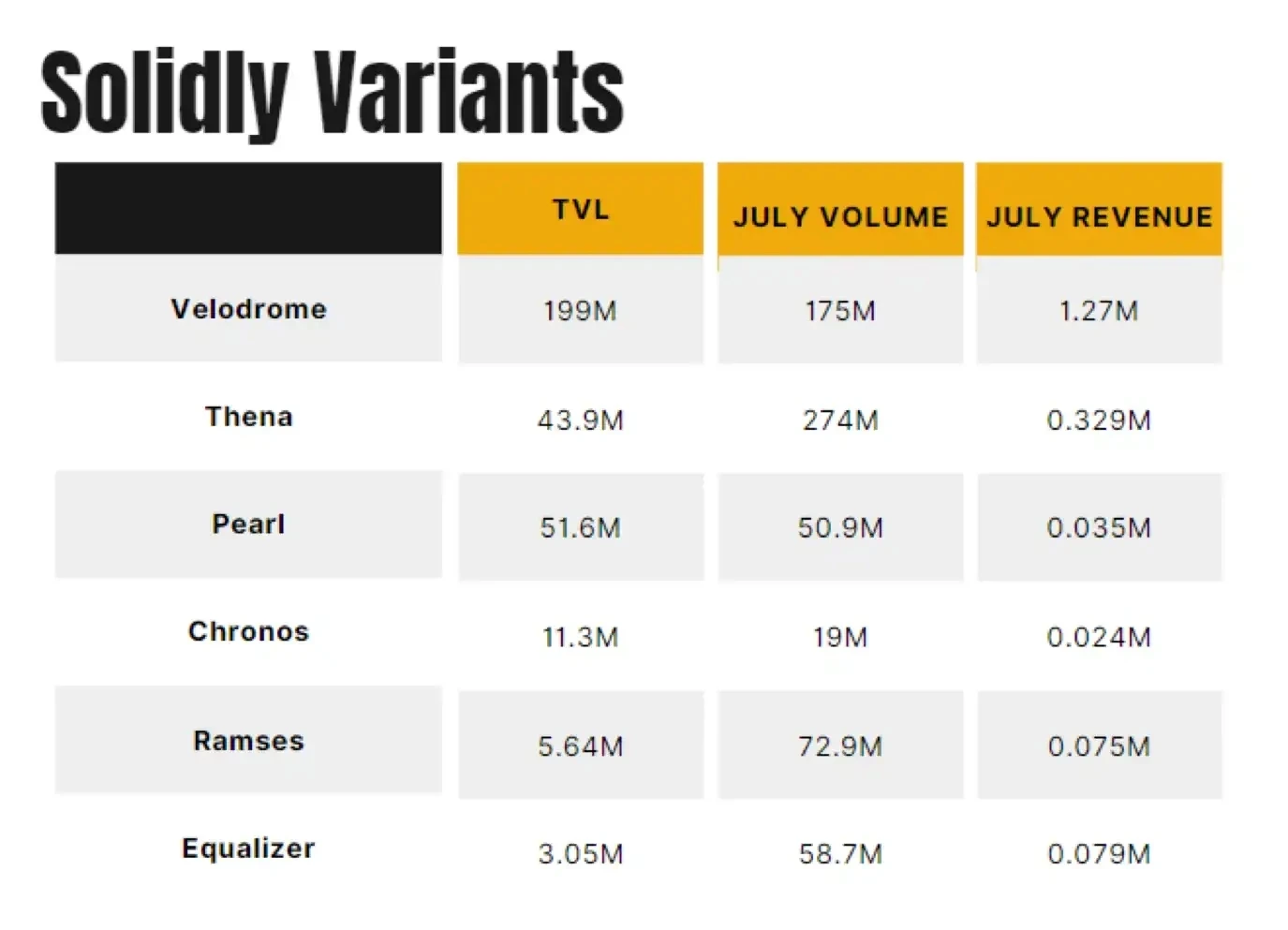

Solidly 炒作热潮退去后,ve ( 3, 3) DEX 项目现状如何?

Solidly 的六个分叉

Solidly 模型对 DeFi 产生了很利好的影响,未来也可能继续成为 DEX 创新发展的亮点,因为它能够调整 token 排放和交易量。在当前的低收益、波动市场,交易量也是对 Builders 最大的考验。

项目需要找到方法以维持增长的激励飞轮,如:

产品版本:Perps(Thena)

贿赂收益:RWA 收益(Pearl)、OP 补助金(Velo)

资本效率: Gamma 的金库 w Conc liq

排放 exp:动态排放(Velo)

GameFi

文章梳理了全链游戏的概念,并呈现了价值链全景图。

以太坊与扩容

PSE Trading:模块区块链新叙事——DA 层群雄逐鹿

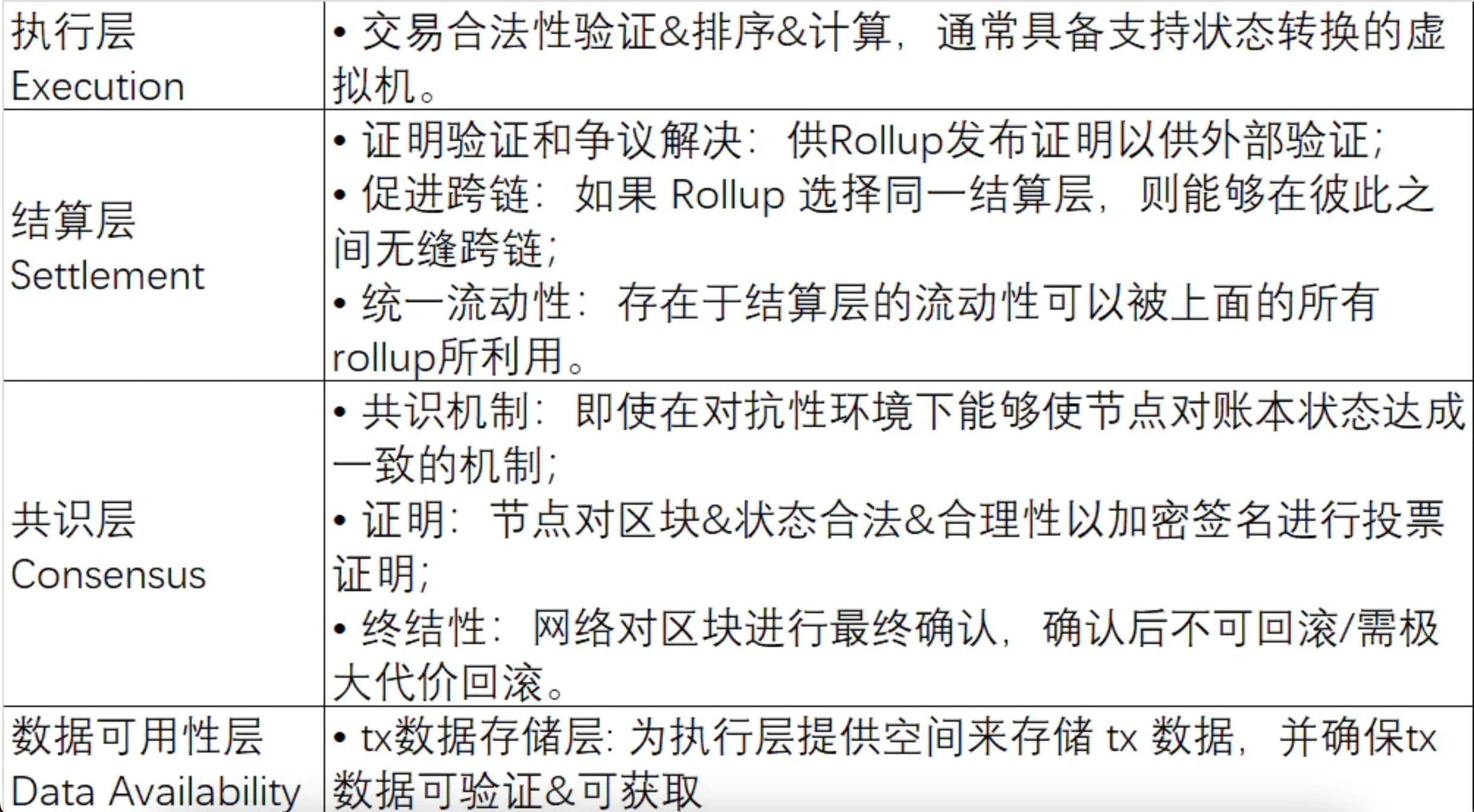

区块链的四大核心功能模块

目前 Rollups 近 70% 的成本在于以太坊L1上发布 tx 数据证明数据。模块化区块链的下一步几乎可预见的是,ETH L1和众多专用 DA 层在数据可用性层面的竞争将大幅降低新 rollups 的进入门槛,不牺牲安全性和去中心化的情况下进一步增强区块链的可扩展性降低交互成本。

统一结算层能够使众多 Rollup 享受跨链安全性聚合流动性。tx 排序权不应该由 DA 层承担。未来十年内 Ethereum 依旧是大多数 Rollup 共识层结算层的最佳选项。

主流 DA 层项目有 Celestia、EigenDA、Espresso、ETH Proto-Darksharding:

Ethereum Rollup 在坎昆升级后受益于 EIP 4844 带来的 blob 数据存储成本下降,或将继续保持 ETH L1在 DA 模块的市场竞争力;

看好以 ETH L1作为结算层的 DA 层解决方案(如 Celestium),通过使执行层共享跨链安全性/流动性,给执行层之间带来更好的“乐高积木”互操作性,有利于生态发展的良性循环;

看好依托 EigenLayer 重质押协议的 DA 层解决方案(如 EigenDA、Espresso),既能获得 tx 数据存储成本的降低,又能共享部分 ETH L1安全性;

拥有良好激励分配机制(如 PBS)的共享排序器方案将受到头部 Rollup 执行层的采用,tx 筛选/排序权不应该赋予 DA 层,DA 层应专心做好数据可用的任务。

Rollups 实际上不需要排序器;这只是一种设计上的选择,目的是以更低的费用和更快的交易确认速度为用户带来更好的体验。

由于排序器控制着交易的排序,因此它有权审查用户交易(尽管完全审查不太可能,因为用户可以直接向 L1 提交交易)。排序器还可以提取最大可提取值(MEV),这可能会对用户群造成经济损失。此外,有效性也可能是一个大问题,即如果唯一的中心化排序器宕机,那么用户将无法使用该排序器,整个 rollup 都会受到影响。

问题的解决方案是共享、去中心化排序器。Espresso、Astria 和 Radius 正在开发创新的共享排序解决方案,它们在各自的架构中具有各种独特的功能。Espresso 试图利用 EigenLayer 来引导其网络,而 Astria 则与模块化数据可用性网络 Celestia 保持密切联系。Radius 则将其独特的加密 mempool 带到了对话中。

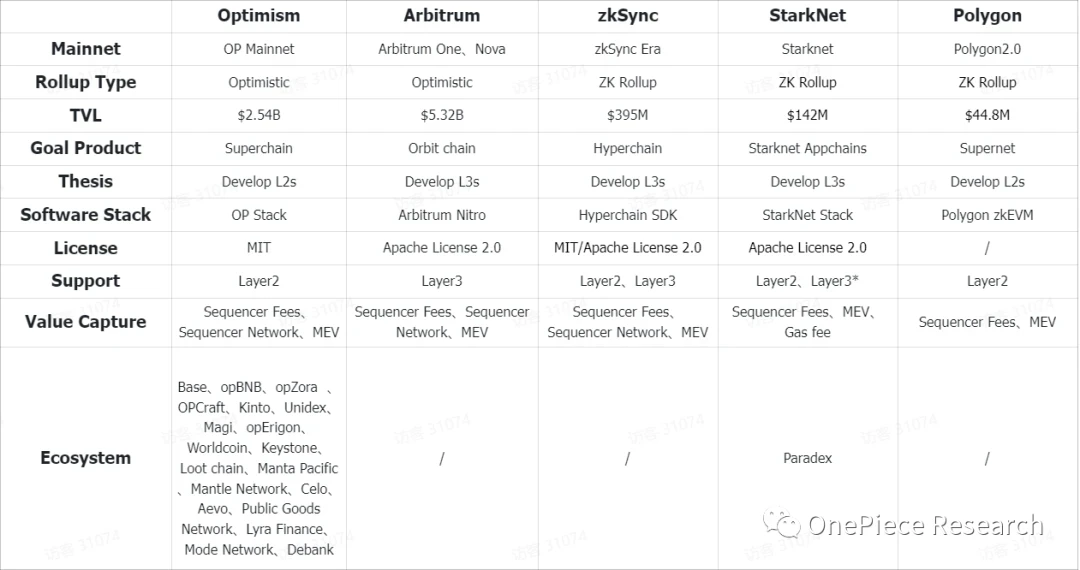

RaaS 的 ZK/OP 路线之争:为什么 ZK-RaaS 更胜一筹?

ZK-Rollups 相比于 Optimistic Rollups,具有以下优势:

压缩后的交易数据更节省L1的 Gas 成本;

更加安全,无需信任;

更快的交易确认速度,以及更短的提款时间。

ZK-RaaS 还通过网络效应,在以下方面具有优势:

ZK-RaaS 通过 ZK-PoW 为海量的 ZK-Rollups 提供规模化的算力,从而降低了 ZKP 计算的成本;

得益于 ZK-Rollup 更快的交易确认速度(分钟级别),ZK-Rollups 之间可以实现原生跨 Rollup 通信(NCRC)协议,从而解决了流动性碎片化的问题。

多生态与跨链

Cardano 和 Polygon 社区非常强大;

很少人使用莱特币;

用户和使用量上,BNB Chain > Solana > Avalanche;

以太坊仍然是王者,除以太坊 L1 之外,投票者最喜欢使用 Optimistic Rollup 链;

Tron 通常用于 CEX 转账,并作为银行系统薄弱的发展中国家的支付方式。

OP Research:“Cosmos”才是 Layer 2 的最终形态?

OP Stack 复刻了 Cosmos 的打法,市场一定会有一个 Cosmos 或者 OP superchain 的角色出现。这种角色将扮演着连接不同区块链网络的枢纽,通过创造协同效应和共享生态资源,实现整个生态系统的增长。

OP Stack 复刻了 Cosmos 的打法,市场一定会有一个 Cosmos 或者 OP superchain 的角色出现。这种角色将扮演着连接不同区块链网络的枢纽,通过创造协同效应和共享生态资源,实现整个生态系统的增长。

随着 ZK 技术的成熟和去门槛化,很可能会是 ZK 系或引入了 ZK 技术的 OP 系 Stacks 接过 Layer 2 多链的大旗,ZK 技术自带高 TPS 和去中心化,这恰恰是扩容拓展除了兼容性之外最关键的两个属性,也是高度共享安全性情况下的技术保障。

Cosmos 网络的目标是实现应用链(App Chain)的愿景:每个应用都是自己的 PoS 区块链,而且它们之间相互连接。但问题是,这意味着几乎所有的价值都被锁定在链上,用于质押其原生代币以保护网络安全。LSD 可以释放 Cosmos 上这些沉睡的价值。通过允许质押者铸造代表其质押资产的衍生代币,流动性可以再次自由流动。而且,由于质押对于 Cosmos 来说非常核心,LSD 平台的采用可能会非常迅速和广泛。

大规模的流动性涌入可以极大地扩展 Cosmos 链上的 DeFi 潜力。此外,Cosmos 的跨链特性非常适合 LSD 产品。

只不过,在生态系统中没有高效且经过验证的流动性质押解决方案。但这种情况可能正在改变。Stride 将成为 Cosmos 中主导的 LSD 解决方案,鉴于其令人印象深刻的增长和对链间安全的重要使用。

一周热点恶补

过去的一周内,灰度赢得针对 SEC 的诉讼(多方观点和解读)后,加密市场普涨,SEC 将至少 3 支比特币现货 ETF 的申请结果推迟,行情回落,X 获得罗德岛州货币发送许可证,可在七个州提供支付服务,Elon Musk 否认 X 平台将为创作者发行 X 代币言论;

此外,政策与宏观市场方面,Hashdex 申请在其比特币期货 ETF 中持有现货比特币,法官驳回针对 Uniswap 的集体诉讼,开发者或不应为第三方不当行为承担责任,加密银行 SEBA 已获香港证监会原则性批准,可提供场外衍生品等加密相关产品,香港对虚拟资产交易平台实行双牌照制度,OSL 和 HashKey 正在申请第二类牌照,中国人民法院报刊文:虚拟货币属于合法财产,受法律保护;

观点与发声方面,灰度 CEO:当 GBTC 转换为现货比特币 ETF 时会降低管理费,肖风:香港证监会或于今年底发布 STO 监管通函,Hashkey COO:预计最终仅有 5 至 8 家交易所能够获得香港合规牌照,PYUSD 初期采用率不及预期,总量 90% 的代币仍保存在发行方 Paxos Trust 地址;

机构、大公司与头部项目方面,Paradigm 推出面向开发者的钱包工具 Rivet,胜利证券或将在第四季度开放散户虚拟资产交易,Coinbase 已上线 PayPal 美元稳定币 PYUSD,HashKey Exchange 向散户投资者开放 BTC/USD 和 ETH/USD 交易对,OKX 香港开通银行卡买币功能,以太坊基金会推出以太坊执行层规范,以太坊基金会正式推出以太坊执行层规范,Balancer:已针对漏洞制定缓解程序但无法暂停受影响池,暂时无法披露确切损失金额,“在所有具备 Uniswap V3的链上部署V2”提案的温度检查投票已获通过,Optimism 向 Base 分配初始 OP 代币 grant,friend.tech:用户若使用山寨版应用将被没收现有积分,friend.tech 热潮退去,PEPE 砸盘;

NFT 和 GameFi 领域,OpenSea 发布可赎回 NFT 标准,将向创作者推出链上可赎回支持,币安矿池推出 Ordinals 铭刻服务……嗯,又是跌宕起伏的一周。

附《每周编辑精选》系列传送门。

下期再会~