概述

神鱼说过一句话“币圈大体有两种钱,周期的钱和情绪的钱,要分清你赚的是哪种钱”。“熊市抄底,持有到牛市卖出”,这应该是币圈所有人都知道能赚钱的最简单的方法,但是还是很多人追涨杀跌成了韭菜。

为何大家都知道的方法但却很少有人能够真正去实践呢?很大原因是大部分人想要赚快钱,幻想着能够一夜暴富,去做一些风险高而盈亏比不佳的交易,在牛市到来之前失去了自己的筹码。如果我们只盯着 K 线,瞄着分时图,就无法从超然的视野去洞察周期,在不确定中找到确定。

能否理解市场周期,和适应/预判经济周期的能力,基本上决定了投资者能够在市场上存活多久。为了能够使读者减少试错成本和加深对周期的理解,我们将开启一个关于“如何赚周期的钱”的连载。这个连载共有四篇,我们会从多个角度介绍周期以及如何利用周期获利,主要内容包含以下几个部分:BTC 减半叙事、多个角度判断周期、在不同的阶段如何配置资金、下轮牛市可能爆发的赛道、如何抄底和逃顶等等。

牛熊周期的定义

周期简单来说就是重复出现的事情,资本市场的牛市熊市也是重复出现,于是就有了牛熊周期。牛市和熊市又是怎么定义的呢?我们将重点讲述牛市的定义,知道了牛市的定义,那么熊市的定义也就显而易见了。

牛市应该怎么定义

不久前在推特上,一众大 V 开始对现在是牛熊周期中的哪个阶段开始了争辩。部分人认为现在处于牛初,我对此是持怀疑态度的。要对此进行论证,首先要对牛市下一个定义。

到底怎样才能算是牛市?只要不超过历史最高点就不算牛市吗?显然不是这样,拿日本举例,上世纪八九十年代经济泡沫破裂后,日本股市再也没有回去过最高点,难道这几十年日本股市都能没有牛市吗?显然并不是超过历史最高点才是牛市。

而且价格上涨并不是牛市专属,熊市难道价格就不能上涨了吗?牛熊并不只是价格的高低具有差异,在成交量上差异也是判断牛熊的一个重要方法。而且很多人只看比特币价格涨跌就判断牛熊,这也是一个误区,比特币在熊市期间很多时候走的是吸血行情,这时候比特币涨了山寨不跟涨、比特币跌了山寨也跟着跌,这就是市场流动性不足的表现。

所以牛市判断的一个标准是:在较长时间里,加密市场总体市值都在增长,并且有着增量资金的入场。目前利率维持在高位,流动性不断被抽离,造成上涨和下跌的动量都会减少,任何利好和利空都会造成价格的大幅波动。我对牛市的理解:因为放水导致的增量资金的进场,造成加密市场的总体性上涨,而不是因为利好或利空带来的情绪和共识上导致的价格变化。牛熊本身是周期性的变化,而很多人把他解释为价格的变化,这是一个很大的误解。用情绪导致的价格变化去解释周期导致的变化,本身方向就是错的。

简单来说,熊市是存量资金的博弈,牛市是增量资金带来的共赢。熊市里的价格上涨依靠的是情绪,牛市里价格的上涨依靠的场内资金的增长和情绪。

BTC 减半叙事

2009 年比特币区块链诞生之初,创建一个区块的奖励是 50 个 BTC,每隔 21 万个出块奖励自动减半。

系统每 2016 个区块 (约两周) 会根据上一周期的出块时长调整挖矿难度,从而使出块时长稳定在 10 分钟左右,不难推出奖励减半的周期大约为 4 年一次。

2024 年比特币将迎来第四次减半,创建一个区块的奖励将降到 3.125 个 BTC。由于比特币的最小单位为聪 (SAT) ,即 0.00000001 (一亿分之一) 比特币,到 2140 年第 33 次减半后出块奖励将首次低于 1 聪,比特币出块奖励终结。

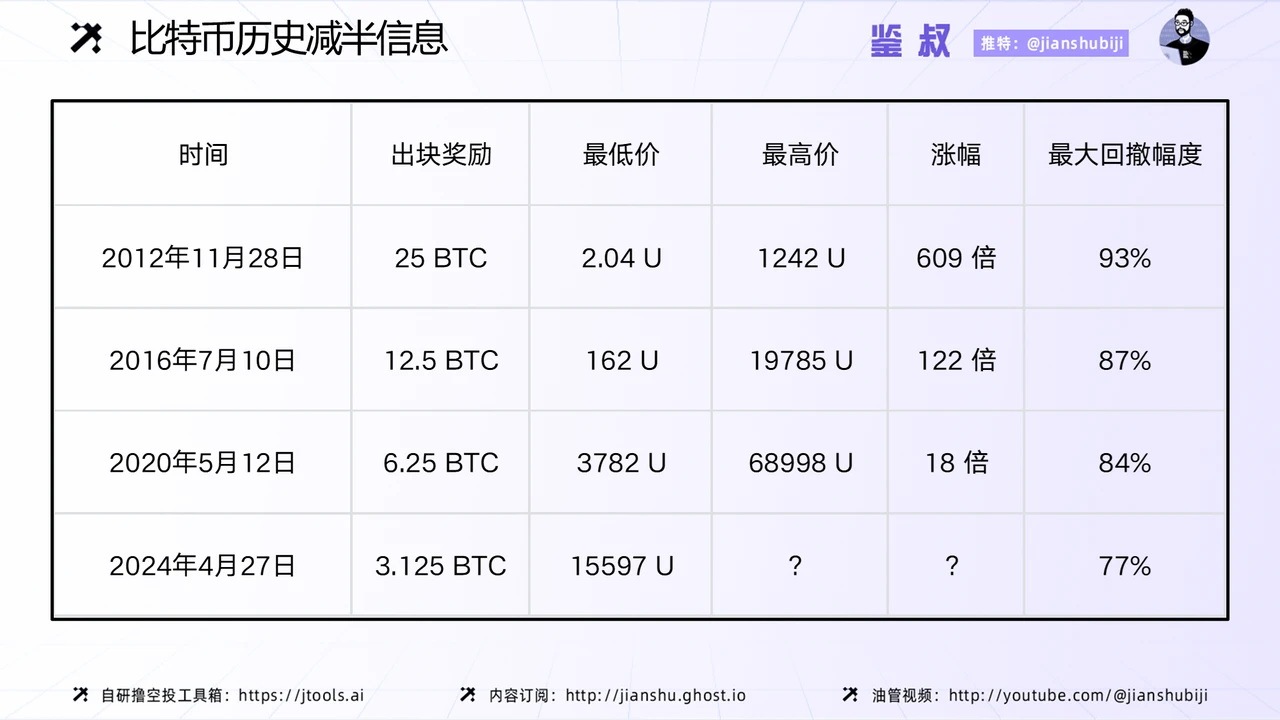

以史为镜知兴替:比特币减半历史回顾

根据统计信息,我们可以得出以下结论:

每次熊市的最大回撤幅度都在 80% 左右,而涨幅却每次都在下降。根据这一规律,我们可以预测这次熊市大概率已经见底,牛市涨幅可能在 4 ~ 6 倍之间,即 62388 ~ 93582 美元之间。

减半之后到达历史高点的时间在延长。

根据距离上次高点的回撤幅度,我们可以预测这次熊市大概率价格已经见底。

减半时间预计发生在 2024 年 4 月 27 日,在减半后的三个月到七个月到达历史高点,也就是明年的 Q3 和 Q4 之间。

减半一定会带来牛市吗

在大家看来比特币减半是导致价格上涨的确定性事件,但是相关性并不等于因果性。那么比特币减半与价格上涨是否存在因果性呢?

在讨论比特币减半之前,我们先来看看不久前减半的 LTC 是什么情况。8 月 2 日 LTC 区块高度来到 2, 520, 000 ,区块奖励减半,挖矿奖励从 12.5 枚 LTC 降低至 6.25 枚 LTC。之后 LTC 价格一路阴跌,虽然可以解释为“利好出尽就是利空”,但是之前 LTC 的价格也没怎么涨,更多的是跟随大盘波动。减半的叙事也没能带动 LTC 价格上涨,那么明年比特币减半还有戏吗?

价格同时取决于供给和需求,在比特币三次减半后的当下,比特币减半对供给的影响变得越来越小, 2024 年比特币减半后,比特币单个区块奖励将从 6.25 变为 3.125 。那么,真正决定比特币价格的将会是需求,也就是是否会有新的外部资金流入。

回顾 2020 年减半后开启的一轮比特币牛市,大家或许联系到的原因并不是比特币减半,而是“疫情”和“美联储大放水”,在极度宽松的流动下,美股飞涨,大量资金进入灰度比特币信托,灰度持续买入比特币,此后特斯拉也买入比特币,带动整个市场进入疯狂之中。因此,资金从哪里来才是真正决定加密牛市与否的关键。

那是不是说,比特币减半这一事件不重要,也不是,比特币减半依然拥有强大的叙事和预期价值。在几乎没有基本面一说的加密市场,价格涨跌往往依靠叙事和预期驱动,事实证明,叙事价值往往是有效的。当大家都愿意相信比特币减半会带来牛市,那么大家都会去争相买入,从而真的带来牛市。所以只有大多数人都相信比特币减半能带来牛市时,或许牛市才会真的到来。这也是索罗斯所说的“反身性”。

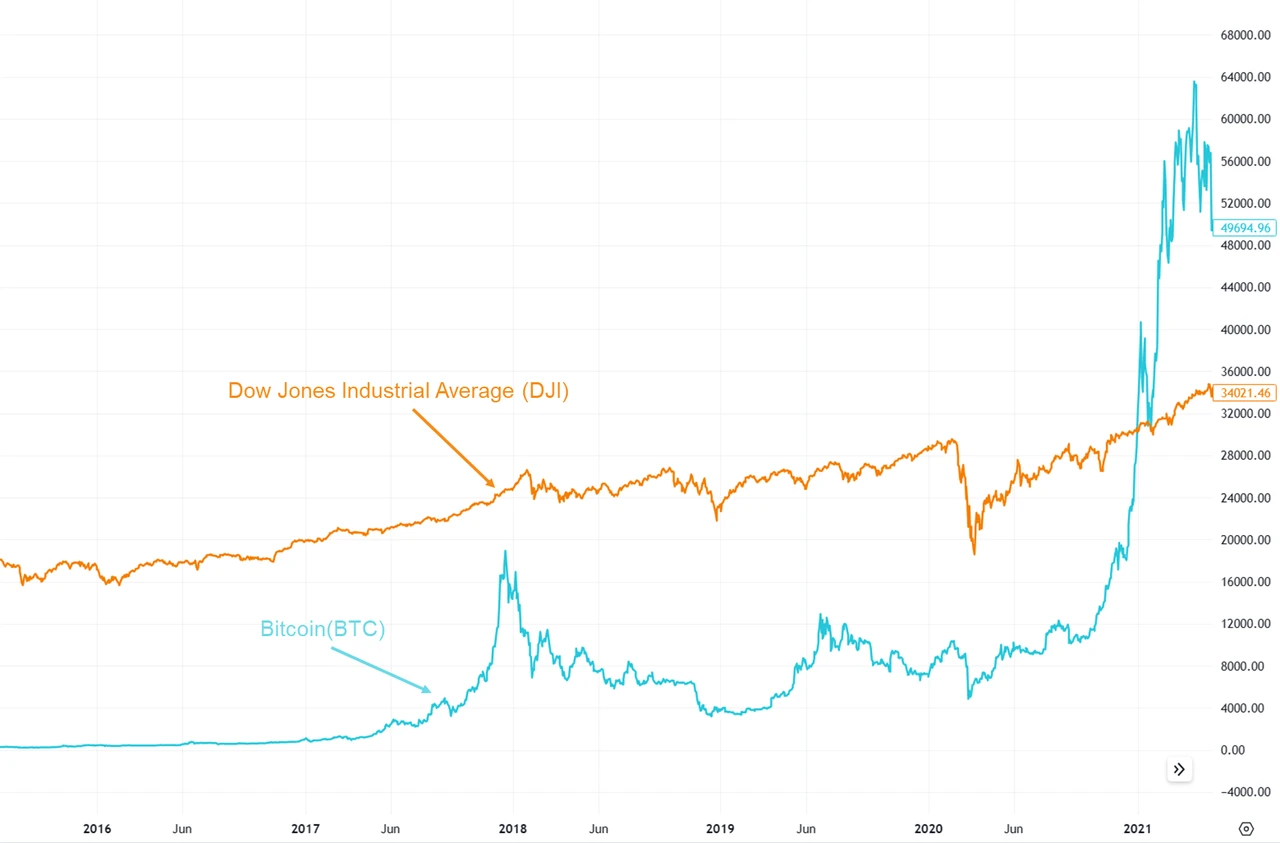

从比特币减半历史回顾中,我们得知比特币区块奖励从减半后到触及新的历史价格高点的时间跨度越来越大。相比之下,在 2017 年和 2020 年间,比特币和道琼斯工业指数高点和低点之间的时间跨度越来越小,两者走出了相近的走势。之所以对比特币减半的 4 年牛市周期保持怀疑,是因为价格趋势其实和道琼斯工业指数结合的更加紧密,也就是说比特币与美股在一定时期内相关度更高,而比特币区块奖励减半也许只是幸运时刻而已。

另一个支撑论点是,比特币诞生于 2008 经济危机之后,恰巧处于一轮基钦周期的末尾。不知是中本聪的巧妙设计还是惊人的巧合,比特币减半周期的时间恰好是四年一减半对应了 3-4 年的基钦周期。

比特币矿企也在前几轮的牛市中起到一定的助推作用。前几次牛市中,比特币市值还比较小,价格也较为容易操控,所以比特币矿企为了弥补比特币减半造成的利润减少,会对比特币价格进行推动。而现在随着比特币市值的不断攀升,想要操纵价格的难度和成本都在增加。

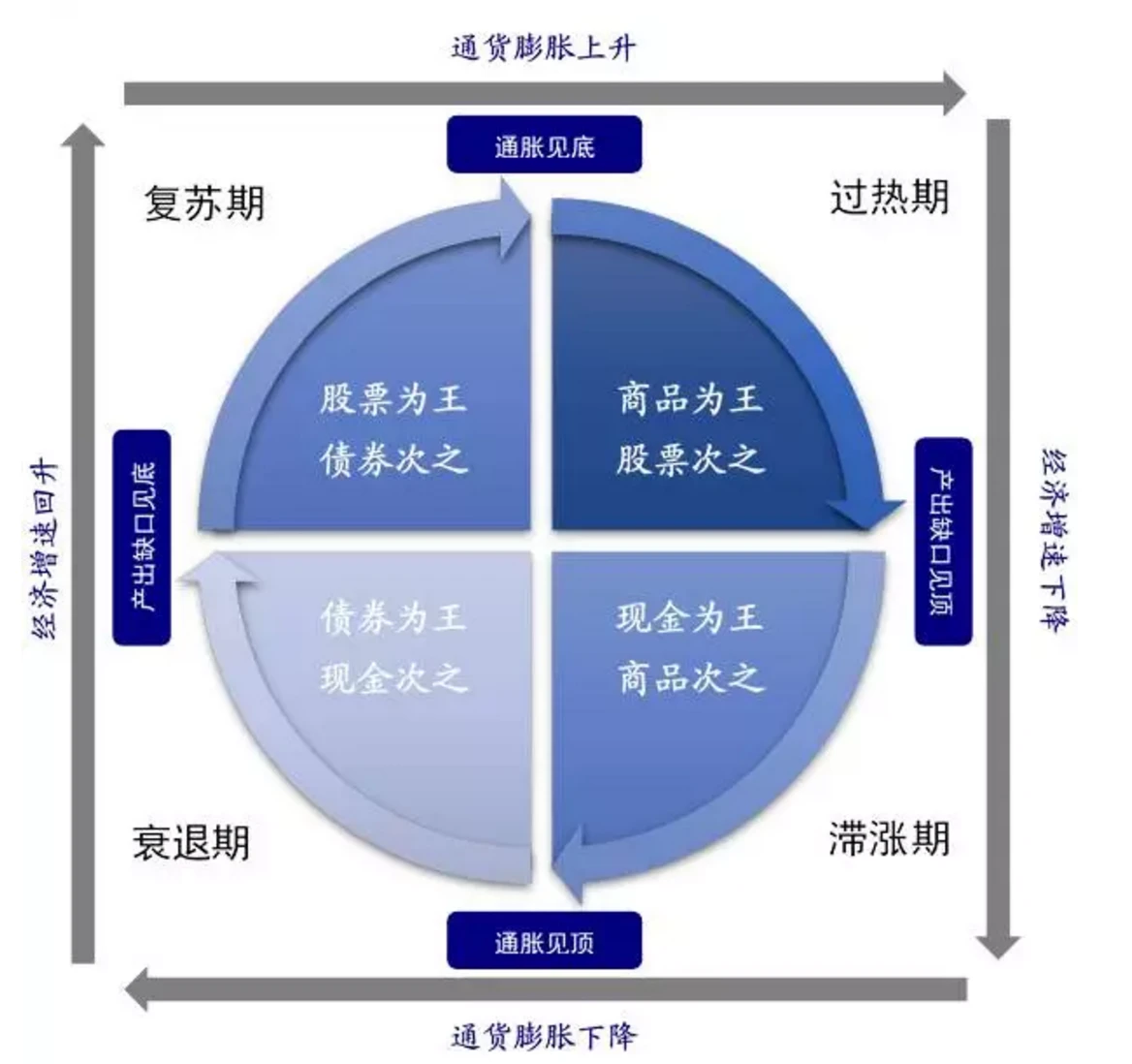

周期交易者的神器:美林时钟

概念

美林时钟是美林证券 2004 年发明的一个投资理论,是一种基于历史金融数据和成熟金融分析框架总结出的经典周期投资方法论。美林时钟将指导我们在不同阶段应该投资什么资产。

它把金融周期划分为 4 个阶段:

复苏期(高 GDP+低 CPI)股票最优

过热期(高 GDP+高 CPI)大宗商品最优

滞胀期(低 GDP+高 CPI)持有现金最优

衰退期(低 GDP+低 CPI)债券最优

如何利用美林时钟

我们现在所处的周期点:滞胀==>衰退

根据最新的美国经济数据,我们正处在低 GDP+高 CPI 向低 GDP+低 CPI 缓慢过渡的时期,这个阶段大类投资机会是现金。这也是现在美元稀缺,初创公司难以融资的原因。

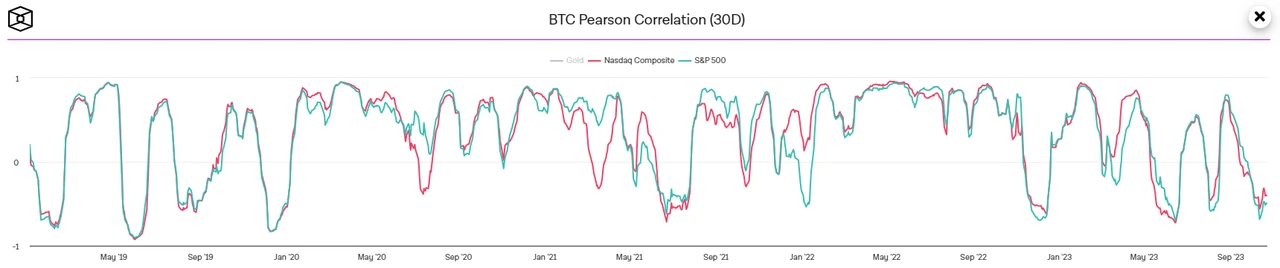

我们要判断什么阶段可以投资加密资产,首先需要对它进行一个资产类型的划分。比特币具有风险和避险二相性,比特币由于其波动幅度大可以划分为风险资产,又由于其去中心化、抗审查的特点拥有避险属性。由于比特币走势与美股走势相关性较强,我们在这里把比特币当作风险资产进行讨论。

根据美林时钟,比特币大牛市要到美林时钟的复苏期或者过热期。

当然这并不表明没有阶段性的投资机会,我们只是在美林时钟周期的角度对加密市场牛市来临做了分析。

加密美林时钟

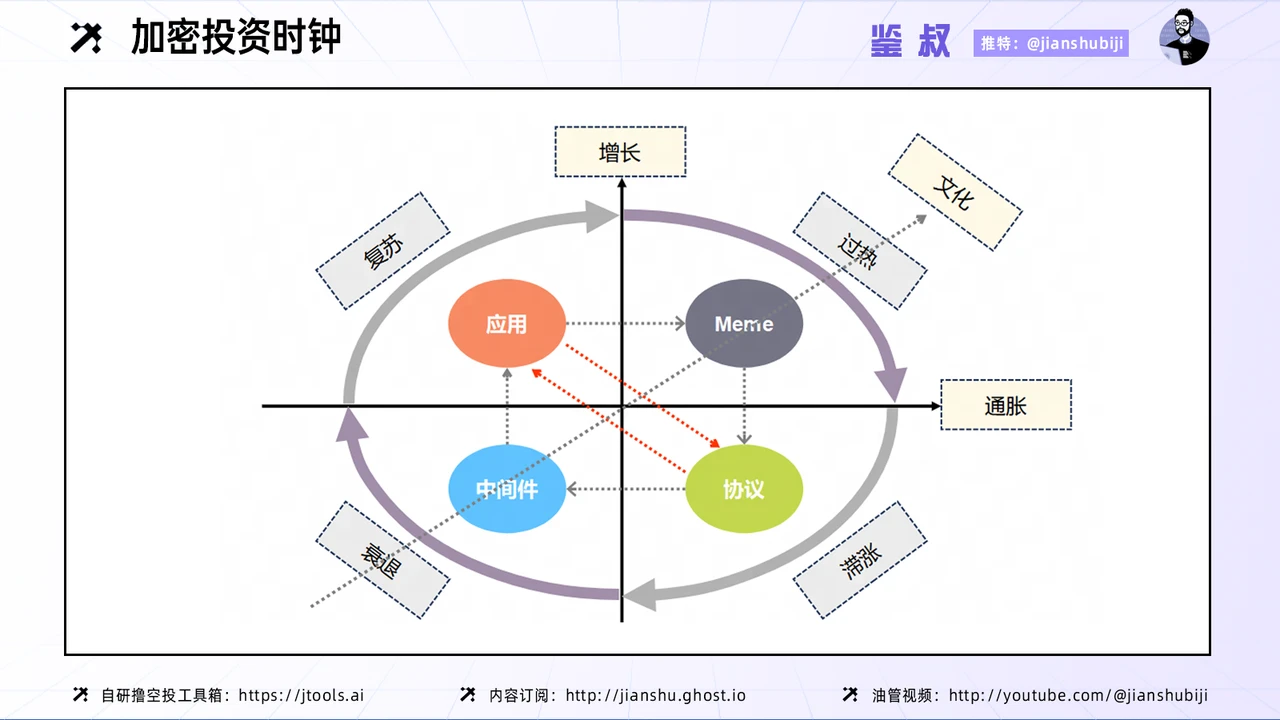

根据美林时钟,我们制作了加密市场的美林时钟,旨在帮助投资者在不同阶段进行加密资产的选择。

除了通货膨胀和增长之外,我们找到了影响加密市场的第三条因素,我们认为这是在加密货币领域衡量的独特维度:文化。毫无疑问,Meme 最具有文化属性,而在轴的另一端,工具类中间件却是最缺乏文化属性的。无论是公链本身,还是公链上的协议,都或多或少能感受到不同文化属性带来的发展和用户体验的差异。因此,我们大胆推测,文化的无形之手也在微妙地影响着加密货币周期。

下面是关于各个时期的介绍:

复苏期:低通胀→中通胀、中增长→高增长。漫长熊市中底层技术的积累和中间件的迭代,为应用层的爆发做好了准备。此外,通胀已见底,经济预期好转也将吸引更多资金和用户进入,使得更容易上手和理解的应用类顺理成章地成为这一阶段表现最突出的资产类别。

过热期:中等通胀→高通胀、高增长→中等增长。随着通胀不断加剧,市场热度逐渐达到顶峰,市场已经透支了高增长预期带来的技术积累+应用爆发,短期内缺乏足够的创新储备来驱动市场前进。资本在基本面分析的叙事下已经达到瓶颈,Meme 类资产之所以能够大放异彩,是因为其独特的文化叙事属性承载了不断进入的资本,点燃了投资者的热情。

滞胀期:高通胀→中通胀、中增长→低增长。牛市的狂欢往往在通胀见顶后结束,过度增长带来的泡沫也在这个阶段得到充分释放,资本市场将慢慢回归理性,泡沫资产价格将出现大幅回撤,同时市场也在期待寻找新的增长点,酝酿下一个叙事周期。这个时刻应该在浪潮退去之后进行梳理,留下核心技术,站在孕育下一个周期爆发所需的基础设施的肩膀上。

衰退期:中期通胀→低通胀、低增长→中等增长。这将是熊市最困难的阶段,此时作为下一个牛市增长引擎的基础设施正在成熟,但由于资本市场的不活跃,仍然无法在盘面上直接反映经济增长。因此,现阶段我们应该更加关注连接应用和协议的中间件,将中间件成熟和大规模应用的标志作为牛市开启的信号之一。

综上所述,加密市场将继续经历上述四个周期,周期中的核心环节将重复“应用-Meme-协议-中间件”的轮换。上一个周期的主导应用会逐渐扩大生态系统,成为下一个周期的基础设施,下一个周期的基础设施又会孕育出新的主导应用,以此类推。

目前市场还处在从滞涨向衰退的过渡阶段,也是区块链基础设施和协议不断积累的阶段。我们进行投资不只要关注价格,也要时刻紧盯行业的发展动向,Alpha 总是在行业发展中孕育而出。

总结

我们无法预测牛市是什么时间到来,但是从历史的蛛丝马迹中我们总能发现一些牛市来临的前兆。通过我们前面文章的论述,可知比特币减半能否带来牛市是个不确定的事件,虽然减半从供求关系上减少了供应,但是他与 LTC 减半后价格不涨反跌的道理是一致的,真正带来牛市的是减半叙事带来的信心而不是减半本身。

市场上总有一些消息放出烟雾弹,影响着我们的判断,而美林时钟是我们客观分析市场环境的重要工具。美林时钟不只是简单的判断周期的工具,它也包含着市场起伏的规律,顺应规律而行,从容的分析客观环境,才能对市场进行精准的把控。

客观看待周期,理解适应周期,顺应利用周期,是我们在加密市场这个黑暗森林中存活下去的关键。

参考文章: