原创 | Odaily星球日报

作者 | 南枳

向链上迁移的浪潮

2022 年熊市期间,以 GMX 为首的 DeFi 协议为市场带来了“Real Yield”(真实收益)叙事,提供了一种可持续的、稳定的、高容量的收益方式。而在 FTX 暴雷后,去中心化和透明度的重要性也越来越受到关注,永续合约衍生品交易所(Perp DEX)占据了越来越多的市场份额,相应的协议收入与用户收益也随之扩张,从 CeFi 往 DeFi 迁移的浪潮已势不可挡。

Perp DEX 中,GMX 占据显著的领先地位,近一年 GMX 协议收入为 1.32 亿美元,在所有项目中位列第九,在衍生品 DEX 赛道位列第一。

GMX 生态

GMX 是 Arbitrum 上的一个 DeFi 协议,允许流动性提供者(LP)存入资金并为永续合约交易者提供杠杆,交易者则通过其提供的资金进行链上交易。

交易者:GMX V1中,交易者需要缴纳交易费用和借贷费用,V2中则是新增了资金费率和价格影响费。

流动性提供者(LP):相对于交易者,参与协议的另一方称为流动性提供者,LP 投入一系列代币为交易者提供流动性,并从其交易费用中获取收益。而其提供的流动性在V1中为 GLP,V2为 GM 代币。

简单来看,对于交易者盈亏预期值 (EV) ,假设盈亏、胜率均为五五开,则交易者盈亏的 EV 均值为零。若考虑计入手续费,则零和博弈中交易者的对手方 EV 为正。虽有部分交易者能够大幅盈利,但将范围扩大至所有交易者之后,真正能够持续盈利的仍是其对手盘——流动性提供者。

穿越牛熊的“印钞机”GLP

GLP 为一揽子代币组成的产品,包括 ETH、BTC 等非稳定币,占比约 60% ,稳定币包括 USDC、USDT 等,占比 40% 。

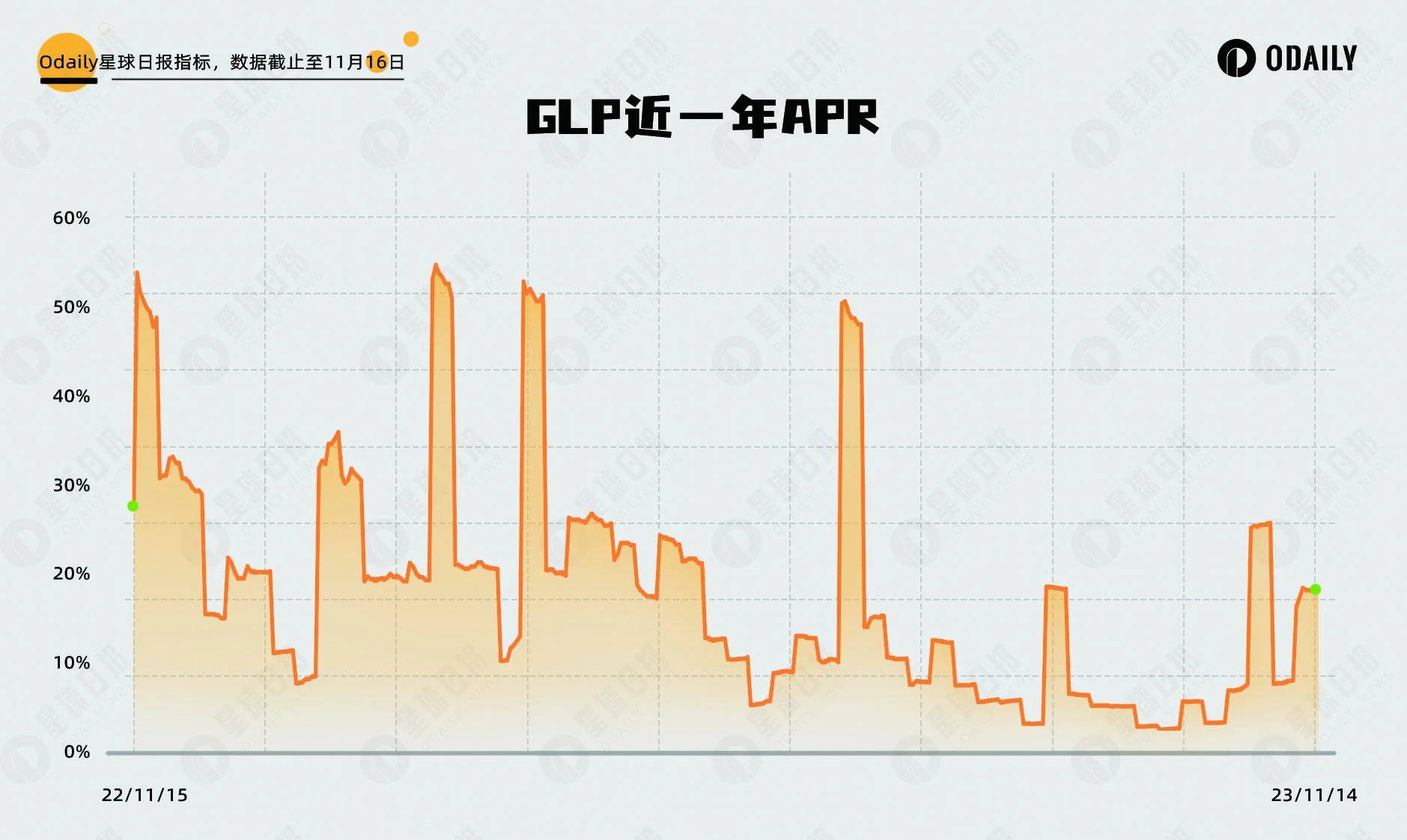

持续收入:GLP 过去一年的 APR 数据如下图所示,即使在熊市期间也持续为 GLP 持有者创造现金流收入。其平均年化 APR 达 18% ,不论是相较十年期美债 4.6% ,亦或者是 4% 的 ETH POS 质押收入,来自 GLP 的收入都较为可观和稳定。

稳健底层资产:如前文所述,在 GLP 中稳定币资产占比 40% ,而在非稳定资产中,BTC 占比达 30% ,ETH 占比 26.8% ,构成了一个稳健的底层资产组合,其过去一年的价格如下图所示,一方面整体资产走势向上,未有显著回撤,另一方面在走向牛市的当下,BTC 作为牛市的先锋,存在继续上涨的可能性。

但 GLP 会面对着未平仓合约(OI)的不平衡导致的对手盘风险,以及存在交易品种过少的问题。GMX 在今年 8 月上线了V2版本,使用 GM 代币作为流动性池,实现独立的风险控制,扩大交易资产。对于 LP 而言,他们还可以根据风险偏好/回报预期来选择风险敞口。

Vaultka产品矩阵

GMX 为市场开辟了简洁而稳健的盈利模式后,市场上一系列的 GMX 模式的 Perp DEX 竞品也随之不断涌现,知名的协议包括 Gains Network、MUX Protocol、HMX 等等。面对繁多的同类产品,投资者产生了多方面的需求,包括对 GMX 收益的复利、提升,和对其稳健性的进一步管控等。Vaultka 应运而生,通过横向的全面拓展和纵向的深度划分,为 Perp DEX 创造一套全面丰富的衍生策略矩阵,其 TVL 在上个月上涨 3 倍超千万美元:

横向体系:覆盖 Arbitrum 热门 Perp DEX 协议,并即将推出指数产品,满足投资者对不同特性的协议需求。

纵向体系:提供不同风险偏好的系列产品,而在各产品之下再将投资者细分,满足多级的风险偏好需求。

GLP/GM 策略 Vault

如前文所述,流动性提供者将持续从交易者的交易中获利,其中代表者 GLP 过去一年的平均 APR 达 18% ,而 GLP 的最大回撤约为 7% 。

Leverage 策略

牛熊转换之际,用户一方面希望提升其底层资产的盈利能力,同时随着美联储加息的停止和降息预期,风险资产上涨预期增强,投资者对风险利率的要求也将进一步地提升。

而 Vaultka 的 GLP/GM 杠杆(Leverage)策略正契合了投资者的这一需求:

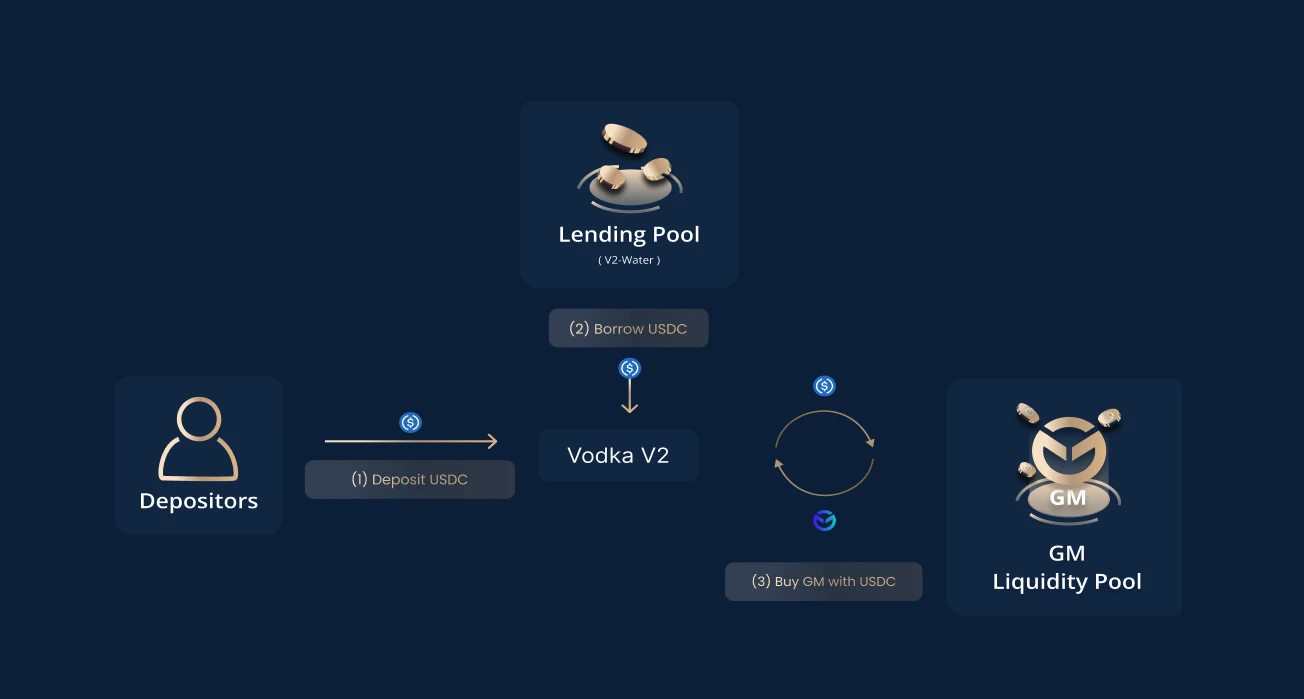

用户可使用 USDC、USDT 等稳定币作为投入本金,协议将根据用户所选择杠杆从 Lending 模块中借出资产,然后铸造 GLP 或 GM,协议将定时领取 GLP/GM 的收入分成,以供 Vaultka 用户随时领取。

Vaultka 的 Lending 模块采用收益分成模型,用户不支付浮动贷款利率而是按比例分享底层协议收益,实现借贷双方的共赢,并进行 Lending 的隔离池设计,确保了贷款人的资金安全。

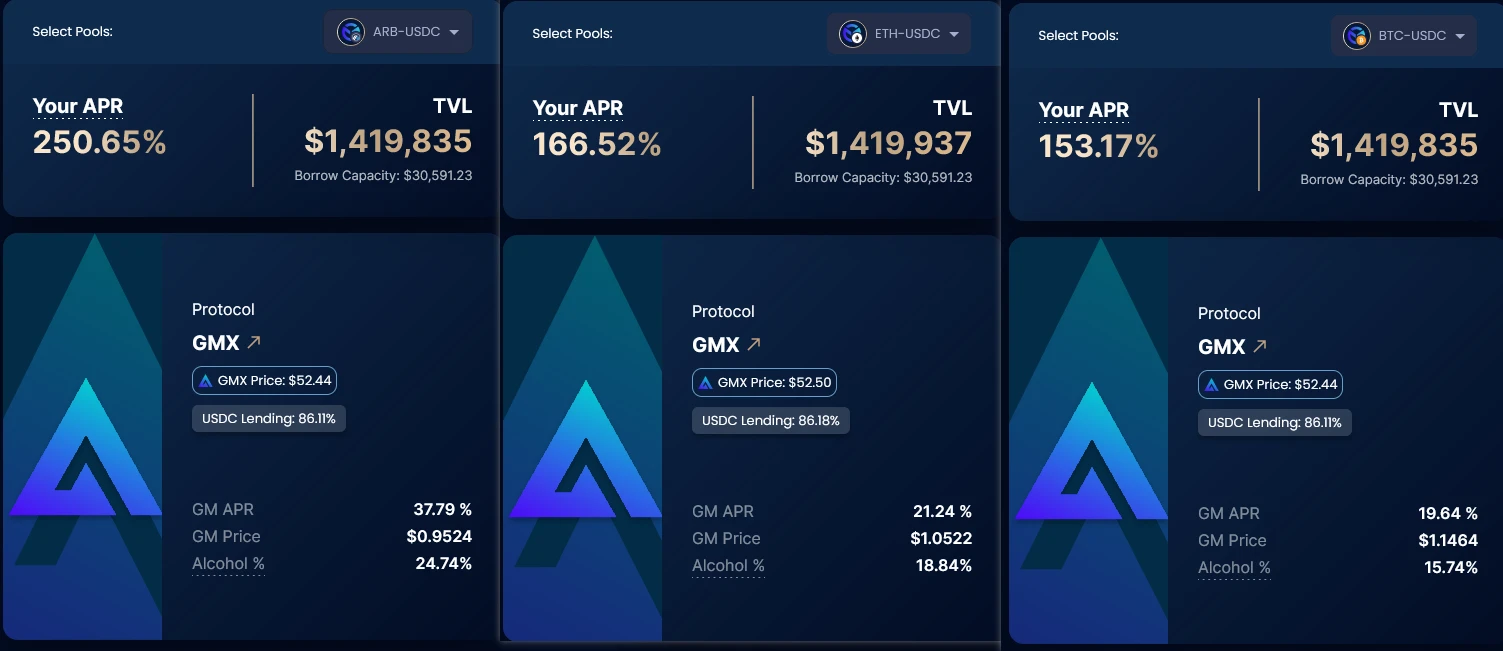

而用户的收益率与杠杆的倍数直接相关,截止 11 月 14 日,Vaultka 官网数据显示,在 10 倍乘数下,ARB、ETH、BTC 等三个 GM 池的 APR 分别达到 250% 、 166% 和 153% ,而 GLP 对应的 APR 也达到了 108% 。

以过去一年的 GLP 价格复盘数据来看,Vaultka 所提供的杠杆倍数具有一定安全边界,投资者可以自行根据对后市的预期和风险偏好进行倍数的选择,满足风险利率需求,助力底层资产和收益率的双重提升。

市场中性策略

作为纵向产品体系的一环,Vaultka 还向投资者提供了市场中性策略,使用杠杆资金对冲风险,为稳健型投资者提供投资途径。

如前文所述,GLP/GM 的构成都带有非稳定币,这是用户面临的第一层“底层资产波动风险”,另一方面作为交易者的对手盘,用户还会面临不均衡未平仓头寸(OI)带来的“对手盘风险”。

对此,Vaultka 提供了基于对冲的 GLP 中性策略,通过信誉良好的借贷协议,根据 GLP 中相应权重做空 BTC 和 ETH 来对冲。Vaultka 通过持续的回测和模拟,根据 GMX 交易者的多头/空头头寸确定动态再平衡点,以进一步稳定该产品的权益价值,满足低风险投资需求。

此外,Vaultka 近日还披露了 ETH 和 ARB 的 GM 杠杆中性策略,通过杠杆借入双币+对冲的组合结构,消除“底层资产波动风险”,不论 ETH、ARB 价格如何变化都不影响投资组合的价值。在一个稳健的结构下,持续放大用户的收益能力。

Lending 模块-收益分成

在其他的杠杆策略协议中,用户常常有一个痛点——借款利率波动大且难以预测,导致杠杆时常失效:

此类协议通常采用利率双折线模型,在借贷利用率(UR)临界点前,利率以低速率上升,突破临界点后利率陡增。

在 GLP/GM 的“APR>借贷利率”的情况下,用户通常将持续增大杠杆,导致 UR 快速上升,进而使“APR<借贷利率”。

以上情况使杠杆无利可图,用户开始降低杠杆,数据反转后开始再次加杠杆,不断根据 GLP 的 APR 循环这一过程,收益反复波动且难以预测。

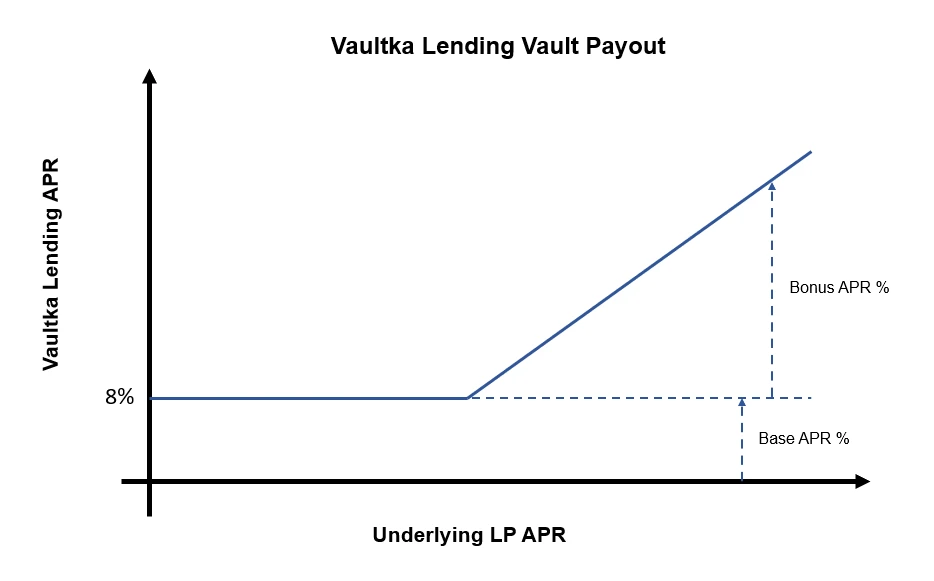

对此,Vaultka 在 Lending 模块设计了收益分成模型来解决这一问题,策略金库使用者向贷款人支付的不是浮动的利率,而是双折线的收益分成,不会出现借贷利率在 APR 临界点波动的情况,使得所有 UR 之下,策略金库的杠杆都是有利可图的,释放了杠杆投资的潜力。

另一方面,这一模型参数已预设定,与用户的杠杆倍数成正相关,用户对于自身所需支付的杠杆成本能够更为清晰的计算,减小了博弈成本,有助于明确各风险偏好下的成本考量。

综上,Vaultka 所设计的 Lending 模块,使得 GLP/GM 的杠杆投资者只需关注投资标的和策略本身,助力杠杆策略的决策、使用和获利。

至此,Vaultka 纵向上创造了四种策略产品,充分满足细分市场用户的需求:①风险厌恶-Lending 贷款人、②无风险偏好-GLP 中性策略、③低风险投资-杠杆中性策略、④自由选择-杠杆策略。

其他策略 Vault

而横向上,Vaultka 还涵盖了多个 Arbitrum 热门协议,为用户提供可选的杠杆策略:

HLP:HLP 是 HMX 的流动性提供者,用户将资产存入 GMX 铸造 GLP 后,再将 GLP 存入 HMX 作为流动性提供者,享受 GMX 和 HMX 的双重交易费用收入。HLP 特性与 GLP 相似,具备持续盈利和低回撤特点,其价格如下图所示。

VLP:VLP 是 Vela Exchange 的流动性提供者,只能通过 USDC 铸造,可认为是 Delta 中性的产品,因其单资产特性清算场景可控,风险承担能力易于预见。

gDAI:gDAI 是 Gains Network 的流动性提供者,用户在该平台上使用 DAI 抵押然后铸造 gDAI,gDAI 具有永恒上涨特性,同样为中性产品。

以上多款策略产品具备不同的资产特性和收益率,通过全面覆盖并链接 Vaultka Lending 模块,用户能够自由地根据个性投资需求进行选择。

Lending 模块详解

Vaultka 在借贷模块中,采用了收益分成模型和收益预付模型,前者使得贷款人能够根据市场情况提升其资金回报,后者确保了收益的稳定性和可预见性。

收益分成模型

前面提到,收益分成模型解决了借款人的杠杆有效性问题,而对于贷款人而言,这一模型也带来了多方面的优势:

收益可提升性:在该模型下,借款人使用的杠杆越高,分成率就越高(2 倍杠杆下为 30% , 5 倍杠杆下为 37.5% ,中间线性增加),贷款人的实际资金效率和收益率就越高。并且底层协议的 APR 提升也同样将反馈至贷款人的收益上。

市场上涨预期下的交易量将带来 APR 的提升,以及借款人信心的增强,进一步促进杠杆额和杠杆率的增加,从而实现三重的收益提升。

零借贷利息:借款人享有零借贷利率,只有在平仓产生正收益时才会触发奖励分成。

资产安全性:贷款人的头寸受到保护,没有下行风险,损失将由储备金和杠杆用户承担。

收益预付模型

Vaultka 将贷款人收益切分为基础奖励(Base Reward)和额外奖励(Bonus Reward),基础奖励通过上一季度合计收益中计算得到,额外奖励将从上一周的收益总额中调整计算获得。

该模型确保了贷款人可以确定地预测未来回报,并且贷款人收到的奖励永远不会低于规定的预期金额,只会增加。

在以上特性之外,Vaultka 针对每个特定战略金库量身定制的独特 Lending 金库,有效地隔离和管理与每个单独金库相关的风险。 并为贷款人分配 esVKA 奖励,与平台共同发展共获收益。

代币经济学

10 月 19 日,Vaultka 平台代币$VKA TGE 完成,募资金额达 2583 枚 ETH,为初始目标的 7.9 倍。

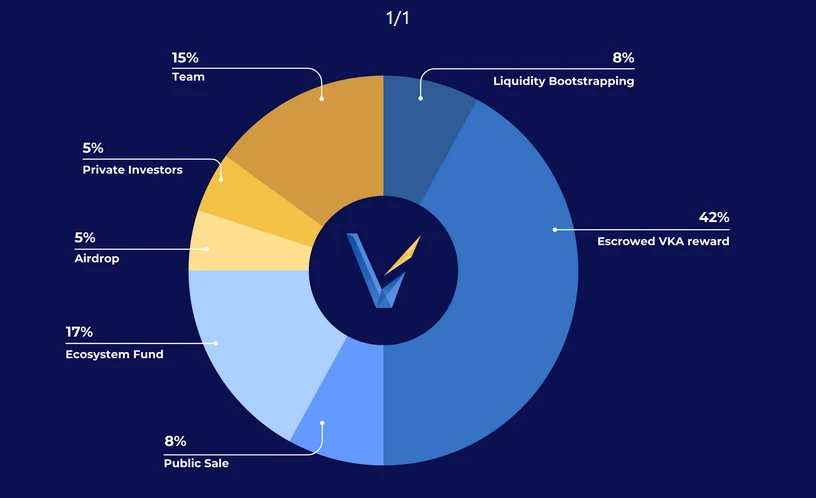

VKA 代币总量为 1 亿枚,私募与公售占比 13% ,空投占比 5% ,团队占比 15% ,剩余的 67% 均用于各方面的生态发展用途,其分配详情如下所示:

代币用例

VKA 代币具备多种用例,包括:

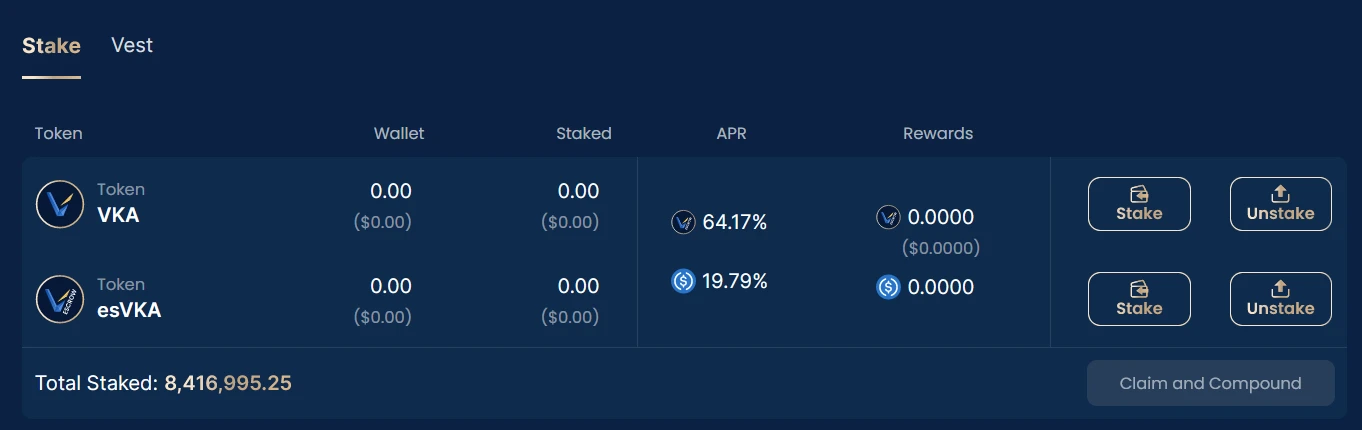

奖励提升:质押 VKA 可以获得 esVKA 释放的 2.5 倍奖励。每个用户获得的提升奖励将基于其存款与池子总流动性权重的加权比例,以及发放到 Vault 的 esVKA 总量。

协议费用分成:通过质押 VKA 或 esVKA,质押者获得协议收入的 60% ,包括 15% 的战略 Vault 管理费和 0.2% 的提款费。esVELA 和 esHMX 也将作为费用进行分配。 esToken 将由 Vaultka 每两周从底层协议中归属和收集。此外质押者还有资格获得 esVKA 的额外分配。

收益投票权:每周 VKA 质押者还可参与 Vault 排放分配,可获取来自协议的贿选费用。

此外,Vaultka 将通过协议收入回购并销毁 VKA,esVKA 提前释放的削减部分也将被销毁。

esVKA

如代币经济学所示, 42% 的代币将以 esVKA 的形式排放,esVKA 质押享受与 VKA 质押相同的利益,包括 2.5 倍释放奖励、协议费用分成、收益投票权等。而用户也可以选择将其 esVKA 转为 VKA,分为 1 年的全额释放或 90 天的提前释放(数量减少 50% )

牛市在即,滚雪球正当时

Vaultka 的产品矩阵仍在发展,在后续的规划中,Vaultka 将进一步实行体系扩张,上线 Cocktail 系列(LP 和治理代币综合投资),并纳入更多的协议和代币,为投资者提供全面的、易于决策和操作的产品。

与传统衍生品市场相比,Perp DEX 市场的交易量仍然很小,如其官方所言,Vaultka 坚信 Perp DEX 市场的潜力,将积极参与并促进这个快速扩张的市场的增长,以其全面、深度的产品体系,在 Perp DEX 的长坡上滚起持续的现金流雪球。