昨天市场相对平静,在接下来非常繁忙的数据发布之前暂时得以喘息。本周的数据发布包括中国的新增人民币贷款、社会融资规模、M2 货币供应、CPI、PPI、贸易差额等,欧洲方面包括德国工业产出数据、贷款调查、瑞典和挪威 CPI,以及欧洲央行会议,英国方面则包括就业数据、月度 GDP 和工业生产数据,而美国数据将集中在价格,包括纽约联储的 1 年期通胀预期、CPI、PPI、密大消费者信心指数和通胀预期,央行活动将包括新加坡、瑞典、新西兰、加拿大、泰国、欧洲央行和韩国的利率决议,此外,JPM、Citi、Wells Fargo、State Street 以及 BlackRock 都将在本周公布第一季度财报,确实是非常忙碌的一周!

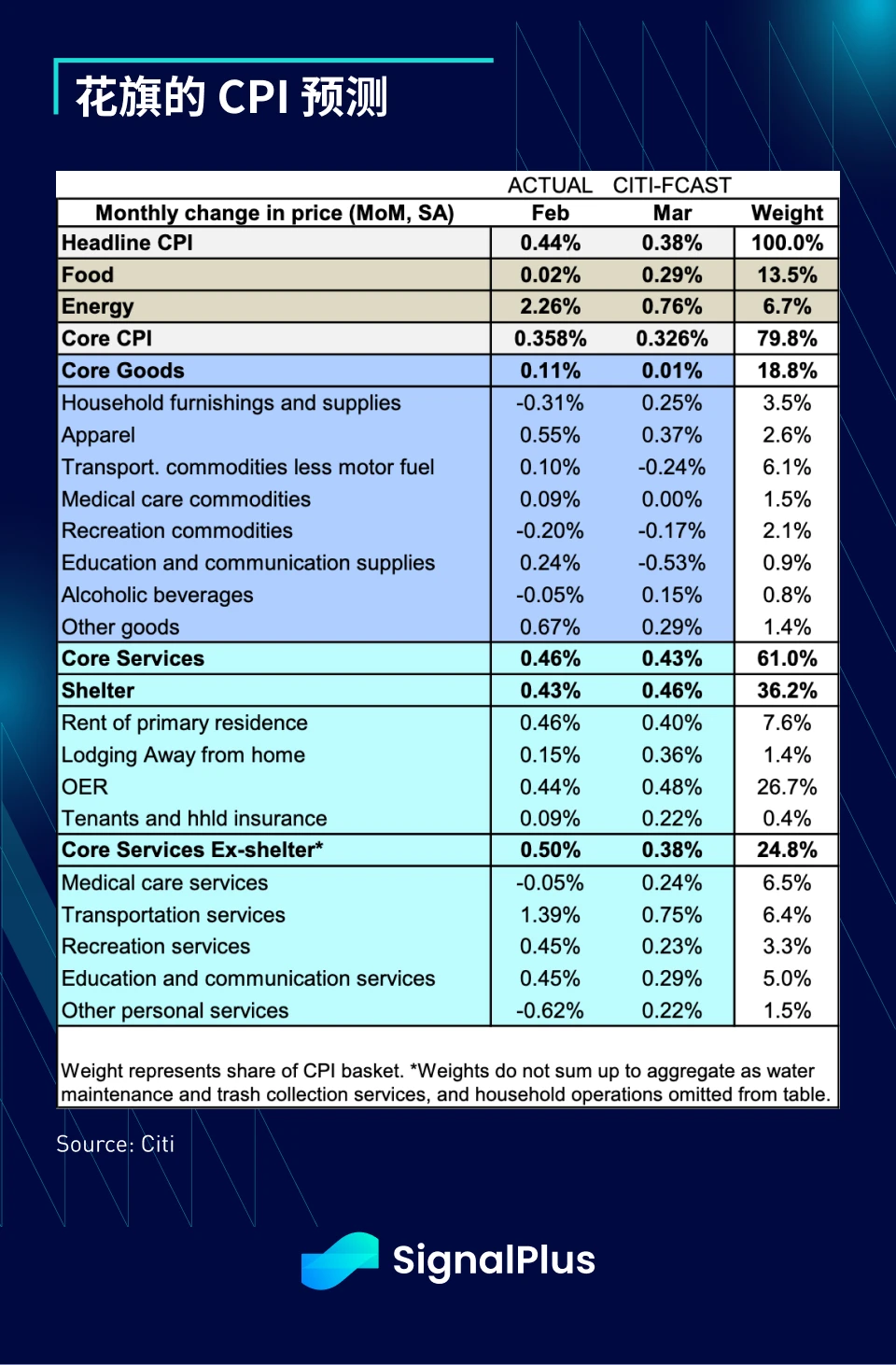

美国方面,周三的 CPI 将是关注重点,市场预计核心 CPI 同比将从 3.8% 小幅回落至 3.7% ,从过去几天债券收益率的走升来看,市场似乎倾向对冲鹰派的意外情况。期权跨式组合所隐含的 SPX 周三波动为 +/- 1% 左右,而在过去 12 个月的 CPI 发布日,该指数的平均波动为 +/- 0.7% 。要注意的是期权价格在过去两年中普遍高估了实际波动,因为考虑到本周期对通胀的高度关注,投资者一直在为尾部风险的保护支付高价。

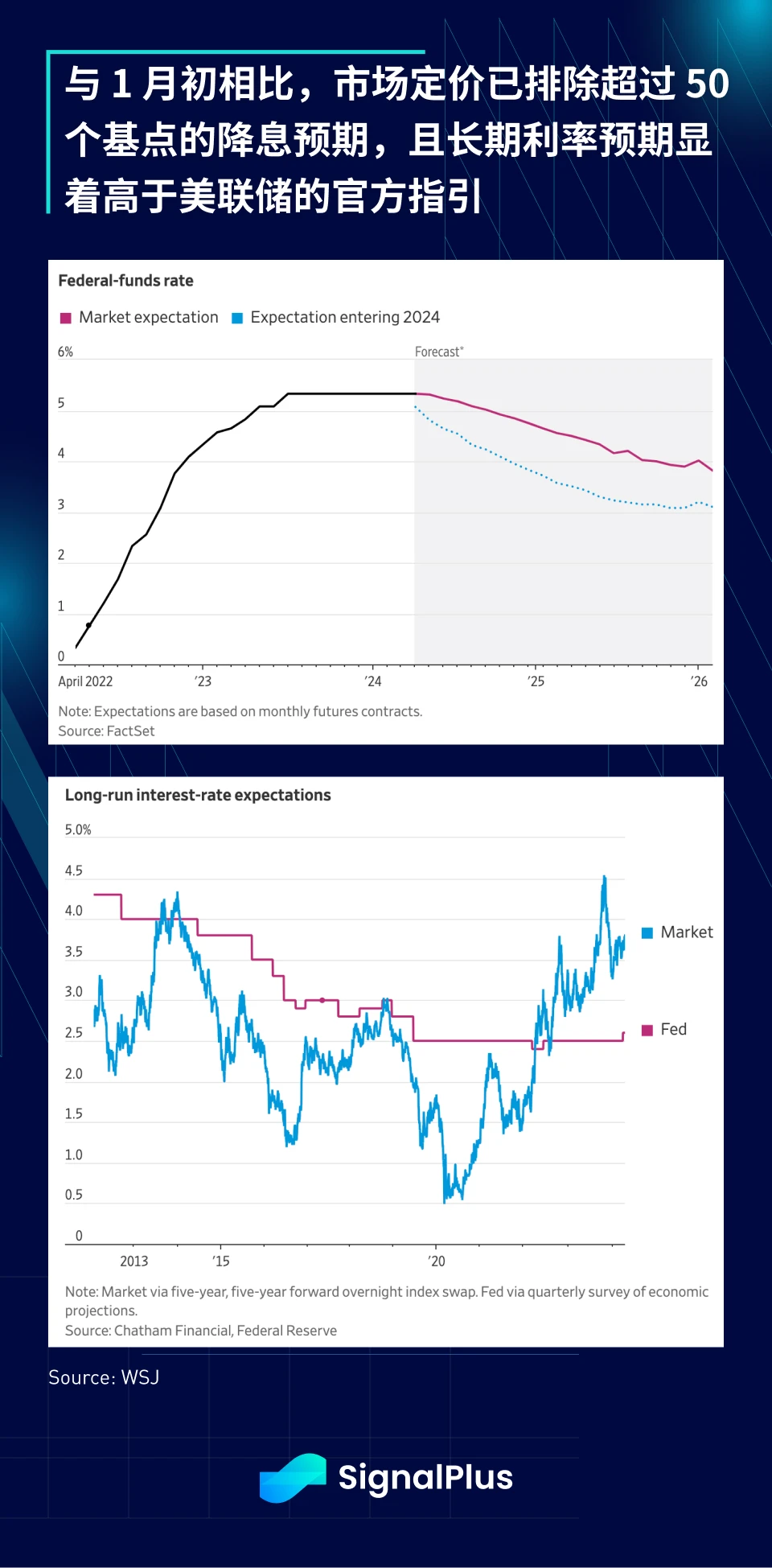

固定收益市场已完全回归“高利率维持更久”的信念,与 1 月初相比,市场定价已排除超过 50 个基点的降息预期,且 2 年期收益率和长期利率目前的定价都大幅高于美联储的官方指引。

谈到波动率,花旗报告称,SPX 在过去 6 个月内上涨了 23% ,最大/最小交易区间为 24.4% ,而实际波动率则处于 11.7% 的低谷,波动率与交易区间的比率处于 1 月以来的最低水平,且为 1983 年以来的第 1 个百分位。随著宏观事件风险几乎消散,隐含相关性也降至 10 年来的低点,显示在经济表现和企业获利都十分良好的情况下,市场风险自满的程度处于极高(极端?)的水平。

换句话说,自 2023 年 2 月以来,SPX 还没有出现过 -2% 的日子(而 BTC 最近似乎每 8 小时就有 2% 的波动),根据花旗的数据,这是自 1928 年以来第 12 长的连续纪录,历史上最长的纪录发生在 2005 至 2008 年期间,超过 900 天,不过当前美国股市的自满情绪无疑与世界形势形成鲜明对比。

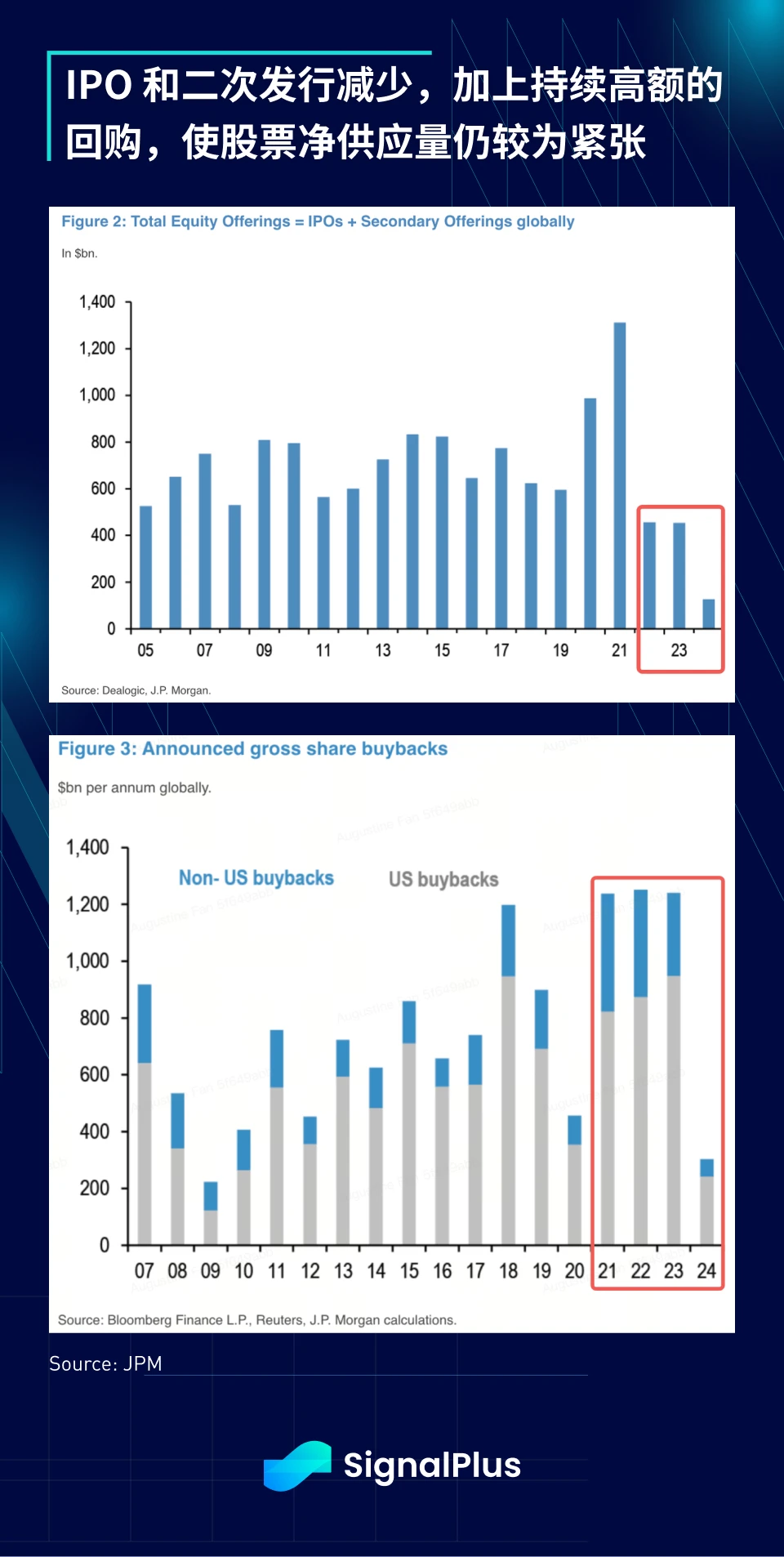

从企业基本面来看,强劲的获利增长和处在历史高位的利润率仍继续支持著股市,且与过去几年相比,股票净供应量(二次发行 + IPO)持续萎缩,而企业回购依然强劲,预计 2024 年将是连续第 4 年出现 1.2 万亿美元左右的年度回购额,看来稀缺性不仅适用于 BTC,优质股票相对于不断扩大的法币基础似乎也出现了供应短缺。

在过去一周清算杠杆多头后,加密货币价格继续反弹,价格距离历史高点仅一步之遥,各种 altcoins 轮流展现不错的表现。昨日 ETF 流入较为温和,为 6, 400 万美元,BlackRock 的流入量基本与 GBTC 的流出量相抵。最后,Bloomberg 报导称, 2024 年第一季度部署的加密货币风投资本有所反弹,这虽然是一个好兆头,但与 2022 年相比仍相去甚远,尽管 BTC 价格在这段时间已收复所有跌幅。

您可在 ChatGPT 4.0 的 Plugin Store 搜索 SignalPlus ,获取实时加密资讯。如果想即时收到我们的更新,欢迎关注我们的推特账号@SignalPlus_Web3 ,或者加入我们的微信群(添加小助手微信:xdengalin)、Telegram 群以及 Discord 社群,和更多朋友一起交流互动。

SignalPlus Official Website:https://www.signalplus.com