原文作者:Lord William(X:@LordWilliamUK)

特朗普极端贸易政策下,罗素和纳指相继进入了熊市;

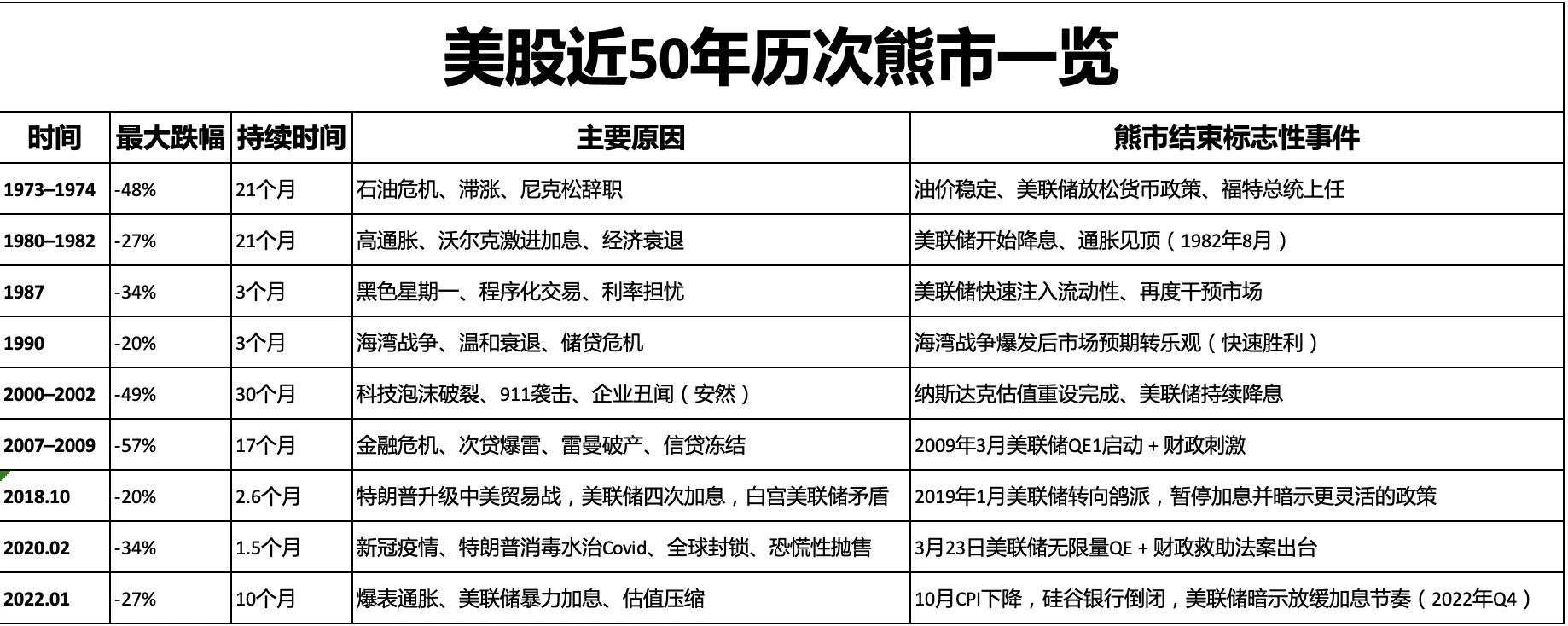

我梳理了美股自近 50 年经历了历次熊市( 从高点下跌超过 20% )的原因、跌幅和熊牛转折点。

1973-1974 熊市

时间: 1973 年 1 月 – 1974 年 10 月

跌幅:约 -48% (标普 500)

原因:

石油危机(第一次石油危机, 1973 年 OPEC 禁运)

高通胀 + 滞涨(Stagflation)

美联储紧缩货币政策

尼克松政府丑闻(“水门事件”)

熊牛转折点:

油价企稳、美联储放松货币政策、福特总统上任

1980-1982 熊市

时间: 1980 年 11 月 – 1982 年 8 月

跌幅:约 -27%

原因:

保罗·沃尔克主席激进加息以遏制通胀,联邦基金利率升至 20%

经济陷入深度衰退

高失业率和企业盈利下降

熊牛转折点:

美联储开始降息、通胀见顶 ( 1982 年 8 月)

1987 年“黑色星期一”

时间: 1987 年 8 月 – 1987 年 12 月

跌幅:约 -34% (标普 500)

原因:

自动化程序化交易(portfolio insurance)引发的技术性抛售

利率上升和贸易赤字担忧

美元波动与全球市场联动

熊牛转折点:

美联储快速注入流动性、再度干预市场

1990 年衰退熊市

时间: 1990 年 7 月 – 1990 年 10 月

跌幅:约 -20%

原因:

第一次海湾战争引发油价暴涨

美国进入温和衰退

商业地产危机 + 银行信贷紧缩

熊牛转折点:

海湾战争爆发后市场预期转乐观(快速胜利)

2000-2002 科技泡沫破裂

时间: 2000 年 3 月 – 2002 年 10 月

跌幅:约 -49% (标普 500),纳指超 -78%

原因:

网络科技股估值泡沫破裂

2001 年 911 恐袭带来不确定性

企业盈利下滑、信心危机

熊牛转折点:

纳斯达克估值重设完成、美联储持续降息

2007-2009 全球金融危机

时间: 2007 年 10 月 – 2009 年 3 月

跌幅:约 -57% (标普 500)

原因:

房地产泡沫破裂

次贷危机 → 雷曼兄弟破产

全球信贷冻结、银行危机、美联储被迫救市

熊牛转折点:

2009 年 3 月美联储 QE 1 启动 + 财政刺激

2018 年熊市

时间: 2018 年 10 月 – 2018 年 12 月(川普第一任期)

跌幅:约 -34%

原因:

特朗普升级中美贸易战,美联储当年四次加息,白宫美联储矛盾

熊牛转折点:

2019 年 1 月美联储转向鸽派,暂停加息并暗示更灵活的政策

2020 年疫情熊市

时间: 2020 年 2 月 – 2020 年 3 月(史上最快熊市)

跌幅:约 -34%

原因:

COVID-19 疫情引发全球经济封锁

供应链中断 + 企业停摆

恐慌性抛售 + 初期政策滞后

熊牛转折点:

2020 年 3 月 23 日美联储无限量 QE + 财政救助法案出台

2022 年加息熊市

时间: 2022 年 1 月 – 2022 年 10 月

跌幅:标普约 -27%

原因:

高通胀(CPI 高达 9.1% )

美联储大幅加息(基准利率从 0 升至 4.5% 以上)

科技股估值压缩、债券收益率飙升

熊牛转折点:

10 月 CPI 下降,美联储暗示放缓加息节奏 ( 2022 年 Q4),硅谷银行倒闭

总结

1、本次熊市和特朗普任期内的两次熊市,有相似度,都是快熊,上两次熊市结束后,都是 V 反;

2、熊市见底需要转势的“事件”。

应对

1、左侧下跌中不要有杠杆;

2、确保自己即使标普跌 57% (现在点位再跌 40% )不会爆仓;

3、左侧不要上头,分批买,只能买指数基金;

4、准备好可以调用的资金,准备右侧加仓;

5、右侧买入需要耐心等待转势“事件”和技术形态。

重要“事件”或“信号”

1、特朗普推迟执行额外对等关税的可能性——下周内, 30% 概率;

2、欧盟在对等关税上的正式回应——下周内, 50% 概率会跟随英国和东南亚的妥协;

3、中美关税的进一步升级或缓和—— 4 月 7 日到 15 日之间,特朗普对 Tiktok 垂涎欲滴,应该有的谈;

4、巴菲特的入市时机—— 5 月 3 日,奥马哈股东大会应该有信号;

5、美联储的救市态度——短期不可能,若继续恶化, 5 月到 6 月有可能;

若出现利空“事件”,继续等待;出现利好“事件”,可以加仓!

最后,

美国科技、军事、美元霸权的底蕴,特朗普 4 年糟蹋不完,

大熊市孕育着大机会,首先活下来,耐心等待全力一击!