原文作者:LSTMaximalist

编译|Odaily星球日报 Ethan(@ethanzhang_web3)

编者按: 2025 年关税政策席卷全球,加密市场迎来“冰火两重天”——短期内流动性抽紧、挖矿成本飙升,长期却可能让比特币从“风险玩家”变身“保值王者”。LSTMaximalist 最新发布文章《Tariffs, Trade Wars, and Bitcoin: How the New Macro Order Shapes Crypto》深入剖析关税如何重塑市场格局,带你看清比特币在去美元化浪潮中的崛起潜力。

以下内容由 Odaily 星球日报编译,为了方便读者理解,在原文基础上进行一定调整。

概要

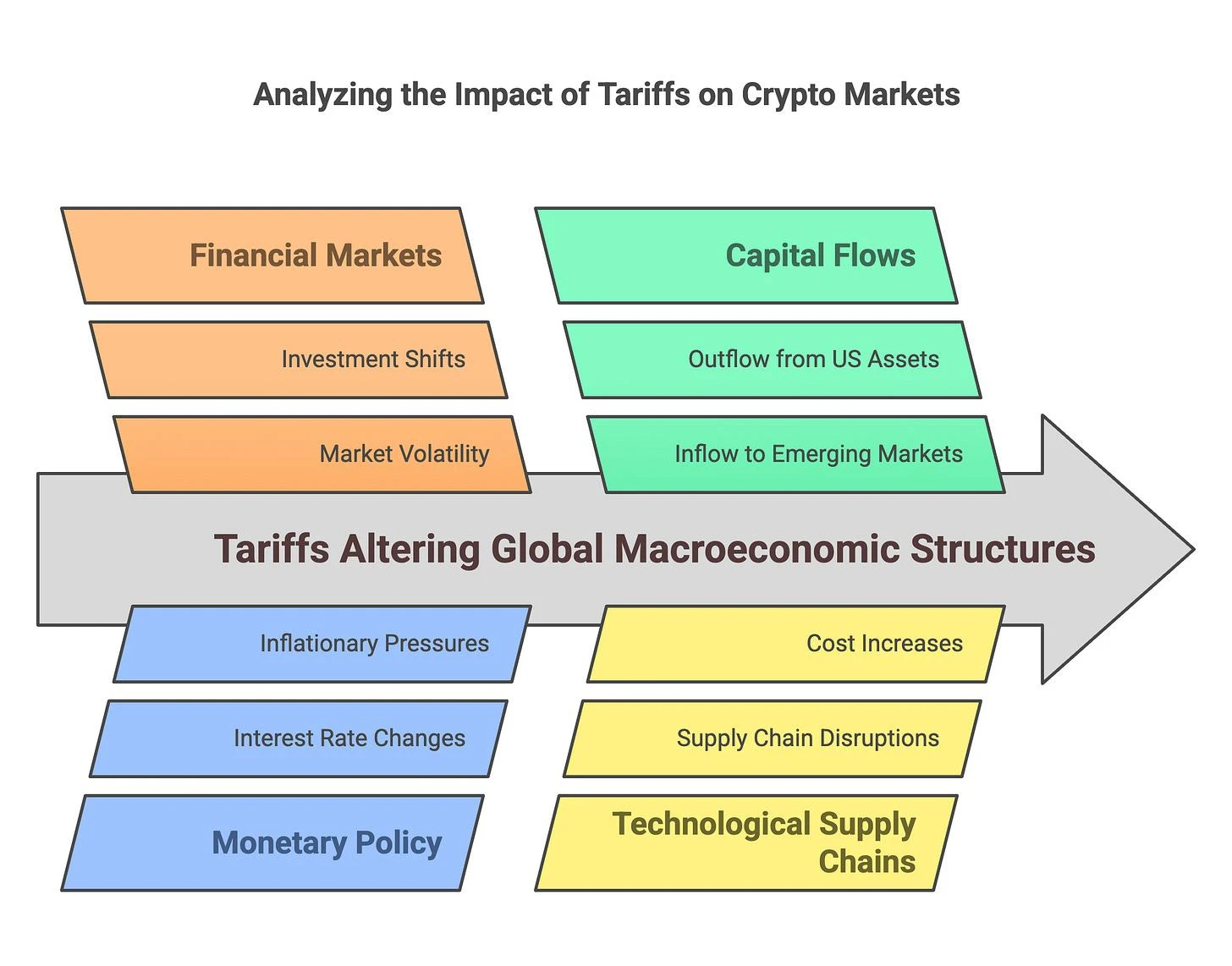

2025 年特朗普政府重新加码关税,正在改变全球经济格局,对数字资产市场的影响尤其明显。关税本是为了保护本地产业,但它带来的二三阶效应波及金融市场、货币政策、全球资本流动和科技供应链,这些都与加密经济息息相关。这篇报告将深入分析关税如何影响加密市场,聚焦流动性、挖矿经济、资金流动、货币碎片化,以及比特币在全球金融秩序中的新角色。

一、背景:“美国庞氏”与全球资金流动

二战后,美国打造了一个自我强化的经济循环:外国向美国出口商品,赚到的美元盈余再投入美国资产(国债、股票、房地产),压低收益率、推高资产价格。这个循环支撑了信贷扩张、消费增长和资产通胀,让美元成了全球顶级储备货币。

但新冠疫情期间的财政过度支出、激进的宽松货币政策以及不断攀升的国债水平,打破了这个系统的稳定性。特朗普政府重启关税,试图“强制重启”这个体系,但这可能会动摇维持这个“庞氏游戏”的核心机制。

关税对加密市场的影响

运作原理:

关税减少外国出口商的美元盈余。

盈余减少,投入美国资产的资金就变少。

美国资产价格过去靠外国资金支撑,现在得靠基本面(收益、增长)证明自己。

流动性渠道的扰动,影响包括加密市场在内的所有资产类别。

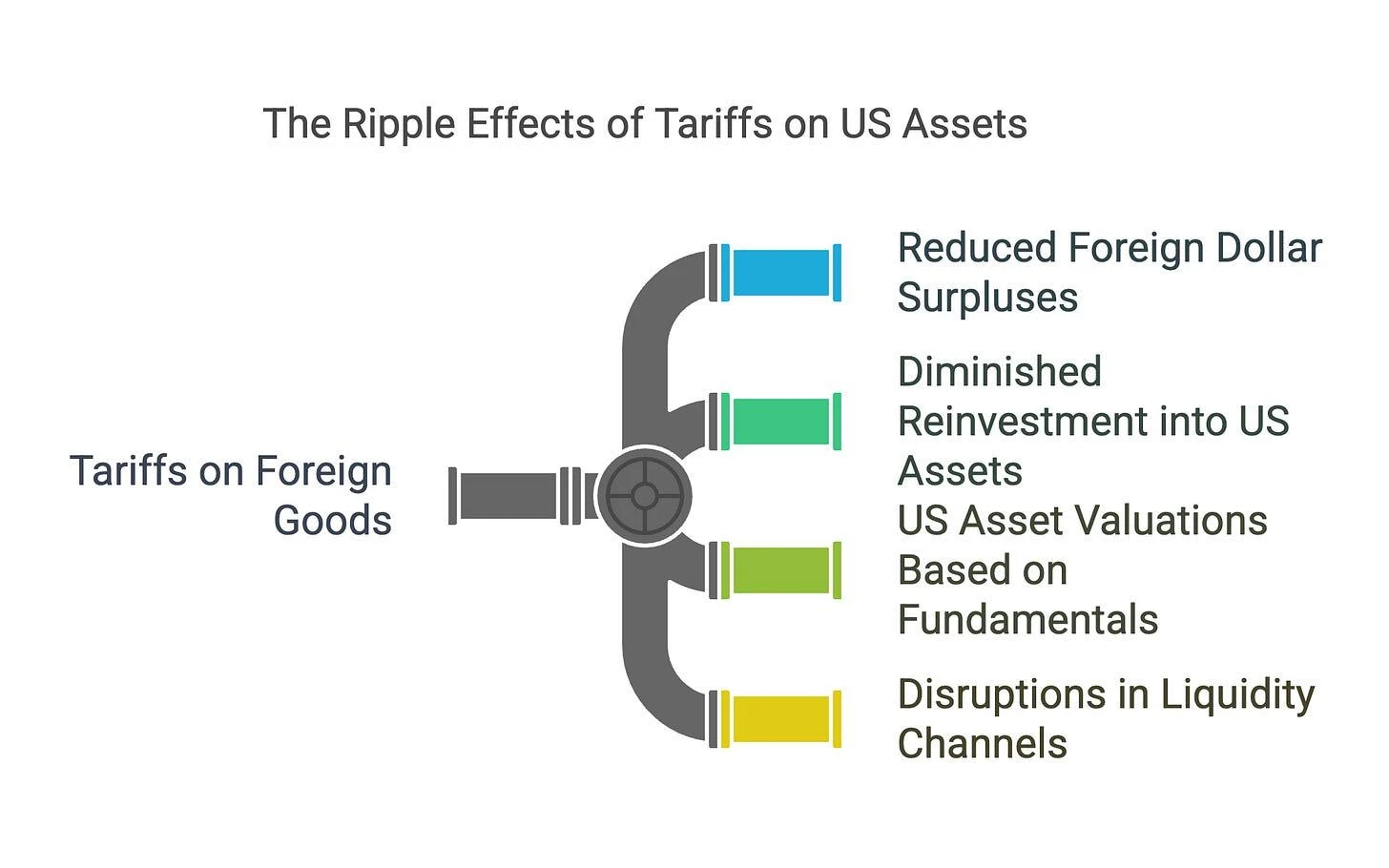

关税对美国资产的连锁反应

二、短期影响:流动性冲击与情绪转向

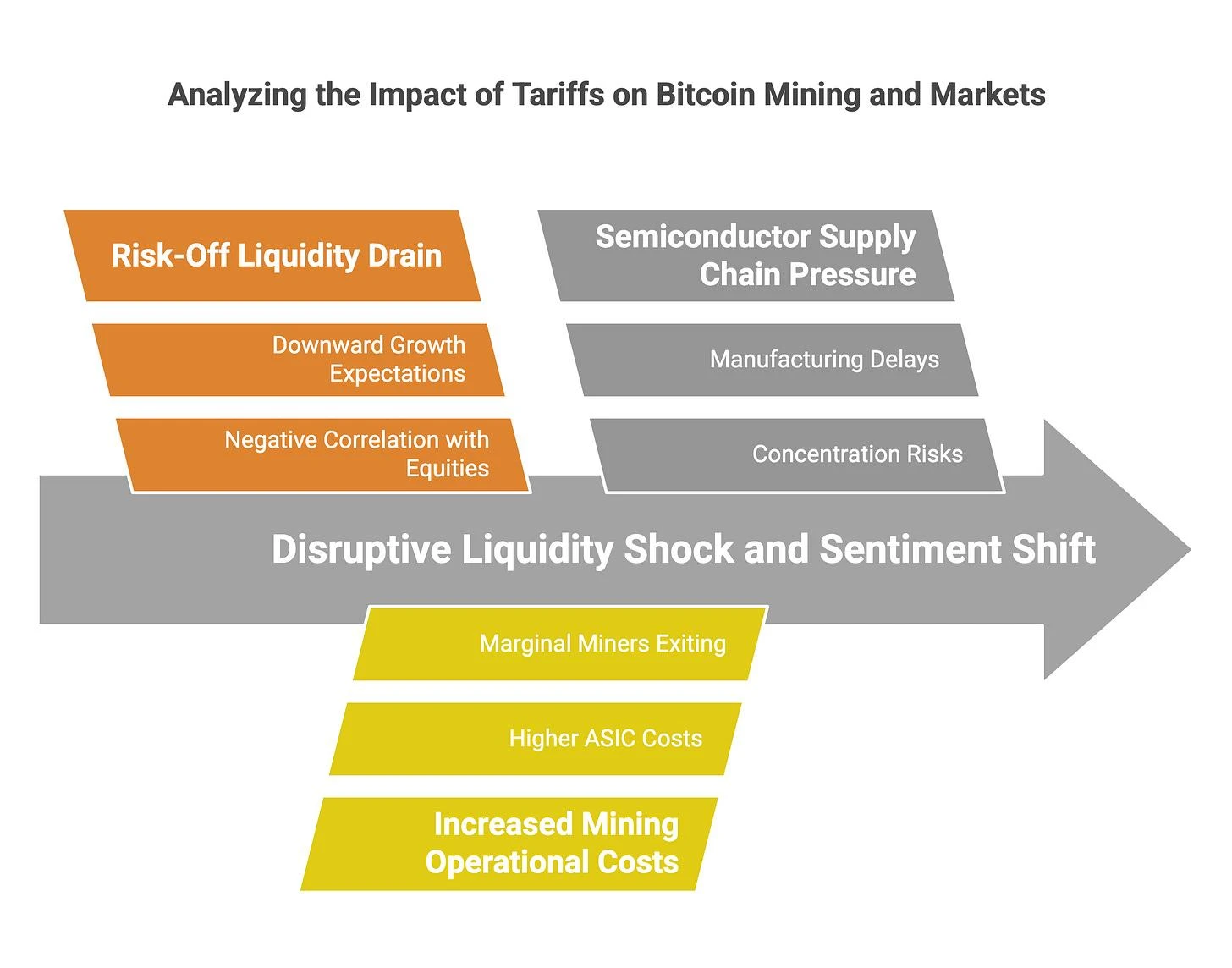

避险情绪下的流动性流失: 关税引发全球避险情绪,市场对增长预期下调。比特币(BTC)作为高波动资产,在这种流动性冲击下初期与股市负相关。2025 年 4 月特朗普关税政策公布后,比特币单日跌约 8% ,一度触及 8.1 万美元。

挖矿成本上升: 对中国挖矿硬件(ASIC、GPU、半导体)的关税抬高了挖矿设备的资本支出。

模型预测:ASIC 成本涨 10% ,若能源成本和网络难度不变,挖矿利润率可能缩水 6-8% 。

弹性影响:成本高可能逼退边缘矿工,算力增长放缓,挖矿经济收紧。

半导体供应链压力: 针对关键芯片零件的关税,扰乱下一代挖矿硬件的生产,可能延迟算力扩张,加剧矿业中心的集中度风险。

关税对 BTC 挖矿和市场的影响

三、中期影响:货币体系重组与加密货币化

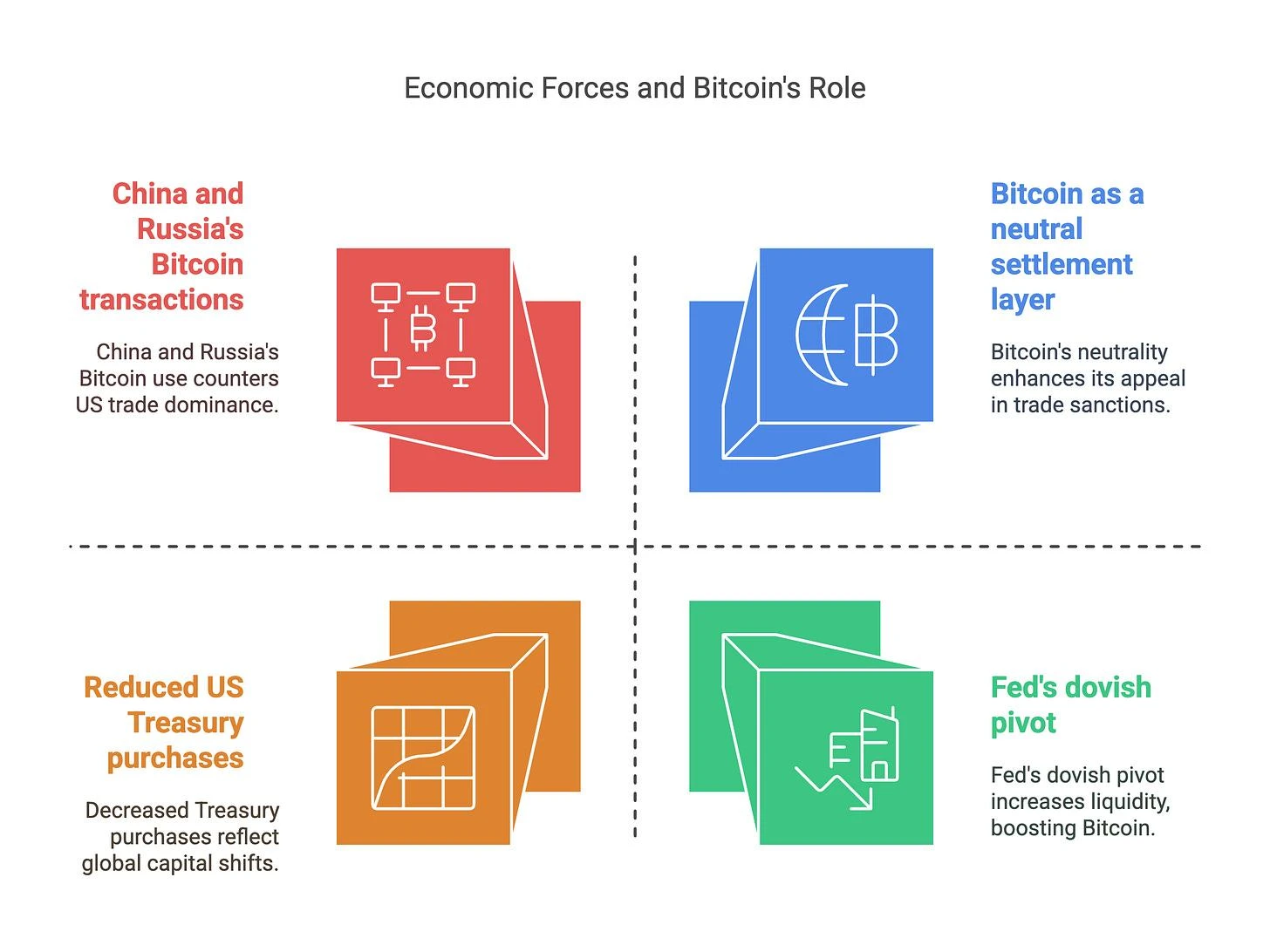

美联储政策成比特币催化剂:若关税拖累 GDP 增长但未重燃通胀(因消费缩减而非供给冲击),美联储可能转向宽松政策(即鸽派)。

运作机制:降息扩大流动性,实际收益率下降,历史上这对比特币价格有利(负实际利率提振无收益资产)。

观察:截至 3 月底,现货 BTC ETF 年初至今净流入约 6 亿美元,显示关税波动下需求仍稳。

贸易基础设施的武器化: 贸易制裁和关税加速去美元化趋势。

实证数据:

中国和俄罗斯用比特币等数字资产结算能源交易。

玻利维亚探索加密货币进口能源。

法国 EDF 考虑用比特币挖矿变现出口。

全球资金重新分配: 外国减少购买美国国债,长期资产(股票、债券)承压。在这种情况下,比特币等非主权资产可能吸引寻求替代储备的流动性。

这些举措验证了比特币作为中立结算层的价值,不受主权干预。

经济力量和 BTC 的角色

四、长期影响:比特币成为货币主权通道

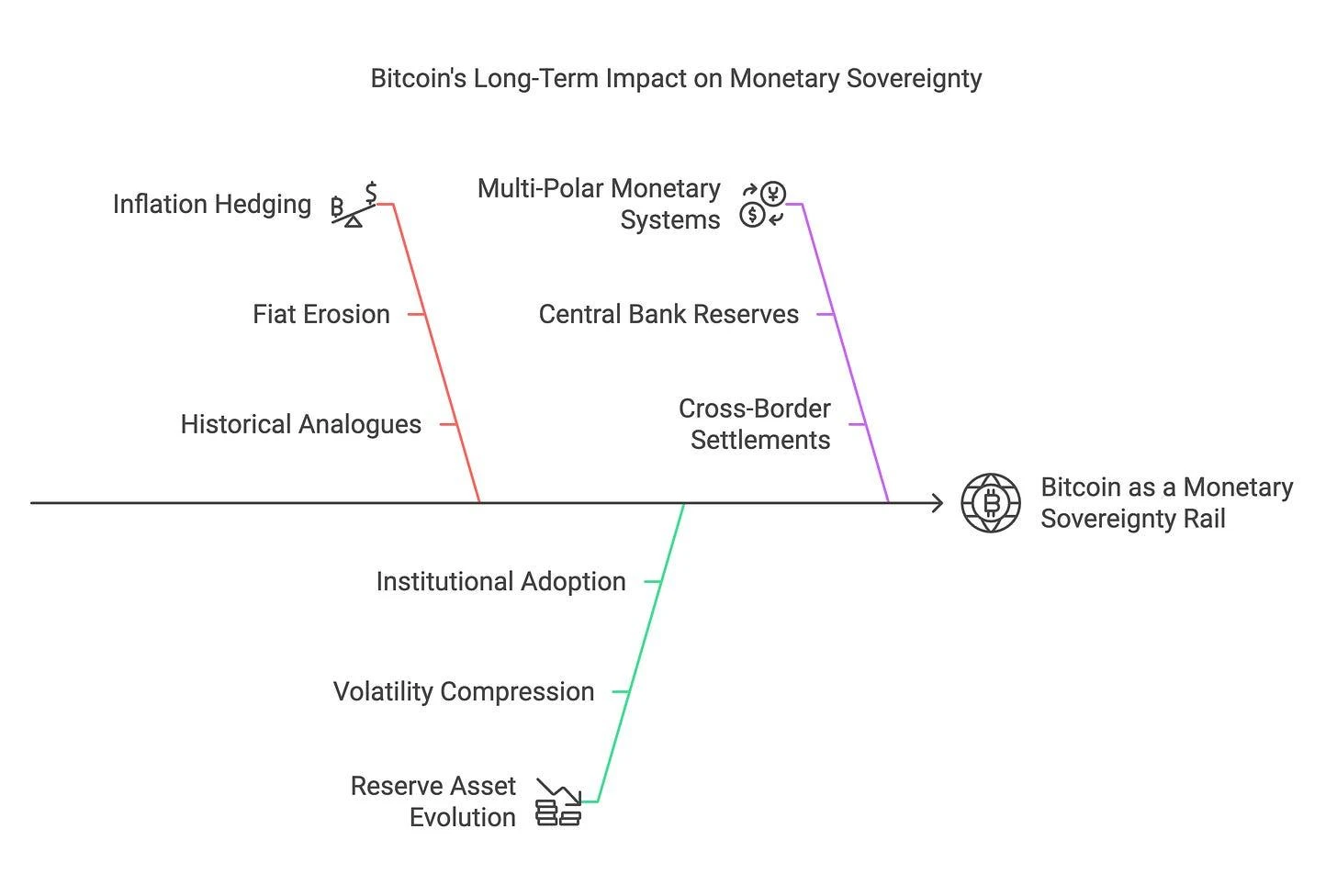

通胀对冲与法币贬值: 若贸易争端长期削弱法币购买力,比特币作为通胀对冲的用途可能增强。

历史类比:

阿根廷和土耳其在货币崩盘时本地比特币使用率激增。

布雷顿森林体系崩溃后黄金的表现。

从风险资产到储备资产的演变: 比特币的表现取决于路径

若主权货币不稳定成常态,比特币相对法币的波动可能降低,吸引机构配置。

关键指标:

与股市相比的波动性收敛。

与通胀保值债券(TIPS)的相关性增强。

国库和主权财富基金的试点配置。

多极化货币体系与比特币结算层: 美国主导的贸易架构解体,催生替代跨境结算层,比特币因去中心化和抗审查性独具优势。

潜在趋势:

各国央行持有比特币作为储备多元化对冲工具。

能源出口国偏好使用比特币结算,避开美元风险敞口。

BTC 对货币主权的长期影响

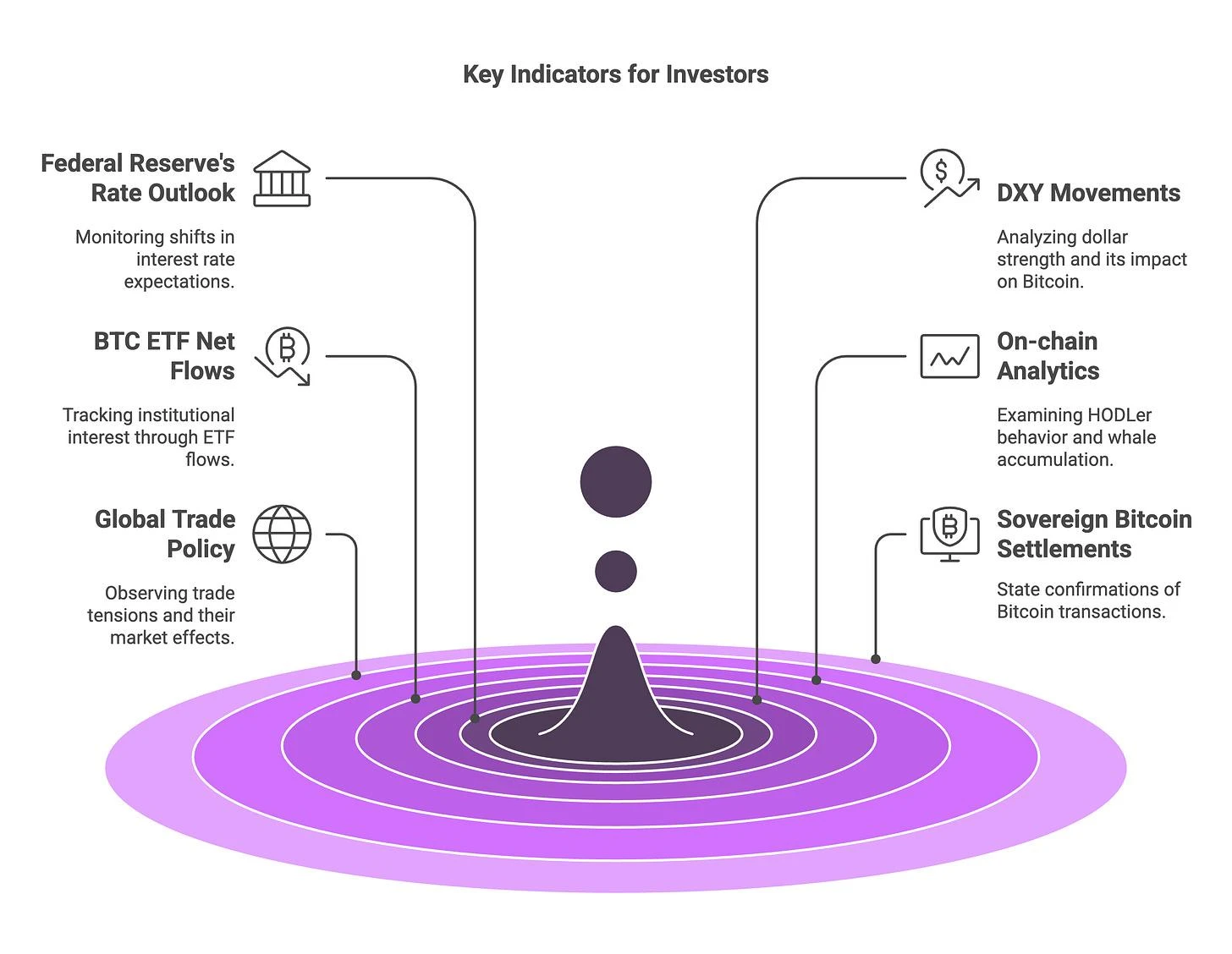

五、投资者需关注的关键性指标

美联储利率展望:联邦基金期货曲线变化。

美元指数(DXY)动向:持续疲软利好比特币。

BTC ETF 净流入:反映机构兴趣。

链上数据:持币者行为、巨鲸积累、交易所储备。

全球贸易政策升级:关注欧盟、中国报复性措施。

主权比特币结算:关注国家主体确认的比特币交易事件。

关键投资指标

六、结语:货币新范式?

关税表面上是针对贸易平衡和产业保护,但其连锁反应触及全球资本市场的每个角落。对加密市场来说,关税不仅是短期风险事件,更可能催化全球金融轨道的大重组。

随着经济民族主义、贸易碎片化和去美元化趋势加速,比特币作为“中立货币”的加密原生理念正变得不那么遥远。在一个金融分化的多极化世界,比特币作为主权中立的储备资产和能源结算层,不仅能存活,还可能蓬勃发展。

投资者、矿工和协议开发者应当调整策略,以适应这个流动性流动、货币信誉和主权信任被重新定义的时代。