ผู้เขียนต้นฉบับ: Desread

การรวบรวมต้นฉบับ: Deep Chao TechFlow

1. บทนำ

การอนุมัติจุด Bitcoin ETF ที่คาดหวังไว้อย่างมากนั้นเกิดขึ้นจริงตั้งแต่ปลายปี 2023 ซึ่งนำไปสู่การไหลเข้าของเงินสถาบัน เป็นผลให้ราคา Bitcoin กลับมาอยู่ที่ระดับสูงสุดในรอบสี่ปีเป็นครั้งแรกนับตั้งแต่เดือนพฤศจิกายน 2021 ในช่วงเวลานี้ ปริมาณการซื้อขายบนการแลกเปลี่ยนแบบรวมศูนย์ เช่น Binance และ Upbitมากกว่า 1 ล้านล้านดอลลาร์ความนิยมที่เพิ่มขึ้นของแอปพลิเคชันมือถือ CEX บ่งชี้ถึงการมีส่วนร่วมในตลาดที่เพิ่มขึ้นในหมู่นักลงทุนรายย่อย

นอกจากนี้ยังมีการเพิ่มขึ้นที่นักลงทุนถอนสินทรัพย์จาก CEX เพื่อใช้เพื่อรับดอกเบี้ยจากสินทรัพย์ดิจิทัล หรือรับ airdrops ในด้านการเงินแบบกระจายอำนาจ ซึ่งส่งผลให้มีการล็อคมูลค่ารวม (TVL) ในพื้นที่ DeFi เมื่อเทียบกับช่วงครึ่งหลังของปีที่แล้วเพิ่มเป็นสองเท่า

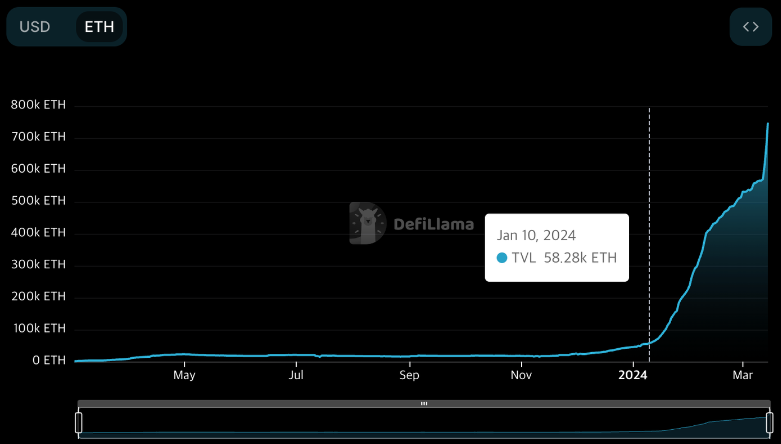

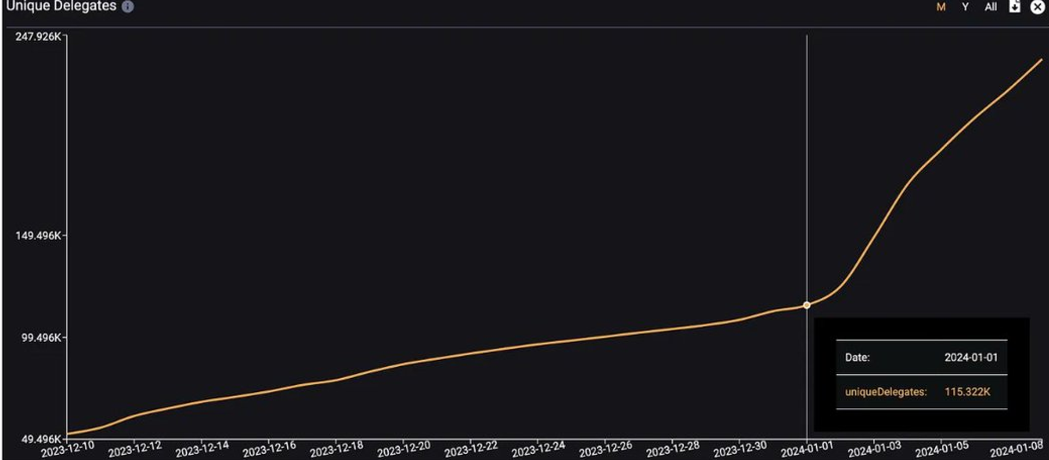

ในบรรดาการพัฒนาเหล่านี้ EigenLayer ซึ่งใช้เครือข่าย Ethereum ได้เพิ่ม TVL ประมาณสิบเท่าตั้งแต่ต้นปี 2024 จนถึงปัจจุบัน โดยเพิ่มขึ้นอย่างรวดเร็วเป็นอันดับสามในการจัดอันดับ TVL โดยรวมของโปรโตคอล DeFi การเติบโตอย่างมีนัยสำคัญของ TVL มีผลกระทบอย่างมากต่อการเพิ่มขึ้นของ TVL ในพื้นที่ DeFi

EigenLayer แบ่งปันความปลอดภัยกับโปรโตคอลอื่น ๆ โดยเสนอคุณสมบัติการพักใหม่ที่ใช้ ETH ที่เดิมพันไว้สำหรับการตรวจสอบบนเครือข่าย Ethereum ในขณะเดียวกันก็ให้ความสนใจเพิ่มเติมแก่ผู้เข้าร่วมโปรโตคอล ต้องขอบคุณข้อเสนอในการเพิ่มประสิทธิภาพเงินทุนและความปลอดภัยของเครือข่าย Ethereum ให้สูงสุด EigenLayer จึงได้รับความสนใจ160 ล้านดอลลาร์การลงทุน.

นอกจากนี้ยังเพิ่มความคาดหวังของนักลงทุนผ่านการใช้ระบบคะแนนต่างๆ อย่างมีประสิทธิภาพซึ่งกลายเป็นส่วนสำคัญของการแจกอากาศ ด้วยโปรโตคอลอนุพันธ์ต่างๆ ที่ทำให้ระบบคะแนนถึงขีดสุด TVL ของ EigenLayer มีแนวโน้มขาขึ้นเป็นเส้นตรงตั้งแต่ต้นปี

บทความนี้จะครอบคลุมแง่มุมโดยรวมของ EigenLayer ในขณะที่มุ่งเน้นไปที่การทำงานร่วมกันที่สร้างขึ้นโดยโปรโตคอลอนุพันธ์ต่างๆ กับ EigenLayer

2.EigenLayer คืออะไร?

หลังจากที่เครือข่าย Ethereum เปลี่ยนจากกลไกฉันทามติ Proof-of-Work (PoW) ไปเป็น Proof-of-Stake (PoS) ประมาณโหนดตรวจสอบ Ethereum 980,000 รายการเดิมพัน 32 ETH ต่อเครือข่ายบีคอนเพื่อเข้าร่วมการตรวจสอบเครือข่าย ใน PoS มูลค่าเดิมพันในเครือข่ายจะเชื่อมโยงโดยตรงกับความปลอดภัยของเครือข่าย ซึ่งหมายความว่าประมาณ 31 ล้าน ETH กำลังรับประกันความน่าเชื่อถือของเครือข่าย Ethereum แอปพลิเคชันกระจายอำนาจ (Dapps) ของ Ethereum สามารถปรับใช้สัญญาอัจฉริยะบนเครือข่าย Ethereum ดังนั้นจึงแบ่งปันความไว้วางใจและความปลอดภัย

อย่างไรก็ตาม โปรโตคอลที่เรียกว่า Active Validation Services (AVS) เช่น บริดจ์ ผู้สั่งซื้อ และออราเคิล เผชิญกับความท้าทายที่สำคัญเมื่อใช้เฉพาะความสามารถของเครือข่าย Ethereum เท่านั้น เนื่องจากทำหน้าที่เป็นสื่อกลางระหว่างเครือข่ายหรือต้องการเวลาการซิงโครไนซ์ที่เร็วกว่าที่เครือข่าย Ethereum สามารถให้ได้ ดังนั้น AVS เหล่านี้จึงต้องเผชิญกับภารกิจในการสร้างเครือข่ายความไว้วางใจของตนเองในลักษณะที่มีการกระจายอำนาจ และจำเป็นต้องมีกลไกฉันทามติของตนเองในกระบวนการนี้

AVS ซึ่งกระตือรือร้นที่จะสร้างเครือข่ายความไว้วางใจของตนเองผ่านโครงสร้าง PoS ที่คล้ายกับกลไกฉันทามติของ Ethereum ประสบปัญหาหลายประการในกระบวนการเปิดตัวเครือข่าย:

ขาดวิธีการโปรโมตโครงการและดึงดูดผู้มีส่วนได้ส่วนเสีย

โดยทั่วไปผู้มีส่วนได้ส่วนเสียจำเป็นต้องซื้อโทเค็นดั้งเดิมของเครือข่าย AVS ซึ่งมักจะมีความผันผวนและยากต่อการได้รับ ส่งผลให้การเข้าถึงลดลงเมื่อเทียบกับ ETH

AVS จะต้องเสนอผลตอบแทนรายปี (APY) ที่สูงกว่า ETH เพื่อดึงดูดผู้เดิมพันซึ่งมีต้นทุนเงินทุนสูงกว่าโดยการสละโอกาสการจัดการสินทรัพย์อื่น ๆ เพื่อเข้าร่วมในการตรวจสอบความถูกต้องของเครือข่าย

EigenLayer แก้ปัญหาเหล่านี้ด้วยคุณสมบัติที่เรียกว่าการพักใหม่ ซึ่งช่วยให้ ETH ที่เดิมพันบนเครือข่ายบีคอน Ethereum สามารถนำมาใช้อีกครั้งเพื่อเข้าร่วมในการตรวจสอบ AVS การปักหลักใหม่เปิดโอกาสให้ผู้เดิมพันใหม่ได้เข้าร่วมในการตรวจสอบเครือข่าย AVS และรับรางวัลการตรวจสอบเพิ่มเติมโดยไม่ต้องซื้อโทเค็นเครือข่ายอื่น โดยใช้ ETH หรือ LST สำหรับ AVS นั้น EigenLayer มุ่งหวังที่จะจัดเตรียมสภาพแวดล้อมที่พวกเขาสามารถโปรโมตโครงการของตน และสร้างเครือข่ายความไว้วางใจโดยพิจารณาจากสภาพคล่องของผู้มีส่วนได้เสียอีกครั้งที่ได้รับคัดเลือกผ่าน EigenLayer

2.1. ใช้ประโยชน์จากความปลอดภัยของ Ethereum ผ่านการวางเดิมพันใหม่

ปัจจุบันผู้ตรวจสอบความถูกต้องบนเครือข่าย Ethereum สามารถลดสัดส่วนการถือหุ้น 32 ETH ของตนลงได้ถึง 16 ETH หากพวกเขาดำเนินการที่กระทบต่อความปลอดภัยของเครือข่าย หาก ETH ที่วางเดิมพันต่ำกว่า 16 ETH พวกเขาจะสูญเสียสถานะผู้ตรวจสอบ ซึ่งหมายความว่า หากมีวิธีการใช้สภาพคล่องที่จำนำไว้เป็นหลักประกัน ก็จะเป็นไปได้ที่จะใช้ประโยชน์จากคำมั่นสัญญาที่อื่นได้มากถึง 16 ETH และเข้าร่วมในการตรวจสอบเครือข่าย Ethereum ต่อไปได้ ตราบใดที่ยอดคงเหลือของคำสัญญายังคงอยู่สูงกว่า 16 ETH

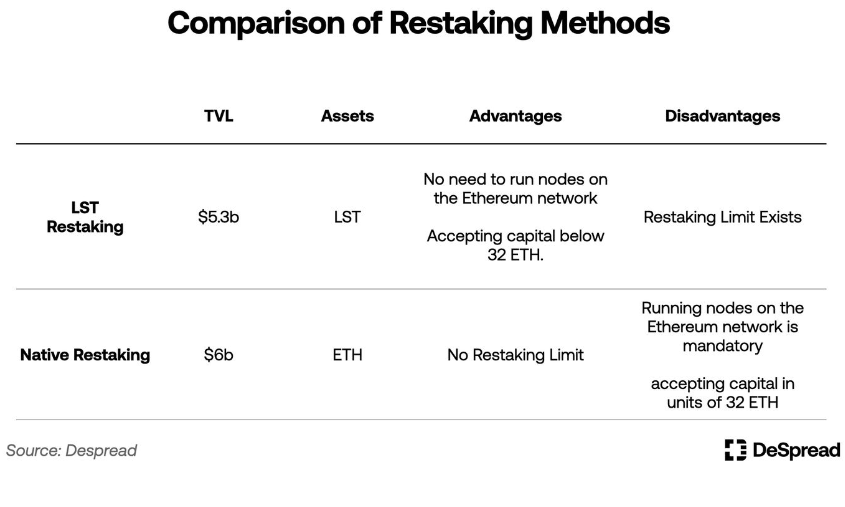

การปักหลักใหม่ใน EigenLayer หมายถึงการใช้เครื่องมือตรวจสอบความถูกต้องเพื่อจำนำส่วนที่ไม่ได้ใช้งานของ ETH เป็นหลักประกัน โดยการเปิดเผยให้เป็นไปตามเกณฑ์การตัดเฉือนของ AVS โดยใช้อัลกอริธึมฉันทามติ PoS และใช้ประโยชน์จากการตรวจสอบเพื่อให้การรักษาความปลอดภัย ปัจจุบัน EigenLayer รองรับวิธีการวางเดิมพันใหม่สองวิธี: การปักหลัก LST (Liquidity Stake Token) และการวางเดิมพันใหม่ในท้องถิ่น

การปักหลัก LST ใหม่: แม้ว่าจะเรียกว่าการวางเดิมพันใหม่แบบของเหลวใน EigenLayer แต่บทความนี้จะเรียกว่าการวางเดิมพันใหม่แบบ LST เพื่อลดความสับสนกับแนวคิดที่นำมาใช้ในภายหลัง

2.1.1. การจำนำ LST ใหม่

LST (Liquid Stake Tokens) เป็นใบรับรองการฝากเงินที่ออกโดย LSP (Liquid Stake Protocol) ที่เชื่อมต่อผู้ฝาก ETH กับหน่วยงานที่ดำเนินการโหนด Ethereum ในนามของพวกเขา LSP กล่าวถึงข้อจำกัดบางประการในการวางเดิมพันบนเครือข่าย Ethereum เช่น:

อนุญาตให้ผู้ใช้เข้าร่วมการตรวจสอบเครือข่าย Ethereum และรับรางวัลการตรวจสอบด้วยเงินทุนน้อยกว่า 32 ETH

อนุญาตให้ใช้ LST ในโปรโตคอล DeFi เพื่อสร้างรายได้เพิ่มเติม หรือโดยการขาย LST ในตลาดโดยไม่ต้องรอช่วงที่ไม่มีความเสี่ยง โดยให้ผลประโยชน์เช่นเดียวกับการไม่มีความเสี่ยง

LSP ที่มีชื่อเสียงแห่งหนึ่งคือ Lido Finance ซึ่งปัจจุบันมีธุรกิจประมาณเงินฝาก 10 ล้าน ETH- โปรโตคอล DeFi จำนวนมากได้เริ่มใช้ LST ที่ออกโดย Lido Finance, stETH ให้เป็นสินทรัพย์ที่สามารถใช้ได้ภายในโปรโตคอล ทำให้เป็นโครงสร้างพื้นฐานภายในระบบนิเวศ Ethereum

EigenLayer นำเสนอคุณสมบัติการจำนำใหม่ที่เกี่ยวข้องกับการฝากใบรับรองการฝากเงินเครือข่าย Ethereum, LST ลงในสัญญาอัจฉริยะ EigenLayer และเข้าร่วมในการตรวจสอบ AVS โดยเปิดเผยตามเกณฑ์การลงโทษของเครือข่าย AVS วิธีการนี้เรียกว่า LST re-stake

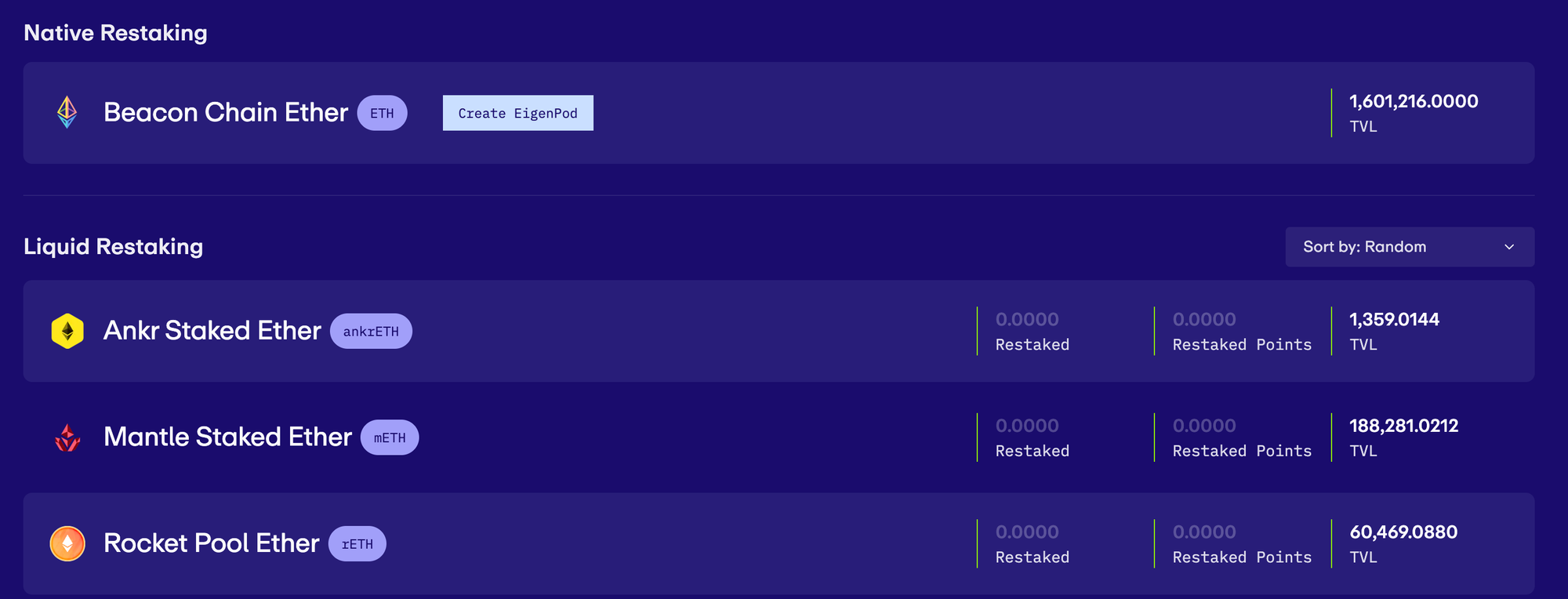

ด้วยการเปิดตัว mainnet ในเดือนมิถุนายน 2023 EigenLayer เริ่มสนับสนุนการวางเดิมพัน stETH, rETH และ cbETH ใหม่ และปัจจุบันรองรับการวางเดิมพัน LST ใหม่ทั้งหมด 12 ประเภท

ทีมพัฒนา EigenLayer ทำงานอย่างหนักเพื่อให้แน่ใจว่าโปรโตคอลมีการกระจายอำนาจและความเป็นกลาง โดยบรรลุมาตรการเหล่านี้โดยการกำหนดขีดจำกัดสำหรับ LST แต่ละประเภท ซึ่งรวมถึงการยอมรับเฉพาะการฝากเงิน LST ซ้ำในช่วงเวลาที่กำหนด หรือการจำกัดสิทธิในการจูงใจและการมีส่วนร่วมในการกำกับดูแลที่ LST แต่ละคนได้รับจาก EigenLayer สูงสุด 33% ขีดจำกัดการฝาก LST ของ EigenLayer เพิ่มขึ้นห้าเท่าจนถึงปัจจุบัน และในขณะที่เขียนบทความนี้ ยังไม่มีการประกาศแผนการเพิ่มขีดจำกัดเงินฝากอีกต่อไป

2.1.2. การจำนำท้องถิ่นอีกครั้ง

แม้ว่าการปักหลัก LST เกี่ยวข้องกับการเข้าร่วมในการตรวจสอบ AVS โดยใช้ LST เป็นหลักประกัน การปักหลักใหม่ในท้องถิ่นเป็นวิธีการที่ตรงกว่าซึ่งผู้ตรวจสอบโหนด Ethereum PoS จะเชื่อมต่อ ETH ที่เดิมพันไว้ในเครือข่ายกับ EigenLayer

ผู้ตรวจสอบโหนด Ethereum สามารถเข้าร่วมในการตรวจสอบ AVS ได้โดยใช้ ETH ที่เดิมพันไว้เป็นหลักประกัน พวกเขาทำเช่นนี้โดยการตั้งค่าที่อยู่ที่ได้รับ ETH ที่ไม่น่าเชื่อถือไปยังที่อยู่กระเป๋าเงินของตนเอง แทนที่จะเป็นที่อยู่ของสัญญาที่เรียกว่า EigenPod ซึ่งสร้างขึ้นผ่าน EigenLayer

กล่าวอีกนัยหนึ่ง ผู้ตรวจสอบเครือข่าย Ethereum สละสิทธิ์ในการรับ ETH ที่ฝากโดยตรง โดยมีส่วนร่วมในการเดิมพันใหม่ในท้องถิ่นเพื่อเข้าร่วมในการตรวจสอบ AVS สิ่งนี้ทำให้ทรัพย์สินที่วางเดิมพันของพวกเขาไม่เพียงแต่ถูกเปิดเผยต่อมาตรฐานการลงโทษของเครือข่าย Ethereum เท่านั้น แต่ยังรวมถึงของ AVS ด้วย แม้ว่ามีโอกาสที่จะได้รับรางวัลเพิ่มเติมก็ตาม

การดำเนินการรีเซ็ตในพื้นที่ต้องใช้การปักหลัก 32 ETH และการจัดการโหนด Ethereum โดยตรง ซึ่งให้อุปสรรคในการเข้าที่สูงกว่าเมื่อเปรียบเทียบกับการรีเซ็ต LST อย่างไรก็ตาม ไม่อยู่ภายใต้การเดิมพัน LST ใหม่

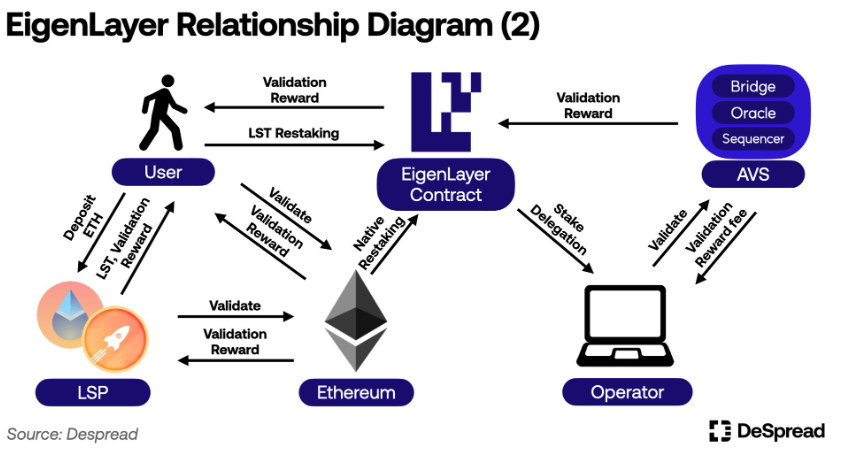

2.2. ผู้ปฏิบัติงาน

หลังจากการรีสตาร์ทใน EigenLayer แล้ว ผู้พักจะมีสองทางเลือก: เรียกใช้โหนดตัวตรวจสอบ AVS โดยตรง หรือมอบหมายส่วนแบ่งการพักใหม่ให้กับผู้ปฏิบัติงาน ผู้ประกอบการมีส่วนร่วมในการตรวจสอบ AVS ในนามของผู้เรียกคืนและรับรางวัลการตรวจสอบเพิ่มเติม

ผู้ประกอบการให้สิทธิ์การลงโทษแก่หลักประกันที่พวกเขาถือหรือมอบความไว้วางใจให้กับ AVS ติดตั้งซอฟต์แวร์ที่จำเป็นสำหรับการตรวจสอบ AVS จากนั้นเข้าร่วมในกระบวนการตรวจสอบ ในทางกลับกัน พวกเขาสามารถเก็บค่าธรรมเนียมที่กำหนดเองจากผู้ให้บริการสมมุติฐานใหม่ได้

อย่างไรก็ตาม กระบวนการแบ่งปันความปลอดภัยกับ AVS ปัจจุบันทำงานบนเทสเน็ตเท่านั้น ดังนั้น ในขณะนี้ จึงไม่มีตัวดำเนินการหรือ AVS ใน EigenLayer และผู้เติมใหม่จะไม่ได้รับรางวัลการตรวจสอบเพิ่มเติมใดๆ ล่าสุด EigenLayer กล่าวว่าในการที่จะเปิดตัว AVS ตัวแรก EigenDA บนเครือข่ายหลักการเปิดใช้งานการตรวจสอบ AVS ระยะที่ 2 ได้เข้าสู่ขั้นตอนสุดท้ายของการเตรียมการแล้ว。

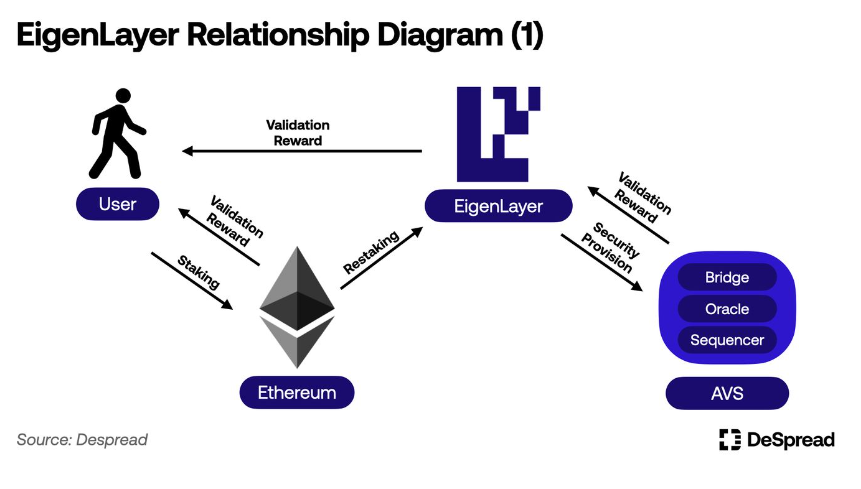

โดยสรุปแผนภาพความสัมพันธ์ของ EigenLayer มีดังนี้

2.3. คะแนน EigenLayer

EigenLayer มอบหนึ่งคะแนน EigenLayer ต่อชั่วโมงสำหรับ ETH แต่ละรายการที่ฝากโดยผู้มีส่วนได้ส่วนเสียอีกครั้งเพื่อเป็นการวัดการมีส่วนร่วม ในขณะที่ทีมงานยังไม่ได้ระบุอย่างชัดเจนว่าจะใช้คะแนนใดหรือประกาศรายละเอียดใด ๆ เกี่ยวกับการเปิดตัวโทเค็น EigenLayer ผู้ใช้จำนวนมากกำลังกลับมาคาดหวังอีกครั้งว่าจะมีการแจกคะแนนแบบ airdrop เมื่อโทเค็นถูกเปิดตัวในที่สุด

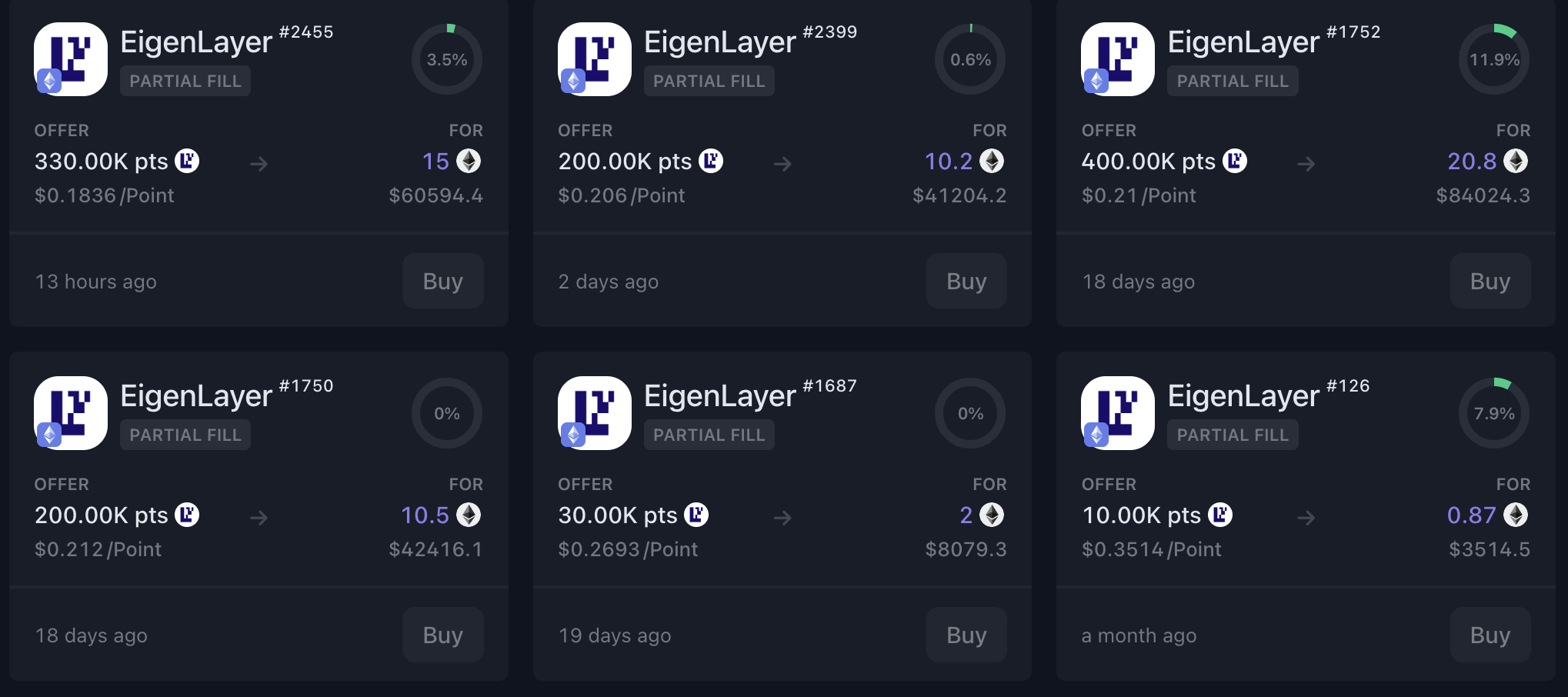

ขณะที่เขียนนี้ประมาณ.2.6 พันล้านEigenLayer ชี้ไปที่ผู้เดิมพันใหม่ทั้งหมด ในขณะที่ OTCตลาดบน แต่ละจุด EigenLayer มีการซื้อขายที่ $0.18

สิ่งนี้ช่วยให้ตลาดสามารถประเมินมูลค่าที่คาดหวังของโทเค็น EigenLayer ที่แจกให้ทางอากาศอยู่ที่ประมาณ 440 ล้านดอลลาร์ เทียบกับมูลค่าของ Celestia ที่ 120 ล้านดอลลาร์โดยพิจารณาจากราคาในวันที่มีการแจกโทเค็น ซึ่งแสดงให้เห็นถึงความคาดหวังของตลาดและความสนใจในการแจกรางวัลอย่างมาก

อย่างไรก็ตาม ผู้ใช้ที่เดิมพันใหม่เพื่อจุดประสงค์ในการรับคะแนน Airdrop จะต้องเผชิญกับความไม่สะดวกบางประการ:

มีข้อจำกัดในการเดิมพัน LST อีกครั้ง ซึ่งทำให้ผู้ใช้ไม่สามารถฝากเงินได้มากเท่าที่ต้องการ

การพักใหม่ในพื้นที่ต้องใช้เงินทุน 32 ETH และเกี่ยวข้องกับการเรียกใช้โหนดเครือข่าย Ethereum โดยตรง

การปักหลักใหม่จะหยุดสภาพคล่องของ EigenLayer บังคับให้ผู้ใช้ละทิ้งโอกาสอื่นในการสร้างรายได้เพิ่มเติม

การยกเลิกการวางเดิมพันใหม่ใน EigenLayer เพื่อให้ได้สภาพคล่องที่ถูกผูกมัดต้องรอระยะเวลาเอสโครว์ 7 วัน

เพื่อบรรเทาข้อเสียเหล่านี้และทำให้การวางเดิมพันใหม่มีประสิทธิภาพมากขึ้น LRP (Liquid Redemption Protocol) จึงถือกำเนิดขึ้น การใช้ LRP สำหรับคะแนน EigenLayer กลายเป็นตัวเลือกการลงทุนที่น่าดึงดูดยิ่งขึ้นสำหรับผู้ใช้

3.LRP (โปรโตคอลจำนำของเหลวอีกครั้ง)

LRP ยอมรับการฝากเงิน ETH หรือ LST จากผู้ใช้และนำเงินไปเดิมพันใหม่บน EigenLayer ในนามของผู้ใช้ นอกจากนี้ LRP ยังออก LRT (Liquid Re-pledge Tokens) เพื่อเป็นหลักฐานการฝากเงิน ช่วยให้ผู้ใช้สร้างรายได้เพิ่มเติมโดยใช้ประโยชน์จาก LRT เหล่านี้ในโปรโตคอล DeFi หรือขายในตลาด ดังนั้นจึงข้ามระยะเวลาเอสโครว์ที่รอให้ EigenLayer ยกเลิก การจำนำอีกครั้งเพื่อเรียกคืนเงินฝากของพวกเขา LRP มีโครงสร้างคล้ายคลึงกับ LSP ยกเว้นว่าสินทรัพย์จะถูกฝากไว้ใน EigenLayer

LSP (Liquid Slogging Protocol): โปรโตคอลที่ใช้แทนที่การตรวจสอบความถูกต้องของเครือข่าย Ethereum

LST (Liquid Staked Token): ออกโดย LSP ให้กับผู้ฝากเงินเพื่อเป็นหลักฐานจำนวนเงินต้น

LRP (Liquid Redemption Protocol): ทางเลือกอื่นในการวางเดิมพันใหม่บน EigenLayer

LRT (Liquid Re-pledged Token): ใบรับรองที่ออกโดย LRP ให้กับผู้ฝากเงินเป็นจำนวนเงินต้น

นอกจากนี้ LRP ส่วนใหญ่ยังเสนอจุดโปรโตคอลของตนเองให้กับผู้ฝากเงิน นอกเหนือจากการออกคะแนน EigenLayer ดังนั้น การใช้ประโยชน์จาก LRP จึงมีข้อดีหลายประการมากกว่าการพักใหม่โดยตรงผ่าน EigenLayer เช่น:

สร้างมูลค่าเพิ่มด้วยการใช้ LRT

ปิดสถานะสมมุติฐานใหม่โดยการขาย LRT

รับ airdrops เพิ่มเติมผ่านคะแนนโปรโตคอล

อย่างไรก็ตาม คะแนน EigenLayer ที่สร้างขึ้นจากการวางเดิมพันใหม่ผ่าน LRP ไม่ใช่ที่อยู่กระเป๋าเงินของผู้ใช้ที่ฝากทรัพย์สิน แต่เป็นที่อยู่ความเป็นเจ้าของของ LRP ด้วยเหตุนี้ LRP จึงสัญญาว่าจะแจกจ่ายโทเค็น EigenLayer ที่ได้รับให้กับผู้ฝากเงิน และมอบแดชบอร์ดให้ผู้ใช้ตรวจสอบคะแนน EigenLayer ที่พวกเขาสะสมผ่าน LRP

ในส่วนต่อไปนี้ เราจะจัดประเภท LRP ตามเกณฑ์สองข้อ และดำเนินการพร้อมคำอธิบายโดยละเอียด

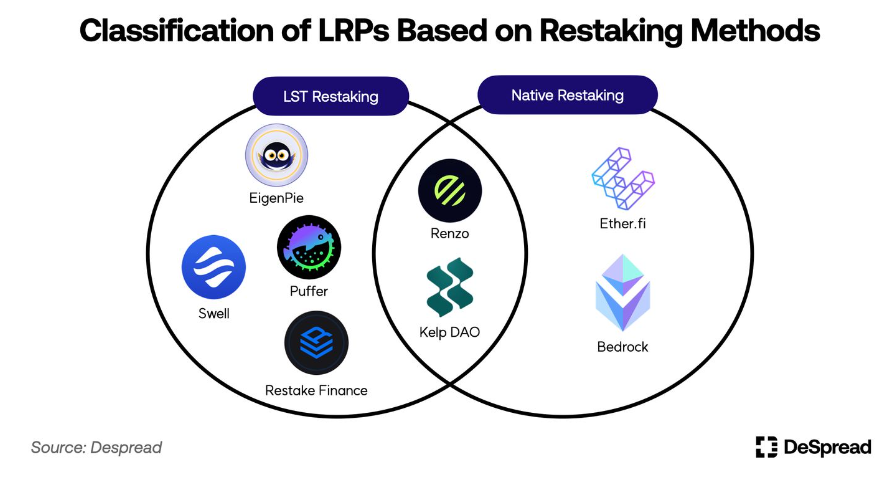

3.1. การจำแนกประเภทของ LRP ตามวิธีการจำนำใหม่

ตามที่กล่าวไว้ข้างต้น EigenLayer มีสองวิธีในการพักใหม่: LST การพักใหม่และการพักใหม่ในพื้นที่ วิธีการเหล่านี้แตกต่างกันไปตามประเภทของสินทรัพย์ที่ยอมรับสำหรับการฝากเงิน และเกี่ยวข้องกับการใช้งานโหนดเครือข่าย Ethereum หรือไม่

LRP ที่ใช้วิธีการวางเดิมพัน LST ใหม่สามารถสร้างโปรโตคอลผ่านกลไกที่ค่อนข้างง่าย พวกเขายอมรับ LST ของผู้ใช้ ฝากไว้ในสัญญา EigenLayer จากนั้นจึงออกมูลค่า LRT ที่เทียบเท่าให้กับผู้ฝากเงิน อย่างไรก็ตาม จะได้รับผลกระทบโดยตรงจากขีดจำกัดคำมั่นสัญญา LST อีกครั้ง ดังนั้น เว้นแต่ EigenLayer จะเปิด LST อีกครั้งเพื่อวางเดิมพันใหม่ LST ที่ฝากในช่วงระยะเวลาจำกัดจะยังคงอยู่ในโปรโตคอล LRP และผู้ฝากจะไม่สะสมคะแนน EigenLayer จนกว่าสินทรัพย์ของพวกเขาจะถูกวางเดิมพันอีกครั้ง

ในทางกลับกัน LRP ที่มีแนวทางการรับคืนแบบดั้งเดิมจะต้องจัดการและใช้งานโหนดเครือข่าย Ethereum โดยตรงเนื่องจากยอมรับ ETH จากผู้ใช้ สิ่งนี้ต้องการการทำงานมากขึ้นในการสร้าง ดำเนินการ และจัดการโปรโตคอลมากกว่า LRP ที่ใช้วิธีการวางเดิมพัน LST ใหม่ อย่างไรก็ตาม ไม่เหมือนกับข้อจำกัดในวิธีการรับคืน LST ตรงที่ไม่มีข้อจำกัดในการรับคืนในท้องถิ่น ทำให้ผู้ฝากเงินเริ่มรับคะแนน EigenLayer ทันทีหลังจากฝากเงิน

ตามคุณลักษณะเหล่านี้ LRP เสนอวิธีการปักหลักใหม่ที่เหมาะกับแนวคิดของโปรโตคอล และไม่จำเป็นต้องปฏิบัติตามวิธีปักหลักใหม่วิธีใดวิธีหนึ่ง ตัวอย่างเช่น,Kelp DAOในตอนแรก LST re-stake ได้รับการสนับสนุนเพื่อรวม TVL อย่างรวดเร็วหลังจากการเปิดตัว EigenLayer และต่อมามีการใช้กลยุทธ์เพื่อมอบฟังก์ชันการวางเดิมพันใหม่แบบเนทีฟ

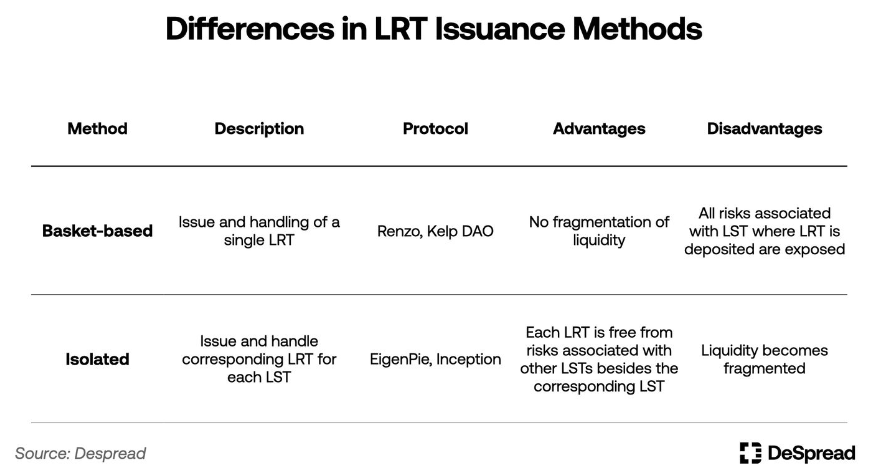

3.2. การจำแนกประเภท LRP ตามวิธีการออก LRT

ใน LRP ที่ยอมรับ LST ประเภทต่างๆ หรือแทนที่สินทรัพย์เดียวด้วย ETH และดำเนินการลงทุนใหม่ วิธีการออก LRT สามารถแบ่งออกเป็นแบบตะกร้าและแบบสแตนด์อโลน

วิธีตะกร้าเกี่ยวข้องกับ LRT ประเภทเดียว โดยมีการออกและเบิกจ่าย LRT ประเภทหนึ่ง โดยไม่คำนึงถึงประเภทของ LST ที่ผู้ใช้ฝากเข้าใน LRP เนื่องจากรองรับ LRT เพียงประเภทเดียว จึงใช้งานง่ายและเข้าใจง่ายสำหรับผู้ใช้ และมีข้อดีคือไม่เบี่ยงเบนความสนใจจากสภาพคล่องของ LRT อย่างไรก็ตาม ข้อเสียประการหนึ่งคือ LRP ทั้งหมดมีความเสี่ยงส่วนบุคคลของ LST ที่ฝากไว้ โดยต้องมีการปรับอัตราส่วนเงินฝาก LST ภายใน LRP เพื่อป้องกันความเสี่ยงเหล่านี้

ในทางกลับกัน แนวทางแบบสแตนด์อโลนจะออกและจ่าย LRT ที่แตกต่างกันซึ่งสอดคล้องกับ LST แต่ละรายการที่ LRP ประมวลผล ซึ่งหมายความว่าแม้ว่าจะมีข้อเสียในการกระจายสภาพคล่องของ LRT แต่ความเสี่ยงที่เกี่ยวข้องกับ LST แต่ละรายการก็แยกออกจากกัน ทำให้ไม่จำเป็นต้องปรับอัตราส่วนเงินฝาก

LRP ส่วนใหญ่นำแนวทางตะกร้ามาใช้ แม้ว่าแนวทางแบบสแตนด์อโลนจะมีความเสี่ยงน้อยกว่าและตั้งค่าและดำเนินการได้ค่อนข้างง่ายกว่า แนวทางนี้ง่ายกว่าสำหรับผู้ใช้และอำนวยความสะดวกในการทำงานร่วมกับโปรโตคอล DeFi

นอกเหนือจากคุณลักษณะพื้นฐานเหล่านี้แล้ว LRP ยังดึงดูดผู้ใช้ด้วยการเน้นคุณลักษณะเฉพาะและกลยุทธ์การเข้าสู่ตลาดผ่านตัวอย่างต่างๆ มาตรวจสอบประเด็นเหล่านี้โดยละเอียดพร้อมตัวอย่างบางส่วน

3.3. ค้นพบ LRP ที่น่าสังเกต

3.3.1. Ether.fi

Ether.fi เริ่มต้นจากการเป็น LSP ด้วยแนวคิดในการอนุญาตให้ผู้เดิมพันสามารถควบคุม ETH ที่ฝากไว้ได้อย่างเต็มที่ และเป็น LRP ตัวแรกที่รองรับการเดิมพันใหม่แบบเนทีฟหลังจากการเปิดตัว EigenLayer สิ่งนี้ทำให้ Ether.fi สามารถมอบฟาร์มคะแนน EigenLayer ให้กับผู้ฝากเงินผ่านการปักหลักใหม่ ทำให้พวกเขาสามารถเพิ่ม TVL ของพวกเขาได้อย่างต่อเนื่องแม้ในช่วงระยะเวลาของการเดิมพันใหม่อย่างจำกัด

Ether.fi ออก LRT สองประเภท: eETH และ weETH eETH เป็น LRT พื้นฐานที่ได้รับหลังจากฝาก ETH ลงใน Ether.fi โดยใช้กลไกการซื้อคืน โดยดอกเบี้ยจะแสดงเป็นจำนวนโทเค็น การซื้อโทเค็นคืนจะปรับยอดโทเค็นในกระเป๋าเงินของผู้ถือเมื่อมีการจ่ายดอกเบี้ย โดยคงอัตราส่วนมูลค่า 1:1 กับสินทรัพย์อ้างอิง อย่างไรก็ตาม โปรโตคอล DeFi บางตัวไม่รองรับกลไกโทเค็นนี้ เพื่อปรับปรุงความเข้ากันได้ระหว่างโปรโตคอล LRT และ DeFi Ether.fi เสนอความสามารถในการรวม eETH เข้ากับ weETH ซึ่งเป็นโทเค็นตามรางวัลที่สะท้อนถึงความสนใจ

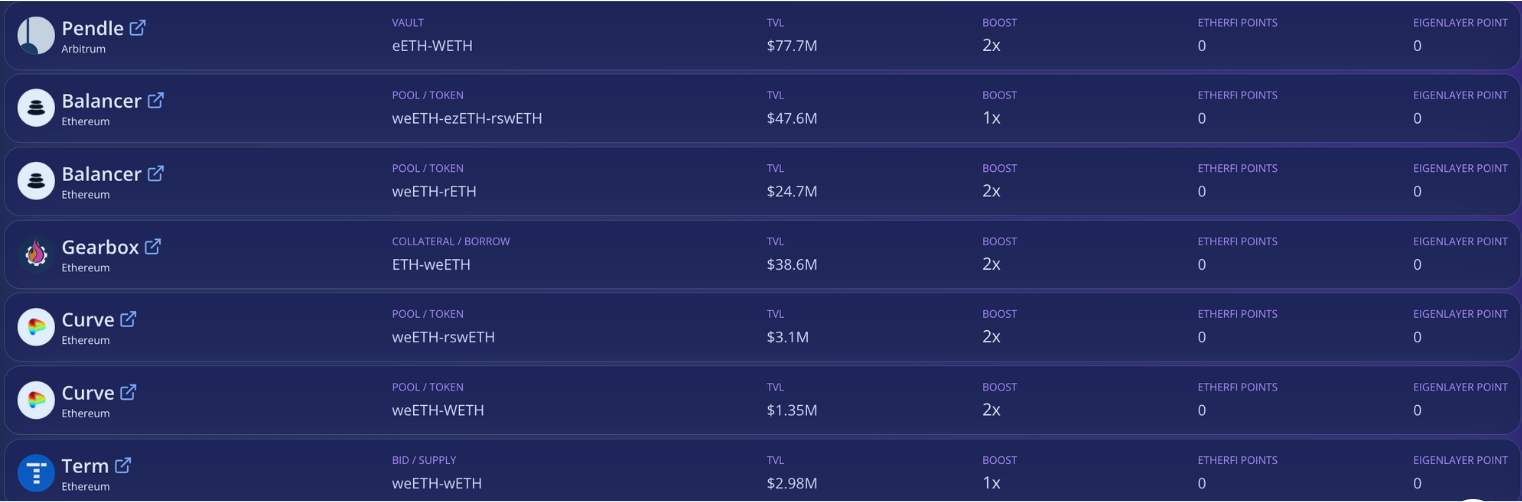

Ether.fi ให้รางวัลแก่ผู้ถือ LRT ด้วยคะแนน EigenLayer และคะแนนโปรโตคอลที่เป็นกรรมสิทธิ์ ซึ่งรู้จักกันในชื่อ ether.fi Loyalty Points เพื่อลดแรงกดดันในการขาย LRT และขยายการใช้งาน Ether.fi ร่วมมือกับโปรโตคอล DeFi ต่างๆ เพื่อให้ผู้ใช้สามารถฝาก LRT ลงในโปรโตคอล DeFi และสะสมคะแนน EigenLayer ต่อไป Ether.fi ยังจัดกิจกรรมเพื่อเพิ่มคะแนนสะสม ether.fi สำหรับผู้ใช้ที่ใช้ LRT ในงาน DeFi

ผู้ใช้สามารถใช้ eETH หรือ weETH เพื่อเข้าร่วมกิจกรรม DeFi ต่างๆ เช่น:

มอบสภาพคล่องให้กับกลุ่ม weETH/WETH บนการแลกเปลี่ยนแบบกระจายอำนาจ เช่น Curve และ Balancer

เสนอ weETH เป็นหลักประกันในโปรโตคอลการให้ยืม เช่น Morpho Blue และ Silo

การออกเหรียญ stablecoin ที่มีหลักประกันมากเกินไปโดยใช้ weETH เป็นหลักประกันในโปรโตคอล เช่น Gravita

ใช้ weETH ในโปรโตคอลอนุพันธ์ เช่น Pendle และ Gearbox

ผ่านกิจกรรมเหล่านี้ ผู้ใช้สามารถรับทั้งคะแนนสะสม EigenLayer และ ether.fi ในขณะที่รับดอกเบี้ยจากโปรโตคอล DeFi หรือใช้โทเค็นที่ได้รับเป็นหลักประกัน LRT เมื่อเร็วๆ นี้ Ether.fi สนับสนุนการเชื่อมโยง LRT บน Ethereum L2 Arbitrum และ Mode Network ทำให้ผู้ใช้มีค่าธรรมเนียมก๊าซที่ลดลงสำหรับการใช้ LRT ใน DeFi

เมื่อวันที่ 18 มีนาคม Ether.fi ได้ประกาศ TGE ของโทเค็นการกำกับดูแล $ETHFI โดยมีการลดลง 6% ของอุปทานทั้งหมดตามคะแนนสะสมของ ether.fi การ Airdrop ในไตรมาสที่สองมีกำหนดในวันที่ 30 มิถุนายน และจะมีการแจกจ่าย 5% ของอุปทาน ETHFI ทั้งหมด

ปัจจุบัน Ether.fi มี TVL สูงที่สุดในบรรดา LRPประมาณ 3 พันล้านดอลลาร์ซึ่งคิดเป็นประมาณหนึ่งในสี่ของสภาพคล่องในการจำนำใหม่ทั้งหมดของ EigenLayer

3.3.2. Kelp DAO

Kelp DAO เริ่มต้นจากการเป็น LRP แบบตะกร้าที่ให้สมมติฐาน LST ใหม่สำหรับสินทรัพย์สองรายการ ได้แก่ stETH ของ Lido Finance และ ETHx ของ Stader Labs และออก LRT เดียว rsETH

ในตอนแรก เมื่อขีดจำกัดการพัก EigenLayer LST เพิ่มขึ้น ผู้ใช้จำนวนมากจึงเติมเต็มขีดจำกัดอย่างรวดเร็ว แต่ต้องเผชิญกับความไม่สะดวกจากค่าธรรมเนียมก๊าซที่สูงและความแตกต่างของเขตเวลา เพื่อเป็นการตอบสนอง Kelp DAO ได้เสนอโซลูชันที่ผู้ใช้สามารถฝาก LST ลงในโปรโตคอล และ Kelp DAO จะจัดการการเดิมพันใหม่เมื่อถึงขีดจำกัดการฝาก ผู้ฝากจะได้รับคะแนนโปรโตคอลที่เป็นกรรมสิทธิ์ของ Kelp DAO นั่นคือ Kelp Miles ซึ่งดึงดูดฐานผู้ใช้จำนวนมาก เช่นเดียวกับ LRP อื่นๆ มันออกแบบระบบเพื่อเพิ่ม Kelp Miles เมื่อผู้ใช้ใช้ LRT เพื่อเข้าร่วมในโปรโตคอล DeFi ที่เฉพาะเจาะจง สนับสนุนการพักใหม่และการใช้งาน LRT

ขณะนี้ Kelp DAO ได้เพิ่มการดำเนินการใหม่ให้กับข้อเสนอ โดยเสนอกิจกรรมการรับคะแนน EigenLayer Points แบบไม่จำกัดแก่ผู้ฝากเงิน และEther.fiในทำนองเดียวกัน มุ่งเน้นไปที่การเพิ่มความสะดวกให้กับผู้ใช้โดยเสนอการพักบนเครือข่าย Arbitrum ทำให้ผู้ใช้สามารถถือและใช้ LRT ใน DeFi ได้ง่ายขึ้น

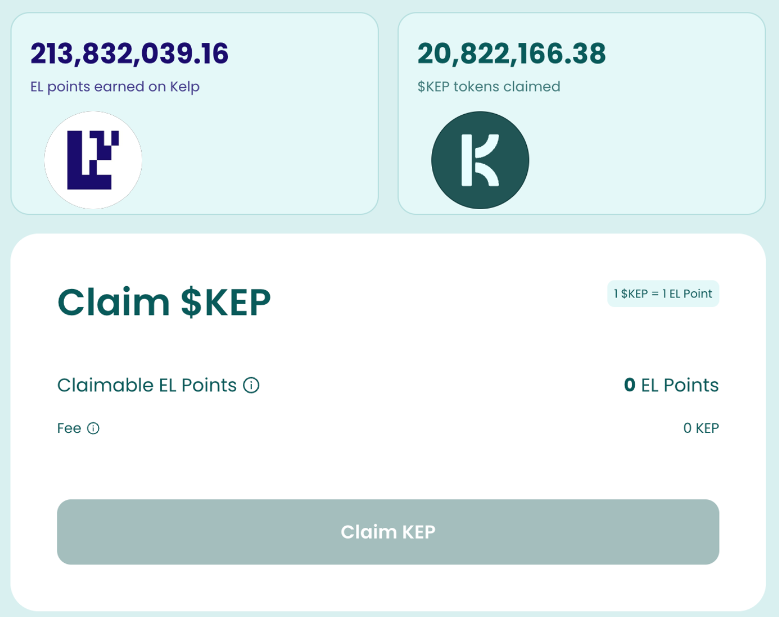

นอกจากนี้ Kelp DAO ยังสร้างความแตกต่างจาก LRP อื่นๆ ด้วยการทำให้ผู้ใช้สามารถแลกคะแนน EigenLayer ของฟาร์มเป็นโทเค็นที่เรียกว่า $KEP

ผู้ใช้สามารถแปลงคะแนน EigenLayer ที่สะสมไว้เป็นโทเค็น $KEP ได้โดยการจ่ายค่าธรรมเนียม 0.5% จากนั้นพวกเขาสามารถขายโทเค็นเหล่านี้ในตลาด สร้างรายได้จากคะแนน EigenLayer หรือให้สภาพคล่องในการแลกเปลี่ยนแบบกระจายอำนาจ เช่น Balancerซึ่งจะช่วยสร้างรายได้เพิ่มเติมและรับ Kelp Miles นอกจากนี้ ผู้ใช้ที่ไม่ได้ฝากทรัพย์สินกับ Kelp DAO ก็สามารถซื้อ $KEP ในตลาดได้เช่นกัน โดยจะได้รับสิทธิประโยชน์เช่นเดียวกับการสะสมคะแนน EigenLayer ผ่าน Kelp DAO

3.3.3. EigenPie

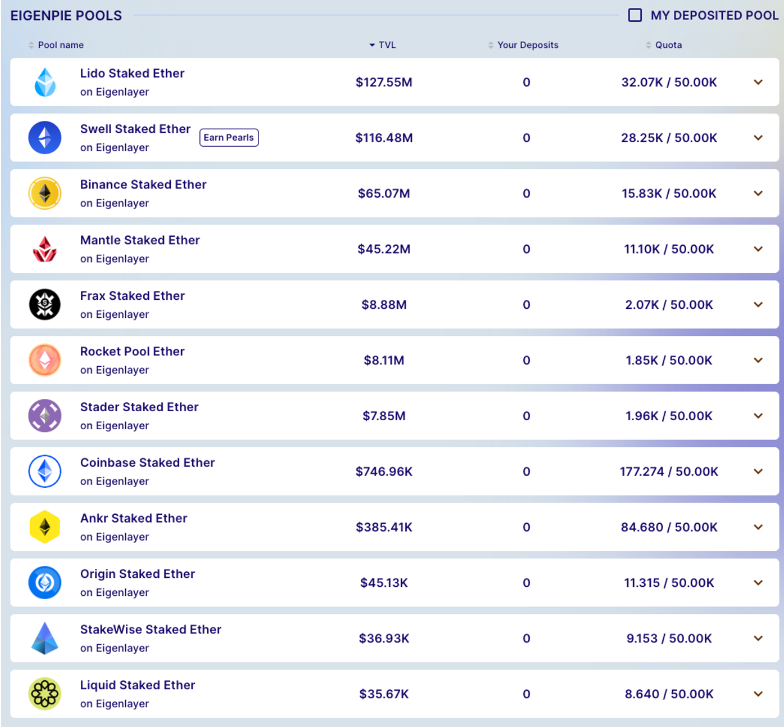

ไอเกนพายก็คือMagPieDAO ย่อยที่เปิดตัวโดยระบบนิเวศที่มีจุดมุ่งหมายเพื่อรวมโทเค็นการกำกับดูแลและมีผลกระทบอย่างมีนัยสำคัญต่อการตัดสินใจเกี่ยวกับโปรโตคอล DeFi โดยเฉพาะอย่างยิ่งสำหรับ EigenLayer สนับสนุนการจำนำ LST ทั้งหมดที่ได้รับการสนับสนุนจาก EigenLayer และใช้แนวทางอิสระในการออกและแจกจ่าย LRT ที่แตกต่างกันสำหรับ LST ที่ฝากแต่ละรายการ

การแยกพูลของ LST แต่ละรายการช่วยให้ EigenPie เป็นอิสระจากความเสี่ยงที่เกิดจากความเข้มข้นของ LST เฉพาะ และทำให้ง่ายต่อการสร้างความร่วมมือและดำเนินกิจกรรมด้วยโปรโตคอล LST ที่เฉพาะเจาะจง ตัวอย่างเช่น LSPSwell Networkก่อนการเปิดตัวฟีเจอร์การพักใหม่โดยร่วมมือกับ EigenPieกิจกรรมให้รางวัลแก่ผู้ใช้ที่ฝากเงิน LST ดั้งเดิม swETH ใน EigenPie ด้วยคะแนนที่เป็นกรรมสิทธิ์ของ Swell Network

ผู้ฝาก EigenPie สามารถสะสมคะแนน EigenLayer และคะแนน EigenPie ได้ในเวลาเดียวกัน เจ้าหน้าที่ได้ประกาศว่าผู้ใช้ที่ได้รับคะแนนเหล่านี้จะมีโอกาสเข้าร่วมในโทเค็นการกำกับดูแล $EGP ที่กำลังจะมีขึ้นแอร์ดรอปและ IDO。

อย่างไรก็ตาม EigenPie ไม่รองรับการเดิมพันซ้ำในท้องถิ่น ทำให้อยู่ภายใต้ขีดจำกัดการเดิมพัน LST ของ EigenLayer นอกจากนี้ เนื่องจากมีการออก LRT ทั้ง 12 ประเภท สภาพคล่องจึงกระจัดกระจายมากกว่าเมื่อเทียบกับ LRP อื่นๆ ส่งผลให้ความร่วมมือกับโปรโตคอล DeFi ค่อนข้างน้อย

4. คะแนนเลเวอเรจ

LRP ช่วยให้ผู้ใช้เข้าถึงจุด EigenLayer ได้อย่างสะดวกสบายโดยทำหน้าที่เป็นตัวกลางในการเดิมพันใหม่และให้บริการ LRT นอกจากนี้ ด้วยการแนะนำระบบคะแนนโปรโตคอลที่เป็นกรรมสิทธิ์และการทำงานร่วมกับโปรโตคอล DeFi เพื่อเพิ่มคะแนนเหล่านี้ผ่านกิจกรรม พวกเขาได้ดึงดูดผู้ที่ชื่นชอบการแจกแจงทางอากาศจำนวนมากให้เข้าสู่ระบบนิเวศของ EigenLayer

อย่างไรก็ตาม เมื่อ LRP เกิดขึ้นครั้งแรก ยังขาดโปรโตคอลการให้กู้ยืมที่สามารถทำงานร่วมกับ LRP เพื่อใช้ LRT เป็นสินทรัพย์หลักประกันได้ ดังนั้น ผู้ใช้ที่เข้าร่วมในกิจกรรมการปรับปรุงคะแนนโปรโตคอลจะฟาร์มคะแนน EigenLayer ได้อย่างแท้จริงตามจำนวน LRT ที่พวกเขาถืออยู่

Gravitaเป็นโปรโตคอลการออกเหรียญ stablecoin ที่มีหลักประกันมากเกินไป ซึ่งอนุญาตให้ผู้ใช้ใช้ weETH ของ Ether.fi เป็นหลักประกันในการออกเหรียญ stablecoin จากนั้นผู้ใช้สามารถใช้ประโยชน์จากตำแหน่งของตนผ่านกระบวนการที่เรียกว่า looping โดยใช้เหรียญ stablecoin ที่ LRT ค้ำประกันเพื่อซื้อและฝาก LRT มากขึ้น ซึ่งจะทำให้ได้รับคะแนน EigenLayer มากขึ้น อย่างไรก็ตาม ค่าธรรมเนียมก๊าซที่สูงของเครือข่าย Ethereum และข้อกำหนดการใช้งานขั้นต่ำของ Gravita (อย่างน้อย 2,000 เหรียญที่ออกให้) ได้สร้างอุปสรรคสำคัญในการเข้าสำหรับผู้ใช้จำนวนมากที่พยายามวนรอบ

สิ่งนี้เปลี่ยนแปลงไปเมื่อวันที่ 10 มกราคม 2024 เมื่อ Pendle Finance เริ่มสนับสนุน eETH จาก Ether.fi ทำให้ผู้ใช้สามารถใช้ประโยชน์จากการทำฟาร์มแต้มด้วยเงินทุนจำนวนเล็กน้อย การพัฒนานี้สร้างความสนใจอย่างมากในหมู่ผู้ส่งทางอากาศที่ใช้ Pendle Finance สำหรับการทำฟาร์มคะแนน EigenLayer ด้วยเหตุนี้ EigenLayer และ LRP จึงเห็นการเติบโตอย่างมีนัยสำคัญใน TVL

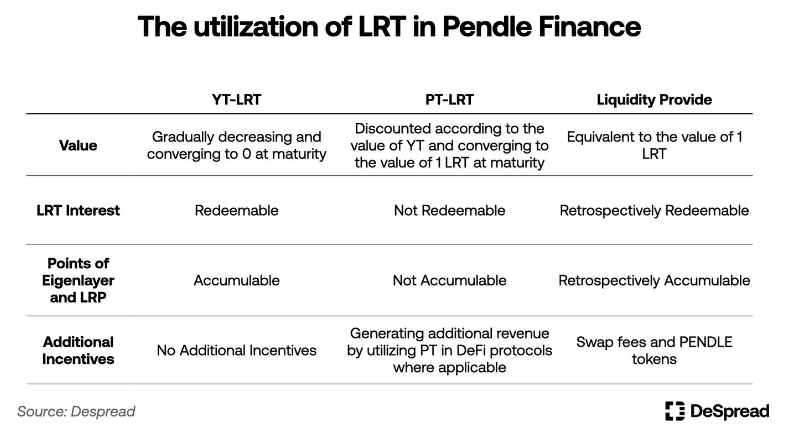

4.1. Pendle Finance

Pendle Finance เป็นโปรโตคอล DeFi ที่อนุญาตให้ซื้อขายโทเค็นที่ให้ผลตอบแทน เช่น LST และ LRT โดยกำหนดวันหมดอายุที่เฉพาะเจาะจง และแยกออกเป็นโทเค็นหลัก (PT) และโทเค็นผลตอบแทน (YT)

มูลค่ารวมของ YT และ PT จะเท่ากับมูลค่าของสินทรัพย์อ้างอิงเสมอ และผู้ถือ YT มีสิทธิ์เรียกร้องดอกเบี้ยสะสมตั้งแต่เริ่มถือครองจนถึงครบกำหนด ดังนั้น เมื่อใกล้ถึงวันหมดอายุ มูลค่าของ YT จะมีแนวโน้มเป็นศูนย์ ในขณะที่มูลค่าตลาดของ PT จะลดลงตามสัดส่วนเมื่อความต้องการโทเค็น YT เพิ่มขึ้น

Pendle Finance ได้ร่วมมือกับ Ether.fi เพื่อเปิดตัว eETH ของ Ether.fi เป็น LRT แรกที่มีอยู่บนแพลตฟอร์ม Ether.fi ได้ออกแบบระบบเพื่อแจกจ่ายคะแนน EigenLayer และคะแนนความภักดี Ether.fi ให้กับผู้ใช้ที่ถือโทเค็น YT ของ eETH (YT-eETH) สิ่งนี้ทำให้ผู้ใช้สามารถซื้อ YT-eETH ที่ใกล้จะหมดอายุ (ซึ่งมีราคาถูกลง) และสะสมดอกเบี้ยและคะแนนจนถึงวันนั้น

นี่คือตัวอย่าง:

รูปภาพด้านบนขึ้นอยู่กับสถานะของผลิตภัณฑ์ Pendle Finance eETH ณ เวลาที่เขียน โดยมีรายละเอียดดังนี้:

สินค้าหมดอายุวันที่ 27 มิถุนายน 2024 ประมาณ 103 วันนับจากวันที่เขียน

ผลตอบแทนเฉลี่ยต่อปีของ eETH 7 วันอยู่ที่ 3.13% และราคาปัจจุบันอยู่ที่ 3,872 ดอลลาร์

ราคาของ YT-eETH คือ $196 และหากซื้อที่มูลค่านั้น อัตราผลตอบแทนต่อปีจะอยู่ที่ -99.8%

ราคาของ PT-eETH คือ $3,676 และหากซื้อที่มูลค่านั้น อัตราผลตอบแทนต่อปีจะเท่ากับ 20.02%

ณ วันที่เขียน อัตราส่วนการแลกเปลี่ยนของ eETH ต่อ YT-eETH อยู่ที่ประมาณ 1:20 Ether.fi กำลังดำเนินแคมเปญที่เสนอคะแนนสะสม Ether.fi สองเท่าให้กับผู้ใช้ที่ถือ YT-eETH ดังนั้น ผู้ใช้ที่แลกเปลี่ยนหนึ่ง eETH สำหรับ YT-eETH และถือไว้จนครบกำหนดจะได้รับดอกเบี้ยและคะแนนดังต่อไปนี้:

ดอกเบี้ยในการถือครอง 20 eETH

คะแนน EigenLayer ถือ 20 eETH

คะแนนสะสม Ether.fi เทียบเท่ากับการถือครอง 40 eETH

อย่างไรก็ตาม เนื่องจากมูลค่าของ YT-eETH จะค่อยๆ ลดลงเหลือศูนย์ ผู้ถือทุกคนจะสามารถกู้คืนได้จริง โดยเป็นดอกเบี้ยพื้นฐานที่สร้างจาก 20 eETH ในราคาปัจจุบันอยู่ที่ประมาณ 640 ดอลลาร์ ซึ่งประมาณหนึ่งในหกของ 3,872 ดอลลาร์ที่ eETH หนึ่งอันมีมูลค่า ซึ่งบ่งชี้ว่าผู้ใช้ยินดีที่จะรับการสูญเสียนี้เพื่อเข้าร่วมกิจกรรมการทำฟาร์มแต้มโดยการซื้อ YT-eETH ที่ถูกกว่า

เนื่องจากมูลค่าของ YT-eETH สำหรับการสะสมคะแนนได้รับการยกย่องอย่างสูง PT-eETH ที่มีส่วนลดจึงกลายเป็นตัวเลือกการลงทุนที่น่าสนใจพร้อมอัตราคิดลดที่เพิ่มขึ้น นอกจากนี้ ความต้องการบริจาค LP ให้กับกลุ่มการซื้อขายผลิตภัณฑ์ eETH ของ Pendle Finance ได้เพิ่มขึ้น เนื่องจากผู้ใช้ต้องการรับสิ่งจูงใจ ปัจจุบัน LRT ทั้งหมดที่ออกบน Ethereum อยู่ที่ประมาณหนึ่งในสามใช้โดย Pendle Finance

หลังจากเป็นพันธมิตรกับ Ether.fi แล้ว Pendle Finance ยังคงร่วมมือกับ LRP อื่นๆ ต่อไป โดยเพิ่มจำนวน LRT ที่ได้รับการสนับสนุน และจัดหาฟาร์มจุดที่มีเลเวอเรจสำหรับ EigenLayer และ LRT ผ่านเครือข่าย Arbitrum เมื่อเร็ว ๆ นี้ มีอนุพันธ์ที่ใช้ PT-eETH ที่ประเมินมูลค่าต่ำเกินไปเนื่องจากมีหลักประกันเกิดขึ้นSilo Financeซึ่งช่วยให้ Pendle Finance ได้รับประโยชน์จากระบบนิเวศ EigenLayer โดย TVL เพิ่มขึ้นประมาณสิบเท่านับตั้งแต่ต้นปี

4.2. Gearbox

Gearbox เป็นโปรโตคอลที่ให้ผลตอบแทนแบบเลเวอเรจ ซึ่งดึงดูดความสนใจของผู้ใช้ในวิธีที่แตกต่างจากโปรโตคอลการให้กู้ยืมแบบดั้งเดิม เช่น Pendle Finance

ใน Gearbox ผู้ยืมจะต้องสร้างสัญญาอัจฉริยะที่เรียกว่าบัญชีเครดิตก่อนที่จะยืมสินทรัพย์ จากนั้นพวกเขาสามารถใช้ประโยชน์จากตำแหน่งของตนได้โดยการฝากสินทรัพย์ที่จำนำและสินทรัพย์ที่ยืมมาจากโปรโตคอลไว้ในบัญชีเครดิต ผู้กู้ยืมสามารถมีส่วนร่วมในการซื้อขายมาร์จิ้นที่ขับเคลื่อนโดย Gearbox ผ่านบัญชีเครดิตที่มีสินทรัพย์สปอตที่มีเลเวอเรจ หรือเข้าร่วมในโอกาสการทำฟาร์มผลตอบแทน DeFi ต่างๆ เช่นConvexและYearn Finance。

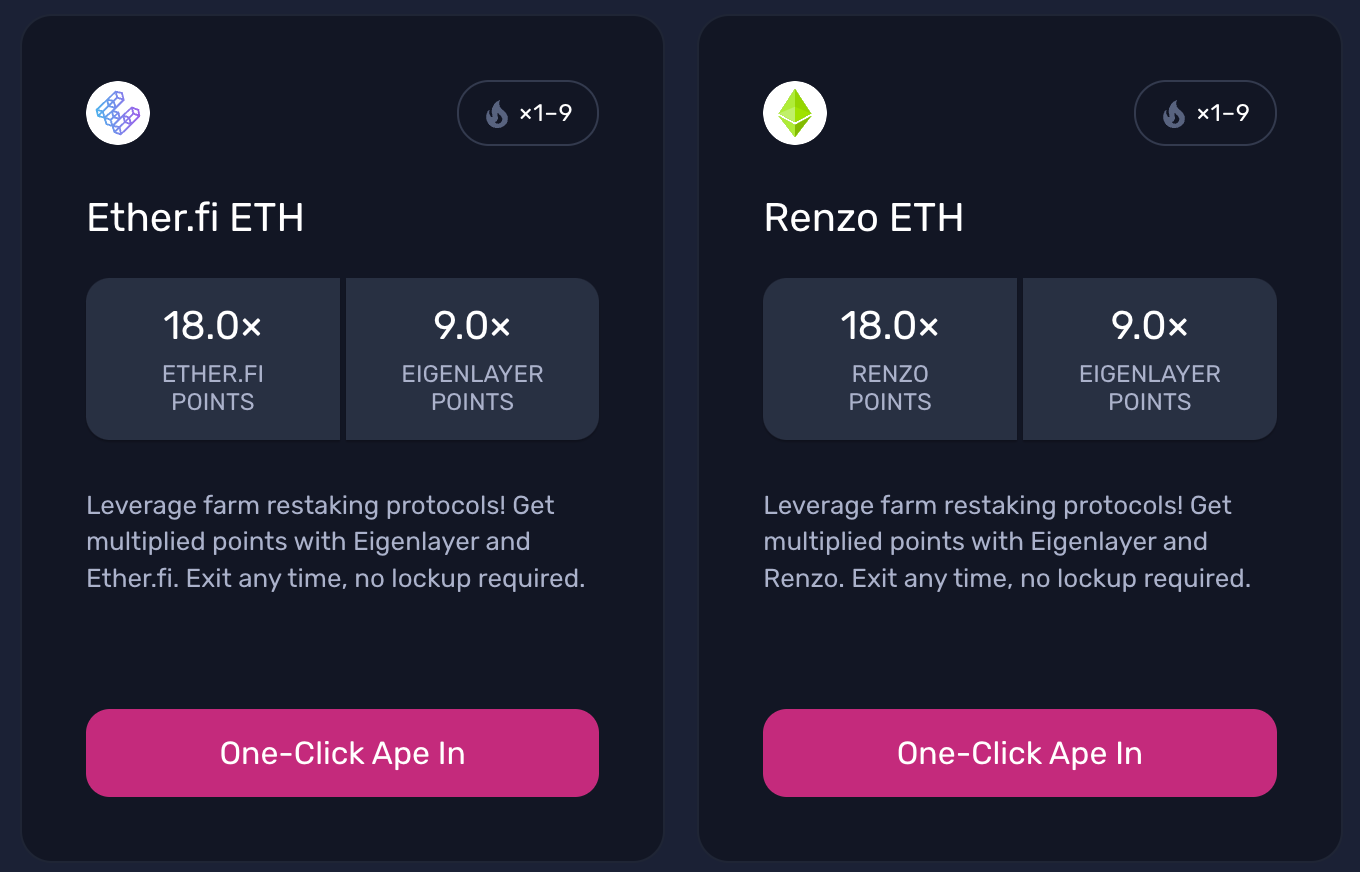

ด้วยโครงสร้างนี้ Gearbox ได้เปิดตัวกลยุทธ์การใช้ประโยชน์จากคะแนนผ่านความร่วมมือกับโปรโตคอล LRP Gearbox อนุญาตให้สะสมคะแนน EigenLayer และคะแนนท้องถิ่น LRP ในบัญชีเครดิตและส่งไปยังกระเป๋าเงินของผู้ยืม ทำให้ผู้ใช้มีคะแนนเลเวอเรจสูงถึง 9 เท่า

Gearbox Leverage Points Farm, ที่มา:Gearbox

เมื่อเปรียบเทียบกับ Pendle Finance แล้ว Gearbox มอบ UI/UX ที่ใช้งานง่ายกว่า และแม้แต่ผู้ใช้ที่ไม่คุ้นเคยกับ DeFi ก็สามารถเข้าถึงฟาร์มจุดเลเวอเรจได้อย่างง่ายดาย ในเวลาเพียงสามสัปดาห์นับตั้งแต่เปิดตัวฟีเจอร์ฟาร์มแต้มเลเวอเรจ Gearbox ก็สามารถเพิ่ม TVL ได้ประมาณ 5 เท่า

5.ความเสี่ยง

โปรโตคอลจำนวนมากที่ใช้ ETH ฝากไว้ในเครือข่าย Ethereum เป็นหลักประกันเชื่อมต่อถึงกัน ก่อให้เกิดระบบนิเวศขนาดใหญ่ ปัจจุบัน โปรโตคอลอนุพันธ์ที่ใช้จุด LRP, LRT และ EigenLayer กำลังเกิดขึ้น และมีการถกเถียงกันมากมายเกี่ยวกับศักยภาพในการเติบโตของระบบนิเวศ EigenLayer อย่างไรก็ตาม ยังมีเสียงมากมายที่แสดงความกังวลเกี่ยวกับความเสี่ยงที่อาจเกิดขึ้นของ EigenLayer

ในเอกสารไวท์เปเปอร์ของ EigenLayer มีการสรุปความเสี่ยงพื้นฐานที่เกี่ยวข้องกับ EigenLayer: การสมรู้ร่วมคิดระหว่างผู้ปฏิบัติงานที่ให้ความปลอดภัย AVS เพื่อยักยอกเงินทุน AVS ในลักษณะนี้ บทลงโทษเนื่องจากช่องโหว่ที่ไม่ได้ตั้งใจ เช่น ข้อผิดพลาดในการเขียนโปรแกรม AVS การปรับปรุงที่กำหนดเป้าหมายการสมรู้ร่วมคิดของผู้ปฏิบัติงานรวมถึงการนำระบบไปใช้เพื่อตรวจสอบโอกาสในการสมรู้ร่วมคิดและกระจายผู้ปฏิบัติงานโดยจูงใจให้พวกเขามุ่งเน้นไปที่ AVS ที่เล็กกว่า การปรับปรุงเพื่อจัดการกับบทลงโทษที่ไม่คาดคิด ได้แก่ การตรวจสอบความปลอดภัยของ AVS อย่างละเอียด และการยับยั้งชุมชนเหนือบทลงโทษ

แม้ว่าความเสี่ยงข้างต้นจะได้รับการบรรเทาลง แต่ก็ยังมีความเสี่ยงที่ไม่อาจสังเกตได้ เนื่องจากการมอบหมายการเดิมพันให้กับผู้ให้บริการ EigenLayer และฟังก์ชันการทำงานที่ให้การรักษาความปลอดภัย AVS เป็นหลักที่ยังทำงานบนเมนเน็ต นอกจากนี้ เมื่อใช้ LRT และโปรโตคอลอนุพันธ์ จะมีความเสี่ยงเพิ่มเติม เช่น ช่องโหว่ในสัญญาและ Oracle ของแต่ละโปรโตคอลที่อาจถูกโจมตี นอกจากนี้ แม้แต่การลงโทษเล็กน้อยจาก EigenLayer สำหรับการกู้ยืม LRT มากเกินไปผ่านข้อตกลงอนุพันธ์ ก็อาจนำไปสู่การชำระบัญชีแบบเรียงซ้อนอย่างมีนัยสำคัญ

Vitalik Buterin ผู้ก่อตั้ง Ethereum ได้ประกาศเช่นกันอย่าโหลดฉันทามติของ Ethereum มากเกินไปบทความนี้แสดงความกังวลเกี่ยวกับ EigenLayer โดยชี้ให้เห็นถึงความเป็นไปได้ที่ผู้ตรวจสอบความถูกต้องจะวางเดิมพัน EigenLayer เพื่อทำการโจมตีฉันทามติทางสังคมเพื่อที่จะแยกเครือข่าย Ethereum อย่างหนักเพื่อผลประโยชน์ของตนเอง

6.อนาคตของ EigenLayer

ในระยะสั้น EigenLayer กำลังเตรียมที่จะเปิดตัว AVS ตัวแรก –EigenDAโดยจะมีการอัปเดตระยะที่ 2 ในเร็วๆ นี้ ซึ่งจะช่วยให้สามารถแชร์ได้อย่างปลอดภัยและรับรายได้อีกครั้งบน AVS

EigenDA สร้างขึ้นโดย EigenLabs ซึ่งเป็นทีมที่อยู่เบื้องหลัง EigenLayer โดยเป็น AVS (Availability Security Sublayer) ที่ใช้ประโยชน์จากความปลอดภัยของ EigenLayer เพื่อจัดเตรียมชั้นข้อมูลความพร้อมใช้งานที่ไม่มีอัลกอริธึมที่เป็นเอกฉันท์อิสระ ในปัจจุบัน เครือข่ายเลเยอร์ที่สองหลายแห่ง รวมถึง Celo, Mantle และ Fluents ได้กล่าวถึง EigenDA ว่าเป็นเลเยอร์ความพร้อมใช้งานของข้อมูล

นอกจากนี้ หลังจากการเปิดตัวเมนเน็ตเฟส 2 ก็มีการวางแผนการทดสอบเฟส 3 ที่จะอนุญาตให้แชร์การรักษาความปลอดภัยกับ AVS อื่นๆ ภายนอก EigenDA โครงการชื่อดังมากมายอาทิเช่นEthos、HyperlaneและEspressoเรากำลังเตรียมรับการรักษาความปลอดภัยของ AVS จาก EigenLayer หลังจากการเปิดตัว mainnet ระยะที่สาม

ในระหว่างการเดินทางครั้งนี้ ยังคงไม่แน่ใจว่า EigenLayer จะเปิดตัวโทเค็นหรือไม่ และหากเป็นเช่นนั้น โทเค็นจะมีบทบาทอย่างไรภายใน EigenLayer และจะมีการมอบสิ่งจูงใจใดให้กับผู้ใช้ที่สะสมคะแนน อย่างไรก็ตาม หาก EigenLayer ดำเนินการต่อด้วย token airdrops มาตัดสินอนาคตระยะกลางถึงระยะยาวของ EigenLayer ตามความเห็นของผู้เขียนกันดีกว่า

6.1. เศรษฐศาสตร์โทเค็นของ EigenLayer

เนื้อหาที่จัดเก็บไว้ใน EigenLayer ใช้สำหรับความปลอดภัยของ AVS ดังนั้น ตัววัด TVL ของ EigenLayer ไม่เพียงแต่ระบุจำนวนสินทรัพย์ที่ถูกจัดเก็บใน EigenLayer เท่านั้น แต่ยังตีความได้ว่าเป็นดัชนีความปลอดภัยโดยรวมของ AVS อีกด้วย อย่างไรก็ตาม หลังจากการแอร์ดรอป TVL ของ EigenLayer อาจลดลงเนื่องจากผู้ส่งอากาศถอนสภาพคล่องในการวางเดิมพันใหม่

ดังนั้น หาก EigenLayer จะประกาศแผนเศรษฐศาสตร์โทเค็น ก็จะเป็นไปได้ที่จะออกแบบเศรษฐศาสตร์โทเค็นที่เน้นไปที่การรักษาสภาพคล่องที่ได้รับการเดิมพันใหม่จนถึงตอนนี้ โดยดึงดูด AVS มากขึ้นตามสภาพคล่องนั้น และส่งเสริมให้มีการเดิมพันใหม่มากขึ้นเพื่อปรับปรุง ผลกระทบจากเครือข่าย

โดยเฉพาะอย่างยิ่งในการเปิดตัวครั้งแรก คาดว่าจะมีการเสนอโทเค็นเพื่อเป็นแรงจูงใจเพิ่มเติมในการกระจายการดำเนินงาน นอกจากนี้ เมื่อ AVS หลายรายการลงทะเบียนกับ EigenLayer เพื่อรับการรักษาความปลอดภัย โทเค็น EigenLayer ก็คาดว่าจะถูกแจกจ่ายให้กับผู้ปฏิบัติงานและผู้พักฟื้น โดยมอบความปลอดภัยให้กับ AVS เพื่อเป็นแรงจูงใจเพิ่มเติมในการกระจายความเสี่ยง

6.2. ความสัมพันธ์ระหว่าง LRP และ AVS

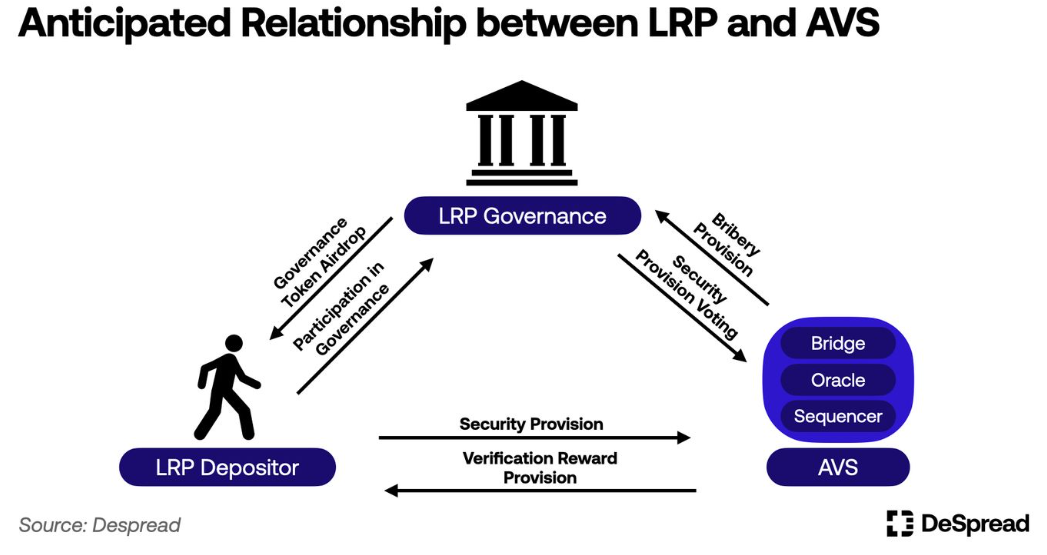

AVS อาจแจกจ่ายโทเค็นของตัวเองให้กับผู้มีส่วนได้ส่วนเสียอีกครั้งเพื่อดึงดูดความปลอดภัยเพิ่มเติม โปรโตคอล RaaS (Rollup as a Service) ที่จะกลายเป็น AVS บน EigenLayer เร็วๆ นี้AltLayerได้ออกโทเค็น $ALT ของตัวเองและแจกจ่ายบางส่วนให้กับผู้มีส่วนได้ส่วนเสียใหม่ของ EigenLayer

ในเดือนมกราคม ปี 2024 โปรโตคอล เช่น Dymension และ SAGA ได้ประกาศการนำ Celestia เป็นชั้นความพร้อมใช้งานของข้อมูล และเปิดเผยแผนการที่จะเผยแพร่โทเค็นดั้งเดิม $TIA ให้กับนักลงทุน ส่งผลให้จำนวนเงิน $TIA ในเครือข่ายเพิ่มขึ้นเป็นสองเท่า ในทำนองเดียวกัน airdrops ที่กำหนดเป้าหมายไปยังผู้เรียกคืน AVS เช่น AltLayer มีศักยภาพในการขับเคลื่อนการเล่าเรื่องใหม่ให้กลายเป็นเรื่องราวที่โดดเด่นในตลาดหลังจากการเปิดตัวโทเค็น EigenLayer

นอกจากนี้ จากมุมมองของ AVS การส่งเสริม AVS ของตนผ่าน LRP ซึ่งมีผู้เข้ามาถือหุ้นใหม่และตัวเลือกด้านความปลอดภัยมีมากมาย สามารถบรรลุผลลัพธ์ที่สูงกว่าด้วยต้นทุนทุนที่ต่ำกว่า แทนที่จะสัญญาว่าจะส่งทางอากาศให้กับเสียงข้างมากที่ไม่ระบุชื่อและดำเนินการเลื่อนตำแหน่งฝ่ายเดียว ดังนั้น คาดว่าจะมีการประกาศความร่วมมือต่างๆ เพิ่มขึ้นระหว่าง LRP และ AVS ตัวอย่างเช่น การสนับสนุนการส่งข้อความระหว่างเครือข่ายแบบโรลอัปOmni Networkได้ประกาศความร่วมมือกับ Ether.fi และเปิดเผยได้รับการสนับสนุนการเดิมพันประมาณ 600 ล้านดอลลาร์จาก Ether.fi- การประกาศดังกล่าวจุดประกายความคาดหวังที่จะมีการเผยแพร่โทเค็น Omni Network ในหมู่ผู้เดิมพัน Ether.fi

นอกจากนี้ คาดว่า LRP จะพยายามจัดระบบความสามารถในการทำงานร่วมกันกับ AVS ผ่านโทคีโนมิกส์ ตัวอย่างเช่น LRP อาจแจกจ่ายโทเค็นการกำกับดูแลให้กับผู้มีส่วนได้ส่วนเสียอีกครั้ง ทำให้พวกเขาสามารถเลือก AVS ที่ให้ความปลอดภัยได้ ด้วยการใช้โทเค็นการกำกับดูแลเหล่านี้ ผู้ใช้ที่โหวตใน AVS อาจได้รับรางวัลในรูปแบบของโทเค็นดั้งเดิมของ AVS โครงสร้างนี้จะปรับปรุงการจัดตำแหน่งสิ่งจูงใจระหว่างผู้ให้คำมั่นสัญญาใหม่ LRP ผู้ถือโทเค็นการกำกับดูแล LRP และ AVS

6.3 วิวัฒนาการของการปฏิบัติจริงของ LRT

ปัจจุบัน ร้านอาหารส่วนใหญ่ใช้ LRT ในโปรโตคอล DeFi เช่น Pendle Finance เพื่อเพิ่มเลเวอเรจของคะแนนให้สูงสุด และด้วยเหตุนี้จึงเพิ่มประสิทธิภาพฟาร์มคะแนนใน EigenLayer อย่างไรก็ตาม ความยั่งยืนของระบบคะแนนหลังจากออกโทเค็น EigenLayer ยังคงไม่แน่นอน อย่างไรก็ตาม เนื่องจากมูลค่าที่คาดหวังของคะแนน EigenLayer ในกลุ่มผู้มีส่วนได้ส่วนเสียใหม่ลดลง จึงอาจส่งผลให้ TVL ลดลงซึ่งอำนวยความสะดวกในโปรโตคอลจุดใช้ประโยชน์

อย่างไรก็ตาม LRT มีศักยภาพที่จะเสนออัตราดอกเบี้ยสูงสุดหลังจากจัดให้มีการรักษาความปลอดภัย AVS และอัตราเหล่านี้อาจสูงกว่าโทเค็นที่ตรึงไว้กับมูลค่าของ ETH ดังนั้นโปรโตคอล DeFi ที่เคยใช้ ETH หรือ LST ก่อนหน้านี้สามารถให้ผลตอบแทนที่สูงกว่าแก่ผู้ใช้โดยการรวม LRT

ปัจจุบันเหมือนMorpho BlueและSilo Financeสัญญากู้ยืมเงินดังกล่าว และGravitaแพลตฟอร์มสำหรับการออกเหรียญ stablecoin ที่มีหลักประกันมากเกินไป ซึ่งอนุญาตให้ใช้ LRT เป็นหลักประกันได้ นอกจากนี้เช่นWhales Marketแพลตฟอร์มดังกล่าวอำนวยความสะดวกในการซื้อขาย OTC โดยมี weETH (LRT ของ Ether.fi) เป็นหลักประกัน ประโยชน์ของ LRT กำลังขยายตัว โดยเริ่มจากการเปิดตัว Ether.fi เมื่อเร็วๆ นี้Liquidดังที่เห็นได้จากฟังก์ชันนี้ ฟังก์ชันนี้ช่วยให้ LRT ของ Ether.fi สามารถสร้างรายได้ในโปรโตคอล DeFi ต่างๆ

LRP เช่น Ether.fi และRenzoการสนับสนุนอย่างเป็นทางการสำหรับการเชื่อมโยง LRT และการวางเดิมพันดั้งเดิมบนเครือข่ายเลเยอร์ 2 เช่น Arbitrum, Mode Network และ Blast ช่วยให้โปรโตคอล DeFi ปรับใช้ LRT เป็นสินทรัพย์บนเครือข่ายเลเยอร์ 2 นอกจากนี้ โครงการต่างๆ มีเป้าหมายที่จะเป็นศูนย์กลางสภาพคล่องสำหรับเครือข่ายแบบโมดูลาร์Mitosisเป็นการเป็นพันธมิตรกับ Ether.fiขยายการทำงานร่วมกันของ LRT บนเครือข่ายต่างๆ

6.4. การไถ่ถอนสภาพคล่องขั้นสูง

เมื่อย้อนกลับไปถึงประเด็นการวางเดิมพันใหม่ตามที่กล่าวไว้ก่อนหน้านี้ เอกสารไวท์เปเปอร์ของ EigenLayer จะแนะนำวิธีการที่เรียกว่าการวางเดิมพันใหม่ด้วยสภาพคล่องขั้นสูง ซึ่งมีอยู่ควบคู่ไปกับการวางเดิมพันใหม่ในพื้นที่และการวางเดิมพันใหม่ LST

การวางเดิมพัน Hyperliquidity ใหม่เกี่ยวข้องกับการมอบสภาพคล่องให้กับกลุ่ม AMM DEX ที่มี ETH และ LST เช่น Uniswap และ Curve และการวางเดิมพันโทเค็น LP ที่ได้รับอีกครั้งไปยัง EigenLayer แนวทางนี้ช่วยให้นักลงทุนได้รับผลตอบแทนจากการพักและรับดอกเบี้ยจากค่าธรรมเนียมที่เกิดจากพูล

แม้ว่าความเป็นไปได้ของ EigenLayer ที่สนับสนุนการฟื้นฟูสภาพคล่องขั้นสูงนั้นไม่ได้รับการกล่าวถึงอย่างเป็นทางการในสมุดปกขาว แต่ความเป็นไปได้ยังคงเปิดอยู่ หาก EigenLayer ใช้ฟีเจอร์นี้ในอนาคต ก็อาจปูทางให้โปรโตคอลอนุพันธ์ต่างๆ เกิดขึ้น และสร้างอีกแง่มุมหนึ่งของระบบนิเวศ

Vector Reserveเป็นโปรโตคอลที่ออกแบบมาโดยคำนึงถึงการสมมุติฐานสภาพคล่องขั้นสูง โดยให้ LRT และ LST ต่างๆ เป็นสภาพคล่องให้กับกลุ่ม DEX และออกโทเค็นดัชนี veETH ที่ได้รับการสนับสนุนโดยค่าของโทเค็น LP Vector Reserve วางแผนที่จะเปิดตัวหลังจากที่ EigenLayer เริ่มรองรับการวางเดิมพันสภาพคล่องขั้นสูงอีกครั้งปรับปรุงฟังก์ชันการทำงาน。

7.บทสรุป

EigenLayer พัฒนามาจากแนวคิดง่ายๆ ในการแบ่งปันความปลอดภัยเครือข่าย Ethereum และสร้างรายได้เพิ่มเติมเพื่อขยายระบบนิเวศเพื่อตอบสนองความต้องการของผู้สร้างโครงสร้างพื้นฐานและนักลงทุน โดยเปิดตัวโครงการแยกส่วนจำนวนมาก AVS เช่น สะพานและผู้สั่งซื้อใช้ประโยชน์จากความปลอดภัยของ Ethereum เพื่อสร้างความปลอดภัยเครือข่ายของตนเอง ในขณะที่นักลงทุนมองเห็นศักยภาพในการเพิ่มประสิทธิภาพเงินทุนของ ETH ให้สูงสุดโดยใช้ประโยชน์จาก LRT นอกเหนือจาก LST

แม้จะมีความเสี่ยงสูงเนื่องจาก AVS ที่ใช้ EigenLayer ยังไม่สามารถใช้งานได้ แต่ผู้ใช้จำนวนมากยังคงมีส่วนร่วมในการเดิมพันใหม่เพื่อรับคะแนนโดยไม่มีวัตถุประสงค์ที่ชัดเจน นอกจากนี้ ความสนใจของผู้ใช้ในคะแนน EigenLayer ได้รับการเร่งผ่าน LRP และโปรโตคอลอนุพันธ์ ทำให้สามารถใช้เงินทุนในระยะปัจจุบันของ LRT ที่ได้รับการสนับสนุนจาก EigenLayer เพื่อสร้างอาณาจักรอันกว้างใหญ่

EigenLayer ได้จุดประกายความสนใจและความคาดหวังในอุตสาหกรรมโครงสร้างพื้นฐานและตลาด crypto อย่างแน่นอน และด้วยการเปิดตัว mainnet ที่ดำเนินการอย่างเต็มรูปแบบ จึงจำเป็นต้องติดตามอย่างใกล้ชิดว่า EigenLayer จะนำ DeFi Summer ใหม่มาสู่ Ethereum ที่บางคนตั้งตารอหรือไม่ หรือไม่ว่าจะ จะทำให้ Ethereum มี DeFi Summer ใหม่ที่บางคนตั้งตารอคอย เนื่องจากความกลัวบางอย่าง มันจะเพิ่มความซับซ้อนของ Ethereum และอาจนำไปสู่การล่มสลายของเครือข่าย