Tổng quan thị trường

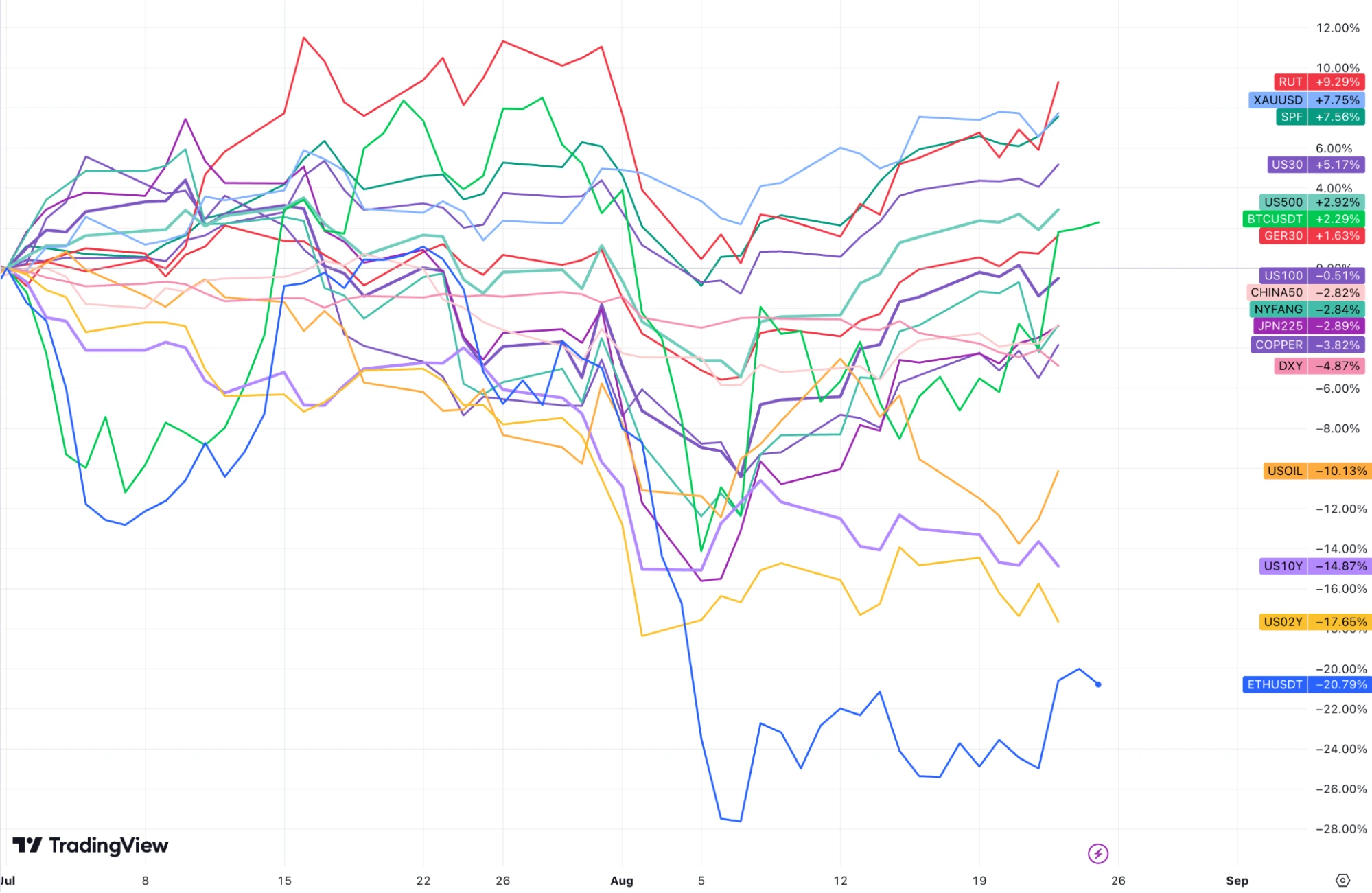

Kể từ quý 3, các tài sản hoạt động tốt hơn: RUT (Chỉ số Russell 2000) và XAUUSD (giá vàng), cũng như SPF (cổ phiếu tài chính) và Kho bạc Hoa Kỳ, và các tài sản hoạt động kém: Ethereum, dầu thô và đô la Mỹ. Một chiếc bánh gần như phẳng, Nasdaq 100.

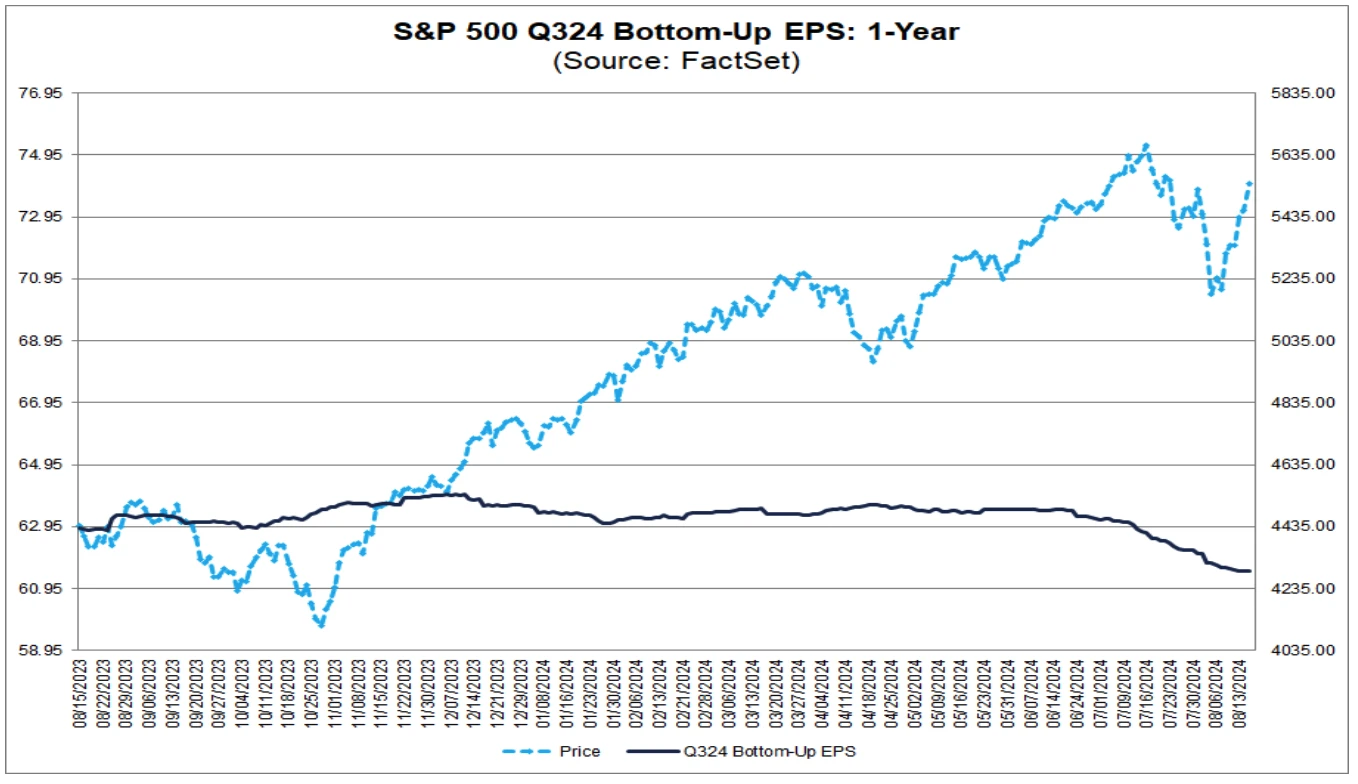

Đối với chứng khoán Mỹ, thị trường hiện tại vẫn đang trong thị trường giá lên và xu hướng chính vẫn là đi lên. Tuy nhiên, môi trường giao dịch trong những tháng đến cuối năm sẽ tương đối thiếu các chủ đề về hiệu suất và khả năng thăng trầm của thị trường sẽ bị hạn chế. Thị trường tiếp tục điều chỉnh giảm kỳ vọng lợi nhuận quý 3:

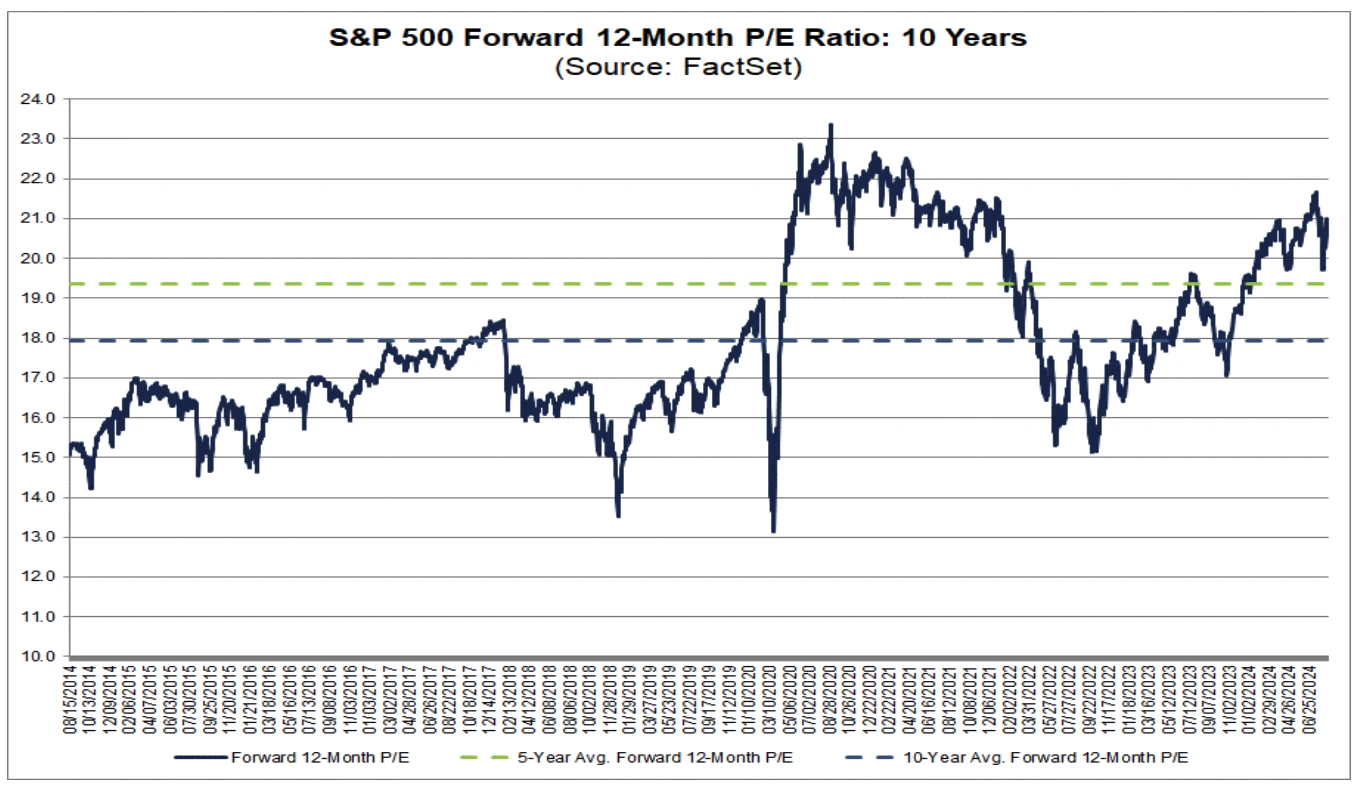

Định giá đã điều chỉnh gần đây nhưng đã phục hồi nhanh chóng. PE 21 lần vẫn cao hơn nhiều so với mức trung bình 5 năm:

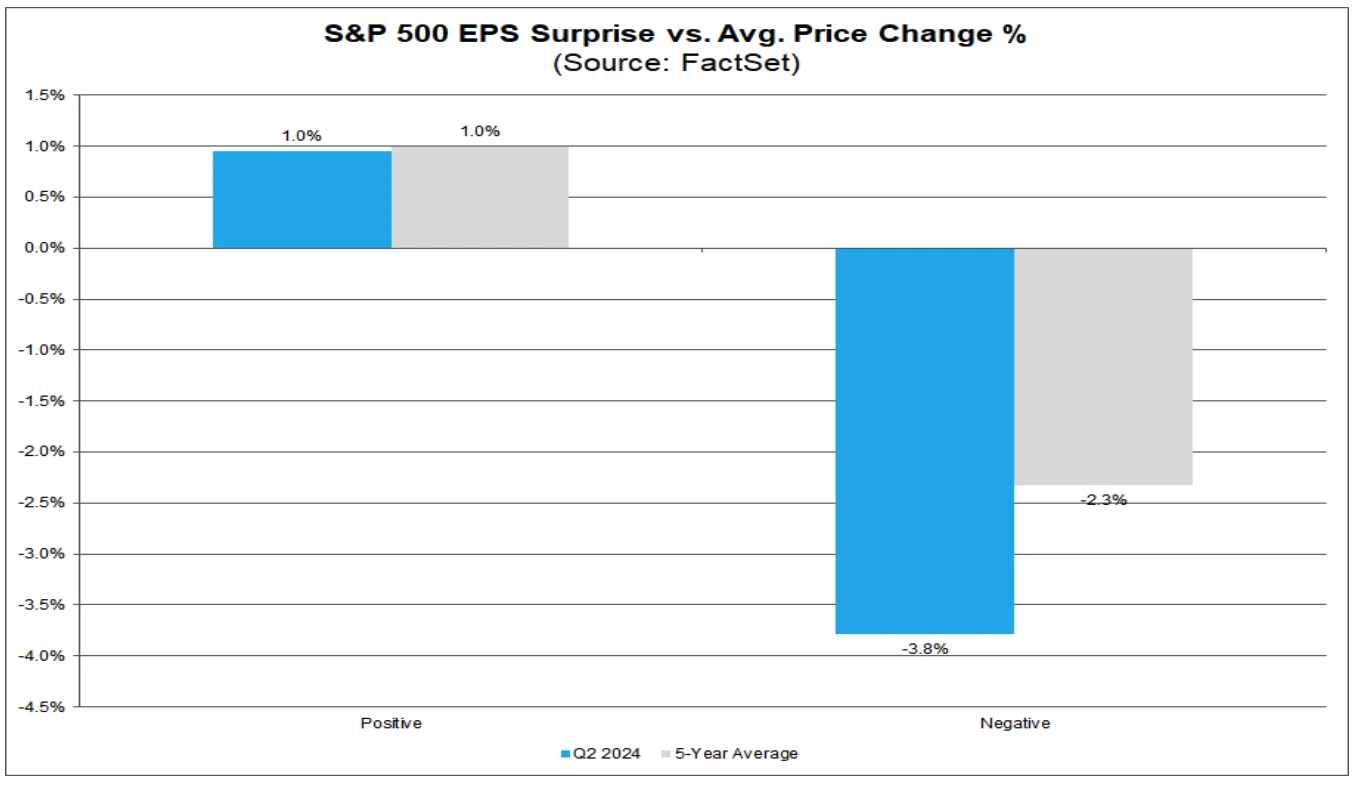

93% công ty trong SP 500 đã báo cáo kết quả thực tế, trong đó 79% vượt ước tính EPS và 60% vượt ước tính doanh thu. Hiệu suất giá cổ phiếu của các công ty vượt quá mong đợi về cơ bản giống với mức trung bình lịch sử, nhưng hiệu suất giá cổ phiếu của các công ty không đạt kỳ vọng thì tệ hơn mức trung bình lịch sử:

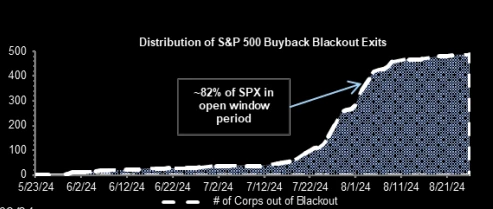

Hoạt động mua lại hiện là hỗ trợ kỹ thuật mạnh nhất cho cổ phiếu Mỹ. Hoạt động mua lại doanh nghiệp đã đạt gấp đôi mức bình thường trong vài tuần qua, khoảng 5 tỷ USD mỗi ngày (1 nghìn tỷ USD hàng năm). lắng xuống.

Cổ phiếu công nghệ lớn suy yếu vào giữa mùa hè do kỳ vọng về thu nhập thấp hơn và sự hào hứng với chủ đề AI giảm dần. Tuy nhiên, tiềm năng tăng trưởng dài hạn của những cổ phiếu này vẫn còn đó và giá cả có giảm cũng không thể giảm.

Có những thời điểm thị trường thực sự tăng giá, chẳng hạn như khoảng thời gian từ tháng 10 năm ngoái đến tháng 6 năm nay đã chứng kiến một số lợi nhuận được điều chỉnh theo rủi ro tốt nhất trong một thế hệ (tỷ lệ sắc nét NDX đạt 4). Tính đến hôm nay, bội số PE của thị trường chứng khoán cao hơn, kỳ vọng kinh tế và tài chính đang tăng chậm hơn và thị trường đặt kỳ vọng cao hơn vào Cục Dự trữ Liên bang. Do đó, tương đối khó để kỳ vọng rằng thị trường chứng khoán trong tương lai sẽ có hiệu quả. của ba quý trước. Và chúng tôi đã thấy các dấu hiệu cho thấy các quỹ lớn đang dần chuyển sang chủ đề phòng thủ (ví dụ: cả quỹ chiến lược chủ quan và thụ động đều tăng vị thế của họ trong lĩnh vực chăm sóc sức khỏe, mang lại sự tăng trưởng mang tính phòng thủ và không liên quan đến AI). tiếp tục. Nó sẽ đảo chiều nhanh chóng, vì vậy sẽ an toàn hơn nếu có thái độ trung lập với thị trường chứng khoán trong vài tháng tới.

Tại cuộc họp ở Jackson Hole vào thứ Sáu, Chủ tịch Cục Dự trữ Liên bang Powell đã đưa ra tuyên bố rõ ràng nhất về việc cắt giảm lãi suất cho đến nay. Việc cắt giảm lãi suất vào tháng 9 là một kết luận đã được báo trước. Ông cũng bày tỏ rằng ông không muốn tiếp tục hạ nhiệt thị trường lao động. rằng lạm phát sẽ quay trở lại con đường 2%. Nhưng ông vẫn khẳng định tốc độ nới lỏng chính sách sẽ phụ thuộc vào hiệu suất dữ liệu trong tương lai.

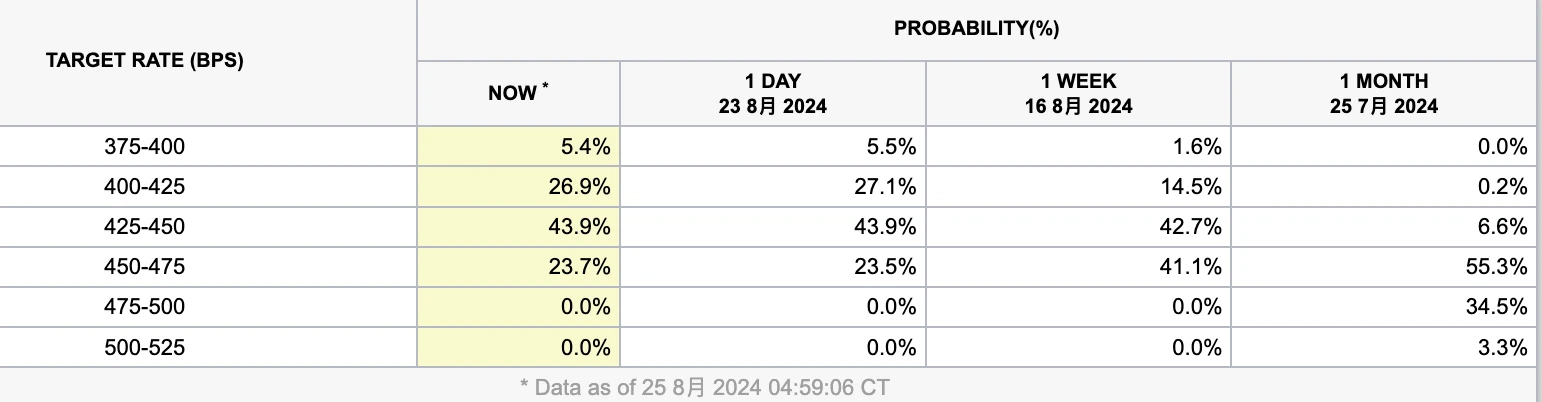

Vì vậy, cá nhân tôi tin rằng tuyên bố lần này của Powell không ôn hòa hơn mong đợi nên không gây được nhiều tiếng vang trên thị trường tài chính truyền thống. Điều mà mọi người quan tâm nhất là liệu có cơ hội cắt giảm lãi suất 50 bp một lần hay không. trong vòng một năm, và Powell không hề gợi ý gì về điều đó. Vì vậy, kỳ vọng giảm lãi suất trong năm gần như không thay đổi so với trước:

Do đó, nếu dữ liệu kinh tế trong tương lai được cải thiện, kỳ vọng cắt giảm lãi suất 100 điểm cơ bản hiện được định giá thậm chí có thể được hạ xuống.

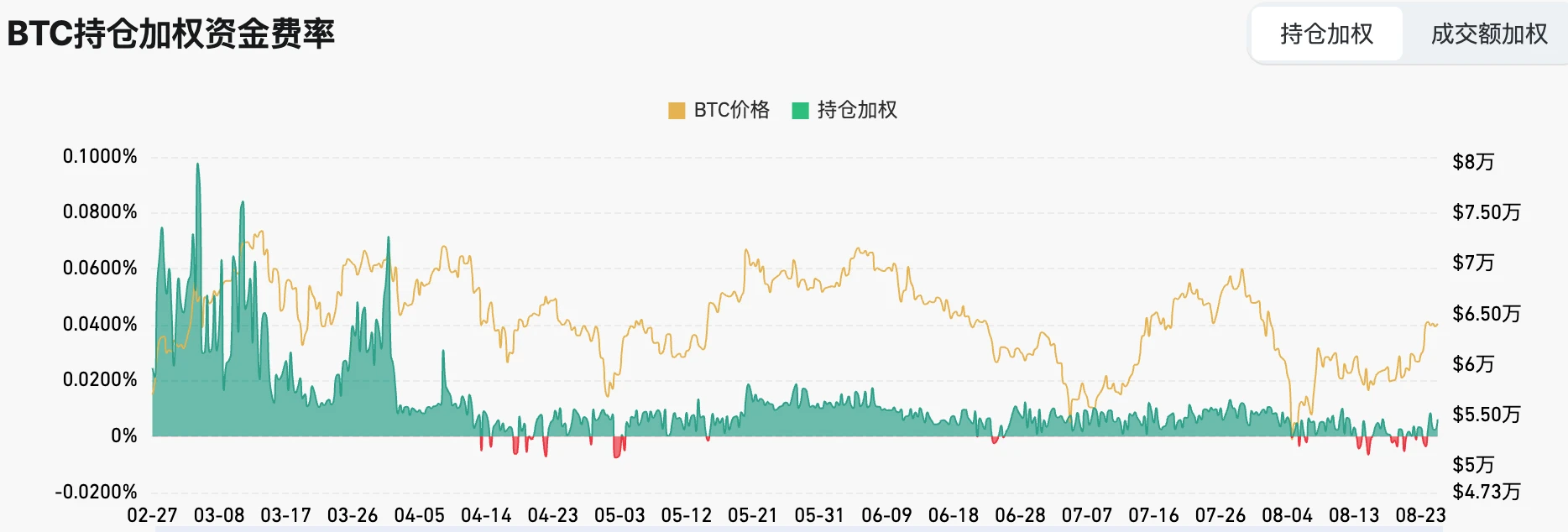

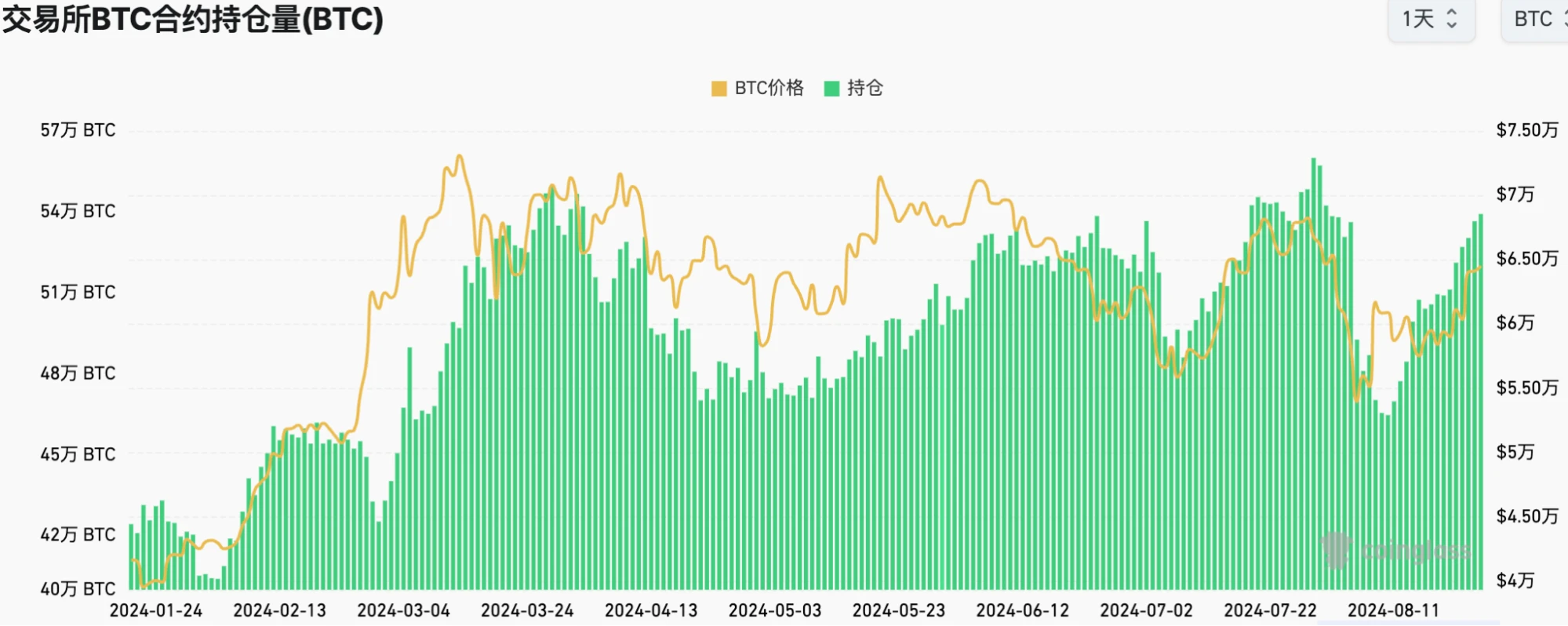

Tuy nhiên, thị trường tiền điện tử phản ứng rất mạnh mẽ. Điều này có thể là do sự siết chặt do tích lũy quá nhiều vị thế bán (ví dụ: các vị thế gần đây đã tăng nhanh nhưng hợp đồng thường có tỷ giá âm) và những người chơi trong vòng tròn tiền tệ đang bị ảnh hưởng. Không giỏi hiểu tin tức vĩ mô Do sự thống nhất của thị trường truyền thống, tức là khả năng chống lại việc truyền tải thông điệp là tương đối lớn. Nhiều người có thể không biết rằng Powell sẽ phát biểu tại cuộc họp JH tuần này. Tuy nhiên, liệu môi trường thị trường hiện tại có hỗ trợ thị trường tiền điện tử đạt mức cao mới hay không có thể là một dấu hỏi. Nói chung, nếu tác động cao hơn mức cao mới, môi trường vĩ mô sẽ được nới lỏng và tâm lý sẽ chấp nhận rủi ro. Chủ đề tiền điện tử bản địa cũng không thể thiếu. NFT, defi và ETF giao ngay nên được tự do hóa. Bất kể cơn sốt meme, chủ đề duy nhất có động lực mạnh mẽ hiện nay là sự phát triển của hệ sinh thái Tele. phụ thuộc vào hiệu suất của các dự án phát hành mã thông báo mới nhất mà nó sẽ mang lại cho bao nhiêu người dùng?

Đồng thời, sự tăng vọt của thị trường tiền điện tử cũng liên quan đến sự điều chỉnh mạnh mẽ về số liệu việc làm phi nông nghiệp của năm ngoái ở Hoa Kỳ trong tuần này. Tuy nhiên, chúng tôi đã phân tích sâu trong các video trước đó. và bỏ qua tác động của những người nhập cư bất hợp pháp đối với việc làm và những người này đã được đưa vào số liệu thống kê việc làm ban đầu, vì vậy sự điều chỉnh này không có ý nghĩa gì. như một dấu hiệu của việc cắt giảm lãi suất mạnh mẽ.

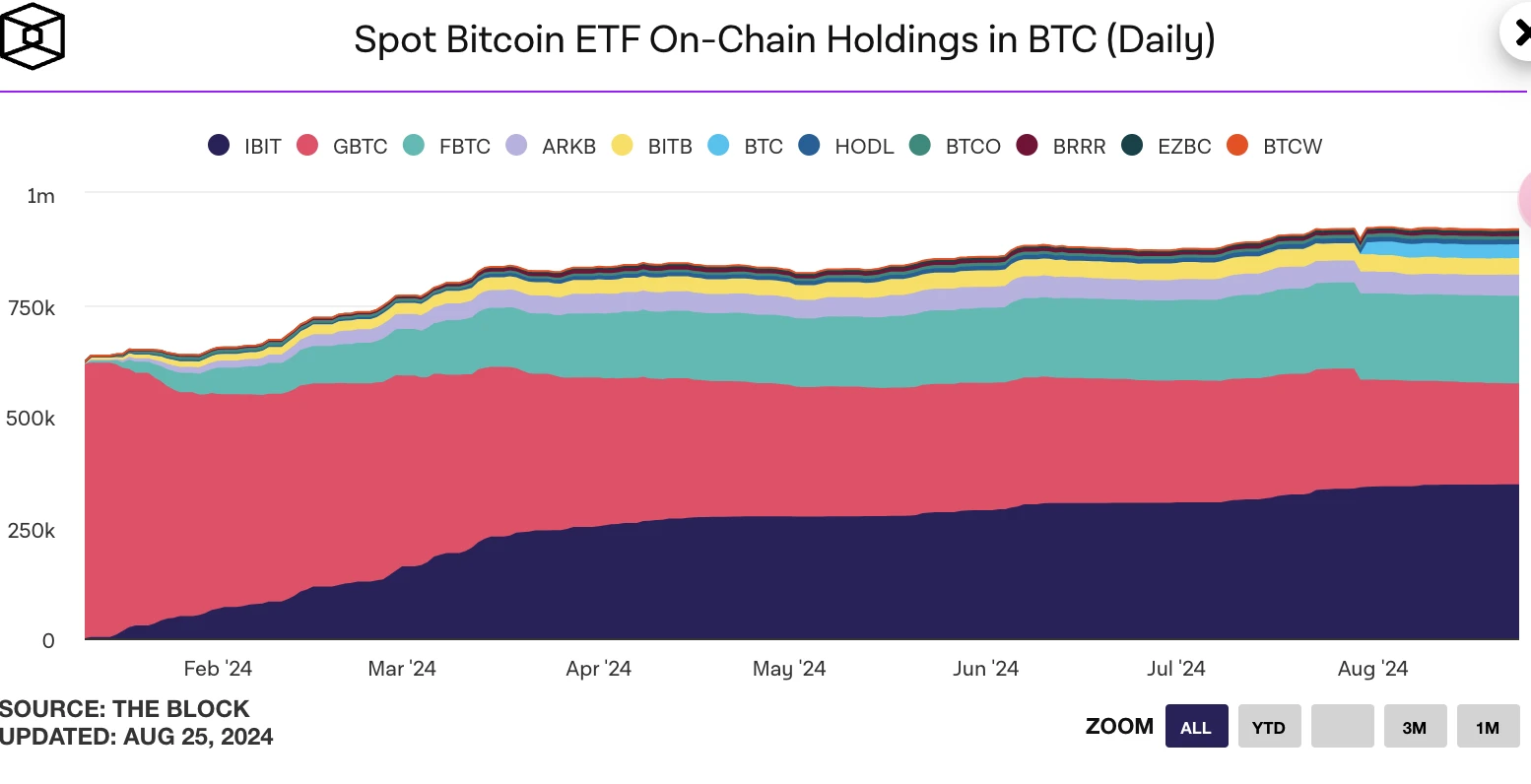

Đánh giá từ kinh nghiệm của thị trường vàng, hầu hết giá cả đều có mối tương quan thuận với việc nắm giữ quỹ ETF. Tuy nhiên, cấu trúc thị trường đã thay đổi trong hai năm qua. Hầu hết các nhà đầu tư bán lẻ và thậm chí cả các nhà đầu tư tổ chức đều đã bỏ lỡ sự gia tăng của vàng. sức mua chính đã trở thành ngân hàng trung ương:

Như có thể thấy từ biểu đồ bên dưới, tốc độ dòng vốn của các quỹ ETF bánh lớn đã chậm lại đáng kể sau tháng 4. Dựa trên tiêu chuẩn bánh lớn, tổng mức tăng trưởng trong 5 tháng qua chỉ là 10%, điều này phù hợp với. giá của nó đạt đỉnh vào tháng 3, nếu tỷ suất lợi nhuận phi rủi ro giảm, nó có thể thu hút nhiều nhà đầu tư tham gia vào thị trường vàng và bánh ngọt. Điều này rất có thể xảy ra.

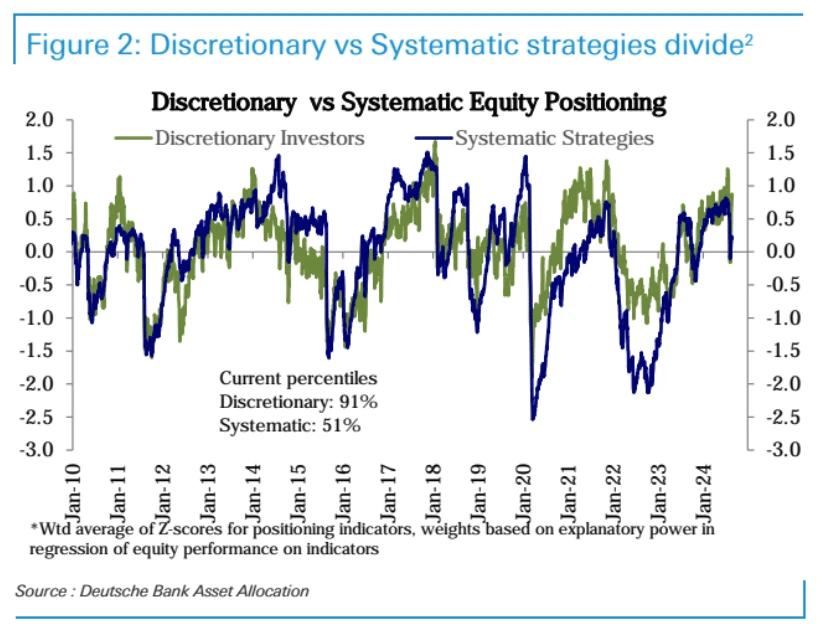

Về vị thế cổ phiếu, các quỹ chiến lược chủ quan đã hoạt động khá tốt vào đầu mùa hè, giảm vị thế kịp thời và có cơ hội tấn công vào tháng 8. Như bạn có thể thấy trong hình bên dưới, các quỹ chiến lược chủ quan đường xanh gần đây đã có. đã bổ sung vị trí của họ rất nhanh, và các vị trí đó đã trở lại phần trăm thứ 91 trong lịch sử, nhưng phản ứng của vốn chiến lược hệ thống đã chậm hơn và hiện chỉ ở phần trăm thứ 51:

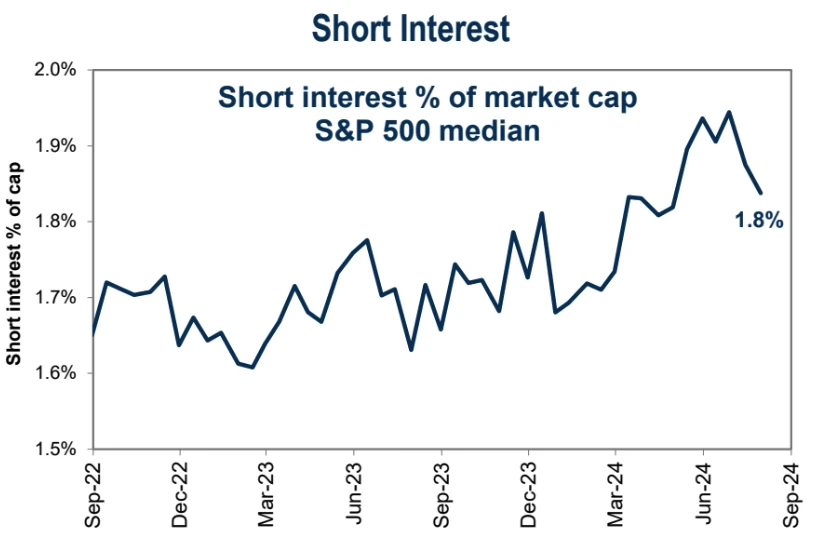

Vị thế bán khống trên thị trường chứng khoán đã đóng vị thế của họ trong thời kỳ suy giảm:

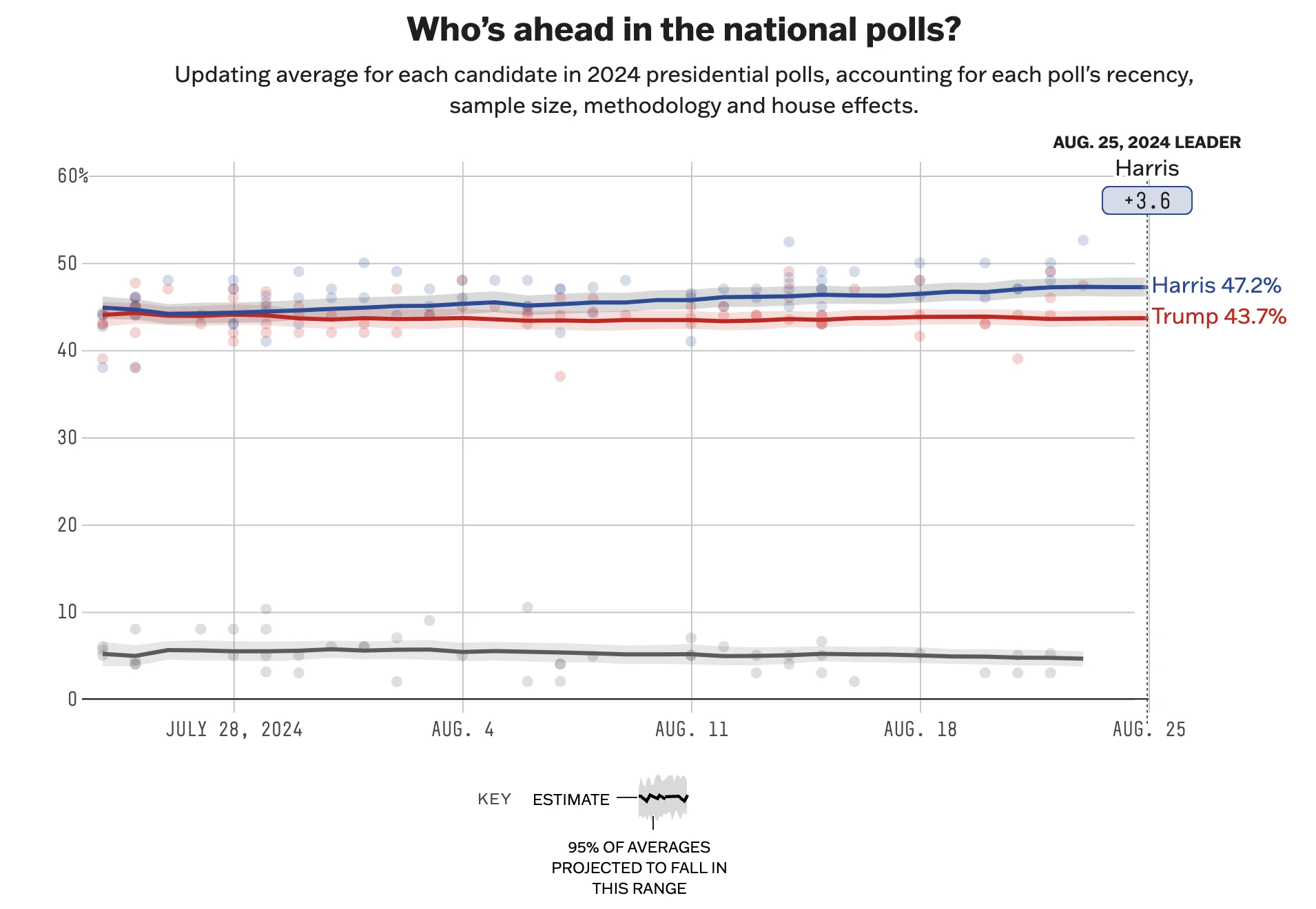

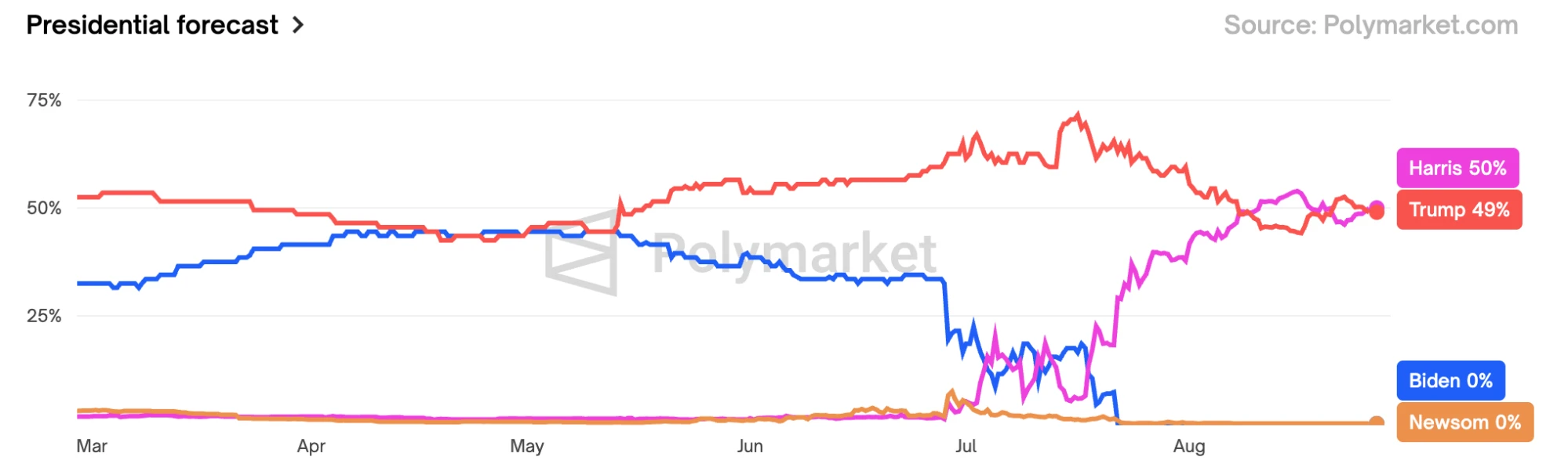

Về mặt chính trị, tỷ lệ tán thành của công chúng đối với Trump đã ngừng giảm và tỷ lệ ủng hộ cá cược đã tăng lên. Trump cũng giành được sự ủng hộ của John F. Kennedy vào cuối tuần. Giao dịch của Trump có thể nóng lên trở lại, đây nhìn chung là một điều tốt cho thị trường chứng khoán. thị trường tiền điện tử.

dòng vốn

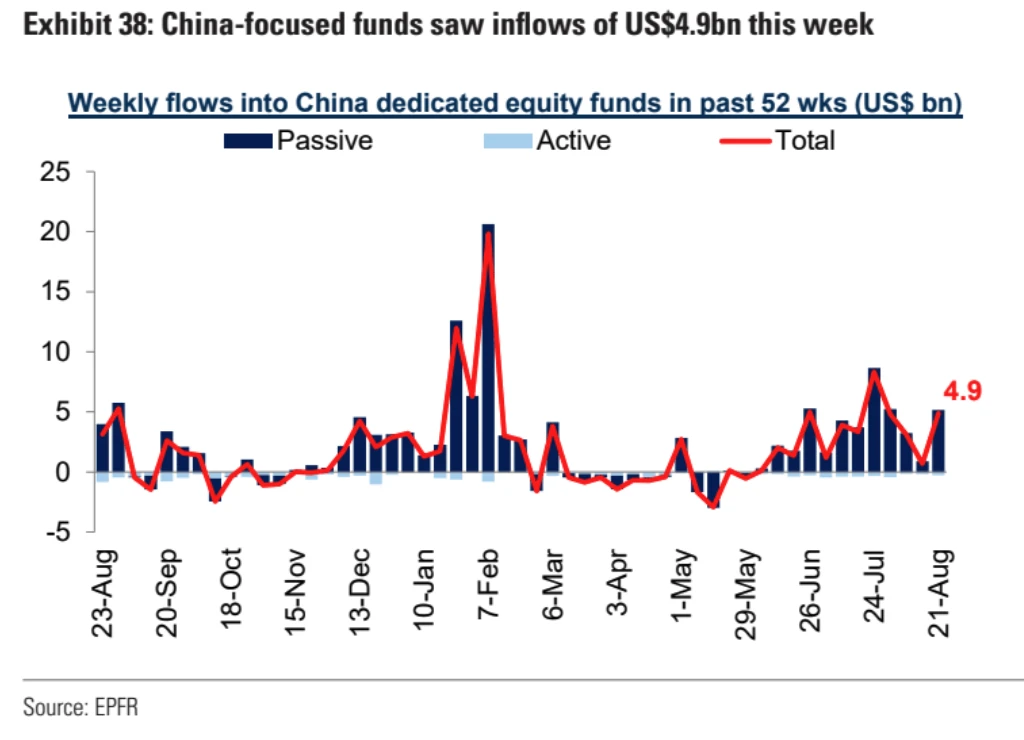

Thị trường chứng khoán Trung Quốc đang suy giảm, nhưng các quỹ theo khái niệm Trung Quốc đã chứng kiến dòng vốn vào ròng 4,9 tỷ USD trong tuần này, đạt mức cao nhất trong 5 tuần, đánh dấu tuần thứ 12 liên tiếp có dòng vốn vào ròng. cũng có dòng vốn vào lớn nhất. Những người dám chọn tăng vị thế trước sự suy thoái của thị trường hiện tại là đội tuyển quốc gia hoặc các quỹ dài hạn. Tôi cá với bạn rằng chỉ cần thị trường chứng khoán không đóng cửa thì cuối cùng nó sẽ tăng trở lại.

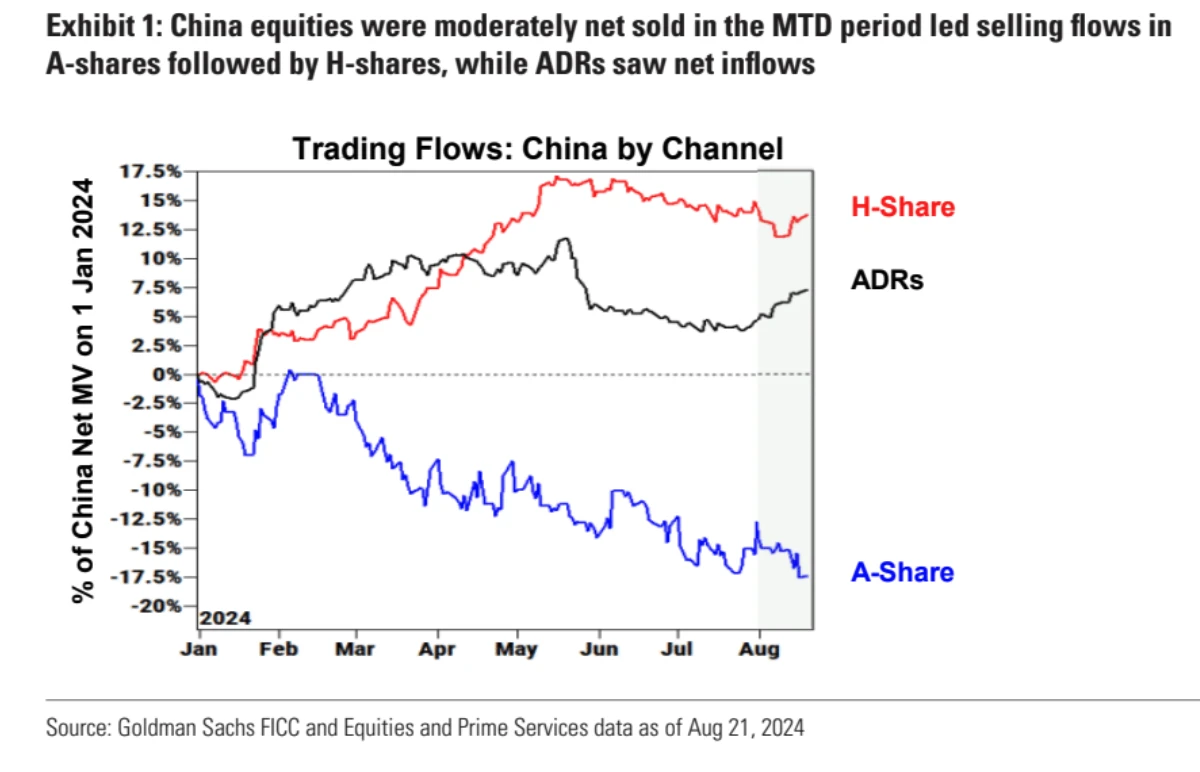

Tuy nhiên, về mặt cơ cấu, từ góc độ khách hàng của Goldman Sachs, về cơ bản họ đã giảm tỷ lệ nắm giữ cổ phiếu A kể từ tháng 2, và mức tăng gần đây chủ yếu là ở cổ phiếu H và cổ phiếu khái niệm của Trung Quốc:

Bất chấp sự phục hồi của thị trường chứng khoán toàn cầu và dòng vốn chảy vào, thị trường tiền tệ rủi ro thấp cũng chứng kiến dòng vốn chảy vào trong 4 tuần liên tiếp, với tổng quy mô tăng lên 6,24 nghìn tỷ USD, lập mức cao kỷ lục mới. vẫn rất phong phú:

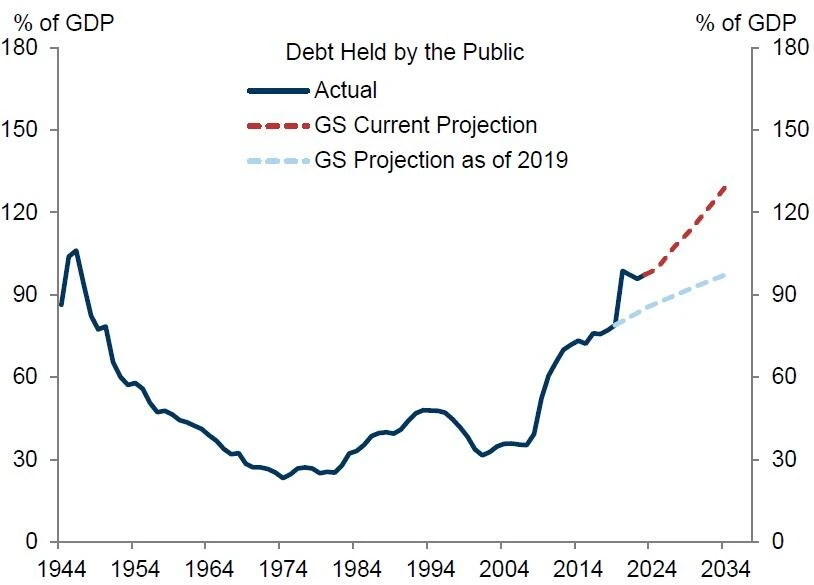

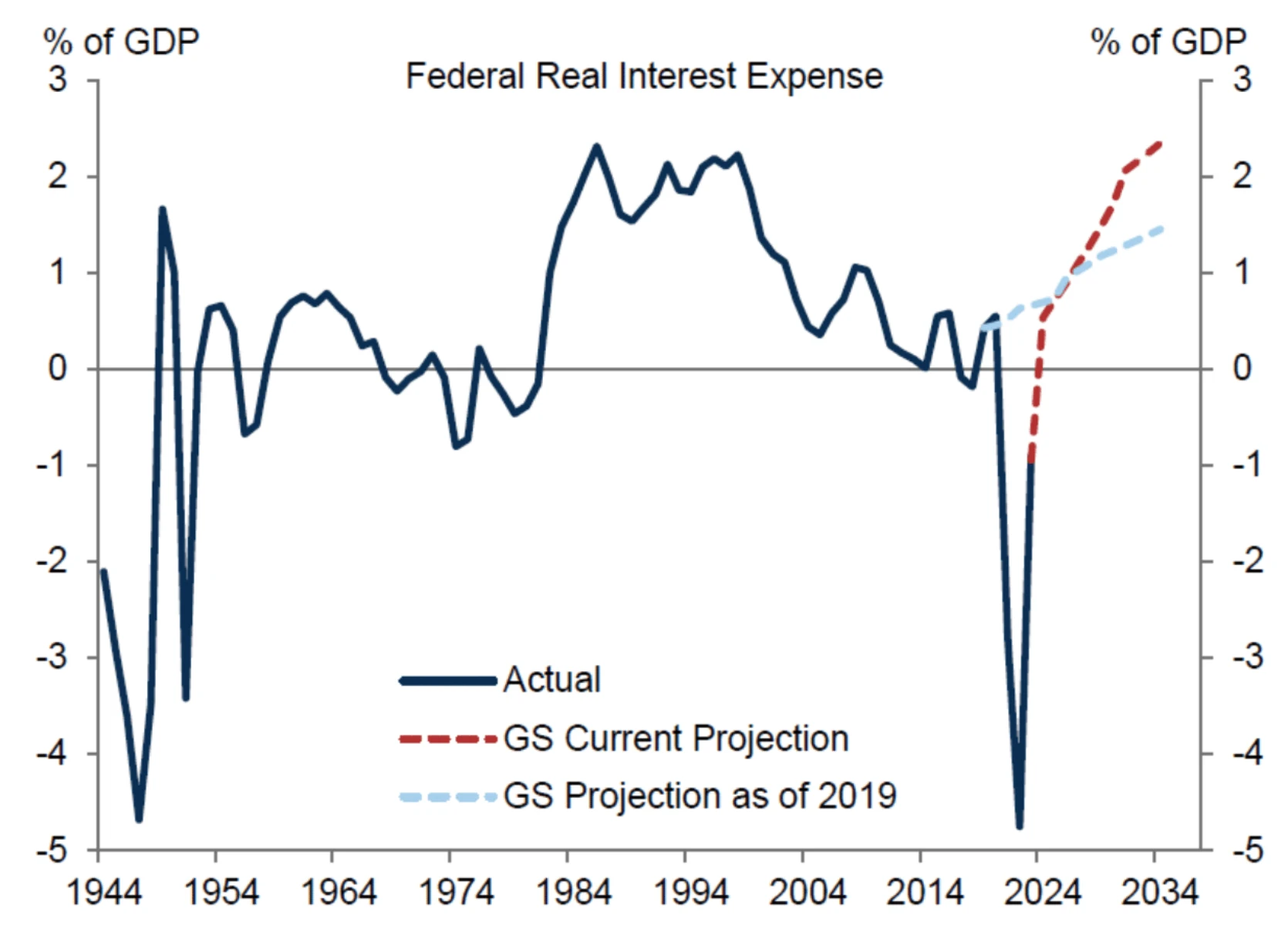

Chúng tôi tiếp tục chú ý đến tình hình tài chính của Hoa Kỳ, về cơ bản là chủ đề hàng năm. Như thể hiện trong hình bên dưới, nợ của chính phủ Hoa Kỳ có thể lên tới 130% GDP trong vòng 10 năm và chỉ riêng chi phí lãi vay cũng sẽ như vậy. đạt 2,4% GDP, duy trì chi tiêu quân sự của bá chủ toàn cầu Hoa Kỳ chỉ ở mức 3,5%, điều này rõ ràng là không bền vững.

USD suy yếu

Chỉ số đô la Mỹ (DXY) đã giảm 3,5% trong tháng qua, mức giảm nhanh nhất kể từ cuối năm 2022, khi kỳ vọng về việc cắt giảm lãi suất từ Cục Dự trữ Liên bang ngày càng tăng.

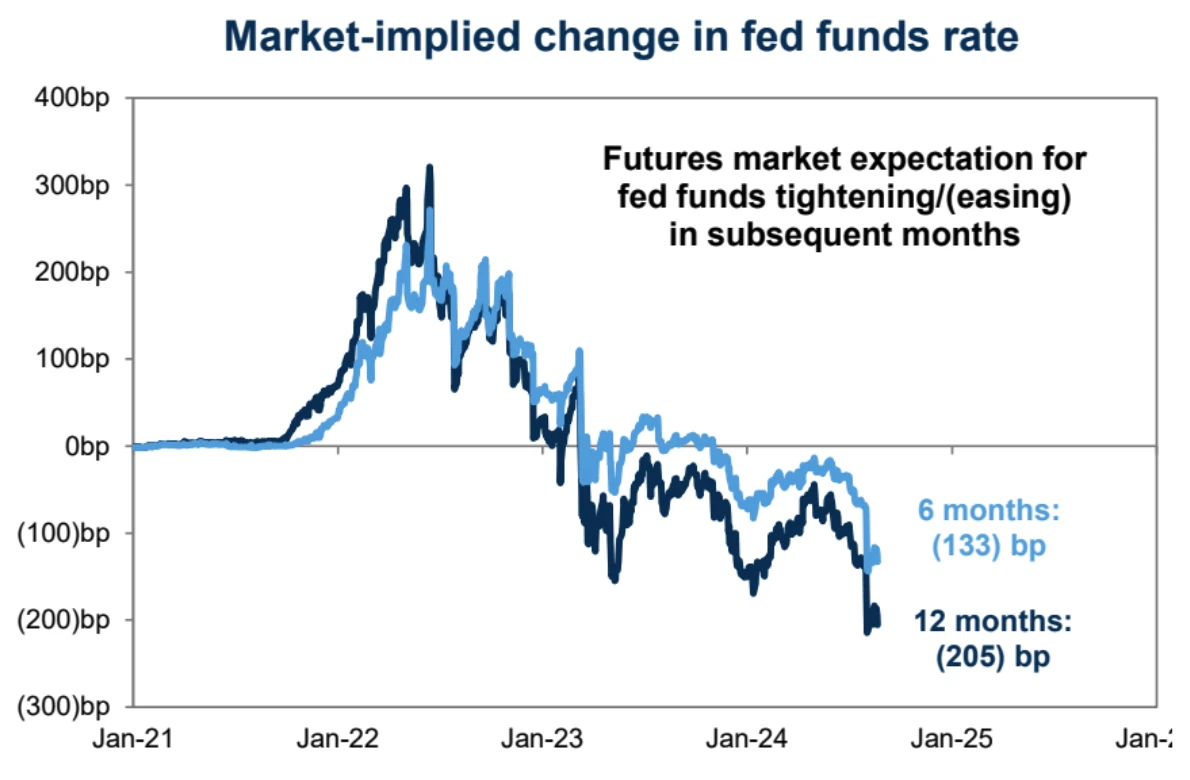

Nhìn lại đầu năm 2022, Cục Dự trữ Liên bang đã áp dụng chính sách quyết liệt là tăng lãi suất để chống lạm phát, khiến đồng đô la mạnh hơn. Tuy nhiên, đến tháng 10 năm 2022, thị trường bắt đầu dự đoán rằng Fed sắp kết thúc chu kỳ tăng lãi suất và thậm chí có thể bắt đầu xem xét việc cắt giảm lãi suất. Kỳ vọng này dẫn đến nhu cầu đối với đồng đô la Mỹ thấp hơn, đẩy đồng đô la Mỹ yếu đi.

Thị trường ngày nay dường như đang lặp lại năm đó, nhưng sự cường điệu lúc đó đã đi trước thời đại quá nhiều và việc cắt giảm lãi suất ngày nay sắp có hiệu lực. Nếu đồng đô la giảm giá quá nhiều, việc hủy bỏ các giao dịch mua bán dài hạn có thể gây ra hậu quả xấu, tạo ra một lực đàn áp thị trường chứng khoán:

Hai chủ đề chính vào tuần tới, lạm phát và NVIDIA

Dữ liệu giá chính bao gồm lạm phát PCE (chi tiêu tiêu dùng cá nhân) ở Mỹ, CPI sơ bộ tháng 8 (chỉ số giá tiêu dùng) ở châu Âu và CPI ở Tokyo. Các nền kinh tế lớn cũng sẽ công bố chỉ số niềm tin người tiêu dùng và chỉ số hoạt động kinh tế. Về báo cáo tài chính doanh nghiệp, trọng tâm sẽ là báo cáo tài chính của Nvidia sau khi thị trường chứng khoán Mỹ đóng cửa vào thứ Tư.

PCE được công bố vào thứ Sáu là dữ liệu giá PCE cuối cùng trước quyết định tiếp theo của Fed vào ngày 18 tháng 9. Các nhà kinh tế kỳ vọng lạm phát PCE lõi sẽ duy trì ở mức +0,2% so với tháng trước, với thu nhập cá nhân và mức tiêu dùng tăng lần lượt ở mức +0,2% và +0,3%, giống như trong tháng 6. Điều này có nghĩa là thị trường kỳ vọng rằng lạm phát sẽ duy trì ở mức thấp. đà tăng trưởng vừa phải và sẽ không tiếp tục suy giảm, điều này tạo cơ hội cho những bất ngờ giảm giá có thể xảy ra.

Bản xem trước thu nhập của NVIDIA - những đám mây đen đã tan biến, điều này được kỳ vọng sẽ mang lại động lực cho thị trường

Hiệu suất của NVIDIA không chỉ là phong vũ biểu của cổ phiếu AI và công nghệ mà còn là phong vũ biểu đo lường tâm lý của toàn bộ thị trường tài chính. Hiện tại, chủ đề quan trọng nhất là tác động của việc hoãn Blackwell. architecture. Tôi đã đọc nhiều phân tích liên quan đến thể chế. Sau báo cáo, người ta thấy rằng quan điểm chính thống ở Phố Wall tin rằng tác động này sẽ không đáng kể. Kết quả thực tế của NVDA đã vượt quá mong đợi của thị trường.

Các chỉ số cốt lõi nhất về kỳ vọng của thị trường là:

Doanh thu 28,6 tỷ USD +110% so với cùng kỳ năm trước và +10% so với tháng trước

EPS 0,63 USD, +133,3% so với cùng kỳ năm trước, +5% so với tháng trước

Doanh thu của trung tâm dữ liệu là 24,5 tỷ USD + 137% so với cùng kỳ năm ngoái + 8% so với tháng trước

Biên lợi nhuận 75,5%, không thay đổi so với Q1

Vấn đề được quan tâm nhất là:

1. Kiến trúc Blackwell có bị trì hoãn không?

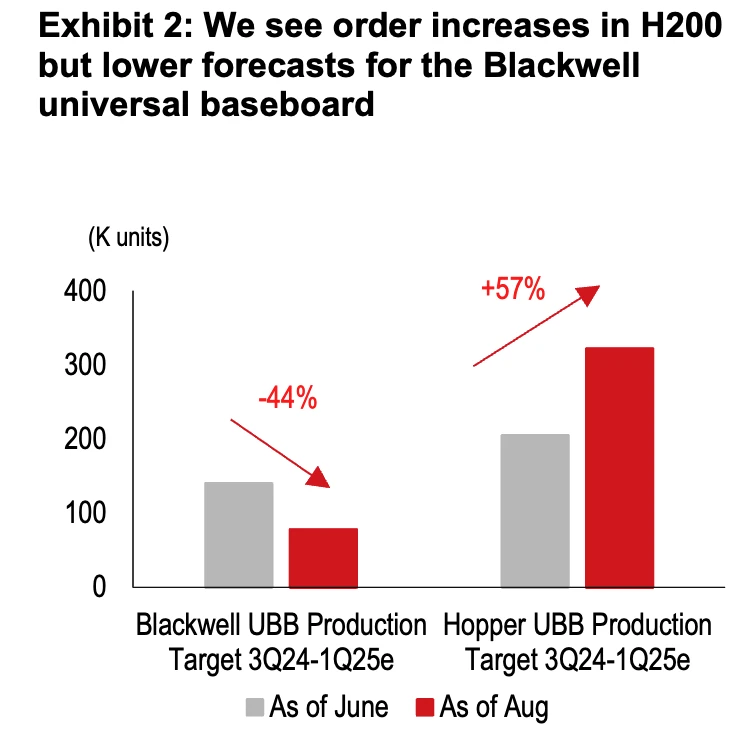

Phân tích của UBS cho rằng lô chip Blackwell đầu tiên của Nvidia sẽ bị trì hoãn tới 4-6 tuần và dự kiến sẽ bị trì hoãn đến cuối tháng 1 năm 2025. Thay vào đó, nhiều khách hàng đã mua H200 với thời gian giao hàng rất ngắn. TSMC đã bắt đầu sản xuất chip Blackwell, nhưng do tính phức tạp của công nghệ đóng gói CoWoS-L được sử dụng trong B 100 và B 200 nên có những thách thức về năng suất và sản lượng ban đầu thấp hơn dự kiến ban đầu, trong khi H 100 và H 200 sử dụng công nghệ CoWoS-S.

Tuy nhiên, sản phẩm mới này chưa được đưa vào dự báo hiệu suất gần đây:

Vì Blackwell sẽ không đưa ra kỳ vọng về doanh số sớm nhất cho đến quý 4 năm 2024 (quý 1 năm 2025) và NVIDIA chính thức chỉ cung cấp hướng dẫn về hiệu suất trong một quý nên sự chậm trễ sẽ ít ảnh hưởng đến hiệu suất của quý 2 và quý 3 năm 2024. Tại hội nghị SIG GRAPH gần đây, NVIDIA không đề cập đến tác động của độ trễ GPU Blackwell, cho thấy rằng tác động của độ trễ có thể ở mức khiêm tốn.

2. Nhu cầu về các sản phẩm hiện có có tăng lên không?

Thứ hai, sự suy giảm của B 100/B 200 có thể được bù đắp bằng cách tăng mức tăng trưởng của H 200/H 20 vào nửa cuối năm 2024.

Theo dự báo của HSBC, sản lượng ván nền B 100/B 200 (UBB) đã được điều chỉnh giảm 44%, mặc dù việc giao hàng có thể bị hoãn một phần đến nửa đầu năm 2025, dẫn đến lượng hàng xuất xưởng giảm trong nửa cuối năm 2024. Tuy nhiên, H 200 đơn đặt hàng UBB tăng đáng kể, dự kiến sẽ tăng 57% từ quý 3 năm 2024 đến quý 1 năm 2025.

Dựa trên dự đoán này, doanh thu của H200 trong nửa cuối năm 2024 là 23,5 tỷ USD, con số này sẽ bù đắp nhiều hơn khoản lỗ tiềm ẩn 19,5 tỷ USD trong doanh thu liên quan đến B100 và GB 200 - tương đương với 500.000 GPU B100 hoặc 15 tỷ USD tổn thất doanh thu ngụ ý, và cơ sở phụ trợ bổ sung (NVL 36) thiệt hại doanh thu 4,5 tỷ USD. Chúng tôi cũng nhận thấy tiềm năng tăng trưởng từ động lực GPU H 20 mạnh mẽ, chủ yếu dành cho thị trường Trung Quốc, với lô hàng tiềm năng là 700.000 chiếc hoặc doanh thu ngụ ý là 6,3 tỷ USD trong nửa cuối năm 2024.

Ngoài ra, việc tăng cường năng lực sản xuất CoWoS của TSMC cũng có thể hỗ trợ tăng trưởng doanh thu từ phía cung ứng.

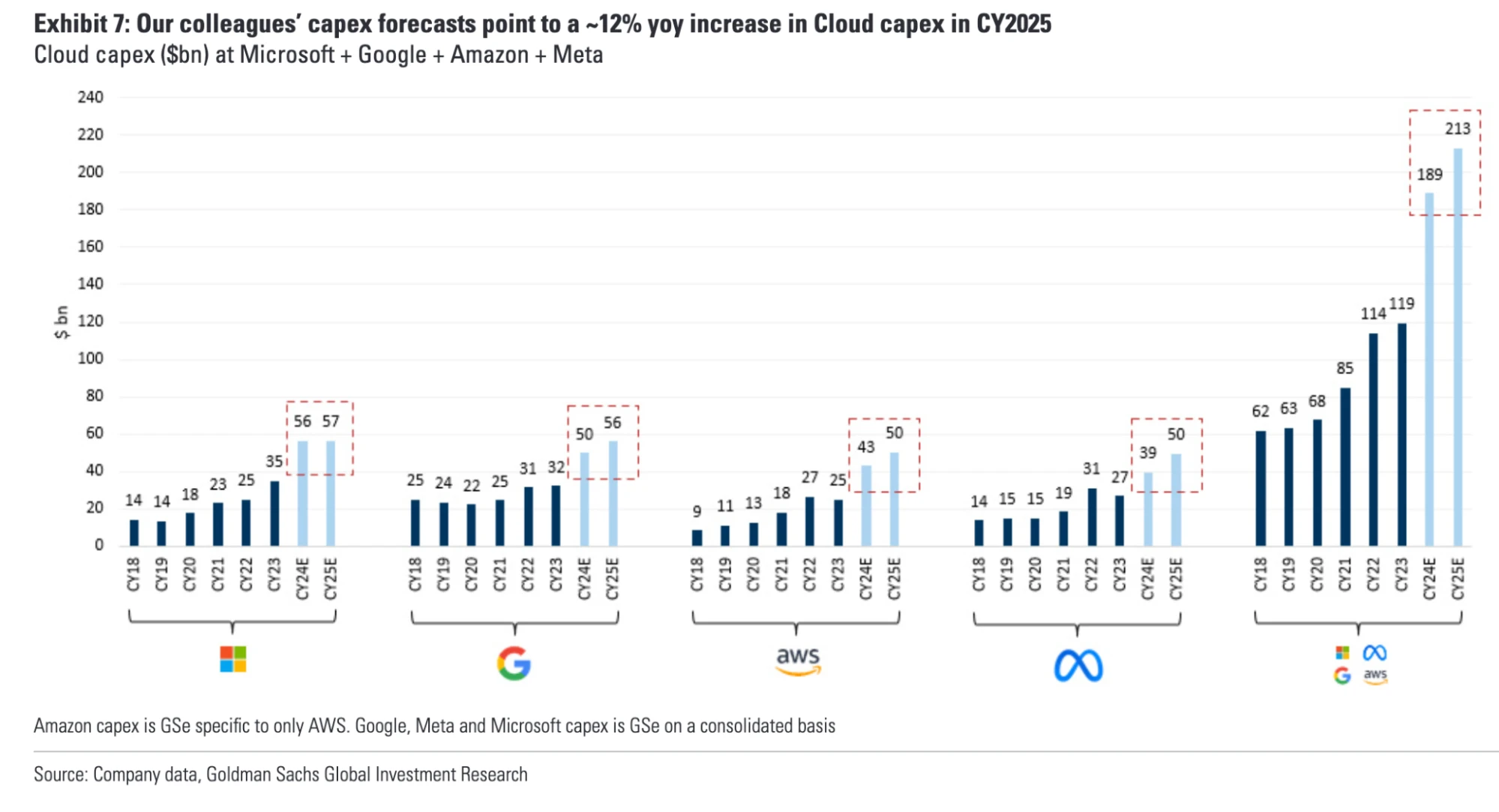

Về phía khách hàng, những nhận xét gần đây từ các công ty siêu quy mô của Hoa Kỳ, vốn chiếm hơn 50% doanh thu trung tâm dữ liệu của NVIDIA, cho thấy triển vọng nhu cầu của NVIDIA sẽ tiếp tục tăng. Mô hình dự báo của Goldman Sachs cho thấy mức tăng trưởng hàng năm trong chi tiêu vốn cho điện toán đám mây toàn cầu sẽ lần lượt đạt 60% và 12% vào năm 2024 và 2025, cao hơn dự báo trước đó (lần lượt là 48% và 9%). Nhưng cũng có thể thấy năm nay là một năm tăng trưởng lớn, năm sau khó có thể duy trì được mức tăng trưởng như vậy:

Dưới đây là bản tóm tắt các nhận xét gần đây của các công ty công nghệ lớn nhất về vốn đầu tư AI, cho thấy dự báo của các công ty về tăng trưởng vốn đầu tư vào năm 2024 và 2025:

Bảng chữ cái: Dự kiến sẽ chi 12 tỷ USD trở lên cho chi tiêu vốn mỗi quý cho đến hết năm 2024, với tổng chi tiêu có thể đạt 12 tỷ USD đến 13,5 tỷ USD.

Microsoft: Dự kiến chi tiêu vốn vào năm 2025 sẽ cao hơn năm 2024 để đáp ứng nhu cầu ngày càng tăng đối với các sản phẩm đám mây và AI của mình.

Chi tiêu vốn dự kiến sẽ tăng hàng quý để đáp ứng nhu cầu điện toán đám mây và AI hiện đang vượt quá khả năng của Microsoft.

Những hạn chế về năng lực, đặc biệt là về phía AI của dịch vụ đám mây Azure, dự kiến sẽ kéo dài cho đến nửa đầu năm tài chính 2025.

Meta: đã nâng dự báo chi tiêu vốn năm 2024 lên 37 tỷ USD lên 40 tỷ USD, tăng từ mức trước đó là 35 tỷ USD lên 40 tỷ USD.

Chi tiêu vốn dự kiến sẽ tăng đáng kể vào năm 2025 khi công ty có kế hoạch đầu tư để hỗ trợ các nỗ lực nghiên cứu AI và phát triển sản phẩm của mình.

Amazon: Dự kiến vốn đầu tư cao hơn vào nửa cuối năm 2025.

Một phần lớn chi phí vốn sẽ được sử dụng để hỗ trợ nhu cầu ngày càng tăng về khối lượng công việc AI tổng hợp và không tổng hợp của công ty.

3. Mức độ chậm lại của động lượng

Ngoài sự chậm lại trong tốc độ tăng trưởng chi tiêu của các doanh nghiệp lớn trong năm tới, tốc độ tăng trưởng hiệu suất của NV cũng sẽ chậm lại hơn nữa.

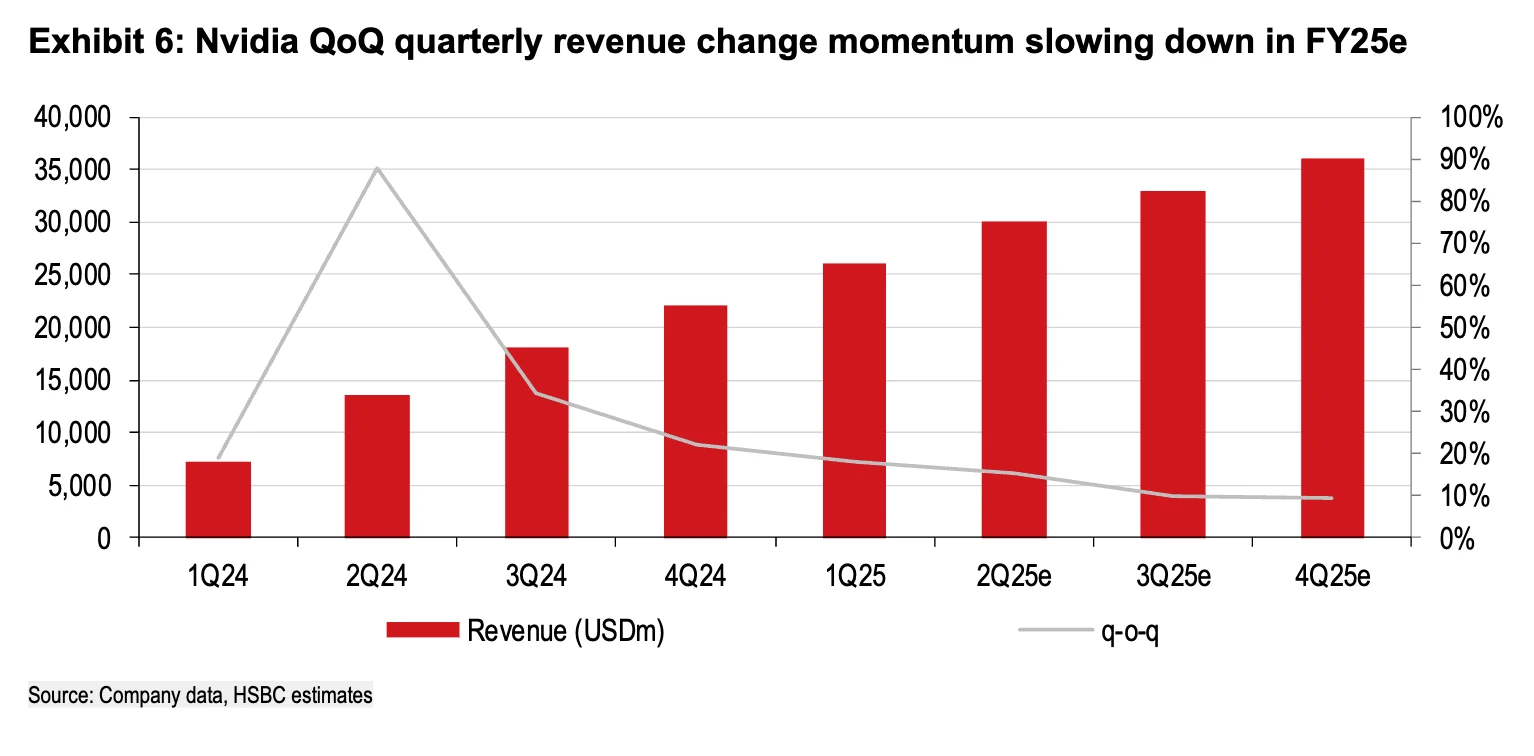

Sự đồng thuận của thị trường dự kiến doanh thu năm tài chính 2025 sẽ là 105,6 tỷ USD, so với 60,9 tỷ USD năm ngoái, với mức tăng trưởng chậm lại còn 73% từ mức 126% của năm ngoái. Hướng dẫn chính thức Doanh thu quý 2 là 28 tỷ USD Thị trường dự kiến sẽ lạc quan hơn, nhưng tốc độ tăng trưởng hiệu suất trong quý này sẽ tiếp tục chậm lại từ phạm vi tăng trưởng 2x% xuống phạm vi tăng trưởng 1x%:

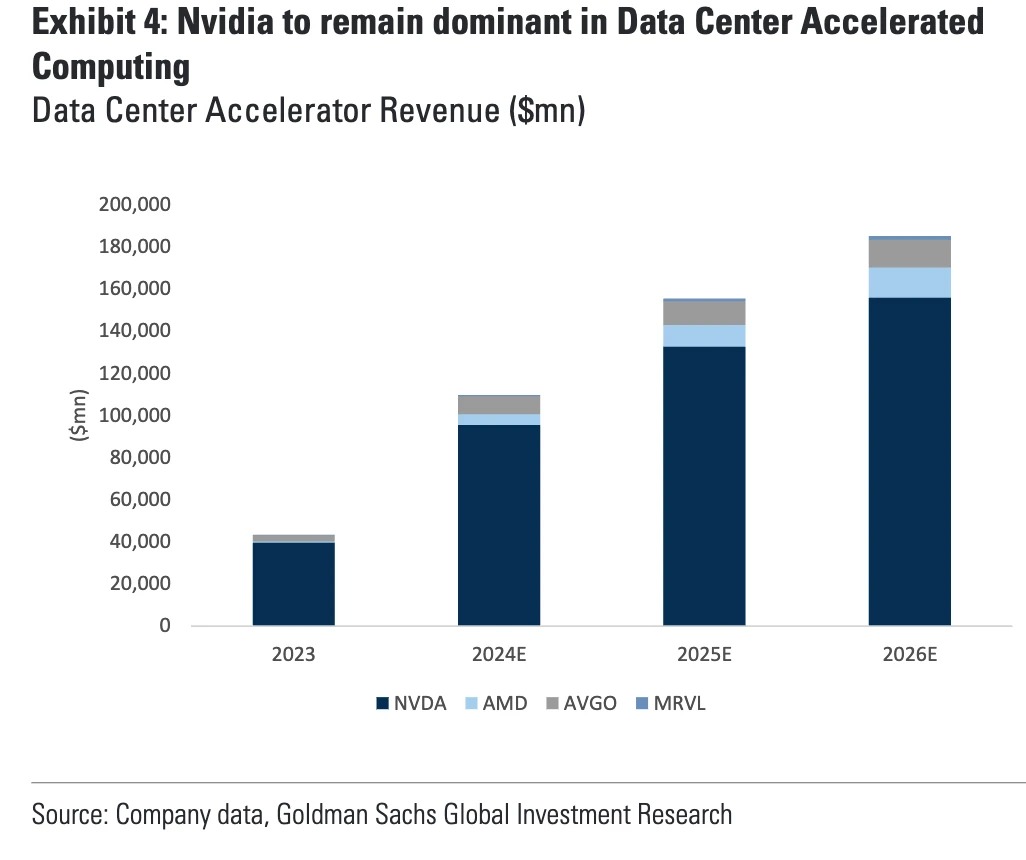

Cần lưu ý rằng ngày càng có nhiều người chơi trên thị trường trí tuệ nhân tạo: chip MI 30 0X của AMD được cho là tốt hơn Nvidia ở một số khía cạnh. Cerebras đã giới thiệu các chip có kiến trúc toàn tấm wafer giúp giảm đáng kể chi phí kết nối và mạng cũng như mức tiêu thụ điện năng. Ngoài ra, các ông lớn công nghệ bao gồm Google, Amazon và Microsoft cũng đang phát triển chip trí tuệ nhân tạo của riêng mình. Những điều này có thể làm giảm sự phụ thuộc vào các sản phẩm của Nvidia trong tương lai.

Tuy nhiên, hiện chưa có đủ trường hợp ủng hộ mối lo ngại này Phố Wall vẫn kỳ vọng Nvidia sẽ duy trì vị thế thống trị về chip trung tâm dữ liệu:

4. Hãy chú ý đến Trung Quốc

Trong triển vọng của báo cáo tài chính sắp tới, xu hướng nhu cầu của NVIDIA tại Trung Quốc cũng sẽ trở thành tâm điểm chú ý, đặc biệt khi thị trường kỳ vọng nhu cầu H20 sẽ tăng lên. Tập trung vào các thông tin sau từ cuộc gọi thu nhập:

Sự quan tâm của khách hàng đã thay đổi như thế nào kể từ khi H20 ra mắt.

Khả năng cạnh tranh của công ty trước các đối thủ trong nước (chủ yếu là Huawei).

Mốc thời gian ra mắt B20 (phiên bản thu nhỏ của Blackwell) vào năm 2025.

5. Những thay đổi về dòng sản phẩm

Do sự phức tạp trong sản xuất chưa từng có trong việc đóng gói chip TSMC (CoWoS-L so với CoWoS-S truyền thống) và CPU Grace dựa trên ARM (so với CPU x86 truyền thống), hãy giảm số lượng ngăn xếp bộ nhớ băng thông cao để giảm độ phức tạp của việc đóng gói (Cho phép có thể sử dụng CoWoS-S truyền thống thay vì CoWoS-L). Ví dụ: các sản phẩm NVIDIA mới B 200 A và GB 200 A Ultra có thể sử dụng gói CoWoS-S cũ. Các sản phẩm mới có các thông số kỹ thuật và phương pháp làm mát khác nhau. Những thay đổi khiến NVDA khó duy trì được sức mạnh định giá cao trước đây trên thị trường:

Thông số kỹ thuật: Dòng A mới có hiệu suất giảm so với GPU B 100 và B 200 tiêu chuẩn. Hiệu suất thấp hơn có nghĩa là kỳ vọng về giá thấp hơn cho những sản phẩm mới này. Do đó, B 200 A dự kiến sẽ có giá bán trung bình (ASP) từ 25.000 đến 30.000 USD, so với mức 35.000 đến 40.000 USD của GPU B 100 và B 200 trước đó. Việc giảm thông số kỹ thuật và hiệu suất này trực tiếp dẫn đến giảm khả năng định giá.

Làm mát: Giải pháp 6 giá đỡ GB 200 A Ultra NV L3 sắp ra mắt dự kiến sẽ có tính năng làm mát bằng không khí thay vì hệ thống làm mát bằng chất lỏng phức tạp. Sự thay đổi này có thể dẫn đến doanh thu tổng hợp thấp hơn so với các kệ GB 200 NV L3 6 và NVL 72 trước đây.

Điều này có thể có tác động không chắc chắn đến hiệu suất, điều này một mặt có thể tốt cho doanh thu nhưng mặt khác có thể làm giảm khả năng định giá của NVDA khi các dòng sản phẩm của chính họ cạnh tranh với nhau.

6. Biến động giá cổ phiếu

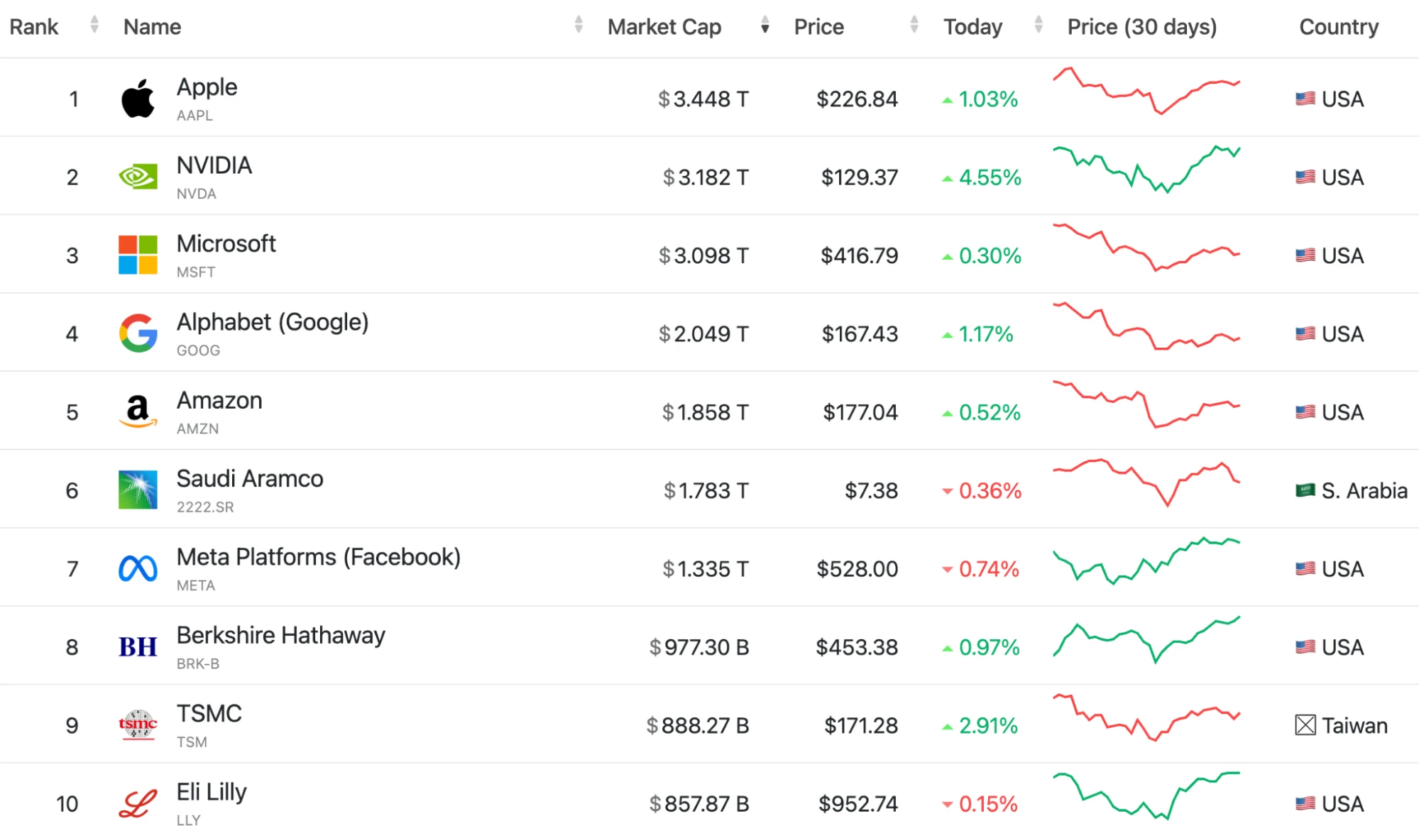

Do sự chậm trễ của Blackwell, thách thức nhỏ đối với câu chuyện về AI và sự điều chỉnh chung của thị trường, Nvidia đã từng giảm 30% so với mức cao nhất. Tuy nhiên, các nhà đầu tư đã mua vào lúc giá thấp, khiến giá cổ phiếu tăng thêm 30%. Giá trị thị trường hiện tại của nó là 3,18 nghìn tỷ USD, đứng thứ hai trên thế giới, chỉ cách mức giá cao nhất mọi thời đại 7%.

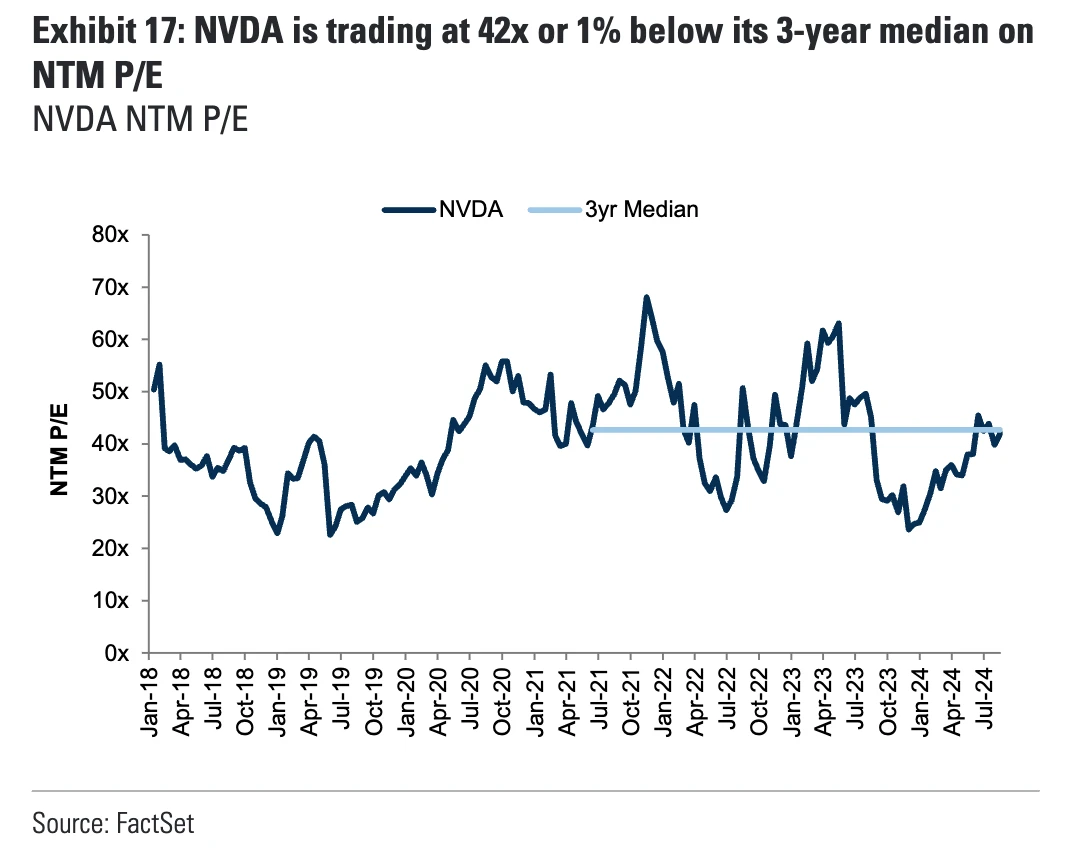

Mức định giá hiện tại của NVDA về cơ bản ở mức trung bình trong ba năm qua, không cao cũng không thấp.

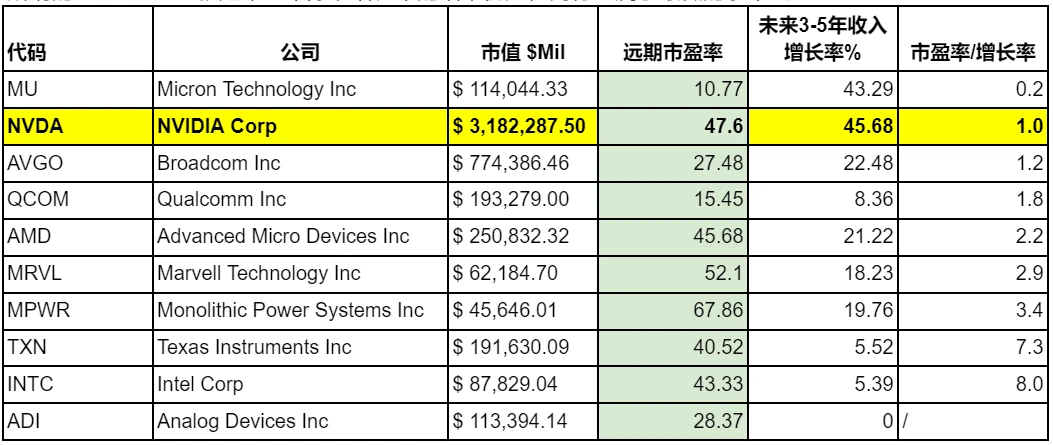

So với các đối thủ cạnh tranh, tỷ lệ giá trên thu nhập của NVDA chắc chắn không thấp, đạt 47,6 lần. Tuy nhiên, do vẫn duy trì kỳ vọng tăng trưởng cao nên cái gọi là tỷ lệ PEG, tức là tỷ lệ giá trên thu nhập chia cho. tốc độ tăng trưởng, vẫn là thấp nhất trong số các nước cùng ngành:

7. Giả thuyết bò và gấu

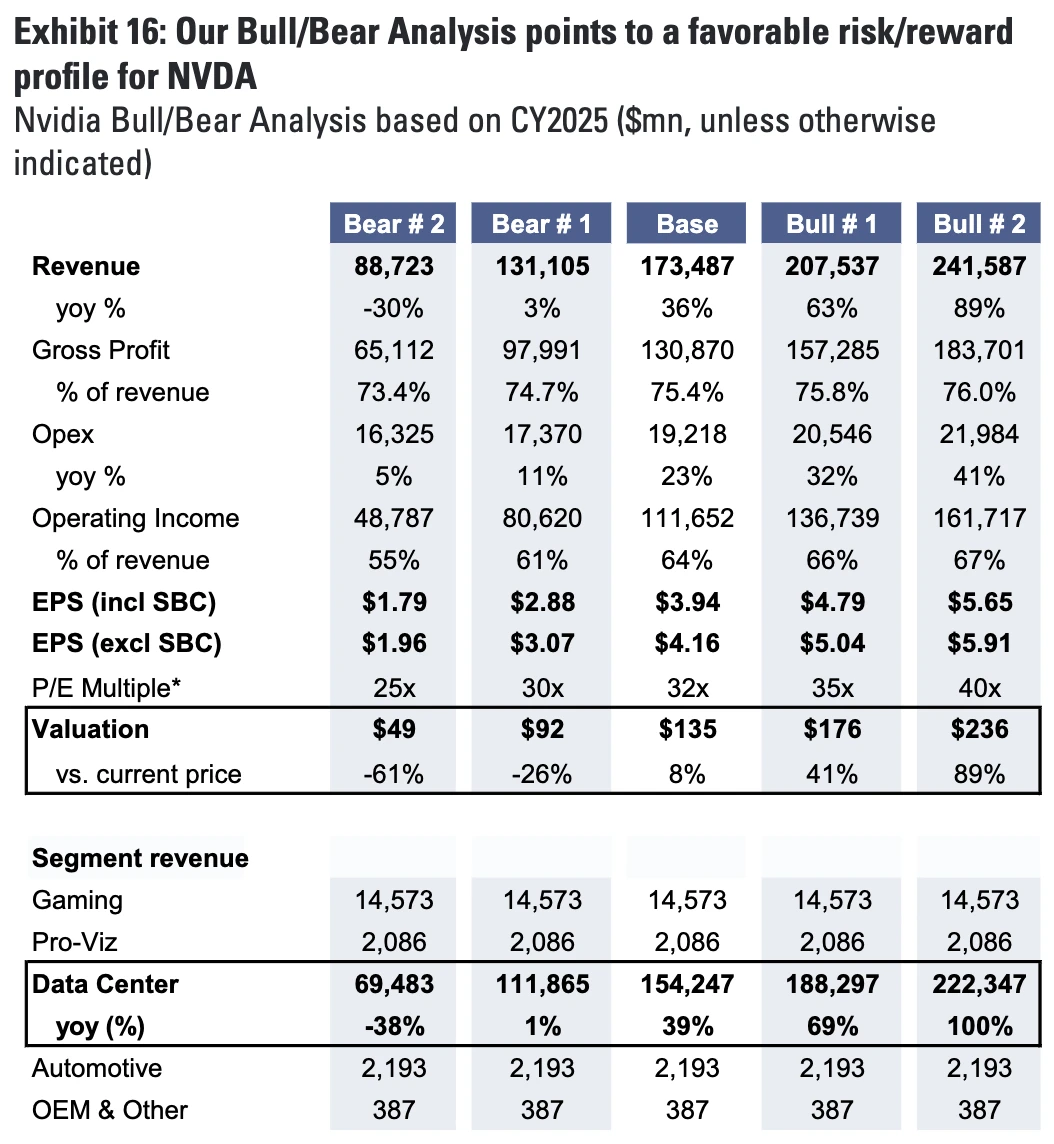

Câu chuyện về AI đã gặp phải một số thách thức trong hai tháng đầu tiên, chủ yếu ở góc độ đóng góp của nó vào doanh thu doanh nghiệp có thể không cao. Nếu dựa trên giả định bi quan này rằng sự bùng nổ đầu tư liên quan đến AI chỉ xảy ra một lần, hoạt động kinh doanh trung tâm dữ liệu của NVIDIA có thể nhanh chóng trở lại mức xu hướng trước năm 2023.

Điều đó giả định rằng doanh thu của trung tâm dữ liệu sẽ giảm xuống còn 69 tỷ USD vào năm 2025, thấp hơn 38% so với mức hiện tại và thấp hơn 55% so với kỳ vọng cơ bản, như kịch bản bi quan nhất giả định. Sau đó hãy sử dụng giả định lạc quan nhất là tăng trưởng doanh thu của trung tâm dữ liệu đạt 100% vào năm 2025.

Dự đoán thay đổi giá cổ phiếu của Goldman Sachs trong kịch bản giá lên này là:

Dựa trên giá cổ phiếu hiện tại là 124,58 USD và giá cổ phiếu dự kiến cơ bản là 135 USD, Bull #1 và Bull #2 tăng lần lượt 41% và 89%, trong khi Bear #1 và Bear #2 giảm lần lượt 61% và 26%. Nghĩa là, ở mức giá hiện tại, lợi nhuận tiềm năng của NVDA vẫn thấp hơn rủi ro của nó.

8. Tóm tắt: Xu hướng chậm lại nhưng vẫn lạc quan

Định giá của NVDA hiện đang ở mức trung lập và hiệu suất của nó vẫn đạt yêu cầu. Tuy nhiên, giai đoạn FOMO nhất của thị trường đã trôi qua và tốc độ tăng trưởng hiệu suất của nó đã bước vào kênh giảm. tăng vào năm đó.

Rủi ro lớn nhất là lời tường thuật của AI bị làm sai lệch, nhưng miễn là vấn đề này không tiếp tục lên men thì những tin tức tiêu cực về hoạt động của NVDA giống tâm trạng thất thường hơn. Các yếu tố tiêu cực khác đến nhiều hơn từ lãi suất ở cấp độ vĩ mô và sự không chắc chắn về địa chính trị. Ví dụ: Bộ Thương mại Hoa Kỳ sẽ tiến hành đánh giá hàng năm về các hạn chế xuất khẩu chất bán dẫn vào tháng 10, điều này có thể cấm xuất khẩu chip H20 phiên bản đặc biệt có hiệu suất suy yếu và thậm chí ảnh hưởng đến khó khăn để có được phiên bản bị thiến B20.

Sự không chắc chắn trên thị trường có thể gây ra một số biến động về giá cổ phiếu và bội số định giá cũng có thể co lại, nhưng chúng ta vẫn có thể giữ thái độ lạc quan ở giai đoạn này, vì vấn đề chủ yếu tập trung ở chuỗi cung ứng chứ không phải nhu cầu và một số vấn đề về chuỗi cung ứng có thể được giải quyết. đã giải quyết, về cơ bản sẽ không làm suy yếu đà tăng trưởng dài hạn của NVIDIA. Công ty vẫn sẽ hấp dẫn trong vài năm tới. Ví dụ, mức phục hồi 30% chỉ sau vài ngày cho thấy sự nhiệt tình săn lùng món hời của thị trường.

Đặc biệt, triển vọng về nhu cầu AI có thể vẫn còn ở giai đoạn đầu, chẳng hạn như với Meta, dự kiến tải tính toán của mô hình ngôn ngữ lớn Llama 4 thế hệ tiếp theo sẽ cao hơn 10 lần so với Llama 3.1, cho thấy rằng về lâu dài Triển vọng nhu cầu dài hạn đối với chip điện toán AI có thể vượt quá mong đợi của chúng tôi.