Tiêu đề gốc: Airdrops trên sa mạc cằn cỗi: Khảo sát những đặc điểm đằng sau tỷ lệ thành công 11% của năm 2024

Tác giả gốc: Keyrock

Bản tổng hợp gốc: Scof, ChainCatcher

Những điểm chính:

Không bền vững

Hầu hết các airdrop đều sụp đổ trong vòng 15 ngày. Vào năm 2024, mặc dù giá ban đầu tăng vọt nhưng 88% mã thông báo đã mất giá trị trong vòng vài tháng.

tăng hoặc giảm mạnh

Các đợt airdrop phân phối hơn 10% tổng nguồn cung cho thấy hiệu suất và tỷ lệ giữ chân cộng đồng mạnh mẽ hơn. Những người dưới 5% thường phải đối mặt với việc bán tháo nhanh chóng khi phát hành.

FDV cao

Định giá pha loãng hoàn toàn (FDV) quá cao là có hại nhất cho dự án. FDV cao hạn chế sự tăng trưởng và tính thanh khoản, khiến giá giảm mạnh sau đợt airdrop.

Thanh khoản là yếu tố quyết định

Không có đủ thanh khoản để hỗ trợ FDV cao và nhiều token đã sụp đổ dưới áp lực bán. Thanh khoản sâu là chìa khóa để ổn định giá sau đợt airdrop.

một năm khó khăn

Tiền điện tử gặp khó khăn vào năm 2024, với hầu hết các đợt airdrop bị ảnh hưởng nặng nề nhất. Đối với một số trường hợp thành công, phân bổ thông minh, thanh khoản mạnh và FDV thực tế là chiến lược của họ.

Airdrops: Con dao hai lưỡi trong phân phối token

Kể từ năm 2017, airdrop đã trở thành một chiến lược phân phối token phổ biến được sử dụng để tạo tiếng vang ở giai đoạn đầu. Tuy nhiên, vào năm 2024, nhiều dự án sẽ gặp khó khăn để thành công do quá bão hòa. Mặc dù airdrop vẫn có thể mang lại sự phấn khích ban đầu, nhưng hầu hết các airdrop đều dẫn đến áp lực bán ngắn hạn, dẫn đến tỷ lệ giữ chân cộng đồng và từ bỏ giao thức thấp. Tuy nhiên, một số dự án nổi bật đã tìm cách đi ngược lại xu hướng này, chứng minh rằng nếu thực hiện đúng cách, airdrop vẫn có thể mang lại thành công lâu dài có ý nghĩa.

Mục đích nghiên cứu

Báo cáo này cố gắng làm sáng tỏ bí ẩn của hiện tượng airdrop năm 2024—phân chia người thắng và người thua. Chúng tôi đã phân tích 62 đợt airdrop trên 6 chuỗi, so sánh hiệu suất của chúng trên nhiều khía cạnh: hành động giá, sự chấp nhận của người dùng và tính bền vững lâu dài. Mặc dù mỗi giao thức có các biến số riêng, nhưng dữ liệu tổng hợp sẽ vẽ nên một bức tranh rõ ràng về mức độ hiệu quả của các đợt airdrop này trong việc đạt được các mục tiêu đã định.

hiệu suất chung

Khi kiểm tra hiệu suất tổng thể của airdrop năm 2024, hầu hết đều hoạt động kém sau khi phát hành. Trong khi một số ít nhận được lợi nhuận ấn tượng ngay từ đầu thì hầu hết các token đều phải đối mặt với áp lực giảm giá khi thị trường điều chỉnh lại giá trị của chúng. Mô hình này chỉ ra một vấn đề lớn hơn trong mô hình airdrop: nhiều người dùng có thể ở đó chỉ để nhận các ưu đãi thay vì tham gia vào giao thức lâu dài.

Với tất cả các đợt airdrop, một câu hỏi quan trọng được đặt ra – liệu giao thức có khả năng duy trì không? Sau khi phần thưởng ban đầu được phân phối, người dùng có tiếp tục thấy giá trị trên nền tảng hay sự tham gia của họ chỉ mang tính chất giao dịch? Phân tích của chúng tôi từ dữ liệu trên nhiều khung thời gian cho thấy một thông tin quan trọng: Đối với hầu hết các đồng tiền này, sự nhiệt tình giảm dần nhanh chóng, thường là trong vòng hai tuần đầu tiên.

hiệu suất tổng thể

Nhìn vào hành động giá 15, 30 và 90 ngày, có thể thấy rõ rằng hầu hết biến động giá xảy ra trong vài ngày đầu tiên sau đợt airdrop. Ba tháng sau, một số token đã đạt được lợi nhuận dương và chỉ một số ít đi ngược lại xu hướng. Tuy nhiên, điều quan trọng là phải xem xét bối cảnh rộng hơn: thị trường tiền điện tử nói chung không hoạt động tốt trong thời gian này, điều này làm phức tạp tình hình.

Phân phối trên chuỗi

Mặc dù hiệu suất tổng thể kém nhưng điều này không xảy ra ở tất cả các chuỗi. Trong số 62 đợt airdrop được phân tích, chỉ có 8 đợt đạt được lợi nhuận dương sau 90 ngày – 4 trên Ethereum và 4 trên Solana. Không có người chiến thắng trên BNB, Starknet, Arbitrum, Merlin, Blast, Mode và ZkSync. Tỷ lệ thành công của Solana là 25% và của Ethereum là 14,8%.

Điều này không có gì ngạc nhiên đối với Solana, vì chuỗi này đã trở thành chuỗi được yêu thích trên thị trường bán lẻ trong hai năm qua và thực sự thách thức sự thống trị của Ethereum. Và, vì nhiều chuỗi khác mà chúng tôi đã xem xét là các chuỗi cấp hai cạnh tranh trực tiếp với một chuỗi khác, không có gì đáng ngạc nhiên khi chỉ có chuỗi mẹ mới giữ được một số ít người chiến thắng.

Mặc dù chúng tôi không bao gồm mạng Ton của Telegram, nhưng chúng tôi muốn chỉ ra rằng đã có khá nhiều đợt airdrop thành công trên mạng khi sự nhiệt tình và sự chấp nhận ngày càng tăng.

Sự khác biệt giữa các chuỗi công khai khác nhau (Bộ phận chuỗi)

Điều đó có nghĩa là, nếu chúng ta cố gắng tách các chuỗi lớn khỏi airdrop của chúng, liệu dữ liệu có thay đổi theo xu hướng của mã thông báo chuỗi công khai không? Khi chúng tôi bình thường hóa các mức giá airdrop này và so sánh chúng với hiệu suất của hệ sinh thái tương ứng của chúng—ví dụ: so sánh một đợt airdrop trên Polygon với hành động giá của $MATIC hoặc một đợt airdrop trên Solana với $SOL—kết quả vẫn không lạc quan.

Đúng vậy, thị trường đã giảm và mức cao nhất năm 2023 đã hạ nhiệt, nhưng điều đó không đủ để che đậy bản chất mờ nhạt của airdrop, cả so với mã thông báo hệ thống và tiền thay thế nói chung. Những đợt bán tháo này không hoàn toàn tách biệt khỏi câu chuyện lớn hơn và phản ánh mối lo ngại rộng hơn của thị trường về sự hưng phấn ngắn hạn. Không ai muốn một thứ gì đó chưa được thử nghiệm hoặc “mới” khi những gì đã được coi là “đã có” đang trên đà suy giảm.

Nhìn chung, mức cải thiện ở mức tốt nhất là khiêm tốn, với Solana và ETH giảm tệ nhất khoảng 15-20% trong một số khoảng thời gian 90 ngày, điều này vẫn cho thấy mức độ biến động của các đợt airdrop này và chỉ có liên quan trong tường thuật tổng thể chứ không phải trong hiệu suất giá.

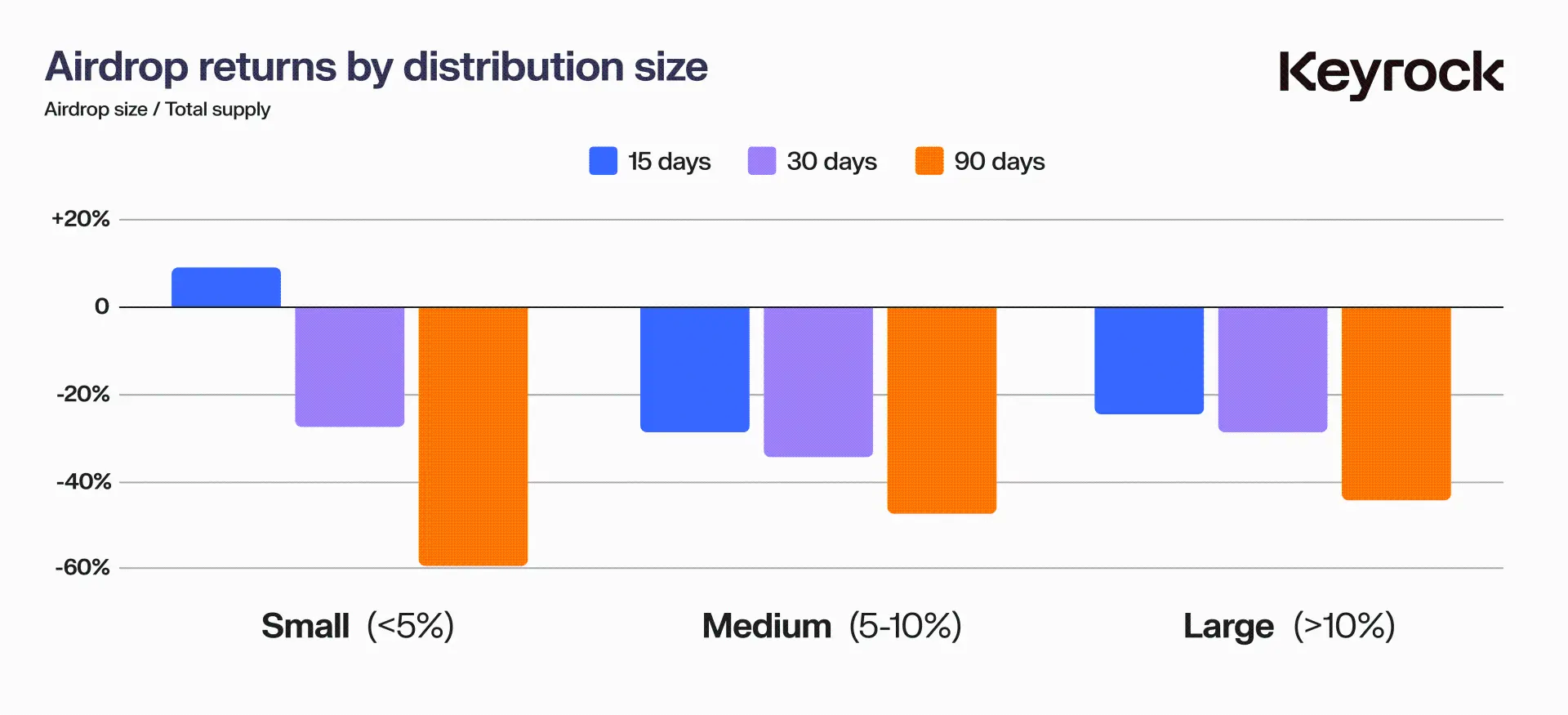

Hiệu suất theo phân bổ

Một yếu tố quan trọng khác ảnh hưởng đến hiệu suất airdrop là việc phân phối tổng nguồn cung cấp mã thông báo. Quyết định của giao thức về lượng cung cấp token cần phân bổ có thể ảnh hưởng đáng kể đến hiệu suất giá của nó. Điều này đặt ra những câu hỏi quan trọng: Liệu sự hào phóng có xứng đáng không? Hay bảo thủ sẽ an toàn hơn? Việc cung cấp cho người dùng nhiều mã thông báo hơn sẽ dẫn đến biến động giá tốt hơn hay có nguy cơ cung cấp quá nhiều và quá nhanh không?

Để giải quyết vấn đề, chúng tôi chia airdrop thành ba nhóm:

Airdrop nhỏ: <5% tổng nguồn cung cấp mã thông báo

Airdrop trung bình: >5% và 10%

Airdrop lớn: >10%

Sau đó chúng tôi kiểm tra hiệu suất của họ trong ba khoảng thời gian - 15 ngày, 30 ngày và 90 ngày.

Trong ngắn hạn (15 ngày), những đợt airdrop nhỏ hơn (<5%) hoạt động tốt hơn, có thể là do nguồn cung hạn chế tạo ra ít áp lực bán ngay lập tức hơn. Tuy nhiên, thành công ban đầu này thường chỉ tồn tại trong thời gian ngắn, khi các token từ các đợt airdrop nhỏ bị bán tháo đáng kể trong vòng ba tháng. Điều này có thể là do sự kết hợp của nhiều yếu tố: nguồn cung thấp ban đầu ngăn cản việc bán ra, nhưng theo thời gian, khi câu chuyện thay đổi hoặc những người trong nội bộ bắt đầu bán ra, cộng đồng rộng lớn hơn cũng làm theo.

Airdrop trung bình (5-10%) hoạt động tốt hơn một chút, cân bằng việc phân phối nguồn cung với tỷ lệ giữ chân người dùng. Tuy nhiên, những đợt airdrop lớn (>10%) hoạt động tốt nhất trong các khung thời gian dài hơn. Những khoản phân bổ lớn hơn này, mặc dù có khả năng gây ra áp lực bán lớn hơn trong ngắn hạn, dường như thúc đẩy ý thức sở hữu cộng đồng mạnh mẽ hơn. Bằng cách phân bổ nhiều token hơn, giao thức có thể trao quyền cho người dùng, mang lại cho họ lợi ích lớn hơn trong sự thành công của dự án. Điều này có thể dẫn đến sự ổn định giá tốt hơn và hiệu quả lâu dài hơn.

Cuối cùng, dữ liệu này cho thấy rằng việc ít keo kiệt hơn trong việc phân bổ mã thông báo sẽ mang lại lợi ích. Các giao thức hào phóng trong airdrop có xu hướng nuôi dưỡng cơ sở người dùng tương tác nhiều hơn, dẫn đến kết quả tốt hơn theo thời gian.

Động lực phân phối

Tác động của việc phân phối mã thông báo

Phân tích của chúng tôi cho thấy quy mô của airdrop ảnh hưởng trực tiếp đến hiệu suất giá. Những đợt airdrop nhỏ tạo ra ít áp lực bán ban đầu hơn nhưng có xu hướng thấy lượng bán ra đáng kể trong vòng vài tháng. Mặt khác, phân bổ lớn hơn sẽ sớm tạo ra nhiều biến động hơn nhưng lại dẫn đến hiệu suất lâu dài mạnh mẽ hơn, cho thấy rằng sự hào phóng sẽ khuyến khích lòng trung thành và hỗ trợ mã thông báo nhiều hơn.

Liên kết phân phối với tâm lý thị trường

Tình cảm của cộng đồng là một yếu tố quan trọng, mặc dù thường khó nắm bắt, trong một đợt airdrop thành công. Việc phân phối mã thông báo lớn hơn thường được coi là công bằng hơn, mang lại cho người dùng cảm giác sở hữu và tham gia mạnh mẽ hơn. Điều này tạo ra một vòng phản hồi tích cực - người dùng cảm thấy gắn kết hơn và ít có khả năng bán mã thông báo của họ hơn, giúp ổn định lâu dài. Ngược lại, việc phân bổ nhỏ hơn ban đầu có thể mang lại cảm giác an toàn hơn nhưng thường dẫn đến sự nhiệt tình ngắn hạn, sau đó là tình trạng bán tháo nhanh chóng.

Mặc dù rất khó để định lượng cảm xúc hoặc “sự rung cảm” của tất cả 62 đợt airdrop, nhưng chúng vẫn là những chỉ báo mạnh mẽ về sức hấp dẫn lâu dài của dự án. Dấu hiệu của cảm xúc mạnh mẽ bao gồm các cộng đồng tích cực và gắn kết trên các nền tảng như Discord, các cuộc thảo luận tự nhiên trên mạng xã hội và sự quan tâm thực sự đến sản phẩm. Ngoài ra, tính mới và đổi mới của sản phẩm thường giúp duy trì động lực tích cực vì chúng thu hút nhiều người dùng cam kết hơn thay vì những kẻ săn phần thưởng cơ hội.

Ảnh hưởng của giá trị pha loãng hoàn toàn

Một lĩnh vực trọng tâm quan trọng là liệu giá trị pha loãng hoàn toàn (FDV) của mã thông báo khi ra mắt có tác động đáng kể đến hiệu suất sau đợt phát sóng của nó hay không. FDV đại diện cho tổng giá trị thị trường của tiền điện tử nếu tất cả các token có thể được lưu hành, bao gồm cả các token chưa được mở khóa hoặc phân phối. Nó được tính bằng cách nhân giá mã thông báo hiện tại với tổng nguồn cung cấp mã thông báo, bao gồm mã thông báo đang lưu hành và bất kỳ mã thông báo bị khóa, được cấp hoặc trong tương lai nào.

Trong không gian tiền điện tử, chúng ta thường thấy các dự án mà FDV dường như được định giá quá cao so với tiện ích hoặc tác động thực tế của giao thức khi ra mắt. Điều này đặt ra một câu hỏi quan trọng: Liệu các token có bị phạt vì lạm phát FDV khi ra mắt hay tác động của FDV có khác nhau tùy theo từng dự án không?

Dữ liệu của chúng tôi bao gồm từ các dự án được khởi chạy với FDV thận trọng là 5,9 triệu đô la cho đến các dự án được khởi chạy với mức đáng kinh ngạc là 19 tỷ đô la – mức chênh lệch gấp 3000 lần so với 62 mẫu airdrop mà chúng tôi đã phân tích.

Khi chúng tôi lập biểu dữ liệu này, một xu hướng rõ ràng đã xuất hiện: bất kể loại dự án, mức độ cường điệu hay tâm lý cộng đồng, FDV khi ra mắt càng lớn thì khả năng giảm giá đáng kể càng lớn.

mối quan hệ FDV

Có hai yếu tố chính diễn ra ở đây. Đầu tiên là nguyên tắc thị trường cơ bản: Các nhà đầu tư bị thu hút bởi nhận thức về khả năng di chuyển đi lên. Các token nhỏ của FDV mang lại không gian cho sự tăng trưởng và tâm lý thoải mái khi “gia nhập sớm”, thu hút các nhà đầu tư với lời hứa về lợi nhuận trong tương lai. Mặt khác, các dự án có FDV tăng cao thường gặp khó khăn trong việc duy trì động lực khi khả năng tăng giá được nhận thấy trở nên hạn chế.

Các nhà kinh tế từ lâu đã thảo luận về khái niệm “không gian” thị trường. Như Robert Shiller đã nói một cách nổi tiếng, “sự hưng phấn phi lý” sẽ nhanh chóng biến mất khi các nhà đầu tư cảm thấy lợi nhuận bị hạn chế. Trong không gian tiền điện tử, khi FDV của token cho thấy tiềm năng tăng trưởng hạn chế, sự bùng nổ đó sẽ tan biến nhanh chóng.

Yếu tố thứ hai mang tính kỹ thuật hơn: tính thanh khoản. Các token có FDV lớn có xu hướng thiếu tính thanh khoản để hỗ trợ các mức định giá này. Khi một lượng lớn ưu đãi được phân phối tới cộng đồng, ngay cả một tỷ lệ nhỏ người dùng muốn rút tiền cũng có thể tạo ra áp lực bán lớn mà không có người mua ở phía bên kia.

Lấy ví dụ như $JUP, được ra mắt với FDV trị giá 690 triệu đô la, được hỗ trợ bởi một loạt nhóm thanh khoản và nhà tạo lập thị trường mà chúng tôi ước tính là 22 triệu đô la vào ngày ra mắt. Điều này khiến $JUP có tỷ lệ thanh khoản trên FDV chỉ 0,03%. Con số này tương đối thấp so với tỷ lệ thanh khoản-FDV 2% của memecoin $WEN, nhưng tương đối cao so với các đồng tiền khác trong cùng hạng.

Để so sánh, Wormhole ra mắt với FDV khổng lồ trị giá 13 tỷ USD. Để đạt được tỷ lệ thanh khoản 0,03% tương tự, Wormhole sẽ cần có 39 triệu USD thanh khoản trên khắp các địa điểm. Tuy nhiên, thậm chí bao gồm tất cả các nhóm có sẵn, cả chính thức và không chính thức, cũng như tính thanh khoản của Cex, ước tính tốt nhất của chúng tôi là gần 6 triệu USD – một phần nhỏ so với số tiền cần thiết. Với 17% số token được phân bổ cho người dùng, giai đoạn này được đặt ra cho mức vốn hóa thị trường có khả năng không bền vững. Kể từ khi ra mắt, $W đã giảm 83%.

Với tư cách là nhà tạo lập thị trường, chúng tôi biết rằng nếu không có đủ thanh khoản, giá có thể rất nhạy cảm với áp lực bán. Sự kết hợp của hai yếu tố – nhu cầu tâm lý về tiềm năng tăng trưởng và tính thanh khoản thực tế cần thiết để hỗ trợ FDV lớn – giải thích tại sao các token có FDV cao hơn lại gặp khó khăn để duy trì giá trị của chúng.

Dữ liệu chứng minh điều này. Các token có FDV thấp hơn ít bị xói mòn giá hơn, trong khi những token được tung ra ở mức định giá tăng cao phải chịu đựng nhiều nhất trong những tháng sau đợt airdrop.

Người thắng và người thua chung cuộc

Để hiểu sâu hơn về một số người tham gia, chúng tôi đã chọn một ví dụ về người thắng và người thua trong đợt airdrop trong quý này để phân tích. Khám phá những gì họ đã làm tốt và những gì họ chưa làm, dẫn đến những lần ra mắt cộng đồng thành công và những lần ra mắt cộng đồng kém thành công hơn.

Mùa Airdrop: Nghiên cứu điển hình về người thắng và người thua

Khi chúng ta bước vào mùa airdrop, chúng ta hãy xem xét người chiến thắng nổi bật và người hoạt động kém hiệu quả đáng chú ý để tiết lộ các yếu tố dẫn đến kết quả trái ngược nhau của họ. Chúng ta sẽ khám phá xem những dự án này đã làm đúng hay sai, điều gì cuối cùng đã định hình nên sự thành công hay thất bại của chúng trong mắt cộng đồng.

Người chiến thắng: $DRIFT

Đầu tiên là Drift, một nền tảng giao dịch tương lai phi tập trung đã chạy trên Solana được gần ba năm. Cuộc hành trình của Drift tràn ngập những chiến thắng và thử thách, bao gồm cả việc sống sót sau nhiều vụ hack và khai thác. Tuy nhiên, mỗi thất bại đã tạo nên một giao thức mạnh mẽ hơn, phát triển thành một nền tảng đã chứng minh được giá trị của nó vượt xa việc canh tác bằng airdrop.

Khi airdrop của Drift cuối cùng cũng xuất hiện, nó đã được chào đón một cách nhiệt tình, đặc biệt là từ cơ sở người dùng lâu năm. Nhóm đã phân bổ một cách chiến lược 12% tổng nguồn cung cấp mã thông báo cho airdrop, đây là một tỷ lệ tương đối cao và giới thiệu một hệ thống tiền thưởng thông minh sẽ bắt đầu hoạt động sáu giờ một lần sau lần phân bổ ban đầu.

Ra mắt với mức vốn hóa thị trường khiêm tốn là 56 triệu USD, Drift đã khiến nhiều người ngạc nhiên, đặc biệt là so với các nhà tạo lập thị trường tự động ảo (vAMM) khác, có ít người dùng hơn và ít lịch sử hơn nhưng được định giá cao hơn. Giá trị của Drift nhanh chóng phản ánh tiềm năng thực sự của nó, đạt mức vốn hóa thị trường là 163 triệu USD - tăng 2,9 lần kể từ khi ra mắt.

Chìa khóa thành công của Drift là sự phân phối công bằng và chu đáo. Bằng cách khen thưởng những người dùng trung thành và lâu dài, Drift lọc ra những nông dân Sybil mới một cách hiệu quả, nuôi dưỡng một cộng đồng chân thực hơn và tránh những tác hại đôi khi gây ra cho những sự kiện như vậy.

Điều gì khiến Drift nổi bật?

Di sản và nền tảng vững chắc

Lịch sử lâu dài của Drift cho phép nó tặng thưởng cho cơ sở người dùng kiên định hiện có của mình.

Với sản phẩm chất lượng cao, đã được chứng minh, các nhóm có thể dễ dàng xác định và khen thưởng những người dùng thành thạo thực sự.

Phân bổ theo cấp độ hào phóng

Việc phân bổ 12% tổng nguồn cung—một tỷ lệ đáng kể cho một đợt airdrop—thể hiện cam kết của Drift đối với cộng đồng của mình.

Cấu trúc phát hành theo giai đoạn giúp giảm thiểu áp lực bán và giữ giá trị ổn định sau khi ra mắt.

Điều quan trọng là airdrop được thiết kế để thưởng cho việc sử dụng thực tế chứ không chỉ các số liệu do những người nông dân tích điểm tăng cao.

định giá thực tế

Định giá thận trọng khi ra mắt của Drift tránh được bẫy thổi phồng quá mức và giữ kỳ vọng ở mức ổn định.

Thanh khoản đầy đủ đã được đưa vào nhóm thanh khoản ban đầu, đảm bảo thị trường hoạt động trơn tru.

Định giá pha loãng hoàn toàn thấp (FDV) không chỉ khiến Drift trở nên khác biệt mà còn gây ra một cuộc thảo luận rộng rãi hơn trong ngành về các đối thủ cạnh tranh được định giá quá cao.

Thành công của Drift không phải ngẫu nhiên; đó là kết quả của những lựa chọn có chủ đích nhằm ưu tiên sức mạnh, tính công bằng và tính bền vững của sản phẩm thay vì sự cường điệu ngắn hạn. Khi mùa airdrop tiếp tục, rõ ràng là các giao thức hy vọng tái tạo thành công của Drift sẽ tốt hơn nếu tập trung vào việc xây dựng nền tảng vững chắc, nuôi dưỡng sự tương tác của người dùng thực và duy trì cái nhìn thực tế về giá trị thị trường của họ.

$ZEND: Từ cường điệu đến sụp đổ – Thất bại trong đợt airdrop của Starknet

ZkLend ($ZEND) hiện đang phải đối mặt với một đợt suy thoái lớn - giá trị của nó đã giảm mạnh 95% và khối lượng giao dịch hàng ngày đang phải vật lộn để vượt quá 400.000 USD. Đó là một sự tương phản hoàn toàn đối với một dự án từng có vốn hóa thị trường là 300 triệu USD. Điều bất thường hơn nữa là tổng giá trị bị khóa (TVL) của ZkLend hiện cao hơn gấp đôi mức định giá bị pha loãng hoàn toàn (FDV) – một điều bất thường trong thế giới tiền điện tử và không phải là một dấu hiệu tích cực.

Vậy làm thế nào mà một dự án đang được quảng cáo rầm rộ xung quanh Starknet—một giải pháp tổng hợp zk được thiết kế để mở rộng quy mô Ethereum— lại rơi vào tình thế bấp bênh như vậy?

Bỏ lỡ làn sóng Starknet, nhưng không lên tàu

Không có gì đột phá về khái niệm ZkLend – nó nhằm mục đích trở thành một nền tảng cho vay đối với nhiều loại tài sản, được hưởng lợi từ câu chuyện của Starknet. Giao thức tận dụng động lực của Starknet để định vị mình là nhân tố chủ chốt trong hệ sinh thái thanh khoản xuyên chuỗi.

tiền đề:

Tạo mạng lưới nông nghiệp nơi người dùng có thể kiếm được phần thưởng trên các giao thức khác nhau.

Thu hút tính thanh khoản và người dùng thông qua phần thưởng và hoạt động xuyên chuỗi.

Tuy nhiên, trong quá trình triển khai, nền tảng này đã thu hút những người nông dân hoạt động “lính đánh thuê” — những người dùng chỉ tập trung vào phần thưởng ngắn hạn và không có cam kết về tình trạng lâu dài của giao thức. Thay vì phát triển một hệ sinh thái bền vững, ZkLend lại rơi vào tay những kẻ săn phần thưởng, dẫn đến mức độ tương tác trong thời gian ngắn và tỷ lệ giữ chân thấp.

Airdrop phản tác dụng

Chiến lược airdrop của ZkLend đã làm trầm trọng thêm vấn đề của nó. Không có sự công nhận về sản phẩm hoặc thương hiệu quan trọng nào trước đợt airdrop và việc phân phối mã thông báo đã thu hút các nhà đầu cơ hơn là người dùng thực. Thất bại nghiêm trọng này - thất bại trong việc kiểm tra đầy đủ người tham gia - đã dẫn đến:

Rất nhiều thợ săn phần thưởng mong muốn kiếm tiền nhanh chóng.

Thiếu lòng trung thành hoặc sự tham gia thực sự và không có cam kết lâu dài từ những người tham gia.

Giá trị token nhanh chóng sụp đổ khi các nhà đầu cơ ngay lập tức bán token của họ.

Thay vì xây dựng động lực và nuôi dưỡng lòng trung thành, airdrop tạo ra một đợt bùng nổ hoạt động ngắn ngủi rồi nhanh chóng biến mất.

Lời cảnh báo đã mang đến

Trải nghiệm của ZkLend là một lời nhắc nhở mạnh mẽ rằng mặc dù sự cường điệu và airdrop có thể mang lại cho người dùng nhưng chúng vốn không tạo ra giá trị, tiện ích hoặc cộng đồng bền vững.

Bài học chính:

Chỉ cường điệu thôi là chưa đủ – việc xây dựng giá trị thực sự đòi hỏi nhiều thứ hơn là chỉ cường điệu xung quanh một câu chuyện phổ biến.

Airdrop từ những người dùng không bị kiểm duyệt có thể thu hút sự đầu cơ và phá hủy giá trị, như ZkLend đã trải qua.

Đối với các sản phẩm mới chưa có trường hợp sử dụng đã được chứng minh, việc định giá cao mang lại rủi ro đáng kể.

Tóm lại

Nếu mục tiêu là tối đa hóa lợi nhuận thì việc bán vào ngày đầu tiên thường là động thái tốt nhất - 85% mã thông báo được airdrop sẽ giảm giá trong vòng vài tháng. Solana dẫn đầu với tư cách là chuỗi công khai hàng đầu vào năm 2024, nhưng hiệu suất tổng thể không tệ như mong đợi trong điều kiện thị trường. Các dự án như WEN và JUP nổi bật là những câu chuyện thành công, cho thấy cách tiếp cận chiến lược vẫn có thể mang lại lợi nhuận cao.

Trái với suy nghĩ của nhiều người, airdrop lớn hơn không phải lúc nào cũng dẫn đến bán tháo. Một đồng tiền có tỷ lệ phân bổ airdrop 70% đã đạt được mức tăng tích cực, làm nổi bật tầm quan trọng lớn hơn của việc quản lý FDV. Đánh giá quá cao FDV là một sai lầm nghiêm trọng. FDV cao hạn chế tiềm năng tăng trưởng và quan trọng hơn là tạo ra các vấn đề về thanh khoản - FDV tăng cao đòi hỏi thanh khoản đáng kể để duy trì, thường không có sẵn. Nếu không có đủ thanh khoản, các token airdrop dễ bị giảm giá nghiêm trọng vì không có đủ vốn để hấp thụ áp lực bán. Các dự án khởi động với FDV thực tế và kế hoạch cung cấp thanh khoản vững chắc sẽ có khả năng tồn tại tốt hơn sau biến động sau đợt airdrop.

Thanh khoản là rất quan trọng. Khi FDV quá cao, nó có thể gây áp lực rất lớn lên thanh khoản. Trong trường hợp thiếu thanh khoản, các đợt bán tháo ồ ạt có thể đè bẹp giá, đặc biệt là trong các đợt airdrop nơi người nhận háo hức bán. Bằng cách duy trì FDV có thể quản lý được và tập trung vào tính thanh khoản, các dự án có thể tạo ra sự ổn định tốt hơn và tiềm năng tăng trưởng dài hạn.

Cuối cùng, sự thành công của airdrop không chỉ phụ thuộc vào quy mô phân phối. FDV, tính di động, sự tham gia của cộng đồng và tường thuật đều quan trọng. Các dự án như WEN và JUP đã tìm thấy sự cân bằng phù hợp và tạo dựng giá trị lâu dài, trong khi các dự án khác có FDV cồng kềnh và thanh khoản nông không duy trì được sự quan tâm.

Trong các thị trường biến động nhanh, nhiều nhà đầu tư đưa ra quyết định nhanh chóng - bán vào ngày đầu tiên thường là lựa chọn an toàn nhất. Nhưng đối với những người quan tâm đến các nguyên tắc cơ bản dài hạn, luôn có những đồng tiền đáng để nắm giữ.