Tác giả gốc: Joel John

Biên soạn gốc: Deep Chao TechFlow

Ứng dụng sát thủ của tiền điện tử đã xuất hiện dưới dạng stablecoin. Vào năm 2023, khối lượng giao dịch của Visa đạt gần 15 nghìn tỷ USD, trong khi tổng khối lượng giao dịch stablecoin là khoảng 20,8 nghìn tỷ USD. Kể từ năm 2019, các giao dịch stablecoin giữa các ví đã đạt 221 nghìn tỷ USD .

Trong vài năm qua, số tiền tương đương với GDP toàn cầu đã chảy qua blockchain. Theo thời gian, số vốn này dần dần được tích lũy trên các mạng khác nhau. Người dùng chuyển đổi giữa các giao thức khác nhau để tìm kiếm cơ hội tài chính tốt hơn hoặc chi phí chuyển khoản thấp hơn. Với sự ra đời của tính năng trừu tượng hóa chuỗi , người dùng thậm chí có thể không biết rằng họ đang sử dụng cầu nối chuỗi chéo.

Cầu nối chuỗi có thể được coi là bộ định tuyến cho vốn. Khi bạn truy cập bất kỳ trang web nào trên Internet, có một mạng lưới phức tạp đằng sau đảm bảo rằng các bit và byte được hiển thị là chính xác. Một phần quan trọng trong mạng của bạn là bộ định tuyến vật lý trong nhà bạn, xác định cách các gói được định hướng để giúp bạn nhận được dữ liệu bạn cần trong khoảng thời gian ngắn nhất.

Cầu nối chuỗi chéo đóng một vai trò tương tự đối với vốn trên chuỗi ngày nay. Khi người dùng muốn chuyển từ chuỗi này sang chuỗi khác, cầu nối chuỗi chéo sẽ xác định cách chuyển tiền để người dùng nhận được giá trị cao nhất hoặc tốc độ nhanh nhất.

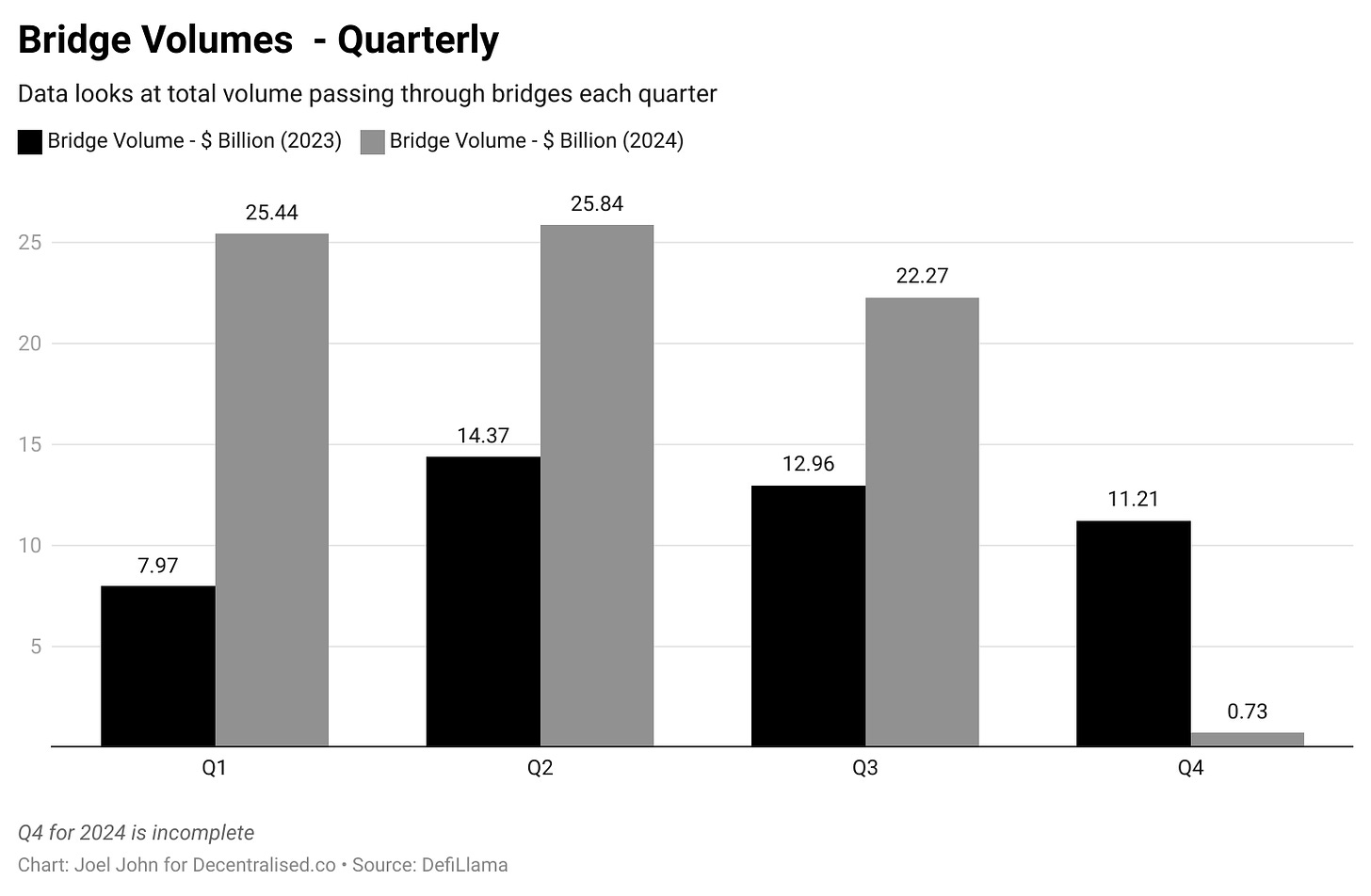

Kể từ năm 2022, cầu nối chuỗi chéo đã xử lý gần 22,27 tỷ USD giao dịch. Con số này khác xa so với lượng tiền chảy trên chuỗi dưới dạng stablecoin. Tuy nhiên, các cầu nối chuỗi chéo dường như kiếm được nhiều tiền hơn trên mỗi người dùng và trên mỗi đô la bị khóa so với nhiều giao thức khác.

Cuộc thảo luận hôm nay nói về việc hợp tác khám phá mô hình kinh doanh đằng sau các cầu nối chuỗi chéo và doanh thu được tạo ra thông qua các giao dịch cầu nối chuỗi chéo.

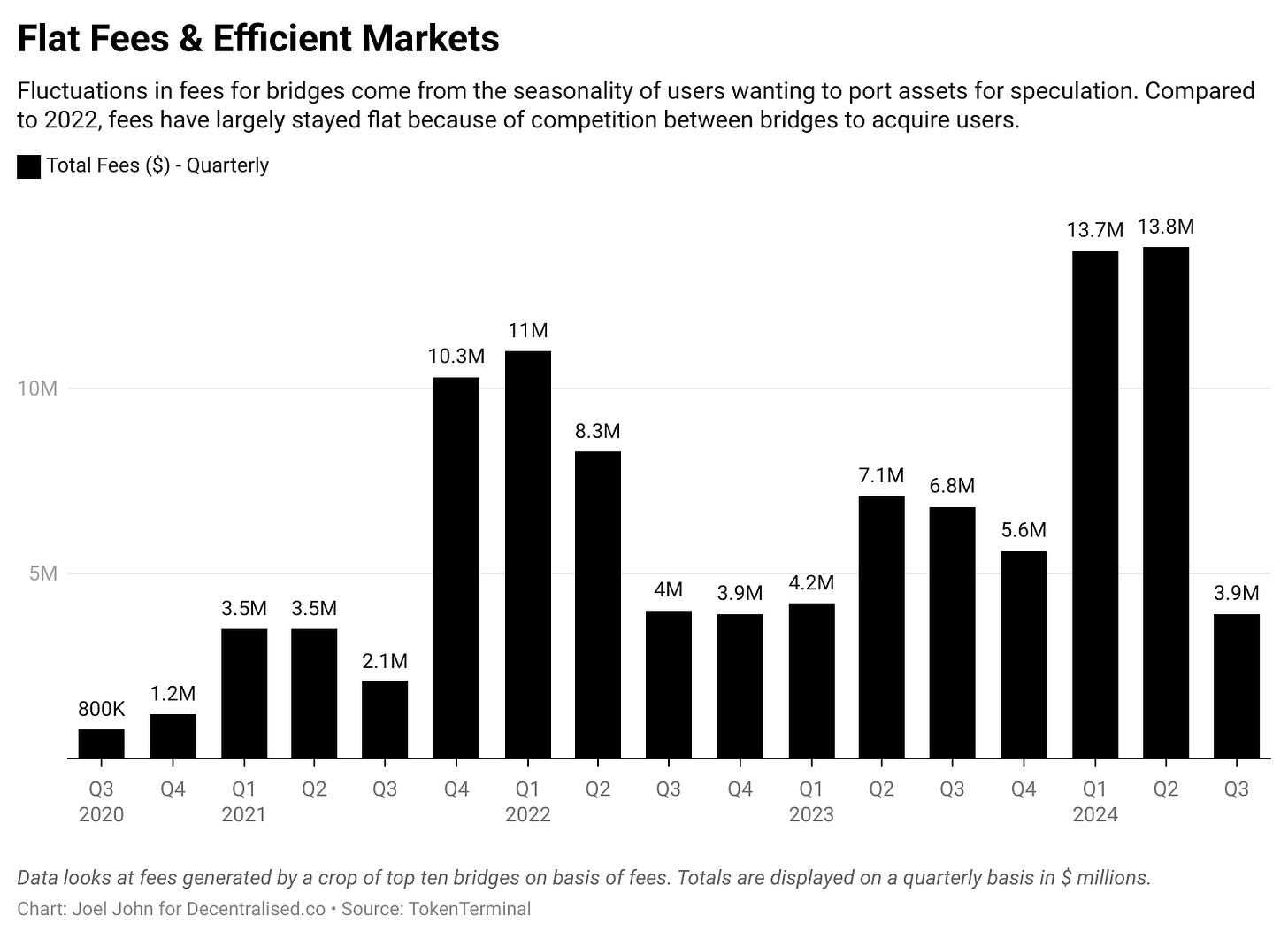

Hiển thị doanh thu

Kể từ giữa năm 2020, các cầu nối chuỗi chéo blockchain đã tạo ra gần 104 triệu USD phí tích lũy. Con số này có tính chất thời vụ khi người dùng đổ xô đến các cầu nối chuỗi chéo để sử dụng các ứng dụng mới hoặc theo đuổi các cơ hội kinh tế. Nếu không có lợi nhuận, mã thông báo meme hoặc công cụ tài chính, cầu nối chuỗi chéo sẽ bị ảnh hưởng vì người dùng sẽ có xu hướng sử dụng các giao thức mà họ quen thuộc nhất.

Một so sánh khá buồn (nhưng thú vị) là so sánh doanh thu của cầu nối chuỗi chéo với các nền tảng meme-coin như PumpFun . Doanh thu phí của họ là 70 triệu USD, trong khi các cầu nối chuỗi chéo tạo ra doanh thu phí 13,8 triệu USD.

Lý do phí vẫn không đổi ngay cả khi khối lượng giao dịch tăng là cuộc chiến giá cả đang diễn ra giữa các chuỗi. Để hiểu cách họ đạt được hiệu quả này, sẽ rất hữu ích khi hiểu cách hoạt động của hầu hết các cầu nối chuỗi chéo. Một cách để hiểu các cây cầu xuyên chuỗi là so sánh chúng với mạng lưới hawala của một thế kỷ trước.

Các cầu nối chuỗi chéo chuỗi khối tương tự như Hawala, kết nối các phân tách vật lý thông qua chữ ký mật mã.

Mặc dù hawala hiện nay thường liên quan đến hoạt động rửa tiền nhưng cách đây một thế kỷ, đây là một cách hiệu quả để chuyển tiền. Ví dụ, vào những năm 1940, nếu bạn muốn chuyển 1.000 USD từ Dubai đến Bangalore—khi UAE vẫn sử dụng đồng rupee Ấn Độ—bạn có một vài lựa chọn.

Bạn có thể chọn đi qua ngân hàng, việc này có thể mất vài ngày và cần nhiều giấy tờ, hoặc bạn có thể đến chợ vàng và tìm một người buôn bán. Người bán lấy 1.000 đô la của bạn và hướng dẫn một người buôn ở Ấn Độ trả số tiền tương ứng cho người mà bạn tin tưởng ở Bangalore. Tiền chảy giữa Ấn Độ và Dubai nhưng không xuyên biên giới.

Vậy nó hoạt động như thế nào? Hawala là một hệ thống dựa trên sự tin cậy vì các thương nhân trên thị trường vàng và các thương nhân ở Ấn Độ thường có mối quan hệ thương mại lâu dài. Thay vì chuyển tiền trực tiếp, họ có thể giải quyết số dư sau đó thông qua hàng hóa, chẳng hạn như vàng. Bởi vì các giao dịch này dựa trên sự tin cậy lẫn nhau giữa những người tham gia nên chúng đòi hỏi rất nhiều sự tin tưởng vào tính chính trực và hợp tác của cả hai thương nhân.

Điều này liên quan thế nào đến cầu nối chuỗi? Cầu chuỗi chéo hoạt động tương tự theo nhiều cách. Ví dụ: bạn có thể muốn chuyển tiền từ Ethereum sang Solana để theo đuổi lợi nhuận, thay vì từ Bangalore đến Dubai. Các cầu nối chuỗi chéo như LayerZero cho phép người dùng cho vay mã thông báo trên một chuỗi và mượn chúng trên chuỗi khác bằng cách chuyển thông tin người dùng.

Giả sử thay vì khóa tài sản hoặc đưa vàng miếng, hai thương nhân này đưa cho bạn một mã có thể đổi lấy vốn ở bất kỳ địa điểm nào. Mã này tương đương với một phương thức truyền thông tin. Các cầu nối chuỗi chéo như LayerZero sử dụng công nghệ được gọi là điểm cuối. Các điểm cuối này là các hợp đồng thông minh tồn tại trên các chuỗi khác nhau. Hợp đồng thông minh trên Solana có thể không hiểu được trực tiếp các giao dịch trên Ethereum, trong trường hợp đó cần có sự can thiệp của các nhà tiên tri. LayerZero sử dụng Google Cloud làm trình xác thực cho các giao dịch chuỗi chéo. Ngay cả trên Web3 tiên tiến nhất, chúng tôi vẫn dựa vào những gã khổng lồ Web2 để giúp chúng tôi xây dựng một nền kinh tế tốt hơn.

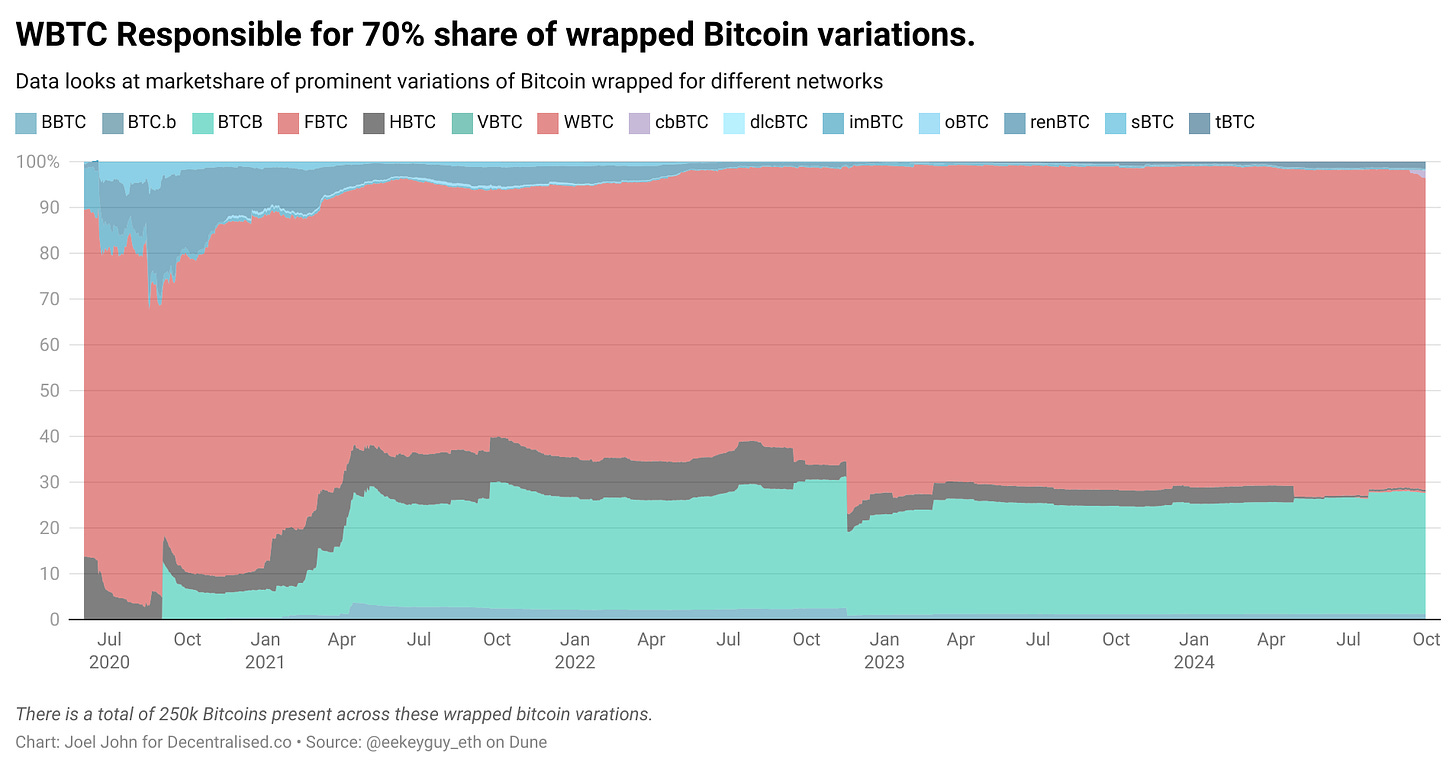

Hãy tưởng tượng rằng các nhà giao dịch liên quan không tin tưởng vào khả năng diễn giải mã của chính họ. Suy cho cùng, không phải ai cũng có thể sử dụng Google Cloud để xác minh giao dịch. Một cách khác là khóa và đúc tài sản. Trong mô hình như thế này, nếu bạn sử dụng Wormhole, bạn sẽ khóa tài sản của mình trong một hợp đồng thông minh trên Ethereum để nhận được tài sản được bao bọc trên Solana. Điều này tương đương với việc một thương gia hawala đưa cho bạn những thỏi vàng ở Ấn Độ và bạn gửi đô la vào UAE. Tài sản được đúc ở Ấn Độ và giao cho bạn. Chỉ cần bạn trả lại vàng miếng, bạn có thể đầu cơ bằng vàng miếng ở Ấn Độ và lấy lại vốn ban đầu ở Dubai. Tài sản được bọc trên các chuỗi khác nhau tương tự như vàng miếng – ngoại trừ giá trị của chúng thường giống nhau trên cả hai chuỗi.

Hình ảnh bên dưới cho thấy những thay đổi khác nhau mà chúng ta có đối với việc đóng gói Bitcoin ngày nay. Nhiều trong số này đã được đúc trong mùa hè DeFi để sử dụng Bitcoin nhằm tạo ra doanh thu trên Ethereum.

Cầu nối chuỗi có một số điểm lợi nhuận chính:

Tổng giá trị bị khóa (TVL) – Khi người dùng gửi vốn, số tiền này có thể được sử dụng để tạo thu nhập. Hiện tại, hầu hết các cầu nối chuỗi không cho vay vốn nhàn rỗi mà thay vào đó tính một khoản phí giao dịch nhỏ khi người dùng chuyển vốn từ chuỗi này sang chuỗi khác.

Phí chuyển tiếp – Đây là những khoản phí nhỏ do bên thứ ba tính (chẳng hạn như Google Cloud trong LayerZero) cho mỗi lần chuyển. Các khoản phí này được trả để xác minh giao dịch trên nhiều chuỗi.

Phí nhà cung cấp thanh khoản – Đây là phí trả cho các cá nhân gửi vốn vào hợp đồng thông minh cầu nối chuỗi. Giả sử bạn đang điều hành một mạng lưới hawala và bây giờ ai đó đang chuyển 100 triệu đô la từ chuỗi này sang chuỗi khác. Với tư cách cá nhân, bạn có thể không có đủ vốn. Các nhà cung cấp thanh khoản là những cá nhân tập hợp vốn để giúp hoàn thành các giao dịch. Đổi lại, mỗi nhà cung cấp thanh khoản sẽ nhận được một phần nhỏ phí phát sinh.

Chi phí đúc tiền – Cầu nối chuỗi chéo có thể tính một khoản phí nhỏ khi đúc tài sản. Ví dụ: WBTC tính phí 10 điểm cơ bản cho mỗi Bitcoin. Trong số các khoản phí này, chi phí chính của cầu nối chuỗi chéo là duy trì các nhà giao nhận và trả tiền cho các nhà cung cấp thanh khoản. Nó tạo ra giá trị trên TVL thông qua phí giao dịch và đúc tài sản ở cả hai phía của giao dịch. Một số cầu nối chuỗi chéo cũng áp dụng mô hình đặt cược được khuyến khích. Giả sử bạn cần thực hiện chuyển khoản hawala trị giá 100 triệu đô la cho ai đó bên kia đại dương, bạn có thể sẽ cần một số hình thức đảm bảo tài chính để đảm bảo rằng bên kia có đủ tiền.

Anh ta có thể tập hợp bạn bè của mình ở Dubai để chứng minh khả năng hoàn tất vụ chuyển nhượng. Đổi lại, anh ta thậm chí có thể trả lại một số khoản phí. Hoạt động này có cấu trúc tương tự như đặt cược. Tuy nhiên, thay vì sử dụng đô la, người dùng tập hợp lại để cung cấp mã thông báo gốc của mạng để đổi lấy nhiều mã thông báo hơn.

Vì vậy, tất cả điều này tạo ra bao nhiêu lợi nhuận? Giá trị của một đô la hoặc người dùng trong các sản phẩm này là gì?

kinh tế

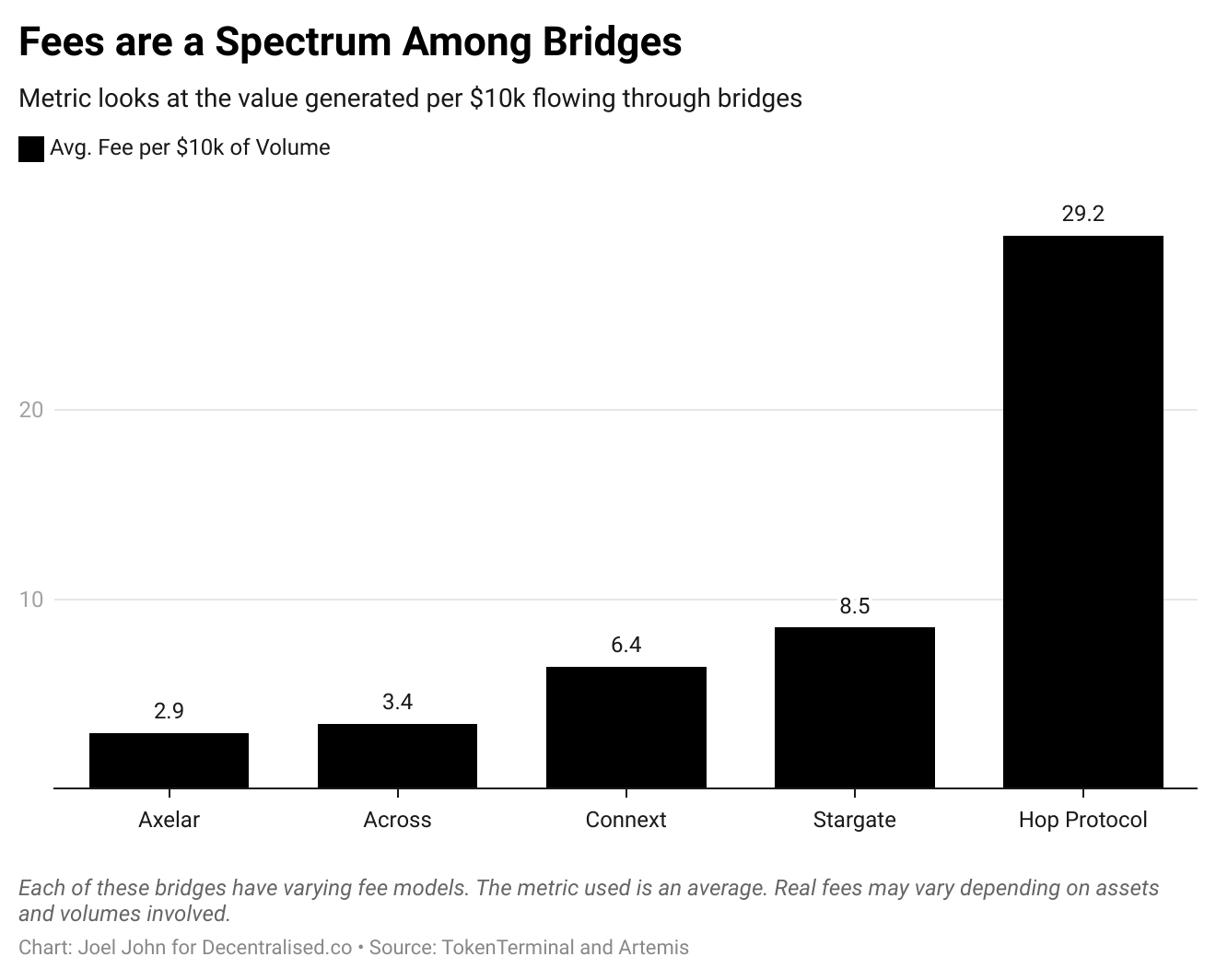

Dữ liệu sau đây có thể không chính xác vì không phải tất cả các khoản phí đều được quy cho thỏa thuận. Đôi khi phí phụ thuộc vào giao thức được sử dụng và tài sản liên quan. Nếu cầu nối chuỗi chủ yếu được sử dụng cho các tài sản dài hạn có tính thanh khoản thấp, nó có thể khiến người dùng bị trượt giá trong giao dịch. Vì vậy, khi xem xét kinh tế học đơn vị, tôi muốn làm rõ rằng những điều sau đây không phản ánh cầu nối chuỗi nào tốt hơn. Điều chúng tôi quan tâm là bao nhiêu giá trị được tạo ra trong toàn bộ chuỗi cung ứng trong sự kiện cầu nối xuyên chuỗi.

Điểm khởi đầu tốt là xem xét khối lượng giao dịch và phí được tạo bởi mỗi giao thức trong khoảng thời gian 90 ngày. Dữ liệu bao gồm các số liệu đến hết tháng 8 năm 2024, vì vậy các con số phản ánh 90 ngày trước đó. Chúng tôi giả định rằng vì Across có mức phí thấp hơn nên khối lượng giao dịch của nó cao hơn.

Điều này cung cấp ý tưởng sơ bộ về số tiền đang chảy qua cầu nối chuỗi trong bất kỳ quý nhất định nào và các khoản phí mà họ phải chịu trong cùng thời gian. Chúng tôi có thể sử dụng dữ liệu này để tính toán khoản phí mà một cây cầu xuyên chuỗi phải chịu cho mỗi đô la đi qua hệ thống của nó.

Để dễ đọc hơn, tôi đã tính phí di chuyển 10.000 USD qua các cây cầu xuyên chuỗi này.

Trước khi bắt đầu, tôi muốn làm rõ rằng điều này không có nghĩa là Hop tính phí gấp 10 lần Axelar. Có nghĩa là, đối với một giao dịch chuyển 10.000 USD, một cầu nối xuyên chuỗi như Hop có thể tạo ra giá trị 29,2 USD trên toàn bộ chuỗi giá trị (ví dụ: nhà cung cấp thanh khoản, nhà giao nhận, v.v.). Các số liệu này khác nhau do tính chất và loại hình chuyển tiền mà chúng hỗ trợ.

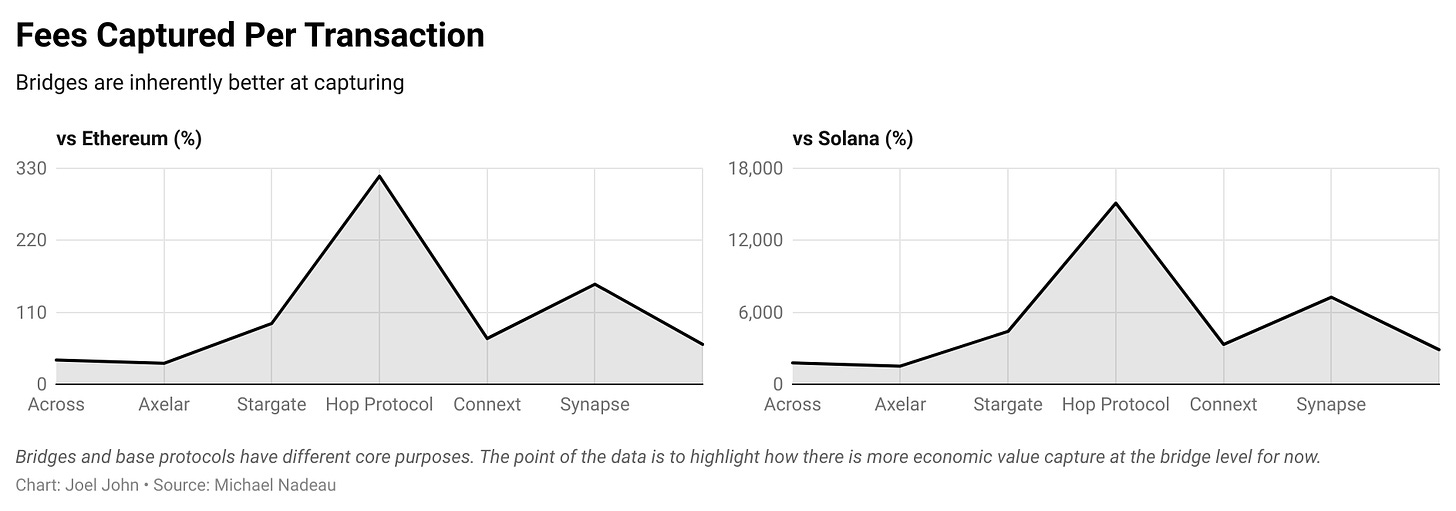

Điều thú vị là khi chúng ta so sánh giá trị thu được trên giao thức với giá trị trên bridge.

Với mục đích đo điểm chuẩn, chúng tôi đã xem xét chi phí chuyển nhượng trên Ethereum. Theo văn bản này, trong khoảng thời gian phí gas thấp, phí trên ETH là khoảng 0,0009179 USD, trong khi phí trên Solana là 0,0000193 USD. So sánh cầu nối chéo với L1 cũng giống như so sánh bộ định tuyến với máy tính. Chi phí lưu trữ file trên máy tính sẽ thấp hơn rất nhiều. Nhưng câu hỏi mà chúng tôi muốn giải quyết là liệu các cầu nối chuỗi chéo có thu được nhiều giá trị hơn L1 từ góc độ trở thành mục tiêu đầu tư hay không.

Từ quan điểm này, kết hợp với các số liệu trên, một cách để so sánh cả hai là xem xét phí USD thu được cho mỗi giao dịch bởi các cầu nối chuỗi chéo riêng lẻ và so sánh với Ethereum và Solana.

Lý do tại sao một số cầu nối chuỗi chéo thu được mức phí thấp hơn Ethereum là do chi phí gas phát sinh khi thực hiện các giao dịch cầu nối chuỗi chéo trên Ethereum.

Người ta có thể lập luận rằng giao thức Hop thu được giá trị cao hơn tới 120 lần so với Solana. Nhưng điều đó không đúng vì mô hình tính phí của hai mạng khá khác nhau. Điều chúng ta quan tâm là sự khác biệt giữa việc nắm bắt và định giá giá trị kinh tế, như chúng ta sẽ thấy ngay sau đây.

Trong số bảy giao thức cầu nối chuỗi chéo hàng đầu, năm giao thức có mức phí thấp hơn Ethereum L1. Axelar là rẻ nhất, chỉ bằng 32% phí trung bình của Ethereum trong 90 ngày qua. Hiện tại, Hop Protocol và Synapse có mức phí cao hơn Ethereum. So với Solana, chúng ta có thể thấy rằng phí thanh toán L1 trên chuỗi thông lượng cao rẻ hơn rất nhiều so với các giao thức cầu nối chuỗi chéo hiện tại.

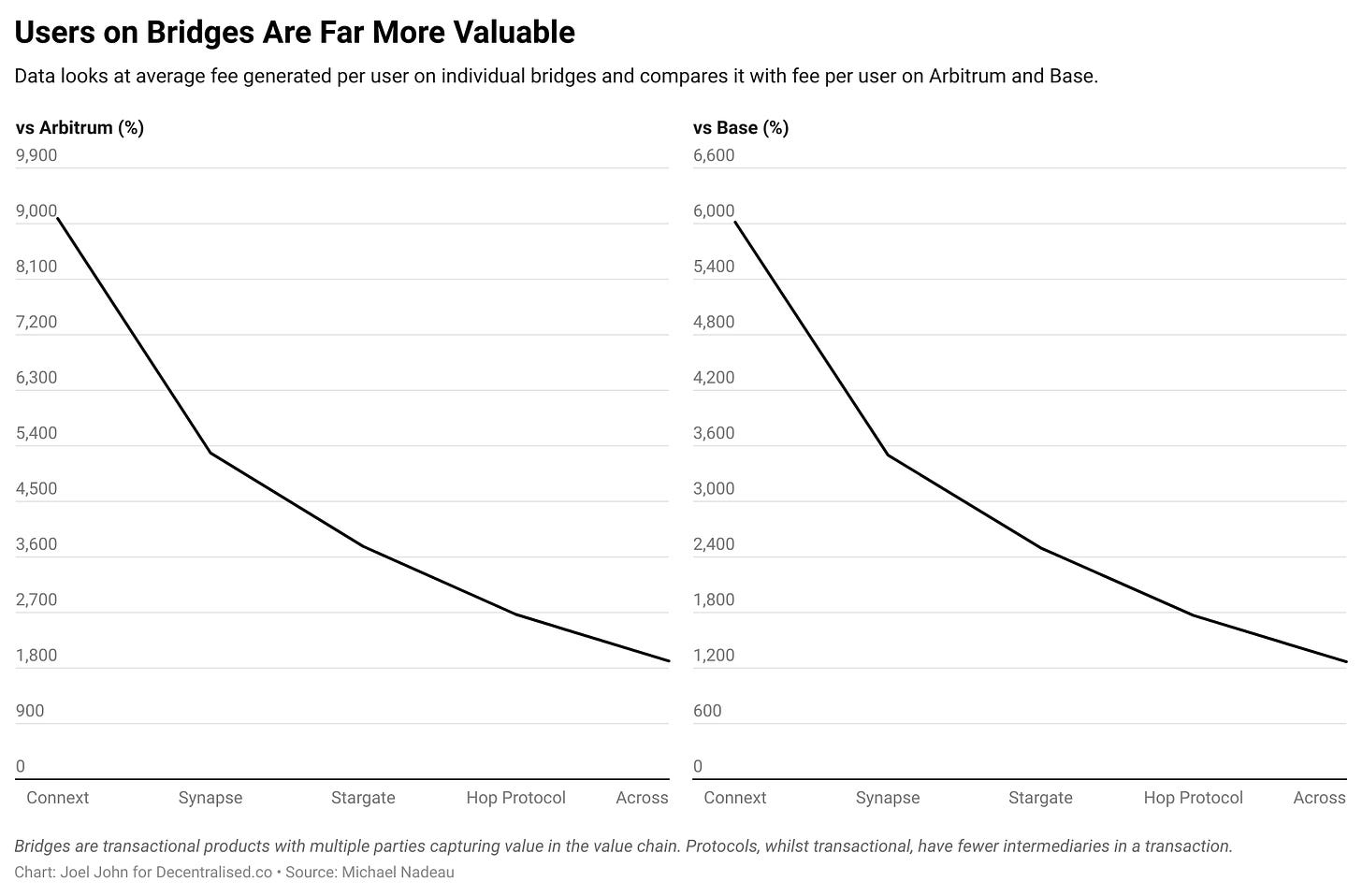

Một cách để nâng cao hơn nữa dữ liệu này là so sánh chi phí giao dịch trên L2 trong hệ sinh thái EVM. Theo thông tin cơ bản, phí của Solana chỉ bằng 2% phí thông thường trên Ethereum. Trong lần so sánh này chúng ta sẽ chọn Arbitrum và Base. Vì L2 được thiết kế với chi phí cực thấp nên chúng tôi sẽ sử dụng một số liệu khác để đo lường giá trị kinh tế - chi phí trung bình hàng ngày cho mỗi người dùng đang hoạt động.

Trong 90 ngày chúng tôi thu thập dữ liệu cho bài viết này, Arbitrum có trung bình 581.000 người dùng hàng ngày và tạo ra trung bình 82.000 USD phí hàng ngày. Tương tự, Base có trung bình 564.000 người dùng mỗi ngày và tạo ra 120.000 USD phí.

So sánh, cầu nối chuỗi có ít người dùng hơn và ít phí hơn. Cao nhất trong số này là Across, có 4.400 người dùng và tạo ra khoản phí 12.000 USD. Do đó, chúng tôi ước tính rằng Across tạo ra trung bình 2,40 USD cho mỗi người dùng mỗi ngày. Sau đó, số liệu này có thể được so sánh với chi phí của Arbitrum hoặc Base cho mỗi người dùng đang hoạt động để đánh giá giá trị kinh tế của mỗi người dùng.

Người dùng trung bình trên cầu nối chuỗi có giá trị hơn người dùng trên L2. Người dùng Connext trung bình tạo ra giá trị gấp 90 lần so với người dùng Arbitrum. Đó là một sự so sánh hơi giống táo với cam, vì phí gas phải trả khá cao khi giao dịch qua các cây cầu trên Ethereum, nhưng nó nêu bật hai yếu tố rõ ràng.

Các bộ định tuyến quỹ, giống như các cầu nối xuyên chuỗi ngày nay, có thể là một trong số ít danh mục sản phẩm trong tiền điện tử tạo ra giá trị kinh tế đáng kể.

Miễn là phí giao dịch vẫn ở mức cao, chúng tôi có thể sẽ không thấy người dùng chuyển sang L1 như Ethereum hoặc Bitcoin. Người dùng có thể được giới thiệu trực tiếp về L2 (chẳng hạn như Base) và các nhà phát triển có thể chọn chịu chi phí gas. Ngoài ra, có thể xảy ra trường hợp người dùng chỉ chuyển đổi giữa các mạng chi phí thấp.

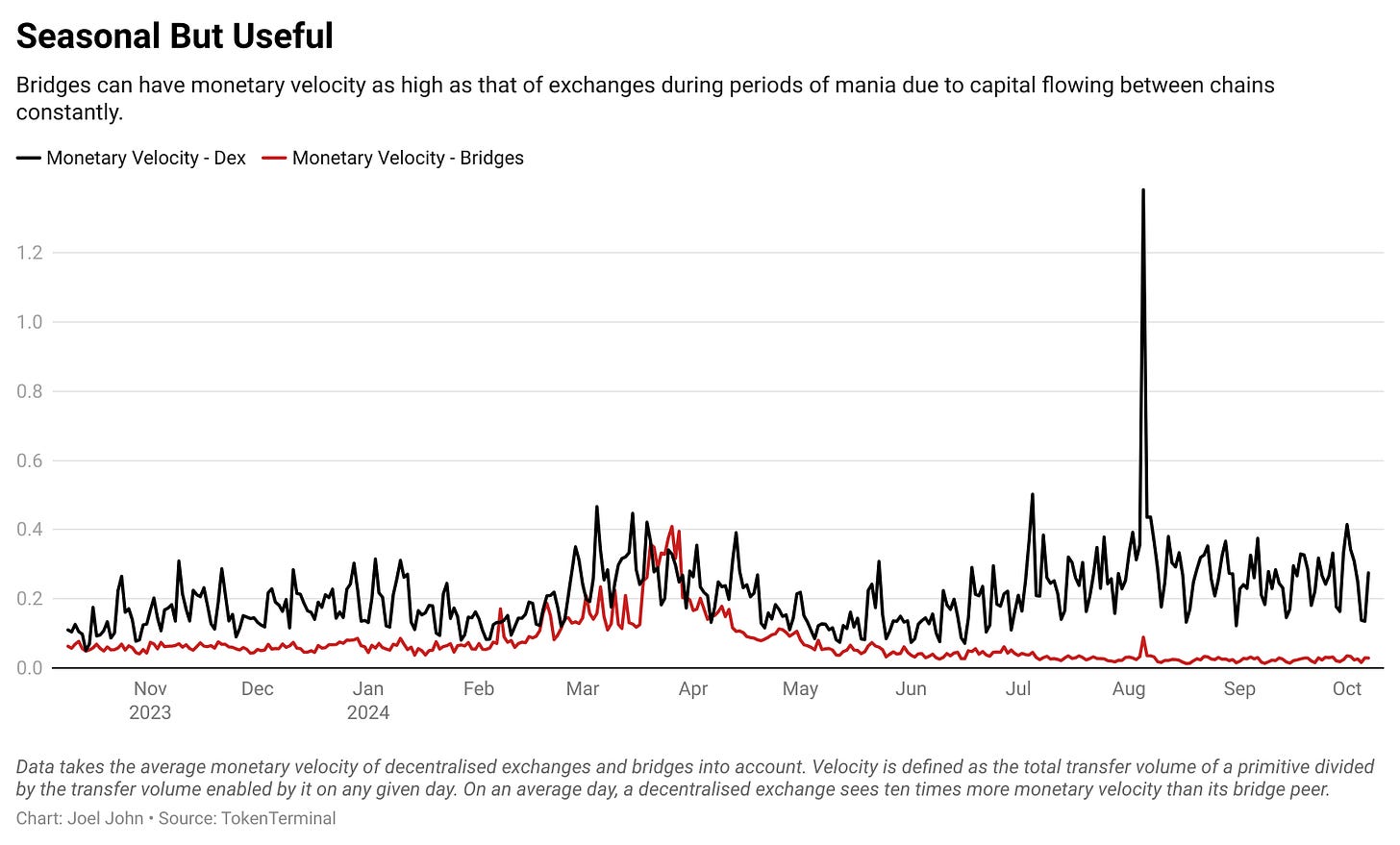

Một cách khác để so sánh giá trị kinh tế của các cầu nối chuỗi chéo là so sánh chúng với các sàn giao dịch phi tập trung. Cả hai đều có chức năng rất giống nhau, cả hai đều thực hiện chuyển đổi Token. Trao đổi cho phép chuyển đổi giữa các tài sản, trong khi cầu nối chuỗi chéo chuyển đổi mã thông báo giữa các chuỗi khối.

Dữ liệu trên chỉ dành cho các sàn giao dịch phi tập trung trên Ethereum.

Tôi tránh so sánh chi phí hoặc doanh thu ở đây và thay vào đó tập trung vào tốc độ vốn. Vận tốc vốn có thể được định nghĩa là số lần dòng vốn giữa các hợp đồng thông minh trên cầu nối chuỗi hoặc sàn giao dịch phi tập trung. Để làm điều này, tôi chia khối lượng chuyển giao qua các cây cầu và các sàn giao dịch phi tập trung vào bất kỳ ngày nào cho TVL của họ.

Đúng như dự đoán, tốc độ tiền tệ cao hơn nhiều trên các sàn giao dịch phi tập trung vì người dùng thường trao đổi tài sản nhiều lần trong ngày.

Tuy nhiên, điều thú vị là khi loại trừ các cầu nối chuỗi chéo lớn theo định hướng L2 (chẳng hạn như các cầu nối chuỗi chéo gốc của Arbitrum hoặc Opimism), tốc độ di chuyển của tiền tệ không khác nhiều so với tốc độ của các sàn giao dịch phi tập trung.

Có lẽ trong tương lai chúng ta sẽ có những cây cầu xuyên chuỗi nhằm hạn chế số vốn họ nhận được và thay vào đó tập trung vào việc tối đa hóa lợi nhuận bằng cách tăng tốc độ dòng vốn. Nghĩa là, nếu một cầu nối chuỗi chéo có thể luân chuyển vốn nhiều lần trong ngày và chuyển phí cho người dùng gửi một phần vốn nhỏ của họ, thì nó sẽ có thể tạo ra lợi nhuận cao hơn các nguồn khác hiện có trong tiền điện tử.

Cầu nối chuỗi chéo như vậy có thể có TVL ổn định hơn so với cầu nối chuỗi chéo truyền thống, bởi vì việc mở rộng số lượng quỹ dự trữ sẽ dẫn đến lợi nhuận giảm.

Cầu nối chuỗi có phải là bộ định tuyến không?

Nguồn: Tạp chí Phố Wall

Nếu bạn cho rằng sự đổ xô của các công ty đầu tư mạo hiểm vào “cơ sở hạ tầng” là một hiện tượng mới, hãy cùng tôi nhìn lại lịch sử. Khi tôi còn là một đứa trẻ vào những năm 2000, có rất nhiều sự nhiệt tình dành cho Cisco ở Thung lũng Silicon. Bởi vì về mặt logic, nếu lưu lượng truy cập internet tăng lên, các bộ định tuyến sẽ thu được rất nhiều giá trị. Giống như NVIDIA ngày nay, Cisco là một cổ phiếu có giá cao vì họ đã xây dựng cơ sở hạ tầng vật lý làm nền tảng cho Internet.

Cổ phiếu đạt đỉnh 80 USD vào ngày 24 tháng 3 năm 2000 và giao dịch ở mức 52 USD vào thời điểm viết bài này. Không giống như nhiều cổ phiếu bong bóng dot-com, giá cổ phiếu của Cisco chưa bao giờ hồi phục. Viết điều này trong bối cảnh cơn cuồng meme-coin đã khiến tôi suy nghĩ về mức độ mà các cầu nối chuỗi chéo có thể thu được giá trị. Chúng có hiệu ứng mạng lưới nhưng có thể là thị trường người thắng được tất cả. Thị trường đang ngày càng hướng tới mô hình có mục đích và người giải quyết, trong đó các nhà tạo lập thị trường tập trung thực hiện các đơn đặt hàng ở chế độ nền.

Cuối cùng, hầu hết người dùng không quan tâm đến mức độ phân cấp của cầu nối chuỗi chéo mà họ sử dụng, tất cả những gì họ quan tâm là chi phí và tốc độ.

Trong một thế giới như vậy, các cầu nối chuỗi chéo xuất hiện vào đầu những năm 2020 có thể giống với các bộ định tuyến vật lý và gần như bị thay thế bởi các mạng dựa trên mục đích hoặc bộ giải tương tự như 3G của Internet.

Cầu nối chuỗi chéo đã đạt đến giai đoạn trưởng thành và chúng tôi đang thấy nhiều cách tiếp cận để giải quyết vấn đề cũ về chuyển giao tài sản xuyên chuỗi. Một trong những động lực chính của sự thay đổi là tính trừu tượng của chuỗi , một cơ chế chuyển tài sản qua các chuỗi, cho phép người dùng hoàn tất việc chuyển giao tài sản mà không hề nhận ra. Shlok gần đây đã trải nghiệm điều này thông qua tài khoản phổ quát của Particle Network .

Một cách khác để tăng số lượng là thông qua đổi mới sản phẩm trong khâu phân phối hoặc định vị . Đêm qua, trong khi nghiên cứu về các đồng meme, tôi nhận thấy IntentX đang tận dụng ý định tích hợp thị trường vĩnh viễn của Binance vào một sản phẩm trao đổi phi tập trung như thế nào . Chúng tôi cũng đang chứng kiến sự phát triển của các cầu nối chuỗi cụ thể theo chuỗi để làm cho sản phẩm của họ trở nên cạnh tranh hơn.

Dù cách tiếp cận là gì – rõ ràng là các cầu nối xuyên chuỗi, giống như các sàn giao dịch phi tập trung, đều là trung tâm cho dòng vốn lớn. Là một cơ sở hạ tầng, chúng sẽ tiếp tục tồn tại và phát triển. Chúng tôi tin rằng các cầu nối chuỗi chéo dành riêng cho từng miền (chẳng hạn như IntentX) hoặc các cầu nối chuỗi chéo dành riêng cho người dùng (chẳng hạn như các cầu nối được kích hoạt bằng tính năng trừu tượng hóa chuỗi) sẽ là động lực tăng trưởng chính trong lĩnh vực này.

Thảo luận về bài báo, Shlok nói thêm rằng các bộ định tuyến trước đây chưa bao giờ thu được giá trị kinh tế xét về lượng dữ liệu được truyền. Cho dù bạn tải xuống terabyte hay gigabyte, Cisco vẫn kiếm được số tiền như nhau. Ngược lại, các cầu nối chuỗi chéo kiếm tiền dựa trên số lượng giao dịch mà chúng thực hiện. Vì vậy, xét trên mọi khía cạnh, họ có thể có số phận khác nhau.

Hiện tại, có thể nói rằng những gì chúng ta đang thấy với các cầu nối chuỗi chéo cũng tương tự như sự phát triển của cơ sở hạ tầng vật lý để định tuyến dữ liệu trên Internet.