Tác giả gốc: nic carter

Biên soạn gốc: Deep Chao TechFlow

Tuần này, nhà đầu tư mạo hiểm Marc Andreessen là khách mời trên podcast của Joe Rogan và đưa ra một số nhận xét gây tranh cãi liên quan đến hiện tượng “gỡ nợ” có hệ thống, đặc biệt là trong ngành tiền điện tử. Ông đã trực tiếp nêu tên Cục Bảo vệ Tài chính Người tiêu dùng (CFPB) khi bắt đầu chương trình, nói rằng đây là động lực thúc đẩy việc loại bỏ ngân hàng của các công ty khởi nghiệp tiền điện tử. CFPB là cơ quan được thành lập bởi Elizabeth Warren. Một số nhà phê bình phản bác rằng không những không tồn tại vấn đề với cái gọi là gỡ nợ ngân hàng mà CFPB còn thực sự đang nỗ lực để chấm dứt nó.

Ở đây có nhiều vấn đề khác nhau cần được làm rõ. Trước hết, chính xác thì Marc Andreessen đang phàn nàn về điều gì? Những lo ngại của ông có cơ sở không? Thứ hai, chính xác thì vai trò của CFPB trong việc giải ngân các thực thể không được ưa chuộng về mặt chính trị được nhắm mục tiêu là gì - người hỗ trợ hay người ngăn chặn?

Đối với nhiều người ở bên trái, họ có thể không hiểu ngành công nghiệp tiền điện tử và những lo ngại của bên phải về việc gỡ nợ ngân hàng. Vì vậy, có sự nhầm lẫn lan rộng và thậm chí là hoài nghi ở phía bên trái sau những bình luận của Marc và sự hỗ trợ của Elon trên nền tảng X. Tôi nghĩ cuộc trò chuyện giữa Marc và Joe cần phải được đọc toàn bộ trước tiên, bởi vì nhiều người chỉ phản ứng dựa trên những đoạn trích và cuộc trò chuyện thực sự chứa đựng nhiều tuyên bố độc lập và nhận xét sâu sắc. Vui lòng xem phần phụ lục để có bản ghi đầy đủ. Hãy thảo luận chi tiết về điều này dưới đây.

Điểm chính của Marc Andreessen là gì?

Trong chương trình, Marc đã đưa ra một số tuyên bố liên quan đến nhau. Ông bắt đầu bằng việc chỉ trích CFPB là một cơ quan liên bang độc lập với ít sự giám sát, có khả năng đe dọa các tổ chức tài chính và ngăn chặn sự cạnh tranh mới, đặc biệt là các công ty khởi nghiệp mới nổi đang cố gắng thách thức các ngân hàng lớn.

Sau đó, ông đề cập đến việc gỡ nợ ngân hàng như một tác hại cụ thể, định nghĩa nó là “khi một cá nhân hoặc công ty bị đuổi hoàn toàn khỏi hệ thống ngân hàng”. Marc lưu ý rằng hiện tượng này thường xảy ra thông qua các ngân hàng đóng vai trò là người được ủy quyền (tương tự như sự kiểm duyệt gián tiếp của chính phủ thông qua Big Tech), trong đó các chính phủ luôn giữ khoảng cách để tránh trách nhiệm trực tiếp.

Marc tin rằng “tình trạng này đã ảnh hưởng đến hầu hết các doanh nhân tiền điện tử trong bốn năm qua. Hiện tượng này cũng ảnh hưởng đến nhiều doanh nhân công nghệ tài chính (fintech) hoặc thậm chí bất kỳ ai đang cố gắng tung ra các dịch vụ ngân hàng mới, khi các chính phủ cố gắng bảo vệ các ngân hàng lớn hiện có. Ngoài ra, Marc còn đề cập đến các doanh nghiệp không được ưa chuộng về mặt chính trị như ngành cần sa hợp pháp, ngành dịch vụ hộ tống, cửa hàng và sản xuất súng dưới thời chính quyền Obama. Bộ Tư pháp (DoJ) vào thời điểm đó gọi các hoạt động này là Chiến dịch Điểm nghẹt thở. Sau đó, ngành công nghiệp tiền điện tử gọi một hiện tượng tương tự là “Choke Point 2.0”. Marc cho biết hoạt động này chủ yếu nhắm vào các kẻ thù chính trị của chính phủ và các công ty khởi nghiệp công nghệ mà họ không hỗ trợ. “Chúng tôi đã chứng kiến khoảng 30 nhà sáng lập bị ảnh hưởng bởi việc phá sản ngân hàng trong 4 năm qua.”

Marc chỉ ra thêm rằng các nạn nhân bao gồm “hầu hết tất cả những người sáng lập và khởi nghiệp tiền điện tử. Họ đã bị rút tiền cá nhân và buộc phải rời khỏi ngành hoặc tài khoản công ty của họ đã bị đóng, khiến họ không thể tiếp tục hoạt động hoặc thậm chí bị cấm. Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) truy tố hoặc bị đe dọa truy tố.”

Ngoài ra, Marc đề cập rằng anh ấy biết những người đã từng trải qua việc phá sản ngân hàng vì họ “có quan điểm chính trị không thể chấp nhận được hoặc đưa ra những bình luận không phù hợp”.

Tóm lại, Marc Andreessen đã đưa ra những quan điểm sau:

Debanking đề cập đến việc tước bỏ các dịch vụ ngân hàng từ các cá nhân hoặc doanh nghiệp. Điều này có thể là do họ làm trong một ngành không được ưa chuộng về mặt chính trị hoặc họ có quan điểm chính trị khác với xu hướng chính thống.

Cục Bảo vệ Tài chính Người tiêu dùng (CFPB) ít nhất chịu một số trách nhiệm, nhưng một số cơ quan liên bang chưa xác định cũng có liên quan.

Cách thức hoạt động của điều này trên thực tế là các cơ quan quản lý giao nhiệm vụ áp bức tài chính cho các ngân hàng, cho phép các chính phủ trốn tránh trách nhiệm trực tiếp.

Trong thời chính quyền Obama, nạn nhân chính của việc cắt nợ ngân hàng là các ngành hợp pháp nhưng không được ưa chuộng về mặt chính trị, chẳng hạn như kinh doanh cần sa, ngành dịch vụ dành cho người lớn, các cửa hàng và nhà sản xuất súng.

Dưới sự quản lý của Biden, các công ty và doanh nhân trong ngành tiền điện tử cũng như các công ty công nghệ tài chính (Fintech) đã trở thành mục tiêu chính. Ngoài ra, những người bảo thủ đôi khi gặp phải tình trạng phá sản ngân hàng vì quan điểm chính trị của họ.

Marc cũng đề cập rằng 30 nhà sáng lập công ty khởi nghiệp công nghệ trong danh mục đầu tư của a16z đều đã trải qua quá trình giải ngân.

Chúng tôi sẽ đánh giá chi tiết những lập luận này ở cuối bài viết.

Các nhà phê bình nghĩ gì về quan điểm của Marc Andreessen?

Nói một cách đơn giản, những người theo chủ nghĩa tự do cánh tả không hài lòng với những bình luận của Marc. Họ tin rằng Marc đang sử dụng câu chuyện “gỡ nợ” để hỗ trợ ngành công nghiệp tiền điện tử và fintech, đồng thời phớt lờ những nạn nhân đáng được chú ý hơn — chẳng hạn như những người Palestine đã bị cấm sử dụng Gofundme vì gửi tiền đến Dải Gaza. Mặt khác, phe cánh tả chính thống lại trực tiếp hơn, thường ủng hộ việc rút tiền của các đối thủ chính trị của mình và do đó có xu hướng tránh nói về toàn bộ vấn đề.

Tuy nhiên, cũng có một số người cánh tả duy trì sự nhất quán nhất định về hệ tư tưởng và đặt câu hỏi về quyền lực của các tập đoàn và chính phủ trong lĩnh vực ngôn luận và tài chính. (Nhóm này có thể đang phát triển, đặc biệt là khi cánh hữu giành lại quyền kiểm soát một số nền tảng công nghệ và khôi phục một số quyền lực nhà nước.) Những người này đã lên tiếng về việc gỡ nợ ngân hàng một thời gian. Họ thừa nhận rằng trong khi nạn nhân chính của việc debanking hiện nay là những người bất đồng chính kiến cánh hữu (như Kanye, Alex Jones, Nick Fuentes, v.v.), nếu tình thế đảo ngược, hiện tượng này cũng có thể xảy ra với cánh tả. Họ có định nghĩa hẹp hơn về việc debanking: Debanking, hay Derisking như cách gọi của một số tổ chức tài chính, là khi các ngân hàng tương tác với những người được coi là không chính trị, cực đoan, nguy hiểm hoặc những khách hàng không tuân thủ khác chấm dứt mối quan hệ kinh doanh” (trích từ TFP). bài báo ). Trong bài báo, Rupa Subramanya thảo luận về cách các ngân hàng có thể hủy hoại hoàn toàn đời sống tài chính của ai đó bằng cách coi họ có rủi ro danh tiếng quá cao. Trên thực tế, những người thuộc mọi quan điểm chính trị đều bị ảnh hưởng - bao gồm Melania Trump, Mike Lindell, chính Trump, các tổ chức từ thiện Cơ đốc giáo, những người tham gia ngày 6 tháng 1 cũng như các tổ chức và tổ chức từ thiện gây quỹ cộng đồng Hồi giáo.

Tuy nhiên, nhiều người cánh tả vẫn chỉ trích quan điểm của Marc, đặc biệt là những quan điểm liên quan đến CFPB. Dưới đây là một số ví dụ cụ thể:

Lee Fang : CFPB rõ ràng luôn phản đối việc giải ngân. Tại sao Andreessen lại nói điều này? Anh ta có bằng chứng gì? Điều mà ông không đề cập đến là CFPB đã điều tra các công ty khởi nghiệp do Andreessen hậu thuẫn vì bị cáo buộc lừa dối người tiêu dùng chứ không phải vì phát ngôn chính trị. Trên thực tế, nguồn gốc của việc gỡ nợ ngân hàng nằm ở FBI và Bộ An ninh Nội địa (DHS), chứ không phải CFPB.

Lee Fang : Việc giải ngân thực sự là một vấn đề nghiêm trọng. Ví dụ: chúng tôi đã chứng kiến những tài xế xe tải phản đối chính sách COVID-19 bị mất tài khoản ngân hàng vì tham gia vào chiến dịch và các tổ chức hỗ trợ Palestine đã bị cấm tham gia Venmo. Nhưng giờ đây, một số người cho vay nặng lãi và những kẻ lừa đảo đang kết hợp việc bảo vệ người tiêu dùng với việc “hủy bỏ ngân hàng” nhằm thúc đẩy việc bãi bỏ quy định.

Jarod Facundo : Tôi hoàn toàn không biết @pmarca nghĩa là gì. Vài tháng trước, Giám đốc CFPB Chopra đã cảnh báo Phố Wall không nên hủy hoại ngân hàng của những người bảo thủ mà không có lý do tại một sự kiện của Viện Khối thịnh vượng chung.

Jon Schweppe : Tôi đồng ý với @dorajfacundo . Tôi hoàn toàn không biết chính xác @pmarca đang đề cập đến điều gì. CFPB đã dẫn đầu cáo buộc chống lại việc phá sản ngân hàng mang tính phân biệt đối xử. Cái quái gì đang xảy ra vậy?

Ryan Grim : CFPB gần đây đã ban hành một quy định mới rất hay, đặc biệt nhắm mục tiêu đến các ngân hàng hủy nợ người dùng vì quan điểm chính trị của họ. Đúng, đây là người đứng đầu CFPB theo chủ nghĩa dân túy cánh tả đứng lên bảo vệ quyền lợi bảo thủ. Giờ đây, các nhà đầu tư mạo hiểm và Musk, những người không thích CFPB, đang truyền bá những lời dối trá và cố gắng khuấy động tình cảm của công chúng nhằm làm suy yếu quyền lực của CFPB.

Nhìn chung, những nhà phê bình này không tử tế với ngành công nghiệp tiền điện tử và fintech. Họ lập luận rằng các công ty trong các lĩnh vực này không phải là nạn nhân “thực sự” của việc phá sản ngân hàng, đặc biệt là so với các nền tảng huy động vốn từ cộng đồng gửi tiền đến Dải Gaza. Theo quan điểm của họ, ngành công nghiệp tiền điện tử “đã mang nó đến các thiết bị của riêng mình”. Họ tin rằng những người sáng lập tiền điện tử đang spam token và bị nghi ngờ gian lận, lừa đảo, vì vậy việc các ngân hàng có hành động chống lại họ là điều đương nhiên. “Nếu những người sáng lập tiền điện tử bị giải ngân, đó chỉ là vấn đề quy định của ngân hàng, không phải của chúng tôi.”

Hơn nữa, những nhà phê bình này tin rằng, sai lầm của Marc là đổ lỗi cho CFPB. Họ nói rằng CFPB chính xác là một cơ quan chuyên chống lại việc phá nợ ngân hàng và Marc không hài lòng với CFPB đơn giản vì các nền tảng công nghệ tài chính mà anh ấy đầu tư vào được CFPB quản lý chặt chẽ để đảm bảo rằng các nền tảng này không lạm dụng quyền của người tiêu dùng.

Kể từ nhận xét của Marc về chương trình của Rogan, nhiều nhà sáng lập ngành công nghệ và tiền điện tử đã tiến tới mô tả trải nghiệm của họ khi bị ngân hàng đơn phương tước bỏ dịch vụ. Một số người trong ngành công nghiệp tiền điện tử tin rằng cuộc tấn công vi hiến vào ngành công nghiệp tiền điện tử của các cơ quan quản lý sắp kết thúc và họ đang nhìn thấy ánh sáng. Những lời kêu gọi điều tra về Chiến dịch Choke Point 2.0 cũng đã lên đến đỉnh điểm. Vậy ai đúng? Đó là Andreessen hay những người chỉ trích anh ấy? CFPB có thực sự đáng trách không? Debanking có thực sự nghiêm trọng như Marc nói? Hãy bắt đầu với vai trò của CFPB.

CFPB là gì?

Cục Bảo vệ Tài chính Người tiêu dùng (CFPB) là một cơ quan độc lập được thành lập vào năm 2011 theo Đạo luật Dodd Frank sau cuộc khủng hoảng tài chính. Trách nhiệm của nó rất rộng và bao gồm giám sát các ngân hàng, công ty thẻ tín dụng, công ty fintech, người cho vay ngắn hạn, cơ quan đòi nợ và công ty cho vay sinh viên. Là một cơ quan độc lập, CFPB độc lập với Quốc hội về nguồn tài trợ (và do đó không bị quốc hội xem xét tài trợ). Tổng thống không thể dễ dàng loại bỏ giám đốc của nó, và cơ quan này có thể trực tiếp viết ra các quy định và khởi kiện các vụ việc thực thi và pháp lý dưới danh nghĩa của chính mình. Đủ để nói, CFPB nắm giữ quyền lực đáng kể. Việc thành lập CFPB phần lớn do Thượng nghị sĩ Elizabeth Warren thúc đẩy.

CFPB đã là mục tiêu của những người bảo thủ cũng như những người theo chủ nghĩa tự do vì đây là một cơ quan liên bang mới và có ít sự giám sát. Nó được thành lập bởi Elizabeth Warren, mục tiêu thường xuyên bị chỉ trích của phe cánh hữu. Mục tiêu của CFPB là “điều tiết” các công ty và ngân hàng fintech một cách hiệu quả. Tuy nhiên, hầu hết các công ty này đều đã được quản lý chặt chẽ. Ví dụ: các ngân hàng phải chịu sự giám sát của tiểu bang hoặc liên bang (OCC), cũng như báo cáo cho FDIC, Cục Dự trữ Liên bang (Fed) và SEC (nếu họ là công ty đại chúng). Các hiệp hội tín dụng, người cho vay thế chấp, v.v. cũng có cơ quan quản lý riêng. Trước khi thành lập CFPB, không có lỗ hổng rõ ràng nào trong quy định tài chính ở Hoa Kỳ. Trên thực tế, Hoa Kỳ có nhiều cơ quan quản lý tài chính hơn bất kỳ quốc gia nào trên thế giới. Vì vậy không phải vô cớ mà cánh hữu đang đặt câu hỏi về động cơ của Elizabeth Warren.

Về phạm vi trách nhiệm của CFPB:

Nhiệm vụ của CFPB có các điều khoản phản đối rõ ràng sự phân biệt đối xử trong các dịch vụ ngân hàng. Chúng bao gồm Đạo luật Cơ hội Tín dụng Bình đẳng (ECOA) và phần Các hành vi không công bằng, lừa đảo hoặc lạm dụng (UDAAP) của Đạo luật Dodd-Frank. Theo ECOA, không được phép phân biệt đối xử trong giao dịch tín dụng dựa trên bất kỳ danh mục được bảo vệ nào sau đây: chủng tộc, màu da, tôn giáo, nguồn gốc quốc gia, giới tính, tình trạng hôn nhân, tuổi tác hoặc nhận trợ cấp công cộng.

Tuy nhiên, vấn đề “Choke Point” do Marc Andreessen nêu ra thực tế không nằm trong phạm vi áp dụng của các quy định này. “Các nhà kinh doanh tiền điện tử” hoặc “những người bảo thủ” không thuộc các danh mục được bảo vệ theo quy định của pháp luật. Do đó, bộ phận thẩm quyền này của CFPB, ngay cả về mặt lý thuyết, không thể giải quyết các cuộc đàn áp có động cơ chính trị đối với các ngành cụ thể. Hơn nữa, ECOA chủ yếu đề cập đến các dịch vụ tín dụng hơn là các dịch vụ ngân hàng nói chung.

Phần UDAAP của Dodd-Frank là một điều khoản khác có thể liên quan đến việc giải ngân. Điều khoản này trao cho CFPB quyền hạn rộng rãi để chống lại hành vi được coi là không công bằng, lừa đảo hoặc lạm dụng. Ví dụ: thỏa thuận dàn xếp lớn của CFPB với Wells Fargo dựa trên UDAAP. Về lý thuyết, nếu CFPB giải quyết vấn đề gỡ lỗi ngân hàng, nó có thể thực hiện điều đó thông qua UDAAP. Tuy nhiên, ngoài việc đưa ra một số tuyên bố, cho đến nay họ vẫn chưa có hành động thực sự nào.

Tuyên bố chính thức của CFPB

Giám đốc CFPB Rohit Chopra đã nêu rõ sự phản đối của mình đối với các nền tảng thanh toán cấm người dùng vì động cơ chính trị trong bài phát biểu trước Hiệp hội Liên bang vào tháng 6 năm nay. Trong bài phát biểu của mình, ông bày tỏ lo ngại về việc các nền tảng thanh toán công nghệ lớn như PayPal và Venmo cấm người dùng một cách vô trách nhiệm, đặc biệt khi các nền tảng này không cho người dùng bất kỳ cơ hội nào để kháng cáo. Ông đặc biệt đề cập rằng các nền tảng có thể loại trừ người dùng vì họ đã bày tỏ quan điểm không được ưa chuộng về mặt chính trị ở nơi khác. Hiện tượng này tồn tại nên thật đáng khích lệ khi Chopra có thể thảo luận cởi mở về những vấn đề này.

Tuy nhiên, có hai vấn đề ở đây.

Đầu tiên, Chopra tập trung chủ yếu vào hành vi vô trách nhiệm của các doanh nghiệp tư nhân, đặc biệt khi những doanh nghiệp đó có đặc điểm giống độc quyền. Ông không đề cập đến rủi ro về quyền lực của chính phủ, khả năng chính phủ sử dụng các công cụ điều tiết để buộc các ngân hàng phải “xác định lại” toàn bộ các ngành công nghiệp. Và đây chính xác là quan điểm mà Marc Andreessen chỉ trích.

Thứ hai, mặc dù nhận xét của Chopra đáng được ghi nhận nhưng hành động thực tế của CFPB về vấn đề này vẫn còn hạn chế. Dựa trên xu hướng hiện tại, họ có thể điều chỉnh các mạng thanh toán phi ngân hàng lớn. Tuy nhiên, vấn đề với Choke Point 2.0 liên quan nhiều hơn đến quyền lực của chính phủ đối với các ngân hàng thông qua các cơ quan quản lý tài chính. Những vấn đề như vậy không nằm trong phạm vi quyền hạn của CFPB mà được giao cho Cục Dự trữ Liên bang (Fed), Tổng công ty Bảo hiểm Tiền gửi Liên bang (FDIC), Văn phòng Kiểm soát Tiền tệ (OCC) và các cơ quan điều hành chịu trách nhiệm giám sát các cơ quan này (hoặc, trong trường hợp điều tra, Quốc hội) Chịu trách nhiệm. CFPB không có thẩm quyền giám sát các cơ quan quản lý tài chính khác, vì vậy khả năng giải quyết các hành vi kiểu Chiến dịch sát thủ của họ bị hạn chế. (Tuy nhiên, điều đáng nói là Chopra là thành viên ban giám đốc của FDIC, vì vậy anh ấy ít nhất phải chịu trách nhiệm một phần hoặc ít nhất là biết về một số hành vi sai trái của FDIC.)

Đáng chú ý, CFPB đã nêu rõ trong hồ sơ tòa án vào tháng 8 rằng việc phá sản ngân hàng đối với những người theo đạo Cơ đốc là mang tính phân biệt đối xử, đồng thời lưu ý rằng cơ quan này có thẩm quyền pháp lý để giải quyết vấn đề này. Lập trường này được Lee Fang xem là một diễn biến tích cực (và đáng ngạc nhiên), vì CFPB không thể hiện bất kỳ thiện cảm đặc biệt nào đối với các nhóm bảo thủ. Như đã đề cập trước đó, các nhóm tôn giáo thuộc “Nhóm được bảo vệ” được quy định trong luật nên không có nhiều tranh cãi về sự can thiệp pháp lý của CFPB vào việc loại trừ tài chính của các nhóm tôn giáo. Tuy nhiên, chúng tôi vẫn chưa thấy CFPB thực hiện hành động tương tự đối với các tầng lớp không được bảo vệ (chẳng hạn như những người bảo thủ thông thường hoặc các ngành như tiền điện tử), điều này sẽ được khám phá chi tiết trong phần tiếp theo. Tuy nhiên, động thái này chắc chắn là một bước đi đúng hướng.

Hành động CFPB

Gần đây, CFPB đã hoàn thiện một quy tắc mới sẽ đưa ví kỹ thuật số và ứng dụng thanh toán vào phạm vi quản lý của mình và coi chúng như các tổ chức giống như ngân hàng. Theo quy định, các nền tảng thanh toán kỹ thuật số lớn bao gồm Cash App, PayPal, Apple Pay và Google Wallet sẽ được yêu cầu đưa ra lời giải thích minh bạch cho việc đóng tài khoản. Trong thông báo về quy tắc, CFPB đã đề cập rõ ràng đến hiện tượng “gỡ nợ”. Tuy nhiên, điều quan trọng cần lưu ý là quy tắc này áp dụng cho “các công ty công nghệ lớn” hoặc các ứng dụng thanh toán ngang hàng, không phải ngân hàng. Chưa có hành động thực thi nào chống lại quy tắc này, vì vậy chúng tôi chưa thể đánh giá mức độ hiệu quả của nó trong thực tế.

Vậy quy tắc này có hạn chế hành vi giống như Operation Choke Point 2.0 không? Câu trả lời gần như là không. Đầu tiên, quy định này chỉ nhắm vào hành vi của các công ty công nghệ chứ không phải ngân hàng. Thứ hai, các hành động kiểu “Chiến dịch ngăn chặn” không phải do các ngân hàng quyết định một cách độc lập mà là những áp lực mang tính hệ thống do các cơ quan quản lý liên bang gây ra đối với toàn bộ ngành thông qua các ngân hàng. Ví dụ: nếu CFPB nhận thấy rằng các công ty khởi nghiệp tiền điện tử đang bị cắt các dịch vụ ngân hàng một cách có hệ thống, họ sẽ phải đối đầu với FDIC, Cục Dự trữ Liên bang, OCC và thậm chí cả Nhà Trắng để chấm dứt việc thực hành. Tuy nhiên, trước sự phản đối mạnh mẽ của Elizabeth Warren đối với tiền điện tử, người ta không thể không tự hỏi liệu CFPB có thực hiện hành động như vậy hay không. Quan trọng hơn, vấn đề cốt lõi của “Chiến dịch bóp nghẹt” là các cơ quan quản lý ngân hàng đã vượt qua ranh giới pháp lý và cố gắng phá nợ toàn ngành chứ không phải là hành động tự chủ của từng ngân hàng (ngân hàng chỉ thực hiện một cách thụ động mệnh lệnh của cơ quan quản lý).

Về lý thuyết, theo UDAAP, nếu một ngành (chẳng hạn như tiền điện tử) gặp phải tình trạng đóng tài khoản có hệ thống, CFPB có thẩm quyền điều tra. Tuy nhiên, các quy định về ứng dụng thanh toán được đưa ra gần đây (mà một số nhà phê bình Marc Andreessen trích dẫn là bằng chứng về quan điểm chống lại hoạt động phá nợ của CFPB) không áp dụng cho các ngân hàng. Hơn nữa, CFPB vẫn chưa thực hiện các bước thực chất để giải quyết vấn đề gỡ nợ trong các hành động thực thi thực tế của mình.

Giới thiệu về các hành động thực thi chính của CFPB

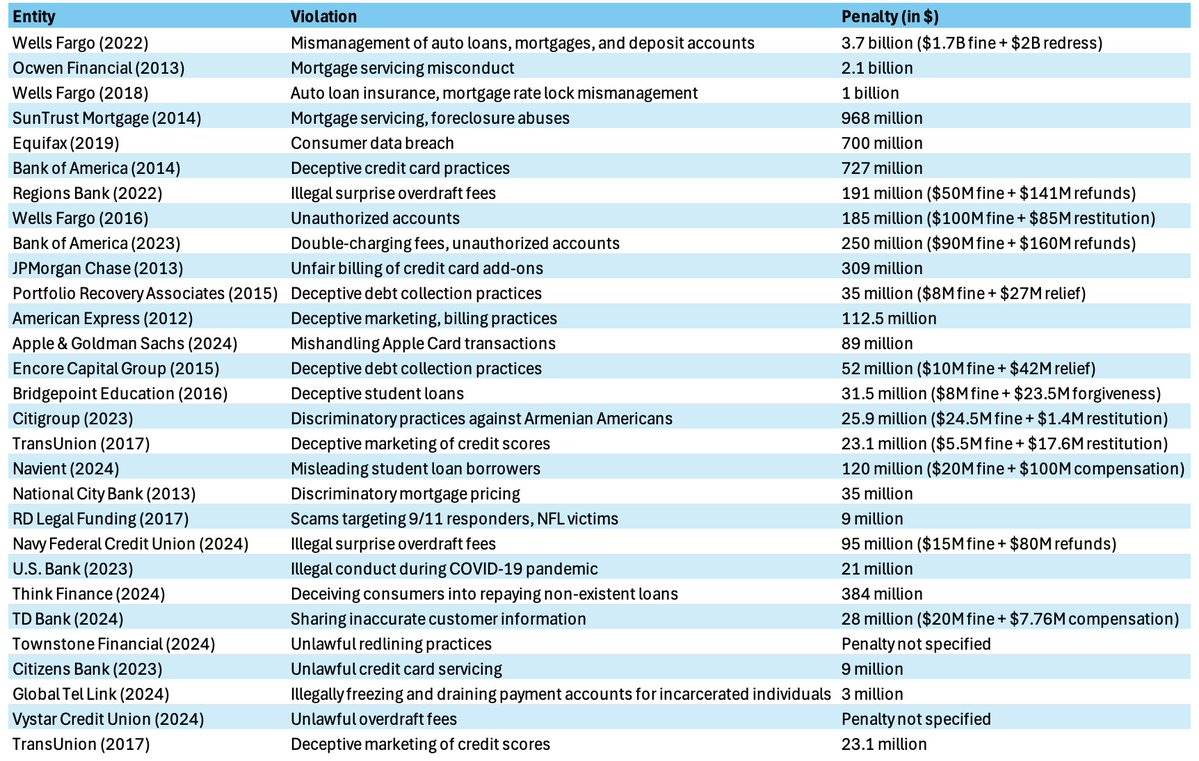

Trong hồ sơ thực thi của CFPB, tôi không tìm thấy bất kỳ thỏa thuận giải quyết nào liên quan trực tiếp đến việc gỡ nợ ngân hàng. Dưới đây là 30 khu định cư hàng đầu của họ, được sắp xếp theo số tiền:

Vụ án liên quan gần nhất là vụ Citigroup 2023. Vào thời điểm đó, họ bị phát hiện đã phân biệt đối xử với người Mỹ gốc Armenia trong việc đăng ký thẻ tín dụng. Theo Citigroup, hành vi này là do tỷ lệ gian lận cao (được thúc đẩy bởi các đường dây lừa đảo) trong cộng đồng người Armenia ở California. Cuối cùng, Citigroup đã phải nộp phạt 25,9 triệu USD.

Một trường hợp khác là trường hợp của Townestone Financial vào năm 2020. CFPB đã phải trả khoản tiền phạt 105.000 USD sau khi phát hiện công ty này đã sử dụng hoạt động tiếp thị để ngăn cản người Mỹ gốc Phi đăng ký vay thế chấp.

Cần lưu ý rằng quốc tịch và chủng tộc thuộc về Các giai cấp được bảo vệ được xác định trong luật pháp Hoa Kỳ, vì vậy những trường hợp này không liên quan đến việc tái phân bổ thuần túy chính trị. Điều này về cơ bản khác với những cáo buộc của các nhà phê bình về việc loại bỏ ngành công nghiệp tiền điện tử.

Ngoài ra, tôi đã xem xét 50 vụ dàn xếp CFPB gần đây nhất kể từ tháng 3 năm 2016 và không tìm thấy vụ nào liên quan đến việc tước đoạt các dịch vụ ngân hàng vì những lý do tùy tiện. Trong số 50 trường hợp, 15 trường hợp liên quan đến vi phạm UDAAP (như vụ Wells Fargo nổi tiếng), 8 trường hợp liên quan đến vi phạm cho vay công bằng, 5 trường hợp liên quan đến dịch vụ cho vay sinh viên, 5 trường hợp liên quan đến báo cáo tín dụng không chính xác và 5 trường hợp liên quan đến dịch vụ cho vay thế chấp, 4 trường hợp liên quan đến phân biệt đối xử cho vay mua ô tô và 3 liên quan đến hành vi thấu chi bất hợp pháp. Về vấn đề de-banking: hoàn toàn không được bảo hiểm.

Về những lời chỉ trích của Marc về việc các công ty tiền điện tử/fintech và những người bảo thủ đang bị phá sản

Về vấn đề này, tình hình đã rõ ràng. Tôi đã ghi lại chi tiết hiện tượng được gọi là Operation Choke Point 2.0. Cách tiếp cận này bắt nguồn từ chính quyền Obama và đã xuất hiện trở lại dưới thời chính quyền Biden. Năm 2013, Bộ Tư pháp (DoJ) của Obama đã phát động Chiến dịch Choke Point , một chương trình chính thức nhằm vào các ngành hợp pháp nhưng không được ưa chuộng về mặt chính trị như ngành cho vay trả lương thông qua ngành ngân hàng, cần sa y tế, ngành công nghiệp dành cho người lớn và nhà sản xuất súng. Iain Murray thảo luận chi tiết về vấn đề này trong bài viết Operation Kill: Nó là gì và tại sao nó lại quan trọng.

Trong thời chính quyền Obama, FDIC, dưới sự lãnh đạo của Marty Gruenberg, đã sử dụng những gợi ý và đe dọa để thuyết phục các ngân hàng “hủy bỏ rủi ro” đối với các công ty trong hơn chục ngành công nghiệp. Cách tiếp cận này đã gây ra sự phản đối kịch liệt từ những người bảo thủ và đã bị các thành viên Hạ viện, dẫn đầu là Đại diện Luetkemeyer vạch trần. Các nhà phê bình cho rằng quy định bí mật như vậy thông qua “thuyết phục” là vi hiến vì nó không trải qua quy trình lập pháp hoặc lập pháp chính thức.

Vào năm 2014, một bản ghi nhớ của Bộ Tư pháp về hoạt động này đã bị rò rỉ, sau đó là một báo cáo chỉ trích từ Ủy ban Cải cách Chính phủ và Giám sát Hạ viện. FDIC sau đó đã ban hành hướng dẫn mới yêu cầu các ngân hàng đánh giá rủi ro theo từng trường hợp cụ thể thay vì “tái cơ cấu” toàn bộ ngành. Vào tháng 8 năm 2017, Bộ Tư pháp của chính quyền Trump đã chính thức chấm dứt hoạt động này. Vào năm 2020, Kiểm soát viên tiền tệ của Trump, Brian Brooks đã ban hành quy tắc Tiếp cận công bằng nhằm mục đích chấm dứt hoạt động gỡ nợ dựa trên rủi ro danh tiếng.

Tuy nhiên, vào tháng 5 năm 2021, quyền Kiểm soát viên Tiền tệ của Biden, Michael Hsu, đã bãi bỏ quy định này. Vào đầu năm 2023, sau sự sụp đổ của FTX, những người trong ngành tiền điện tử, bao gồm cả tôi, nhận thấy rằng các chiến thuật “Chiến dịch ngăn chặn” tương tự đang được thực hiện chống lại các nhà sáng lập và công ty tiền điện tử. Vào tháng 3 năm 2023, tôi xuất bản bài báo Chiến dịch Killing 2.0 đang được tiến hành, tiền điện tử đang được nhắm mục tiêu và xuất bản một bài báo tiếp theo vào tháng 5, tiết lộ thêm nhiều tình huống mới.

Cụ thể, tôi phát hiện ra rằng FDIC và các cơ quan quản lý tài chính khác đã bí mật áp đặt chính sách “giới hạn tiền gửi 15%” đối với các ngân hàng nhắm mục tiêu vào các công ty liên quan đến tiền điện tử. Điều này có nghĩa là các ngân hàng không thể chấp nhận hơn 15% tổng số tiền gửi từ các doanh nghiệp liên quan đến tiền điện tử. Ngoài ra, tôi tin rằng hai ngân hàng Silvergate và Signature trong ngành tiền điện tử không thất bại vì lý do thị trường mà buộc phải thanh lý hoặc đóng cửa do thái độ thù địch của chính phủ đối với ngành tiền điện tử.

Kể từ đó, các công ty tiền điện tử tiếp tục gặp khó khăn đáng kể trong việc tiếp cận các dịch vụ ngân hàng, mặc dù không có bất kỳ quy định công khai hoặc luật pháp nào yêu cầu ngân hàng hạn chế dịch vụ đối với các doanh nghiệp tiền điện tử. Công ty luật Cooper và Kirk tuyên bố rằng cách tiếp cận Choke Point 2.0 đã vi phạm Hiến pháp.

Gần đây, tôi điều tra lại hiện tượng này và phát hiện ra bằng chứng mới cho thấy Ngân hàng Silvergate không phải thất bại một cách tự nhiên mà bị “cố ý thực hiện”.

( Xem tweet để biết chi tiết )

Hiện tại, chính sách “giới hạn tiền gửi 15%” này đối với các ngân hàng tiền điện tử vẫn tồn tại, hạn chế nghiêm trọng sự phát triển của ngành. Hầu như tất cả các doanh nhân tiền điện tử địa phương ở Hoa Kỳ đều bị ảnh hưởng bởi điều này - tôi có thể xác nhận rằng khoảng 80 công ty tiền điện tử trong các khoản đầu tư của chúng tôi đã gặp phải vấn đề tương tự. Ngay cả công ty của tôi , Castle Island, một quỹ đầu tư mạo hiểm chỉ đầu tư vào các doanh nghiệp liên quan đến tiền pháp định, cũng gặp phải tình trạng tài khoản ngân hàng bị đóng đột ngột.

Sau khi Marc làm khách mời trong chương trình của Rogan, nhiều giám đốc điều hành ngành tiền điện tử cũng chia sẻ kinh nghiệm của họ. David Marcus tiết lộ dự án Libra của Facebook buộc phải chấm dứt do sự can thiệp của Janet Yellen. Giám đốc điều hành Kraken Jesse Powell và Joey Krug , Giám đốc điều hành Gemini Cameron Winklevoss , Terry Angelos của Visa và Jake Brukhman của Coinfund cũng tuyên bố rằng công ty của họ đã gặp phải những trở ngại nghiêm trọng trong dịch vụ ngân hàng. Caitlin Long từ lâu đã công khai phản đối Chiến dịch Kill 2.0 và thậm chí còn thành lập ngân hàng của riêng mình, Custodia. Tuy nhiên, Ngân hàng Custodia đã bị Cục Dự trữ Liên bang tước bỏ tư cách Tài khoản Chính và không thể hoạt động bình thường.

Mặc dù các nhà phê bình có thể thiếu thiện cảm với ngành công nghiệp tiền điện tử nhưng phải thừa nhận rằng tiền điện tử là một ngành hoàn toàn hợp pháp đã bị đàn áp bởi các chỉ thị và lời bóng gió bí mật từ các cơ quan quản lý ngân hàng. Sự đàn áp này không phải thông qua luật pháp hay xây dựng quy định công mà được thực hiện một cách bí mật bởi các cơ quan hành chính, bỏ qua các thủ tục dân chủ.

Không chỉ ngành công nghiệp tiền điện tử, các công ty fintech cũng đang phải đối mặt với những tình huống khó xử tương tự. Theo nghiên cứu của Klaros Group , kể từ đầu năm 2023, 1/4 hành động cưỡng chế của FDIC là nhằm vào các ngân hàng hợp tác với các công ty fintech, trong khi các ngân hàng đối tác không phải fintech chỉ chiếm 1,8%. Với tư cách là một nhà đầu tư trong lĩnh vực fintech, cá nhân tôi có thể chứng thực những khó khăn cực độ mà các công ty fintech gặp phải trong việc tìm kiếm đối tác ngân hàng, một khó khăn gần như sánh ngang với những thách thức mà các công ty tiền điện tử có thể tiếp cận với các dịch vụ ngân hàng.

Tạp chí Phố Wall chỉ trích hành động của FDIC, lưu ý rằng cơ quan này thực sự đã tiến hành xây dựng quy tắc trong khi bỏ qua các giai đoạn thông báo và bình luận công khai theo yêu cầu của Đạo luật Thủ tục Hành chính. đặt ra nhiều câu hỏi về tính hợp pháp của nó.

Việc Andreessen đề cập đến việc những người bảo thủ bị giải ngân có rất nhiều ví dụ để chứng minh điều đó. Ví dụ, Melania Trump đã đề cập trong cuốn hồi ký gần đây của mình rằng tài khoản của bà đã bị ngân hàng hủy bỏ. Nền tảng ngôn luận cánh hữu Gab.ai cũng gặp phải vấn đề tương tự. Vào năm 2021, Tướng Michael Flynn đã bị JPMorgan đóng tài khoản do nhận thấy rủi ro danh tiếng. Vào năm 2020, Bank of America đã đóng tài khoản của tổ chức phi lợi nhuận Cơ đốc giáo Timothy Two Project International, và vào năm 2023 đã đóng băng tài khoản của mục sư Cơ đốc giáo Lance Wallnau. Ở Anh, Nigel Farage đã bị Coutts/NatWest phá sản , một sự cố thậm chí còn gây ra làn sóng phản đối kịch liệt ở quy mô nhỏ trong công chúng. Đây chỉ là một số trong rất nhiều trường hợp.

Theo luật hiện hành, các ngân hàng Hoa Kỳ có quyền đóng tài khoản vì bất kỳ lý do gì mà không cần đưa ra lời giải thích cho khách hàng. Vì vậy, về cơ bản, Andreessen đã đúng: việc gỡ nợ ngân hàng là có thật và gây ra những hậu quả sâu rộng.

Tranh cãi về thuật ngữ “debankization”

Các nhà phê bình tin rằng Andreessen đang cố gắng sử dụng khái niệm rút nợ để thúc đẩy chương trình kinh tế của chính mình. Một số người lưu ý rằng động lực tập trung vào vấn đề này của ông là giảm áp lực pháp lý đối với ngành công nghiệp tiền điện tử và fintech. Lý Phương đề cập:

“Gỡ nợ là một vấn đề thực sự quan trọng. Chúng tôi đang chứng kiến những tài xế xe tải phản đối quy định tiêm vắc xin COVID-19 bị mất tài khoản ngân hàng vì các hoạt động của họ và các tổ chức ủng hộ Palestine mất quyền truy cập vào các nền tảng thanh toán như Venmo. kết hợp bảo vệ người tiêu dùng với phi ngân hàng để kêu gọi bãi bỏ quy định.

Ngoài ra, tác giả của Axios cho rằng mối lo ngại của Andreessen với Cục Bảo vệ Tài chính Người tiêu dùng (CFPB) có thể liên quan đến khoản đầu tư của công ty ông vào một số ngân hàng mới gây tranh cãi, chẳng hạn như Synapse, đã sụp đổ vào đầu năm nay. Lời chỉ trích này cho rằng trọng tâm duy nhất của Andreessen vào việc “gỡ nợ” là thúc đẩy lợi ích của ngành công nghiệp tiền điện tử và fintech trong khi né tránh sự giám sát của CFPB đối với các biện pháp bảo vệ người tiêu dùng.

Trong khi lập luận của các nhà phê bình nghe có vẻ hợp lý thì sự thật lại phức tạp hơn. Trong lịch sử, chính quyền Obama đã phát triển các chiến lược sử dụng các quy định của ngân hàng để kiểm soát một số ngành nhất định, chẳng hạn như sản xuất súng và cho vay ngắn hạn, vốn bị coi là vi hiến. Chính quyền Biden đã tối ưu hóa hơn nữa các chiến lược này và sử dụng chúng một cách hiệu quả để ngăn chặn ngành công nghiệp tiền điện tử. Ví dụ, bằng cách gây áp lực lên các ngân hàng đối tác, chính phủ đã gián tiếp hạn chế các dịch vụ ngân hàng đối với các công ty tiền điện tử. Những hoạt động này không được thực hiện thông qua pháp luật hoặc xây dựng quy tắc công, mà hoạt động đằng sau hậu trường thông qua các biện pháp hành chính, bỏ qua các quy trình dân chủ.

Hiện tại, chiến lược này cũng đang bắt đầu hướng tới ngành công nghệ tài chính. Theo nghiên cứu của Klaros Group, kể từ đầu năm 2023, 1/4 hành động cưỡng chế của FDIC là nhằm vào các ngân hàng hợp tác với các công ty fintech, so với chỉ 1,8% ngân hàng không hợp tác với các công ty fintech. Với tư cách là một nhà đầu tư trong lĩnh vực fintech, tôi có thể trực tiếp thấy rằng cách tiếp cận này đã khiến các công ty fintech gặp khó khăn trong việc tìm kiếm đối tác ngân hàng, gần như khó khăn như các công ty tiền điện tử có được dịch vụ ngân hàng.

Những hiện tượng này cho thấy quyền lực của cơ quan hành chính đã vượt quá giới hạn và ảnh hưởng nghiêm trọng đến nhiều ngành nghề hợp pháp. Cả ngành công nghiệp tiền điện tử và công nghệ tài chính đều cần một cách tiếp cận minh bạch và dân chủ hơn đối với quy định, thay vì dựa vào các chỉ thị bí mật và thực thi chính sách mơ hồ. Trong tương lai, với việc điều chỉnh chính sách pháp lý, những vấn đề này có thể dần được bộc lộ và khắc phục.

Liệu những nhà bình luận như Fang có tin rằng việc chính quyền Biden phá sản ngân hàng đối với các công ty tiền điện tử có làm suy yếu những lời chỉ trích về mặt đạo đức của ông đối với việc nhiều nhóm đồng cảm hơn bị phá sản hay không là vấn đề quan trọng. Thực tế là hiện tượng này vẫn xảy ra, nó đang phá sản ngân hàng và nó là bất hợp pháp. Tương tự như vậy, việc chỉ trích CFPB của Marc Andreessen có động cơ tài chính hay không cũng không thành vấn đề. (Theo điều tra của tôi, cho đến nay, CFPB chưa thực hiện hành động cưỡng chế đối với bất kỳ công ty nào mà công ty đầu tư mạo hiểm a16z của Andreessen đã đầu tư.)

Điều quan trọng là các cơ quan quản lý ngân hàng (không chỉ CFPB mà còn nhiều cơ quan) đã biến hệ thống tài chính thành công cụ cho mục đích chính trị. Hành vi này đã vượt xa phạm vi quyền hành chính được ủy quyền và gây ra sự quấy rối đối với các ngành hợp pháp. Thực tế là loại hành vi vượt quá thẩm quyền này vẫn tồn tại.

Đánh giá quan điểm của Andreessen về chương trình của Rogan

Dựa trên phân tích toàn diện, chúng ta có thể đánh giá từng điểm các lập luận do Andreessen đưa ra:

Debanking là khi một cá nhân hoặc doanh nghiệp bị tước đoạt các dịch vụ ngân hàng vì họ không được ưa chuộng về mặt chính trị trong ngành của họ hoặc vì quan điểm chính trị bất đồng chính kiến của họ.

Định nghĩa này là đúng. Điều quan trọng là mức độ nghiêm trọng của việc cắt nợ ngân hàng sẽ không thay đổi dựa trên việc liệu nạn nhân có đáp ứng được tiêu chí về lòng trắc ẩn của ai đó hay không.

CFPB thường có cách tiếp cận nặng tay đối với các công ty và ngân hàng fintech, và nhu cầu tồn tại của nó là một vấn đề đáng nghi ngờ.

Tuy nhiên, theo thông tin có được, CFPB không phải là bên chịu trách nhiệm chính về Chiến dịch tiêu diệt 2.0. Các bên chịu trách nhiệm trực tiếp hơn là FDIC, OCC và Cục Dự trữ Liên bang, những cơ quan đã phối hợp hành động với chính quyền Biden. Mặc dù CFPB gần đây đã đưa ra quan điểm về việc giải ngân nhưng cơ quan này chưa có hành động cụ thể nên không giảm nhẹ vấn đề cũng như không chịu trách nhiệm chính.

Về cốt lõi, việc gỡ nợ ngân hàng là một cách để các cơ quan quản lý trốn tránh trách nhiệm trực tiếp của chính phủ bằng cách yêu cầu các ngân hàng thực thi biện pháp đàn áp tài chính.

Mô hình này tương tự như cách các công ty công nghệ lớn sử dụng để kiểm duyệt những người bất đồng chính kiến. Bằng cách cho phép các ngân hàng hoặc nền tảng fintech từ chối dịch vụ, “kẻ thù của chế độ” có thể bị trấn áp một cách hiệu quả đồng thời tránh được sự chú ý quá mức từ thế giới bên ngoài.

Chiến dịch Chokepoint của chính quyền Obama tập trung vào các ngành hợp pháp nhưng không được ưa chuộng, bao gồm các công ty cần sa, ngành công nghiệp dành cho người lớn, các cửa hàng và nhà sản xuất súng.

Mô tả này là chính xác. Trên thực tế, phong trào này lần đầu tiên bắt đầu ở ngành cho vay ngắn hạn, nhưng Andreessen không đề cập đến điều này.

Nỗ lực giải ngân của chính quyền Biden chủ yếu nhắm vào các công ty tiền điện tử và công ty fintech, đồng thời đôi khi cũng liên quan đến những nhân vật bảo thủ.

Cả hai điểm này đều đúng. Chúng tôi có nhiều bằng chứng hơn cho thấy việc trấn áp ngành công nghiệp tiền điện tử là một nỗ lực phối hợp và ít bằng chứng hơn đối với ngành công nghệ tài chính, nhưng FDIC đã gây áp lực gián tiếp thông qua các hành động thực thi đối với các ngân hàng đối tác. Về việc những người bảo thủ bị giải ngân, chúng tôi có rất nhiều bằng chứng mang tính giai thoại, nhưng không có chính sách nội bộ ngân hàng nào nhắm mục tiêu rõ ràng đến những người bảo thủ. Những hành động như vậy thường được quyết định theo từng trường hợp cụ thể với lý do rủi ro danh tiếng. Cuối cùng, các ngân hàng hoàn toàn là những chiếc hộp đen và họ không cần phải đưa ra lý do để giảm thiểu rủi ro cá nhân hoặc doanh nghiệp.

Những người sáng lập trong danh mục đầu tư a16z đã bị hủy tài khoản ngân hàng

Dựa trên những thông tin có sẵn, hoàn toàn có khả năng, thậm chí rất có khả năng, 30 nhà sáng lập công nghệ trong danh mục đầu tư của a16z sẽ bị phá sản. Là một tổ chức đầu tư tiền điện tử đang hoạt động, nhiều dự án đầu tư của a16z liên quan đến tiền điện tử và hầu hết tất cả các công ty khởi nghiệp về tiền điện tử trong nước đều phải đối mặt với các vấn đề về dịch vụ ngân hàng ở một giai đoạn nào đó.

Marc đã sai ở đâu?

Marc phóng đại một chút khi mô tả vai trò của CFPB. Cuộc đàn áp gần đây đối với các ngành công nghiệp tiền điện tử và fintech thực sự được dẫn dắt nhiều hơn bởi các cơ quan quản lý như FDIC, OCC và Cục Dự trữ Liên bang, thay vì CFPB. Tuy nhiên, Marc đã đề cập trong chương trình rằng một số tổ chức không xác định có liên quan đến hoạt động phá sản ngân hàng, mặc dù ông không đề cập cụ thể đến FDIC, OCC hoặc Cục Dự trữ Liên bang. Ngoài ra, không thể bỏ qua ảnh hưởng của người sáng lập CFPB Elizabeth Warren đối với vấn đề này. Cô là một trong những người điều khiển chính của Chiến dịch Kill 2.0, đặc biệt là người được bổ nhiệm Bharat Ramamurti, người lãnh đạo các hoạt động liên quan trong Hội đồng Kinh tế Quốc gia của chính quyền Biden. Vì vậy, việc Marc đề cao trách nhiệm của CFPB là điều dễ hiểu.

Cuộc thảo luận của Marc về PEP hơi phiến diện. Bị phân loại là người có liên quan đến chính trị không trực tiếp dẫn đến việc tài khoản ngân hàng bị đóng, nhưng nó làm tăng các yêu cầu thẩm định mà ngân hàng đặt ra đối với những khách hàng này. Marc có thể đã được truyền cảm hứng từ việc Coutts phá sản ngân hàng của Nigel Farage. Trong trường hợp này, Nigel được coi là PEP, đây chắc chắn là một yếu tố, nhưng không phải là lý do duy nhất.

Mặc dù có một số sai lệch về chi tiết, quan điểm chính của Marc là đúng, và những lập luận phản bác của những người chỉ trích ông đều không nhất quán. CFPB vẫn chưa nổi lên như một lực lượng chống phá giá ngân hàng hiệu quả, điều này chắc chắn đang xảy ra và đặc biệt ảnh hưởng đến các ngành công nghiệp tiền điện tử và fintech. Khi đảng Cộng hòa nắm quyền kiểm soát Quốc hội và các cuộc điều tra bắt đầu, nhiều bằng chứng dự kiến sẽ tiết lộ quy mô và cơ chế thực sự của hoạt động phá nợ.