原文作者:Steven、Dongzhen@zhendon g20 20

前言

這段時間市場圍繞著比特幣現貨ETF 反复拉扯,比特幣的價格迎來了自2022 年5 月熊市以來的最高點,正好前幾天又是比特幣白皮書問世15 週年,簡單複盤一下比特幣現貨ETF 近期的情況。

很多人拿比特幣比喻為「數字黃金」。也有人發現每次爆出一些利好,就算最後發現是謠言,比特幣在波動之後有所漲幅,反而幣圈大家都期待起了未來關於比特幣的八卦。

為什麼現貨ETF 對BTC 如此重要?比特幣現貨ETF 通過就會迎來幣圈盛世?之前比特幣期貨ETF 通過的時候市場後續是怎麼發展的呢?怎麼判斷市場情緒呢?

備註:部分概念性質介紹、KOL 觀點等的有引用其他文章,已標示出處。

1. 近期比特幣ETF 時間軸梳理

1.1 背景介紹-「比特幣期貨利好出盡、瘋牛跌入深熊」的劇情曾兩度上演

早在2013 年7 月(那時甚至還沒有以太坊),卡梅倫·文克萊沃斯Cameron Winklevoss)和泰勒·文克萊沃斯(Tyler Winklevoss) 就申請過比特幣ETF。

2020 年與2021 年新冠疫情爆發後,為了緩解經濟衰退,各國央行實行了空前規模的降息與放水,引發熱錢流向各種風險資產,其中包括加密市場幾波爆發式增長。

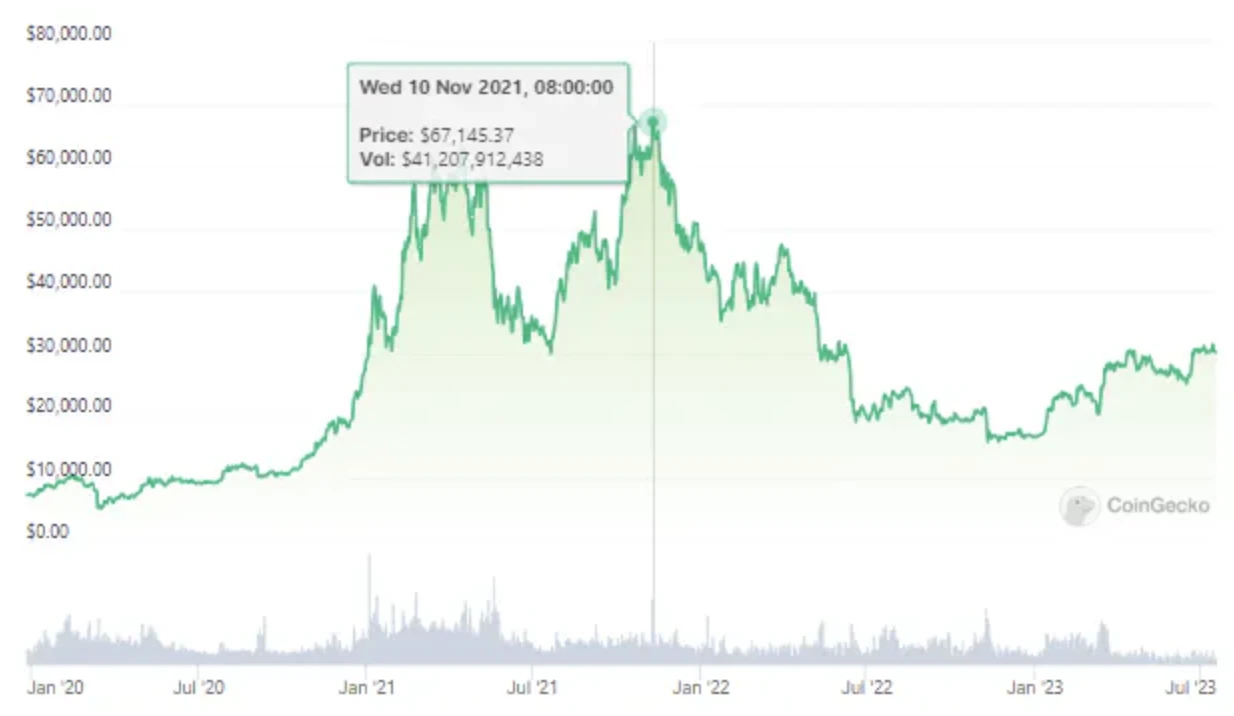

美國東部時間2021 年10 月19 日9: 30 ,第一支比特幣期貨ETF-ProShares 比特幣期貨ETF 正式於紐交所高成長板市場(NYSE Arca,美國第二大電子證券交易所,專門從事ETF、ETN、ETV 上市業務。)上市,代碼BITO。首日開盤價為40.89 美元,開盤20 分鐘交易額高達2.8 億美金,一舉殺入歷史首日發行的前15 名。首日最終收盤價為41.94 美元,相較開盤資產淨值上漲4.9% 。比特幣價格突破了62, 000 美元。根據彭博數據統計,該ETF 換手量超過2,400 萬單位,首日總交易額接近10 億美元,該規模僅次於貝萊德的碳中和ETF, 成為歷史上首日成交額次高點。

在市場情緒的帶動下比特幣於2021 年11 月衝到了歷史最高價格一度超過了69, 000 美元,突破了「 5.19 」之前的最高價(63, 000 美元左右)。

https://www.coingecko.com/en/coins/bitcoin

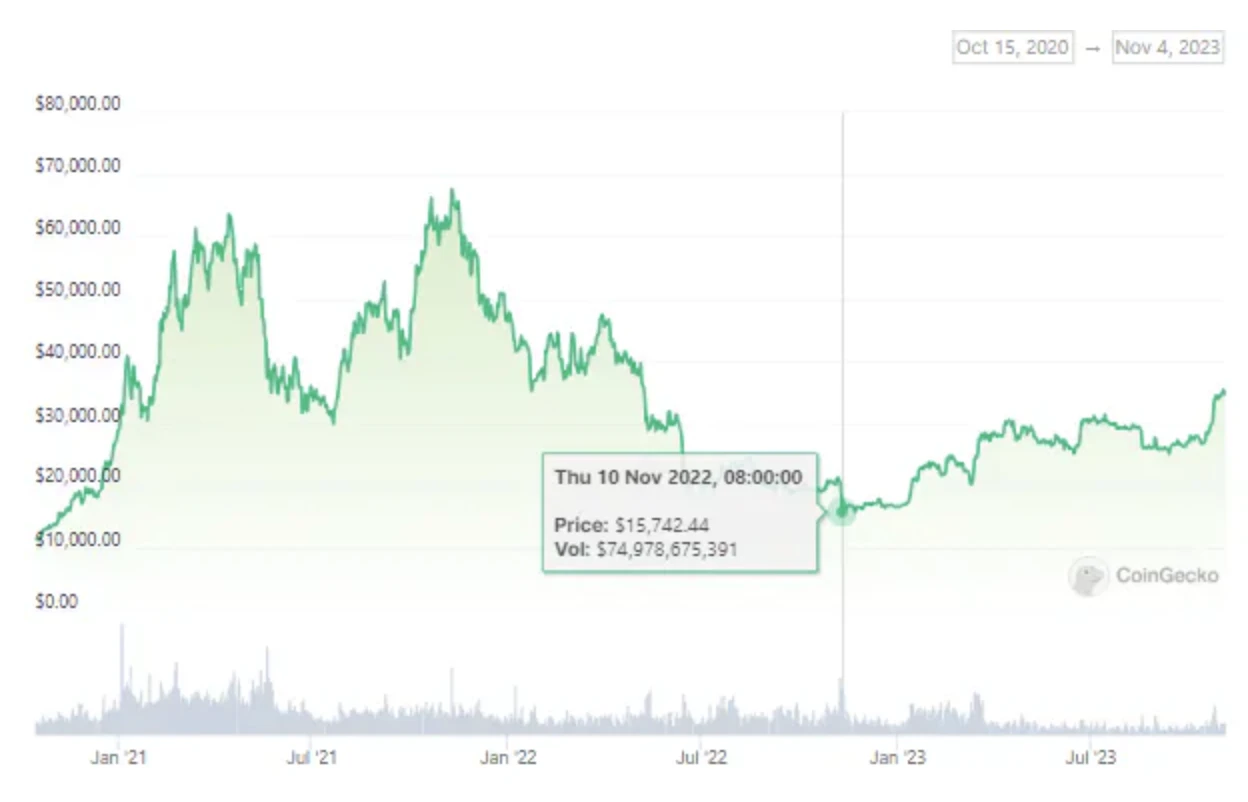

然而加密市場的繁榮並沒有持續,沒有任何緩和的時間,熊市瞬間到來。 2022 年年初美聯儲為了抑制經濟過熱而開始加息, 2 月爆發的俄烏戰爭成為了催化劑,加速了西方勢力的通膨,各國央行不斷加息,加密市場乃至整個宏觀經濟都迎來了漫長的熊市。以比特幣為首的幣圈出現整體暴跌,加密貨幣市值由2021 年底最高3 兆美元到2022 年12 月的最低觸達過8,460 億美元, 22 年11 月比特幣價格一度跌下16, 000 美元。

https://www.coingecko.com/en/coins/bitcoin

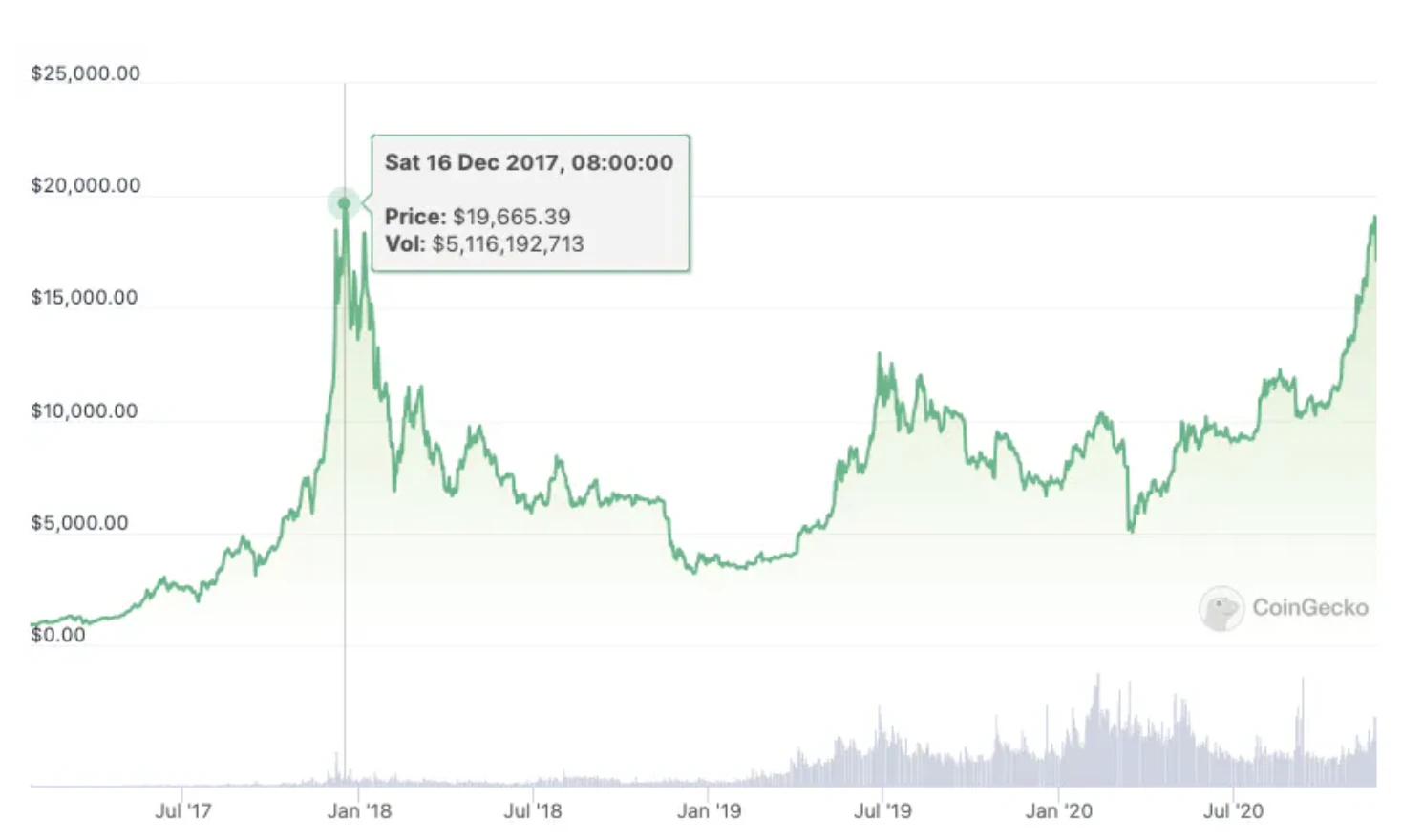

「合規比特幣期貨相關產品通過、比特幣價格衝擊ATH、「利好出盡」後進入熊市」的劇情並非第一次上演,上一次是2017 年底的ATH 和合規比特幣期貨上線。

2017 年12 月11 日芝加哥期權交易所CBOE 上線交易比特幣期貨,股票代碼為XBT,一周後12 月18 日芝加哥商品交易所CME 上線比特幣期貨,而比特幣的階段性價格高點正是在2017 年12 月16 日達到的19665.39 美元,正位於CBOE 和CME 上線比特幣期貨的這一周時間之中,直到3 年後2020 年12 月底才重返該價格,熊市中比特幣最低價格一度跌至3000 美元。

https://www.coingecko.com/en/coins/bitcoin

在熊市及比特幣現貨ETF「屢戰屢敗」的大背景下, 2023 年6 月15 日,全球規模最大的資產管理集團之一貝萊德(BlackRock)透過子公司iShares 向美國證券交易委員會提交了現貨比特幣ETF 的文件申請。根據申請文件,該ETF 被命名為“iShares Bitcoin Trust”,其資產主要由代表該信託託管人持有的比特幣組成。由於當時並沒有披露合作的「託管人」是誰,據報道,美國證券監管機構向現貨比特幣ETF 申請人提供的反饋稱,如果沒有監控共享協議中合作夥伴的名字,備案是“不充分的”,而監控共享協議本應有助於防止市場操縱(或許除了幣安沒有能夠防止市場操縱的)。根據美國證券交易委員會先前的裁決,比特幣信託的發起人必須與規模較大的受監管市場簽訂監督共享協議,以獲得監管機構的核准。

7 月4 日,納斯達克重新提交了貝萊德比特幣ETF 上市申請,並揭露「託管人」是透過加密貨幣交易平台Coinbase 進行託管的方式實現。

貝萊德、先鋒集團、道富銀行一度被稱為「三巨頭」,控制著美國整個指數基金產業;此外,貝萊德提交過576 次ETF 申請,通過了575 次,只有一次未被批准。因此,貝萊德向美國證券交易委員會提交了現貨比特幣ETF 文件申請一事,引起了社區不小的熱議。當日比特幣價格一度突破30, 000 美元。

然後時間一轉眼就來到了10 月16 日。

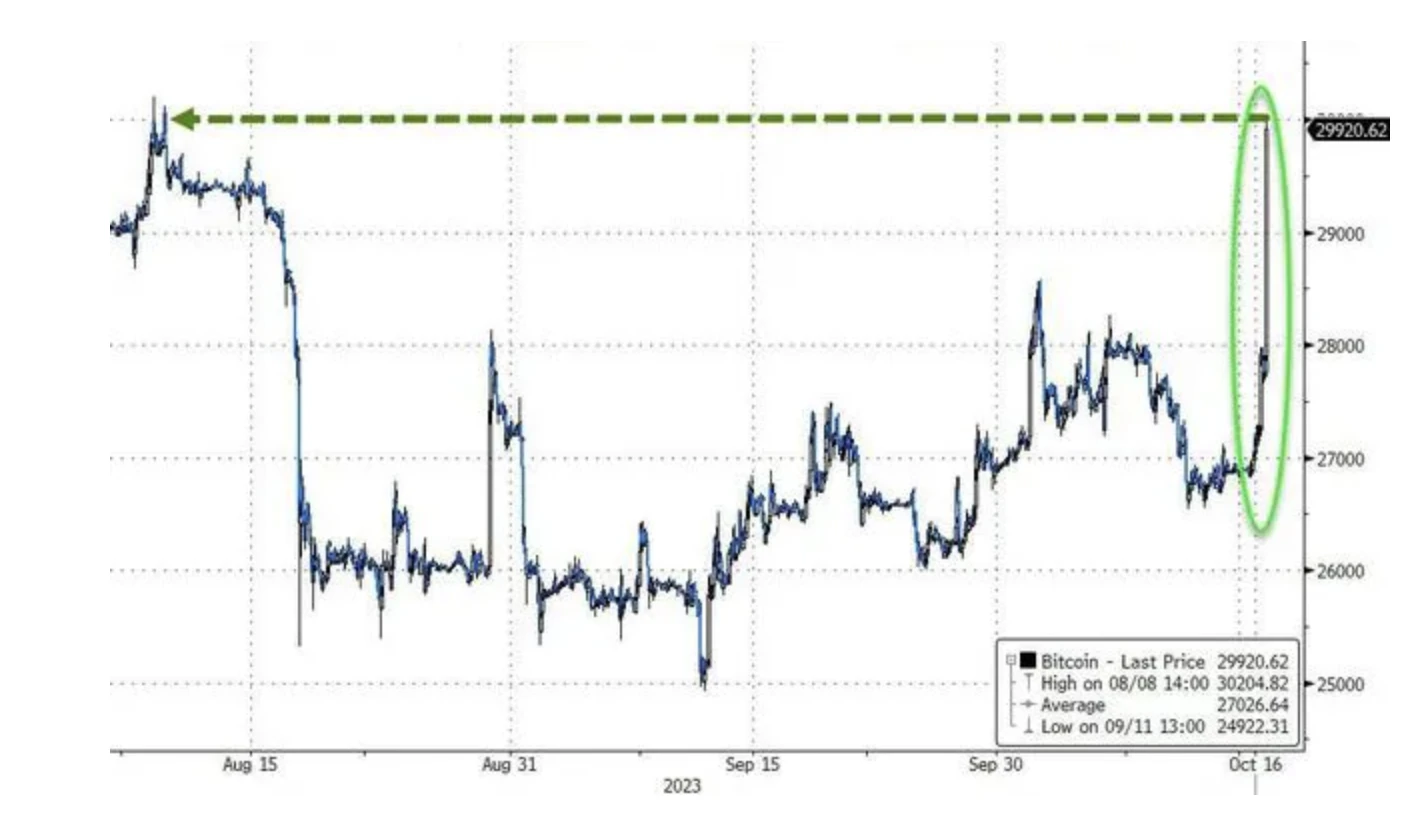

1.1 10 月16 日-一小時穿越了一次牛熊

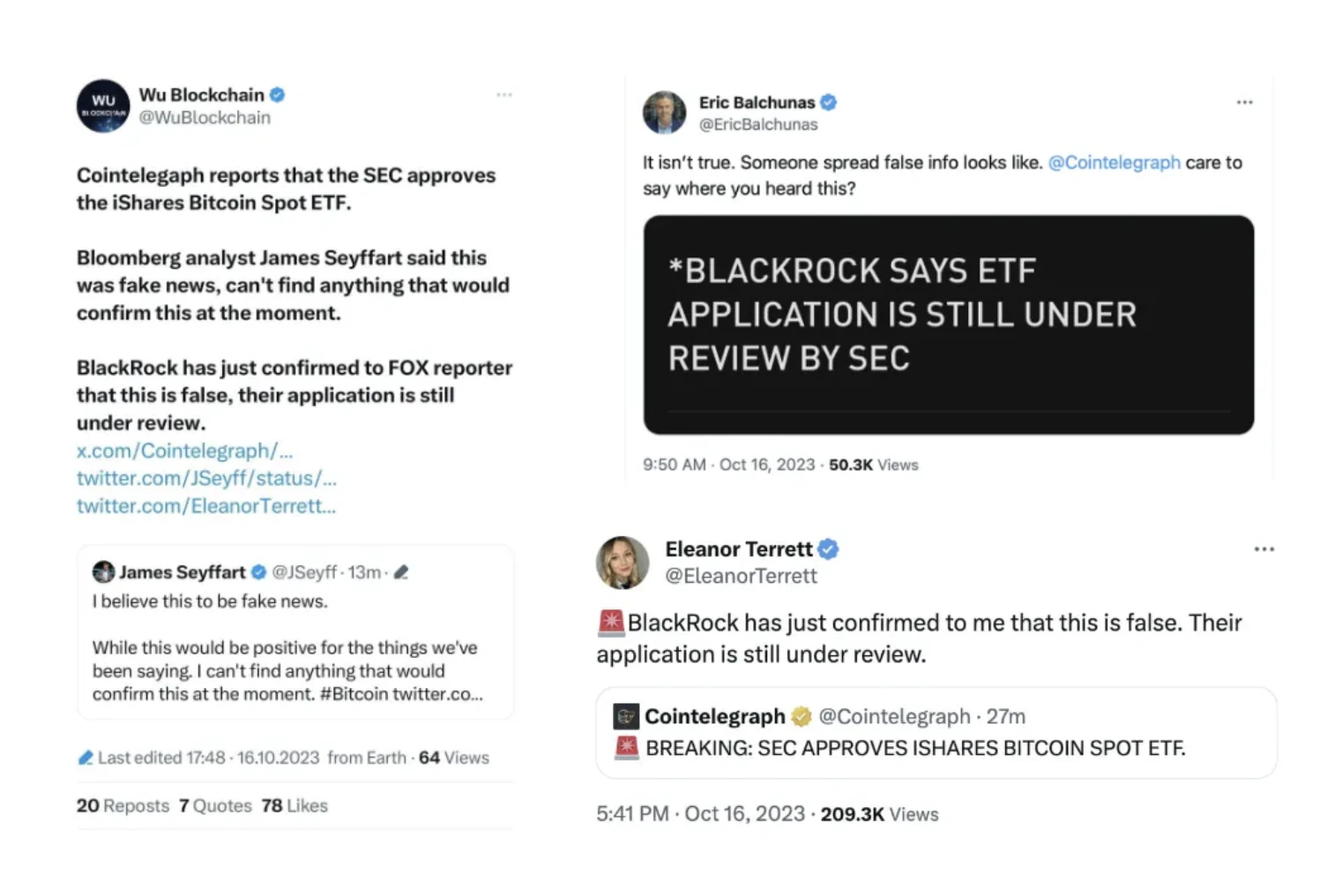

北京時間, 21: 21 ,根據知名加密媒體Cointelegraph 報道,美國證券交易委員會已批准貝萊德的iShares 比特幣現貨ETF。

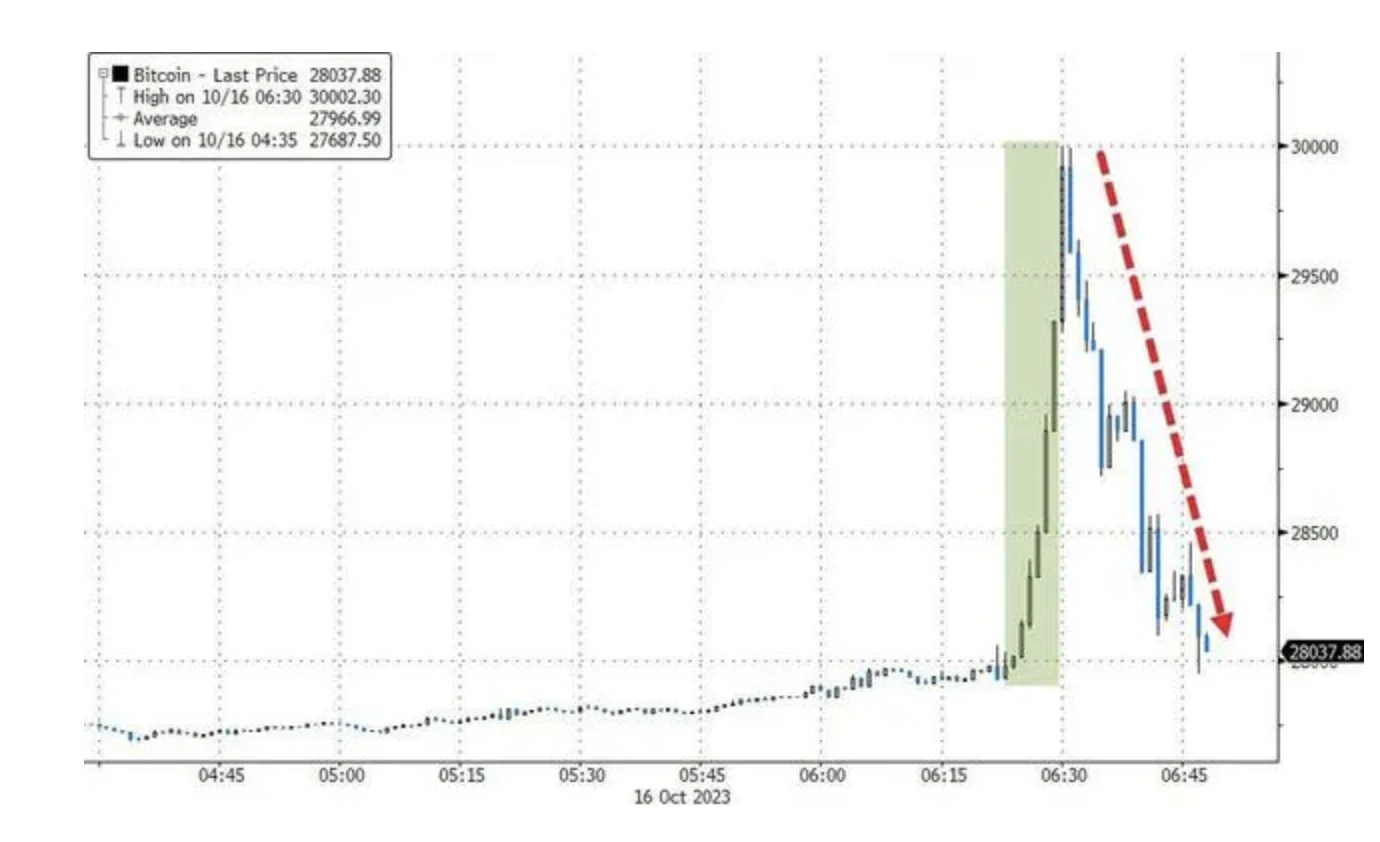

不到半小時,比特幣從2.8 萬美元下方一根針來到3 萬美元上方,兩個月來首次突破3 萬美元關卡。

很快,這條消息遭到了彭博社ETF 分析師James Setffart 質疑真實性。緊接著美股開盤後沒多久福布斯知名記者Eleanor Terrett 和彭博社ETF 分析師Eric Balchunas 均發推稱貝萊德告知ETF 仍在審核中。

訊息最終被多方闢謠,據彭博終端機資訊顯示,貝萊德表示其比特幣現貨ETF 申請仍在接受美國證券交易委員會審查中。

這是從Cointelegraph 發出這條消息不到半小時的推特。

比特幣價格迅速跳水,半小時內以同樣的勢頭從3 萬美元上方跌破2.8 萬美元,跌超2000 美元、跌幅超過7% ,最後重上2.8 萬美元,最近24 小時內漲幅不到5% 。

這場鬧劇以Cointelegraph 的道歉結束。

只要10 分鐘,市場上有接近1 億美元為CoinTelegraph 的「烏龍消息」買單,其中空單爆倉7,200 萬美元,多單爆倉2,600 萬美元。

相關閱讀:《一條價值1 億美元、可以載入史冊的假新聞》

1.3 10 月24 日- DTCC 也來操盤?兩週不到再次穿越牛市

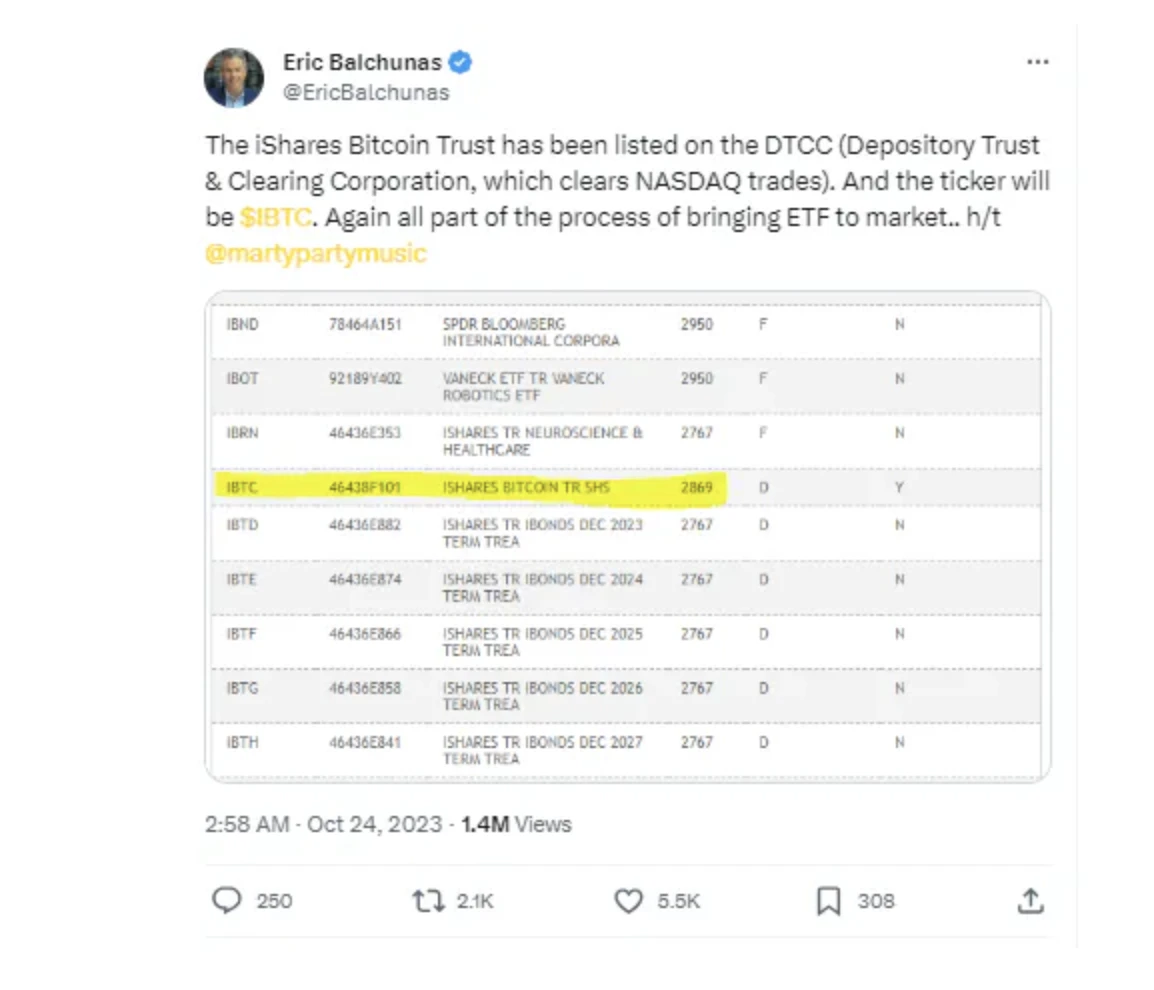

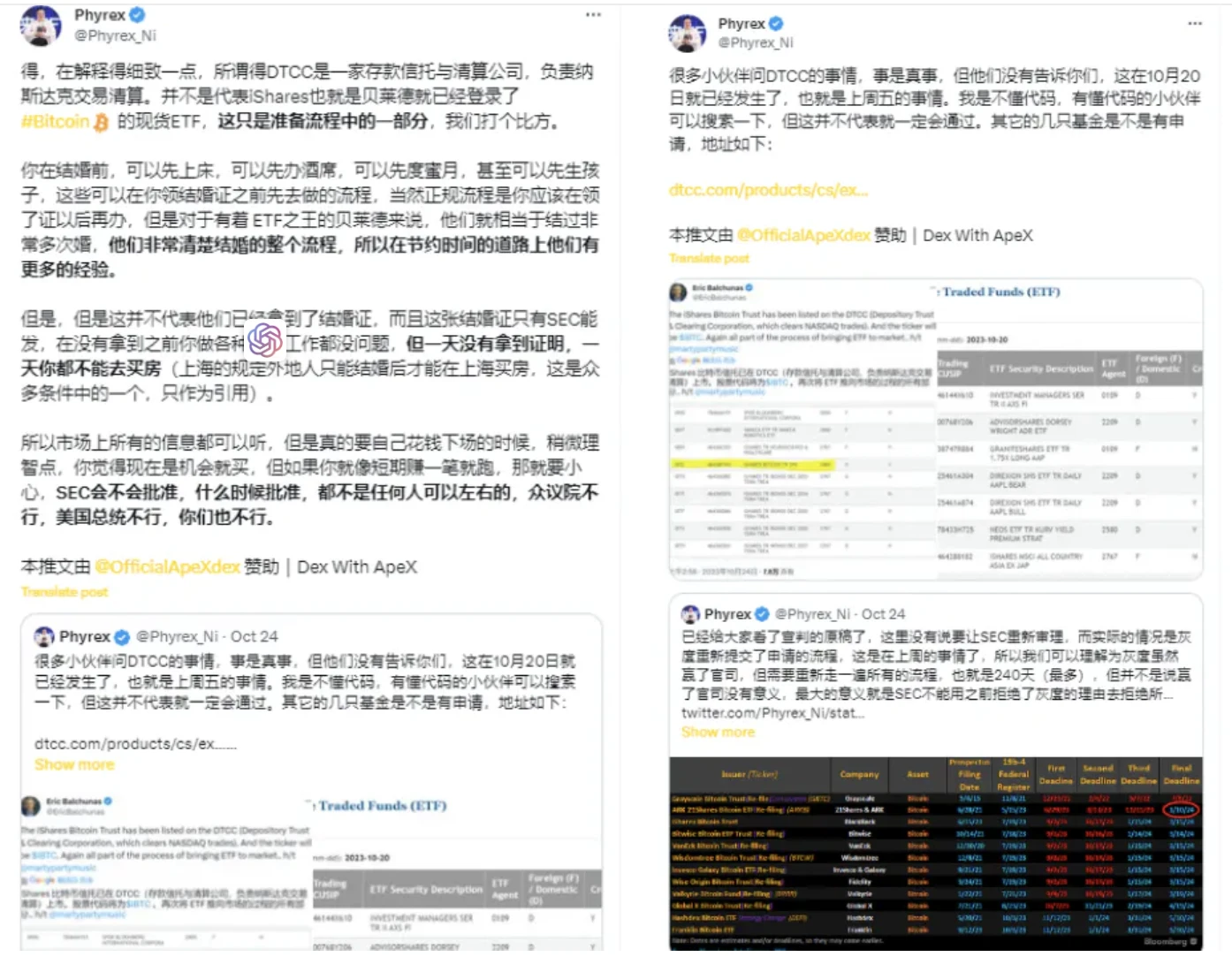

北京時間, 2: 58 am,彭博社ETF 分析師Eric Balchunas 發推說iShares 比特幣信託(資管巨頭貝萊德子公司)已在DTCC(存款信託與清算公司,負責納斯達克交易清算),上市股票代號為$IBTC。

(DTCC 是全美股票、債券、資產證券的保管和結算中樞。負責紐約證券交易所、美國納斯達克交易所、美國證券交易所、芝加哥證券交易所等八大交易所結算交割服務,其整合結算交割與集中保管之運作成效,已成為國際證券市場結算保管制度發展主流趨勢。)

這個流程是比特幣現貨ETF 想要進入市場的必經程序之一,被市場解讀為距離比特幣現貨ETF 通過的時間又進一步,市場情緒熱烈,比特幣觸及了18 月來的新高35, 000 美元。

也有用戶認為,無論流程上如何推進,在美國證券交易委員會沒有宣布通過以前,無論流程走的多麼順利,材料準備的多麼齊全,都沒有必要過於樂觀。

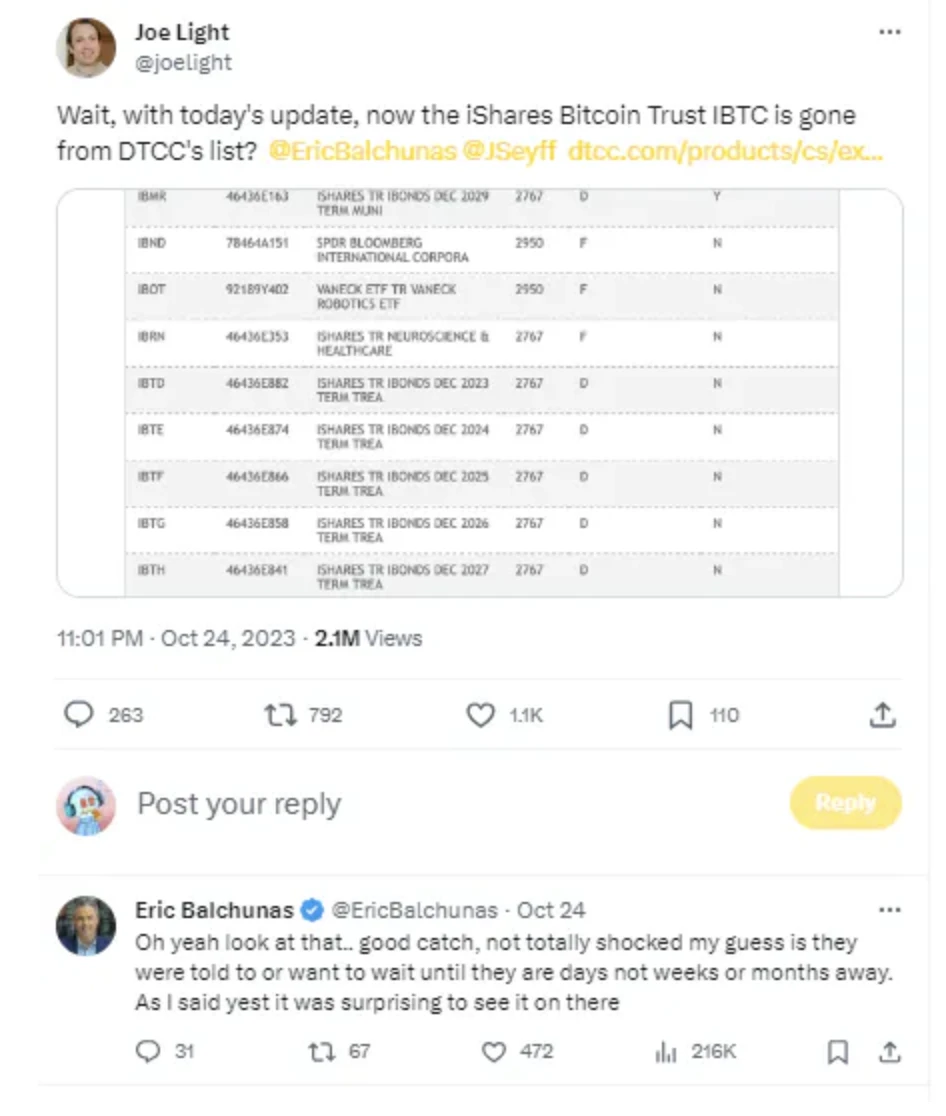

不到一天,巴倫周刊編輯Joe Light 發推文表示發現貝萊德的「IBTC」竟然從官網消失了。彭博ETF 分析師Eric Balchunas 則猜測,「IBTC」被告知要等到離實現日期只有幾天的時候再公佈,而不是幾週或幾個月的時候再公佈。

此事的1 小時內,加密市場全網爆倉4751.09 萬美元,其中多單爆倉4136.39 萬美元,空單爆倉614.70 萬美元。社區一片嘩然,認為DTCC 是在操縱市場,和一週以前的事情一樣。過程中,DTCC 官網多次宕機,市場恐慌情緒瀰漫。

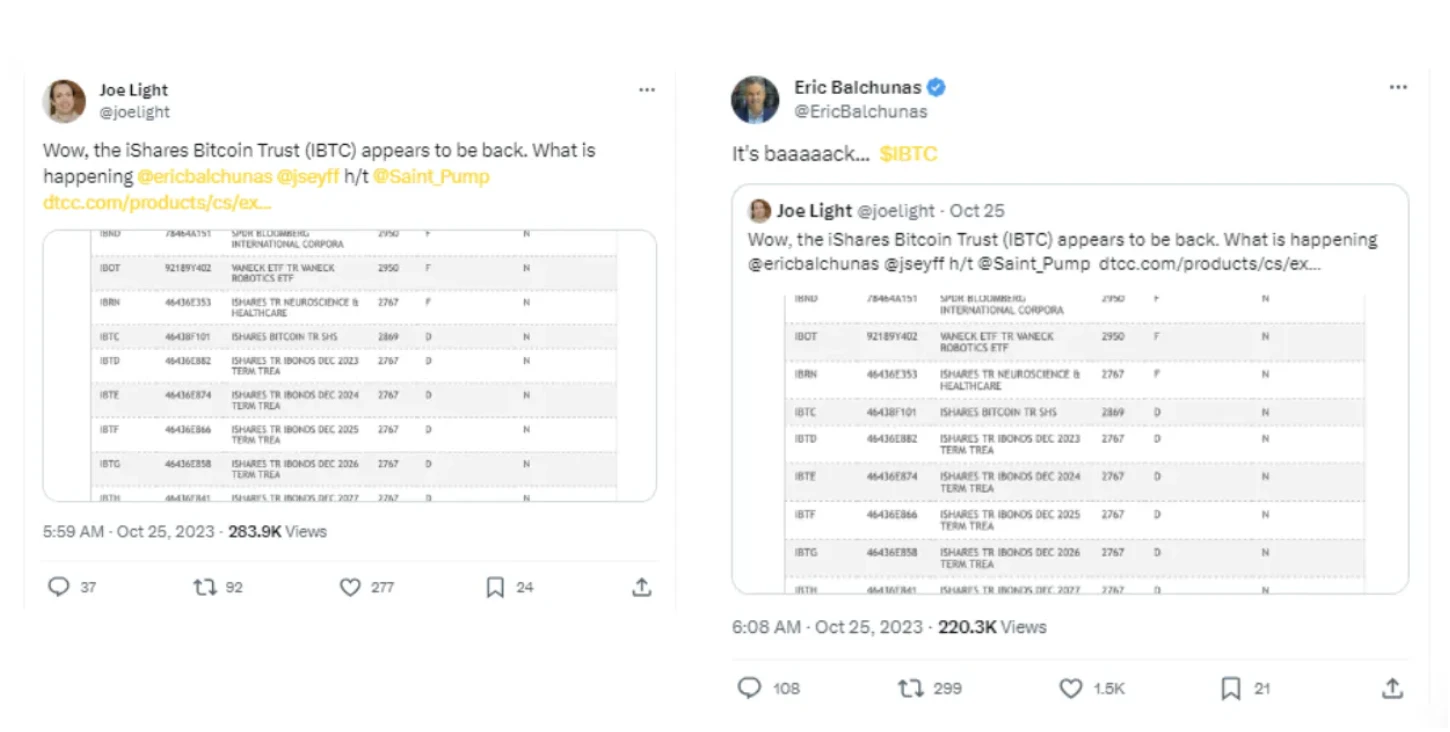

又過了幾個小時,資管巨頭貝萊德子公司iShares 比特幣現貨ETF 在DTCC(美國證券集中保管結算公司)網站清單重新顯示。

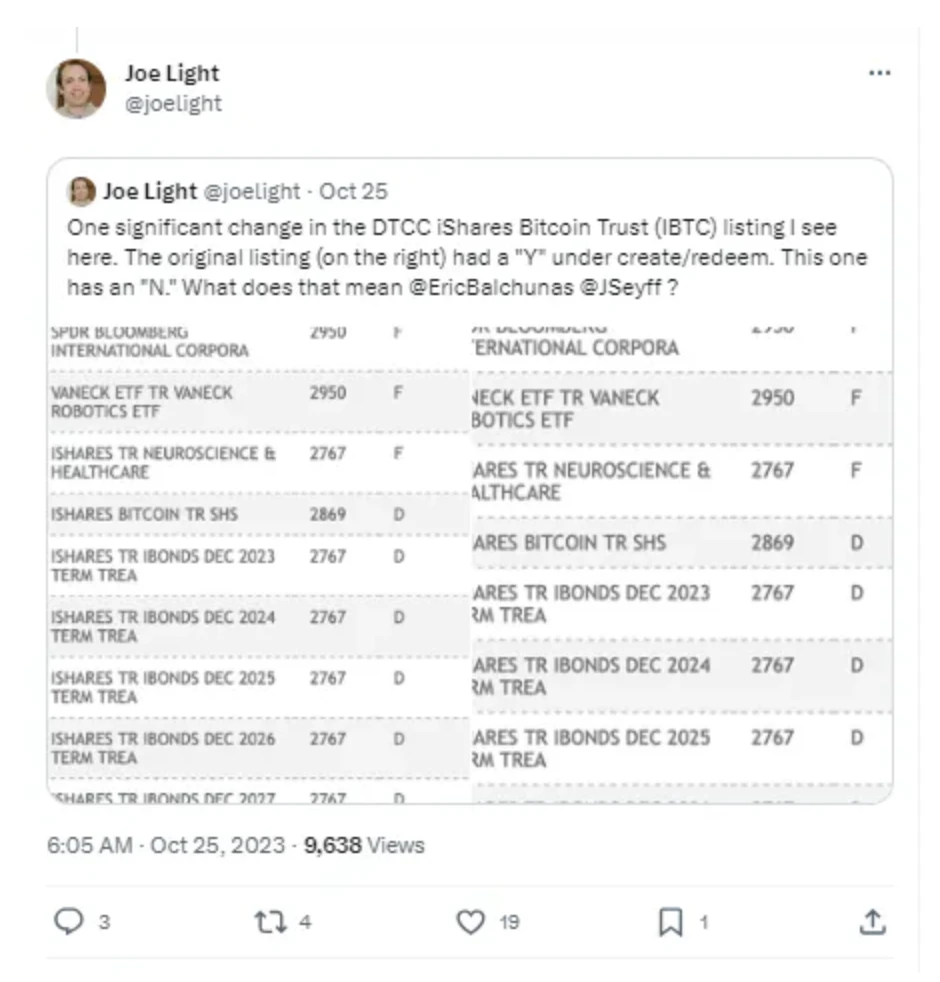

但在創建/贖回(Create/Redeem)一項中從最早的“Y”變成了“N”。

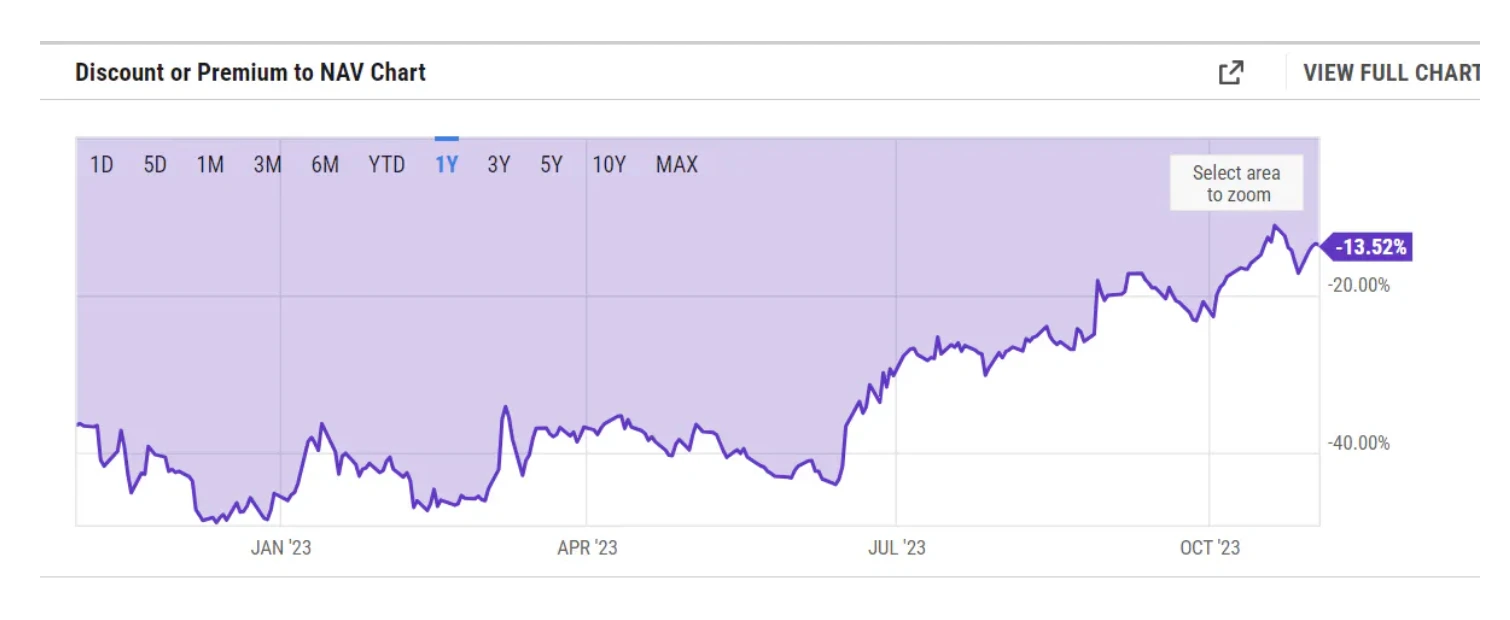

簡單理解,如果為使用者不能贖回,那其實本質上就還是一個指數ETF,和灰階一樣會有很大的價差,存在單向的套利空間。隨著市場認為比特幣現貨ETF 通過的機率變大,信心變足,折價率從6 月15 日的44% 降至11 月3 日的13.52% 。

https://ycharts.com/companies/GBTC/discount_or_premium_to_nav

拓展閱讀:

ETF,全名為Exchange Traded Fund,交易所交易基金,旨在追蹤特定指數(例如標準普爾500 指數)或資產(例如黃金價格)的表現。

在正常的ETF 流程中,投資者可以透過ETF 的管理公司或經紀商創建或贖回ETF 份額,以此來透過套利的可能,確保ETF 的市場價格與其淨資產價值之間的差異保持在一個較小的範圍內:

創建ETF 份額意味著投資者向ETF 管理公司出資,以換取ETF 份額;

贖回ETF 份額意味著投資者向ETF 管理公司退還ETF 份額,並獲得相應的現金;

也就是說用戶的現金,是直接買入比特幣作為ETF 份額,可以直接轉化為二級市場的比特幣買盤,影響比特幣價格;賣出同理,直接賣出對應份額的比特幣,贖回現金。

而創建/贖回功能一旦被關閉,就成為一支不可贖回的「比特幣ETF」,缺乏ETF 用來防止價格失控的套利機制:用戶無法自由地創建、贖回ETF 份額,也即無法直接在二級市場買入、賣出比特幣,只能透過ETF 的二級市場來入場或退場。

相關閱讀:多次新增和刪除貝萊德比特幣現貨ETF,DTCC 在操縱市場?

2. 比特幣現貨ETF 通過意味著什麼?

2.1 現貨ETF 的申請者大有來頭

在現貨ETF 的這些申請者中,需要重點了解的是貝萊德、富達和景順這三家,加密市場的所有機構規模之和、甚至加密市場資產規模總和都不及這三家任意一家的管理規模。

以貝萊德為例,雖然不知道貝萊德目前到底持有多少比特幣,但根據貝萊德2023 Q3的財報,貝萊德的管理規模在9.1 兆美元,大概是什麼概念?要知道灰階的管理規模也大幾百億美元,其中200 多億美元是比特幣信託。列出幾個數字可能會讓人更清晰一些:

2022 年GDP 前5 :美國25.5 兆美元、中國18.0 兆美元、日本4.2 兆美元及德國4.1 兆美元、印度3.4 兆美元

加密市佔率前2 :比特幣7,242 億美元(佔50% )、以太坊2,164 億美元(佔16.3% )

整個加密市場對於貝萊德和富達來說都不太夠看的,所以如果貝萊德和富達的比特幣現貨能夠通過,並且重視比特幣資產配置,將其作為一個避險資產或者常規配置資產,那麼比特幣的價格毋庸置疑能夠來到一個全新高度。

對此有一個形象的比喻:“拆除了signature 和silvergate 兩個粗水管,直接開了一個海峽。”

2.2 為什麼比特幣現貨ETF 還沒有通過?

比特幣期貨ETF 在2021 年底就通過了,為什麼現貨遲遲無法通過?

要了解比特幣現貨ETF,我們首先需要了解ETF 和比特幣期貨ETF 的概念。 ETF(交易所交易基金)是一種投資工具,旨在追蹤特定資產的價格和表現。它們可以在證券交易所上進行交易,投資者可以像交易股票一樣買入和賣出ETF。

而比特幣期貨ETF 是一種基金,它持有與比特幣價格掛鉤的期貨合約。實際上,比特幣期貨ETF 並未直接持有任何比特幣。它們的投資策略是透過持有期貨合約來追蹤比特幣的價格變動。透過比特幣期貨ETF,投資者可以進行買入、賣出和交易,從而參與比特幣價格的漲跌。

而比特幣現貨ETF 是一種允許投資者以當前市場價格買賣真實比特幣的基金。實際上,基金會直接購買、出售和持有真實的比特幣。這使得投資者能夠無需管理自己的比特幣錢包就能持有比特幣。透過比特幣現貨ETF,投資者可以輕鬆參與比特幣市場,並從比特幣價格的漲跌中獲得收益。

目前單就美國市場早已有了許多比特幣期貨ETF 的產品包括ProShares 比特幣戰略ETF(BITO)、VanEck 比特幣戰略ETF(XBTF)和Fidelity 比特幣戰略ETF(FBTC)等,但市場仍對於現貨ETF的批准有著相當大的反應,原因是因為僅管現貨ETF 和期貨ETF 在價格波動上非常相似,都能為投資者提供比特幣的市場曝險。然而,從產品層級來看,期貨ETF 的費率通常會更高,且操作更為繁瑣。從心理學層面來說,配置現貨ETF 意味著投資者真正持有了比特幣,而配置期貨ETF 更像是短期投機。

比特幣現貨ETF 和期貨ETF 最主要的差異可以分成以下四點:

資產持有:現貨ETF 直接持有比特幣,而期貨ETF 則透過購買比特幣期貨合約來追蹤比特幣價格。

費用結構:期貨ETF 通常會有較高的費用,因為它們需要管理期貨合約,而現貨ETF 的費用可能較低。

價格追蹤效率:現貨ETF 通常能夠更準確地追踪比特幣的價格,而期貨ETF 可能會受到期貨市場的影響,導致價格追踪有一定的偏差。

流動性:現貨ETF 可能會提供較高的流動性,因為它們直接持有比特幣,而期貨ETF 的流動性可能受到期貨市場的限制。

首先,期貨價格是遠期價格,它反映的是未來市場的供需關係,具有預期作用。而現貨價格是即期價格,它反映的是現在市場的供需關係。儘管未來價格與現在價格是有關聯的,但其表現方式不同也是合理的。某種意義上講期貨ETF 其實是有些浪費ETF 本身帶來的優勢。

簡單來說就是比特幣期貨ETF 終歸還沒有接觸到比特幣實物,更多是指數,會受到期貨市場的限制。比特幣現貨ETF 通過意味著傳統投資者能夠變相的真正持有比特幣,同時也意味著監管機構對於進一步比特幣價值的認可。比特幣現貨ETF 對於比特幣流動性的影響遠大於比特幣期貨ETF。

2.3 比特幣現貨ETF 什麼時候會通過?

如果參考比特幣期貨ETF 通過時幣圈的環境,市場逐步從「 5.19 」黑天鵝的影響中走出來,先是降息+政策放水,市場情緒高漲,機構子彈充足,伴隨比特幣期貨ETF 通過比特幣迎來了新的高點。

根據Tokeninsight 的比特幣現貨ETF 申請審核的關鍵時間節點,大部分都在2024 年第一季度末,而最重要的三家機構貝萊德、富達和景順的申請最終回复日期均為2024 年3月15 日,無法忽略這三家金融巨頭的政治影響力在促使比特幣現貨ETF 申請中所產生的推動作用。

那個時段對市場明確的一個利好就是比特幣減半(2024 年4 月),而宏觀經濟的情況還無法確定,俄烏戰爭、以哈戰爭、潛在的金融危機風險。但也不排除隨著經濟黑天鵝事件接連爆發,比特幣被機構和美國交易委員會認定為和黃金同等的強避險資產,從而通過比特幣現貨ETF。

理性來講,在沒有內幕的情況下,無法預測通過的時間。

相關閱讀:美國SEC 延後所有BTC ETF 決議,一覽目前BTC ETF 申請現況及核准時間預測

相關閱讀:首家BTC 期貨ETF,到底能為加密市場帶來什麼?

2.4 比特幣現貨ETF 會改變什麼?

目前投資比特幣的管道:

涉及Crypto:中心化/去中心化交易所購買現貨、中心化/去中心化衍生性商品交易所開合約、場外交易

比特幣期貨ETF 我們會發現一個問題,目前想要和比特幣的價格有強關聯,就必須接觸Crypto,接觸Crypto 就意味著監管問題、傳統基金無法進場等局限性,機構如果通過更改章程等方式嘗試持有Crypto 面臨巨大阻力。而直接購買比特幣期貨ETF 或加密指數,與比特幣價格的關聯性又不夠,比特幣期貨時常會隱含年化約4-10% 的價差,而許多傳統股票和債券ETF 管理費低於0.1 % ,比特幣現貨ETF 相當於可以將機構持有比特幣合規產品的成本降低1-2 個數量級。此外,比特幣雖然Web 3.0 圈子裡大家都有共識,但在傳統市場中大多數人仍然難免認為是「騙局」。所以其實比特幣現貨ETF 通過帶來的一些優勢也是顯而易見的:

給予傳統機構參與比特幣交易的敞口:以前傳統機構想要配置比特幣資產,或多或少都需要經過一些繁雜的流程:像是修改機構章程、兌換穩定幣、安全存放數字資產等,以此隔絕了很大一部分傳統機構。比特幣現貨ETF 通過後,傳統機構在不需要接觸到Crypto 的前提下就可以配置與比特幣價格強相關的數字產品,能夠大幅提高比特幣的流動性,拉動比特幣的價格,最終抬升比特幣市值。

改善加密貨幣口碑:美國證券交易所如果能夠批准比特幣現貨ETF,並認可其作為一種另類投資資產,與其他現貨ETF 有相同的監管,意味著監管對於加密貨幣價值的認可,加密貨幣整體的口碑應該能夠有所改善。

改善加密市場環境:在監管和具有足夠資金的大型機構能夠參與加密市場來,一定程度上也可以改善加密貨幣市場存在的過度波動給和容易被操縱市場的現狀。

比特幣安全性高提升:投資者的加密貨幣將託管給具有多年現貨ETF,解決加密資產安全性不足的問題。

比特幣價格升值空間大: 2003 年第一個黃金ETF 入場以後在十年內價格上升了超過400% ,而作為參照黃金現貨ETF 設計出來的比特幣現貨ETF,本身就具有強通縮的經濟模型下,在配合ETF 基金管理,具有更大的潛力。

RWA 賽道利好:比特幣現貨ETF 的通過最大的利好其實是監管對於RWA 賽道的一個表態,更多數字銀行、支付等能夠與傳統金融結合,或者能夠解決傳統金融場景的項目能夠獲得更多傳監管層面的支持。

https://twitter.com/USFunds/status/1024065872762167296

2.5 通過後會還存在的風險

當然,雖然比特幣現貨ETF 的通過一定是對加密市場有好處的,但也不意味著,只要通過,比特幣就會突破7 萬美元,牛市迅速回歸,仍然還需要看宏觀經濟的發展情況,並且還有其他值得注意的風險。

利好被提前消化:如果市場共識是比特幣24 年減半,同時比特幣現貨能夠通過,那麼是否意味著大家都會提前進行佈局, 從而將利好帶來的市場增值提前被消化?

宏觀經濟依舊萎靡,黑天鵝頻繁:參考比特幣期貨ETF 通過後因為升息和戰爭,加密市場直接急轉直下。比特幣現貨ETF 通過的時候戰爭是否已經結束?美聯儲是否已經開始連續的降息?這些都是需要密切注意的重點。尤其是現貨ETF 通過後與宏觀經濟只會更加緊密。

Web 3.0 本身仍然具有局限性:比特幣ETF 的通過,最希望能夠看到的不是幣價如何大幅度提升,而是更多像RWA 賽道一樣的Web 3.0 項目方嘗試打破信息繭房、不再閉門造車,去擁抱Web 2.0 的傳統產業,讓Web 3.0 成為真正的主流,打破Web 3.0 只有龐氏的限制。

3. 值得關注的比特幣指標

除了價格的大漲大跌以外,以及各種黑天鵝白天鵝事件以外,從數據層面如何能夠在短期(或長期)判斷比特幣的一些走勢?

這裡簡單科普一些可以參考的指標:

3.1 比特幣減半倒數計時

比特幣2009 年推出的節點正好是為金融危機之後,最初的理念是為了成為全球通貨膨脹的法幣的避險資產

每個區塊產出50 個比特幣,往後每210, 000 個區塊發生一次減半(大概是每四年減半一次),是比較粗暴的通縮模型。

隨著加密市場與宏觀經濟關聯性越來越強,比特幣價格走勢與週期的關聯性將會減弱,對於想要一夜致富的投機者而言或許不會那麼如願,但是作為大機構部分的資產配置會是比較妥當的選擇。

3.2 恐懼與貪婪指數(Fear Greed Index)

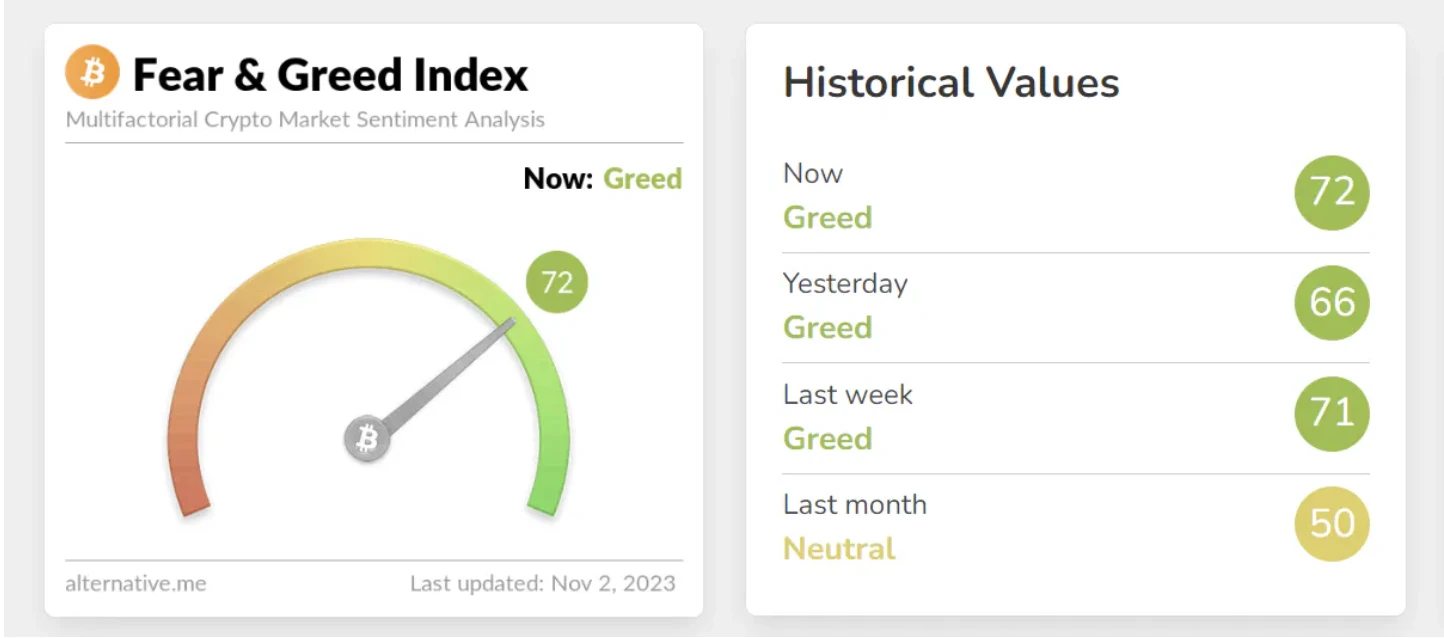

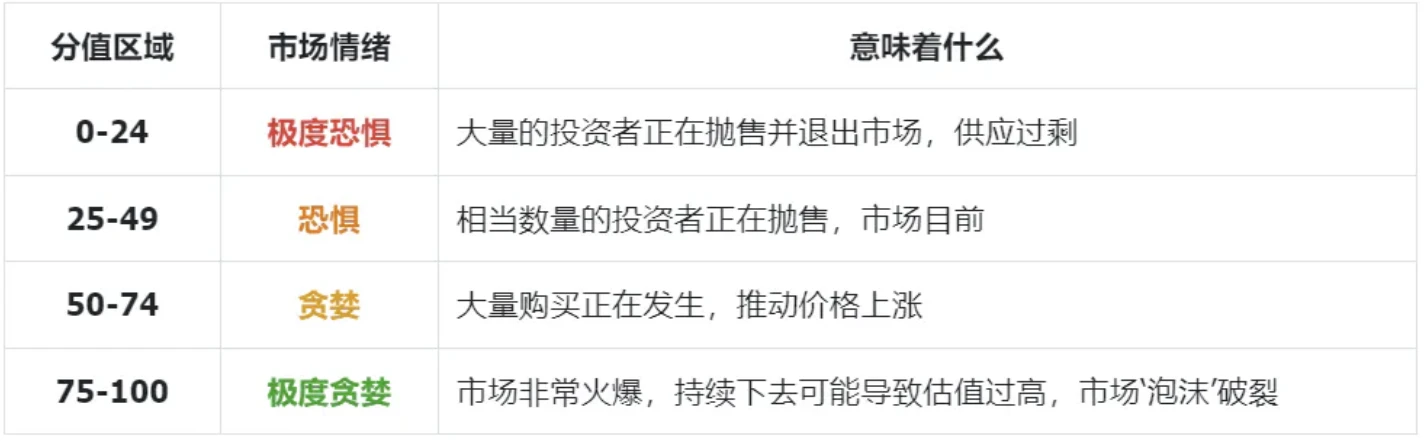

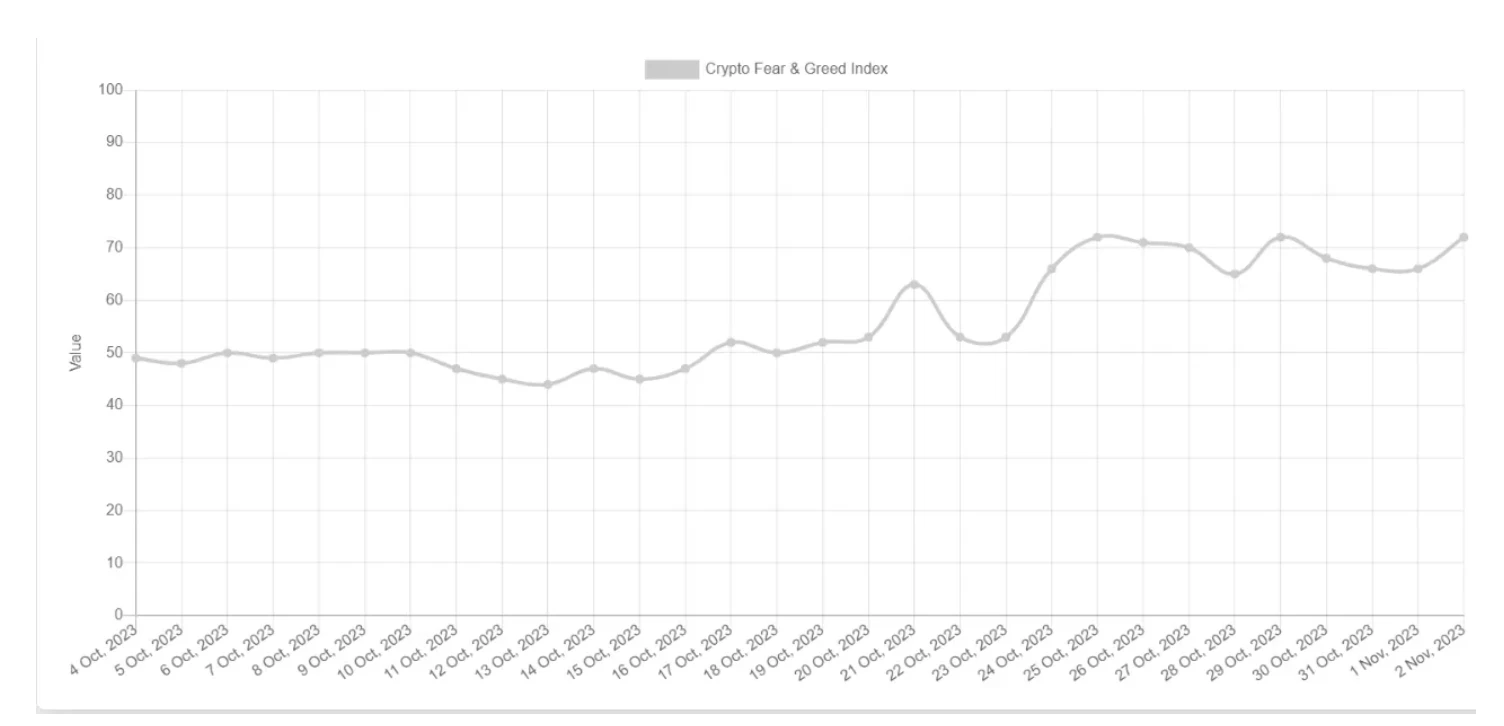

投資者在短期想要決定進入或退出加密貨幣市場時,可將恐懼與貪婪指數作為參考。

最初由CNNMoney 創立,目標是為了分析股票和股份的市場情緒。後來,Alternative.me 針對加密貨幣市場量身打造了專屬版本,於2018 年2 月1 日開始衡量投資者情緒。

https://alternative.me/crypto/fear-and-greed-index/

此指數由五個部分加權計算而成(參考https://alternative.me/crypto/fear-and-greed-index/):

波動性:根據過去30 天和90 天的平均值衡量比特幣的當前價值。波動性的異常上升是市場恐慌的跡象。

市場動量/成交量:將比特幣當前的成交量和市場動量與之前30 天和90 天的平均值進行比較,然後合併。持續大量買入表示市場情緒積極或貪婪。

社群媒體:聚焦與比特幣相關的Twitter 標籤數量,尤其是互動率。異常高的互動率導致大眾對代幣的興趣不斷增長,這對應於貪婪的市場行為。

比特幣主導地位:此指標用於衡量比特幣的市場主導地位。市場主導地位提高表明比特幣獲得新投資,並可能重新分配了來自山寨幣的資金。

谷歌趨勢:該指數關注比特幣相關搜尋查詢的Google趨勢數據,提供有關市場情緒的見解。例如,「比特幣騙局」的搜尋次數增加表示市場更加恐懼。

調查(目前已暫停):與相當大的公共民意調查平台——strawpoll.com 一起進行每週的加密貨幣民意調查,並詢問人們如何看待市場。通常,會在每次民意調查中看到2, 000 - 3, 000 票,因此確實了解了一群加密貨幣投資者的情緒。在我們研究之初非常有用。

https://alternative.me/crypto/fear-and-greed-index/

可以看到過去一個月比特幣ETF 相關的傳聞一定程度上帶動了市場的情況,恐懼與貪婪指數由50 上下波動來到了70 上線波動,發生了大量買入,讓投資者變得“貪婪”,但還沒到估值過高導致泡沫有破裂風險的程度。

3.3 傳統機構比特幣持有情況

想看公開交易和私人公司、ETF 和國家的BTC 持有量,可以去:https://buybitcoinworldwide.com/treasuries/,從而對各方勢力對於比特幣持有情況有一個大致的了解。

https://buybitcoinworldwide.com/treasuries

可以看到目前市面上ETF 持有量佔比特幣總量(包括流通和在挖的)在3.9% ,接近82 萬枚。

這其中灰階持有了64 萬枚比特幣。

比較有趣的是國家持有量(這裡應該是指政府)中第一名美國20 多萬枚比特幣,第二名是中國的19 萬4 的比特幣持有量。

值得注意的是,有些龐然大物是沒有在這裡面統計的,包括大家比較熟知的幣安(公開持有量50 萬枚比特幣)、Bitfinex(公開持有量19 萬枚)、貝萊德(沒有披露)。

4. 小結

公眾也正在關注司法過程中所逐漸揭露出的SBF 等人荒誕離奇的作惡過程,幣圈機構似乎還深陷在上輪泡沫破裂後的熊市互揭舊日的傷疤,“騙局”的標籤從未離開過加密資產這個行業。但隨著貝萊德等金融巨頭攜手佈局比特幣現貨ETF,近期市場也開始明顯回升。經驗主義者可能會從上兩輪多頭歷史中歸納出的「利好出盡即是利空」的觀點中對行情猶豫不覺,但經驗主義者無法否認「這次不一樣」黨所提出的宏大敘事。

加密市場依舊是一個風險極大的市場,在比特幣現貨ETF 沒有塵埃落定,宏觀經濟沒有好轉下的當下,最重要的還是苟住、沉澱、學習。

參考文獻

nft://undefined/undefined/undefined? showBuying=true&showMeta=true

https://foresightnews.pro/article/detail/45759

https://foresightnews.pro/news/detail/31514

https://foresightnews.pro/article/detail/45752

https://foresightnews.pro/article/detail/45721

https://foresightnews.pro/article/detail/45711

https://foresightnews.pro/article/detail/45702

https://foresightnews.pro/article/detail/45598

https://foresightnews.pro/article/detail/2

https://www.theblockbeats.info/news/46641

https://www.theblockbeats.info/news/46629

https://www.theblockbeats.info/flash/188159

https://www.theblockbeats.info/news/46744

https://www.odaily.news/post/5173435

https://foresightnews.pro/article/detail/36733

https://foresightnews.pro/article/detail/42975

https://www.moomoo.com/hans/news/post/5805863?level=2&data_ticket=1698285922213422

nft://undefined/undefined/undefined? showBuying=true&showMeta=true

關於E2M Research

From the Earth to the Moon

E2M Research 聚焦投資與數字貨幣領域的研究與學習。

文章合輯:

E2M Research 聚焦於投資和數字貨幣領域的研究和學習。 From the Earth to the Moon https://twitter.com/E2mResearch

追蹤推特: https://twitter.com/E2mResearch