原文標題:The DeFi Degens Playbook to the Bull Market: Part I

原文作者:Ignas

原文編譯:Luccy,BlockBeats

編按:DeFi 研究員Ignas 認為L1 生態系統代幣在原生代幣質押、空投和獨特的NFT 方面提供了更多機會,他也在文章中分享了他對不同生態系統的觀察和看法,介紹了一些蓬勃發展和即將到來的生態系統、領先的協議、代幣和NFT,以及他的空投策略。

Ignas 特別關注了Starknet、Solana、Injective、Stacks、Celestia、以太坊L2 等生態系統,並詳細說明如何參與各個生態系統的機會,包括質押、交易、借貸、NFT 等方面。 BlockBeats 將原文編譯如下:

牛市的第一階段比我想像的更容易預測。

從宏觀角度,可以看到美聯儲轉向、中國的流動性支持、現貨ETF 的推出以及比特幣減半。

但在加密貨幣領域,這是很好的舊式L1 輪換,就像2020 年至2022 年牛市一樣。這並不奇怪,因為啟動上一次牛市的真正的零到一創新(DeFi 和NFT)尚未到來,但這些創新即將到來。同時,我們將享受(重新)建構L1 生態系統的樂趣。

我將介紹:

· 目前蓬勃發展和即將到來的生態系統

· 這些生態系統中的領先協議、代幣和NFT

· 空投策略

· 看漲ETH

我分享我對某些協議的推薦,因為它們為你和我都帶來了額外的積分。這是一個雙贏的局面, 1+ 1 = 3 ——確實很少見,開始吧。

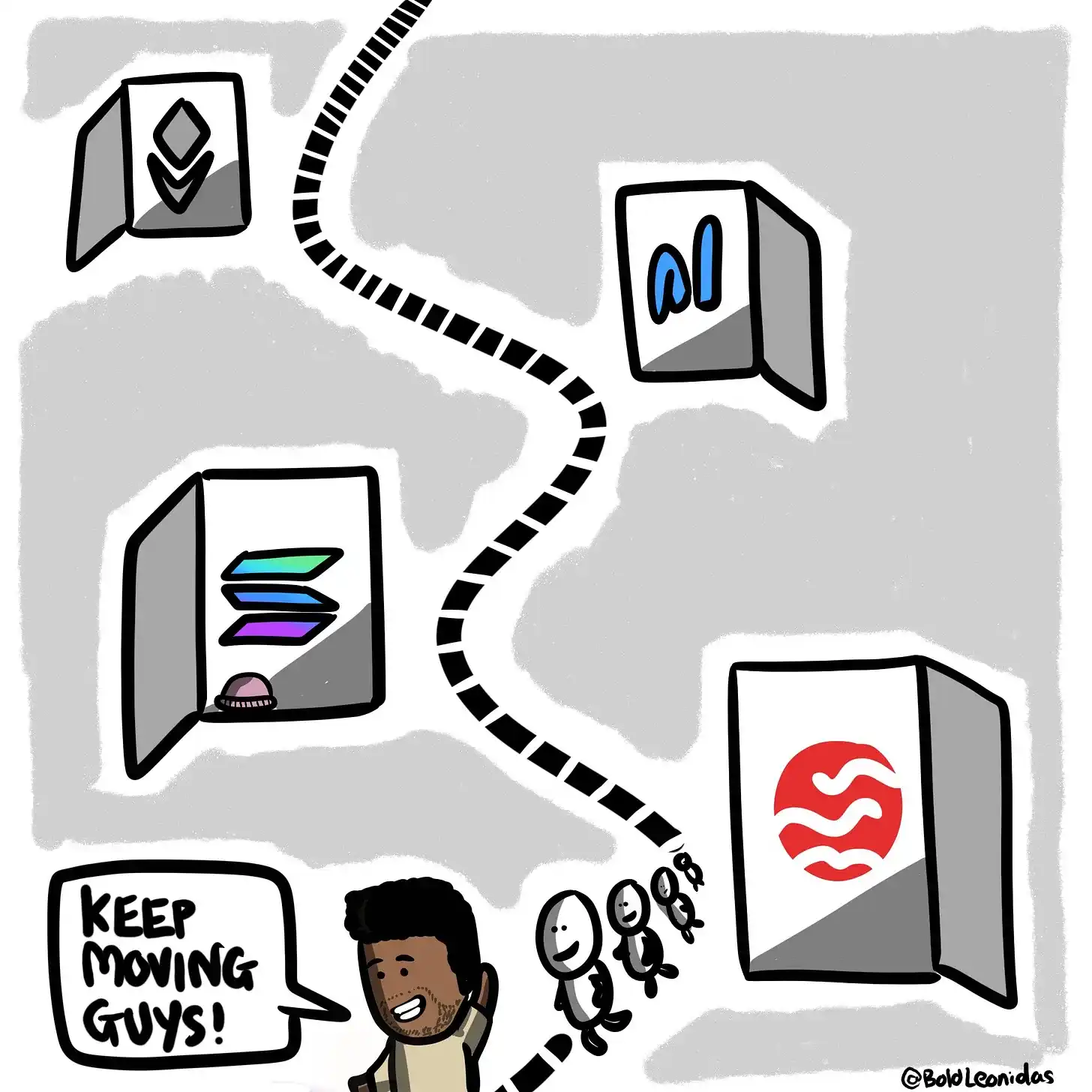

Degen 的劇本

我關注蓬勃發展的生態系統,它提供1) 技術創新、 2) 貨幣代幣印刷機會、 3) 引人入勝的故事。

Solana 是一個不斷交付的完美案例,但還有更多的生態系統。

劇本非常簡單:

· 利用多個橋樑連接生態系統。

· 在頂級去中心化交易所(DEX)上交換並提供流動性,無需涉及代幣。

· 視需要藉用或借出某些代幣。

· 購買已經流行的PFP NFT,尤其是那些因其在生態系統中的Twitter 個人資料圖片而受到社區青睞的NFT。使用NFT 市場還將獲得空投。

· 尋找僅針對該生態系(而非分叉)的特定dApp。

因為大多數協議都會提供積分,現在比過去更容易明確哪個協議有獎勵。重要的是評估你的風險敞口大小並儘早介入。

收到空投後,我通常會出售一些以輪換為生態系統主要代幣。其餘的我用來提供流動性、股權、農場,以最大化積分以獲得更多空投。

困難的部分是明智地選擇生態系統,不要稀釋你的1) 金錢和2) 注意力。

雖然一些生態系統已經蓬勃發展,但你仍然有時間加入。此外,還有其他生態系統尚未爆發,讓你有時間做好準備。我名單上的第一個生態系統尚未蓬勃發展。

Starknet

Starknet 即將透過代幣空投和代幣注入目前缺乏流動性的生態系統來發行代幣。

這是即將到來的一個巨大機會,讓我們能夠再次重演Solana 劇本。

為什麼是Starknet?

我看漲Starknet 的幾個原因:

技術創新:Starknet 是ZK-Rollup,它使用STARK 來驗證以太坊上的交易。 SNARK(由zkSync 和Polygon zkEVM 使用)需要一次性可信設置,可能會影響去中心化,而ZK-STARK 使用公共隨機性,消除了這一需求並提供量子彈性。 STARK 在速度和規模上比SNARK 更具可擴展性,速度可能快10 倍。 Starknet 使用Cairo 開發語言(防止部署懶惰的複制貼上分支)。

發行代幣機會:STRK 空投將創造財富效應,資金流入生態系統。 Starknet 將引導5,000 萬STRK 來激勵DeFi 協議,而這些協議的TVL 將會成長。協議將向用戶空投新代幣。

引人入勝的故事:「量子彈性」、「SNARK 與STARK」、「STRK 作為天然氣代幣」以及其他故事將會出現。然而,我不確定故事將如何展開。但敘事只是為了合理化發行代幣和提高估值而進行的粉飾。

由於1) 用戶注意力集中在少數協議上,2) 資金流入生態系統,因此更容易儘早選出贏家。

什麼時候開始?

現在。空投快照可能已經完成,但不要錯過Starknet dApp 代幣空投,它比Solana 生態系統處於更早的階段。

如何開始

獲取ArgentX 錢包。

使用官方StarkGate 橋橋橋接一些ETH。或使用Orbiter Finance、Layerswap 或官方Starknet 生態系統頁面中的其他工具進行橋接協議空投。或者,試試Flexing 市場。

追蹤Starknet dApp TVL、DefiLlama 上的用戶成長統計。

在Starknet 官方生態系統頁面上查看更多dApp。

怎麼做

我不想把我的ETH 分散得太薄,所以要關注早期的市場領導者。

獲得NFT:我使用了“element”市場。我選擇頂級PFP NFT 是因為當新資金進入生態系統且無處可去時,它們表現良好。在Starknet 中,似乎是Starkpunks。

在DEX 上進行交易並提供流動性:我的選擇是Ekubo、JediSwap、mySwap 和SithSwap。 Ekubo 已經推出了積分,所以請隨意使用我的推薦鏈接。

使用Avnu DEX 聚合器:Jupiter,或1inch of Starknet。

借貸:zkLend 和Nostra 是我目前的首選。 Nostra 推出了推薦計劃,因此請使用我的鏈接獲取額外5% 的終身獎金。

索取Starknet ID:這是Starknet 的ENS。

嘗試去中心化電子郵件服務:DMAIL(也許沒有空投,但很酷)。

即將遵循的協定:ZKX 全鏈Perp DEX、Satoru(Starknet 上的GMX v2)以及下面橫幅中的其他協定。

Nomis:Mint Onchain 聲譽評分,可用於空投評估。

許多Degen 通過多種協議進行借貸和存款,但如果其中一種協議被黑客攻擊,則存在無法償還貸款的風險。

考慮將Ekubo 上的ETH 兌換成wBTC,借出wBTC、借入ETH 或穩定幣。在zkLend 上重新借出這些資產並藉入更多穩定幣。如果你不想惹麻煩,就不要太瘋狂。

Solana

生態系統已經蓬勃發展,但farm 一些空投還為時不晚,特別是如果你已經擁有SOL。

怎麼做

X 上已經提到了以下大多數協議,但這是我的清單:

Wormhole (Portal):進出橋以獲得空投。籌了這麼多錢,空投一定要來。

Marginfi:你可以透過借貸來獲得積分,但藉貸可以讓你以相同的資本獲得更多積分。

Kamino:也許Kamino 比Marginfi 更有潛力,因為它除了借貸之外還提供多種資產管理策略。積分即將到來,但你已經可以參與並獲得追溯積分分配。

Jupiter:第一個快照已經完成,但團隊暗示將進行多次空投。使用DCA、限價單和perps(如果你知道自己在做什麼)。

Tensor:我建議購買並質押Tensorian NFT,但價格已經上漲了很多。交易至少一些NFT 即可賺取積分。

Grass:Grass 可讓你將未使用的網路帶寬賣給培訓人工智慧的公司。適合Solana x AI 的敘述。你需要安裝Google 擴充功能來農場點。剛從Polychain Capital、Bitscale 等公司籌集了350 萬美元。需要邀請才能加入。

Parcl:多/空房地產市場。它是獨一無二的,我主要透過將USDC 流動性存入farm 積分來使用。

Flash.trade:Solana 上的Perps。他們的NFT 會根據你的交易歷史而變化,並會給你空投。但價格從3 SOL(銷售價格)上漲至10 SOL。免費試用Devnet,也許會出現一些空投。

並且不要忘記使用Phantom Swap 功能來獲取可能的代幣!

Injective

今年,Injective $INJ 價格已上漲2880% 。這太瘋狂了,因為TVL 只有1700 萬美元,而且生態系統很小。這正是機會所在。

該協議將向1) INJ 質押者和2) 測試網用戶空投代幣,因此仍有時間獲得空投。

怎麼做

將INJ 與Talis Protocol 和Black Panther 驗證者進行質押。他們將向質押者空投代幣。使用Keplr 或Metamask 錢包將其質押到官方中心(我在使用Rabby 和Ledger on Injective 時遇到問題)。

Talis:主要NFT“The Ninjas”售價1500 美元。如果太貴,可以交易其他NFT 以獲得TALIS 空投

Helix:如果你在Injective 上只使用一個dApp,那麼它一定是Helix。 Injective 的交易和流動性中心。

Hydro:LST 代表INJ。這是繼Helix 之後INJ 上的第二個最佳機會。尚未上線,但令牌即將推出。

Black Panther:在任意金庫存入一些美元。

Mito:Vault 策略和Launchpad。嘗試測試網可能會獲得空投。第一個Launchpad 協議將於下週發布(可能是HYDRO)。

DojoSwap:新的Uniswap v2 風格的AMM,你可以在其中耕種POINTS 以在將來獲得DOJO 代幣。

Stacks

我最喜歡的遊戲之一是即將到來的Nakamoto 升級,它將為Stacks 帶來5 秒的交易和信任最小化的sBTC。生態系統非常小,因此很容易儘早定位自己。

取得Stacks 錢包,我喜歡Xverse。從CEX 取得STX,幣安持續鎖定提款。

該怎麼辦

Alex Lab:在此處橋接、farm、交易並將ALEX 與流動ALEX (atALEX v2) 進行質押。

Stacking DAO:用於STX 的stSTX 液體質押。

Bitlow:堆棧上的DEX。註冊候補名單並嘗試測試版。

Arkadiko:抵押STX 來鑄造USDA 穩定幣。將推出比特幣原生貸款。交換並持有一些USDA。

Hermetica:使用衍生性商品策略賺取BTC 的金庫。使用堆疊sBTC。目前在測試網上,但我會等待主網進行嘗試。

Zest:比特幣借貸。目前處於私人測試階段,但可以在此處請求訪問。

Celestia

簡單的低智商遊戲。我利用TIA 做了兩件事。

質押TIA 以獲得空投。維度空投快照可能已拍攝,但還會有更多。

MilkyWay:TIA 的液體質押。此外,還可以為milkTIA/TIA 池提供Osmosis 的流動性。

SEI

我押注SEI 繁榮的幾個原因:

技術創新:在模組化與單體區塊鏈領域,Solana 領先單體遊戲,但SEI(和Fantom)是我兩個替代的賭注。 SEI 將推出具有樂觀並行化、SeiDB(儲存優化)和EVM 支援的v2。

發行代幣機會:生態系統不存在,但dApp 正在建構。如果SEI 價格持續上漲,dApp 代幣空投將會變得更加豐厚。

該怎麼做

在本地中心質押一些SEI。

在Pallet Exchange 上取得NFT。我會選擇The Colony NFT,因為大多數SEI 社群都將它們用作PFP。

Kryptonite: 7 天內質押SEI 進行液體質押。

Levana 上的交易:LVN 代幣已經退出,第一個快照是代幣,但你永遠不知道。

Astroport。免責聲明:Astroport 上的SEI 上的大多數代幣都是迷因幣,但你可以自行嘗試,風險自擔。

Yaka Finance:幾週後,新的原生DEX 將登陸SEI。關注他們以獲取更新。目前在測試網上。

Fantom 也在我的名單上,但我希望看到SEI 的新LST 以及在其上部署的新dApp。當Fantom 2.0 Sonic 升級版明年初推出時,樂趣就開始了。

以太坊L2

Celestia 上的第一個以太坊L2,籌集了6000 萬美元的資金。空投代幣供應量的5% 。為ETH 和馬厩提供原生收益。若要進行Manta 空投,請將ETH 或USDC 橋接至Manta Pacific。你將獲得包含未來Manta 獎勵的盒子碎片。需要推薦才能加入。

Blast:完全不喜歡他們的執行。但存入了一些ETH 以防萬一。需要推薦才能加入。

以太坊:重質押+LRT

我絕對最喜歡的敘事。幸運的是,Eigenlayer 仍處於第2 階段測試網,真正的樂趣將在多個主動驗證服務(AVS) 啟動時開始。所以我們有時間準備LRT 代幣和Eigenlayer 積分。

實際上,如果滿足兩個條件,我計劃在主網上重新質押之前將我的大部分alt-L1 收益輪換回以太坊:

· ETH 繼續表現不佳

· 本文中提到的大多數協議都會空投代幣,這意味著可用的機會將會減少

我相信以太坊將在以下情況下趕上市場:

· 現貨BTC 活躍,ETH ETF 炒作升溫;

· 灰階ETH 折扣收窄至個位數。可以關注這裡的折扣

· Eignelayer 啟動重新質押

· 坎昆升級即將到來或正在進行中。它將實現原始danks 分片、降低交易成本、更好的可擴展性和更高的安全性。

就像過去的牛市一樣,ETH 目前也落後了。我希望我的直覺是正確的,當Alt-L1 生態系統的主要dapp 推出他們的代幣時,ETH 會迎頭趕上。到那時,我認為degens 將回歸ETH。

該怎麼做

Kelp DAO:重新抵押stETH 和. 或ETHx 以賺取Eigenlayer 積分和KelpDAO 里程。

Swell:透過Swell 應用重新抵押swETH,在EigenLayer 上每存入1 swETH 即可獲得30 個Pearl 鑄造獎金和30 個Pearl 重新抵押獎金。珍珠未來將為你帶來SWELL 空投。

另外,透過我的推薦,每swETH 還可獲得10 顆珍珠。

以太網。質押原生ETH,獲得eETH LRT 即可獲得EtherFi + Eigenlayer 積分。 eETH 沒有Eigenlayer 存款上限,因為ETH 本身會重新存入EigenPods,從而減少你對LST 的風險。

額外提示:將eETH 包裝為weETH,並用它來鑄造Gravita 協議穩定幣$GRAI,以獲得2 x EtherFi 積分,並為即將到來的Gravita 空投鑄造Gravita 標記。

另外,透過我的推薦,每ETH 可以多獲得1 k EtherFi 積分。

鎮上的新來的孩子。 Renzo 提供原生重新抵押,這意味著沒有存款限制。積分即將到來。

我押注所有這些協議,因為我不確定哪一個將成為主導的輕軌。

最後

Bitcoin 銘文是我關注的第10 個生態系統,但我關注所有10 個生態系統的注意力已經達到極限。結果,我錯過了BTCFi 內的許多絕佳機會。

我已經押注於ORDI、MUBI、Bitmaps 和一些BRC 20 ,但我仍然覺得自己在快速發展的BRC 20 市場中缺乏優勢,該市場主要由中國和亞洲玩家以及少數內部人士主導。

總的來說,我目前是L1 maxi,因為L1 生態系統代幣在原生代幣質押、空投和獨特的NFT 方面提供了更多機會。

當這些生態系統趕上以太坊DeFi/NFT 時,我會重新評估哪些仍然值得關注。他們需要展示以太坊上不可用的獨特的dApp 集合。 Solana 似乎在這個多元化的方向上進展順利。

Kujira 是生態系統已經重建的一個例子,但現在它需要提供額外的價值來吸引更多用戶。

在我的理想場景中,alt-L1s 將重建並啟動大多數上述代幣,並且我將能夠在Eigenlayer 重新獲取樂趣開始之前輪換回ETH。

免責聲明:我想澄清一下,我持有大部分代幣,主要用於與空投和投機策略相關的degen 目的。請注意,這不是財務建議。重要的是要了解此處提到的多個協議可能容易受到駭客攻擊,這可能會導致潛在的財務損失。