原創- Odaily

作者- Loopy Lu

隨著1 月10 日的比特幣現貨ETF 最終「審判」日逐漸臨近,加密貨幣市場情緒持續升溫。昨晚至今晨,比特幣現貨ETF 重現多項重大進展。 BTC 也再次迎來大幅上漲。

目前,距離ETF 取得最終結果的時間已不到24 小時。在ETF 通過之時,無論漲跌,市場的共識都是將有巨大波動出現。比特幣現貨ETF,只差臨門一腳。

在巨大波動面前,散戶該如何操作?如何在即將到來的潛在巨大波動前獲利? Odaily整理潛在操作方式如下:

花式開槓桿

合約、槓桿交易是最容易操作、最基礎,也是回報率(或虧損率)最高的選擇。在即將到來的市場波動面前,無論開多或是開空,若方向正確,均有高倍回報的潛在可能。

目前,各主流CEX 均提供幣本合約、U 本合約、現貨槓桿、槓桿代幣等多種加槓桿方式。另外也可透過DeFi 借貸借出穩定幣的方式,進行鏈上槓桿操作。

Odaily提醒投資人,加槓桿在加密市場中是一種極高風險的交易方式。

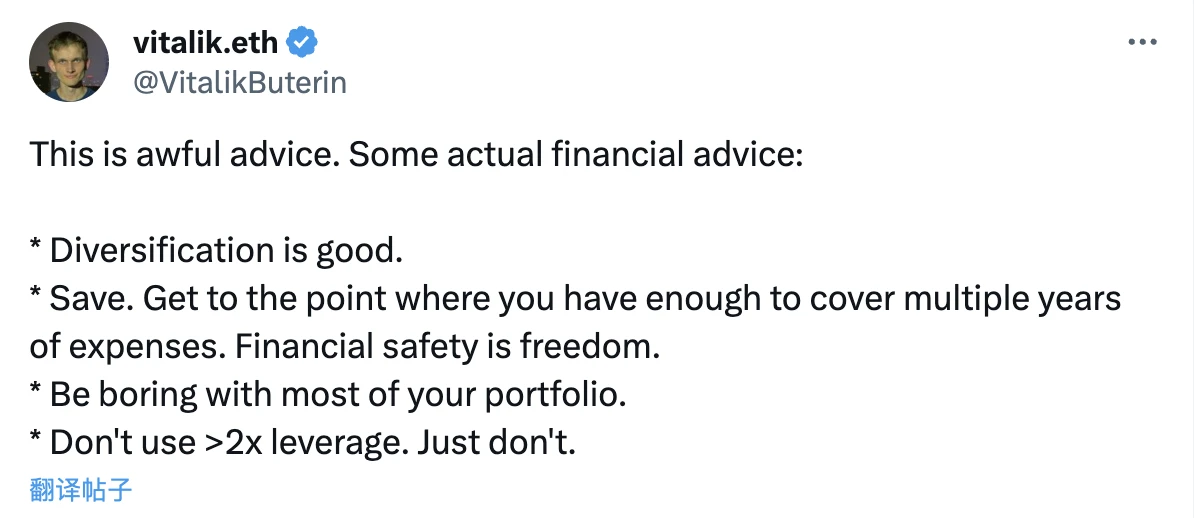

1 月7 日,V神在X 平台發文,他提供了自己的投資建議:不要使用超過兩倍的槓桿。千萬不要。

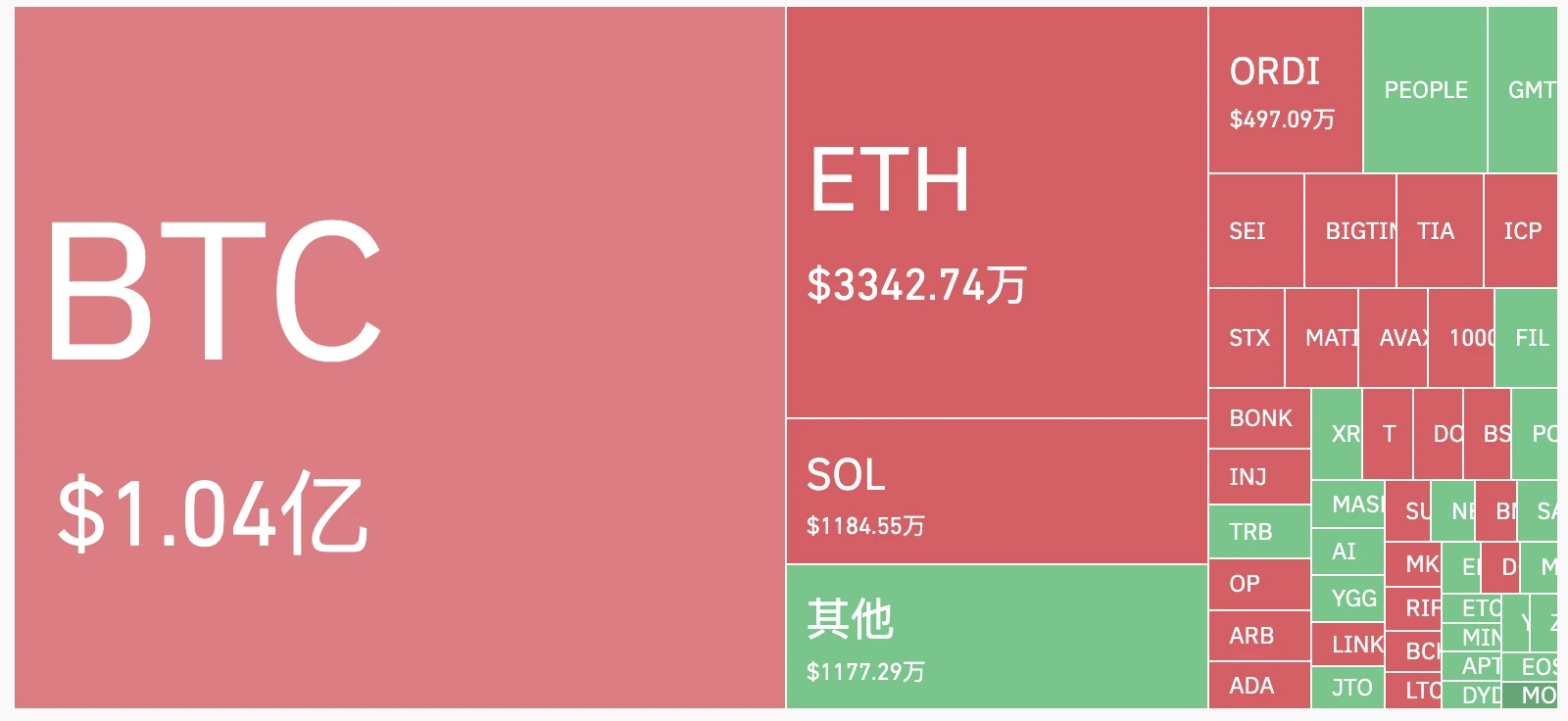

在昨日的市場劇烈波動,Coinglass 數據顯示,加密市場24 小時爆倉量高達2.08 億美元。 BTC 爆倉超過1 億美元。在過去的24 小時中,共有60, 036 人被爆倉,最大單筆爆倉單價值943.89 萬美元。

做多波動率

儘管目前市場難以判斷ETF 結果揭曉後BTC 的具體走向,但市場一致預測,在揭曉後市場會發生劇烈波動。

因此,做多BTC 波動率成為了不錯的選擇。

在FTX 時代,FTX 曾經開創性的為市場提供了波動率代幣的簡易選擇。目前FTX 已經崩潰,市場上尚無明顯優勢的相似產品競爭者。

但我們仍從DeFi 市場發現幾個有趣的選擇:

Crypto Volatility Index(CVI)

CVI(Crypto Volatility Index)即加密波動性指數,這既是一個指數的名字,也是該DeFi 項目的名稱。 CVI 指數旨在追蹤整個加密市場的波動率,市場波動越大,則指數數值越高。我們可以使用一個近似但不恰當的比喻來理解——該指數是整個加密市場的IV。

簡單來說,該專案為用戶提供了CVI 代幣,該代幣價格與CVI 指數相掛鉤,同時內置資金費,且每日調整。

若用戶預測波動性未來會上升,可買入該代幣,並在波動上升後賣出。若用戶預測未來波動性會下降,可mint 該代幣,並在每次的調整中收取資金費率。

(今日CVI 指數小時走勢)

Volmex

Volmex 是另一個可為用戶提供波動率交易的DeFi 協議。 Volmex 也推出了自己的加密波動率指數,分別是BVIV 指數和EVIV 指數。與CVI 涵蓋整個加密市場不同,此二者更精準、具體代幣,分別代指BTC 隱含波動率與ETH 隱含波動率。

在Volmex 平台上,使用者可以交易指數,也可為指數提供流通性,同時也可進行比特幣波動率與以太坊波動率的swap 交易。

(今日Volmex 波動率小時走勢)

Volmex 旨在為用戶提供一種簡單的方式來獲取加密貨幣的波動性,基於此投資工具用戶也可製定一系列複雜的交易策略。

選擇權交易

目前,主流CEX、Deribit 等中心化平台,及一些DeFi 協定皆為投資者提供了加密貨幣的選擇市場。

購買將於1 月12 日到期的看漲/看跌期權,是最簡單的做多/空BTC 的期權交易方式。

但要注意的是,與CEX 的合約有所不同,選擇權在到達交割日期後會強制進行結算。因此,若價格預測錯誤,則本單選擇權將會「歸零」。 (例如,在BTC 價格為40000 美元時,購買了BTC 行使價50000 的看漲期權,若BTC 屆時價格僅為49999 美元,則本單權利金全部虧損,且沒有任何收益)。

此外用戶也可賣出看跌期權,透過賺取權利金的方式獲利。但要注意的是,選擇權賣方是一個風險較高的角色,理論上選擇權賣方會承擔無限風險。

選擇權產品較為複雜,建議未了解的投資人在深入了解後再進行交易。 Odaily曾刊物過一系列期權入門指南。

當然,若僅進行簡單的「多空」預測,選擇權工具稍顯大材小用。與其他部位(如現貨、合約、選擇權等)進行避險、組合,執行一些策略,才是選擇權的用武之地。

如何用選擇權做多波動?

建構跨式選擇權是最簡單的做多波動率方式,

例如,在比特幣40000 美元時,同時購買40000 美元看漲期權和看跌期權。對投資人而言,這樣只需付出兩筆權利金成本,待大幅上漲/下跌、且漲/跌幅足以覆蓋權利金成本之後,即可開始獲利。跨式組合是一種簡單的做多波動率方式,理論上,這是一種虧損有限(權利金歸零)、收益無限(價格波動無上限)的組合策略。

(跨式選擇權盈虧圖解)

當然,若同樣的操作反向進行──即充當選擇權賣方──則是做空波動率,可因為市場波動的停滯而獲得權利金收益。

實操舉例

以目前市場為例,建構一個最基本的跨式選擇權組合,雖然仍存獲利可能,但似乎已不划算。

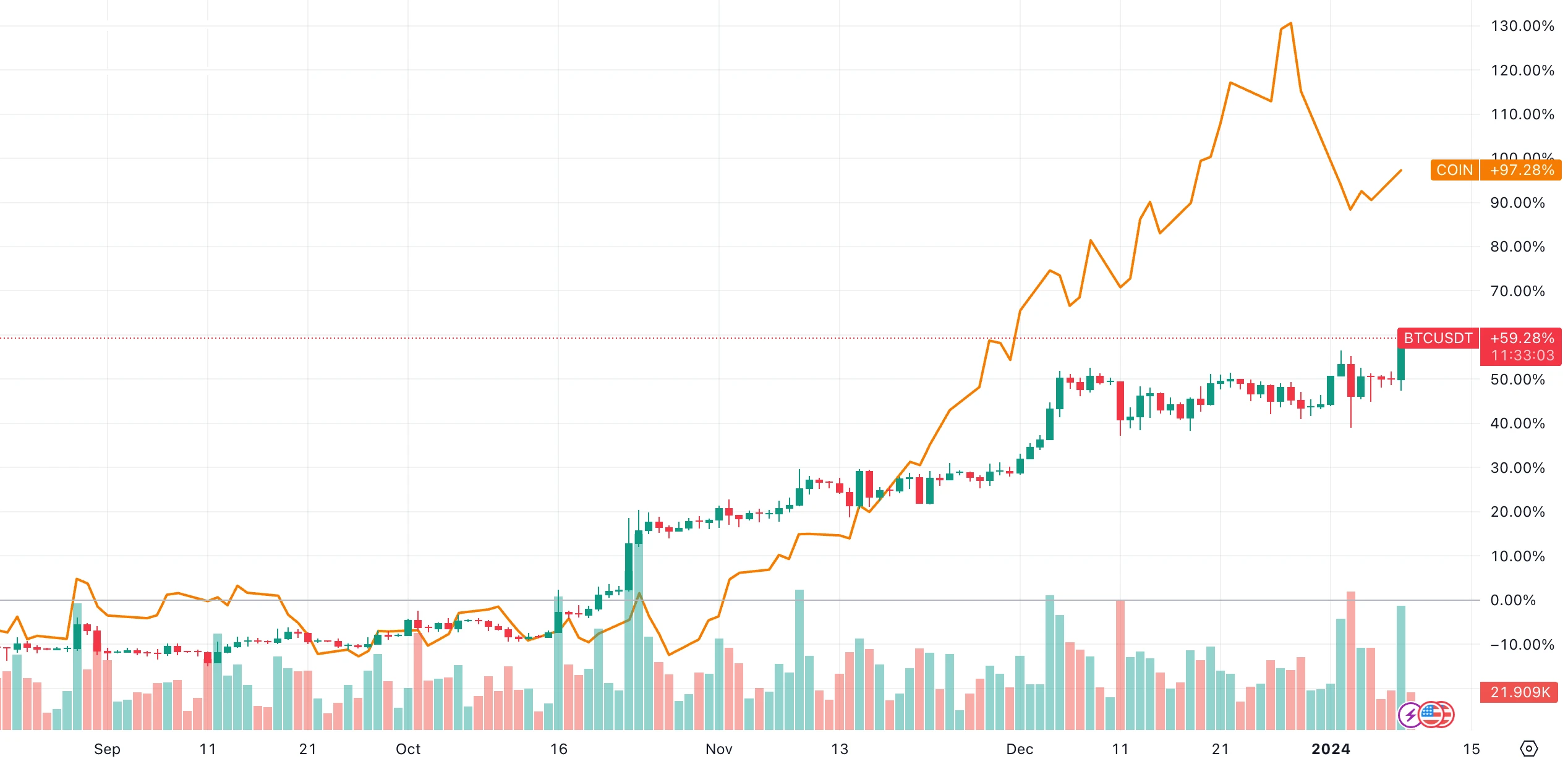

以1 月12 日行權的BTC 為例(目前價格46632),用BTC-46500-CALL 和BTC-47000-PUT 構建組合,需付出約3000 美元的權利金成本,BTC 波動至49932 美元或43362美元才可開始獲利。

單向看漲/跌:價差策略

如果使用者存在單向的方向預測,可以執行牛市/熊市價差策略。

以牛市價差策略為例,即買進一個較低價格的看漲期權,並賣出同一行權日、但價格較高的看漲期權。例如,在BTC 價格40000 美元時,若預測未來市場看漲,可買入45000 美元看漲期權,並賣出50000 美元看漲期權。

這種策略的獲利空間,則為一個有限的範圍空間,無法實現理論上的無限獲利。即近似當BTC 價格停留在45000 ~ 50000 之間方可獲利。 (僅為近似值,因為需計算權利金的成本及收益)

實操舉例

這種策略與「僅買入一單看漲」相比,其好處是透過充當賣方降低了持倉成本。若稍加變通,還可進一步提高資本效率。

同樣以目前市場、 1 月12 日行使的BTC 為例。

若買進BTC-48000-CALL,並賣出BTC-52000-CALL,則需付出約900 美元成本並獲得約200 美元權利金,策略淨成本約700 美元。

當1 月12 日行權日到來時,BTC 價格停留在約48700 美元上方、 52000 美元下方即可獲利,而當價格達到52000 上方時,由於我們充當了期權賣方,賣方期權開始虧損,因此繼續上漲會讓兩單選擇單的收益、虧損1: 1 對沖,無法實現獲利的無限上漲。

那麼為何仍要採取這種策略呢?需要注意的是,如前文所述,我們的成本僅為約700 美元,而非看漲期權的約900 美元,與僅進行單筆操作相比,這種「兩筆操作」所建構的組合,資本效率提高了驚人的22% 。

能否在提高資本效率的同時,打破掉最大獲利的限制呢?

答案是可以的,只要稍加變通即可。在剛才我們建立的價差策略中,因為「買1 單、賣1 單」的操作,投資組合的Delta 值近似為0 (不等於0),只要讓Delta 向正向產生更大的偏差即可。

我們可採取同樣的策略,但“買3 單、賣2 單”、或者“買2 單、賣1 單”,這樣則可打破最大盈利的限制,實現單向看漲的期權策略頭寸。

上述策略僅是一些簡單方便的策略,但選擇權交易風險龐大,Odaily提醒廣大用戶,請自行甄別風險,謹慎操作。

選擇權交易在傳統市場中頗成熟,投資人可透過股票選擇權交易了解、學習更多選擇權相關內容。

股票交易

在即將到來的高波動率下,加密概念股票的操作,是另一個押注加密市場的管道。

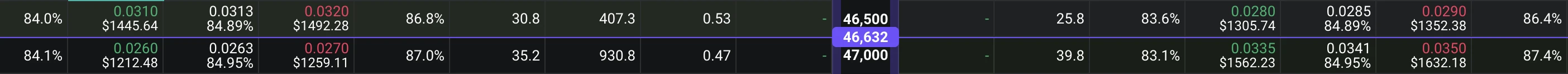

以COIN 為代表的加密貨幣概念股,走勢一直和加密貨幣大盤有關聯性。而股票市場更成熟、簡單易得的投資工具,也為我們押注加密市場提供了更多的可能性。無論你是做多、做空、做波動率,尋找一些加密板塊股票作為操作標的,都是不錯的選擇。

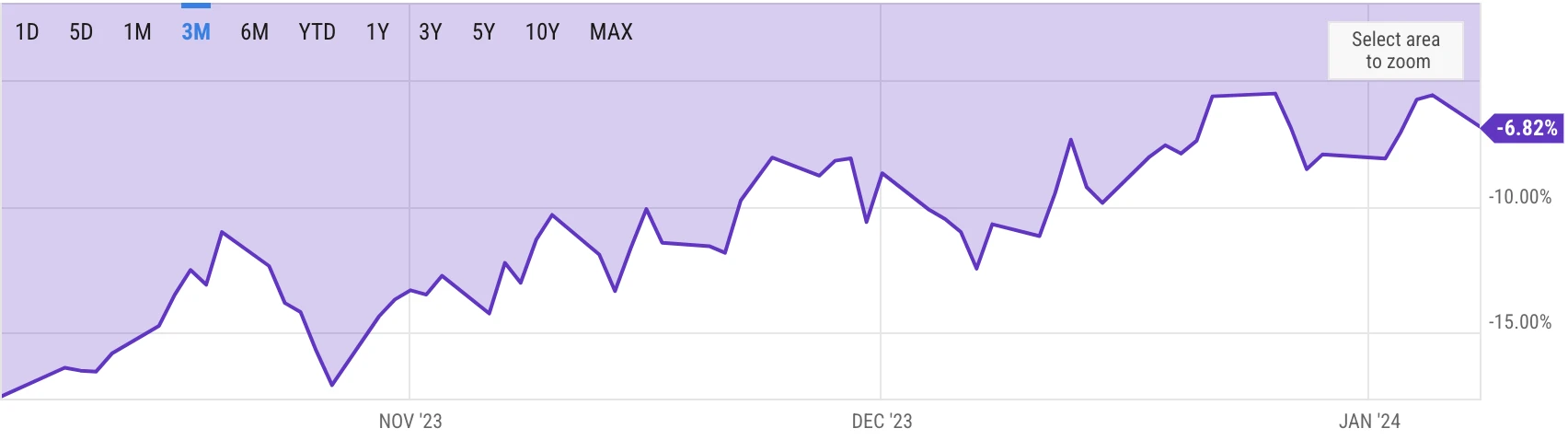

(COIN 與BTC 走勢對比)

除COIN 這隻領頭羊外,還有一系列加密礦商、「另類BTC 槓桿代幣」MicroStrategy、灰階GBTC 份額等多種途徑可供操作。

此外,若GBTC 獲準批准,GBTC 和BTC 的價差,也是一個潛在套利空間。目前GBTC 負溢價6.82% 。

(近3 個月GBTC 溢價率變動)

CEX 產品

除了炒幣,CEX 還能提供哪些服務?機器人產品和理財產品都是不錯的選擇。

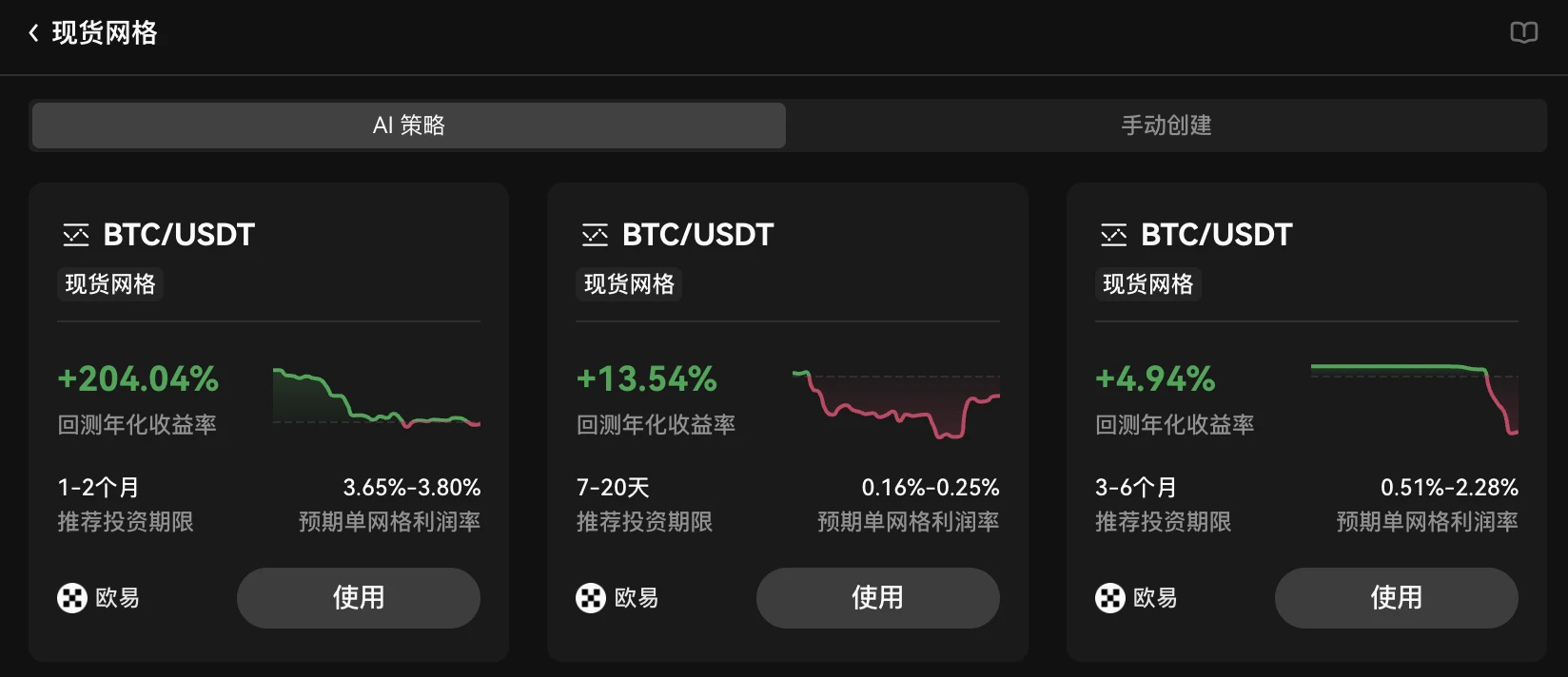

在市場的反复波動之中,網格交易策略是極為有成效的策略。

網格策略是一種利用行情震盪進行獲利的方法。在標的資產價格不斷震蕩的行情中,網格策略會在每次市場價格觸及預設好的網格線價格時,自動買入/賣出以賺取利益。

以歐易OKX 為例,以預設排序下、排名靠前、官方推出的網格策略為例,均在先前的震盪行情中取得了不錯的收益。

而理財產品也是不錯的選擇。

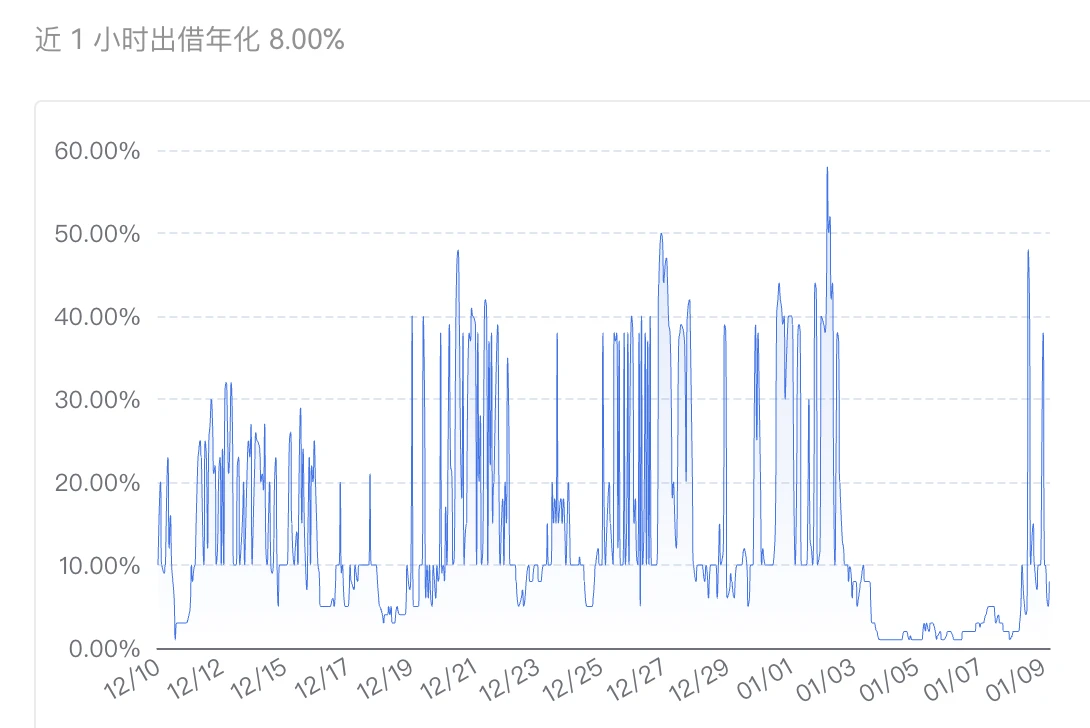

近期以來,市場情緒常時處於一個旺盛且正面的狀態。在這種情況下,投資人加槓桿情緒旺盛,各借貸產品都出現了大量的貸款需求。因此,貸款利率高居不下。

與之相應的,則是貸方「躺賺」的高收益。

同樣以OKX 為例,目前OKX 穩定幣理財年化報酬率為8% 。在過去的30 天裡,這一數字最高飆升至58% ,長期處於20% 上方。在旺盛的市場情緒下,各CEX 的穩定幣理財都是相對低風險的好選擇。

(OKX USDT 理財收益率走勢)

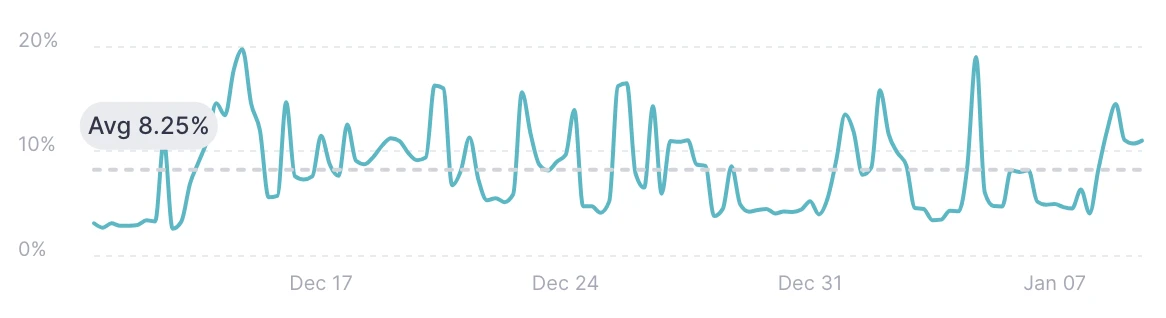

當然,鏈上市場的借貸需求也頗為旺盛。以Aave 為例,過去一個月USDC 的平均APR,Polygon 市場及Optimism 市場都已超過8% 。

(Aave Optimism USDC 利息)

(Aave Polygon USDC 利息)

ETF 在即,我該怎麼做?

目前影響比特幣現貨ETF 是否通過的唯一因素是擁有投票資格的SEC 委員們(包括Gary Gensler 在內共5 人)究竟持什麼態度,投票的結果究竟如何。無人可以得知ETF 的最終結果,而這事件幾乎難以預測。

對於廣大投資者來說,留意風險,並注意部位,仍然是最好的選擇。

當下市場對於ETF 「成敗」的預判仍存在分歧,最終的結果究竟如何? 24 小時之內,結果即將揭曉。