原文作者:David Han

原文編譯:Lynn,火星財經

乍看上去,儘管鏈上創新達到了前所未有的水平,從長遠來看對該領域具有建設性,但我們認為宏觀因素在短期內可能會發揮重要作用。

重點

雖然比特幣減半曆來引發了看漲趨勢,但這些週期性上漲往往伴隨著其他生態系統催化劑,提供了額外的推動力。

不斷成長的人才庫、成熟的開發工具和不斷提高的區塊鏈可擴展性使得更廣泛的垂直產業成為本週期的催化劑,儘管流入的流動性管道似乎已從風險融資轉向現貨ETF 流入。

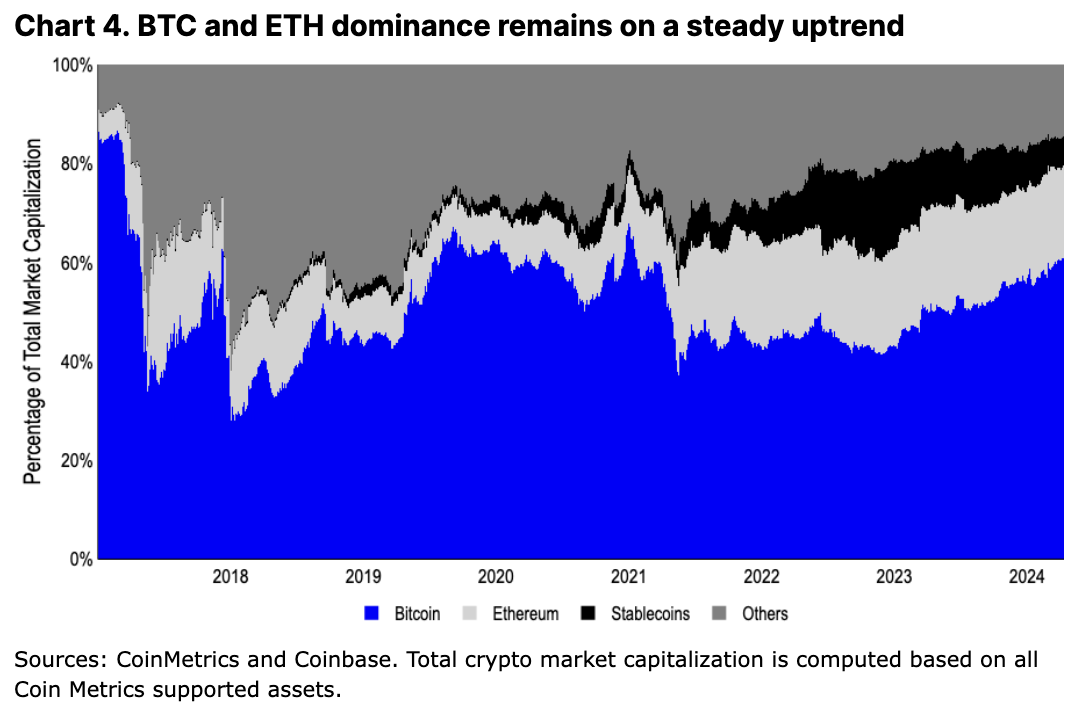

短期內,我們預計比特幣的主導地位將保持在較高水平,因為更廣泛的宏觀環境將更規避風險,並且透過ETF 注入的流動性不太可能轉向更高貝塔值的資產。

除了我們之前詳細介紹的比特幣減半之外,市場正在尋找新的催化劑來維持由美國現貨比特幣ETF 批准引發的24 年第一季的漲勢。穩定幣發行量的持續成長和DeFi 協議鎖定總價值(TVL)的成長表明鏈上活動持續強勁。同時,第一層(L1) 和第二層(L2) 層面的持續平台創新,加上改進的錢包工具,以提供更好的用戶體驗,構成了我們認為在未來幾個月最相關的一些敘述的基礎。

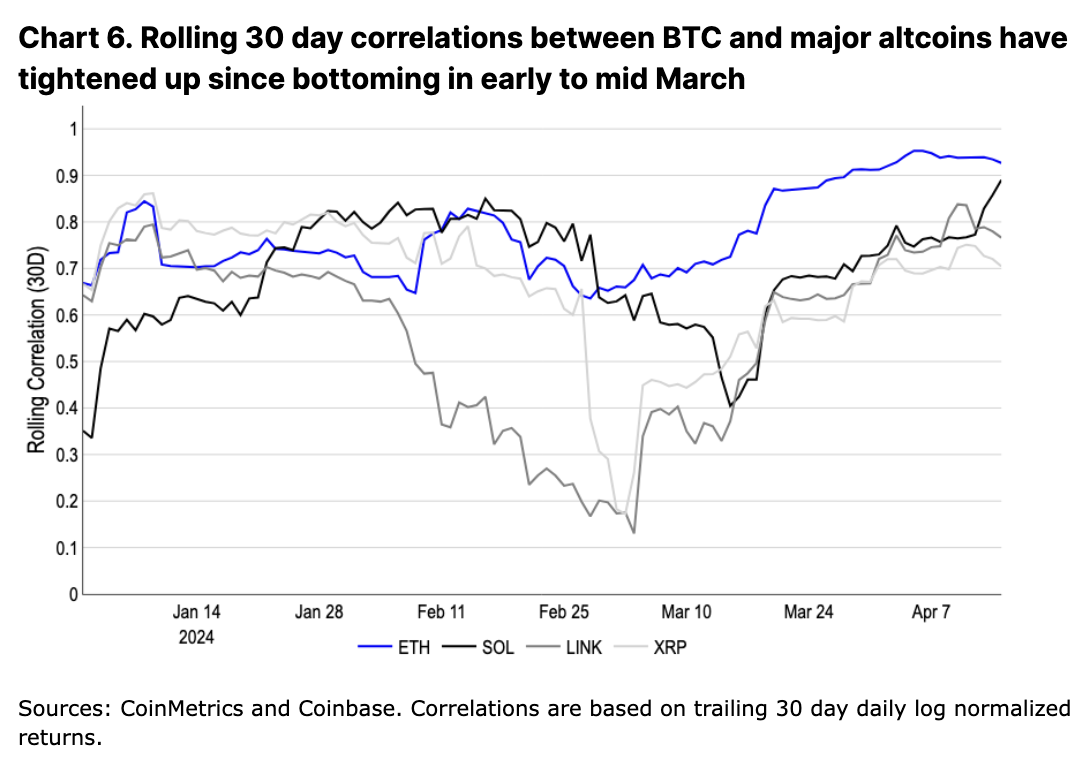

也就是說,我們認為短期活動更有可能受到宏觀因素的推動,儘管加密貨幣基本面總體依然強勁。這些因素在很大程度上是加密貨幣的外生因素,包括地緣政治緊張局勢加劇、長期利率上升、通貨再膨脹和國債上升。事實上,最近山寨幣與BTC 的相關性上升凸顯了這一點,表明BTC 在該領域的錨定作用,儘管BTC 鞏固了其作為宏觀資產的地位。

雖然加密貨幣歷史上在很大程度上被視為資產類別的風險,但我們相信比特幣的持續彈性和現貨ETF 的批准已經形成了一個兩極分化的投資者群體(尤其是比特幣)——其中一個將比特幣視為純粹的投機資產,另一個將比特幣視為「數位黃金」並對地緣政治風險。我們認為,鑑於更廣泛的宏觀風險,後一陣營的成長部分解釋了本週期迄今為止我們所看到的回調幅度的減少。

減半後的模式

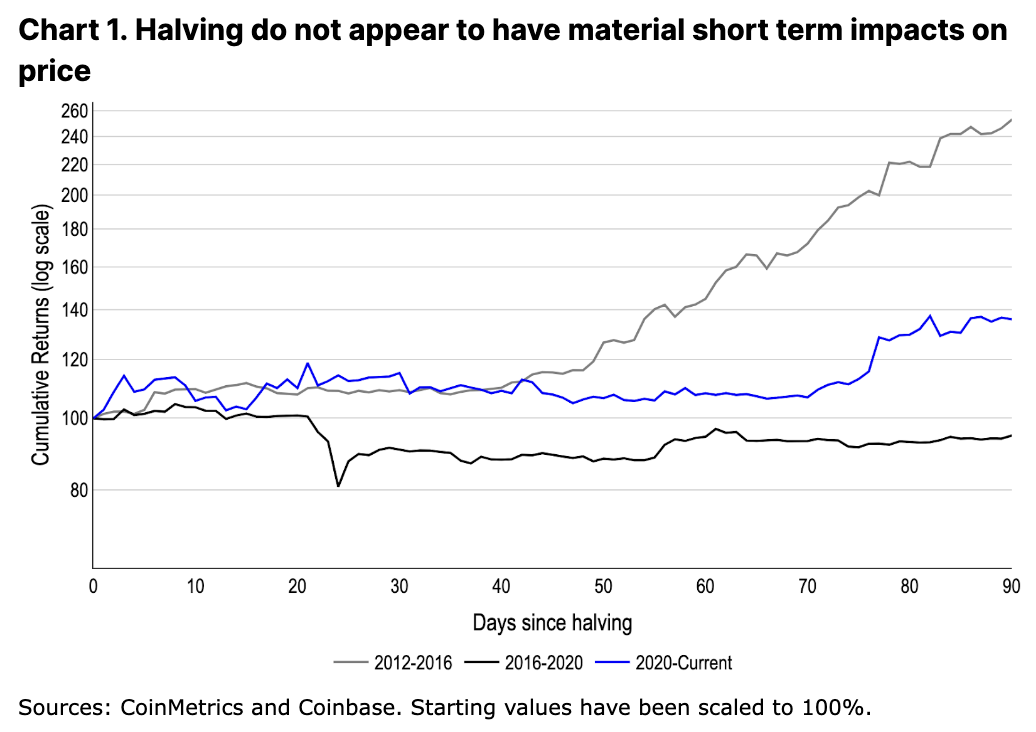

先前的減半通常被認為會引發週期性看漲趨勢,儘管減半的直接影響在短期內似乎基本上不重要。事實上,BTC 在2016 年減半後的一個月內下跌了19% ,而在2020 年減半後的兩個多月內基本保持不變(見圖1)。同樣,我們預計即將到來的減半不會成為一個交易密集的故事,儘管我們認為它在流量中的相關性因此被忽視了——在63, 000 美元的BTC 中,減半相當於每年BTC 發行量減少10.3 B 美元,迄今為止,美國現貨BTC ETF 淨流入額為12.4 B 美元,對BTC 流出的抵銷幅度類似。

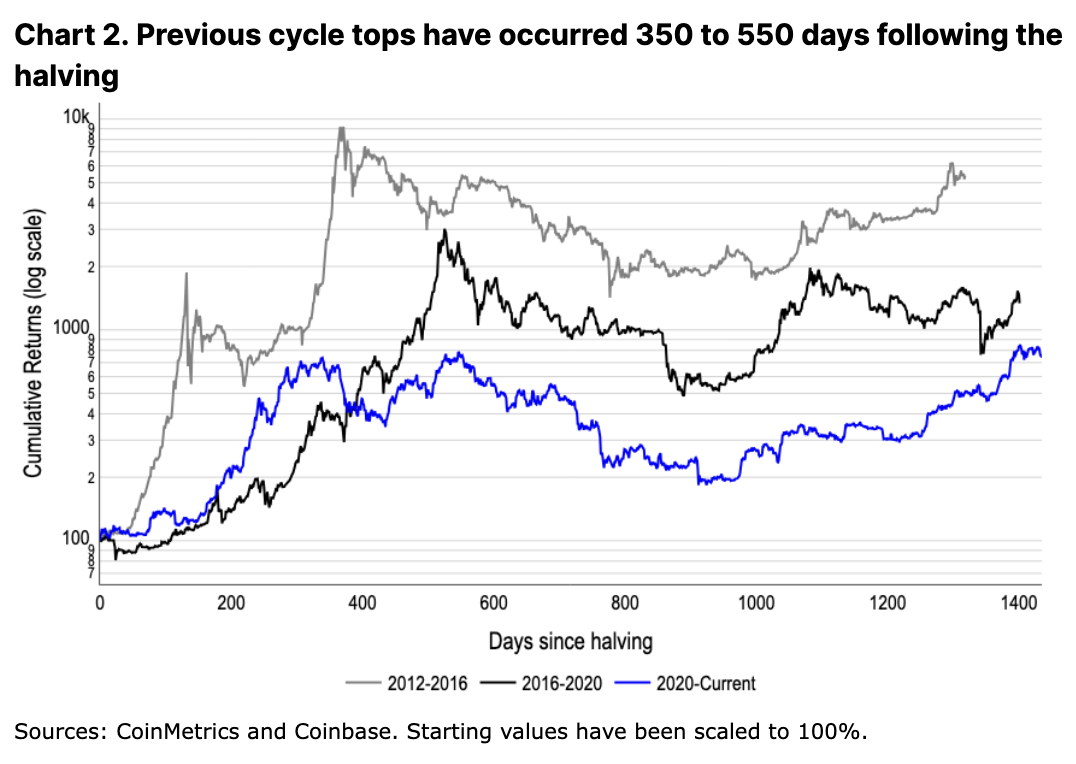

比特幣事實上,我們認為,透過現貨ETF 增加獲得更廣泛資本基礎的機會,加上新的供應方動態,對於該資產類別具有長期建設性作用。然而,如果先前的周期有任何跡象的話,這可能需要幾個月的時間才能完全實現。減半後的頂部發生在事件發生後350 至550 天之間(參見圖2),儘管這個週期時間已經不同了。在現貨ETF 流入的背景下,比特幣在減半前一個多月達到了歷史新高,我們預計比特幣將進一步偏離先前的時間趨勢。

比特幣然而,減半不僅對比特幣有利。隨著這個行業的成熟,並行加密貨幣垂直領域的建設性敘事通常也會在減半後發生。 2016 年減半後,首次代幣發行(ICO) 的繁榮將市場的欣欣向榮帶入了2017 年。同樣, 2020 年DeFi 夏季啟動了Uniswap 和Maker 等去中心化應用程式(dApp) 的興起,開啟了近兩年的實驗在DeFi 原語和其他早期產品中。

流動資金來源

隨著新工具和用例的出現,當今加密貨幣垂直行業的數量已膨脹十倍。區塊空間從未如此便宜,鏈上「要做的事情」的數量也從未如此之多。像Farcaster 這樣的社交應用程式有望得到早期採用,而一系列精心設計的區塊鏈遊戲也開始上線。錢包的改進使開發人員能夠部署更無縫的入門之旅,並且DeFi 原語繼續擴展到流動性重新抵押和新穎的鏈上衍生品等領域。同時,不同金融產品和司法管轄區的代幣化計畫正在取得重大進展,鏈上金融化和鏈下實體資產之間的重疊持續成長。這在很大程度上是由熊市期間建立的基礎設施基礎設施的驚人增長所推動的。

我們認為,這可能會導致本週期出現不同的模式,即更多不同的子行業同時表現出色(而不是行業集中於一兩個主要主題)。特別是在技術複雜性不斷增加的獨立應用程式(從用戶抽像出區塊鏈組件)的世界中,代幣和收入模式之間的差異變得越來越大。這種廣度催生了新形式的收入來源,而這在先前的周期中通常是無法獲得的。例如,與BONK 社群合作的電報機器人BonkBot 每天定期產生超過10 萬美元的費用(單日費用收入高峰為140 萬美元)。

我們進一步認為,本週期加密貨幣垂直產業之間的差異可能會導致產業之間的資本輪換更加明顯。事實上,透過對人工智慧(AI)項目的早期關注,以及隨後對模因幣和重新抵押的過度關注, 我們已經看到了一些跡象。

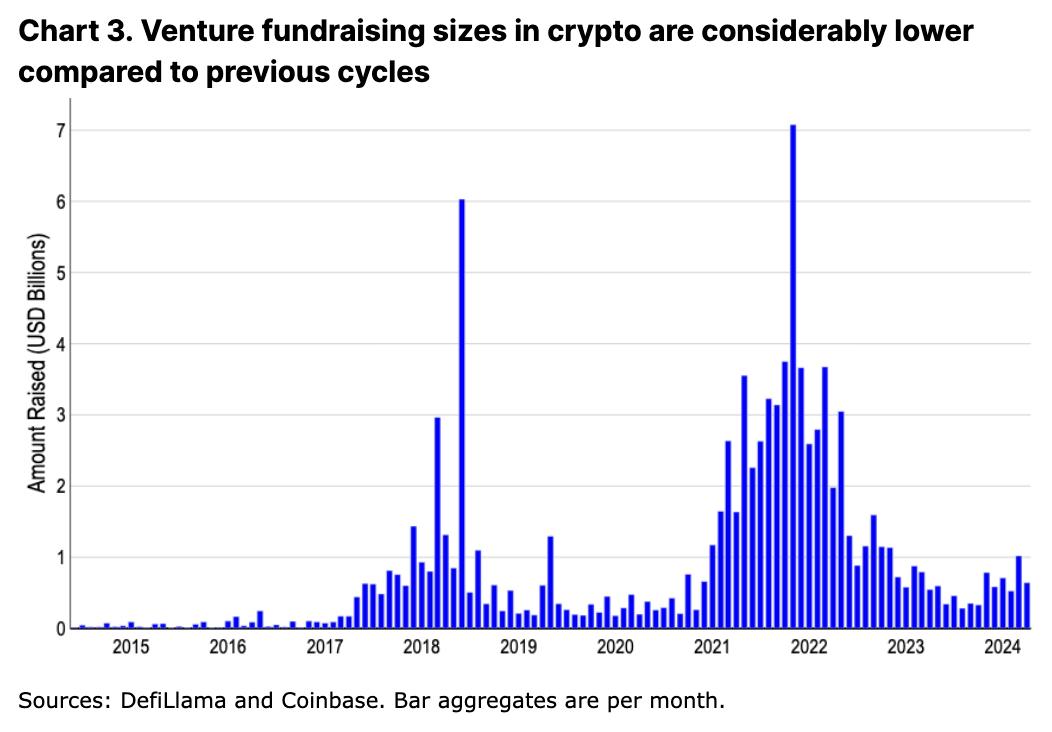

加密貨幣融資的低迷水準(相對於先前的周期)支持了這一觀點。它減少了高貝塔資產新流動性的主要途徑。 2024 年的平均募款金額仍低於每月10 億美元,甚至低於2017-18 年的水平,約為2021-22 年的四分之一。資金的減少既是先前週期嚴重影響的副產品,也是宏觀回檔的一部分。 2023 年私募市場普遍萎縮,創投基金籌集的資金總額創6 年來最低水平,自2022 年以來下降了60% 。

比特幣融資相對匱乏引發瞭如何向該領域注入流動性的問題。現貨ETF 無疑是我們之前討論過的主要途徑之一。他們可以獲得更廣泛的資本池,從註冊投資顧問(RIA)到其他管理基金的潛在分配。例如,貝萊德已經制定了將現貨比特幣ETF 納入其全球配置基金的計畫。然而,這些資本流入僅限於BTC(未來可能還有ETH),並且不太可能進一步沿著風險曲線向下流動。如果這種市場結構沒有發生重大變化,我們認為比特幣的主導地位將在一段時間內保持在高水準。

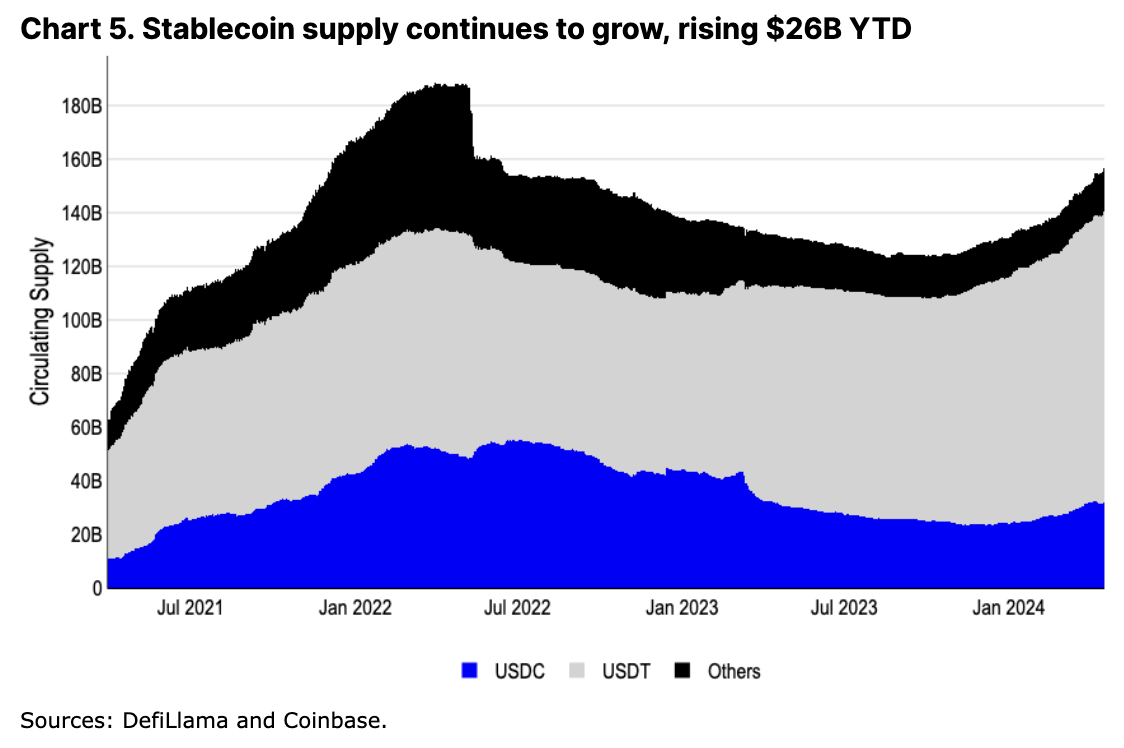

比特幣另一方面,我們認為注入山寨幣流動性的主要手段(槓桿之外)來自穩定幣的淨增長。穩定幣參與了去中心化交易所(DEX) 日均交易活動$ 2.6 B 的大部分65% ,並進一步被許多中心化交易所(CEX) 作為交易對。儘管穩定幣總市值仍低於2022 年的峰值,但USDC 和USDT 的發行總量已突破歷史新高,並持續攀升。如果我們剔除現已不復存在的TerraUSD 對總市值的影響,穩定幣整體上實際上已經接近先前的歷史高點。

比特幣宏觀思考

雖然我們預期未來加密貨幣內生催化劑的崛起,但我們認為宏觀情勢將在短期內發揮更重要的作用。事實上,在先前的減半之後,宏觀順風也很重要,甚至可能比加密貨幣原生催化劑更重要。 2012 年減半的主要影響是受到聯準會量化寬鬆計畫和美國債務上限危機的影響。同樣, 2016 年,英國脫歐和有爭議的美國大選可能引發了英國和歐洲的財政擔憂。 2020 年初的COVID-19 大流行也導致了前所未有的刺激水平,推動流動性大幅上升。

我們相信這個週期沒有什麼不同,而今天的宏觀環境對於比特幣和更廣泛的加密貨幣同樣重要。中東衝突加劇後,近期槓桿率大幅下降,已將融資利率重置至接近零的水平。烏克蘭和俄羅斯前線的持續戰爭以及南海的緊張局勢也描繪了一幅充滿不確定性的全球圖景。我們認為,在去全球化和回流的更廣泛趨勢中,全球地緣政治的重要性日益上升,可能是本週期的決定性宏觀特徵。在避險環境下尤其如此。在市場方向不明朗之後,比特幣與大多數其他加密貨幣之間的相關性在24 年第一季的上漲過程中有所脫鉤後,已向上鞏固。

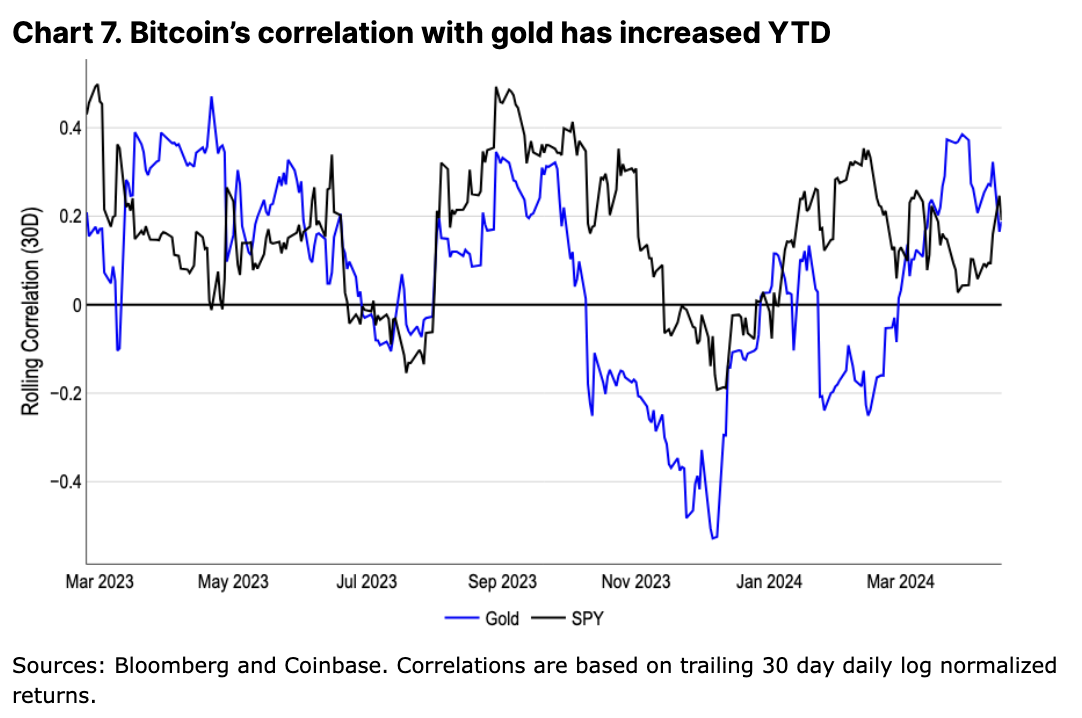

比特幣由於對通膨上升的擔憂,比特幣與黃金的相關性在3 月和4 月不斷上升,這也表明,在缺乏現貨ETF 批准等加密貨幣特定催化劑的情況下,比特幣作為敏感的宏觀資產地位不斷增強。考慮到比特幣作為一種價值儲存手段的主張,這種行為是有希望的,儘管我們認為這種說法實際上已經在最近的熊市中得到了強化。

比特幣在2023 年1 月美國債務上限的不確定性以及當年3 月隨後發生的區域銀行危機期間,比特幣出現了強勁的競價。壓縮的價格升值(就像過去6 個月經歷的那樣)可能會在一定程度上扭曲這一信號,因為它引入了投機和興奮的因素。儘管如此,我們仍然認為,比特幣作為地緣政治對沖工具的價值迄今已促成了更積極的逢低買盤,最大回撤幅度被限制在18% (相比之下,前幾個週期的回撤幅度為30% 以上)。

另外,美國國債水準的上升是比特幣支持者關注的另一個主題。國會預算辦公室預測2024 年將花費870 B 美元用於償還國債,高於2023 年記錄的658 B 美元。當然,我們認為這令人擔憂,並且正在推動債券殖利率曲線倒掛——隨著美國國債需要再融資,長期較高的利率在財務上可能是不可持續的。

也就是說,即使美國債務負擔的步伐不斷加快,美國也有可能透過成長擺脫債務(或透過減少支出或提高稅收來平衡預算,儘管短期內這似乎不太可能)到即將舉行的選舉的中期)。強於預期的GDP 成長和高就業數據可能會增加整體稅收。雖然我們認為當前的成長率無法完全抵銷增加的債務負擔,但也不可能完全折現。地緣政治、通膨和國債等風險共同構成了本週期的宏觀背景。

結論

在其他條件相同的情況下,比特幣減半本質上是建設性的事件,儘管我們認為宏觀環境和切向突破的加密貨幣垂直行業歷來在催化週期性牛市方面發揮了重要作用。雖然這個過程歷來需要幾個月的時間,但它會因週期而異——我們認為,隨著主要ETF 流入和風險投資減少,不斷變化的市場結構可能會導致本週期的某些獨特性。

我們進一步認為,在COVID-19 引發的刺激之後,上一個週期鞏固了比特幣對全球流動性的敏感度。然而,全球流動性似乎不再以同樣的幅度增加,並且已經退居次要地位,而國內和國外都出現了更多的實質不穩定。有鑑於此,我們認為,即將到來的周期將集中在對比特幣價值儲存敘事的測試,並受到不同垂直領域更廣泛分散的加密催化劑的支持。