本報告所提及市場、項目、幣種等資訊、觀點及判斷,僅供參考,不構成任何投資建議。

9 月 18 日,聯準會啟動降息週期,首次降息幅度為 50 基點。這標誌著2022 年3 月啟動的升息週期的徹底終結,也意味著聯準會及美國政府相信針對疫情超發貨幣的流動性回收任務已經取得勝利,關注點轉移到這副「猛藥」的負作用-對經濟和就業的傷害上來。而預防經濟受損最好的方式之一便是讓貨幣供應重回擴張週期。

9 月 24 日,中國政府針對經濟、股市和房地產市場宣布空前激進的貨幣政策,在原有降息降準基礎上加大流動性釋放。這意味著,世界第二大經濟體決定以強力增加貨幣供應和推動權益市場上漲來對抗消費萎靡、房地產下跌及就業率的攀升。中國股市(含港股)創紀錄的強勢反彈吸引了全球資本市場的目光與資本流動。

加上先前已在降息的歐洲央行,全球四大央行中的三家已經啟動貨幣寬鬆政策。其所掌控的貨幣發行總量約為 23 兆美元,佔全球貨幣總發行量的 20% 左右。

意義非凡, 2024 年是全球主要央行轉向貨幣寬鬆的年份。這項轉向是後疫情時代重振經濟的必要手段,同時也是新一輪資產價值重估的起點。

作為新興權益市場,Crypto 資產也將迎來貨幣擴張背景下的價值重估。 EMC Labs 對後市持謹慎樂觀態度,判斷內部調整充分的加密市場將在降息週期打開牛市下半場。

美元、美股、美債和黃金

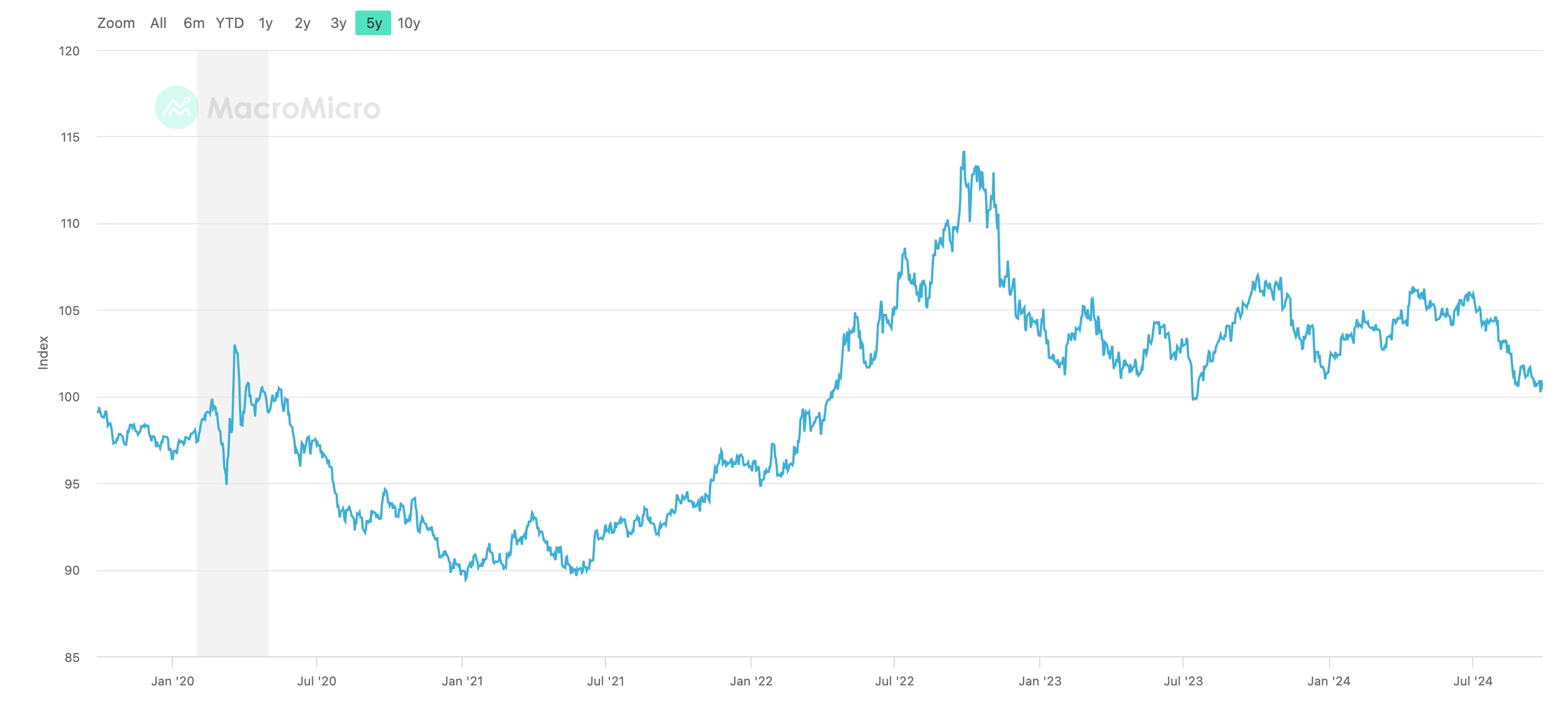

美元指數

降息啟動,美元指數略有反彈後重回跌勢,及至月底再次逼近 100 關口,回到 2022 年 4 月的點數。隨著降息持續進行,跌破 100 或只是時間問題。

由於權益市場的提前定價,美股相對「平順」地度過了9 月,七八九三個月月內三大指數均進行了劇烈震盪以再平衡各路資金的分歧,在月度週期內那斯達克、道瓊斯分別獲得2.68% 、 1.85% 的漲幅。但因為提前定價,股指並未實現大幅上漲。一個必須面對的現實是,目前的美股估值已經反映了一定幅度的降息預期,並不顯得「便宜」。交易員們似乎暫時找不到交易的依據。這成為困擾美股上漲的最大障礙。

對於美國經濟前景,市場各方仍在使用 CPI 和就業數據進行推測和定價,最大的爭議點在於美國經濟實現“軟著陸”還是“硬著陸”,以及 11、 12 兩個月的降息幅度。目前,美股價格基本上完成「軟著陸」的定價,如果數據惡化,可能會出現向下定價以預防「硬著陸」引發的投資風險。這是最大的不確定性。這種不確定性的消除可能要等到Q4晚些時候才能完成。

美 10 年期減 2 年期公債利差

伴隨降息,美債市場亦出現趨勢性改變。對美國經濟長期發展的憂慮,導致 2 年期公債殖利率自 2022 年 7 月起長期高於 10 年期公債。這一趨勢在剛剛過去的 9 月得以扭轉,目前 10 年期與 2 年期公債息差已經回正達到 0.16 。這意味著國債投資者初步完成對美國經濟「軟著陸」的確認。

作為美債以外的另一個重要投資標的,倫敦黃以月度 6.21% 的大幅上漲回應貨幣擴張週期的到來。如此之大的月漲幅表明,較大規模的資金在經濟前景不確定的時候選擇了穩健標的。

作為 Crypto 市場的表徵,BTC 承擔類似大盤指數的功能。目前 BTC 的定價控制在 BTC ETF 通道資金手中,但此類資金似乎拒絕將 BTC 視為「數位黃金」而更樂於將其視為「七巨人」類的科技股。這一連動使得 BTC 在 9 月企穩並實現 7.35% 的漲幅,漲幅高於納指,但仍受制於納指走勢止步於 65000 美元,並未完成對前高的收復。

突破前高的路徑有兩條。其一納指收復前高,BTC 跟隨突破;其二場內資金拿回定價權。如果實現第二條路徑,牛市下半場走勢將會更加積極。基於謹慎原則,我們將「突破前高」視為資金恢復流入以及場內資金提高風險偏好提振 Altcoin 標的的必要條件。

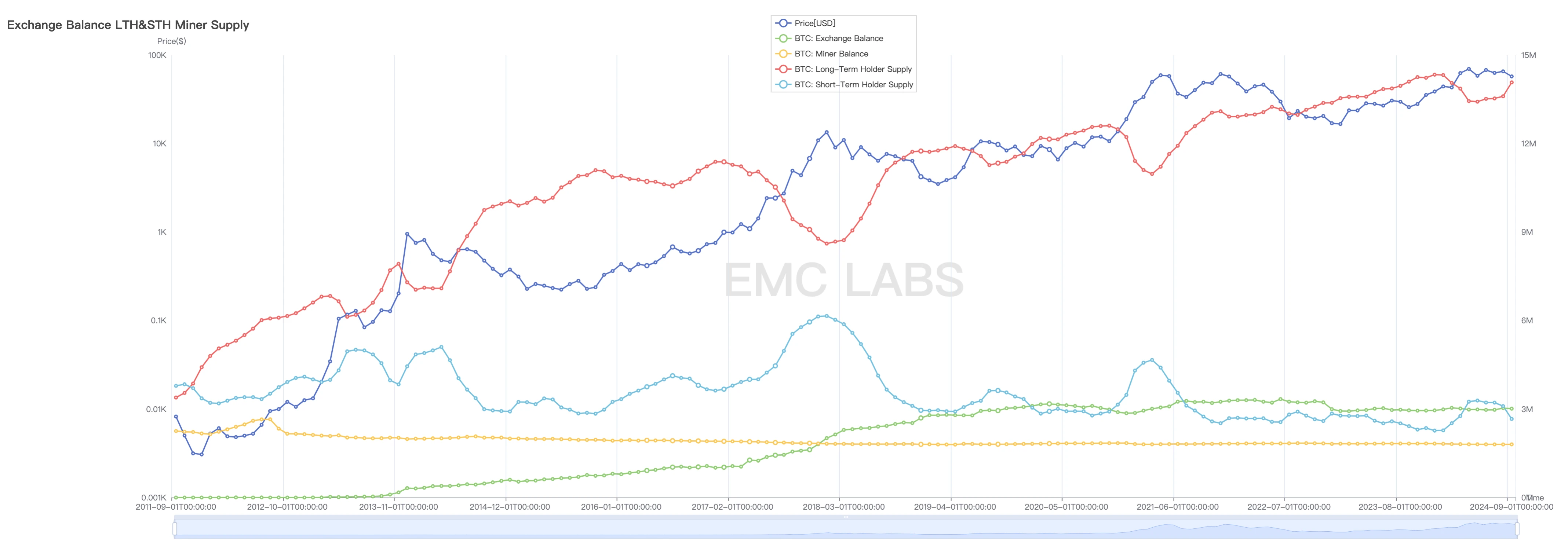

BTC 供應結構

我們將市場週期視為長短手在時空範圍內的價值轉移現象。自 12 月長手持倉到達頂點之後,持續減持至 5 月,自 6 月起啟動本輪上升週期的二次增持截止 9 月底持倉已回升至 1407 萬枚。此結構重整有利價格上行。

長短手持倉變化(月度)

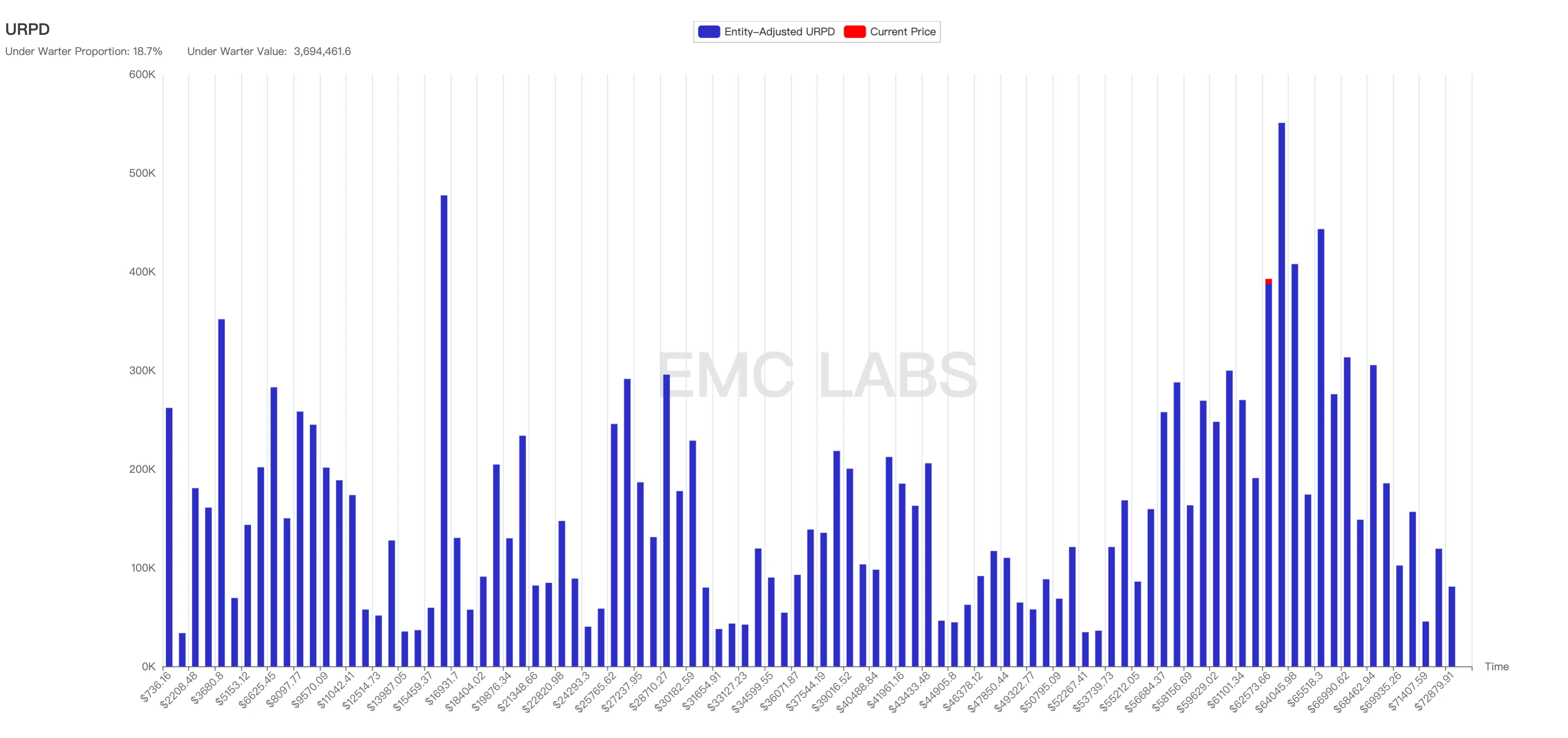

分析所有鏈上 BTC 的分佈,可以發現截止 9 月 29 日超過 87% 的 BTC 處於盈利狀態。 5.4 萬~ 7.3 萬「新高整理區」分佈籌碼為 624 萬枚,與截止 8 月 31 日相比增加 23.83 萬枚。目前最大持倉價格已經由 8 月底的 58893 美元提升至 65518 美元。價格重心的持續上移有助於減輕價格上行過程中的拋壓。

BTC 成本結構

值得注意的是在 9 月下旬,伴隨 BTC 的反彈,長手再次開始了試探性減持,而短手開始了增持。這種「由長入短」是流動性復甦的訊號,同時也會再次考驗買力強度。如果買力難以吸收賣壓,市場有反覆甚至下行的可能。如果反覆,長手可能會再次重回收集,如是市場收復前高的時間將被延長。截止目前,我們還不能斷定「由長入短」的新趨勢已經展開。

資金面

穩定幣及美國 11 支 BTC ETF 月度資金流動統計

資金方面本月亦有樂觀表現,兩大通道消弭分歧均錄得正流入,總規模為37.88 億美元,其中穩定幣通道為流入主力,規模達25.88 億美元,上月處於流出狀態的ETF 通道本月恢復流入,錄得12 億美元。

然而值得憂慮一面同樣存在,自 7 月流入規模恢復以來,七、八九三個月流入規模呈現逐月縮小趨勢。在各國股市整體向好背景下,BTC 亟需突破前高以上漲效應吸引資金加速流入。

在「新高整理區」盤整6 個月過程中,穩定幣及ETF 通道迄今流入規模超過380 億,這些資金承接了「新高整理區」的拋壓,將這一區域超過600 萬枚BTC 的成本價格刷新到64000 美元左右。

技術指標

BTC 價格走勢(日)

技術指標是中短線交易者的重要交易抓手。目前市場屬於資金持續流入、流動性正在復原的初期,短線交易者的決策對市場走勢有著舉足輕重的影響。

64000、 66000、 70000、 73000 美元是短線重點關注價格,分別代表短線成本壓制、下降趨勢線壓制、上升趨勢線反轉壓制和新高壓制。本月對已經呈現下降偏移的 200 天均線的突破具有較大意義,這個 64000 美元的價格也是短線成本價和 8 月反彈的高點。這個關卡的「有效」攻克非常重要,之後便是 66000 美元和 70000 美元的突破。目前 4 個關鍵價格位尚有 3 個沒有突破,希望應在 BTC ETF 通道的資金身上。

73000 美元的有效突破,則意味著場內最保守資金的覺醒和場外資金的次第入場。

下半場的可能性

在先前報告中,我們多次提及多頭第一階段的動力主要來自場內資金的部位回補和 BTC ETF 批復前後的新增資金。隨著全球主要央行進入流動性擴張階段,EMC Labs 判斷,後繼 BTC 資產價格的上升動力主要來自貨幣擴張引發的價值重估和傳統資本對 BTC ETF 的新增配置。

隨著風險偏好逐步提升,本輪 Crypto 牛市下半場,注意力和資金將逐漸流入調整充分的 Altcoin。我們判斷 BTC 市佔率將逐步下行,從本輪最高點的接近 60% 向 40% 靠攏。 Altcoin 將在反彈行情的普漲之後逐漸分化。我們專注於代表產業發展方向、擁有技術或模式創新、具備用戶獲取能力、代幣模型友善的區塊鏈基礎設施和Web3應用。

結語

目前,EMC LABS 研發的 eMerge Engine 顯示上升期指數已修復至 0.75 ,逐步進入溫和擴張狀態。這項指標的修復標誌著 BTC 生態和市場結構的極大修復,也是我們屢次強調的內部結構調整完畢 BTC 已做好準備在更大流動性衝擊下去標記更高的價格。

預判並以行動參與市場的發展將得到豐厚回報。我們認為,提升風險偏好、積極的態度和果敢的行動已成當下階段的最優選擇。

最大隱憂來自美國經濟會否「硬著陸」。 「硬著陸」一旦發生,風險偏好下降導致資產價值下估,美股可能出現年度走弱行情,如是加密資產市場恐走出獨立行情。

此外,中國股市的瘋狂反彈也吸引了國際資本的一定流入。考慮到這次反彈來自中國政府空前的貨幣政策投入(10 月也將陸續推出各類財政政策),我們認為中國市場的反彈具備一定的持續性,國際資本的流入也將持續。這無疑會影響美股的反彈和穩定,進而可能影響到對風險偏好度有更高要求的 BTC 和整個 Crypto 市場。

這種負面影響來自於全球貨幣政策轉向過程中必然發生的混亂與衝突。短期必然引發 BTC 價格的持續波動,但不改我們對其長期走勢的判斷。

關於 EMC Labs

EMC Labs(湧現實驗室)由加密資產投資人和資料科學家於 2023 年 4 月創建。專注區塊鏈產業研究及Crypto 二級市場投資,以產業前瞻性、洞察及資料探勘為核心競爭力,致力於以研究及投資方式參與蓬勃發展的區塊鏈產業,推動區塊鏈及加密資產為人類帶來福祉。

更多資訊請見: https://www.emc.fund