原文作者: Nathan Frankovitz,Matthew Sigel

原文編譯:吳說區塊鏈

在川普當選帶來的監管利多推動下,比特幣成功突破歷史高點。隨著市場關注度的不斷提升,各類關鍵指標表明,這一輪牛市的強勁勢頭有望持續。

正如我們9 月所預測,比特幣(BTC)價格在大選後出現高波動性上漲行情。如今,比特幣進入沒有技術性價格阻力的未知領域,我們相信牛市的下一階段才剛開始。這一模式類似於2020 年大選後,比特幣價格在年底前翻倍,並在2021 年進一步上漲了約137% 。隨隨著政府對比特幣支持態度的重大轉變,投資者的興趣正在快速增加。近期,我們接到的投資諮詢數量激增,許多投資人意識到自己在這資產類別的配置明顯不足。儘管我們密切關注市場是否會出現過熱跡象,但仍重申對本輪週期比特幣價格目標18 萬美元/BTC 的預測,因為追蹤的關鍵指標顯示出持續的看漲訊號。

比特幣的價格走勢

市場情緒

比特幣的7 日移動均線( 7 DMA) 達到89, 444 美元,創下歷史新高。在11 月5 日星期二的選舉之夜,比特幣飆升約9% ,達到75, 000 美元的歷史新高。這與我們先前的觀察一致:當川普勝選的可能性增加時,比特幣價格會隨之上漲。川普在競選中明確承諾結束美國證券交易委員會(SEC)的「執法監管」策略,並將美國打造為「加密和比特幣的世界之都」。

川普當選總統後,監理阻力首次轉為推動力。川普已經開始在行政部門任命支持加密的官員,而共和黨掌握了聯合政府,這增加了相關支持立法通過的可能性。關鍵提案包括建立國家比特幣儲備的計劃以及重寫加密市場結構和穩定幣的相關立法,預計FIT21 將以市場和隱私友好的條款進行重寫,而新的穩定幣草案將允許州特許銀行在未經聯準會批准的情況下發行穩定幣。

在金磚國家等國家正在探索比特幣等替代方案以繞過美元製裁和貨幣操縱之際,穩定幣為美元向全球輸出提供了戰略機會。透過消除監管障礙並允許州特許銀行發行穩定幣,美國可以維護美元的全球影響力,並利用加密貨幣在新興市場更快的普及。這些市場對金融服務、對沖本幣通膨以及去中心化金融(DeFi)的需求極為旺盛。

我們預計,SAB 將在川普上任後的第一個季度內被廢除,如果不是由SEC(美國證券交易委員會)廢除,那麼就是由國會廢除,這將促使銀行宣布加密貨幣託管解決方案。如果Gary Gensler 尚未辭職,川普或將兌現承諾,更換SEC 主席,任命更支持加密的候選人,並結束該機構臭名昭著的「透過執法進行監管」時代。此外,到2025 年,美國的以太坊(ETH)ETF 將修訂以支持質押(staking),SEC 將批准Solana(SOL)ETF 的19 b-4 提案,同時以實物形式創建和贖回ETF 將使這些產品更具稅務效率和流動性。鑑於川普先前已承認比特幣挖礦和人工智慧(AI)在能源密集方面的共通性,預計能源監管將放寬,促使基載能源(如核能)更便宜、更充足,從而推動美國在能源、人工智慧和比特幣領域的全球領導地位。

這次選舉標誌著一個看漲的轉折點,扭轉了先前強硬政策導致的資本和就業外流。透過激發創業活力,美國有望成為全球加密創新和就業的領導者,將加密貨幣轉變為國內成長的關鍵產業以及對新興市場的重要出口產品。

比特幣主導地位

比特幣主導地位的7 日移動平均值(比特幣市值相對於所有加密貨幣總市值的衡量指標)本月上升2 個百分點至59% ,達到了自2021 年3 月以來的最高水平。儘管這一自2022 年11 月的40% 開始的上升趨勢可能在短期內持續,但或很快就會達到高峰。 9 月我們曾指出,哈里斯勝選可能會因比特幣作為商品的更明確監管地位而提升其主導地位。相較之下,川普支持加密的立場以及其擴大的內閣團隊可能會推動更廣泛的加密市場投資。隨著比特幣在創新友善的監管環境下達到新高,財富效應和監管風險的降低預計將吸引加密領域的原生資本和新機構投資者進入DeFi,從而提升資產類別中較小項目的回報。

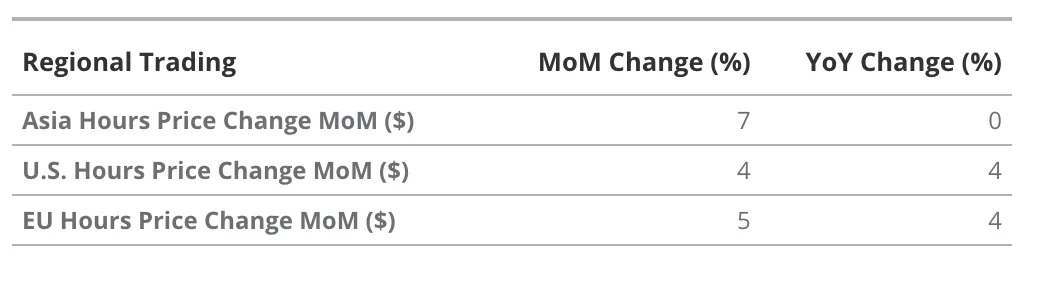

區域交易動態

乍一看,亞洲市場交易時段的交易者本月似乎顯著增加了其比特幣持有量,這與近年來亞洲交易者通常淨賣出而歐洲和美國交易者淨買入的趨勢相反。然而,選舉之夜比特幣價格的飆升發生在亞洲交易時段,很可能是由於大量美國投資者圍繞選舉進行交易。這一特殊事件使得難以將此類價格波動完全歸因於區域動態。與歷史行為一致,美國和歐洲交易時段的交易者繼續增持比特幣,維持了10 月觀察到的價格表現趨勢。

資料來源:Glassnodeas, 11/18/24 (過去的表現並不能保證未來的結果。)

關鍵指標

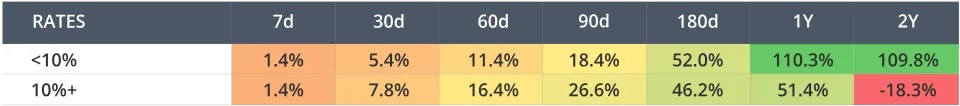

為評估本輪牛市的潛在上行空間及持續時間,我們分析了一些關鍵指標,以評估市場風險水準和可能的價格頂部。本月,我們的分析從永續合約(perps)開始,其中資金費率的表現提供了市場情緒的洞察,並幫助衡量市場過熱的可能性。

比特幣價格通常在30 日移動平均資金費率(30 DMA Perp Funding Rates)超過10% 並持續1 至3 個月時表現出過熱跡象。

BTC 平均報酬率與永續融資利率比較(2020 年1 月4 日 — 2024 年11 月11 日)

當30 DMA 年化Perps 費用超過10% 時BTC 價格表現

資料來源:Glassnode,截至2024 年11 月12 日

從2020 年4 月開始,我們分析了30 日移動平均永續合約資金費率超過10% 的時間段。這些時間段的平均持續時間約為66 天,從開盤到收盤的平均收益為17% ,儘管各個時間段的持續時間差異顯著。唯一的例外是2024 年6 月18 日的單日尖峰反應,反映了短期市場情緒。其他情況均持續了數週,突顯出結構性看漲情緒,這通常會帶來顯著的短期至中期收益。

例如, 2021 年8 月31 日開始的高資金費率階段持續了23 天,隨後是一個28 天的冷卻期,然後在10 月19 日再次持續了51 天。如果將此短暫間隔計算在內, 2021 年資金費率較高的持續時間總計達到99 天。同樣,目前從2024 年11 月12 日開始的高資金費率階段持續了80 天,隨後是19 天的間隔,又重新開始了69 天的高資金費率期,總計持續168 天,與2020 年11 月11 日至2021 年5 月21 日的186 天相當。值得注意的是,當資金費率超過10% 的日子進行比特幣購買時,在30 日、 60 日和90 日時間框架內的平均回報率均高於資金費率較低的日子。

然而,數據顯示,在更長時間範圍內存在著表現不佳的模式。平均而言,在資金費率超過10% 的日子購買的比特幣,從180 天開始表現落後於市場,且在1 年和2 年的時間範圍內這一趨勢愈加顯著。由於市場週期通常持續約4 年,此模式顯示持續高資金費率往往與週期頂部相關,並可能成為市場過熱的早期訊號,顯示其更容易受到長期下行的風險。

資料來源:Glassnode,截至2024 年11 月13 日

截至11 月11 日,比特幣進入了一個新階段,資金費率再次超過10% 。這一轉變顯示短期至中期的動能更強,因為從歷史上看,較高的資金費率與更高的30 天、 60 天和90 天回報率相關,反映出更高的看漲情緒和需求。然而,隨著資金費率維持在高位,我們可能會脫離長期(1 – 2 年)回報同樣有利的階段。鑑於目前支持比特幣的監管環境,我們預計將出現另一個高性能時期,類似於2020 年大選後,當時持續的10% 以上資金費率在186 天內推動了260% 的成長。隨著比特幣目前交易價格接近9 萬美元,我們的18 萬美元目標價仍然是可行的,反映了從週期低谷到高峰約1, 000% 的潛在週期回報。

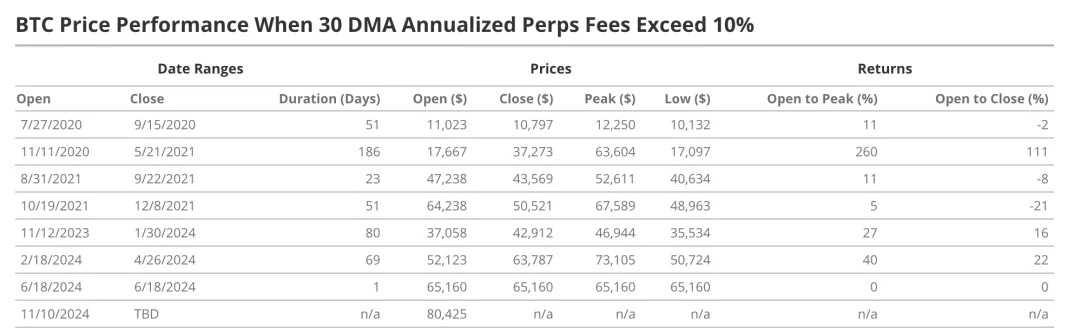

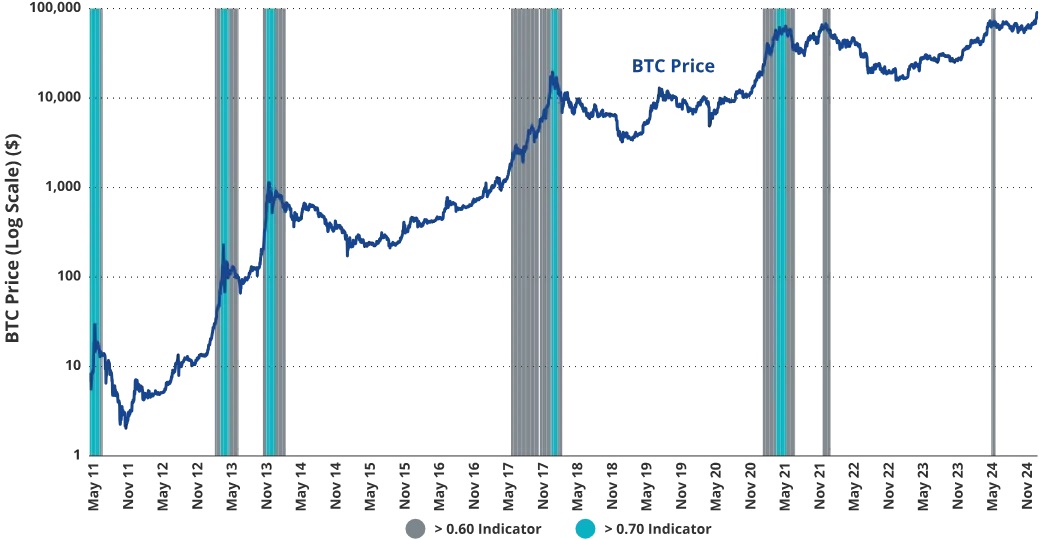

較高的30 日移動平均(DMA)相對未實現利潤水準(>0.60 和0.70)在歷史上通常預示比特幣價格的頂部。

BTC 平均收益與30 天移動平均相對未實現利潤(RUP) 對比( 2016 年11 月13 日 — 2024 年11 月13 日)

資料來源:Glassnode,截至2024 年11 月13 日

BTC 平均收益與30 天移動平均相對未實現利潤(RUP) 對比( 2016 年11 月13 日 — 2024 年11 月13 日)

資料來源:Glassnode,截至2024 年11 月13 日

接下來,我們專注於相對未實現利潤(Relative Unrealized Profit, RUP),這是另一個用於衡量比特幣市場是否過熱的重要指標。 RUP 衡量的是比特幣總市值中由未實現收益(即帳面收益但尚未透過出售實現的利潤)所佔的比例。當比特幣價格超過大多數持有者的最後購入價格時,該指標會上升,反映出更多市場進入獲利狀態,從而反映市場樂觀情緒。

從歷史上看, 30 日移動平均(DMA)RUP 水平較高(尤其是超過0.60 和0.70)通常預示著市場情緒強烈且可能過熱。如圖中的紅色區間所示,當RUP 30 DMA 超過0.70 時,往往與市場頂部相吻合,因為未實現利潤比例較高會觸發更多獲利了結。相反,當RUP 水準低於0.60 時,表示適合長期買入的市場條件更為有利,歷史數據顯示,在此閾值以下買入的1 年和2 年回報率更高。

對過去兩輪市場週期的分析表明, 30 DMA RUP 在0.60 和0.70 之間的水平通常能帶來最高的短期至中期回報(7 天至180 天)。這一區間通常反映多頭市場的中期階段,此時市場樂觀情緒正在上升,但尚未達到過度水平。相較之下,當RUP 超過0.70 時,各時間範圍內的報酬率始終呈現負相關,強化了其作為強力賣出訊號的作用。

截至11 月13 日,比特幣的30 DMA RUP 約為0.54 ,但自11 月11 日以來日值已超過0.60 。根據我們的詳細資料表,當RUP 接近0.70 時風險逐步上升,強調了在0.60 至0.70 區間內進行短期交易的重要性。然而,如果RUP 的30 DMA 上升到接近0.70 ,則可能預示市場過熱,對長期部位應保持謹慎。

美國地區「加密貨幣」搜尋熱度

資料來源:Google Trends,截至2024 年11 月18 日

「加密貨幣」作為Google 搜尋關鍵字的熱度,是衡量散戶興趣和市場動能的重要指標。從歷史數據來看,搜尋熱度的峰值通常與加密貨幣市場總市值的峰值密切相關。例如, 2021 年5 月和11 月的搜尋熱度達到歷史最高點後,分別出現了顯著的市場下跌: 5 月高峰後發生了約兩個月內約55% 的回調,而11 月高峰後則經歷了約12 個月的熊市,總跌幅約75% 。

目前,搜尋熱度僅為2021 年5 月高峰的34% ,略低於2024 年3 月觀察到的37% 的局部高峰(當時比特幣達到了本輪週期的最高價格)。這種相對較低的搜尋熱度表明,比特幣和更廣泛的加密市場尚未進入投機狂熱階段,這為進一步增長留出了空間,尚未達到通常與市場頂部相關的主流關注度水平。

Coinbase 應用程式商店排名

資料來源:openbb.co,截至2024 年11 月15 日

與Google 對「加密貨幣」的搜尋熱度類似,Coinbase 在應用程式商店的排名也是衡量散戶投資興趣的重要指標。今年3 月5 日,在比特幣價格於9 天內飆升約34% ,並重新測試2021 年的歷史高點約69, 000 美元後,Coinbase 重新進入了應用商店排名前50 名。儘管比特幣在同月後期達到約74, 000 美元的新高,但隨著價格波動性下降至夏季低迷期,並且公眾注意力轉向總統選舉,散戶興趣有所減弱。然而,比特幣在選舉之夜的突破再次點燃了散戶的興趣,Coinbase 的應用商店排名從11 月5 日的第412 名躍升至11 月14 日的第9 名。參與度的激增推動價格的進一步上漲,同時創下了比特幣ETF 流入的新紀錄。

比特幣的網路活動、採用和費用

每日交易量:每日平均交易量的7 日移動平均值約為54.3 萬筆,較上季下降15% 。儘管有所下降,活動仍然強勁,處於比特幣歷史的第96 百分位水平。儘管交易數量減少,但更大的交易負荷抵消了這一影響,這可以從轉帳金額的上升中看出。

Ordinals 銘文:每日銘文(比特幣區塊鏈上的NFT 和meme 幣)交易量環比增長404% ,反映了受價格上漲和監管利好帶來的投機熱情復甦。

總轉帳量:比特幣轉帳量較上季成長118% , 7 日移動平均值大道約850 億美元。

平均交易費用:比特幣交易費用較上月下降5% ,平均費用為3.58 美元,平均交易負載約為157, 000 美元,相應的交易費率約為0.0023% 。

比特幣市場健康與獲利能力

獲利地址比例:隨著比特幣價格達到歷史新高,目前約99% 的比特幣地址處於獲利狀態。

未實現淨利潤/ 虧損:該比率在過去一個月增長了21% ,達到0.61 ,顯示出相對未實現利潤和未實現虧損之間的比率顯著提升。作為市場情緒的指標,該比率目前處於「信念- 否認」(Belief-Denial)區間,對應市場週期中在峰值和谷值之間快速擴張和收縮的階段。

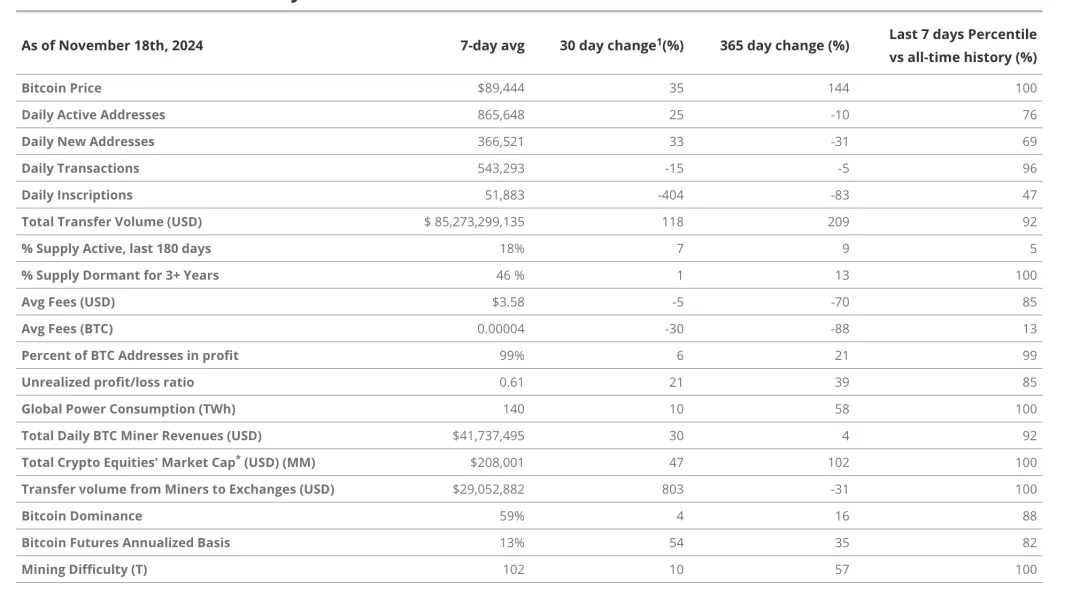

比特幣鏈上月度看板

資料來源:Glassnode,VanEck 研究,截至2024 年10 月15 日

比特幣礦工與加密市場總市值

挖礦難度(T):

比特幣的區塊難度從92 T 上升至102 T,反映了礦工正在擴展和升級其設備隊列。比特幣網路每2, 016 個區塊(大約兩週)會自動調整難度,以確保每個區塊的挖掘時間約為10 分鐘。難度的上升表明礦工之間競爭加劇,同時也代表了一個強大且安全的網路。

礦工每日總收入:

礦工的日收入環比增長30% ,受益於比特幣價格上漲,但BTC 計價的交易費用下降了30% ,對總收入造成一定影響。

礦工轉帳至交易所的交易量:

11 月18 日,礦工向交易所轉移了約1.81 億美元的比特幣,相當於先前30 天平均水平的50 倍,推動7 日移動平均值環比上升803% 。這一極端變動是自3 月以來的最高水平,比特幣最近一次減半前也曾出現類似水平。儘管礦工向交易所的持續高轉帳量可能表明市場過熱,但這一高峰發生在夏季礦工拋售較低之後,表明這是為營運和成長目的的獲利,而非市場頂部的訊號。

加密股總市值:

MarketVector 數位資產股票指數(MVDAPP)的30 日移動平均值較上季上升了47% ,表現優於比特幣。像MicroStrategy 和比特幣礦業公司這樣的主要指數成分股,透過其持有的比特幣或挖礦業務,直接受益於比特幣價格的上漲。同時,像Coinbase 這樣的公司則利用更廣泛的加密市場收益,因為價格上漲推動了對交易手續費和其他收入來源增加的預期。

來源farside.co.uk,截至2024 年11 月18 日