原文| Odaily星球日報( @OdailyChina )

作者| 夫如何( @vincent 31515173 )

2024 年 RWA 賽道嶄露頭角,表現優於大盤。

在這一年裡,RWA 不再只是“賣概念”,而是迎來了許多專案的實際進展。在全球範圍內,各國對區塊鏈技術和實體資產上鏈的監管政策逐步明朗,為資金的流入和投資規模的擴展創造了有利條件。隨著越來越多的傳統資產湧向鏈上,RWA 已逐步成為連結傳統金融與加密世界的關鍵橋樑,為資本市場注入了全新的成長動力。

麥肯錫曾預測,代幣化資產到 2030 年將達到 4 兆美元的市值(不包括穩定幣),這一預期是大多數機構對未來 RWA 市值中最保守的估計。而根據 rwa.xyz 的數據,目前全球不包含穩定幣的 RWA 總市值約 149 億美元。如果按照這些機構的成長預期,未來幾年 RWA 市場每年需成長約 3,300 億美元市值,這意味著該領域蘊藏著巨大的成長潛力和投資機會。

雖然市場對 RWA 未來充滿信心,但目前 RWA 板塊仍然主要服務於機構與大戶,甚至許多項目僅將資產代幣化作為分銷工具的一部分。對於散戶來說,如何選擇合適的投資項目並成功搭上這一風口,依舊是亟待解決的難題。

為此,Odaily星球日報將在 RWA 年度總結中,回顧 2024 年 RWA 賽道的進展,並展望 2025 年 RWA 產業的未來發展方向。

大事件回顧及 RWA 細分板塊分析

2024 年,RWA 板塊多次迎來重大利好事件,各國監管的相關政策確立、傳統金融機構的爭相入場、加密原生項目的新進展以及標誌性市值的突破彰顯了RWA 板塊在這一年的發展。下圖是 RWA 板塊 2024 年重大標誌性事件整理。

穩定幣

穩定幣是否應歸類為RWA(現實世界資產)板塊一直存在爭議。由於穩定幣的發展早於RWA 概念,其通常未被納入統計中的RWA 數據。但從本質上看,穩定幣是一種代幣化的法定貨幣,透過1: 1 對標美元等法幣實現價值錨定。同時,穩定幣的發展在一定程度上為其他RWA 產品提供了參考和指導。因此,本文將穩定幣視為RWA 板塊的一部分進行論述。

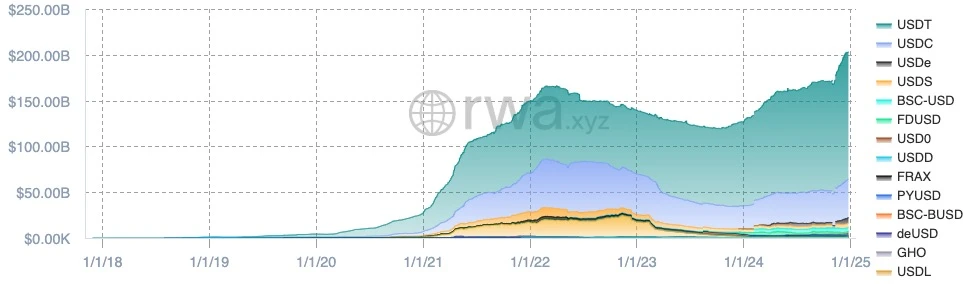

根據 rwa.xyz 的數據,目前穩定幣的總市值約為2,030 億美元,全球持有者數量達到約1.39 億。作為區塊鏈領域中最成熟的資產類別之一,穩定幣的應用場景持續擴展。從鏈上借貸與交易到跨境支付和現實商品支付,穩定幣展現了其在不同領域的廣泛適用性。尤其在新興市場,穩定幣逐漸成為外匯交易和支付的優選工具。例如,USDT 和USDC 等主流穩定幣已牢牢佔據市場主導地位,其中USDT 的交易量在東南亞和拉丁美洲等地區表現尤為突出。此外,DAI 等去中心化穩定幣透過多抵押機制,進一步增強了其在DeFi 協議中的信任度和靈活性。

然而, 2024 年全球針對穩定幣的監管強度顯著加強。歐洲通過MiCA 法案明確了穩定幣的發行要求和合規標準,美國的穩定幣法案則進一步規範了儲備揭露和透明性,香港也推出穩定幣沙盒方案。這些政策和方案為穩定幣市場帶來了更高的透明度和穩定性,但同時也為中小型發行方帶來了更大的合規成本和技術壓力。儘管如此,日益完善的監管架構為傳統金融機構參與穩定幣領域提供了信心。包括銀行、基金公司在內的大型機構,開始更積極地探索與穩定幣相關的應用與創新。

美國國債

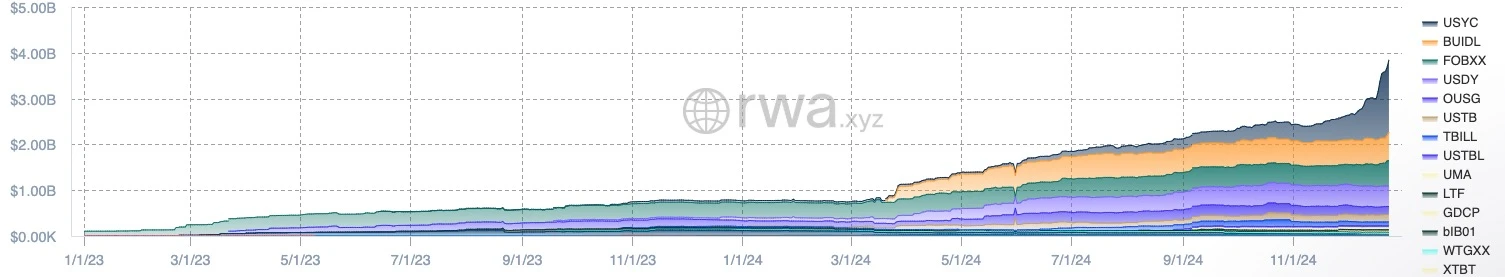

美國國債作為全球最具流動性和信用評級最高的資產之一,在 RWA(現實世界資產)板塊的代幣化過程中佔據了重要地位。 2024 年,美國公債代幣化市場的市值從年初突破 10 億美元到近期突破 30 億美元,年漲幅超過 500% ,在 RWA 板塊中位列漲幅榜首。截至目前,市場總市值已突破 38 億美元,持有者超過 11, 000 人。

這一增長主要得益於傳統金融機構的參與。貝萊德和 Securitize 等機構在公共區塊鏈上推出了代幣化基金 BUILD,吸引了多個專案合作,Ondo 是其中的代表專案。 Ondo 在美國國債代幣化領域中佔據重要地位,並且是少數擁有平台幣的項目之一。

此外,Hashnote 推出的 Hashnote Short Duration Yield Coin(USYC)異軍突起,在 2024 年底市值反超 BUIDL 率先突破 10 億美元,佔據市場份額超過 40% 。 MakerDAO 也宣布計劃投資 10 億美元用於代幣化美國公債。這項措施顯示去中心化金融(DeFi)正在與傳統金融資產進行更深度的整合,推動了美國國債代幣化在去中心化金融的應用。

整體來看,美國國債代幣化市場在 2024 年呈現出穩定成長的趨勢,傳統金融機構的參與和創新產品的推出推動了這一進程。隨著更多機構的加入以及技術的持續發展,代幣化美國國債有望進一步擴展,成為 RWA 板塊中的重要資產。

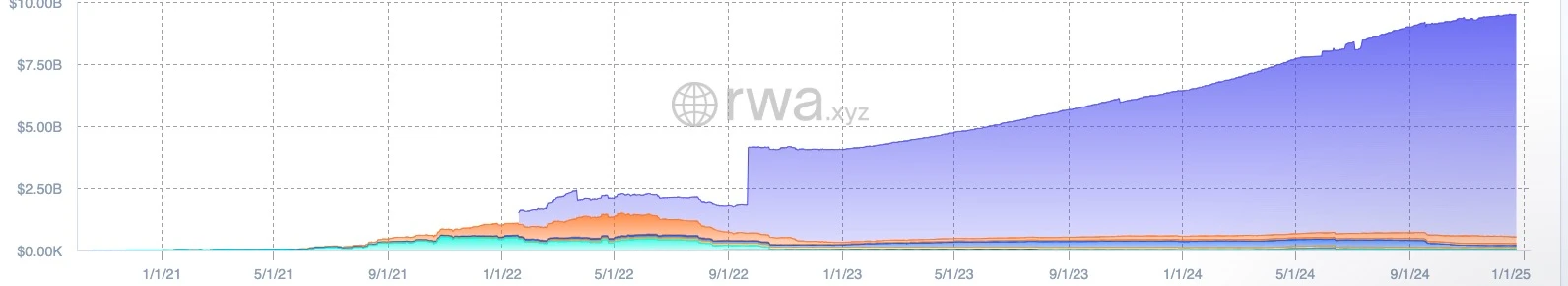

私人信貸

在不計算穩定幣的 RWA 領域中,私人信貸板塊的市場份額佔據重要地位。根據RWA.xyz 的數據,目前私人信貸市場的活躍貸款總值已達到 95.3 億美元,總貸款價值為 162 億美元,涉及的貸款協議數量已超過 2,300 筆。平均年化利率(APR)約為 9.91% 。

其中全美最大的非銀行房屋淨值信貸額度(HELOC) 貸款機構 Figure Technologiesz 在私人信貸的市佔率佔比最高,目前已經發放了超過 104 億美元的貸款,其中約 90.96 億美元為活躍貸款。

作為加密原生項目,Maple Finance 也在這一領域取得了顯著進展,目前的貸款總值為 24.4 億美元,其中約 2.7 億美元為活躍貸款,年化利率為 9.72% 。而今年推出專注於DeFi 借貸的新產品Syrup.fi,將自身平台代幣 MPL 進行品牌升級,新代幣 SYRUP 將引進質押功能,提升協議收入的轉換。

另外,Centrifuge 和 Goldfinch 等協議也在推動鏈上信貸的成長,分別為 5.6 億美元和 1.7 億美元的貸款提供了支持。

這些基於區塊鏈的私人信貸平台透過提供透明、標準化且低成本的貸款流程,正在逐步改變傳統信貸市場。最重要的是,區塊鏈使得全球流動性能夠為鏈上的信貸提供資金支持,且無須許可准入,這為借款人提供了更多的融資管道。借款人的財務數據和鏈上現金流的代幣化,未來可能會進一步優化信貸流程,使其更加自動化、公平且精確。

目前,私人信貸市場正在逐步拓展,市場上出現了更多的非標準化信貸產品,展現了強大的成長潛力。 Securitize 的執行長也表示,代幣化私人信貸的前景廣闊,未來將成為 RWA 領域中的關鍵板塊。隨著市場對創新金融產品的需求增加,私人信貸可望成為 RWA 部門中一個重要的成長點。

大宗商品

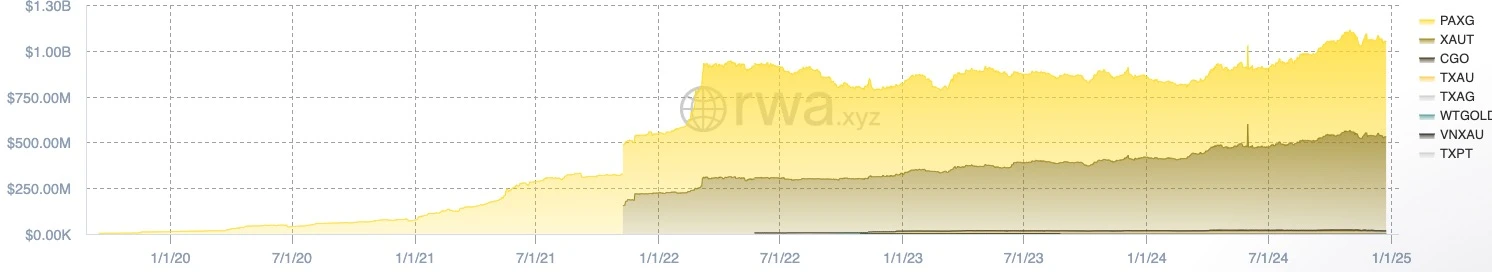

2024 年,大宗商品的代幣化正逐步成為金融市場的重要趨勢,特別是在黃金領域。黃金作為全球最穩固的資產之一,其代幣化進程吸引了越來越多的關注。根據最新數據,黃金代幣市場的總市值已達到 10.5 億美元,黃金代幣的持有者總數為 58, 610 人,顯示該市場逐漸受到投資者的認可和參與。

在黃金代幣的發行市場中,Paxos 和 Tether Holdings 佔據主導地位,分別透過 PAXG 和 XAUT 等代幣化黃金產品推動市場發展。 Paxos 和 Tether Holdings 的市佔率分別為 49.59% 和 48.71% ,這兩家公司提供的黃金代幣均為 1: 1 與實體黃金掛鉤,保證了黃金代幣的價值穩定性。除了這兩大主要發行商,其他公司如 Comtech Gold 和 Aurus 也參與其中,但其市佔率較小,分別為 1.1% 和 0.45% 。

黃金代幣化的主要優勢在於其能夠利用區塊鏈技術來提升透明度、流動性和可交易性。透過區塊鏈,黃金代幣交易可以實現即時結算,不需要傳統的金融中介,從而降低交易成本和時間延遲。此外,智慧合約的應用使得黃金代幣不僅可以在傳統市場中作為投資工具,還能夠在 DeFi 平台中作為抵押資產參與借貸等金融活動。這種去中心化的特點使得投資者可以 24/7 全天候交易黃金,突破了傳統黃金市場的時限和實體交割問題。

隨著更多傳統金融機構和去中心化金融平台的加入,黃金代幣化市場正呈現快速發展的勢頭。儘管市場尚處於初期階段,但黃金代幣作為一種靈活的投資工具,已為全球投資者提供了多樣化的選擇,尤其是在資產配置和風險管理上。

其他

RWA 賽道的廣泛性和多樣性使其成為區塊鏈技術應用的重要領域之一。除了本文前文提到的四大主要板塊(如債券、房地產、私募股權和大宗商品)外,RWA 賽道還涵蓋了多個潛力巨大的細分領域。諸如房地產板塊、股票和基金板塊、藝術品板塊、碳信用板塊等,都是正在快速發展的領域。每一個板塊都有其獨特的市場特徵和需求,潛力也各具不同。房地產的代幣化進程正在全球加速,尤其是在高價值房地產項目的流動性提升方面。股票和基金的代幣化則為投資者提供了更靈活和低門檻的投資方式,尤其是將傳統股票和基金在鏈上流通的創新,使得投資者可以直接參與全球市場。此外,藝術品作為獨特的實體資產,也正在透過區塊鏈技術進行代幣化,使得更多的投資者能夠參與高價值藝術品的投資。碳信用市場的代幣化同樣引起了環保領域的關注,區塊鏈技術可以幫助提高碳信用交易的透明度與流動性,並推動綠色投資的永續發展。

然而,儘管這些細分領域充滿潛力,但由於許多領域仍處於早期階段,且市值偏低,或者無法用市值這一標準衡量,因此本文未對這些板塊展開過多討論。

除了 RWA 產品的多樣性,發行這些 RWA 產品的公鏈也成為市場的焦點。根據 Bitwise 所述,以太坊依舊是 RWA 市場中最主要的發行鏈,佔據了市場 81% 的份額。以太坊憑藉其強大的技術基礎和生態系統,成為了許多 RWA 專案的首選平台。同時,以太坊的不斷更新和升級,也為其在 RWA 賽道中的領先地位提供了持續動力。

除了以太坊,其他新興公鏈也開始逐步分得一杯羹。例如 Solana 憑藉其高吞吐量和低交易費用,逐漸吸引了越來越多的 RWA 專案在其平台上發行。此外,諸如 Avalanche、Polygon 和Sui 等其他公鏈平台,也紛紛加入了 RWA 賽道,為市場提供了更多選擇。

在這些主要公鏈平台的基礎上,一些新興的公鏈專案也嶄露頭角,專注於提供資產代幣化的解決方案。其中,Mantra 作為最亮眼的代表之一,引起了市場的廣泛關注。 Mantra 的代幣 OM 在過去一年內的漲幅高達 160 倍,這一令人矚目的成就得益於其與 MAG(杜拜最大的房地產開發商之一)的合作。透過這項合作,Mantra 將五億美元的房地產地塊和開發案進行融資代幣化,允許鏈上投資者參與該專案的資金提供,並且在專案建成後,投資者也能參與到股權收益中。透過這種創新模式,Mantra 不僅為房地產行業引入了更多的資金,還為投資者提供了直接參與資產增值的機會。

此外,專注於RWA 板塊的初創項目也在不斷湧現,其中全模組化集成Layer-1 區塊鏈Plume 在近期獲得2000 萬美元的融資,其生態中已有超180 個協議正在構建,資產規模超過40 億美元。相信在不久之後,又一批具備潛力的專屬 RWA 板塊的公鏈將走進大眾的視野。

RWA 熱潮背後的投資困境-散戶如何選擇標的

從2023 年開始,RWA 成為Web3 領域的熱門話題。無論是社群媒體的討論熱度,或是線下大會的關注焦點,RWA 都被視為Web3 的下一個重要風口。然而,儘管人們對RWA 的未來充滿期待,清晰解讀如何投資這一領域的觀點仍顯不足。

RWA 概念之所以廣受關注,源自於其結合傳統金融資產與區塊鏈技術的潛力。這一領域不同於加密產業早期的許多實驗性項目,因其具備成熟的營收模式,更接近傳統資產管理公司的運作方式。大多數RWA 專案並不依賴代幣融資,主要採用中心化模式以確保合規性和管理效率,而非強調去中心化的社區治理。

數據顯示,RWA 產品的總市值約為149 億美元,但大部分項目並未推出平台幣,未來也大機率不會發行。這不僅是因為這些項目的商業模式無需代幣經濟支撐,也是受到監管環境的限制。這種特性讓一般投資人的參與路徑顯得模糊,市場上更多是「看好未來潛力」的討論,而非實際行動。

目前,RWA 板塊仍處於早期階段,核心推動力量來自傳統金融機構。它們正以合規方式將現實資產引入區塊鏈,建構基礎產品層。對一般投資人來說,此階段的參與機會有限,需要等待基礎建設逐步完善後,透過區塊鏈原生專案的創新與收益機制實現介入。

兩種主要投資思路

在現階段,投資 RWA 有兩個主要想法:一是直接購買 RWA 產品,二是投資 RWA 相關項目的平台幣。

直接投資 RWA 產品需要考慮以下幾點:

合規性與 SPV :投資者應關注產品的合規性,確保投資符合當地監管法規。同時,透過特殊目的載體(SPV)進行資產管理的產品需要特別關注 SPV 的成立背景、營運模式及合規性。 SPV 的運作模式直接影響資產的安全性和流動性,因此投資者應仔細審查相關審計報告和合規證明。

選擇知名度較高的資產發行者:優先選擇由知名金融機構或平台發行的產品,例如美國國債或優質股票。這些平台通常具備完善的資產託管和風險管理機制,能夠有效降低投資風險。相較之下,較小平台則需要額外關注其資產託管安全性及管理團隊的背景。

資產託管的安全性:投資人需確保資產由成熟的第三方託管平台管理,以降低因管理不善或安全漏洞而造成損失的風險。選擇信譽良好的託管機構,如銀行或專業資產管理公司,並了解其保險機制和風險緩解措施,是確保資產安全的重要一步。

在目前階段,直接投資 RWA 產品並非本文多數讀者關注的重點,投資平台幣反而是更具吸引力的選擇。然而,如何在眾多發行平台幣的 RWA 專案中選擇合適的標的,成為了一大難題。以下是作者的一些建議,幫助投資人做出更明智的決策:

平台幣的實際作用不必過度關注:大多數 RWA 專案的平台幣並沒有實際的價值,通常只是提供治理權,並沒有平台收益的分配權。這是因為,目前RWA 賽道仍處於大規模現實資產上鍊的初期階段,大部分專案仍由傳統公司主導,這些公司更依賴資產管理費等方式來實現收益回報,而非透過發幣獲得投資報酬率.

關注項目在細分賽道中的市場份額:許多 RWA 項目可能只是“賣概念”,其在細分市場中的實際份額幾乎為零。這類項目往往依靠發幣來維持運營,而非透過實際的資產管理或市場份額擴展獲益。對於那些產品市值遠高於代幣市值的項目,值得投資人專注。這表明,專案在實際市場中的發展較為健康,且未來有可能實現更高的市場佔有率,從而推動代幣的價值成長。

關注 RWA 專案多元化賽道的潛力:單一的 RWA 專案市值可能存在泡沫,且產品市值和代幣市值之間可能存在巨大差距。然而,如果一個項目除了在 RWA 領域外,還涉及其他賽道(如 DeFi、NFT、區塊鏈基礎設施等),那麼這個項目的代幣表現往往會更好。多元化的賽道和應用場景可以為項目提供更穩健的成長動力,因此,投資者應關注那些不僅局限於RWA 領域的項目,這些項目在不同賽道上的擴展有助於提高代幣的實際需求和價值。

重視現實世界的合作關係: RWA 部門目前更依賴現實世界的合作與支持,尤其是在傳統金融機構和知名企業的參與下。哪些 RWA 計畫能夠吸引這些機構的合作,往往意味著它們具備更強的合規性、市場信任和風險控制能力。因此,投資者應專注於那些與知名機構、銀行或其他傳統金融平台有合作關係的 RWA 項目。這些合作不僅能為專案帶來更多資源,也能夠為投資者提供更多的安全保障,同時也使得這些項目在市場中具有更高的敘事價值和發展潛力。

2025 年 RWA 板塊的未來展望

展望2025 年,RWA 正逐漸成為Web3發展的核心驅動力之一。花旗銀行分析師Alex Saunders 強調,隨著資產數位化進程的加速,RWA 的廣泛採用將為加密市場注入長期活力。結合穩定幣普及帶來的鏈上資本流動效率提升,區塊鏈在傳統金融中的地位將進一步鞏固。

此外,Coinbase 在其2025 年市場預測中指出,RWA 將成為區塊鏈產業的下一波成長浪潮。隨著監管環境的改善和技術基礎設施的成熟,傳統金融機構將更大規模地參與鏈上資產領域。債券和房地產等高價值資產的代幣化,可望為加密市場引入更多流動性和穩定性,逐漸成為鏈上經濟的新支柱。

從目前市場表現來看, 2024 年的數據已經驗證了RWA 的成長潛力。根據rwa.xyz 報告,今年代幣化RWA 的市場規模年增60% ,達到149 億美元。未來幾年,私人信貸、房地產及大宗商品等資產類別的代幣化,將進一步擴大這一市場的應用範圍,為投資者提供更透明、更有效率的金融工具。

儘管鏈上代幣化資產的全面普及仍需時間,但它的潛力已毋庸置疑。在監管逐步放寬、技術持續進步的背景下,RWA 的爆發或將成為加密產業變革的重要轉折點。對於尋求長期價值的投資者而言, 2025 年將是佈局RWA 板塊的關鍵時刻——這一年不僅可能成為技術革新的轉折點,更可能是傳統金融與加密行業深度融合的里程碑。