原文作者: Marco Manoppo ,Primitive Ventures 投資人

編譯|Odaily星球日報( @OdailyChina )

譯者 |CryptoLeo( @LeoAndCrypto )

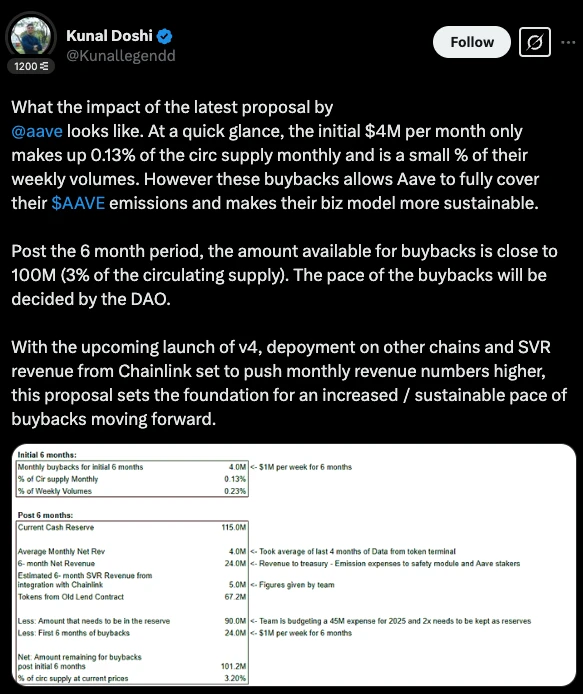

編者按:上週,Aave DAO 貢獻團隊Aave Chan Initiative(ACI)創始人Marc Zeller 提出了新的提案,也被稱作 Aave 歷史上最重要的提案,其中除了優化協議安全機制外,大家關注的重點在於其提議引入的Anti-GHO 機制和 AAVE 回購價值,兩者都可增加代幣價值持有者累積的價值和價值,為用戶累積價值、價值積累

在監管放鬆的大環境下,除了 AAVE,近期其他幾個主流 DeFi 協議也致力於探索加速代幣持有者的價值累積,包括 Jupiter、Hyperliquid 和 ethena。 Primitive Ventures 投資人 Marco Manoppo 總結了近期幾個加速代幣持有者的價值累積的主流 DeFi 協議,Odaily 將其編譯如下~

DeFi 協議正面臨越來越大的壓力,因其需要用部分收入來獎勵代幣持有者,像 Aave、Ethena 和Hyperliquid 等主要參與者已經在探索為其代幣試行價值累積的方法。

這項轉變背後的關鍵驅動因素是川普的勝選後為DeFi 帶來了更友善的監管環境,以下是Aave、Athena、Jupiter 和Hyperliquid 的最新代幣經濟學更新的細分,包括其回購計劃和費用轉變。

Aave

Aave 剛剛推出了一項重大的代幣經濟更新,重點是回購、費用分配和對代幣持有者的激勵。據Aave Chan Initiative (ACI) 創辦人Marc Zeller 稱,這是Aave 史上最大的提案之一。參考「 Aave 經濟模型大革新:Anti-GHO 機制+代幣回購」。

回購和費用轉換

Aave 啟動了一項為期六個月的回購計劃,每週撥出 100 萬美元(每月約400 萬美元)來控制 AAVE 通膨並使該協議更加可持續。六個月後,回購池可能達到 1 億美元(約佔流通供應量的3% ),由DAO 決定部署速度。目標是控制代幣通膨的同時加強Aave 財庫。

新的財務和治理舉措

Aave 正在成立 Aave 財務委員會(AFC)來處理財政資金和流動性策略。該計劃還完成了從 LEND 過渡到回收 32 萬枚 AAVE(約6500 萬美元)以供未來潛在使用情境。

Umbrella:Aave 的新風險管理系統

Aave 每年在流動性成本上花費2700 萬美元,因此他們推出了 Umbrella ,一種優化資本效率和降低風險的系統,將整合多個區塊鏈,包括以太坊、Avalanche、Arbitrum、Gnosis 和Base 。

Anti-GHO 機制:穩定幣持有者的新獎勵

一種新的獎勵機制 Anti-GHO 將取代GHO 持有者的舊折扣模式。這些代幣可以按照1: 1 的比例銷毀以抵消GHO 債務,或兌換為 StkGHO ,從而將激勵措施與Aave 的收入直接掛鉤。

它仍在開發中,可能是未來「Aavenomics 第二部分」更新的一部分。

未來會怎樣?

透過 Aave v4 、更多鏈部署以及來自Chainlink 的SVR 的額外收入來源,此次更新為未來更大規模、更永續的回購奠定了基礎。

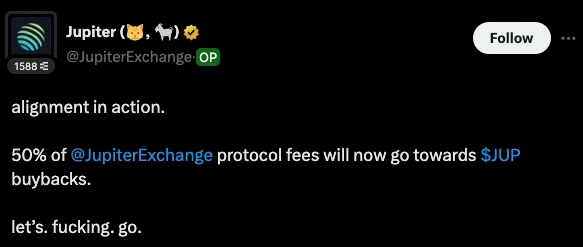

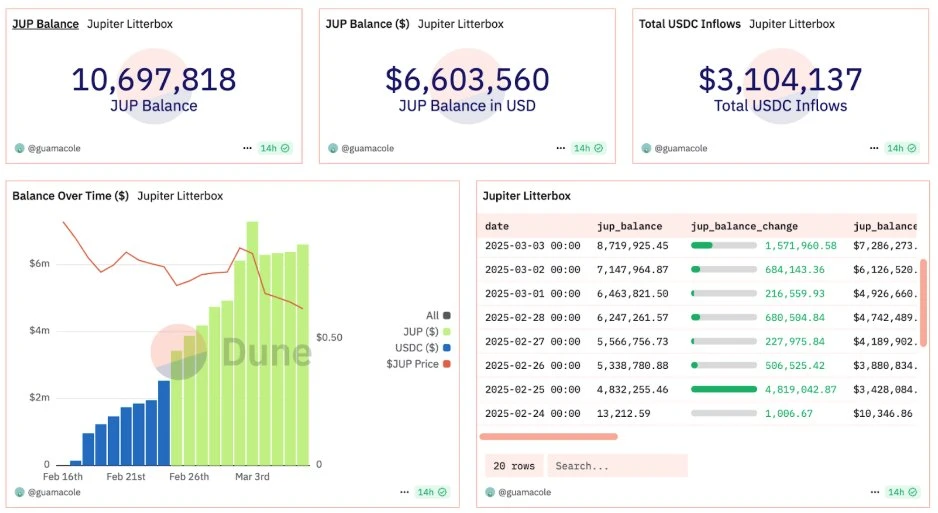

Jupiter

Jupiter 已開始使用其協議費用的50% 回購JUP 代幣,並從2025 年2 月17 日起鎖定三年。該計劃旨在減少流通供應,增強長期穩定性,並提高Solana 生態系統的參與。

2 月份,Jupiter 進行了首次回購,收購約 488.5 萬枚 JUP,約333 萬美元。目前,Jupiter 的Litterbox Trust 回購計畫已超過1,000 萬枚 JUP(約和600 萬美元)。

未來會怎樣?

以年為單位計算, 333 萬美元金額的回購意味著每年回購量超過3500 萬美元。在數據上看,Jupiter 的 2024 年收入為1.02 億美元,這意味著5,000 萬美元用於代幣回購。

Hyperliquid

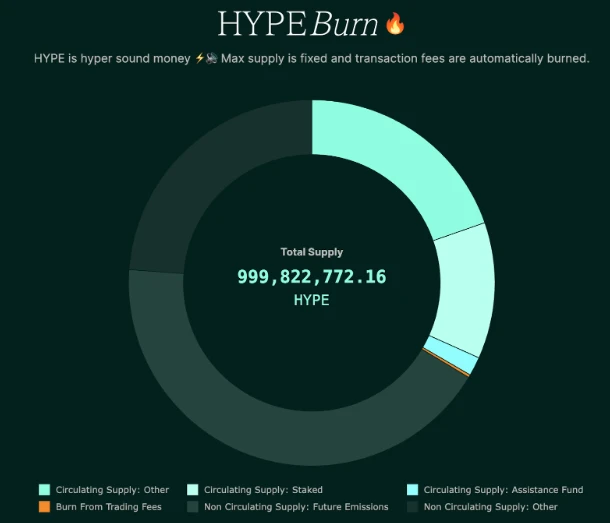

Hyperliquid 的HYPE 供應量為 10 億,且沒有投資者分配。具體分配情況如下:

31.0% :空投給早期用戶(全流);

38.888% :用於未來代幣排放和社區獎勵;

23.8% :團隊分配,鎖定 1 年,大部分在 2027-2028 年之間歸屬;

6.0% :基金會;

0.3% :社區貢獻;

0.012% : HIP-2 。

團隊與社區比例為3 : 7 ,最大的非團隊持有者是 Assistance Fund(AF),持有總供應量的1.16 % 和流通供應量的3.74 %。

收入模式和回購

Hyperliquid 的收入主要來自交易費(現貨和衍生性商品)和 HIP-1 拍賣費。由於Hyperliquid L1 尚未收取Gas 費,因此不包括與Gas 相關的收入。

收入分配:

46% 的永續合約費用歸HLP 持有者所有(供應方獎勵);

54% 用於透過援助基金(AF)進行HYPE 回購。

額外收入來源包括 HIP-1 拍賣費和現貨交易費(USDC 交易費),目前均分配為 HYPE 回購。

簡而言之,Hyperliquid 為HYPE 實現了雙重代幣通貨緊縮策略:

回購-AF 使用部分收入從市場上回購HYPE 代幣,這些代幣由AF 持有,不會被銷毀;

銷毀-所有以HYPE 支付的現貨交易費用(例如HYPE/USDC 交易對)都將被銷毀,HyperEVM 上的所有Gas 費(一旦在主網上完全上線)將以HYPE 支付並銷毀。

回購影響與質押

關於Hyperliquid 費用,有許多公開可用的數據來源,使用截至2025 年3 月的數據,AF 透過使用 54% 的 perp 交易量驅動約 250 萬美元的 HYPE(或約 3500 萬美元)的月度回購量。

HYPE 質押於 2024 年12 月30 日推出,根據PoS 獎勵提供約2.5% 的年收益率,仿照以太坊。

目前,用戶持有的代幣中有3,000 萬枚(不包括團隊/基金會的3 億枚代幣中)已被質押。

未來會怎樣?

Hyperliquid 可以引入一種費用共享模式,其中一部分鏈上交易費用直接分配給 HYPE 持有者,創造一個更可持續、更有回報率的生態系統——儘管有人可能會爭辯說,當前的模式在無論在好的方面還是壞的方面來看也都創造了更多的收益飛輪。

Hyperliquid 透過交易和HIP-1 拍賣賺取費用,未來收入來源包括HyperEVM 交易。與其將所有費用用於回購或激勵,不如將其中一部分用於:

基於用戶的 HYPE 持有量和質押量向持有者提供獎勵;

獎勵長期參與者,促進更深度的參與;

存放在社區金庫中,由治理機構決定其用途。

可能的分佈模型:

直接費用分成-部分交易費用轉換為USDC(或保留為HYPE)並定期分配,就像股息一樣;

質押提升獎勵-僅限質押 HYPE 的用戶獲得收益,獎勵長期持有;

混合模型-費用再分配和HYPE 回購相結合,以平衡價格支持和激勵。

Ethena

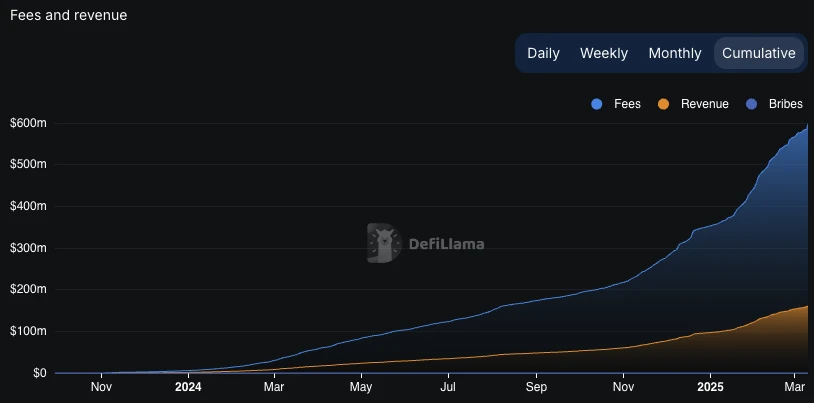

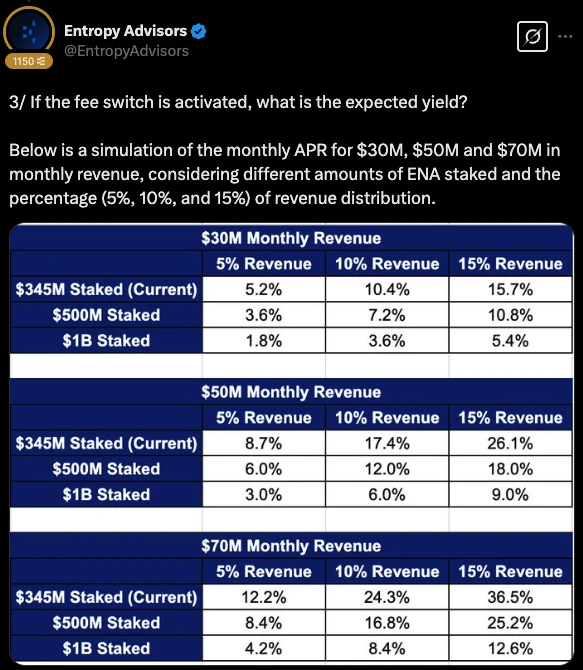

Ethena Labs 現在是TVL 排名前5 的DeFi 協議之一,收入超過 3 億美元。隨著收入成長,Wintermute 提出的啟用 ENA 費用轉換提案已獲得Ethena 風險委員會的批准。

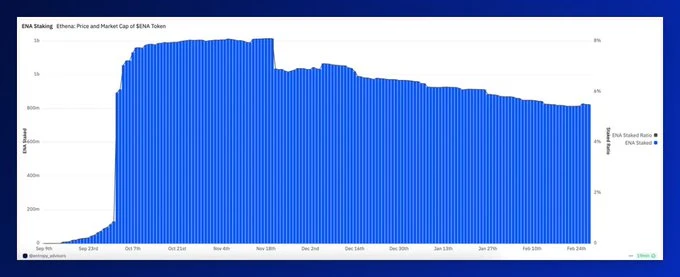

目前, 8.24 億枚ENA(3.24 億美元)已被質押,佔總供應量的5.5% ,但質押者只能獲得積分獎勵和未申領的ENA 空投,但無法從Ethena 協議收入中獲利。

啟用費用轉換提案將使質押者直接接觸到協議收入,並透過與 ENA 持有者保持一致的激勵措施來加強 DAO 治理。

Ethena 主要透過取得合約市場資金費率賺錢。目前, 100% 的收益都歸USDe 質押者和儲備基金所有。在過去三個月中,月收入平均為 5,000 萬美元。

費用轉換前的準備

Ethena 風險委員會設定了五個關鍵基準,以確保Ethena 在分享收益之前處於穩固的地位。

這些指標的當前進展:

· 未達成

USDe 供應目標: 60 億枚,距離目標僅 9% (現供應量約 54 億枚);

交易所繼承:幣安/OKX,尚無確切時間,但幣安目前持有400 萬枚 USDe;

sUSDe 與sUSDS APY 利差≥ 5% ,由於市場低迷,利差已收窄,但可能再次擴大。

· 已達成

累計收入: 2.5 億美元以上- 1 月突破該數據,目前已達3.3 億美元。 ;

儲備基金比例≥USDe 供應量的1% -憑藉 6,100 萬美元的儲備,Ethena 現可支持61 億美元。

未來會怎樣?

Ethena 已接近實現其目標,但在達到所有基準之前,收費轉換將暫時擱置。同時,團隊專注於增加USDe 供應量、確保更多交易所整合以及監控市場狀況,一旦一切就緒,ENA 質押者就可以開始從收益分享模式中受益。

總結

主流DeFi 協議都在加速代幣持有者的價值累積。 Aave、Ethena、Hyperliquid 和Jupiter 都在加速實施回購計劃、費用轉換和新的激勵結構,以使他們的代幣更有價值,而不僅僅是投機。

這一趨勢反映了產業向永續代幣經濟學邁進的廣泛趨勢,即專案注重實際收入分配而不是通膨激勵。

Aave 正在利用其深厚的儲備來支持回購和治理改進,Ethena 正在致力於實現質押者的直接收入分成,Hyperliquid 正在優化其回購和費用分配模式,而Jupiter 正在鎖定回購的代幣以穩定供應。

隨著監管條件變得更加有利以及DeFi 不斷成熟,成功將激勵措施與社區結合的協議將蓬勃發展。