著者: Alex Xu、Mint Ventures リサーチ パートナー

最初のレベルのタイトル

以下の記事の内容は、出版時点での著者の段階的な意見です。事実や意見には誤りや偏見が含まれている可能性があります。これらは議論のみを目的としており、他の投資家や研究者からの修正もお待ちしています。

1. MKR価格の若返り: 多くの要因の共鳴の結果

最近、旧世代の DeFi の流通市場価格が大幅に回復しており、その中でも Compound と MakerDao の価格が最も顕著に上昇しています。その中で、コンパウンドの急騰には、創設者ロバート・レシュナー氏がRWAトラックで2度目の起業をしたという背景があるものの、この事件がコンパウンドのファンダメンタルズに与える影響は限定的であり、コンプの台頭はどちらかというと「ドライプル」であり、分析値は大きくありません。

MKR の台頭は、包括的な内部および外部要因、根本的なビジネス逆転の論理、およびエンドゲーム計画の長期ビジョンの段階的な発酵によって推進されています。

具体的には、MKR の最近の上昇の原動力は次のとおりです。

画像の説明

Maker のトークン転送支払い統計、画像ソース: https://makerburn.com/#/expenses/accounting

画像の説明

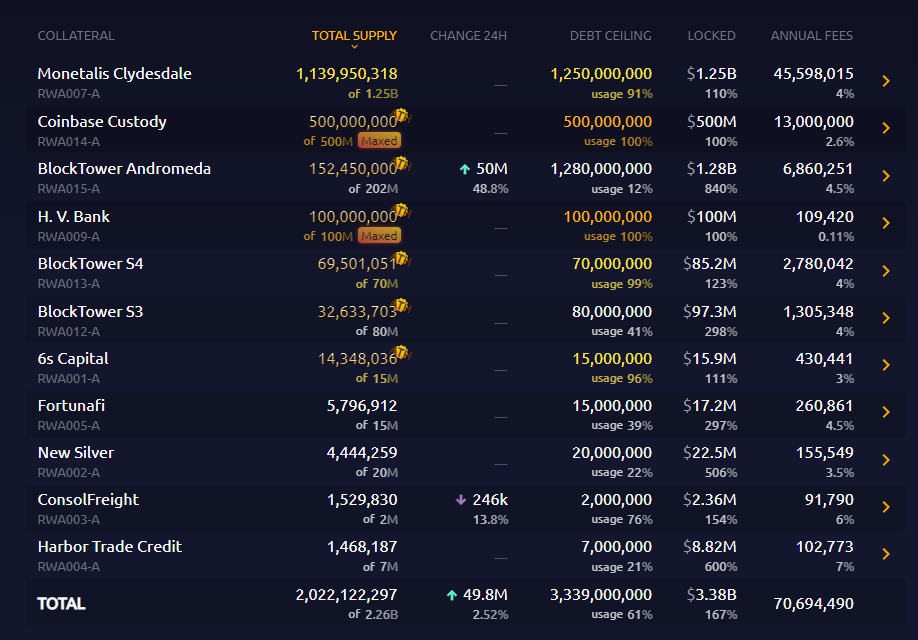

Maker の RWA アセット リスト、画像ソース: https://makerburn.com/#/rundown

3. 創設者のRuneは流通市場でLDOやその他のトークンを販売し、何ヶ月にもわたってMKRの買い戻しを続けたため、市場に自信を与えました。

画像の説明

メーカーのシステム余剰データ、画像出典:https://makerburn.com/#/system-surplus

さらに、Makerの創設者であるルーン・クリステンセン氏が昨年エンドゲームのMaker変革計画を提案して以来、彼の物語的な壮大なビジョンも多くの投資家を信じさせ、MKRの業績と通貨価格が回復した後に支払いをするようになりました。

MakerDao のエンドゲームの最終目標は、ガバナンス構造を最適化し、サブプロジェクトに補助金を与えることで、「世界の公平で安定した通貨」というビジョンを実現することです。

さらに、RWA に関する最近の話は市場で非常に人気があるようで、このビジネスを中心にトークンを立ち上げたプロジェクトは多くありませんが、議論はさらに白熱しており、多くの投資機関の支持を得ています。

最初のレベルのタイトル

2. MakerDaoのビジネスの本質

では、上記の要因が MakerDao に与える長期的な影響をどのように見るべきでしょうか?これらのポジティブな要因はMakerをさらなるレベルに押し上げ、「世界の公平で安定した通貨」を作成するという壮大なビジョンを実現できるだろうか?

著者は、MakerDao のビジネスの性質から、それが難しいと感じています。

MakerDaoの中核事業はこれまでと変わらず、USDT、USDC、BUSDなどのプロジェクトと基本的に一貫しており、独自の安定通貨を推進することで、安定通貨の発行・運用による「シニョレッジ収入」を得ることができる。

いわゆるシニョレッジは、コインの発行を通じて通貨発行者が得る収入として広く理解できます。異なるステーブルコイン プロジェクトは、異なる方法でシニョレッジ収入を獲得しています。たとえば、別の分散型ステーブルコイン プロジェクトである Liquity では、ユーザーはステーブルコイン Lusd を鋳造するときに 0.5% の手数料を請求されます。テザーユーザーの場合、米ドルの入出金には0.1%または1000ドルの手数料がかかります。

さらに、テザーは、ユーザーが預けた米ドルを、より流動性の高い国債の購入、リバース・レポまたは通貨資金に積極的に割り当て、資産面での金融収入を獲得します。

Dai の以前の主な収入源の 1 つは、ユーザーが担保を通じて Dai を取得する期間にユーザーが支払う必要があるローン金利 (安定化手数料) でしたが、その後、テザーと同様の方法を採用し、USDC などのステーブルコイン担保を PSM で交換しました。モジュールは、Coinbase に保存されている国債や USDC の現在の財務管理など、収益を生み出す資産となっています。

しかし、ステーブルコインのビジネスの核心は、ステーブルコインの需要面の拡大にあり、比較的高い発行規模を維持することによってのみ、ステーブルコインは十分な住宅ローン資産を獲得し、その資産を活用して金融収益を得ることができます。

さらに、Dai と USDT および USDC の主な違いは分散型の位置付けにあり、「Dai は USDT や USDC よりも検閲に強く、規制の露出が少ない」ことが Dai の最も重要な差別化価値です。これは、集中力によって押収できる RWA 資産に置き換えられ、これにより、Dai と USDC および USDT の間の違いが本質的になくなります。

最初のレベルのタイトル

3. Dai の競争優位性の源泉

資産面で RWA に近づこうとする積極的な試みに加え、近年 Maker in Dai の全体的な運営は精彩を欠いているが、以下の 2 点により、分散型ステーブルコインの初の取引であるという競争上の優位性を依然として堅固に維持することができる。 :

画像の説明

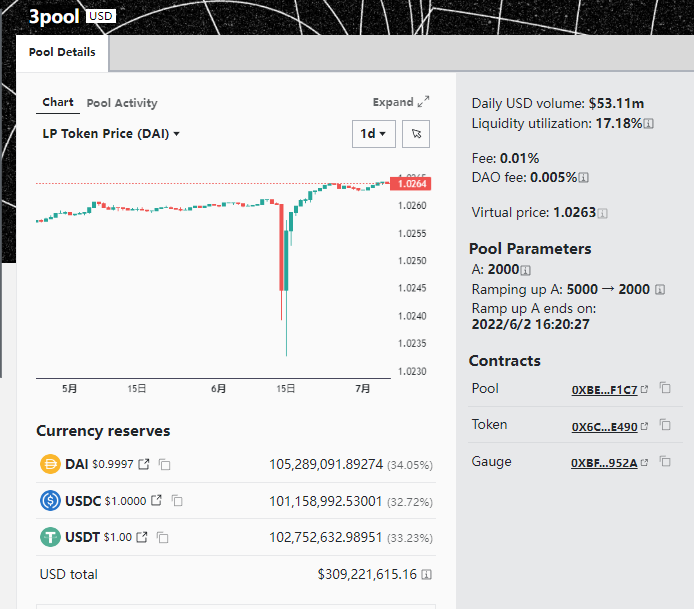

Curve の 3 つのプール安定通貨プール、出典: https://curve.fi/#/ethereum/pools/3pool/deposit

2. ステーブルコインのネットワーク効果: 人々は常に、最大のネットワーク規模、最大のユーザー数とシナリオ、そして最も馴染みのあるステーブルコインを使用する傾向があります。分散型ステーブルコインの細分化されたカテゴリーでは、Daiのネットワーク規模はまだチェイサーより先です。

最初のレベルのタイトル

4. MakerDao の本当の挑戦

副題

画像の説明

データソース: https://www.coingecko.com/en/coins/dai

画像の説明

データソース: https://www.coingecko.com/en/coins/tether

Dai の成長の最後の波は DeFi 夏のマイニングの波から来ましたが、次の成長サイクルの原動力は他にどこから来るのでしょうか?ダイにとって強い場面は視界内になさそうだ。

Maker は、Dai のユースケースをより広く受け入れられるように拡大する方法について考え、計画を立てていないわけではありません。エンドゲームの設計によると、最初の手段は、Daiの原資産に再生可能エネルギープロジェクト(再生可能エネルギープロジェクト)を導入し、Daiを「クリーンマネー」にすることです。エンドゲームの演繹によれば、これにより、Dai は主流派に受け入れられるブランド要素を持つことができ、現実世界の行政勢力が Dai のクリーン エネルギー プロジェクトを押収し没収しようとする際に、より高い「政治的コスト」がかかることになる。私の意見では、担保の「グリーン」コンテンツを増やすことでDaiの受け入れが増える可能性がありますが、これは明らかに単純すぎる考えです。人々は思想やスローガンの観点から環境保護を支持するかもしれませんが、実際の行動となると、より広く受け入れられている USDT または USDC を選択するでしょう。高度に分散化されたウェブ 3 の世界で分散化ステーブルコインを推進することは非常に難しいのに、現実世界の住民が「環境保護」を理由に Dai を使用することをどうして期待できるでしょうか?

副題

質問 2: subDAO プロジェクトは、MKR と Dai を輸血しながら、どのようにして起業を成功させることができますか?

画像の説明

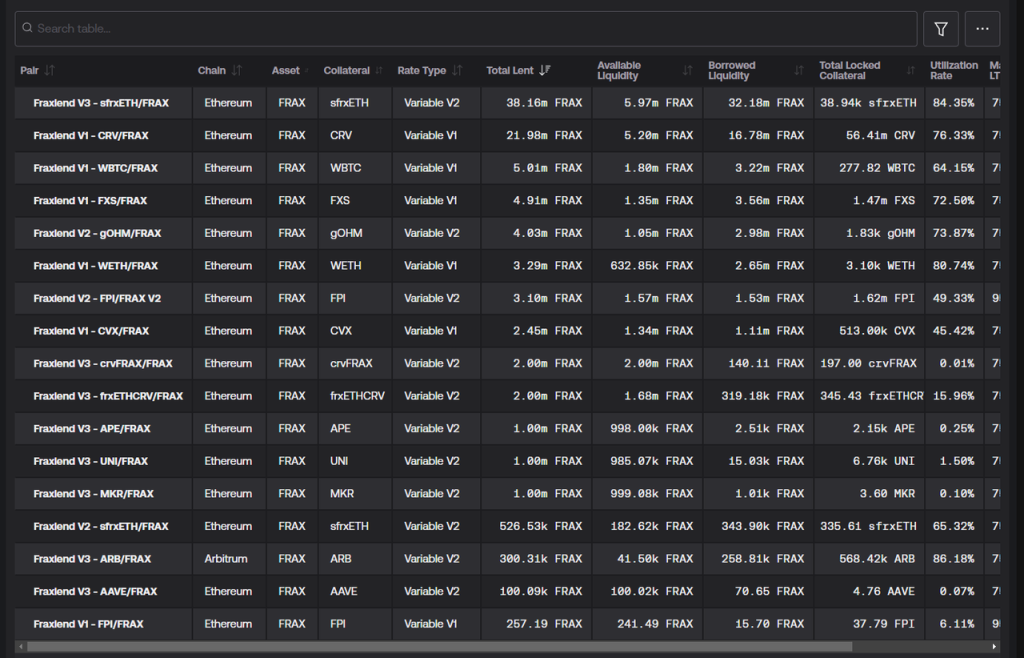

Fraxlend 資産融資リスト、画像出典: https://facts.frax.finance/fraxlend

画像の説明

最初のレベルのタイトル

5. MakerDao のその他の隠れた懸念事項

上記の 2 つの課題に加えて、MakerDao は他の隠れた懸念にも直面しています。

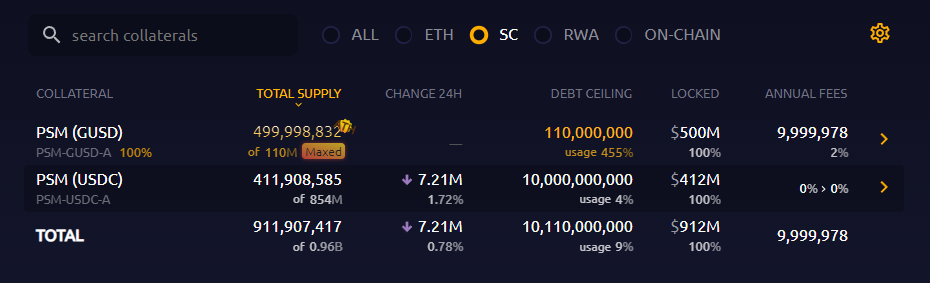

まず第一に、MakerDao のアカウントには RWA の購入を継続するために使用できるステーブルコインがあまり残っておらず、米国債務のポジションを増やし続けることは困難です。

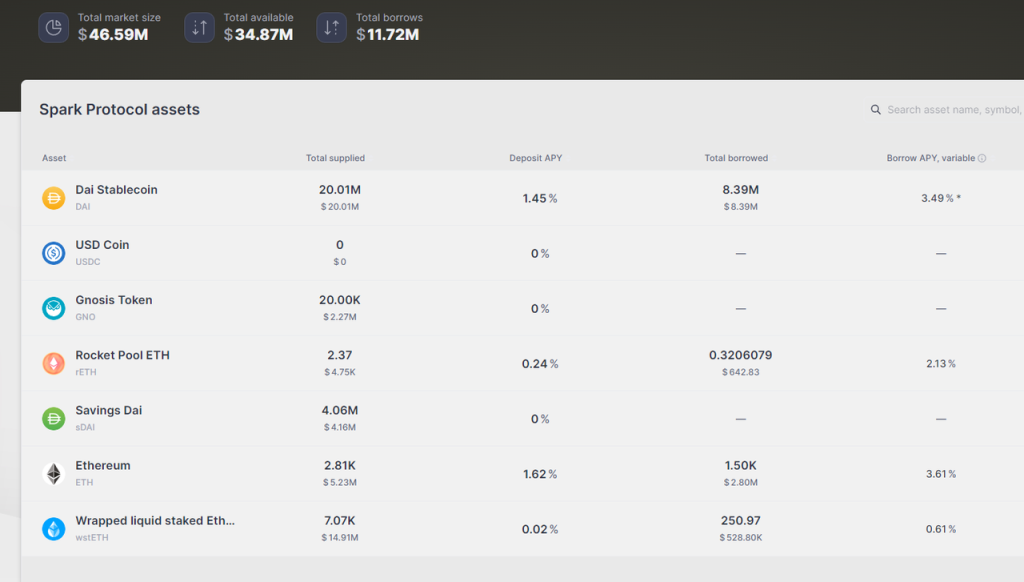

画像の説明

画像出典:https://makerburn.com/#/rundown

したがって、Maker が利回り資産の購入を続けるために使用できる柔軟な現金は、PSM で 4 億 1,200 万 USDC のみです。最悪のことは、Coinbase の 5 億 USDC を年率 2.6% で米国債券に交換することです。満杯の場合はポジションが埋まります。米国債券の資金は約 9 億しかありません。実際、PSM の償還に対処するために、Maker が米国債券を購入するために使用できる資金の量はそれほど多くはありません。そうでない場合は、ユーザーがDaiでUSDCを大量に償還すると、Makerは米国の債券資産を売却して受け入れる必要があり、ここで直面する取引の磨耗と債券価格の変動によりMakerは損失を被ることになる。そして、Daiの市場価値がさらに下落すれば、Makerの投資可能資産の規模もさらに縮小せざるを得なくなるだろう。

2つ目は、Makerdaoのコスト管理が今後も維持できるかどうかだが、著者は懐疑的だ。Endgame の現在の計画に関する限り、DAO のガバナンス プロセスと権限を「Maker Center」から各 subDAO に分散しようとしていますが、subDAO のガバナンス部門には複雑な役割、組織、仲裁部門が設置されており、コラボレーションチェーン全体 この道は私が知っているすべてのプロジェクトの中で最も複雑で、まさに「ガバナンスの迷路」です。興味のある読者はアクセスしてくださいエンドゲーム V 3 フルバージョン画像の説明

Rune は monetalis の主要投資家です、画像出典: https://monetalis.io/

画像の説明

出典: コインデスク

さらに、最近、Dai の安定手数料率が 1% 以上から 3% 以上に引き上げられたため、MakerDao を通じたユーザーの融資需要はさらに減少し、Dai の規模の維持には役立っていません。

最後に、エンドゲームから国債と RWA の大量購入、創業者の注目を集めた流通市場での買い戻し、そして財務省からの買い戻し資金の引き出し基準を大幅に下げる投票の開始に至るまで、一連の複合パンチが市場を大きく動かしました。 MKR の値が増加します。短期的には明らかな改善が見られますが、多くの隠れた危険も残されています。

1. 国庫剰余金準備金が不足しており、貸倒リスクへの対応能力が低下している。

2. RWA へのエクスポージャーが大幅に増加し、中央機関によって資産が押収されるリスクが大幅に増加し、Dai の脆弱性がさらに増幅されました。

3. 絶えず修正され続ける巨大かつ複雑なエンドゲーム計画により、コミュニティは大きく分断されている 5 月にルーン・クリステンセン氏が発表したエンドゲームフェーズ 1 のロードマップでは、「AI ガバナンス」と「新ブランド」のステーブルコインとガバナンストークンのリリースが盛り込まれている(オリジナルの Dai と MKR を保持)、MakerDao 独自のチェーンおよびその他の「素晴らしいアイデア」。

6. エンドゲームはエンドゲームではない

5 月に Rune Christensen によって公開されたエンドゲームのロードマップ (The 5 phases of Endgame) フォーラム Xiongwen のコメント エリアには、マネージャーからの通常のお世辞やその他の混乱した質問に加えて、特に目を引くユーザーのコメントが 2 つあります。

「(我々が)持っていた貴重なお金とエネルギーは、MKRの価値を生み出してDaiをスケールさせる代わりに、役立たずの人々やくだらない人々に資金を提供するために無駄に費やされました。そのお金と研究はすべて、DaiとMKRを自律的に実行させる方法を理解するために費やされるべきです!肥大化した人員を排除してください」複雑なガバナンスを考慮すると、これが正しい方法です。」

「なぜ、世界規模で事前に計画された『最終計画』の方が、現在の問題を解決して漸進的な改善を行うよりも優れていると考えられるのでしょうか?この計画は、ブロックチェーンの部分を除いて、常に『何をするか』に重点を置いています。具体的で非常に重要です」 「なぜ」についてはほとんど話さない。

誰も彼らに返事をしなかった。

ブロックチェーンに基づく Web 3 プロジェクトの場合、新たな高い壁を構築し、壁の後ろや霧の中に新たな濃い霧を作り出す燻蒸の代わりに、透明性と低い信頼コストによってもたらされる効率を活用する必要があります。あなた自身のための。

エンドゲームはDeFiの終わりではなく、MakerDaoの壁と霧にすぎません。

7. 参考文献と謝辞

記事執筆中に著者は、@DigiFTTech研究者@ryanciz 233 Maker のトピックについてのディスカッションがあり、多くの素晴らしい情報を提供してくれた彼に感謝します。@ryanciz 233 RWA部分のMakerの調査も近々公開される予定です。

MakerDAO Becoming ‘a Company Run by Politics’?

A 16 z Doesn’t Support Plan to Break Up DeFi Giant MakerDAO

MakerDao 付随データ: https://makerburn.com/

MakerDao支出統計: https://expenses.makerdao.network/

Dai関連データ:https://daistats.com/#/