元のソース:Ebunker

弱気相場を背景にイーサリアムに対する機関投資家の関心は限定的

仮想通貨弱気市場の文脈では、6つの異なるイーサリアム先物金融商品が10月2日から正式に取引を開始したが、現時点では機関投資家の間でETHに対する新たな熱意は見られない。ブルームバーグのデータによると、2021年初のBTC先物ETF(BITO)の初日取引高は10億ドル以上だったのに対し、ETH先物ETFの初日取引高は150万ドル未満だった。つまり、初日のETH先物ETFへの純資金流入はBITOの2%にも満たなかった。

Coinbase Researchの責任者であるDuong氏は、上記の違いにはいくつかの主な理由があると考えています。

まず、ETFが市場に投入されるタイミングが異なります。プロシェアーズのBTC先物ETFは市場流動性が豊富だった2021年の仮想通貨強気サイクル中に発売されたのに対し、ETH先物ETFは資金が深刻に枯渇している現在の弱気市場サイクル中に発売された。

第二に、投資アドバイザーの精通度はさまざまです。一般に投資アドバイザーは BTC に精通しているため、BTC を顧客のポートフォリオに簡単に組み込むことができます。 ETH は一般に、従来の投資コミュニティでは十分に理解されておらず、受け入れられていない、より複雑な投資商品であると考えられています。

第三に、法的レベルでの期待の変化です。キャサリン・ポーク・フェイラ判事は、最近のRisely対Uniswap裁判所の判決でETHを暗号商品と認定しました。これにより、ETHスポットETFに対する市場の期待が高まった可能性があるが、ETH先物ETFは市場の熱狂的な反応を失った。

資本の流れから判断すると、仮想通貨弱気市場は依然として機関資本に大きな影響を与えています。 Coinsharesによると、2022年以降の39週間のうち24週間で資金の純流出があり、全期間の61.5%を占めた。暗号資産に対する機関投資家の関心の変化は、資金の流れのデータからも見ることができます。10月4日時点でETHは今年1億100万ドルの流出を記録しており、一方BTCは同期間中に2億1900万ドルの流入を記録しています。しかし、BTCとETHは最近、毎週の純流入額が比較的似ており、それぞれ1,640万ドルと1,290万ドルとなっている。

一般的には、ETH先物ETFは冷え込んでいるものの、出来高は新規ETFとしては正常な水準にあり、機関投資家の関心にもプラスの役割を果たしてきましたが、弱気相場の背景などにより、仮想通貨市場全体が好転する必要があり、市場が暖まって初めて、より多くの機関投資家の資金流入を呼び込むことができます。

イーサリアムステーキングの潜在的なリスク

10月5日、JPモルガンはイーサリアムネットワークの集中化の問題を指摘する調査報告書を発表し、ETHステーキング利回りが上海アップグレード前の7.3%から5.5%に低下し、これは従来の金融市場の水準と一致していると指摘した。利回りは依然として上昇しており、利回りと比較すると投資対象としてのETHの魅力は低下している。

報告書によると、流動性ステーキングプロバイダーの上位5社であるLido、Coinbase、Figment、Binance、KrakenがETH誓約量の50%を支配しており、LidoがETH誓約量全体のほぼ3分の1を占めているという。

流動性ステーキング プラットフォーム Lido は、仮想通貨コミュニティによって、集中型取引所ステーキング プラットフォームに代わる優れた代替手段と見なされています。現在、集中化リスクを軽減する取り組みとして、Lido はノードオペレーターのリストを拡大しており、単一の事業体がステーキングされた ETH の大部分を制御することを防ぐことを目指しています。

さらに、イーサリアム ブロックチェーンの集中化リスクに対抗するために、イーサリアム コミュニティは SSV、Obol などの分散バリデータ テクノロジー (DVT) を推進し始めました。 DVT を使用すると、複数のノード オペレーターがバリデーターを実行できます。これは、ブロックチェーンに影響を与えることなく、バリデーターに関連するリスクを軽減するために行われます。

JPモルガンが提起したもう1つの懸念は、流動性担保資産の再仮定の慣行である。これには、さまざまな DeFi プロトコルで流動性トークンを担保として再利用する問題が含まれます。この慣行により、質入れ資産の価値が突然急落したり、悪意のある攻撃やプロトコルの脆弱性によって侵害された場合、清算の連鎖反応が引き起こされる可能性があります。

イーサリアムのガス料金が底値に

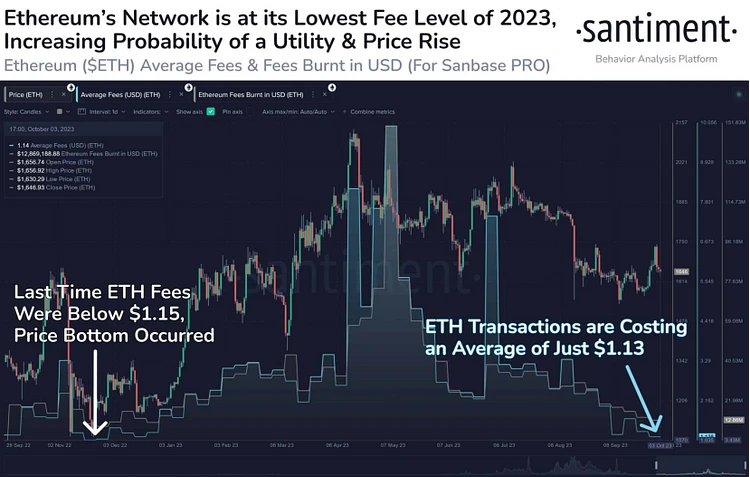

オンチェーン分析プラットフォームのサンティメントによると、イーサリアムのガス料金は約1年ぶりの最低水準に下落した。過去 1 週間のイーサリアム チェーンの平均取引コストはわずか 1.13 ドルで、5 月初旬に比べて大幅に低下しました。前回ガス料金が1.15ドル未満だったとき、ETH価格はまさに底値であったことは注目に値します。

L2 はイーサリアムのスケールアップへの道を切り開いています

L2 スケーリング ソリューションの採用に関連して、イーサリアムのガス料金が大幅に下がりました。コストと効率の面での利点により、多数のユーザーが L2 に流入し、その結果、L2 のブロック スペース需要が大幅に増加しました。

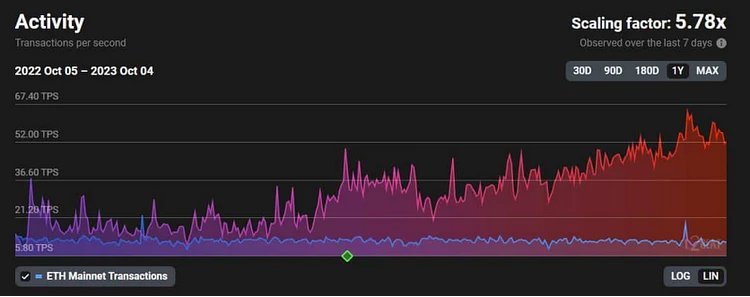

L2Beat のデータによると、L2 スケーリング ソリューションの取引活動は 2023 年に大幅に増加しました。先週のデータから判断すると、L2 の TPS はイーサリアム ブロックチェーンの 5.78 倍に達しています。

本質的に、L2 はイーサリアム メイン チェーンのトランザクション負荷を軽減し、その拡張を支援するという本来の目的を果たしています。サンティメント氏は、ガス料金の引き下げによりイーサリアムネットワークの利用が促進され、より分散化されたアプリケーションやスマートコントラクトを呼び込むことができると考えている。長期的には、イーサリアムネットワークの普及が進むにつれて、ETHの価格も上昇するでしょう。

最近、Grayscale Research Report も、L2 がイーサリアムの拡大への道を切り開いていると指摘しました。機能的な観点から見ると、L2 はイーサリアムのスケーラビリティを強化し、ユーザーのネットワーク コストを 100 分の 1 に削減できます。今年 8 月に Coinbase が BASE (イーサリアムの L2 ブロックチェーン) を立ち上げたことも、イーサリアム エコシステムの強力な支持を示し、その分散型アプリケーションを 1 億人の Coinbase ユーザーに公開しました。

Coinbase は、独自の Ethereum L2 BASE に基づいて DAPP の大量採用への道を切り開こうとしています。セキュリティ予算が少ないことや流動性が不足しているために、代替 L1 が注目を集めることができなかった場合、イーサリアム L2 への統合がより魅力的な選択肢となる可能性があります。

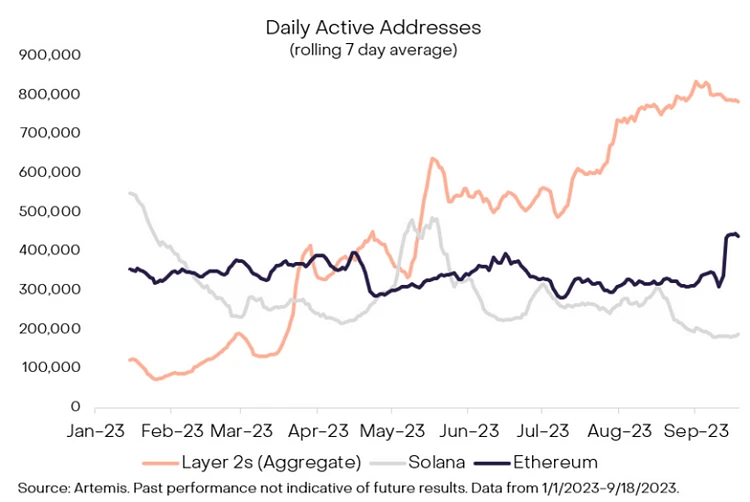

イーサリアムの L2 スケーリング ソリューションの使用は過去 1 年間で増加しており、L2 の毎日のアクティブ アドレスの合計が主要な L1 を上回っています。

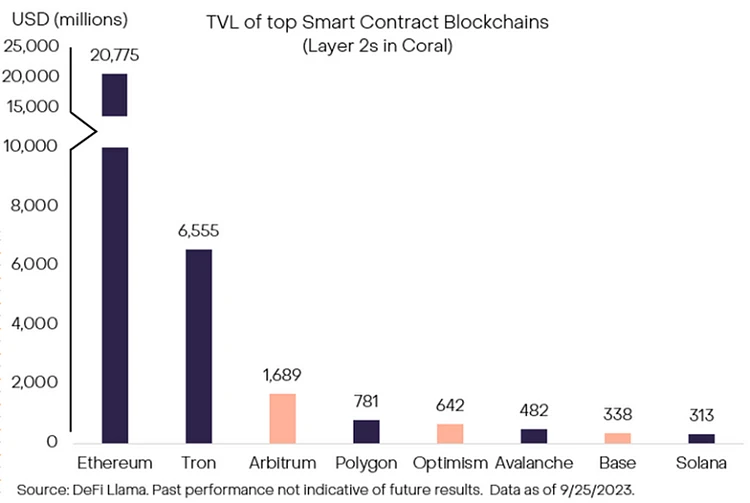

アクティブなアドレスに加えて、Total Value Locked (TVL) も同様に重要であり、ユーザーが自分の資金を特定のブロックチェーンにどの程度信頼しているかを反映します。最もパフォーマンスの高い L2 (Arbitrum と Optimism を含む) の TVL はすべて、イーサリアムの競合他社である L1 (Solana と Avalanche) の TVL を上回っていました。これは、イーサリアムのエコシステム全体に対する市場の一般的な信頼と、スケーリング ソリューションの魅力を示しています。

ネットワークが拡大するにつれて、より多くのアクティビティがより安価な L2 に移動されます。その見返りに、L2 は価値を直接イーサリアムに蓄積します。具体的には、L2 でのトランザクションごとに、ユーザーはトランザクション手数料を支払います。 L2 は手数料の一部を保持し (現在の平均利益率は約 1/4)、イーサリアム ネットワーク バリデーターは残りの 3/4 を取得します。

L2 によって送信されるトランザクションごとに、イーサリアム ネットワークも ETH の総供給量のごく一部を消費します。したがって、イーサリアム L2 での増分アクティビティにより、ETH の価値が直接蓄積されます。イーサリアムの L2 が前向きな発展軌道を続ければ、主要な L1 ブロックチェーンとしてのイーサリアムの地位は確固たるものとなるでしょう。

集中プラットフォーム上のETH残高が5年ぶりの最低水準に

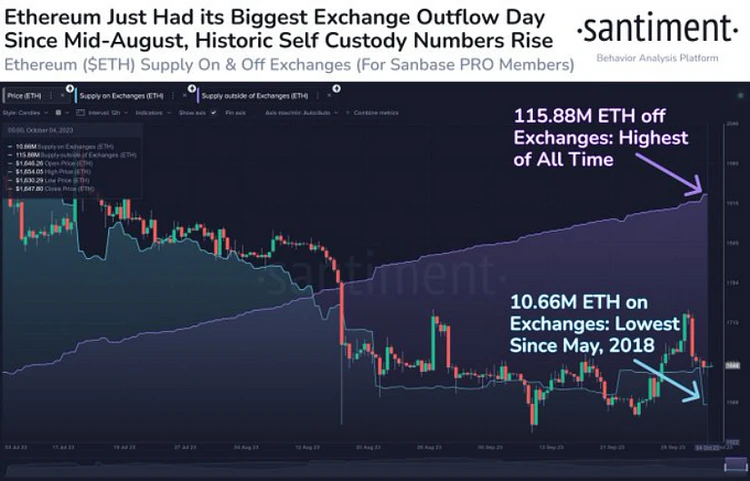

10月5日のサンティメントのデータによると、仮想通貨取引プラットフォームのETHの数は1,066万に減少し、2018年5月以来の最低値となった。対照的に、集中型取引所の外では1億1,588万ETHが保管されており、これは史上最高額となる。

10月4日、約11万ETH(1億8000万ドル以上相当)が集中取引所から引き出されたが、これは集中取引所からの1日のETH流出としては8月21日以来最大となった。上記の現象は一般に、ETH資産の評価に対する市場の長期的な楽観論とみなされ、投資家の長期的な信頼を示しています。